Holding immobilière : avantages et inconvénients de ce montage

Utilisée depuis des années par les investisseurs immobiliers et les chefs d’entreprises aguerris, la “holding immobilière”, aussi appelée “holding foncière”, reste malgré tout relativement méconnue du grand public.

En effet, lorsque nous nous lançons dans l’investissement locatif, nous suivons généralement les schémas traditionnels (achat en nom propre, location en meublée, etc.). Ces pratiques, simples et efficaces, profitent de cadres fiscaux avantageux tels que le régime du loueur meublé non professionnel (LMNP) et permettent d’optimiser la fiscalité de votre immobilier.

Cependant, à mesure que votre parcours d’investisseur évolue, vous allez naturellement vous orienter vers des montages en sociétés. Parmi ces montages, l’un des plus connus est celui de la holding immobilière. Ce terme renvoie à une situation dans laquelle l’objet social de la holding patrimoniale est de détenir des parts dans plusieurs sociétés civiles immobilières (SCI).

📌 Les avantages et les inconvénients de la holding patrimoniale immobilière sont :

- Contrairement à l’investissement en nom propre, la holding immobilière permet d’investir massivement dans l’immobilier. En effet, les règles d’octroi de crédits immobiliers sont différentes et votre capacité d’endettement n’est plus aussi limitée.

- Ce montage offre une grande flexibilité dans la gestion de la trésorerie entre les différentes SCI du groupe. Vous pouvez, en toute simplicité, faire circuler vos fonds là où vous en avez le plus besoin.

- La possibilité de bénéficier d’un certain nombre d’avantages fiscaux. Ils permettent notamment d’optimiser l’imposition des bénéfices et de maximiser la capitalisation de vos projets immobiliers sur le long terme.

- La holding immobilière reste une structure complexe qui implique des coûts et des contraintes. Il est donc nécessaire de se faire accompagner par un expert indépendant afin de mesurer la pertinence de ce montage à votre situation.

SOMMAIRE

- En quoi consiste une holding immobilière ?

- Les principaux avantages et inconvénients du schéma holding immobilière + SCI à l’IS

- Exemple concret : holding et immobilier locatif

- L’essentiel à retenir sur la holding patrimoniale immobilière

En quoi consiste une holding immobilière ?

Pour rappel, une holding est une société (personne morale). Son but ? Prendre des participations financières (actions ou parts sociales) dans d’autres sociétés dont elle dirige ou contrôle l’activité.

Il existe différents types de holding. Dans cet article, nous mettons volontairement l’accent sur la holding immobilière.

💡 Note : une holding (et donc par ricochet une holding immobilière) n’est pas un statut à part entière. Une holding reste avant tout une personne morale dont le statut varie généralement entre une SAS/SASU ou une SARL/EURL en fonction du profil de l’entrepreneur et de ses objectifs. Nous pouvons vous conseiller à ce sujet, pour déterminer sous quelle forme juridique créer votre holding.

Holding immobilier : définition

Le terme de holding immobilière (ou holding patrimoniale immobilière) désigne un montage pratique dans lequel les participations de la holding auront une prépondérance immobilière.

Ce montage associe deux sociétés : (1) la holding et (2) la société civile immobilière (SCI).

Avec ce schéma, ce n’est plus vous en tant que personne physique qui gérez directement votre patrimoine immobilier. En effet, vous ne détenez pas les biens “en direct” (en nom propre). La holding joue le rôle d’intermédiaire. C’est elle qui organise et détient la majorité des parts des SCI.

Investir dans l’immobilier par le biais d’une holding à prépondérance immobilière vous permet de bénéficier d’avantages fiscaux, juridiques et financiers considérables.

Le montage SCI + Holding à l’IS

Tout d’abord, il convient de savoir que, dans ce montage, chaque société a sa propre identité juridique et son propre patrimoine.

Ensuite, le fonctionnement de ce schéma est plutôt simple : les filiales génèrent des revenus provenant de leur activité immobilière, et ces revenus remontent jusqu’à la holding grâce aux conventions établies entre elles.

La société holding détient la grande majorité des titres de la SCI. Toutefois, il n’est pas possible de créer une société civile immobilière (SCI) avec un unique associé. D’un point de vue juridique, une SCI doit obligatoirement avoir au moins deux associés. Ces associés peuvent être des personnes morales (comme une autre holding) ou des personnes physiques (comme vous, votre conjoint, vos enfants, etc.).

💡 Note : vous n’êtes pas limité à une seule SCI. Au contraire, vous avez la possibilité d’investir à travers plusieurs SCI. Cette diversification facilite la gestion de votre parc immobilier avec, par exemple, une SCI par segment spécifique (résidentiel, commercial, logistique…) ou une SCI par ville.

À qui s’adresse une holding immobilière ?

La mise en place d’une holding immobilière s’adresse avant tout à deux catégories d’acteurs :

- les chefs d’entreprises désireux d’utiliser leur trésorerie dormante pour investir dans l’immobilier (placements de trésorerie d’entreprise) ;

- et les investisseurs immobiliers souhaitant ériger un vaste patrimoine.

Pour les investisseurs immobiliers, la mise en place d’une holding immobilière traduit la volonté de réaliser une succession de projets. Si votre objectif est d’acquérir un ou deux studios, alors la holding n’est pas pertinente. Ce montage devient adapté lorsque vous ne pouvez plus investir à titre personnel (trop d’encours, capacité d’emprunt saturée, etc.).

Pour les chefs d’entreprises, la mise en place d’un tel montage peut être une idée gagnante si vous cherchez à développer votre patrimoine immobilier et à optimiser la fiscalité de votre structure à l’IS (impôt sur les sociétés).

💡 Note : ce montage ne concerne pas exclusivement les propriétaires de grandes sociétés d’exploitation valorisées à des dizaines de millions d’euros. En effet, si votre société est en capacité de remonter des dividendes à la holding patrimoniale, alors vous pouvez avoir intérêt via la holding à réinvestir ces liquidités dans une SCI.

Plus de patrimoine,

plus de revenus,

moins d’impôts !

Un conseil global à 360° pour mieux

profiter de votre patrimoine

Holding immobilière et IFI

Dans le cadre de la holding immobilière, certains actifs immobiliers peuvent être exonérés de l’impôt sur la fortune immobilière (IFI). Ces actifs doivent être des actifs professionnels d’après l’article 975 du code général des impôts (CGI). Ils doivent également participer à l’activité principale de l’entreprise.

En revanche, une holding passive ne bénéficie pas de cette exonération. Seules les holdings animatrices sont éligibles à cette exonération.

💡 Note : pour en savoir plus sur les exonérations d’IFI éligibles à la holding immobilière et bénéficier d’un accompagnement sur mesure, vous pouvez contacter un conseiller Prosper Conseil.

Les principaux avantages et inconvénients du schéma holding + SCI à l’IS

Initialement, la SCI dispose déjà d’un certain nombre d’atouts, mais l’ajout de la holding permet d’en avoir encore davantage.

💡 Note : l’administration fiscale demeure particulièrement vigilante quant à la réalisation de ce type de montage. Le risque de redressement est important si vous optez pour cette solution principalement pour des raisons fiscales. Afin d’éviter tout problème, il est capital de se faire accompagner par un expert indépendant.

Les principaux avantages d’une holding immobilière

| Nature de l’avantage | Description | Exemple | |

|---|---|---|---|

| Convention de trésorerie | ✅ Financier – Optimiser la circulation des fonds. | Une convention permet de faire circuler librement au sein du groupe la trésorerie dormante d’une des entreprises. Ici, la holding joue le rôle de banque auprès de ses filiales. | La trésorerie de la holding peut circuler librement entre les différentes filiales de la holding, pour une SCI qui a besoin de fonds pour lancer des travaux par exemple. |

| Financements attractifs | ✅ Financier – Possibilité de souscrire des crédits à des conditions plus avantageuses. | Grâce à sa position consolidée et à ses revenus globaux, la holding patrimoniale immobilière dispose d’un pouvoir de négociation solide vis-à-vis des institutions bancaires. Cela favorise des conditions de financement plus avantageuses. | Demander un financement à une banque via sa holding augmente votre pouvoir de négociation. En comparaison à un prêt demandé par une SCI seule, ce montage offre un plus grand nombre de sécurités pour le banquier. |

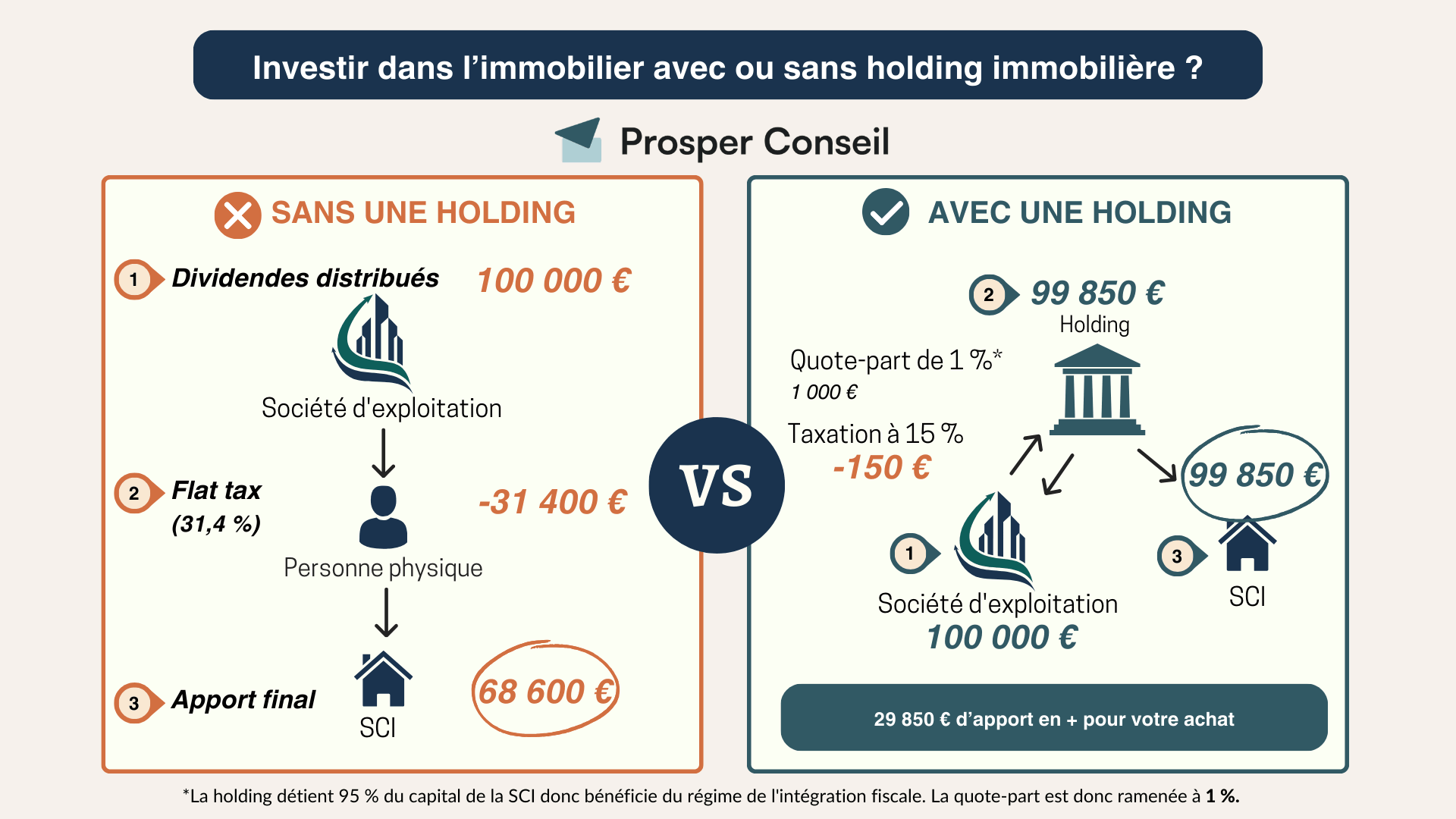

| Régime mère-fille | ✅ Fiscal – Limiter l’imposition des dividendes. | Possibilités (sous conditions) de faire remonter les dividendes de la société d’exploitation vers la holding en quasi exonération d’impôt. | Pour un dividende de 100 000 euros, l’IS dû par la holding sera de 750 € (IS à taux réduit de 15 % sur une quote-part de 5 %). Donc en pratique, la holding pourra apporter en compte courant une somme de 99 250 euros à la SCI afin que celle-ci réalise un investissement immobilier. |

| Intégration fiscale | ✅ Fiscal – Réduire l’imposition du groupe. | Permet (sous conditions) de venir compenser les bénéfices imposables de votre société d’exploitation avec les déficits de vos SCI. Vous réduisez donc votre assiette imposable globale tout en développant votre patrimoine. | Une SCI récente qui finance l’acquisition à crédit d’un immeuble pourra amortir un certain nombre de charges et peut facilement afficher un résultat déficitaire. Ce déficit permettra de minorer le bénéfice de la société d’exploitation, et donc de payer moins d’IS dans le groupe. |

| Entrée d’investisseurs | ✅ Gestion – Facilité de faire entrer un nouvel associé. | Ce schéma vous offre la possibilité de diluer les parts au sein des différentes SCI tout en gardant la pleine maîtrise de la holding patrimoniale. | En créant une SCI avec une personne externe, vous pouvez vous associer facilement tout en bénéficiant des avantages de la holding. À aucun moment vous ne cédez des actions de votre holding pour investir. |

💡 Note : le caractère civil de la SCI ne la rend pas éligible à des dispositifs tels que le pacte Dutreil. Seule la holding animatrice (ce n’est pas le cas de la holding passive) est éligible au pacte Dutreil.

Holding en immobilier : les inconvénients

Toutefois, le fait que ce montage soit utilisé depuis des années par les investisseurs immobiliers aguerris ne fait pas tout. Il est important d’analyser la pertinence de ce montage en fonction de votre situation.

En effet, la mise en place d’une holding immobilière entraîne un certain nombre de frais. Que ce soit lors de la constitution initiale de la société holding, ou pour la tenue comptable et fiscale annuelle. Un certain nombre d’acteurs (avocats fiscalistes et experts-comptables) doivent intervenir.

Par ailleurs, que ce soit la holding ou la SCI, aucune de ces sociétés n’empêche miraculeusement la double imposition des dividendes versés à titre personnel en tant que particulier.

Dans les deux cas, vous serez assujetti à la sortie au prélèvement forfaitaire unique (PFU). Par conséquent, ce type de schéma s’adresse à des personnes désireuses de laisser capitaliser leur argent sur la durée.

Exemple concret : la holding pour de l’immobilier locatif

Prenons le cas de Jonathan, chef d’entreprise de 40 ans et père de deux enfants. Jonathan est un entrepreneur chevronné à la tête d’une entreprise paysagiste prospère de 20 collaborateurs. Chaque année, les comptes courants de sa société augmentent.

Conscient qu’il est temps d’agir, Jonathan décide d’optimiser sa situation. Pour ce faire, il se tourne vers la gestion conseillée de Prosper Conseil, cabinet de conseil indépendant en gestion de patrimoine.

Mise en place d’une holding immobilière familiale

Avec l’accompagnement personnalisé de son conseiller, Jonathan décide de mettre en place une holding immobilière familiale. Cette holding détiendra la société d’exploitation ainsi qu’une SCI dans laquelle Jonathan souhaite investir dans l’immobilier locatif. Elle aura également pour but de développer un patrimoine immobilier familial sur le très long terme.

L’avantage principal qu’apprécie Jonathan dans ce montage est la possibilité de maximiser l’apport à allouer à son investissement immobilier. En effet, s’il avait investi en nom propre, il aurait dû s’acquitter de la flat tax sur les dividendes versés. Son apport aurait donc été moindre.

En parallèle, la holding immobilière familiale lui permet de bénéficier de financements attractifs. Étant propriétaire de sa résidence principale et d’une résidence secondaire, Jonathan n’avait plus la possibilité d’investir à titre personnel. Donc le schéma de la holding immobilière lui permet de s’appuyer sur la situation saine de sa société d’exploitation pour négocier les financements auprès de sa banque.

L’essentiel à retenir sur la holding patrimoniale immobilière

🧭 Vous l’aurez compris, la holding patrimoniale immobilière est une solution de taille pour se constituer un patrimoine important en immobilier. C’est particulièrement vrai pour les chefs d’entreprise.

Les nombreux avantages fiscaux vous permettent, entre autres, de maximiser la capitalisation de votre patrimoine immobilier. La boule de neige grossit donc plus vite !

Toutefois, ce montage holding + SCI à l’IS ne convient pas à tout le monde. Créer une holding immobilière engendre un certain nombre de frais et implique un certain nombre de contraintes. Il est donc capital de mesurer attentivement la pertinence de ce montage dans votre situation.

Finalement, si ce sujet vous intéresse, il est essentiel de vous faire accompagner par un expert indépendant.

Plus de patrimoine,

plus de revenus,

moins d’impôts !

Un conseil global à 360° pour mieux

profiter de votre patrimoine