Comment optimiser la fiscalité de son immobilier ?

Intégrer la fiscalité dans votre stratégie patrimoniale est incontournable. Un investissement moyen peut devenir très rentable après optimisation de sa fiscalité. Ce principe s’applique bien évidemment à l’immobilier. Il existe en effet de nombreux dispositifs et stratégies permettant d’optimiser la fiscalité de votre immobilier.

📌 Vous pouvez optimiser la fiscalité de votre immobilier avec :

- la location de logement meublé avec le statut loueur en meublé non professionnel (LMNP) ;

- la constitution d’une société civile immobilière (SCI) lorsque cela est pertinent ;

- le déficit foncier ;

- l’investissement en sociétés civiles de placement immobilier (SCPI) étrangères ;

- le démembrement de propriété (usufruit et nue-propriété) en fonction de votre situation ;

- l’achat de votre résidence principale.

Dans cet article, nous passons en revue toutes les façons d’optimiser la fiscalité de votre patrimoine immobilier.

SOMMAIRE

- Optimiser la fiscalité de son immobilier

- Optimiser la fiscalité d’un bien locatif avec le statut LMNP

- Optimiser la fiscalité d’un bien locatif avec le déficit foncier

- Optimiser la fiscalité de son immobilier avec la SCI (Société Civile Immobilière)

- Optimiser la fiscalité de la transmission de biens immobiliers

- Peut-on réduire sa contribution à l’impôt sur la fortune immobilière (IFI) ?

- Pierre-papier : optimiser la fiscalité en investissant via des enveloppes capitalisantes

- Un mot sur la résidence principale : un actif immobilier à part

- Conclusion

Optimiser la fiscalité de son immobilier

Vous connaissez certainement les dispositifs permettant d’optimiser la fiscalité de vos placements financiers tels que le plan d’épargne en actions (PEA), l‘assurance vie ou le plan d’épargne retraite individuel (PERin).

Les revenus immobiliers, quant à eux, souffrent d’une fiscalité moins attractive que les revenus de placements financiers. En effet, la “flat tax” (à 30 %) dont bénéficient les placements financiers ne s’applique pas aux revenus locatifs des SCPI ou d’un investissement immobilier neuf ou ancien.

En outre, contrairement aux placements financiers, l’immobilier est, par définition, un actif peu mobile. Vous ne pourrez pas l’emporter avec vous en cas d’exil fiscal. De ce fait, il représente une base facilement taxable pour l’État, comme en témoignent la taxe foncière, les droits de mutation ou encore l’imposition des loyers. À cela s’ajoute l’impôt sur la fortune immobilière (IFI) pour les personnes concernées.

Malgré tout cela, il est possible d’optimiser la fiscalité de votre patrimoine immobilier. Et nous serions même tentés d’écrire : à cause de tout cela, il est nécessaire d’optimiser la fiscalité de votre patrimoine immobilier.

💡 Note : nous traitons ici de stratégies pour diminuer la fiscalité d’un investissement immobilier “classique”. Ainsi, il est important de bien les dissocier des dispositifs de défiscalisation immobilière (Pinel, Denormandie, etc.). Ces derniers permettent plutôt de bénéficier de réductions d’impôt en contrepartie d’un investissement immobilier sous conditions.

Optimiser la fiscalité d’un bien locatif avec le statut LMNP

Le statut de loueur en meublé non professionnel (LMNP) présente de nombreux avantages. Comment celui-ci fonctionne-t-il en pratique ?

LMNP : définition et conditions

Vous pouvez bénéficier de ce statut si vous louez un ou plusieurs biens meublés en respectant le décret fixant la liste du mobilier. En pratique, il faut déclarer l’activité LMNP (formulaire P0i) et tenir une comptabilité LMNP.

De plus, l’une des deux conditions suivantes doit être remplie :

- Les loyers (charges comprises) de vos locations meublées sont inférieurs à 23 000 € par an.

OU

- Ces loyers annuels sont inférieurs à vos revenus d’activité de France (traitements et salaires, pensions et rentes viagères, autres revenus déclarés dans les catégories BIC, BNC ou bénéfices agricoles, rémunérations au titre d’une activité de gérance).

Ces conditions s’entendent à l’échelle du foyer fiscal.

Si aucune des conditions n’est remplie (donc si vos loyers dépassent à la fois 23 000 € et vos revenus d’activité), vous basculez en loueur en meublé professionnel (LMP). Cela implique en général une fiscalité beaucoup plus lourde.

La fiscalité de l’immobilier sous statut LMNP

Les loyers d’une location meublée sont soumis :

- Aux prélèvements sociaux au taux de 17,2 %.

- Et à l’impôt sur le revenu (IR) dans la catégorie des bénéfices industriels et commerciaux (BIC) et non des revenus fonciers, selon votre tranche marginale d’imposition (TMI) : 0, 11, 30, 41 ou 45 %.

Le montant imposable (“assiette imposable”) est déterminé en fonction de votre régime fiscal, qui peut être le régime micro-BIC ou le régime réel. Et c’est là que la fiscalité LMNP est attractive : vous pouvez optimiser la fiscalité de votre immobilier en choisissant le bon régime.

Le régime micro-BIC

Le régime micro-BIC prévoit un abattement fiscal de 50 % des loyers déclarés. Pour illustrer, sur 10 000 € de loyers perçus annuellement par un foyer avec une TMI à 30 %, l’imposition totale représente 2 360 €. Ce montant est calculé de la manière suivante : (10 000 € – 5 000 €) x (30 % + 17,2 %) = 2 360 €.

Le régime réel

Alors qu’il y a généralement plus intéressant : en optant pour le régime réel simplifié (accessible en-dessous de 818 000 € de loyers annuels, au-delà on parle de régime réel normal) les LMNP bénéficient d’un double avantage :

- En cours d’exploitation, vous êtes considéré comme une entreprise. En effet, la comptabilité de votre activité est similaire à celle d’une société. De vos recettes annuelles, vous pouvez non seulement déduire l’ensemble de vos charges, mais aussi défalquer l’amortissement comptable. Ce dernier représente environ chaque année 2,5 % de la valeur de votre bien. Bien entendu, vous n’avez pas réellement dépensé cette somme. Mais l’amortissement comptable correspondant vient tout de même réduire (significativement !) votre résultat imposable. Tant et si bien que votre imposition peut être totalement annulée pendant une dizaine d’années.

- Lors de la revente de votre bien, vous êtes considéré comme un particulier. Vous êtes donc assujetti à la plus-value des particuliers, comme si vous vendiez une résidence secondaire par exemple. Depuis le 15 février 2025, les amortissements sont désormais réintégrés dans le calcul de la plus-value. Maigre consolation : les abattements pour durée de détention sont toujours en place. Concrètement, si vous détenez le bien depuis plus de 22 ans, vous restez exonéré d’impôt sur la plus-value. Et après 30 ans, c’est encore mieux : vous êtes aussi exonéré des prélèvements sociaux.

Ce double avantage fait du statut LMNP un moyen efficace d’optimiser la fiscalité de votre immobilier.

LMNP : exemple

Prenons un exemple chiffré. Si vous achetez un bien 300 000 €, l’amortissement comptable sera d’environ 7 500 € par an.

Si ce bien produit 15 000 € de loyers annuels, c’est déjà 50 % de votre résultat fiscal qui est gommé par l’amortissement comptable. Les charges annuelles et les frais divers (intérêts d’emprunt, frais d’agence, frais d’acquisition, frais d’emprunt, etc.) s’ajoutant à l’amortissement, le résultat fiscal net peut facilement s’approcher de zéro.

Ainsi, vous avez 15 000 € de revenus locatifs mais 0 € de revenus imposables. Même en TMI 45 %, 45 % d’IR + 17,20 % de PS x 0 € = 0 € d’impôt. Il vous reste donc 15 000 € de revenus nets d’impôts.

💡 Note : le calcul de l’amortissement comptable ici présenté a été simplifié. En réalité, chaque composante du bien immobilier (gros œuvre, plomberie, peintures, etc.) est amortie sur une durée différente. Par ailleurs, le foncier (la valeur du terrain) n’est pas amortissable.

Location nue ou LMNP ?

Le statut LMNP est intéressant si vous souhaitez percevoir directement les loyers de vos investissements immobiliers. Dans les cas les plus réussis, vous pouvez même générer un flux de trésorerie (cash flow) positif, lorsque vos loyers dépassent l’ensemble de vos charges, y compris les mensualités d’emprunt.

Que ce soit sous le régime micro ou sous le régime réel, la location meublée est souvent plus intéressante que la location nue.

Néanmoins, il existe une stratégie de location nue qui, lorsqu’elle est bien mise en œuvre, permet d’optimiser significativement la fiscalité de votre patrimoine immobilier. Elle offre même des avantages auxquels le statut LMNP ne permet pas d’accéder. Il s’agit du déficit foncier, que nous abordons en détail ci-après.

Plus de patrimoine,

plus de revenus,

moins d’impôts !

Un conseil global à 360° pour mieux

profiter de votre patrimoine

Optimiser la fiscalité d’un bien locatif avec le déficit foncier

Fiscalité de la location nue

La location de biens nus produit des revenus dits fonciers. Comme pour la location meublée, il existe deux régimes d’imposition pour la location nue : un régime micro-foncier et un régime réel.

Le régime micro-foncier ne prévoit qu’un abattement de 30 % sur les loyers, ce qui est moins avantageux que l’abattement de 50 % du régime micro-BIC de la location meublée. Autrement dit, l’assiette imposable est de 70 % de vos revenus fonciers.

Alors que le régime réel permet de déduire l’ensemble des charges liées au bien loué (mais pas d’amortissement comptable). À nouveau, le régime réel du LMNP paraît plus intéressant. Mais c’est sans compter sur l’avantage offert par le déficit foncier.

Diminuer ses impôts grâce au déficit foncier

Si le résultat comptable de votre activité de location nue est déficitaire, vous pouvez déduire ce déficit de votre revenu global. C’est ainsi que votre investissement dans la pierre peut faire baisser vos impôts.

La déduction peut aller jusqu’à 10 700 € par an, voire 21 400 € en cas de travaux améliorant l’efficacité énergétique de votre bien (travaux réalisés en 2023, 2024 ou 2025). Si votre bien immobilier nécessite des travaux, cela génère souvent un déficit foncier.

Exemple concret

Examinons plus en détail le déficit foncier à travers un exemple concret. Supposons une location qui rapporte 10 000 € de revenus fonciers annuels, avec 30 000 € de charges (travaux par exemple) et 4 000 € d’intérêts d’emprunt.

Il convient de noter que les intérêts d’emprunt ne peuvent être imputés que sur le revenu foncier, et ne peuvent donc pas être déduits du revenu global.

Le résultat foncier net est de 10 000 – 30 000 – 4 000 = -24 000 € (déficit foncier). Les premiers 10 700 € seront directement imputés sur le revenu global du foyer fiscal. Si votre TMI est de 30 %, cela vous fait donc économiser 3 210 € d’impôt.

Le reliquat du déficit foncier (13 300 €) peut être imputé sur les revenus fonciers des 10 années suivantes, afin de réduire le revenu foncier net imposable.

💡 Note : à première vue, le doublement du plafond de déduction à 21 400 € peut sembler intéressant. Cependant, c’est très rarement le cas. En effet, dans une grande majorité de situations, il vaut mieux conserver le déficit pour diminuer le résultat foncier des années à venir plutôt que l’utiliser pour réduire l’impôt sur le revenu actuel. Ainsi, conserver le déficit permettra d’économiser à la fois les prélèvements sociaux (17,2 %) et l’impôt sur le revenu (dépendant de votre TMI), tandis qu’opter pour l’imputation immédiate sur les revenus ne fera gagner que la TMI.

Optimiser la fiscalité de son immobilier avec la SCI (Société Civile Immobilière)

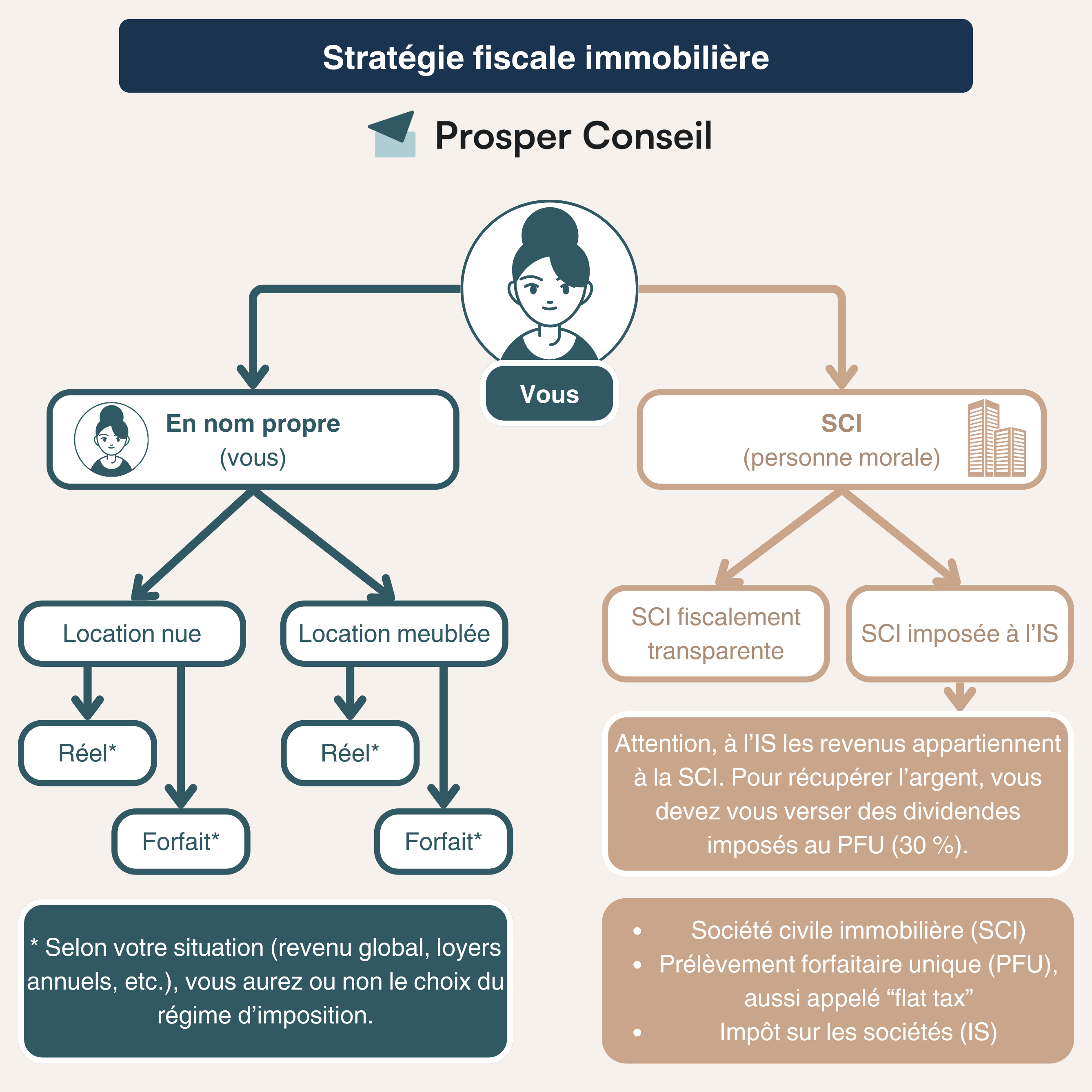

Acquérir vos biens au sein d’une société SCI (plutôt qu’en nom propre) peut vous aider à optimiser la fiscalité de votre patrimoine immobilier.

SCI : définition

Une société civile immobilière (SCI) est une structure juridique constituée a minima de deux associés permettant de gérer un ou plusieurs biens immobiliers. Chaque associé reçoit des parts sociales en proportion de son apport.

Une SCI peut être soumise à l’impôt sur le revenu (on parle alors de “SCI à l’IR”) ou, sur option, à l’impôt sur les sociétés (SCI à l’IS) :

- Lorsque la SCI reste à l’IR, elle est fiscalement transparente ou translucide.

- La SCI à l’IR est dite fiscalement transparente. C’est-à-dire que chaque associé est imposé personnellement sur les revenus qu’il perçoit de la SCI.

À l’inverse, une SCI à l’IS est fiscalement opaque, ce qui signifie qu’elle est considérée comme une entité distincte de ses associés. Elle est donc imposée à l’IS sur son propre résultat fiscal, et les associés ne sont imposés à leur niveau que lorsqu’ils perçoivent des revenus de la SCI, tels que des dividendes, une rémunération ou la vente de parts.

SCI : avantages fiscaux

Une SCI à l’IS bénéficie d’une première tranche d’imposition (jusqu’à 42 500 € de bénéfice) au taux réduit égal à 15 %. C’est souvent bien moins que la somme des prélèvements sociaux (17,2 %) et de l’impôt sur le revenu (dépendant de votre TMI) que vous auriez en nom propre. Au-delà de 42 500 € de bénéfice, le taux d’imposition est de 25 %, ce qui reste encore inférieur à une imposition personnelle pour quiconque a une TMI non nulle.

La SCI à l’IS offre un avantage supplémentaire : elle permet d’amortir comptablement votre patrimoine immobilier, comme le statut LMNP.

En revanche, les gains issus du patrimoine immobilier détenu par la SCI sont inscrits au compte de la société. Si vous souhaitez en disposer pour des dépenses personnelles (ou des investissements personnels !), la SCI vous versera en général des dividendes, et vous devrez vous acquitter de la flat tax à 30 %. C’est certainement un désavantage, mais il est quelque peu atténué par le contrôle que vous exercez sur votre rémunération : les associés d’une SCI bénéficiaire décident librement de verser ou non des dividendes, et, le cas échéant, de leur montant.

Enfin, un inconvénient : lors de la vente d’un bien immobilier détenu au sein d’une SCI à l’IS, les amortissements comptables déduits pendant la détention du bien sont pris en compte dans le calcul de la plus-value. Il s’agit du régime des plus-values professionnelles que nous avons évoqué plus haut. Cela entraîne une taxation à la revente bien plus importante que dans le cadre du statut LMNP.

SCI ou LMNP ?

| Imposition du résultat fiscal | Amortissements pris en compte pendant la phase d’exploitation | Disponibilité des gains (cash flow) et des plus-values | Calcul de la plus-value à la revente | |

|---|---|---|---|---|

| LMNP | 17,2 % + TMI | Oui | Oui, ils sont directement crédités sur un compte bancaire à votre nom | Réintégration des amortissements (depuis le 15 février 2025) |

| SCI à l’IS | 15 % jusqu’à 42 500 € de résultat, 25 % au-delà | Oui | Ils sont crédités sur le compte de la SCI. Pour les sortir, il faut régler la flat tax à 30 % | Réintégration des amortissements |

En résumé, la SCI à l’IS est particulièrement adaptée aux bailleurs qui souhaitent réduire leur imposition sur le revenu et réinvestir les revenus dans de nouveaux projets immobiliers. En vous permettant de faire fructifier vos gains avec un faible coût fiscal, la SCI à l’IS constitue un outil efficace permettant une croissance importante de votre patrimoine.

On parle alors de vision patrimoniale, de long terme. Opter pour la SCI permet également d’optimiser la transmission de patrimoine, ce que nous verrons dans la suite de cet article.

💡 Note : nous attirons votre attention sur le fait que l’optimisation fiscale ne doit pas être le seul motif de création d’une SCI. Il y aurait alors risque de requalification en abus de droit fiscal. La création d’une SCI doit donc être motivée par d’autres raisons que l’objectif d’éluder l’impôt. L’organisation du patrimoine ou la préparation de la succession sont des raisons complémentaires parfaitement valables. Contactez un conseiller pour vous faire accompagner et optimiser votre patrimoine dans les meilleures conditions.

Optimiser la fiscalité de la transmission de biens immobiliers

Nous avons vu qu’il est possible d’optimiser la fiscalité liée à l’exploitation de votre patrimoine immobilier. Il est également possible de transmettre votre patrimoine de votre vivant tout en optimisant la fiscalité. Ce qui est particulièrement intéressant, c’est que les deux ne sont pas incompatibles : il est possible d’optimiser la fiscalité d’un bien immobilier, tant pendant sa gestion que lors de sa transmission.

Transmission de patrimoine et démembrement de propriété

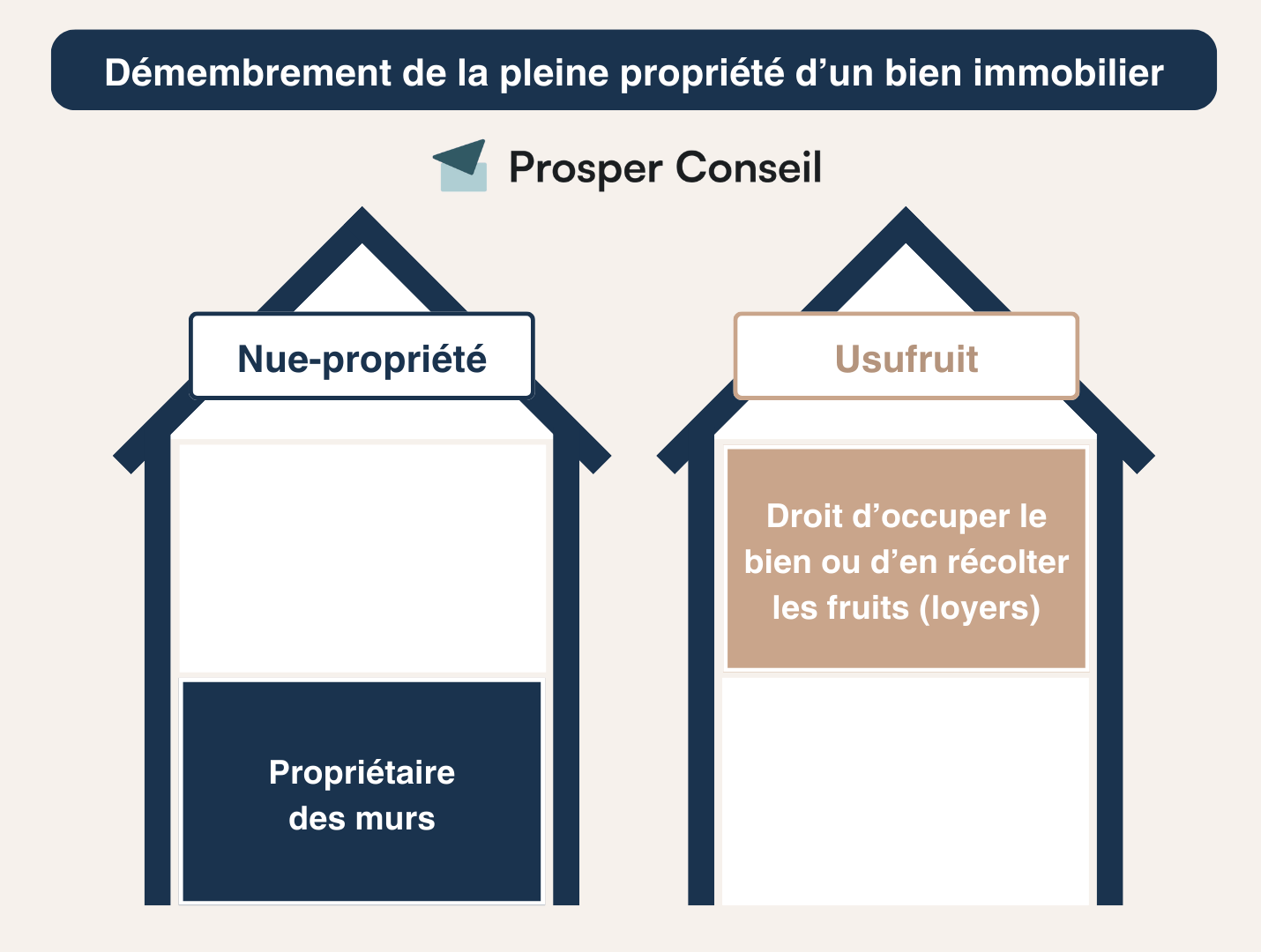

Une méthode efficace pour optimiser la fiscalité de la transmission de biens immobiliers est de s’appuyer sur le démembrement de propriété. Il s’agit de scinder, de manière théorique, le bien en deux parties. On dit que la pleine-propriété se compose de l’usufruit et de la nue-propriété :

- L’usufruit est le droit d’utiliser le bien et d’en percevoir les revenus.

- La nue-propriété est le droit de disposer du bien, par exemple le vendre.

La donation de la nue-propriété

Vous pouvez faire une donation de la nue-propriété, qui représente une fraction de la valeur totale de votre bien, comme l’indique le tableau ci-dessous. Ce faisant, vous conservez l’usufruit, et donc la possibilité de louer ou d’occuper le bien.

| Âge du donateur (usufruitier) | Valeur de l’usufruit | Valeur de la nue-propriété |

|---|---|---|

| Moins de 21 ans | 90 % | 10 % |

| Entre 21 et 30 ans | 80 % | 20 % |

| Entre 31 et 40 ans | 70 % | 30 % |

| Entre 41 et 50 ans | 60 % | 40 % |

| Entre 51 et 60 ans | 50 % | 50 % |

| Entre 61 et 70 ans | 40 % | 60 % |

| Entre 71 et 80 ans | 30 % | 70 % |

| Entre 81 et 90 ans | 20 % | 80 % |

| Plus de 91 ans | 10 % | 90 % |

Tout l’intérêt réside dans le fait que la donation ne porte que sur une fraction de la pleine-propriété. Plus la donation est effectuée tôt, plus la taxation est faible, voire nulle après application des abattements pour donation. Et, à votre décès, la nue-propriété rejoindra l’usufruit, sans taxation supplémentaire.

Donation de la nue-propriété : exemple

Pour illustrer ce mécanisme d’optimisation fiscale, examinons le cas d’un couple marié (le mari a 50 ans et la femme 49 ans) propriétaire d’un bien immobilier d’une valeur de 800 000 €.

En cas de donation à leurs deux enfants, la nue-propriété représente 320 000 € (800 000 x 40 %), soit 160 000 € par enfant. Or, un couple peut donner sans taxation (pas de droits de donation) jusqu’à 200 000 € par enfant tous les 15 ans.

Dans notre exemple, il n’y a donc aucune taxation de la transmission. En définitive, au décès du dernier survivant du couple, ce seront donc 800 000 € qui auront été transmis sans aucune taxation (voire plus de 800 000 € si les prix de l’immobilier augmentent).

💡 Note : le mécanisme de démembrement des biens peut également être utilisé pour les sociétés civiles immobilières (SCI). En effet, la donation de la nue-propriété de parts sociales de SCI est une stratégie permettant d’optimiser la transmission de votre patrimoine immobilier.

Peut-on réduire sa contribution à l’impôt sur la fortune immobilière (IFI) ?

L’impôt sur la fortune immobilière (IFI) s’applique aux personnes physiques dont le patrimoine immobilier net taxable dépasse 1 300 000 €. La valeur nette taxable est la valeur du patrimoine immobilier après déduction des dettes. Il existe de nombreuses exonérations, partielles ou totales.

Ainsi, il est possible de détenir un patrimoine immobilier important sans payer un centime d’IFI ! En effet, certains placements immobiliers ne sont pas inclus dans l’assiette de l’IFI, et d’autres bénéficient d’abattements.

Réduire son IFI avec la résidence principale

C’est sans doute le moyen le plus connu de réduire son IFI. Pour déterminer l’assiette de l’IFI, votre résidence principale fait l’objet d’un abattement de 30 % sur sa valeur vénale. Exemple : valeur de 1 000 000 € mais une assiette imposable à l’IFI de seulement 700 000 €.

Réduire son IFI avec les SCPI

Par défaut, les parts de sociétés civiles en placement immobilier (SCPI) entrent dans l’assiette de l’IFI.

Il est cependant possible de démembrer ces parts, et d’en acheter uniquement la nue-propriété ou uniquement l’usufruit. Une solution intéressante pour réduire l’IFI est l’acquisition de la nue-propriété de parts de SCPI, car cet investissement ne rentre pas dans le calcul de l’assiette de l’IFI.

Réduire son IFI avec les foncières cotées (SIIC)

Certaines sociétés cotées en bourse permettent d’investir en immobilier. Ce sont les sociétés d’investissement immobilier cotées (SIIC), que l’on appelle également foncières cotées.

Ces sociétés détiennent des biens immobiliers de tous types (bureaux, commerces, etc.) et en perçoivent les loyers. Elles sont dans l’obligation de reverser à leurs actionnaires une part importante des loyers perçus et des éventuelles plus-values réalisées lors de la revente de biens.

Vous pouvez investir dans des SIIC via un compte-titres ordinaire. Vous pouvez ainsi investir dans l’immobilier en évitant toutes les contraintes liées à la gestion de biens détenus en direct.

Ces sociétés sont cotées en bourse et n’entrent donc pas dans le champ des biens imposables à l’IFI.

Réduire son IFI avec un bien professionnel

Si vous détenez un bien affecté à une activité professionnelle, il peut être exclu de l’assiette imposable à l’IFI.

Réduire son IFI en investissant dans les bois et forêts

Les bois, forêts, parts de groupements forestiers (GFI), biens ruraux, et les parts de Groupements Fonciers Agricoles (GFA) peuvent également bénéficier d’exonérations partielles.

Optimiser la fiscalité de la pierre-papier (SCPI, OPCI, SCI)

Les SCPI, que nous avons déjà évoquées dans cet article, font partie de la famille des fonds immobiliers. C’est la “pierre-papier”, qui comprend aussi les organismes de placement collectif immobilier (OPCI), les sociétés civiles immobilière (SCI) ou encore les sociétés civiles (SC).

Il existe différentes façons d’optimiser la fiscalité de votre immobilier détenu sous forme de pierre-papier.

Optimiser la fiscalité de la pierre-papier en investissant via des enveloppes capitalisantes

Afin d’optimiser la fiscalité de votre patrimoine immobilier, vous avez intérêt à loger ces fonds, ainsi que les foncières cotées, au sein d’enveloppes apportant un avantage fiscal :

- L’assurance vie est une enveloppe capitalisante permettant d’être exonéré au titre de l’IR pour les retraits sur un contrat ouvert depuis plus de 8 ans (dans la limite d’un abattement annuel).

- Le plan épargne retraite individuel offre une importante déduction fiscale sur les versements.

- Le contrat de capitalisation, proche de l’assurance vie, peut permettre aux personnes morales (entreprises) d’optimiser la fiscalité de leurs investissements immobiliers.

Exemple

Pour illustrer le gain fiscal possible, prenons l’exemple d’un investissement dans une SCPI “classique” (à l’inverse des SCPI optimisées décrites plus loin) :

- Si la SCPI est détenue en direct, ses gains sont taxés chaque année comme des revenus fonciers, soit TMI + 17,2 % de prélèvements sociaux.

- Si la SCPI est logée au sein d’une assurance vie, les gains (loyers reçus) ne sont pas taxés. Et ensuite, en cas de retrait d’un contrat d’assurance vie détenu depuis plus de 8 ans, la part de plus-value n’est taxée qu’à 17,2 % (tant qu’elle ne dépasse pas l’abattement annuel sur les plus-values qui est de 4 600 € pour une personne seule ou 9 200 € pour un couple). Nous précisons toutefois que l’acquisition de parts de SCPI au sein d’une assurance vie ne peut se faire à crédit.

💡 Note : consultez nos articles sur la fiscalité pour en savoir plus : (1) CTO : fiscalité des plus-values et dividendes, (2) la fiscalité du PEA et (3) la fiscalité d’un rachat partiel ou total en assurance vie.

SCPI : optimiser la fiscalité grâce aux SCPI étrangères

Certaines SCPI détiennent des biens immobiliers situés à l’étranger. Cela peut présenter un intérêt du point de vue de la fiscalité.

En effet, il existe des conventions fiscales entre la France et les pays où sont logés les biens immobiliers détenus. Les revenus issus des loyers des SCPI étrangères sont imposés dans ces pays, dont la fiscalité est souvent plus favorable qu’en France. Et il y a exonération de prélèvements sociaux.

SCPI : optimiser la fiscalité grâce au démembrement de SCPI

L’acquisition de nue-propriété de parts de SCPI offre un avantage fiscal important. En effet, la nue-propriété ne subit aucune imposition pendant toute la période de démembrement.

De surcroît, à l’issue de cette période, la pleine-propriété est reconstituée et acquise intégralement par le nu-propriétaire sans aucune taxation.

SCPI : optimiser la fiscalité grâce aux SCPI fiscales

Enfin, une autre stratégie permettant d’optimiser la fiscalité de la pierre-papier est d’investir dans des SCPI fiscales. Ces SCPI s’appuient sur les dispositifs fiscaux en vigueur (Pinel, Malraux, Denormandie, déficit foncier…) pour offrir à l’investisseur une réduction d’impôt.

Prenez rendez-vous avec nos conseillers Prosper Conseil pour choisir la meilleure solution dans votre situation.

Un mot sur la résidence principale : un actif immobilier à part

La résidence principale bénéficie d’un régime fiscal spécifique. Nous avons déjà mentionné l’abattement concernant l’IFI. Mais d’autres avantages liés à la résidence principale existent.

En effet, la résidence principale est exonérée de taxe d’habitation, contrairement aux résidences secondaires.

Par ailleurs, il n’y a pas d’imposition de la plus-value à la revente, alors qu’elle peut atteindre voire dépasser 30 % pour les autres biens.

Enfin, la fiscalisation des “loyers implicites” (taxer l’occupation du logement par son propriétaire), qui aurait pu constituer une charge fiscale supplémentaire pour les propriétaires, est restée à l’état de proposition et n’a jamais été adoptée.

Conclusion

L’univers de l’investissement en immobilier étant fort vaste, il est naturel que les méthodes d’optimisation de la fiscalité immobilière soient nombreuses et variées.

🧭 En outre, même si l’optimisation de la fiscalité de votre patrimoine immobilier est idéalement à prévoir avant toute acquisition, il existe de nombreuses stratégies qui peuvent être mises en place en cours d’investissement.

Pour y voir parfaitement clair dans cet univers, et surtout pour mettre en place une optimisation fiscale adaptée à votre situation et à vos objectifs, choisissez de vous faire accompagner par un conseiller Prosper Conseil.

Plus de patrimoine,

plus de revenus,

moins d’impôts !

Un conseil global à 360° pour mieux

profiter de votre patrimoine

Bonjour, merci bcp pour cet article très informatif. Je m’intéresse beaucoup à ce sujet, surtout en ce qui concerne mon investissement. Récemment, j’ai décidé d’acheter un appartement à Nancy.

Avant de me lancer, j’ai réalisé qu’il était crucial de comprendre les différents dispositifs fiscaux disponibles. En optant pour le régime réel, j’ai pu déduire certaines charges, ce qui a amélioré ma rentabilité.

Enfin, je pense qu’il est essentiel de rester informé sur les changements fiscaux, car cela peut avoir un impact sur mes investissements à long terme. En résumé, bien intégrer la fiscalité dans ma stratégie m’a aidé à optimiser mes rendements. Merci encore pour vos conseils précieux, ils me seront d’une grande aide !