Contrat de capitalisation : avantages et inconvénients

Similaire à l’assurance vie sur de nombreux aspects, quels sont les avantages et inconvénients du contrat de capitalisation ?

Grâce à ses caractéristiques spécifiques, le contrat de capitalisation est souvent utilisé dans une ingénierie patrimoniale de pointe pour investir et optimiser la transmission de patrimoine en complément de l’assurance vie.

Dans cet article, nous examinerons en détail les principaux avantages et inconvénients du contrat de capitalisation, ainsi que ses différentes caractéristiques. L’objectif est d’avoir une vision globale de cette enveloppe pour l’intégrer au mieux dans votre stratégie patrimoniale.

SOMMAIRE

- Les principaux avantages et inconvénients du contrat de capitalisation

- Définition du contrat de capitalisation

- Les avantages de la fiscalité du contrat de capitalisation

- Les avantages du contrat de capitalisation pour une personne morale

- Donation : les avantages d’un contrat de capitalisation

- Les inconvénients lors de la succession

- Ce que Prosper Conseil vous propose

Les principaux avantages et inconvénients du contrat de capitalisation

Le contrat de capitalisation est peu connu car il est réellement utile pour :

- optimiser la transmission d’un patrimoine déjà conséquent, notamment si les abattements « hors succession » de l’assurance vie ont été atteints ;

- les personnes morales souhaitant placer leur trésorerie.

Ainsi, pour la majorité des épargnants, l’assurance vie s’impose comme une évidence. Principalement car elle suffit amplement à optimiser leur transmission de patrimoine.

Concrètement, quels sont les avantages et inconvénients d’un contrat de capitalisation ?

Similitudes du contrat de capitalisation avec l’assurance vie

Dans l’illustration ci-dessus, on retrouve des points similaires entre le contrat de capitalisation et l’assurance vie :

- L’enveloppe est capitalisante. C’est-à-dire que vous capitalisez les revenus de vos placements au sein du contrat de capitalisation sans « friction fiscale ».

- La fiscalité est attractive (surtout avec un contrat ouvert depuis plus de 8 ans).

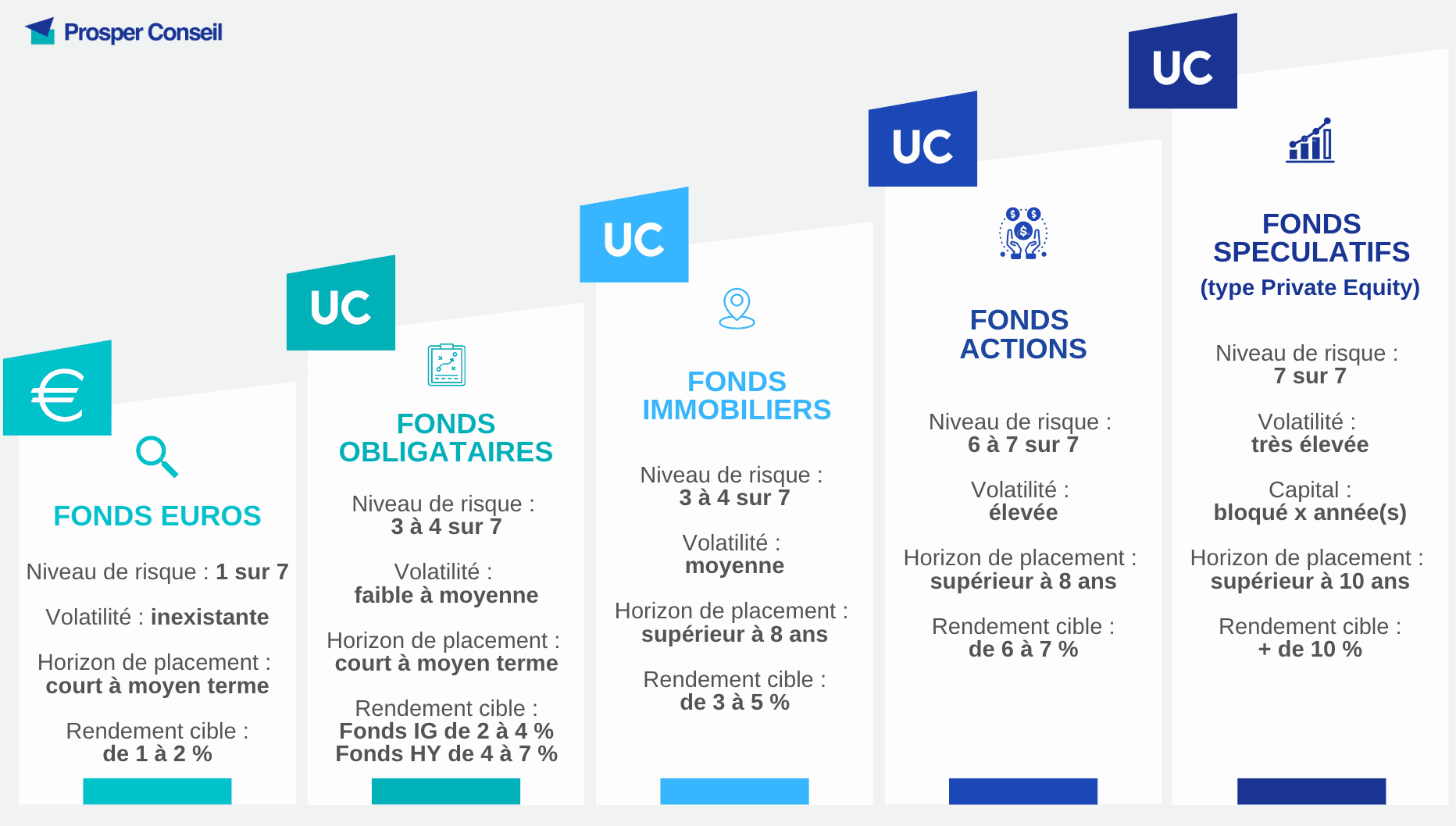

- Les possibilités d’investissement sont les mêmes (fonds euro et unités de compte).

- Les frais peuvent être exorbitants. Il est alors nécessaire de choisir un bon contrat de capitalisation avec des frais compétitifs.

Différences du contrat de capitalisation par rapport à l’assurance vie

Contrat de capitalisation ou assurance vie ? Malgré cette ressemblance, le contrat de capitalisation se distingue par trois points essentiels :

- Tout d’abord, il peut être transmis de votre vivant par donation en pleine propriété ou en démembrement de propriété.

- Ensuite, il intègre votre succession et reste ouvert après votre décès. Contrairement au contrat d’assurance vie qui se clôture automatiquement.

- Et enfin, il est accessible aux personnes morales. Vous pouvez alors faire travailler la trésorerie de votre société sur une enveloppe de qualité. Cependant, la fiscalité est différente pour les personnes morales imposées à l’IS (Impôt sur les Sociétés).

Avant d’aborder ces points en détail, voyons ensemble les caractéristiques principales du contrat de capitalisation.

Définition du contrat de capitalisation

Le contrat de capitalisation présente de nombreux avantages et inconvénients mais fondamentalement, qu’est-ce qu’un contrat de capitalisation ?

Le contrat de capitalisation est une enveloppe fiscale qui permet de faire fructifier votre épargne à moyen et long terme. La capitalisation fait référence au cercle vertueux de l’accumulation d’intérêts et de bénéfices (mécanisme des intérêts composés).

Comme pour l’assurance vie, le contrat de capitalisation permet d’investir dans :

- des fonds euro sécurisés sans risque de perte en capital ;

- et des unités de compte, composées de fonds d’investissements en actions, obligations et immobiliers.

De ce fait, la rentabilité de votre contrat est directement liée aux fonds d’investissements présents dans celui-ci et sur lesquels vous avez investi. Ainsi, la rentabilité globale de votre contrat se calcule avec (1) les intérêts annualisés de vos fonds euros et (2) les gains et plus-values de vos unités de compte.

Note : contrairement à une idée reçue, un contrat de capitalisation n’a pas de durée maximale. Aujourd’hui, la durée reste à l’appréciation de l’assureur. Par exemple, l’assureur Suravenir indique une durée maximale de 99 ans alors que Spirica (Crédit agricole) indique une durée de 40 ans. Sachant que ce délai est prorogeable, il n’y a finalement pas de durée attachée à un contrat de capitalisation.

Les avantages de la fiscalité du contrat de capitalisation

Tout comme l’assurance vie, l’un des principaux avantages du contrat de capitalisation réside dans sa fiscalité avantageuse.

1️⃣ Tout d’abord, le contrat de capitalisation est une enveloppe capitalisante. Si vous n’effectuez aucun rachat, vos plus-values et intérêts s’accumulent sans frottement fiscal au sein de l’enveloppe.

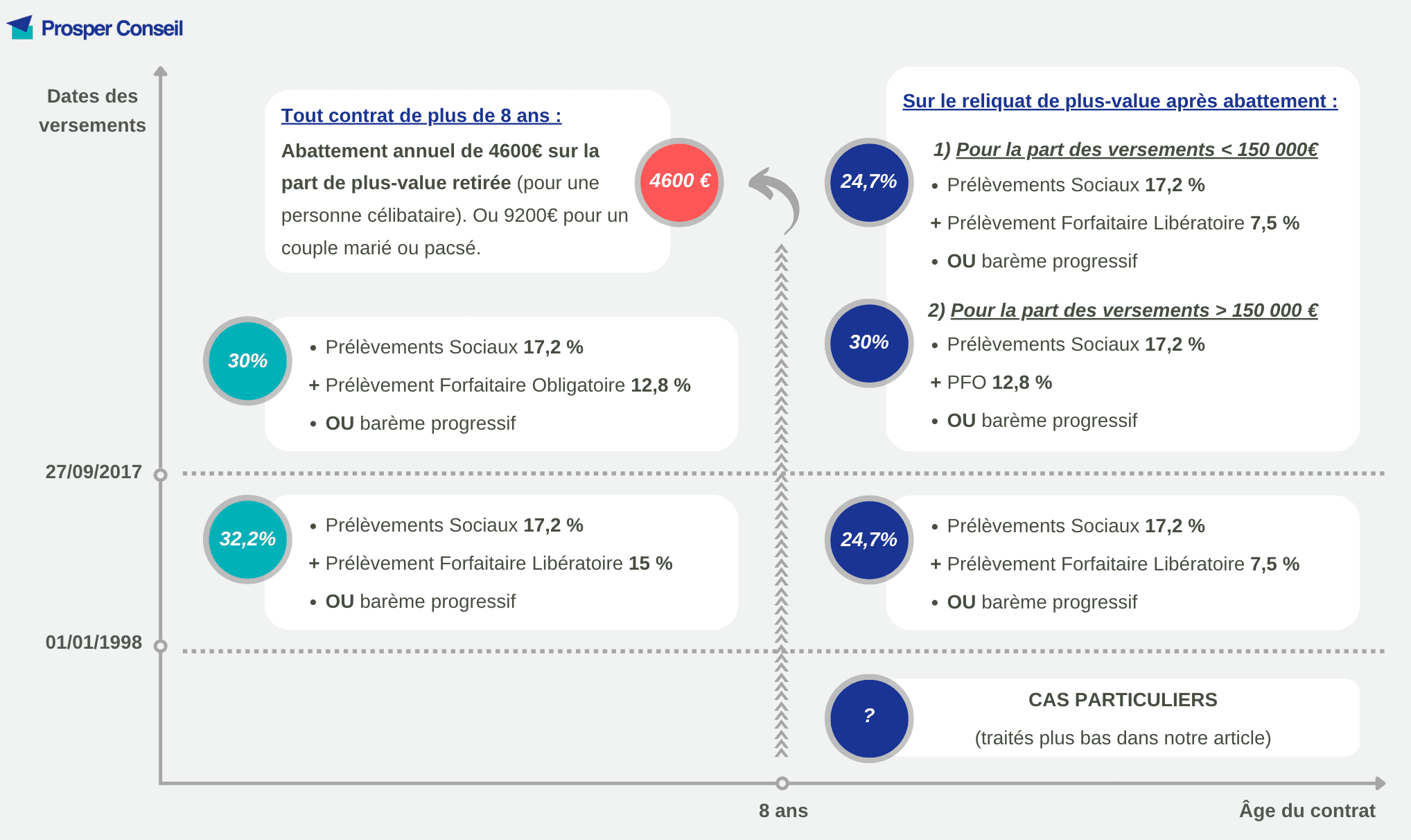

2️⃣ Ensuite, après 8 ans de détention du contrat, vos plus-values réalisées (et seulement si sorties du contrat de capitalisation) sont soumises uniquement aux prélèvements sociaux de 17,2 % (exonération d’impôt sur le revenu dans la limite d’un abattement annuel de 4 600 € pour une personne seule et 9 200 € pour un couple marié ou pacsé).

? Finalement, pour les personnes physiques, la fiscalité des contrats de capitalisation est similaire à celle de l’assurance vie (pour les contrats souscrits depuis le 1er janvier 1998). Seul le régime fiscal de la transmission du contrat est différent, que ce soit en cas de donation ou de succession. Nous le détaillons plus loin dans l’article.

Si vous fait un rachat sur votre contrat (sortie du contrat en capital partiel ou total), alors la fiscalité dépendra de (1) la date des versements, (2) de l’âge du contrat et (3) du montant des versements sur l’ensemble de vos contrats d’assurance vie et contrats de capitalisation.

Note : le capital n’est donc pas taxé, seules les plus-values seront imposées selon les règles en vigueur.

Exemple concret d’un rachat

Par exemple, vous avez ouvert un contrat de capitalisation en 2015 et investi 10 000 € dedans. Aujourd’hui, votre contrat a plus de 8 ans et vaut 18 000 € (8 000 € de plus-values et 10 000 € de capital).

Si vous rachetez entièrement votre contrat, vous êtes exonéré au titre de l’impôt sur le revenu (mais toujours soumis aux fameux prélèvements sociaux de 17,2 %) car les 8 000 € de plus-values sont couverts par l’abattement de 9 200 € (couple pacsé donc double abattement).

Ainsi, la fiscalité à la sortie du contrat de capitalisation est très attractive en optimisant les abattements sur les contrats de plus de 8 ans !

Note : au titre de l’impôt sur le revenu, si le montant des plus-values dépasse l’abattement, vous pouvez choisir la solution la plus favorable entre (1) le prélèvement forfaitaire et (2) le barème progressif (en cochant la case 2OP). Pour optimiser au mieux la fiscalité de votre patrimoine, vous pouvez faire appel à la gestion conseillée Prosper.

Plus de patrimoine,

plus de revenus,

moins d’impôts !

Un conseil global à 360° pour mieux

profiter de votre patrimoine

Les avantages du contrat de capitalisation pour une personne morale

Les personnes morales soumises à l’IS (Impôt sur les Sociétés), telles que les sociétés commerciales, les sociétés patrimoniales (SCI ou holding patrimoniale), les associations et les fondations ne peuvent pas souscrire à une assurance vie mais peuvent souscrire un contrat de capitalisation.

De ce fait, elles peuvent trouver de nombreux avantages dans l’utilisation d’un contrat de capitalisation :

- Bénéficier d’un cadre fiscal avantageux (différent des personnes physiques).

- Bénéficier de l’accès aux fonds euro (pour les sociétés patrimoniales imposées à l’IS avec une durée minimum d’investissement sous peine de pénalité).

- Bénéficier de l’accès aux unités de compte pour investir à moyen ou long terme.

- Diversifier leurs placements et optimiser la gestion de leur trésorerie d’entreprise en plus du compte à terme et du compte-titres.

Note : l’ouverture d’un contrat de capitalisation est plus compliquée pour les sociétés commerciales. Selon la structure juridique de l’entreprise, cela se fait au cas par cas en fonction de l’assureur.

Fiscalité spécifique du contrat de capitalisation pour une personne morale

Fiscalement, pour les personnes morales soumises à l’IS, une taxation (avance fiscale) est appliquée sur le contrat tous les ans. Concrètement, cette avance fiscale est déterminée forfaitairement selon la formule suivante : montant des versements x (105 % x Taux Moyen d’Emprunt d’État (TME) en vigueur au moment de la souscription). Le TME reste le même durant toute la durée de vie du contrat.

Ensuite, chaque année et en l’absence de rachat, le montant de cette avance est ajouté au résultat imposable de la société et le taux de l’IS en vigueur s’applique.

Enfin, en cas de rachat, cette avance fiscale est régularisée. Ainsi, si l’imposition des gains et intérêts réellement générés dépasse le montant des avances fiscales, un impôt complémentaire devra être versé. D’un autre côté, si elle est inférieure au montant des avances, alors la différence constitue un avoir sur les résultats futurs de la société.

Donation : les avantages du contrat de capitalisation

Le contrat de capitalisation permet d’optimiser la transmission de votre patrimoine de votre vivant. En effet, le contrat de capitalisation peut faire l’objet d’une donation en pleine propriété ou en démembrement de propriété. Contrairement à l’assurance vie qui ne peut pas faire l’objet d’une donation.

De plus, le bénéficiaire conservera l’antériorité fiscale liée à l’âge du contrat. De ce fait, si le contrat de capitalisation a plus de 8 ans, cette antériorité fiscale sera conservée et le bénéficiaire pourra faire des rachats avec une fiscalité avantageuse.

Anticiper la transmission de votre patrimoine avec une donation représente alors le principal avantage actuel du contrat de capitalisation.

Fiscalité de la donation d’un contrat de capitalisation

Une partie de la donation est soumise au barème d’imposition des donations si l’abattement (calculé en fonction du lien de parenté unissant le donateur et le donataire) est dépassé.

Note : c’est le bénéficiaire de la donation qui doit s’acquitter des droits de donation, s’il y en a.

Donation en pleine propriété

En pleine propriété, le bénéficiaire devient propriétaire du contrat et il en perçoit les gains financiers.

Fiscalement, les droits de donation s’appliquent sur la valeur vénale (primes versées, plus-values et intérêts) du contrat. Ainsi, les plus-values latentes soumises aux droits de donation sont « purgées » au moment de la donation. Elles ne seront alors pas refiscalisées (aux prélèvements sociaux et à l’impôt sur le revenu) lors d’un rachat par le bénéficiaire de la donation .

Note : cette « purge » de la plus-value latente permet d’éviter une double imposition. Seuls les gains accumulés après la donation ou la succession restent imposables à l’Impôt sur le Revenu (IR) et aux Prélèvements Sociaux (PS) lors de rachats. Source : BOFiP (Bulletin officiel des finances publiques) du 20 déc. 2019 – BOI-RPPM-RCM-20-10-20-50-20191220

Exemple concret d’une donation en pleine propriété

Monsieur X souscrit un contrat de capitalisation et investit 50 000 €. 10 ans plus tard, à l’âge de 59 ans, le contrat vaut désormais 150 000 € (sommes versées, plus-values et intérêts).

Dans cet exemple, il décide de donner la pleine propriété de son contrat à son enfant. La fiscalité des droits de donation est alors calculée sur la valeur vénale/totale du contrat, soit 150 000 €.

Ainsi, l’abattement de 100 000 € pour donation en ligne directe (parent-enfant) s’applique. Il reste alors 50 000 € soumis aux droits de donation allant de 5 % à 60 % selon le barème en vigueur.

| Part taxable après abattement | Taux d’imposition |

|---|---|

| Jusqu’à 8 072 € | 5 % |

| De 8 073 € à 12 109 € | 10 % |

| De 12 110 € à 15 932 € | 15 % |

| De 15 933 € à 552 324 € | 20 % |

| De 552 325 € à 902 838 € | 30 % |

| De 902 839 € à 1 805 677 € | 40 % |

| Plus de 1 805 677 € | 45 % |

Dans cet exemple, le montant des droits à payer est de : 50 000 € x 20 % – 1 806 = 8 194 €. (Le retranchement des 1 806 € correspond à la progressivité du barème 2023 pour les tranches à 5, 10 et 15 %.)

Démembrement et donation de la nue-propriété

Dans le cas d’une donation de la nue-propriété avec réserve d’usufruit :

- Le donateur usufruitier (vous en tant que souscripteur) conserve l’usage du contrat et son usufruit. Vous pouvez donc utiliser à votre guise les gains et les intérêts.

- Quant au nu-propriétaire, il possède le droit de disposer du bien, par exemple, de céder le contrat.

Les droits de donation s’appliqueront également sur la valeur vénale du contrat (au prorata de la valeur de la nue-propriété d’après le barème fiscal de l’usufruit et de la nue-propriété).

| Âge du donateur | Valeur de l’usufruit | Valeur de la nue-propriété |

|---|---|---|

| Moins de 21 ans | 90 % | 10 % |

| Entre 21 et 30 ans | 80 % | 20 % |

| Entre 31 et 40 ans | 70 % | 30 % |

| Entre 41 et 50 ans | 60 % | 40 % |

| Entre 51 et 60 ans | 50 % | 50 % |

| Entre 61 et 70 ans | 40 % | 60 % |

| Entre 71 et 80 ans | 30 % | 70 % |

| Entre 81 et 90 ans | 20 % | 80 % |

| Plus de 91 ans | 10 % | 90 % |

Enfin, au décès de l’usufruitier, le nu-propriétaire acquiert la pleine propriété sans droits de succession supplémentaires (pas de droits de succession sur la valeur de l’usufruit).

Exemple concret d’une donation de la nue-propriété

Reprenons l’exemple du contrat de 150 000 €. Après mûre réflexion, le même Monsieur X décide plutôt de donner la nue-propriété avec réserve d’usufruit à son enfant.

Ainsi, étant âgé de 59 ans, le barème usufruit/nue-propriété de 50/50 % s’applique. De ce fait, la fiscalité des droits de donation (liée à la nue-propriété) est calculée sur la moitié de la valeur totale, soit 75 000 €.

L’abattement de 100 000 € pour donation en ligne directe (parent-enfant) s’applique alors et la plus-value échappe totalement aux droits de donation. Vous transmettez donc la nue-propriété de votre contrat de capitalisation sans que votre enfant n’ait à payer de droits de donation !

En tant qu’usufruitier, vous pouvez continuer à gérer votre contrat de capitalisation et à effectuer des rachats si besoin. Finalement, à votre décès, votre enfant récupérera la pleine propriété sans droits de succession supplémentaires. C’est-à-dire que les plus-values accumulées depuis le jour du démembrement sont exonérées de droits de succession.

Cependant, ces mêmes plus-values accumulées depuis le jour du démembrement ne sont pas exonérées d’Impôt sur le Revenu (IR) et de Prélèvements Sociaux (PS). Si votre enfant réalise le rachat total de votre contrat de capitalisation après votre décès, les plus-values seront imposées selon la fiscalité en vigueur.

Note : plus on démembre tôt, mieux c’est en théorie (pour les biens immobiliers et mobiliers pouvant être démembrés). Dans la pratique, encore faut-il avoir les ressources pécuniaires pour le faire sans que cela n’impacte votre niveau de vie.

Les inconvénients lors de la succession

Toutefois, il est important de noter que contrairement à l’assurance vie, le contrat de capitalisation ne dispose pas d’une clause bénéficiaire permettant de choisir librement les bénéficiaires en cas de décès de l’épargnant.

À votre décès, le contrat de capitalisation sera transmis à vos héritiers selon les règles de succession en vigueur. Il est cependant possible de préciser le ou les héritiers spécifiques de votre contrat dans un testament. Dans cette hypothèse, veuillez faire attention à la réserve héréditaire et à la quotité disponible.

En outre, lors de la succession, les sommes placées dans un contrat de capitalisation sont considérées comme faisant partie de la succession. Les droits de succession seront alors calculés selon le régime de droit commun, sans bénéficier de l’abattement de 152 500 € accordé à l’assurance vie considérée « hors succession ».

Note : dans le cas de la succession, il est donc essentiel de prendre en compte les inconvénients et d’évaluer si d’autres solutions, telle que l’assurance vie ou certains dispositifs spécifiques de transmission, pourraient être plus avantageuses sur le plan civil et fiscal.

Ce que Prosper Conseil vous propose

Finalement, en prenant en compte tous les avantages et inconvénients du contrat de capitalisation, celui-ci est avant tout un outil complémentaire à l’assurance vie pour la gestion d’un patrimoine déjà conséquent.

En effet, le contrat de capitalisation offre la possibilité de diversifier votre patrimoine (vos placements), de bénéficier d’une fiscalité avantageuse et de planifier la transmission de votre patrimoine de votre vivant de manière optimisée.

En plus, avec Prosper Conseil, vous pouvez bénéficier du contrat de capitalisation luxembourgeois (et assurance vie luxembourgeoise) si vous avez plus de 250 000 € à investir et êtes éligible. Celui-ci mérite une attention particulière en raison de ses avantages supplémentaires. Ainsi, par rapport au contrat de capitalisation français, vous bénéficiez :

- d’un choix de fonds beaucoup plus large et sur-mesure ;

- d’une enveloppe multi-devises ;

- de frais de gestion encore plus compétitifs ;

- du super privilège luxembourgeois (vous avez le statut de créancier de premier rang) ;

- du triangle de sécurité luxembourgeois (vos fonds ne sont pas chez l’assureur mais sont sécurisés dans une banque dépositaire agréée) ;

- de la neutralité fiscale (c’est la fiscalité de votre pays de résidence qui s’applique) ;

- et d’un puissant levier de financement : le crédit Lombard.

Chez Prosper Conseil, nous comprenons l’importance de choisir la stratégie d’investissement la mieux adaptée à vos besoins et objectifs patrimoniaux. N’hésitez pas à contacter nos conseillers pour bénéficier d’une ingénierie patrimoniale de pointe : prenez rendez-vous.

Plus de patrimoine,

plus de revenus,

moins d’impôts !

Un conseil global à 360° pour mieux

profiter de votre patrimoine

Bonjour,

Quel est votre avis sur les contrats de capitalisation de Linxea ?

Bonjour,

Les contrats de capitalisation de Linxea (ex. Linxea Spirit Capitalisation 2) sont également parmi les meilleurs du marché, tout comme leurs assurances vie (ex. Linxea Spirit 2). Ils partagent de nombreuses caractéristiques : même assureur, frais très compétitifs, excellents placements et gestion efficace du contrat.