Placements non imposables et non fiscalisés : 5 solutions clés

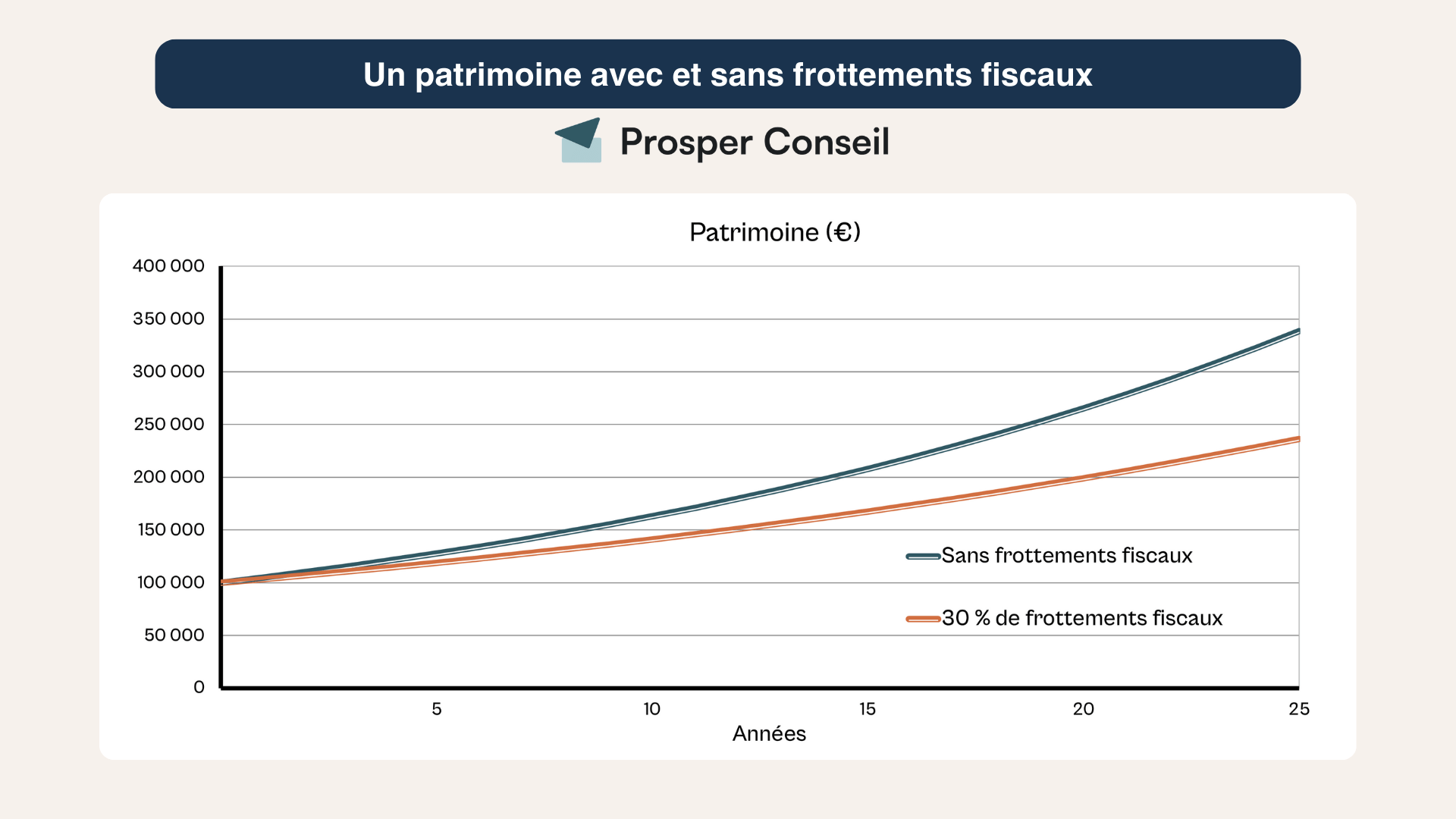

Intégrer la fiscalité dans votre stratégie patrimoniale est incontournable. À ce titre, vous avez intérêt à privilégier autant que possible les placements non imposables et non fiscalisés. Sur plusieurs années, la différence de performance entre un placement pleinement taxé et un investissement pas ou peu imposable est considérable.

Il existe de nombreux dispositifs et stratégies permettant d’optimiser la fiscalité de votre patrimoine, tant financier qu’immobilier.

📌 Les placements non imposables sont par exemple :

- certains livrets réglementés comme le livret A ;

- le plan d’épargne en actions (PEA) ;

- l’assurance vie ;

- le plan d’épargne retraite (PER) ;

- la résidence principale.

Dans cet article, nous examinons en détail les principaux placements non fiscalisés.

SOMMAIRE

- Placements non imposables et exonérations d’impôt : explication

- Les livrets défiscalisés : meilleurs placements non imposables et sans risque

- Investir en bourse sans payer d’impôt grâce au plan d’épargne en actions (PEA)

- Multiplier les placements non imposables grâce à l’assurance vie

- Réduire son impôt grâce au plan d’épargne retraite (PER)

- Limiter son imposition grâce à l’épargne salariale

- Investir en immobilier sans impôts

- Défiscaliser grâce à des produits financiers spécifiques

- Conclusion sur les placements non imposables et non fiscalisés

Placements non imposables et exonérations d’impôt : explication

Un placement rapporte généralement des gains, sous forme de plus-values, dividendes, intérêts, loyers, etc. Habituellement, les gains subissent à la fois :

- les prélèvements sociaux, à hauteur de 17,2 % ;

- et l’impôt sur le revenu, qui est soit de 12,8 % dans le cadre de la “flat tax”, soit égal à votre taux marginal d’imposition (TMI : 0, 11, 30, 41 ou 45 %).

Il existe cependant des produits et enveloppes permettant de réduire cette taxation, voire de l’annuler.

Sauf exceptions, que nous détaillerons dans cet article, les prélèvements sociaux sont systématiquement dus. Concernant l’impôt sur le revenu frappant les placements, certains placements le réduisent quand d’autres l’annulent en totalité.

Si payer l’impôt dû est bien sûr une obligation, il existe de nombreux placements qui permettent de défiscaliser de manière tout à fait légale. C’est le cas de tous les investissements que nous présentons ici.

L’impact de la fiscalité sur votre patrimoine s’avére considérable sur le long terme. L’absence de fiscalité (ou une fiscalité faible) représente donc un avantage conséquent.

💡 Note : les termes “non imposable”, “défiscalisé”, “sans impôt” ou encore “exonéré d’impôt” sont en général synonymes. Ils indiquent alors que le placement considéré bénéficie d’un impôt sur le revenu nul.

Les livrets défiscalisés : meilleurs placements non imposables et sans risque

Les livrets défiscalisés font partie des meilleurs placements sans risque. Par leur biais, l’État offre aux Français la possibilité d’épargner et d’investir de manière avantageuse. Les livrets défiscalisés constituent donc une excellente solution pour loger votre épargne de précaution.

| Livrets | Taux net | Plafond | Conditions |

|---|---|---|---|

| Livret A | 2,4 % | 22 950 € | Aucune |

| LDDS | 2,4 % | 12 000 € | Être majeur et domicilié en France |

| LEP | 3,5 % | 10 000 € | Avoir des ressources inférieures au plafond du RFR |

| Livret jeune | Au moins 2,4 % | 1 600 € | Avoir entre 12 et 25 ans |

💡 Note : attention toutefois car ces livrets ne vous protègent pas de l’inflation, hormis le livret d’épargne populaire (LEP). Veillez donc à y déposer uniquement le nécessaire.

Le livret A, placement non imposable de référence

Tout le monde ou presque connaît le livret A. En effet, plus de 80 % de la population française (enfants compris !) en détient un. À juste titre, car le livret A offre de nombreux avantages :

- une grande accessibilité : un livret A peut être ouvert sans condition d’âge, de nationalité, ou de résidence fiscale en France ;

- une liquidité maximale : vous pouvez virer instantanément des fonds de votre livret A vers votre compte courant (détenu dans la même banque) ;

- une exemption totale de prélèvements sociaux et d’impôt ;

- un taux d’intérêt fixé et connu à l’avance.

Le plafond du livret A est de 22 950 €.

Le livret de développement durable et solidaire (LDDS)

Le livret de développement durable et solidaire (LDDS) est le petit frère du livret A. En effet, le LDDS offre les mêmes avantages concernant la liquidité, le taux d’intérêt et l’exemption totale de prélèvements sociaux et d’impôt.

Il diffère légèrement du livret A sur les points suivants :

- un LDDS peut être ouvert par toute personne majeure qui a son domicile fiscal en France ;

- le plafond du LDDS est de 12 000 €.

Le livret d’épargne populaire (LEP), un placement surpuissant totalement exonéré d’impôts

Tout comme le livret A et le LDDS, le livret d’épargne populaire (LEP) est totalement défiscalisé et très liquide. Son grand avantage est son taux d’intérêt qui doit être plus élevé que celui du livret A.

En revanche, le LEP est accessible uniquement sous conditions de ressources. Pour être éligible, votre revenu fiscal de référence doit être inférieur à un plafond. Ce dernier dépend de la composition de votre foyer fiscal. Par exemple, le plafond est de 40 380 € pour un couple avec un enfant en 2024 (avec le revenu fiscal de référence de l’année 2022 ou 2023).

Vous pouvez verser un maximum de 10 000 € sur un LEP.

Le livret jeune

Le livret jeune est accessible entre 12 et 25 ans. Son taux est supérieur ou égal à celui du livret A. Sa liquidité est là encore maximale. Le livret jeune est exonéré d’impôt sur le revenu et de prélèvements sociaux. Malheureusement, il pêche par son plafond, qui est seulement de 1 600 €.

Investir en bourse sans payer d’impôt grâce au plan d’épargne en actions (PEA)

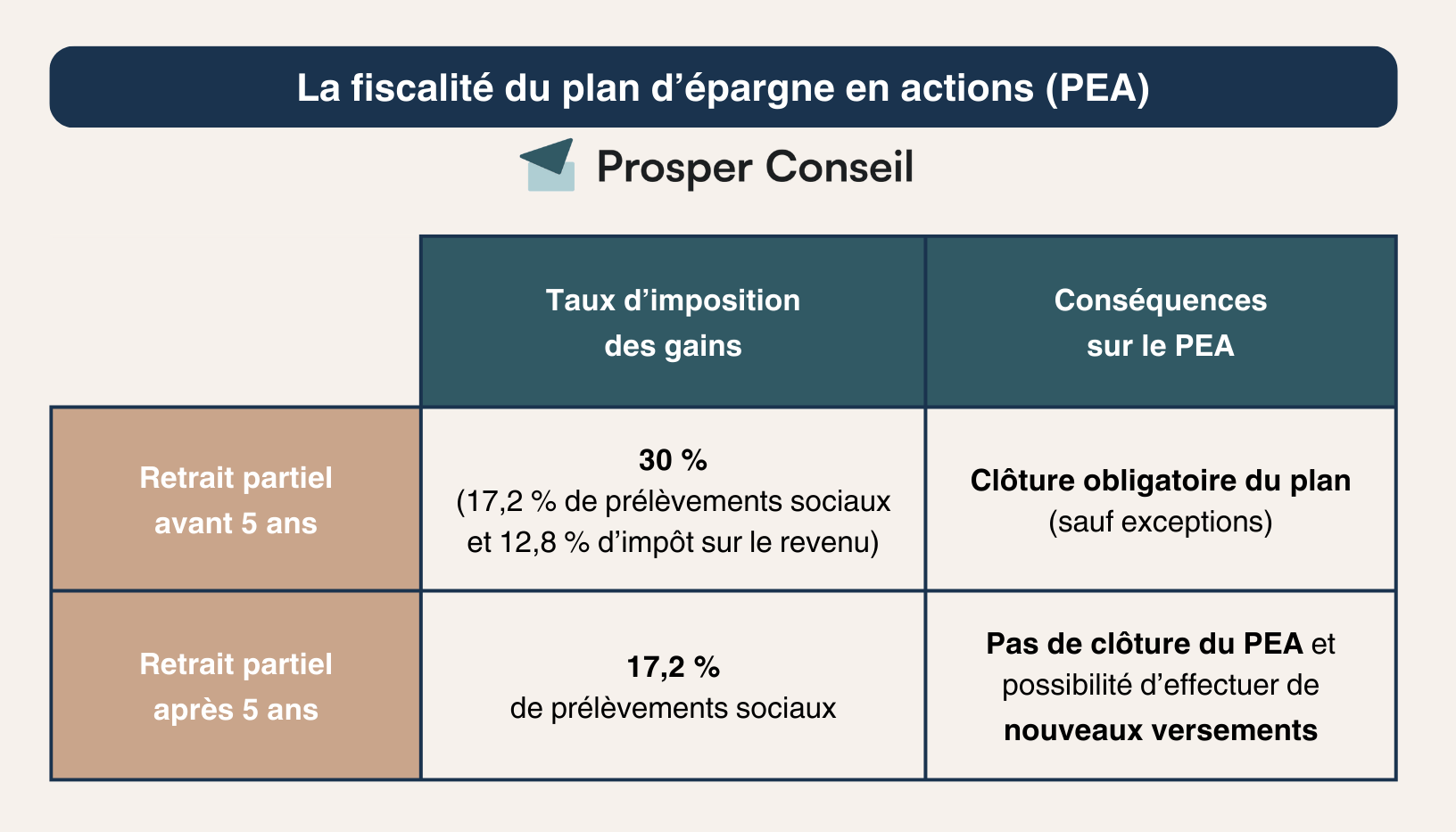

Le plan d’épargne en actions (PEA) permet d’investir dans des actions européennes. Il est limité à 150 000 € de versements, et un seul PEA peut être ouvert par personne. Cependant, le PEA bénéficie d’une fiscalité particulièrement avantageuse.

Le PEA offre une exonération d’impôt intégrale

Premièrement, tant que vous ne faites pas de retraits, vous n’êtes aucunement fiscalisé. Vous ne subissez ni prélèvements sociaux ni impôt sur le revenu, sauf exceptions (dividendes d’entreprises étrangères et titres non cotés). C’est un grand avantage par rapport au compte-titres ordinaire (CTO). En effet, avec la fiscalité d’un CTO, dès qu’un gain (plus-value, dividende, etc.) est matérialisé, il est taxé, en général à 30 % (“flat tax”).

Deuxièmement, à partir de 5 ans de détention d’un PEA, vous bénéficiez d’une exonération intégrale au titre de l’impôt sur le revenu sur vos retraits. Ainsi, les plus-values ne sont soumises qu’aux prélèvements sociaux (17,2 %).

Ces avantages font du PEA un placement non imposable phare.

💡 Note : grâce à certains ETF éligibles au PEA (trackers), vous pouvez être exposé au sein du PEA aux marchés du monde entier, sans être limité à l’Europe. Par ailleurs, si un investisseur a plafonné ses investissements sur PEA et qu’il investit via son CTO, un fonds capitalisant permet de limiter les frottements fiscaux.

PEA : exemple chiffré de placement non imposé

Vous avez versé 100 000 € sur votre PEA ouvert il y a plus de 5 ans. Il est aujourd’hui valorisé 150 000 €. Soit 50 000 € de plus-value.

Si vous faites un retrait de 15 000 € (10 % du portefeuille), vous n’êtes redevable que des prélèvements sociaux sur les 5 000 € (10 % de la plus-value) de plus-value correspondants, soit 860 € (5 000 € x 17,20 %).

Vous ne subissez aucun impôt sur le revenu. La taxation totale est donc de 860 € : vous retirez 15 000 € bruts et obtenez 14 140 € nets.

Pour un CTO soumis à la flat tax, la fiscalité aurait été de 1 500 € au lieu de 860 € pour un PEA.

Le PEA-PME, une enveloppe défiscalisée supplémentaire

En plus du PEA, vous pouvez ouvrir un PEA-PME. Ce petit frère du PEA vous permet d’investir dans des PME et des ETI (entreprises à taille intermédiaire) européennes. Le PEA-PME bénéficie des mêmes avantages fiscaux que le PEA.

La somme totale versée sur le PEA et le PEA-PME ne peut dépasser 225 000 €. Ainsi, si vous avez un PEA au plafond (150 000 €), vous pouvez verser jusqu’à 75 000 € sur un PEA-PME.

💡 Note : contrairement au PEA, il n’y a pas d’ETF éligible au PEA PME. Vous ne pouvez donc être exposé qu’aux marchés européens.

Multiplier les placements non imposables grâce à l’assurance vie

L’assurance vie : une enveloppe très polyvalente et largement non imposable

L’assurance vie est une enveloppe d’épargne très prisée des Français, à raison. En effet, elle bénéficie de nombreux avantages :

- Elle est très polyvalente car elle peut accueillir une grande diversité de produits : fonds euro, fonds obligataires, fonds actions, fonds immobilier, capital-investissement (investir en private equity), etc.

- C’est un excellent outil de transmission de patrimoine.

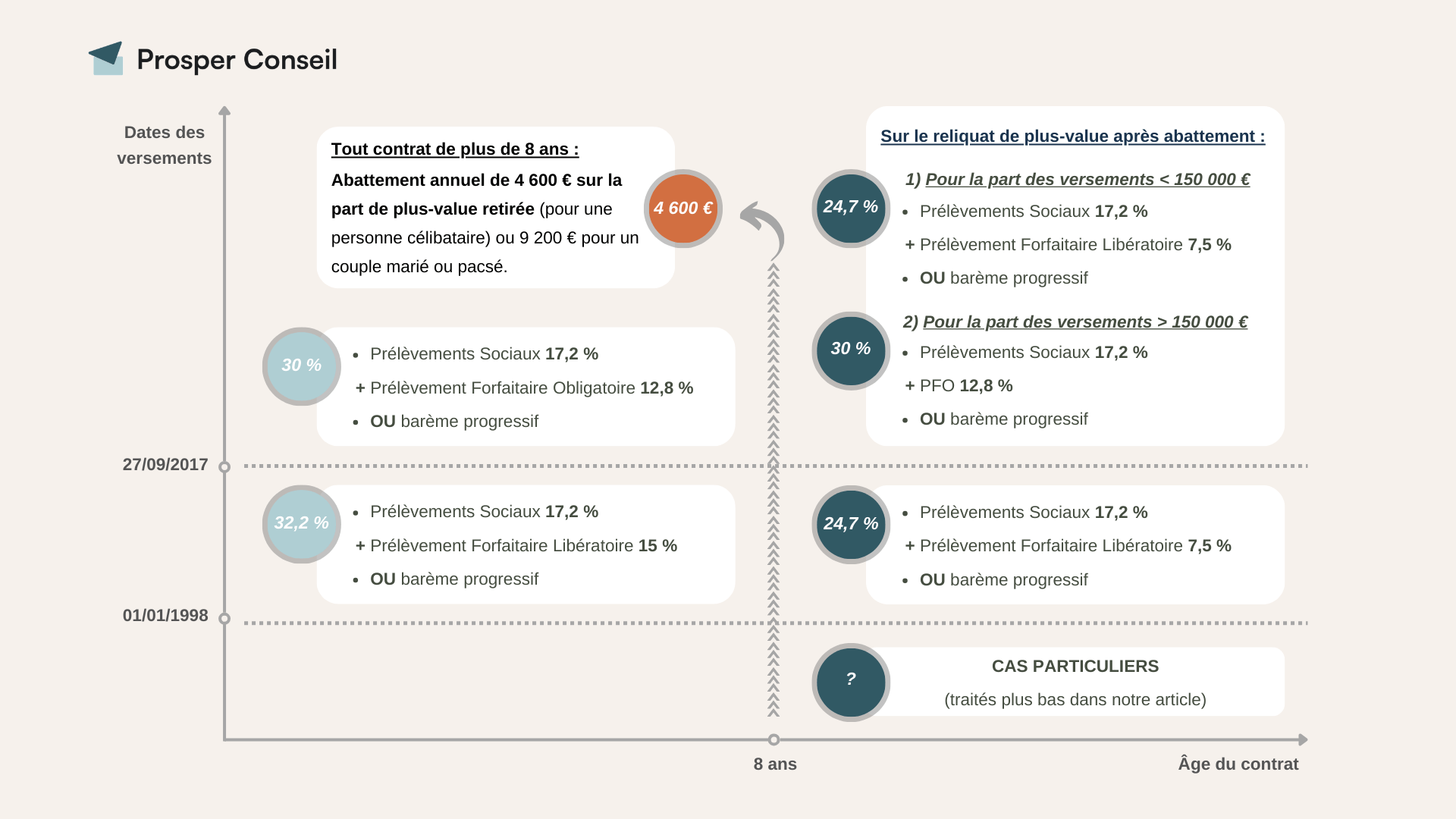

- Sa fiscalité est avantageuse : dans le cas général, à partir de 8 années de détention, l’impôt sur le revenu n’est que de 7,5 % après un abattement de 4 600 € sur la plus-value (9 200 € pour un couple pacsé ou marié). Si vous avez effectué des versements avant le 27 septembre 2017 ou si le montant total versé dépasse 150 000 €, l’imposition est différente, comme le détaille notre article dédié à la fiscalité de l’assurance vie. Par ailleurs, mis à part les prélèvements sociaux sur les fonds en euro, vous ne subissez aucune taxation tant que vous ne faites pas de retrait. La fiscalité de l’assurance vie est résumée dans l’illustration ci-dessous.

Assurance vie : exemple chiffré

Célibataire, vous avez versé 100 000 € sur votre assurance vie ouverte il y a plus de 8 ans. Elle est aujourd’hui valorisée 150 000 €.

Si vous faites un retrait de 15 000 €, il y a 5 000 € de plus-values. Toutefois, après l’abattement de 4 600 €, il reste seulement 400 € de plus-values imposables. L’impôt sur le revenu se limite donc à 400 x 7,5 % = 30 €.

Les prélèvements sociaux sont quant à eux de 5 000 x 17,2 % = 860 €. Notez que ce calcul représente un maximum, car si vous avez une part de fonds en euros, ils ont déjà subi les prélèvements sociaux chaque année et ne seront pas taxés une seconde fois au retrait.

La taxation totale est donc au maximum de 890 € : vous retirez 15 000 € bruts et obtenez au moins 14 110 € nets.

Pour un CTO soumis à la flat tax, la fiscalité aurait été de 1 500 € au lieu de 890 € pour l’assurance vie.

Le contrat de capitalisation, proche parent de l’assurance vie

Le contrat de capitalisation est très proche de l’assurance vie. Il bénéficie des mêmes avantages fiscaux mais se distingue principalement sur le sujet de la transmission du patrimoine.

💡 Note : un contrat de capitalisation peut être ouvert par une personne morale.

Réduire son impôt grâce au plan d’épargne retraite (PER)

Le PER : un formidable outil si vous êtes très imposé

Alimenter un plan d’épargne retraite individuel (PERin) vous permet de bénéficier d’une déduction sur vos revenus imposables équivalente au montant versé.

C’est un avantage particulièrement intéressant qui fait du PER un produit d’épargne quasi incontournable pour les contribuables à hauts revenus dont le taux marginal d’imposition (TMI) est de 41 % ou 45 %.

Cependant, les sommes investies au sein d’un PER sont, sauf cas particuliers de déblocage anticipé, bloquées jusqu’à votre retraite. En outre, les sommes versées sont fiscalisées à la sortie.

💡 Note : si votre TMI est de 30 %, la pertinence du PER dépend de votre situation. Vous vous demandez si l’enveloppe est adaptée dans votre cas, ou vous souhaitez être guidé pour en tirer pleinement profit ? Contactez-nous pour un conseil sur mesure.

PER : exemple chiffré

Vous versez 10 000 € sur un PER en 2023. Lors de la déclaration des revenus 2023, au printemps 2024, vous pouvez déduire 10 000 € de vos revenus. Si votre TMI est de 41 %, l’économie d’impôt est donc de 4 100 €.

Arrivé à la retraite, vous effectuez une sortie en capital de votre PER. Si votre TMI est à ce moment de 30 %, vous avez un surplus d’impôt de 3 000 € lié à ce versement de 10 000 € effectué en 2023.

Prima facie, l’économie absolue paraît être de 1 100 €. Mais il ne faut pas oublier la composante temporelle, qui constitue un avantage additionnel. Ainsi, le décalage temporel de l’impôt constitue dans certains cas un avantage plus important que la seule économie d’impôt à l’entrée.

En effet, les 4 100 € économisés ont “travaillé” pour vous pendant de longues années, potentiellement plusieurs décennies. Or l’impact des intérêts composés sur longue période est extrêmement puissant. Par exemple, placer votre argent avec une performance annuelle de 8 % occasionne une multiplication par 8 du capital placé sur 27 ans.

Limiter son imposition grâce à l’épargne salariale

Le terme d’épargne salariale recouvre de nombreux dispositifs :

- plan d’épargne entreprise (PEE) ;

- compte épargne temps (CET) ;

- plans d’épargne retraite d’entreprise ;

- etc.

C’est une forme de placement non imposable qui n’est pas toujours bien comprise ni parfaitement optimisée. Pourtant, elle peut s’avérer un outil patrimonial puissant.

Les avantages fiscaux offerts par l’épargne salariale

L’intéressement, la participation et l’abondement versés sur un PEE bénéficient d’une exonération totale d’impôt sur le revenu. Alors que si vous décidez de les percevoir en salaire, ils sont imposés.

Les gains sont également exonérés d’impôt. Ils sont seulement soumis aux prélèvements sociaux.

Le CET permet quant à lui de transformer, en évitant toute fiscalité, des jours de congé non utilisés en épargne.

Enfin, le PER d’entreprise permet la même déduction des sommes versées qu’un PER individuel pour les versements volontaires.

Investir en immobilier sans impôts

Plusieurs investissements immobiliers sont non imposables.

La résidence principale

La plus-value immobilière issue de la vente d’une résidence principale ne subit aucune fiscalité : exonération d’impôt et de prélèvements sociaux.

Ainsi, la résidence principale fait partie des placements non imposables les plus connus des Français. À raison, car elle peut s’avérer extrêmement puissante d’un point de vue patrimonial.

Les dispositifs de défiscalisation

Il existe de nombreux dispositifs de défiscalisation immobilière. Certains sont bien connus : Pinel, Cosse, Malraux, Denormandie, etc.

Leur principe consiste à réaliser un investissement locatif en respectant certaines conditions pour bénéficier d’un avantage fiscal. Selon le dispositif, les conditions à respecter peuvent porter sur :

- la localisation du bien ;

- la nature du bien (neuf ou à rénover) ;

- le montant et le type de travaux à réaliser ;

- le loyer maximum à fixer ;

- les ressources des locataires.

L’avantage fiscal peut quant à lui prendre la forme d’une réduction d’impôt ou d’une diminution de l’imposition des loyers tirés de l’investissement.

Optimiser la fiscalité immobilière

Outre les dispositifs de défiscalisation, il existe maintes stratégies permettant d’optimiser la fiscalité de votre immobilier :

- Le statut de loueur meublé non professionnel (LMNP) peut vous permettre d’éviter toute fiscalité sur vos loyers pendant plusieurs années.

- La société civile immobilière (SCI) permet de bénéficier du régime avantageux de l’impôt sur les sociétés.

- Les sociétés civiles de placement immobilier (SCPI) offrent plusieurs moyens de limiter l’impôt : SCPI étrangères, démembrement de parts de SCPI, etc.

Défiscaliser grâce à des produits financiers spécifiques

Dans cette catégoie on trouve des placements non imposables et non fiscalisés, mais aussi qui accordent des réductions d’impôt.

Le Girardin industriel : la défiscalisation en outre-mer

Le Girardin industriel peut offrir d’excellents rendements au prix d’un risque non négligeable. Si vous êtes accompagné de bons professionnels, vous limiterez fortement le risque.

En effet, ce dispositif doit être souscrit via un intermédiaire, dit “société de portage”. Une réduction d’impôt sur le revenu est accordée en contrepartie d’investissements dans les départements et régions d’outre-mer.

L’investissement est à fonds perdus et la réduction d’impôt est supérieure au versement effectué. La réduction est dite “one shot”, car dès l’année suivant votre investissement, vous bénéficiez de la totalité de la réduction d’impôt (elle n’est pas étalée sur plusieurs années).

Le rendement de l’opération peut typiquement atteindre 10 à 15 %. Le risque principal est celui de remise en cause par Bercy de l’éligibilité de tout ou partie de l’opération.

👉 Pour en savoir plus, vous pouvez consulter notre avis sur le Girardin industriel.

Soutenir les PME et défiscaliser grâce aux fonds de capital risque

Le capital-investissement permet d’investir dans des sociétés en développement et de bénéficier d’un avantage fiscal. C’est une forme risquée de placement non imposable.

Les fonds communs de placement dans l’innovation (FCPI)

Investir dans un FCPI permet d’obtenir une réduction d’impôt de 25 % de la somme investie. Les FCPI sont majoritairement (70 % ou plus) exposés à des sociétés innovantes. Leur succès n’étant nullement garanti, le risque d’un tel investissement est bien présent.

Les fonds d’investissement de proximité (FIP)

Les FIP ressemblent aux FCPI. En effet, ce sont des fonds de capital-investissement qui octroient un avantage fiscal important à l’entrée, égal à 25 % des versements. De même, ce sont des produits risqués.

Les FIP vous permettent d’être exposé à des PME (petites et moyennes entreprises) régionales à hauteur de 70 % minimum.

Les fonds communs de placement à risque (FCPR)

Les FCPR offrent une exposition majoritaire (50 % ou plus) à des PME non cotées en bourse.

En investissant dans un FCPR, vous êtes exonéré d’impôt sur le revenu sur les plus-values.

💡 Note : aux risques élevés de ces produits s’ajoutent des frais souvent conséquents. Si bien que les performances passées (nettes de frais) sont particulièrement médiocres. Ici, peut-être plus encore qu’ailleurs, il est capital de bien sélectionner les fonds sur lesquels vous investissez et les sociétés de gestion qui les proposent.

Les fonds professionnels de capital investissement (FPCI)

Les FPCI sont proches des FCPR, car ils permettent de s’exposer à des sociétés non cotées en bourse à hauteur de 50 % minimum. De plus, les plus-values sont exonérées d’impôt.

La différence réside dans le fait que les FPCI sont soumis à moins d’obligations légales que les FCPR, notamment la nécessité d’obtenir un agrément de l’AMF (autorité des marchés financiers).

Les groupements forestiers d’investissement (GFI)

Investir dans un GFI est un bon moyen de diversifier son patrimoine. Par ailleurs, une réduction d’impôt de 25 % est octroyée lors d’un investissement au sein d’un GFI.

Conclusion sur les placements non imposables et non fiscalisés

🧭 De nombreuses solutions d’investissements exonérés d’impôts existent. C’est en fonction de votre situation et de vos objectifs que vous pourrez faire un choix optimal et personnalisé. Prenez rendez-vous avec un conseiller Prosper Conseil pour bénéficier d’un accompagnement sur mesure.

Plus de patrimoine,

plus de revenus,

moins d’impôts !

Un conseil global à 360° pour mieux

profiter de votre patrimoine

Bonsoir, pourquoi n’avoir pas parler des ETFs avec 0,1% à l’achat et vente, des frais de gestion le plus souvent inférieur à 0,38( Amundi MSCI World) et 0,3%. Avec une assurance vie à 0,5% sur les unités de compte 1% (achat puis vente) très inférieur à ceux des OPCVM . Respectueusement. NB très bien sur la fiscalité

Bonsoir,

Dans cet article, nous avons choisi de nous concentrer sur la fiscalité (pouvoir de l’État d’établir et de percevoir des prélèvements obligatoires sur les personnes physiques et morales pour financer les dépenses publiques), notamment l’impôt sur le revenu et les prélèvements sociaux. Nous aurions également pu évoquer la contribution exceptionnelle sur les hauts revenus (CEHR).

D’un autre côté, vous soulevez un point important concernant les frais appliqués par les entreprises de services financiers (privées). Effectivement, les meilleures assurances vie comme Linxea Spirit 2 ou Lucya Cardif appliquent 0,1 % de frais à l’achat et à la vente d’ETF.

Bien que ces frais existent, ils ne s’appliquent qu’en cas d’arbitrage et restent négligeables à long terme tant que l’on ne fait pas des achats-reventes en continu (la bourse, c’est comme du savon : plus on y touche, moins il en reste).

En ce qui concerne les frais de gestion des ETF World, ils s’élèvent à 0,12 % dans les contrats Linxea Spirit 2 (IE000BI8OT95) et Lucya Cardif (LU1781541179).

Bonjour,

Je cherche un placement non imposable. J’ai atteint le plafond du livret A et LDDS. Pouvez-vous me confirmer que l’assurance vie en fonds euro est le meilleur placement sans risque et non imposable ?

Quel est le rendement auquel on peut s’attendre dans les années à venir ? Y a-t-il un contrat que vous recommandez ? (J’avais pensé à l’assurance vie Lucya Cardif).

Très cordialement,

Marie

Bonjour,

Le livret A et le LDDS sont des exceptions parmi les placements sans risque, puisque les gains sont exonérés d’impôt sur le revenu ET de prélèvements sociaux.

Les autres meilleurs placements sans risque sont les fonds euros et les fonds monétaires que vous pouvez placer dans des niches fiscales qui exonèrent partiellement ou entièrement de l’impôt sur le revenu (mais pas des prélèvements sociaux).

– Les meilleurs fonds euros sont disponibles dans les meilleures assurances vie comme Linxea Spirit 2 et Lucya Cardif.

– Les meilleurs fonds monétaires sont disponibles dans les meilleures assurances vie, les meilleurs plans d’épargne en actions (PEA) et les meilleurs PEE (épargne salariale).

Dans l’absolu, les fonds euros sont à privilégier par rapport aux fonds monétaires, car (1) ils sont garantis en capital, alors que les fonds monétaires ne le sont pas et (2) ils ont offert de meilleures performances sur la durée.

Les rendements à venir vont fluctuer autour de l’Euro short-term rate (€STR), taux de référence de l’euro au jour le jour (calculé par la Banque centrale européenne).

Je souhaite placer mon épargne sans projet spécifique (court/moyen/long terme).

L’assurance vie est le dispositif qui me convient le mieux.

Y a-t-il une ou plusieurs assurances vie que vous pouvez me recommander ?

Raphael

Pour un investissement inférieur à 250 000 €, je vous recommande de vous intéresser aux meilleures assurances vie en ligne telles que Linxea Spirit 2 et Lucya Cardif.

Pour un investissement supérieur à 250 000 €, il est pertinent d’envisager une assurance vie luxembourgeoise.

En tant que spécialistes de ce type de contrat, nous pouvons vous proposer des options avec des frais très compétitifs et une gestion conseillée pour optimiser vos placements.

Bonjour,

Je vous remercie pour vos conseils. Je cherche un placement non imposable pour sécuriser l’argent de la vente d’un bien immobilier (un peu plus de 200 000 euros). Je cherche un placement sans risque et je ne souhaite pas que l’argent soit bloqué car je compte acheter une résidence secondaire d’ici un ou deux ans, peut-être même un peu avant.

Est-ce que l’assurance vie est recommandée dans mon cas ?

Bonjour,

Avec plaisir. Dans votre situation, si vos livrets réglementés et non fiscalités (livret A : 22 950 € et LDDS : 12 000 €) sont déjà remplis, alors l’assurance vie est la meilleure solution. En effet, vous pouvez investir dans des fonds euros garantis en capital et accessibles en quelques jours en cas de rachat.

Deux points d’attention pour l’assurance vie (niche fiscale) :

– Tous les fonds euros ne se valent pas. Pour avoir accès aux meilleurs fonds euros, il est nécessaire d’ouvrir la meilleure assurance vie.

– Fiscalité d’un rachat en assurance vie. Vous êtes exonéré au titre de l’impôt sur le revenu uniquement avec une assurance vie ouverte il y a plus de 8 ans (et dans la limite d’un abattement annuel).