Comment et pourquoi diversifier son patrimoine en 2025 ?

Vous êtes sûrement déjà familier avec l’expression expliquant qu’il ne faut pas mettre tous ses œufs dans le même panier. Mais comment cela s’applique pour votre patrimoine ? Comment diversifier son patrimoine ?

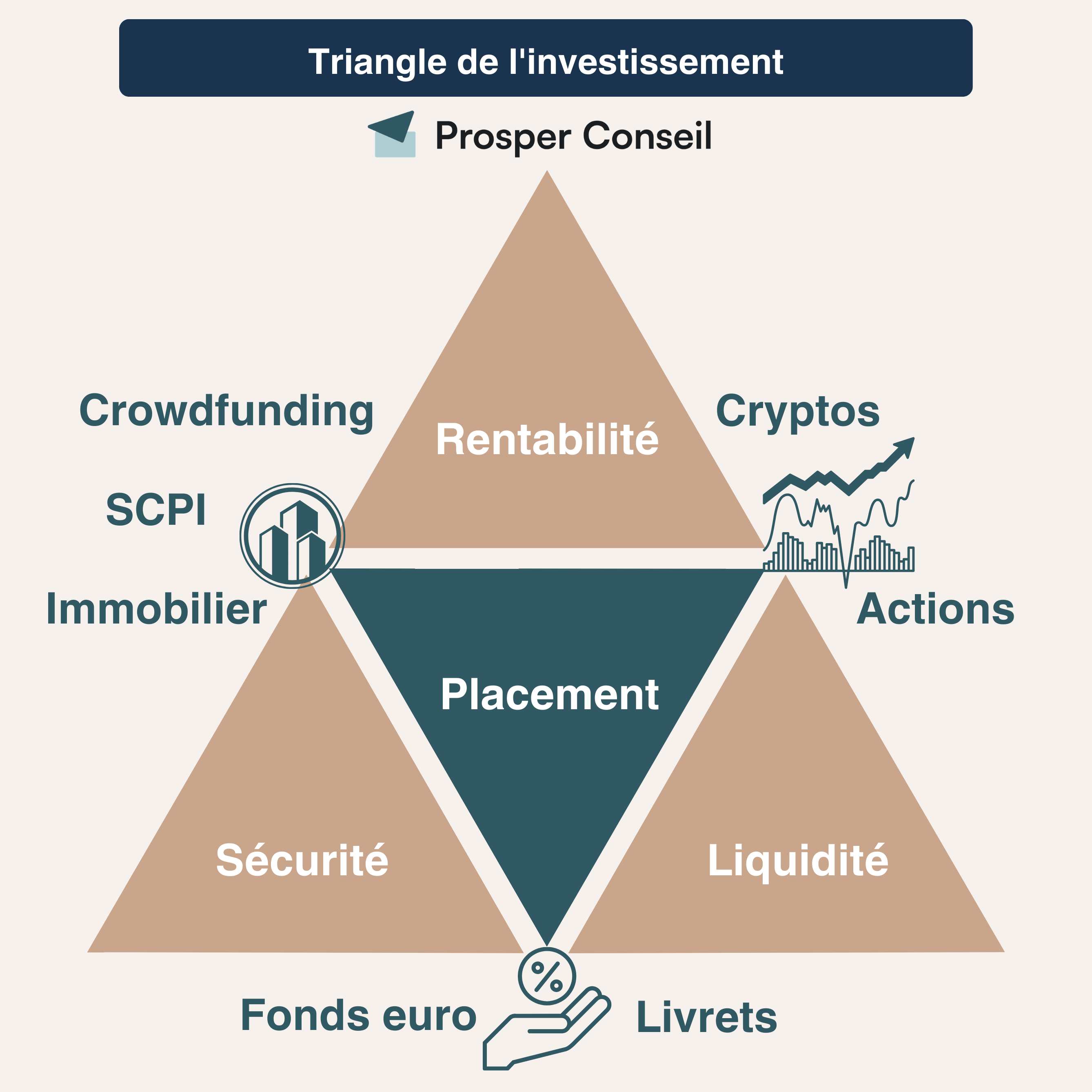

📊 Face à la multitude de classes d’actifs à votre disposition (monétaire, actions, obligations, immobilier, matières premières, etc.), diversifier correctement votre patrimoine n’est pas évident. D’autant plus que, nous le verrons, votre diversification patrimoniale dépend principalement de critères qui vous sont propres.

L’allocation patrimoniale, soit la répartition de vos investissements entre diverses classes d’actifs, demeure au cœur de cette démarche. Sa pertinence ne se juge pas uniquement à l’aune de la rentabilité. Mais aussi par sa capacité à s’harmoniser avec vos aspirations et vos contraintes.

En effet, une diversification réussie dépasse le simple choix des actifs. Elle requiert une approche holistique qui intègre :

- vos ambitions individuelles ;

- vos projets à horizon court ou long terme ;

- ainsi que votre profil psychologique (notamment votre aversion aux risques).

C’est donc une démarche qui tient compte de qui vous êtes, de vos projets et de votre confort face aux aléas du marché. En clair, il est peu utile de copier ce que fait votre voisin. De plus, diversifier votre patrimoine est un prérequis si vous souhaitez atteindre vos objectifs financiers.

📌 Diversifier son patrimoine permet :

- de diminuer la volatilité de votre portefeuille ;

- d’optimiser vos placements ;

- et, à terme, de dynamiser la progression de votre patrimoine.

La diversification est donc, en quelque sorte, la pierre angulaire d’une gestion financière avisée.

SOMMAIRE

- Quels sont les placements incontournables pour diversifier son patrimoine ?

- Diversification du patrimoine : adapter ses placements à ses projets

- Faut-il diversifier les enveloppes : assurance vie, PEA, PERin, CTO ?

- Un exemple de patrimoine diversifié

- Ce que Prosper Conseil vous propose

Quels sont les placements incontournables pour diversifier son patrimoine ?

Diversifier son patrimoine revient à investir dans différents actifs : le monétaire (livrets), les obligations (à travers le fonds euro), l’immobilier et les actions. Dans un monde de sollicitations perpétuelles, il n’est pas simple de savoir sur quels actifs se concentrer en priorité.

C’est donc souvent par manque de temps et par peur de vous tromper que beaucoup d’entre vous se contentent d’épargner (et non d’investir). Il est pourtant crucial d’apprendre à placer votre argent.

Les placements pour sécuriser son patrimoine (épargne de précaution)

Dans un premier temps, il convient d’établir une épargne de précaution. Elle représente souvent entre 3 et 6 mois de vos dépenses. Ainsi, il est inutile de plafonner votre livret A et votre livret de développement durable et solidaire (LDDS). Si votre situation est adéquate, il faut savoir se projeter et s’ouvrir aux placements les plus rémunérateurs.

De plus, si vous épargnez de l’argent en vue d’une importante dépense dans quelques mois (nouvelle terrasse, mariage, nouvelle voiture, etc.), vous devez opter pour des placements adaptés au court terme.

Il existe différents types de placements pour sécuriser votre épargne sur le court terme. En pratique, les principaux sont les livrets bancaires. La force de ces livrets réside dans le fait que votre capital est (1) garanti et (2) liquide, c’est-à-dire accessible rapidement. En effet, vous pouvez récupérer votre argent en quelques secondes avec un virement interne.

Pour un projet à court terme, il est important que votre épargne soit sécurisée et liquide. Dans ce cas, les meilleurs placements pour votre épargne sont :

- Le livret jeune et/ou le livret d’épargne populaire (LEP). Attention toutefois à vérifier votre éligibilité car ces livrets sont conditionnés à l’âge ou aux revenus.

- Le livret A et/ou le LDDS.

Les fonds euros en assurance vie

Toutefois, il est possible que votre épargne nécessaire pour un projet à court terme dépasse les plafonds autorisés. Dans ce cadre, vous pouvez vous tourner vers les fonds euros en assurance vie.

Les fonds euros sont des fonds dont le capital est garanti et liquide (en quelques jours). Ainsi, comme pour les livrets, vous n’assumez aucun risque de perte en capital et vous percevez des intérêts annuels sur les sommes placées. Derrière ce terme fonds euros, ce sont des obligations (principalement des dettes de pays et entreprises européennes).

💡 Note : attention toutefois car les sommes épargnées sur des livrets ou sur des fonds euros ne vous protègent pas de l’inflation. Veillez donc à y déposer uniquement le nécessaire. D’autres placements plus rémunérateurs existent si votre horizon de placement s’allonge. Retrouvez toutes les informations sur notre article expliquant comment protéger son épargne de l’inflation.

Diversifier son patrimoine avec l’immobilier

Que ce soit pour l’achat de leur résidence principale ou au travers d’investissements locatifs, les Français sont très friands d’immobilier.

L’atout phare de l’immobilier est son financement à crédit avec des conditions avantageuses. En effet, cela permet de développer plus vite votre patrimoine grâce à l’effet levier.

Attention, car l’effet levier est bien plus efficace en période de taux bas. Actuellement, l’effet levier est moins évident. Il faut que la rentabilité de votre investissement dépasse le taux du crédit.

En effet, l’effet levier peut se transformer en effet massue si :

- vous empruntez à un taux élevé ;

- et que vous réalisez un mauvais investissement !

Le calcul du Taux de Rentabilité Interne (TRI) du projet est alors indispensable.

Enfin, attention à ne pas trop vous exposer à la même classe d’actifs. Dans le cas où vous êtes propriétaire de votre résidence principale, vous êtes déjà exposé à l’immobilier résidentiel en France. Vous avez donc tout intérêt à diversifier votre patrimoine hors immobilier et avec des placements qui dépassent les frontières de l’Hexagone. Pour cela, les actions (ex. avec l’assurance vie) sont une classe d’actifs incontournables.

💡 Note : l’immobilier est moins volatil que les actions (immobilier ou assurance vie ?). Beaucoup de français ont en tête, à juste titre, la stabilité de la pierre lors des krachs ou corrections du marché actions. Toutefois, cette stabilité n’est pas inébranlable. Bien que moins volatil, il y a toujours un risque de perte en capital.

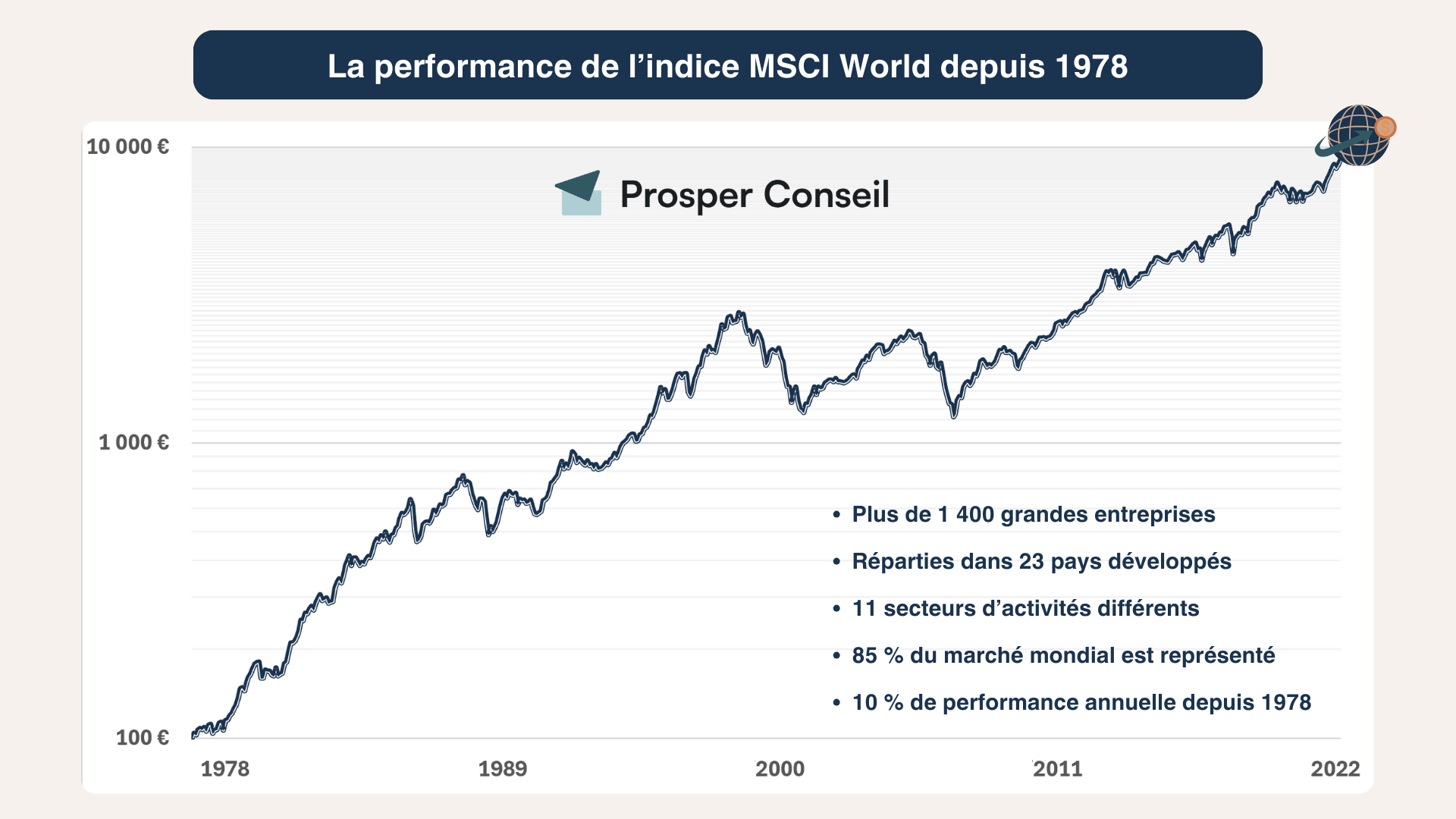

Diversifier son patrimoine avec les actions

Pour rappel, détenir des actions signifie que vous êtes propriétaire de parts d’entreprises. Ainsi, les actions permettent d’investir dans des entreprises dans le monde entier.

Si vous vous demandez comment investir en bourse et plus particulièrement sur le marché actions, il est important d’avoir en tête la nécessité de vous diversifier géographiquement (Amérique, Europe, Asie, Afrique et Océanie) et sectoriellement (investir dans la santé, la technologie, le luxe, etc.). Cette diversification vous permettra de diminuer la volatilité de votre portefeuille boursier. En effet, tous les secteurs n’évoluent pas de la même manière et certains sont connus pour être décorrélés entre eux. On constate donc qu’au sein d’une même classe d’actifs, il est important de prolonger la diversification.

Plutôt que de choisir vous-même vos actions, vous pouvez opter pour un ou plusieurs trackers (ETF). Les trackers sont des “paniers d’actions”. Cela revient à investir simultanément sur de multiples entreprises.

En pratique, un tracker a pour objectif de répliquer un indice boursier de référence (CAC 40, Nasdaq, etc.). Ce dernier peut être lié à une région géographique, une matière première, une thématique, etc. Grâce à une gestion passive, les trackers ont des frais très faibles. Ces faibles frais augmentent donc votre performance.

Enfin, il est important de rappeler que la rentabilité historique des actions est excellente : 7 % par an en moyenne lissée. Toutefois, en contrepartie, vous devez supporter une volatilité du prix accrue (les cours peuvent fluctuer à la hausse comme à la baisse).

🧭 Plus de patrimoine, plus de revenus, moins d’impôts ! Pour optimiser au mieux vos placements, bénéficiez d’un accompagnement personnalisé avec la gestion conseillée Prosper Conseil sur les aspects financiers, fiscaux et successoraux de votre patrimoine.

Plus de patrimoine,

plus de revenus,

moins d’impôts !

Un conseil global à 360° pour mieux

profiter de votre patrimoine

Diversification du patrimoine : adapter ses placements à ses projets

Pour bâtir un patrimoine diversifié, vous devez avoir une vue globale de vos projets et de leur horizon d’investissement. En effet, vos choix d’investissements doivent être adaptés à l’horizon de temps de vos projets.

De plus, un patrimoine est diversifié uniquement s’il répond à vos projets financiers, vos projets de vie et vos ambitions. La diversification est donc un sujet qui nécessite une approche individualisée.

Comment construire un patrimoine diversifié ?

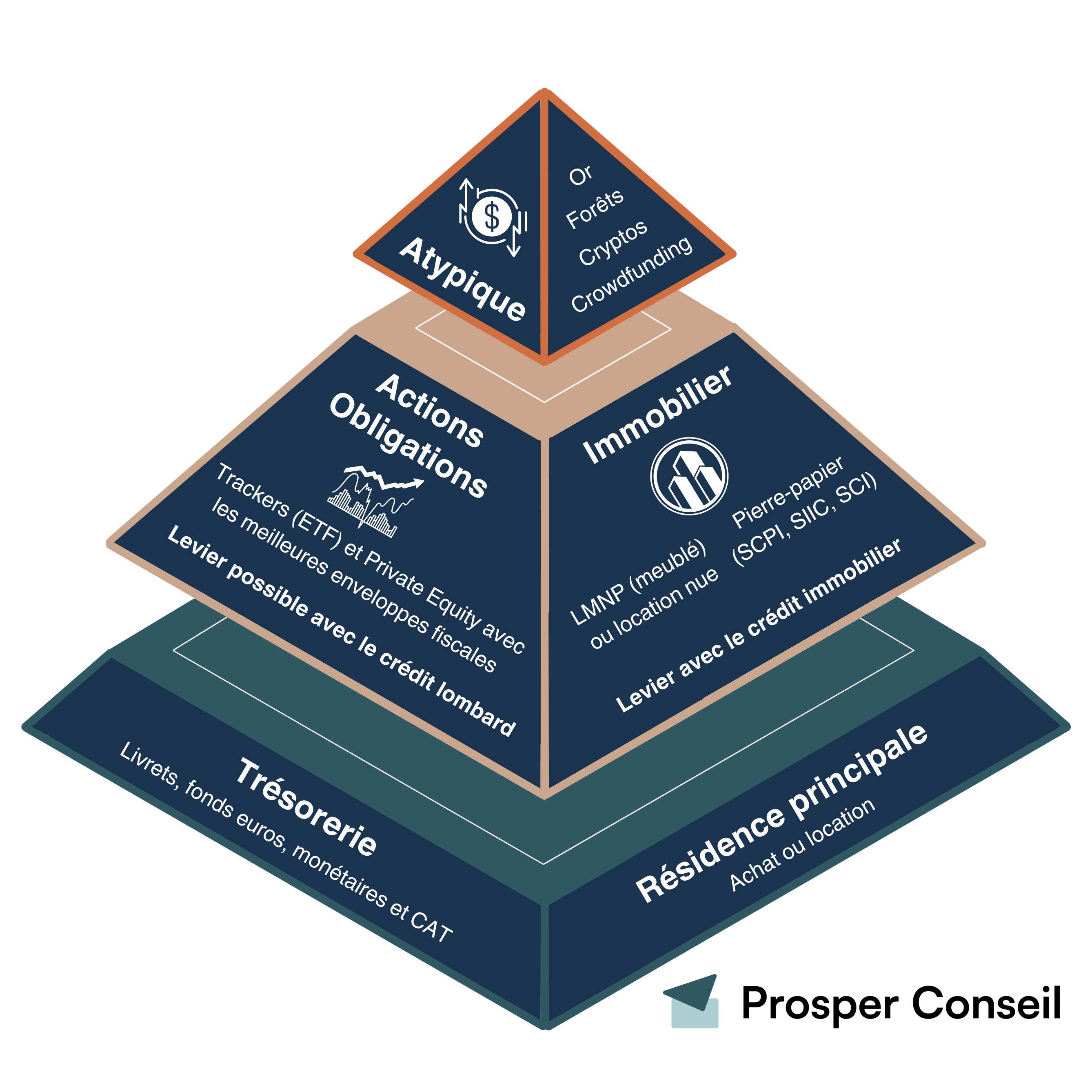

La pyramide du patrimoine est un bon point de départ pour gérer vos finances et développer votre patrimoine sur des bases saines. Cette pyramide fait appel à votre bon sens car pour construire une pyramide solide, il faut de bonnes fondations.

Définir votre allocation patrimoniale

Comme expliqué dans l’introduction, diversifier votre patrimoine exige de mettre au point une allocation patrimoniale. Souvent négligée, elle est pourtant l’une des étapes les plus importantes. Elle mérite donc que vous y portiez la plus grande des attentions.

L’allocation patrimoniale consiste à définir une répartition type exprimée en % de votre patrimoine en plusieurs classes d’actifs. Elle a pour but de structurer votre patrimoine et de vous permettre de maintenir la diversification de votre épargne dans le temps.

Pour cela, vous devez partir d’une page blanche et vous poser quelques questions :

- Quel est votre âge ?

- Quelle est votre situation patrimoniale (tout ce que vous possédez) et matrimoniale (célibataire, en union libre, pacsé, marié, etc.) ?

- Quelle est votre situation professionnelle ?

- Pour quelles raisons investissez-vous ?

- Quels sont vos projets et à quels horizons de temps (voiture, résidence principale, mariage, enfants, retraite, etc.) ?

Avec vos réponses, vous pouvez dresser votre profil d’investisseur, construire une allocation qui vous correspond et adapter le choix des placements pour chacun de vos projets. Le but de cette démarche est de vous donner un cadre de référence. Rien n’est gravé dans le marbre. Il est possible, en fonction des opportunités, de surpondérer ou sous pondérer une classe d’actifs sur une période donnée.

Finalement, l’allocation patrimoniale idéale pour vous n’est pas forcément la même que celle de votre voisin. Si vous souhaitez un rendement annuel proche de 7 %, votre allocation patrimoniale sera beaucoup plus offensive (avec une plus grosse part d’actions) qu’une personne visant 4 % de rendement par an.

💡 Note : l’allocation patrimoniale est le critère le plus déterminant de votre performance. Ainsi, concevoir une allocation patrimoniale sur mesure est le meilleur moyen d’atteindre vos objectifs. Si vous souhaitez prendre les meilleures décisions, contactez-nous.

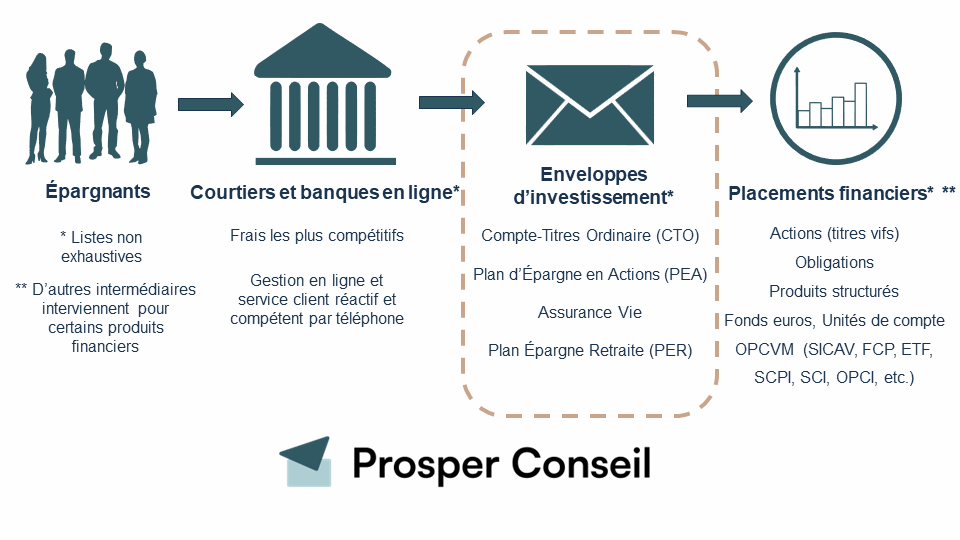

Faut-il diversifier les enveloppes : assurance vie, PEA, PERin, CTO ?

Il faut avant tout diversifier les actifs. Mais pour optimiser fiscalement, une enveloppe fiscale vous permet d’investir dans les actifs. En pratique, il existe trois grandes enveloppes fiscales en France (le compte-titres ordinaire est une 4ème enveloppe, mais non optimisée fiscalement) :

Ce sont des “niches fiscales” car elles ont chacune leurs particularités et leur fiscalité. Ce sont toutes des enveloppes capitalisantes, c’est-à-dire qu’il n’y a pas de “frottement fiscal” lorsque vous faites des arbitrages (achat et vente) au sein de l’enveloppe.

De plus, les avantages fiscaux à la sortie portent principalement sur les gains générés par les placements financiers. Une niche fiscale est donc simplement un cadre légal ouvrant droit à une exonération d’impôt (voire à une déduction fiscale). C’est en quelque sorte une incitation à l’investissement.

Que ce soit l’assurance vie, le PEA ou le PER pour réduire ses impôts, toutes ces enveloppes sont très différentes. Elles n’ont pas le même fonctionnement, pas le même univers d’investissement et surtout pas la même fiscalité. Il est donc important de connaître les grandes lignes de chaque enveloppe.

💡 Note : peu importe votre situation, il est toujours intéressant d’ouvrir dès maintenant certaines enveloppes pour avancer la date à laquelle vous pourrez profiter des avantages fiscaux. Concrètement, il est recommandé d’ouvrir au plus tôt une bonne assurance vie et un PEA chez un bon courtier pour « prendre date », ne serait-ce qu’avec 500 €.

Diversifier son patrimoine avec l’assurance vie : enveloppe de référence

L’assurance vie est le dispositif d’épargne de référence. C’est une enveloppe avec beaucoup d’avantages pour diversifier votre patrimoine. En clair, si vous devez en choisir une, c’est celle-là.

Malgré ce que beaucoup d’épargnants peuvent penser, l’assurance vie ne se résume pas aux fonds euros. Avec un excellent contrat multisupport, vous pouvez diversifier votre assurance vie entre fonds euros et unités de compte.

Pour rappel, en assurance vie on appelle “unités de compte” tous les fonds d’investissement autres que les fonds euros. Ainsi, on peut trouver des fonds obligataires, des fonds actions, des fonds immobiliers, etc.

💡 Note : à la différence des fonds euros, les unités de compte présentent un risque de perte en capital.

Une fiscalité très avantageuse

Concernant la fiscalité de l’assurance vie, vous bénéficiez d’avantages fiscaux avec un contrat ouvert depuis plus de 8 ans. Dans cette situation, vos plus-values sont exonérées au titre de l’impôt sur le revenu dans la limite d’un abattement annuel de 4 600 € pour un célibataire et 9 200 € pour un couple pacsé ou marié. Cependant, vous êtes toujours redevable des prélèvements sociaux (17,2 %).

Enfin, l’assurance vie offre un avantage fiscal à la succession. En effet, vous pouvez transmettre jusqu’à 152 500 € par bénéficiaire sans payer de droits de succession (pour les versements réalisés avant vos 70 ans).

Pour les versements réalisés après vos 70 ans, l’abattement tombe à 30 500 € tous bénéficiaires confondus. En contrepartie, vous bénéficiez d’une exonération totale sur les gains (article 757 B du CGI).

Pour autant, d’autres enveloppes peuvent également être intéressantes pour optimiser votre fiscalité. Par exemple le PER.

Diversifier son patrimoine avec le PER

Le plan d’épargne retraite (PER) est une enveloppe capitalisante qui permet de placer de l’argent pour votre retraite tout en défiscalisant. Mis sur le devant de la scène par la loi Pacte en 2019, l’objectif du PER est de rendre l’épargne retraite plus accessible par rapport aux anciennes enveloppes (Madelin, PERCO, etc.).

Cette enveloppe est particulièrement intéressante si vous vous situez dans une tranche marginale d’imposition (TMI) élevée (30 % et plus). En dessous, il est plus avantageux pour vous d’investir directement sur une assurance vie.

Le fonctionnement du PER se rapproche fortement de celui d’une assurance vie. En effet, au sein du PER, vous pouvez également diversifier votre patrimoine sur des fonds euros et des unités de comptés (fonds actions, fonds immobiliers, etc.).

Enfin, comme pour l’assurance vie, vous pouvez à tout moment arbitrer entre les différents fonds au sein du PER.

💡 Note : les sommes investies sur votre PER ainsi que les gains générés sont, sauf exceptions (achat de résidence principale, accident de la vie, etc.), bloqués jusqu’à la retraite. Ainsi, il faut placer chaque année le juste montant sur votre PER. De plus, il existe un plafond à la déduction des sommes investies. Pour tout savoir, nous vous invitons à consulter notre article dédié au PER.

Diversifier son patrimoine avec le PEA

Si l’optimisation de la succession n’est pas un critère pour vous, vous pouvez également vous tourner vers le plan d’épargne en actions (PEA) pour investir sur le marché actions. C’est une enveloppe d’épargne populaire auprès des épargnants. Il vous permet d’investir en actions sans payer d’impôt sur le revenu sur vos plus-values (sous conditions).

Comment diversifier son PEA ? En théorie, le PEA est une enveloppe exclusivement dédiée aux actions européennes. Toutefois, il est possible de s’exposer aux performances des actions mondiales grâce à des trackers (ETF), c’est-à-dire des “paniers d’actions”.

Les principaux éléments à prendre en compte :

- Le PEA n’offre pas d’avantages fiscaux pour la succession.

- Les versements sont limités à 150 000 € par personne.

- Enfin, contrairement au PER et à l’assurance vie, il est impossible de diversifier dans différentes classes d’actifs (obligations, immobilier, etc.), vous serez limité aux actions.

En contrepartie, l’atout phare de cette enveloppe est que la fiscalité sur les plus-values réalisées est réduite à la sortie. Il faut toutefois que vous sortiez l’argent quand votre PEA est âgé d’au moins 5 ans. Sur cette plus-value de sortie, vous serez uniquement soumis aux prélèvements sociaux à hauteur de 17,2 %. Après 5 ans, vos gains sont donc exonérés au titre de l’impôt sur le revenu.

💡 Note : un autre atout non négligeable est que le PEA présente des frais de gestion inférieurs à ceux de l’assurance vie ou du PER. Cela peut représenter à long terme une différence non négligeable.

Un exemple de patrimoine diversifié

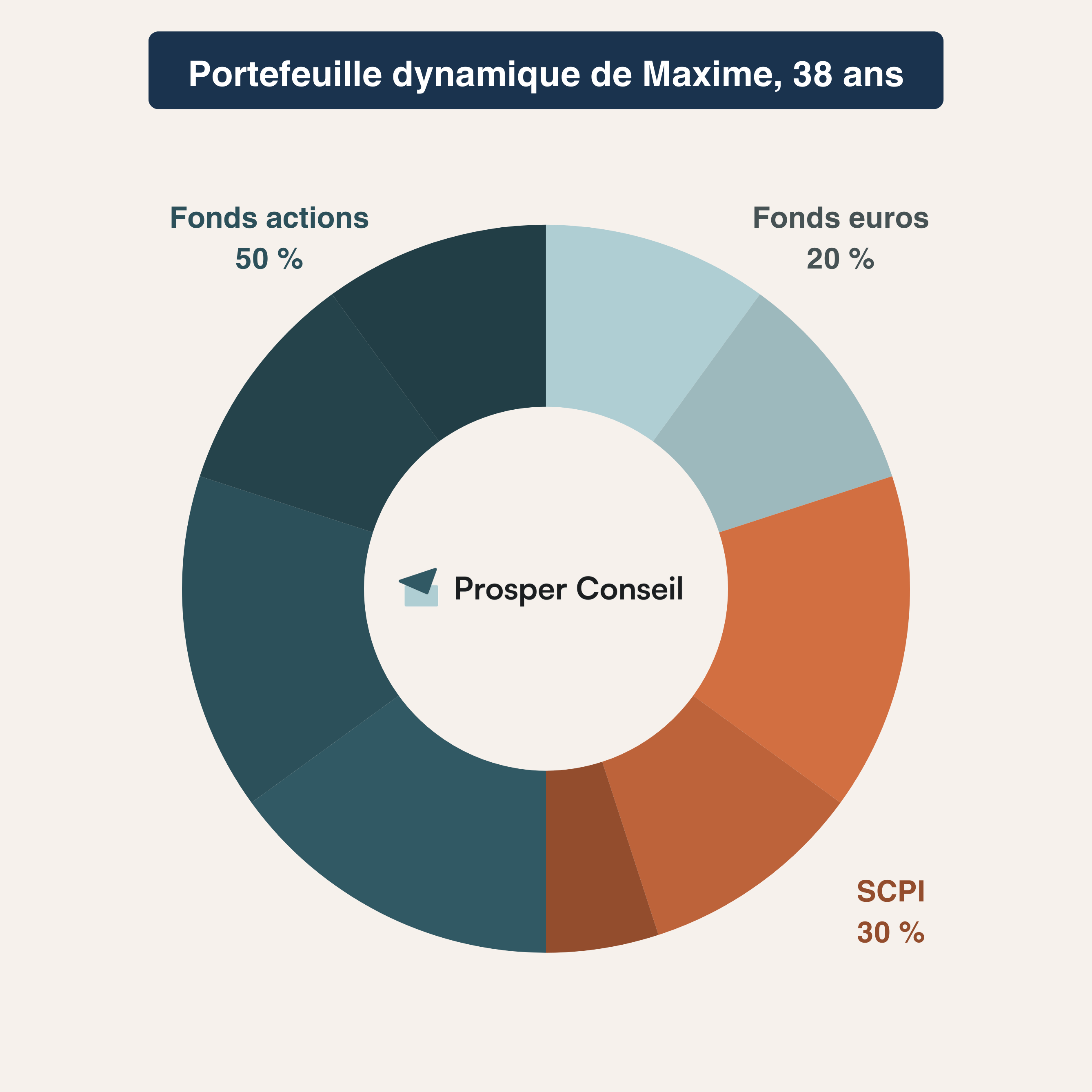

À titre d’exemple, nous avons bâti ci-dessous un exemple de patrimoine diversifié. Celui-ci appartient à Maxime, 38 ans, cadre supérieur et disposant de bons revenus. Voici son patrimoine :

- 30 % en immobilier. Une résidence principale achetée à crédit il y a maintenant près de 10 ans. Ainsi qu’un portefeuille de 3 SCPI diversifiées.

- 50 % en actions : un portefeuille de trackers et de titres vifs. Au sein d’une assurance vie pour du multi-projets (enfants, retraite, etc.) avec une allocation équilibrée avec les SCPI et un fonds euro. De plus, le client investit au sein d’un PER (uniquement en actions car son horizon d’investissement est à 20 ans pour sa retraite) pour la déduction fiscale lui permettant de baisser son impôt sur le revenu.

- 20 % en fonds euro au sein de l’assurance vie.

💡 Note : diversifier sans posséder toutes les classes d’actifs et toutes les enveloppes fiscales possibles est tout à fait possible. Au travers de cet exemple, vous pouvez constater qu’il est possible de simplifier efficacement la diversification de votre patrimoine. Pour avoir un exemple concret, consultez notre article : comment placer 200 000 euros ?

Ce que Prosper Conseil vous propose

Le sujet de la diversification de votre patrimoine est vaste et méconnu. Comme nous avons pu le voir, une bonne diversification passe avant tout par une grande prise de recul. Il n’y a pas de répartition idéale ou de modèle unique convenant à tout le monde.

Cette prise de recul doit comprendre tout votre patrimoine et inclure vos livrets, enveloppes fiscales, biens immobiliers, etc.

🧭 Une diversification n’est efficace que lorsqu’elle est alignée sur l’allocation patrimoniale définie en amont. L’allocation patrimoniale est la décision principale sur laquelle repose votre performance et votre capacité à atteindre vos objectifs. Celle-ci peut être unique à un projet. Toutefois, nous avons vu des facteurs communs à tous les investisseurs :

- Il est important de diversifier votre patrimoine entre les actifs, en utilisant les meilleures enveloppes fiscales.

- Un horizon de placement lointain vous permet d’investir sur les actifs plus rentables (actions notamment) offrant une rentabilité potentiellement plus élevée.

- Les classes d’actifs à privilégier varient en fonction de la durée de détention :

- Court terme : monétaires (livret A, LDDS, etc.)

- Moyen terme : placements en obligations (fonds euros en assurance vie).

- Long terme (plus de 8 ans) : actions et immobilier.

Faites-vous accompagner par les conseillers Prosper Conseil dans la diversification de votre patrimoine, prenez rendez-vous.

Plus de patrimoine,

plus de revenus,

moins d’impôts !

Un conseil global à 360° pour mieux

profiter de votre patrimoine

Bonjour,

D’après votre pyramide, le crowdfunding est un placement atypique.

Concernant le crowdfunding immobilier, est-il un placement immobilier en obligation plutôt qu’un placement atypique ?

Merci.

Cordialement,

Bonjour,

Merci pour votre question !

Le crowdfunding immobilier est avant tout un placement obligataire : vous financez un promoteur via l’achat d’obligations émises pour un projet immobilier spécifique. Cela vous confère le statut de créancier, et non de propriétaire.

Il est considéré comme “atypique”, car nous ne conseillons pas d’y investir plus de 10 % de son patrimoine. En effet, il s’agit de placements illiquides (capital bloqué pendant une période déterminée) avec un ratio rendement/risque qui varie en fonction des projets.

Cordialement,

Louis