Investir en fonds obligataires : définition et performances

Faut-il investir dans les fonds obligataires ? Investir en obligations revient à prêter à un État ou une entreprise contre des intérêts. En fonction du contexte économique, les obligations peuvent parfois s’effacer du paysage médiatique financier. En cause : des taux d’emprunt très bas, voire négatifs.

📉 Concrètement, en période de taux bas, les créanciers (prêteurs) sont alors très peu rémunérés en contrepartie du risque pris. Il s’agit d’une période TINA : there is no alternative. Les obligations rémunérant trop peu, il n’y a pas d’alternative aux actions. Malgré les risques, cette classe d’actifs se retrouve alors plébiscitée par de nombreux investisseurs. Non pas par choix, mais par dépit.

Cependant, un événement majeur (comme une pandémie mondiale) peut provoquer un séisme sur de nombreux plans, dont celui de l’économie mondiale. Ce qui peut pousser les banques centrales à réagir, afin de maintenir le système financier dans un état acceptable.

📈 Il en découle une hausse des taux d’emprunt, afin de rendre les financements plus coûteux, et freiner la demande face à l’offre pour limiter l’emballement des prix (inflation). Dans un tel scénario, le balancier revient du côté des prêteurs, et on entre en période TAPAS : there are plenty of alternatives.

Des obligations peu risquées livrent alors des performances correctes, offrant des alternatives pertinentes aux actions. Ce qui redonne légitimement de l’attrait à cette classe d’actifs : les obligations.

Combien investir en fonds obligataires ? Quelle performance viser ? Quels sont les meilleurs fonds obligataires ? Dans cet article nous répondons à toutes ces questions et donnons notre avis.

SOMMAIRE

- Qu’est-ce qu’un fonds obligataire ? Définition

- Fonds en obligations : à quelle performance s’attendre ?

- Fonds obligataires classiques ou ETF obligataires ? Quel type de fonds privilégier ?

- Quelle place pour les obligations dans un patrimoine diversifié ?

- Les meilleurs fonds obligataires en assurance vie

- Y a-t-il des fonds obligataires éligibles au PEA ?

- Notre avis sur les obligations et fonds obligataires

Qu’est-ce qu’un fonds obligataire ? Définition

Pour fonctionner, les entreprises et les États ont besoin d’emprunter de l’argent. Ces agents économiques peuvent le faire au travers des obligations, qui représentent des reconnaissances de dette auprès de leurs créanciers (prêteurs). Ces derniers perçoivent des intérêts, en plus du remboursement de la somme initialement empruntée (aussi appelée le “principal”).

Par extension, un fonds obligataire détient un panier de titres de créance (de quelques dizaines à plusieurs milliers de titres), dont la nature et la composition sont fonction de la politique de gestion dudit fonds.

Obligations d’État ou d’entreprise

Le terme obligation renferme des types d’emprunt bien différents. Dans un premier temps, il faut distinguer :

- les obligations d’État, aussi appelées obligations souveraines ou gouvernementales. En France, les obligations assimilables du Trésor (OAT) sont les plus populaires.

- et les obligations d’entreprise (corporates). Par exemple, concernant les entreprises du CAC 40 comme LVMH ou Veolia.

Les obligations souveraines sont généralement sûres mais certains pays peuvent présenter des risques. De même pour les obligations d’entreprise, certaines sociétés peuvent faire faillite et ne jamais rembourser.

Par conséquent, pour choisir votre fonds obligataire, vous devez analyser s’il s’agit d’obligations d’État ou d’entreprise, voire les deux, et quel est le niveau de risque.

Obligations “Investment Grade” ou “High Yield”

Dans un second temps, il faut vérifier la catégorie d’investissement des obligations souveraines et/ou corporates. Il y a une grande différence de risque (donc de rendement) entre les obligations jugées sûres de qualité “Investment Grade” et les obligations jugées risquées “High Yield”.

| Investment Grade | High Yield | |

|---|---|---|

| Note de crédit (S&P) | AAA, AA, A, BBB | BB, B, CCC, CC, C |

| Exemples d’États | Allemagne, États-Unis, Japon, Italie | Brésil, Turquie, Argentine |

| Exemples d’entreprises | Allianz, Microsoft, Toyota, Generali | Petrobras, Petkim, BBVA Argentina |

Prêter de l’argent à un géant comme Microsoft ou à une obscure startup au business model incertain ne représente pas le même risque. Il en va de même entre prêter aux États-Unis, ou à l’Argentine. Sans incitation financière, très peu d’investisseurs accepteraient un risqué élevé de ne pas revoir les sommes prêtées.

Il faut donc rémunérer ce risque. Ainsi, Microsoft et les États-Unis peuvent emprunter à des taux bien plus faibles que la startup et l’État argentin. Ces derniers doivent motiver davantage les créanciers, par le biais de taux d’emprunt élevés, donc plus rémunérateurs pour les prêteurs.

De plus, les obligations d’État et d’entreprise “High Yield” ou “Junk Bond” avec de mauvaises notes se comportent davantage comme des actions, en particulier durant les krachs boursiers. Finalement, pour être décorrélé des marchés actions, il est préférable de choisir un fonds obligataire garni d’obligations d’État “Investment Grade” avec de bonnes notes de crédit.

💡 Note : l’intérêt des obligations étant de diversifier par rapport aux actions, les obligations investment grade sont donc à privilégier dans une stratégie patrimoniale. Nous considérons que les actions rémunèrent mieux le risque.

La maturité des obligations

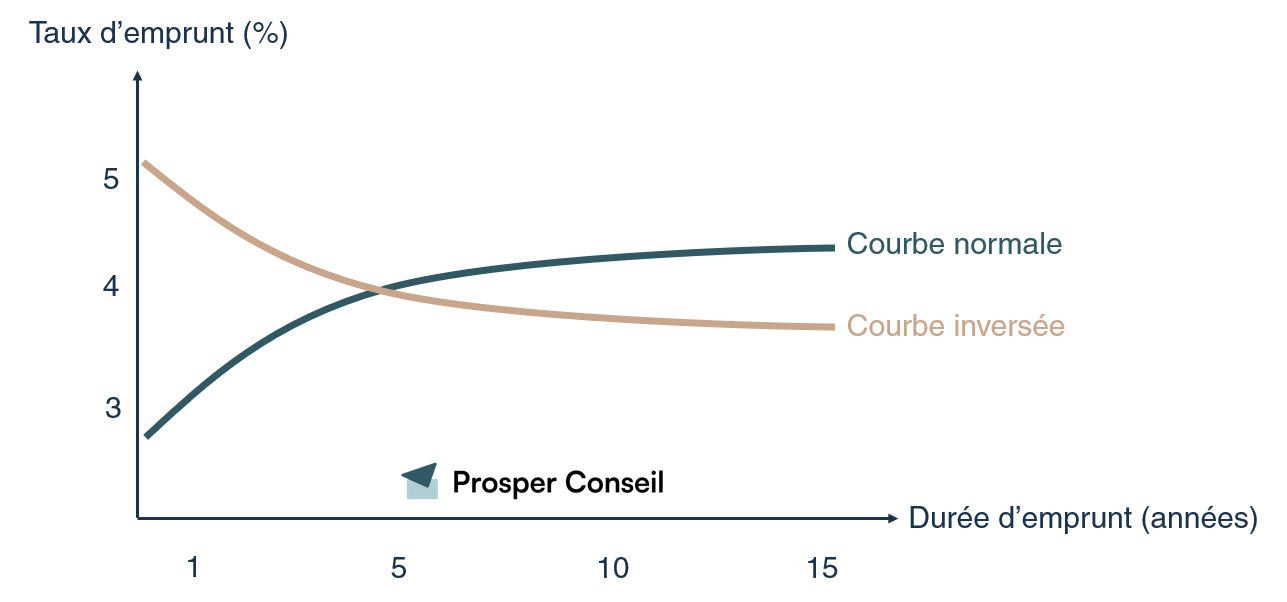

Si vous avez déjà emprunté de l’argent à une banque, vous savez sans doute qu’un emprunt sur 20 ans se signe à un taux plus élevé que sur 10 ans. En effet, une plus longue durée de remboursement implique plus d’incertitude, ce pour quoi la banque exige plus de rémunération.

Sur les marchés obligataires, la plupart du temps, la même règle s’applique. Une obligation de maturité de 10 ans sera généralement émise à un taux inférieur à celui d’une obligation similaire de 20 ans.

La courbe des taux est alors croissante, donc normale (courbe bleue, ci-dessous). Mais lorsque les banques centrales relèvent les taux d’emprunt (impactant le court terme), apparaît alors une inversion de la courbe (en vert). Les emprunts de long terme rémunèrent moins que ceux de court terme.

Fonds obligataires : quels pays et quels secteurs ?

Parmi tous les États et toutes les entreprises, vous pouvez choisir des fonds obligataires de pays ou de secteurs spécifiques.

Dans le cadre de votre stratégie patrimoniale, vous pouvez aussi prêter de l’argent aux États et entreprises du monde entier, et de tous les secteurs. Par exemple avec des fonds obligataires très larges comme le “iShares Core Global Aggregate Bond UCITS ETF EUR Hedged (Acc)”, à l’image d’un fonds actions mondial (ETF MSCI World).

Les principaux risques des obligations

Faut-il investir dans des fonds obligataires ? Seulement si on en connait les risques et que la rémunération est à la hauteur ! Comme évoqué précédemment, tout risque doit être rémunéré par une prime de risque. Les obligations présentent différents types de risques.

Risque de taux d’intérêt

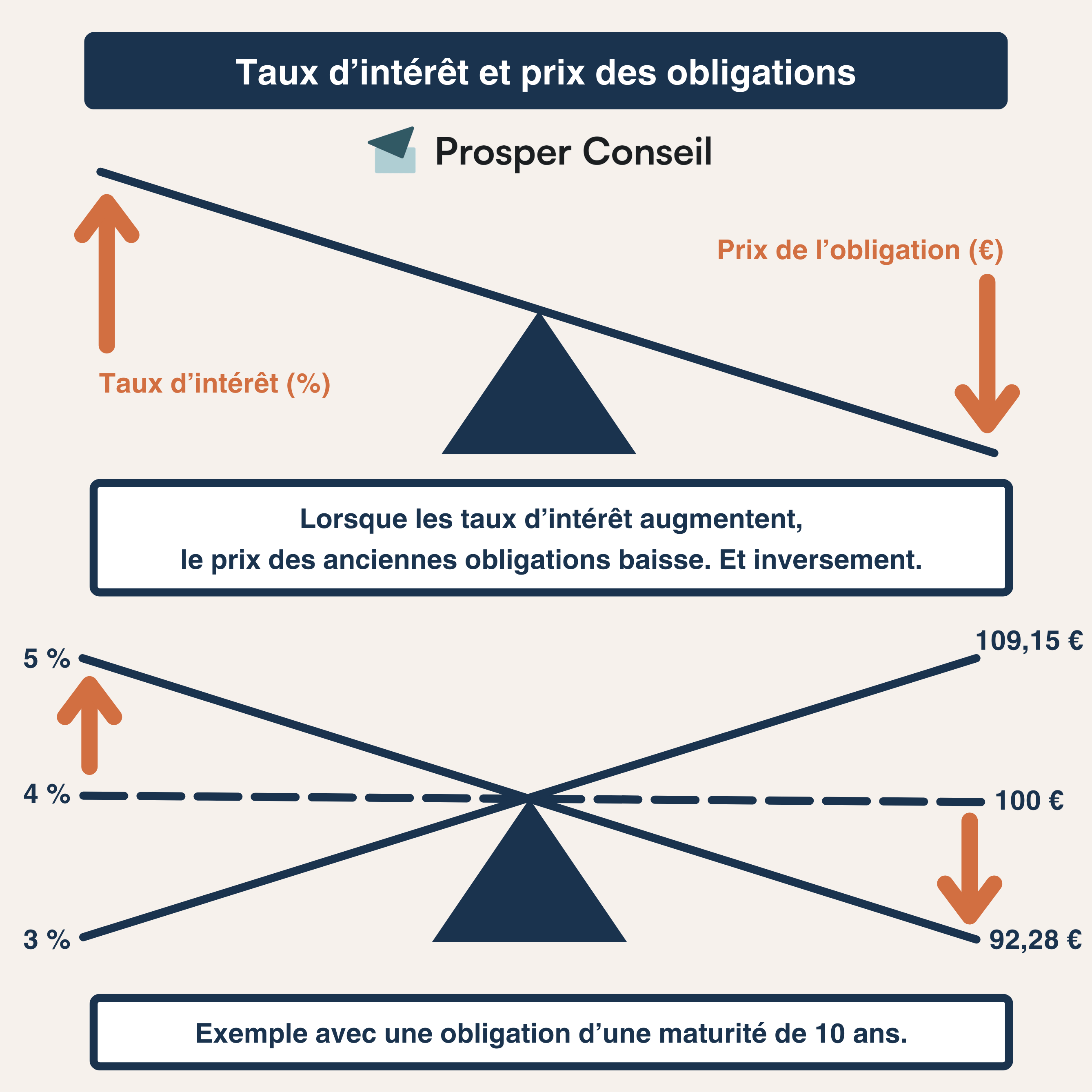

Prenons un exemple. Vous venez d’acquérir une obligation qui vous rémunère à un taux de 3 % par an. Cinq ans plus tard, vous décidez de la vendre, mais entre-temps, les taux des obligations semblables sont passés à 4 %.

Pour convaincre un investisseur de vous acheter votre ancienne obligation à 3 % de rendement, au lieu d’une récente à 4 %, vous devrez en ajuster le prix (à la baisse) de façon à ce que les 2 obligations aient le même rendement.

Donc il en découle la relation inverse suivante : lorsque les taux montent, les prix des obligations baissent. Précisons que nous parlons des taux fixés par les banques centrales (à l’instar de la banque centrale européenne, ou de la Federal Reserve, abrégée en Fed).

La sensibilité du prix d’une obligation à une variation des taux, est d’autant plus grande que l’est la maturité. Donc un emprunt à 30 ans sera plus impacté par une variation des taux que ne le sera un emprunt à 10 ans.

Risque de crédit

Si la startup précitée en exemple finit par faire faillite, les créanciers reverront, tout au mieux, une partie seulement de leur argent. Nous revenons de nouveau sur l’inévitable prime de risque, afin d’inciter les audacieux investisseurs à accorder une part de leur épargne à cette entreprise.

Des agences de notation (dont les principales sont Fitch, S&P et Moody’s) ont à charge d’évaluer la solidité des émetteurs de dette (analyse des bilans), afin d’informer les investisseurs des risques de crédit encourus.

Risque de liquidité

La liquidité représente la facilité avec laquelle la demande et l’offre se rencontrent sur les marchés. En cas de bonne liquidité, les prix proposés par les acheteurs, ainsi que ceux demandés par les vendeurs, sont proches du prix de marché en vigueur.

Mais en cas de tension sur les marchés, cette liquidité peut s’amoindrir, faisant alors apparaître des écarts importants entre acheteurs (demande) et vendeurs (offre). Conséquence : soit les acheteurs doivent payer plus, soit les vendeurs doivent revoir leurs exigences à la baisse, pour un prix de marché donné.

Imaginez une réception en extérieur par une belle météo, avec 50 personnes. Prudents, les organisateurs ont prévu 30 parapluies au cas où. Tant que le soleil brille, personne ne se soucie de ces accessoires, disponibles en abondance. Des nuages arrivent soudain et font le reste… Tout le monde se rue alors sur les précieux sésames, pour s’apercevoir de leur rareté.

Cette métaphore illustre les problèmes de liquidité. Tant que les marchés se portent bien, la liquidité est au rendez-vous et apaise les esprits, mais n’est pas vraiment nécessaire. En cas de tension, elle le devient. Hélas, tels des parapluies, elle n’est alors plus là quand on en a vraiment besoin.

Durant ces périodes compliquées, que vous soyez acheteur ou vendeur, la situation sera turbulente, en raison des écarts de prix important évoqués plus haut. Un report de transaction est alors souhaitable. Ce risque de liquidité s’applique aussi dans les marchés actions, immobiliers, etc.

Fonds en obligations : à quelle performance s’attendre ?

La performance des fonds obligataires dépend principalement de leur composition. Par exemple, la performance annualisée des fonds obligataires d’États “Investment Grade” toute échéance confondue (0-30 ans) est de 5 % en moyenne par an (1985-2024).

Cependant, en fonction de la macroéconomie et de la valorisation des marchés, les risques vus ci-dessus liés aux obligations sont plus ou moins accrus à court terme.

De plus, les performances de long terme des obligations sont généralement inférieures à celles des actions. Toutefois, les obligations souveraines « investment grade » (appelées govies) améliorent considérablement le rapport rendement/risque d’un portefeuille.

Les govies correspondent à des dettes émises par des États jugés solides (très peu sujets au défaut de remboursement). Elles ont un rôle stabilisateur dans un portefeuille.

La performance des obligations investment grade découle de la politique des banques centrales, qui fixent les taux d’intérêt. De façon générale, elle est moins fluctuante que celle des marchés actions.

Plus de patrimoine,

plus de revenus,

moins d’impôts !

Un conseil global à 360° pour mieux

profiter de votre patrimoine

Fonds obligataires classiques ou ETF obligataires ? Quel type de fonds privilégier ?

Plusieurs types de fonds obligataires sont disponibles dans les différentes enveloppes fiscales (assurance vie, PEA, compte-titres ordinaire, etc.)

Fonds classiques

La grande majorité des fonds a un indice de référence, aussi appelé benchmark. L’équipe de gérants aux commandes d’un fonds « classique » tente de faire mieux que ce benchmark. Pour cette raison, la gestion est dite active, car des arbitrages entre les titres sont décidés, afin d’atteindre cet objectif de surperformance ajustée du risque par rapport au benchmark (alpha).

Exemple d’un fonds actif obligataire :

- Nom du fonds : Edmond de Rothschild Fund – Bond Allocation A EUR Acc

- ISIN : LU1161527038

- Benchmark/Référence : 50% BarCap Euro-Aggregate Treasury + 50% Bloomberg Barclays Euro Aggregate Corporates

- Extrait du document d’informations clés (appelé DIC) : “L’objectif du produit est d’offrir un résultat annualisé dépassant son indice de référence“.

💡 Note : cependant, en pratique, les frais des fonds actifs sont souvent très élevés (jusqu’à 3 % tout compris), ce qui complique la tâche des gestionnaires pour surperformer leur benchmark (indice de référence) à long terme.

Les fonds obligataires datés

Comme évoqué plus haut, un emprunt est contracté pour une certaine durée, appelée maturité. Une gestion classique repose sur des arbitrages qui font entrer, ou sortir, des obligations de diverses maturités au sein du portefeuille détenu par le fonds obligataire.

En raison de la relation inverse (prix/évolution des taux), chacun des mouvements peut s’accompagner d’une perte ou d’un gain, ce qui ajoute de l’incertitude à la performance du fonds.

Une autre stratégie, dite de portage, consiste à acquérir une obligation lors de son émission, et à la conserver jusqu’à son échéance. De cette façon, cette obligation ne sera sujet à aucun mouvement de taux, donc aucune incertitude (hors défaut de remboursement, bien entendu).

Un fonds obligataire daté repose sur cette stratégie de portage. Il propose donc une option intéressante pour un investisseur qui rechercherait un produit financier à faible risque, dont l’échéance est fixée à l’avance.

Les ETF obligataires

À l’instar d’un fonds classique, un fond indiciel (ETF) se base sur une référence, un benchmark. Mais à la différence du premier qui tente de surperformer sa référence, un ETF se contente de reproduire à moindres frais la performance de son benchmark (indice de référence).

Le fonds classique facture logiquement plus de frais que le second, afin de rémunérer les gérants actifs. Les résultats de ces derniers compensent-ils les frais facturés ? Statistiquement, la réponse est plutôt non.

En Europe, la quasi-totalité des ETF sont à gestion indicielle : reproduire la performance d’un indice.

Gestion active vs gestion passive : investir en fonds obligataires classiques ou ETF obligataires ?

Cette question anime les débats financiers depuis de longues années. Faut-il accepter de payer des frais élevés en contrepartie d’une gestion active, prétendant surclasser une gestion passive (indicielle) à bas coût ?

Malgré quelques nuances les distinguant, les études de SPIVA et de Morningstar sont convergentes : la gestion indicielle a fortement tendance à surperformer la gestion active. 2 raisons principales sont à invoquer.

Tout d’abord, la gestion indicielle reproduit la performance moyenne des investisseurs sur un marché. Ces derniers voulant faire mieux que les concurrents, la moyenne qui en résulte est donc très élevée.

De plus, les frais de la gestion active (en moyenne 2 % par an en France) grèvent trop la performance finale pour pouvoir statistiquement espérer battre cette moyenne, nette de frais. Ce constat explique en grande partie les parts de marché croissantes en faveur des fonds indiciels, au détriment des fonds classiques (actifs).

Quelle place pour les obligations dans un patrimoine diversifié ?

La gestion des risques implique une diversification entre les diverses classes d’actifs qui ont des corrélations faibles, voire négatives entre elles :

- les placements en actions (investir en bourse) ;

- les placements en obligations ;

- l’immobilier locatif ou l’immobilier pierre-papier (SCPI et foncières cotées) ;

- les métaux précieux (ex. investir dans l’or) ;

- etc.

Ainsi, si vous souhaitez améliorer le rapport rendement/risque de votre portefeuille, il faut privilégier les obligations d’entreprises et d’États de catégorie investment grade car elles bénéficient du phénomène de “flight to quality” (fuite vers la qualité).

Concrètement, en période de crise, de nombreux investisseurs vendent leurs placements risqués au profit d’investissements plus sûrs. Par exemple en délaissant les actions au profit des obligations d’États investment grade.

💡 Note : en outre, la diversification doit reposer sur plusieurs zones géographiques, et sur des entreprises œuvrant dans divers secteurs. Ainsi, les nombreux secteurs sujets à différents cycles et localisations dilueront aussi le risque global. Diversifier également par le biais de différents gérants peut apporter un plus.

Les meilleurs fonds obligataires en assurance vie

Au sein de la classe actions, certains titres sont plutôt défensifs, d’autres plus volatils. La construction d’un portefeuille doit découler d’une vision globale en fonction des objectifs recherchés. Il en va de même pour un portefeuille obligataire, dont la composition peut se montrer plus subtile à mettre en place.

Les obligations de maturité courte sont peu sensibles aux variations de taux. La plupart du temps, les rendements servis par ces dernières sont inférieurs à ceux des obligations de plus longue maturité. L’utilité d’une obligation de maturité 1 an (court terme) n’est pas d’apporter de la performance, mais de la stabilité.

Émises avec une maturité plus longue, les obligations seront susceptibles d’apporter plus de performance, en maintenant une diversification par rapport aux actions. Toutefois, l’investisseur devra tolérer une plus grande duration. Concrètement, le prix d’une telle obligation variera plus fortement à la suite d’une variation des taux d’emprunt.

Quant aux obligations à haut rendement « high yield » (aussi appelées « junk bond »), elles représentent encore une autre catégorie. Le coupon est plus rémunérateur que celui des 2 précédents types, car le risque présenté par l’emprunteur l’est aussi. Dans la plupart des cas, le risque de ce type d’obligations se rapproche plus de celui des actions.

En pratique, avant même de se pencher sur les fonds obligataires, il convient de bien choisir son contrat d’assurance vie. Voici un tableau non-exhaustif des meilleurs fonds obligataires disponibles au sein des meilleures assurances vie :

| Nom du fonds – ISIN | Description | Frais de gestion annuels | Disponibilité (non exhaustive) |

|---|---|---|---|

| Amundi Global Aggregate Green Bond UCITS ETF Acc (0-30 ans) – LU1563454310 | Obligations vertes d’État et d’entreprise internationales (investment grade) toute échéance confondue | 0,25 % | BoursoVie Linxea Spirit 2 |

| Amundi Corp Bond PAB NZ Amb UCITS ETF Acc (0-30 ans) – LU1829219127 | Obligations d’entreprise internationales (investment grade) toute échéance confondue respectant les objectifs de l’accord de Paris | 0,14 % | BoursoVie Linxea Avenir 2 |

| Amundi Euro Government Bond UCITS ETF Acc (1-3 ans) – LU1650487413 | Obligations d’État européennes (investment grade) à court terme | 0,17 % | Linxea Avenir 2 |

| iShares € Corp Bond ESG UCITS ETF (0-3 ans) | Obligations d’entreprise internationales (investment grade) à court terme | 0,12 % | Lucya Cardif |

Pour aller plus loin, nous vous invitons à lire :

- Avis Linxea Spirit 2 : ce que vous devez savoir avant de souscrire

- Avis sur Lucya Cardif : l’assurance vie assurée par BNP Paribas Cardif

💡 Note : quel que soit le type de fonds obligataire, ce dernier occupera la partie unités de compte de votre contrat d’assurance vie.

Comment choisir un fonds obligataire pour son portefeuille ?

Les fonds obligataires occupent une bonne partie de l’offre de fonds proposée par les courtiers et les assureurs. Afin de choisir d’investir dans un fonds obligataire, il convient de regarder :

- les frais de gestion annuels ;

- la composition du fonds ;

- l’historique des performances ;

- la qualité du gestionnaire et sa stratégie ;

- si le fonds est « hedgé » ou non (risque de change, voir plus bas) ;

- pour PEA et compte-titres : la valeur liquidative de la part.

Fonds obligataires hedgés

Un fonds hedgé est couvert contre le risque de change entre devises. Par exemple, un fonds obligataire qui investit en titres de dettes du trésor américain ne peut le faire qu’en dollars US (investir en dollars). L’investisseur européen (qui utilise l’euro) peut opter pour un fonds similaire, mais qui va spécifiquement se couvrir contre le risque de change € / $.

Concrètement, le gérant dudit fonds va utiliser un produit dérivé (un forward). Ce dernier permet de verrouiller, à l’avance, un futur taux de change € / $, au lieu de subir les variations réelles du marché de ces 2 devises.

Le risque ne disparaît pas pour autant, il est simplement supporté par une contrepartie (un autre gérant), qui en échange, demande rémunération. Nous parlons donc d’une forme d’assurance, qui in fine, est payée par l’investisseur.

Alternative aux fonds obligataires en assurance vie

Une alternative aux fonds obligataires consiste simplement, à investir sur le fonds euro d’un contrat d’assurance vie bien choisi.

En fonction du contexte économique, un fonds euro peut mieux ou moins bien performer qu’un fonds obligataire peu volatil.

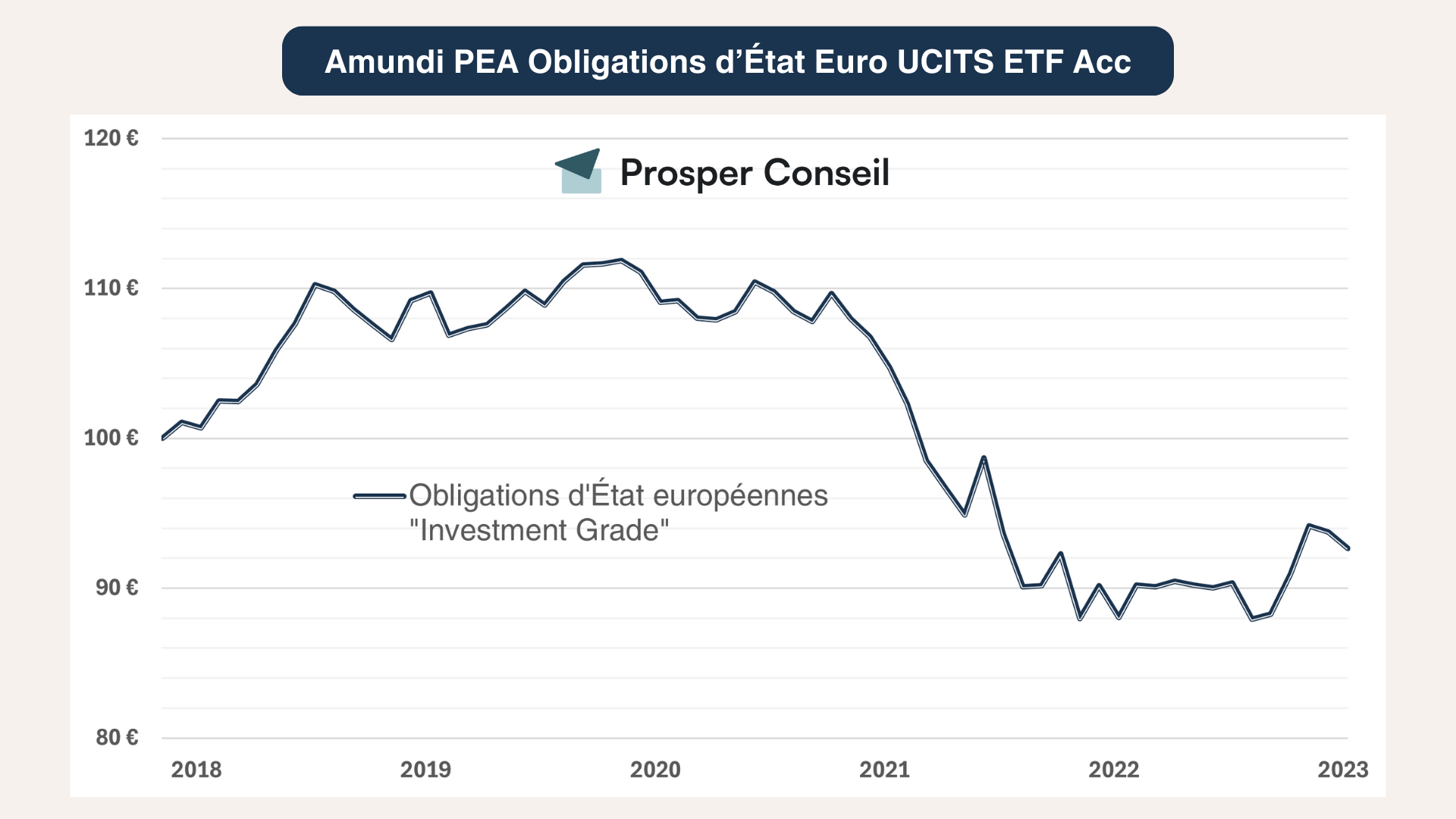

Cependant, le fonds euro bénéficie de l’effet cliquet (l’encours placé ne peut légalement pas baisser). Ce qui n’est pas le cas d’un fonds obligataire, comme le montre l’exemple ci-dessous, avec le PEA.

Y a-t-il des fonds obligataires éligibles au PEA ?

PEA signifie plan d’épargne en actions. Donc a priori, l’univers d’investissement se limite aux actions. Toutefois, il existe un ETF éligible au PEA lié aux obligations à court terme (fonds monétaires) :

| Nom du fonds | ISIN | Indice suivi | Frais de gestion annuels |

|---|---|---|---|

| Amundi PEA Euro Court Terme UCITS ETF Acc | FR0013346681 | Solactive €STR Overnight Total Return Index | 0,25 % |

Cet ETF a été modifié en 2024. Avant, il suivait des obligations d’État européennes (investment grade) de toute échéance. Comme expliqué plus haut, lorsque les taux montent, le prix des obligations baisse. Exemple avec l’ancienne version de cet ETF obligataire PEA sur la période 2021-2023, au cours de laquelle les taux ont augmenté :

Notre avis sur les obligations et fonds obligataires

Alors, faut-il investir dans les fonds obligataires ? Nous pensons que les fonds obligataires ont leur place dans un patrimoine bien construit. En fonction de l’objectif recherché, investir en fonds investment grade, hedgés ou non, ou encore high yield, se montre pertinent.

Savoir comment les allier, et dans quelles proportions, peut cependant se révéler délicat.

🧭 C’est la raison pour laquelle Prosper Conseil vous propose son expertise afin de créer, et suivre, un portefeuille en adéquation avec votre situation et vos horizons de placements.

Plus de patrimoine,

plus de revenus,

moins d’impôts !

Un conseil global à 360° pour mieux

profiter de votre patrimoine

Bonjour,

Je suis débutant et je commence à investir en bourse depuis quelques mois. Pour la partie sécurisée de mon portefeuille, est-il préférable d’investir dans des fonds euros ou des fonds obligataires ?

Merci d’avance pour votre réponse

Bonjour,

Les fonds euros des meilleures assurances vie ont un rendement/risque global plus intéressant que les fonds obligataires d’État “Investment Grade”. Ainsi, si vous investissez avec une assurance vie, les fonds euros sont à privilégier (cela dépend aussi de votre stratégie d’investissement).

Cependant, les fonds euros ne sont pas présents dans un plan d’épargne en actions (PEA), dans un compte-titres ordinaire (CTO) ou dans une assurance vie luxembourgeoise (sauf exceptions). Car le fonds euro est un placement français assez unique dans le monde financier. Par conséquent, dans certaines situations où vous n’avez pas accès aux fonds euros, il est nécessaire de se tourner vers des fonds monétaires et/ou des fonds obligataires adaptés.