Investir en fonds monétaires : définition et rendement

La focalisation des médias sur les marchés actions ne doit pas faire oublier celui des marchés monétaires, beaucoup moins volatils et moins risqués. Les fonds monétaires, qui appartiennent à la grande famille des fonds obligataires, se basent sur les taux d’emprunt interbancaires à court terme.

Ces taux sont assez stables (proches de 3 % en 2025), et servent couramment de référence aux rendements des placements sans risque. Faut-il investir en fonds monétaires ? Si oui, quels sont les meilleurs fonds monétaires pour une assurance vie, un plan d’épargne en actions (PEA) et un compte-titres ordinaire (CTO) ?

Voyons en détails leur fonctionnement, et ce qu’ils peuvent apporter aux épargnants.

SOMMAIRE

- Les meilleurs fonds monétaires : tableau récapitulatif

- Qu’est-ce qu’un fonds monétaire ? Composition détaillée

- Fonds monétaires : à quelle performance s’attendre ? Fonctionnement et rendement

- Les différences entre fonds monétaires et fonds euros

- Comparaison entre fonds euros et fonds monétaires sur 24 ans

- Notre avis sur la place des fonds monétaires dans un patrimoine diversifié

Les meilleurs fonds monétaires : tableau récapitulatif

Voici une liste, non-exhaustive, des meilleurs fonds monétaires disponibles sur les différentes enveloppes d’investissement.

En compte-titres ordinaire (CTO)

| Nom du fonds – ISIN | Description | Frais de gestion annuels | Disponibilité (non-exhaustive) |

|---|---|---|---|

| BNP Paribas Funds Euro Money Market I C – LU0102012688 | Fonds capitalisant, référence €STR | 0,21 % | Bourse Direct, Fortuneo, Interactive Brokers (IBKR) |

| BNP Paribas Cash Invest – FR0007496047 | Fonds capitalisant, référence €STR | 0,24 % | Bourse Direct, Fortuneo |

| Axa Court Terme – FR0000288946 | Fonds capitalisant, référence €STR, critères ESG | 0,01 % | Bourse Direct, Fortuneo |

| OFI INVEST ISR MONÉTAIRE A -FR0007437546 | Fonds capitalisant, référence €STR, critères ESG | 0,07 % | Bourse Direct, Fortuneo |

En assurance vie

Les meilleures assurances vie du marché (sans frais sur versement) proposent un beau choix de fonds monétaires :

| Nom du fonds – ISIN | Description | Frais de gestion annuels | Disponibilité (non-exhaustive) |

|---|---|---|---|

| Amundi Funds Cash USD A2 USD (C) – LU0568621618 | Indice : Compounded Effective Federal Funds Rate, capitalisant. Devise : USD (attention au risque de change) | 0,46 % | Linxea Spirit 2 |

| Axa Court Terme – FR0000288946 | Fonds capitalisant, référence €STR, critères ESG | 0,01 % | Linxea Spirit 2, Lucya Cardif |

| Amundi EUR Overnight Return UCITS ETF Acc – FR0010510800 | Fonds capitalisant, indice Solactive Euro Overnight Return Index | 0,1 % | Linxea vie |

| Edmond de Rothschild Credit Very Short Term C accumulating – FR0010027623 | Fonds capitalisant, référence €STR | 0,26 % | Linxea vie |

| Generali Trésorerie ISR B – FR0010233726 | Fonds capitalisant, référence €STR, critères ESG | 0,03 % | Linxea vie |

| BNP Paribas USD Money Market Classic C – LU0012186622 | Fonds capitalisant, indice United States SOFR Secured Overnight Financing Rate. Devise : USD | 0,27 % | Lucya Cardif |

| Lazard Euro Money Market A – FR0010263244 | Fonds capitalisant, référence €STR | 0,09 % | Lucya Cardif |

👉 Notre avis complet sur Linxea Spirit 2.

👉 Notre avis complet sur Lucya Cardif.

En plan d’épargne en actions (PEA)

La loi encadre les fonds éligibles au PEA. Ces fonds doivent investir le portefeuille à hauteur de 75 % minimum en actions de l’espace économique européen.

Cependant, les gérants de ces fonds peuvent utiliser un produit dérivé (appelé swap) qui consiste à échanger la performance d’un panier d’actifs contre celle d’un autre. Ce qui permet à l’épargnant, in fine, d’investir au-delà des frontières des actions européennes au sein du PEA. Les fonds monétaires en sont un bon exemple.

| Nom du fonds – ISIN | Description | Frais de gestion annuels | Disponibilité (non-exhaustive) |

|---|---|---|---|

| CM-AM PEA Sérénité RC – FR0000979239 | Fonds capitalisant, référence €STR | 0,20 % | Bourse Direct, Fortuneo |

| AXA PEA RÉGULARITÉ C – FR0000447039 | Fonds capitalisant, référence €STR | 0,24 % | Bourse Direct, Fortuneo |

Qu’est-ce qu’un fonds monétaire ? Composition détaillée

Si vous connaissez les fonds actions gérés de façon classique (active), vous savez qu’une équipe de gérants tente de battre un indice de référence. Ainsi, un fonds actions CAC 40 tente de battre cet indice des 40 plus grandes entreprises françaises, par des arbitrages opportuns.

L’objectif recherché est de surperformer l’indice de référence. Avec un fonds monétaire, le principe est le même, à ceci près que l’indice en question porte sur des obligations à court terme, très peu risquées.

L’indice de référence des fonds monétaires : ESTR

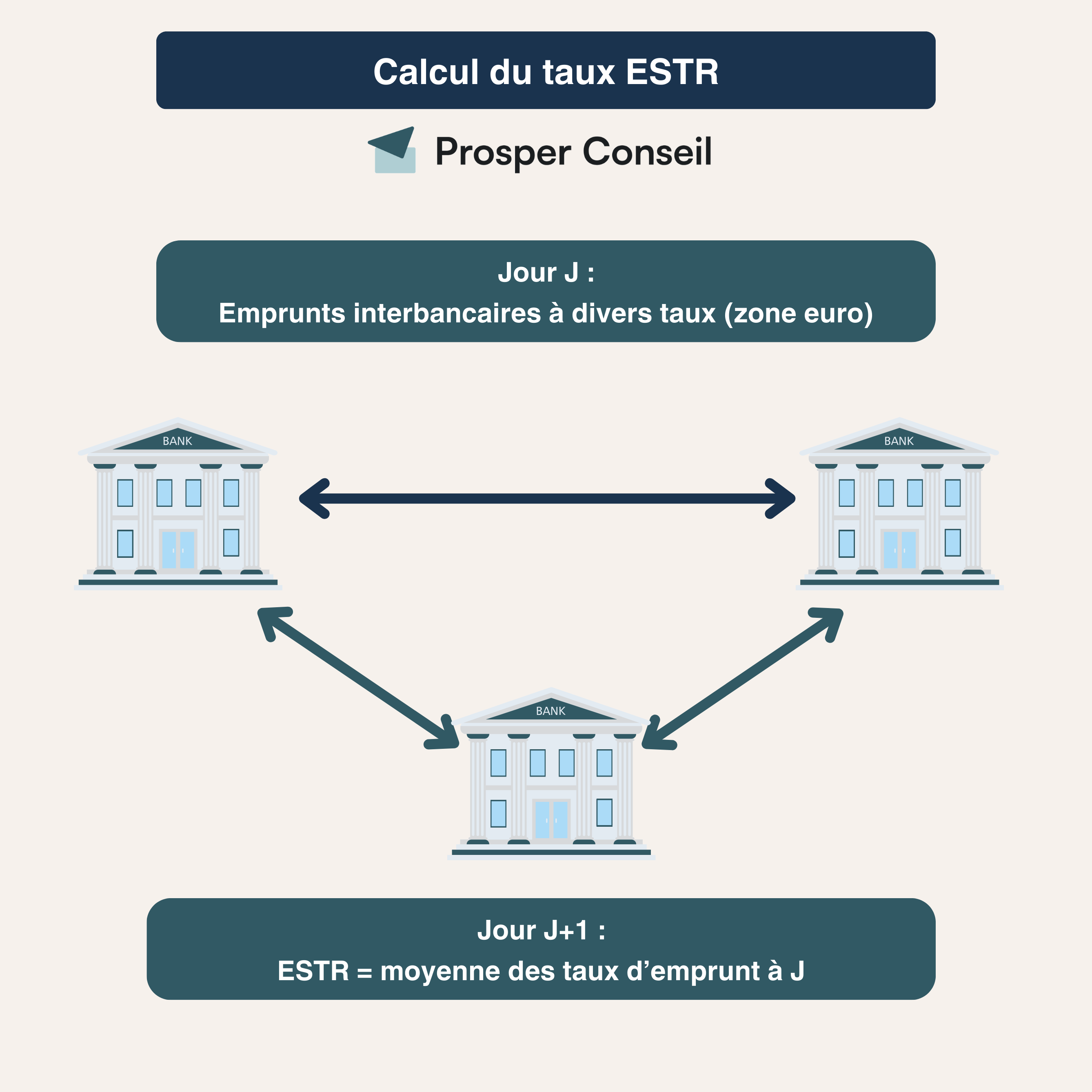

Un exemple concret : l’ESTR (Euro Short-Term Rate) est un taux d’intérêt interbancaire en zone euro, à échéance d’un seul jour. Il représente donc le taux auquel les plus grandes banques en zone euro se prêtent de l’argent, au jour le jour.

Avant cet indice, l’EONIA (Euro OverNight Index Average) a assumé ce rôle, jusqu’au 31 décembre 2021.

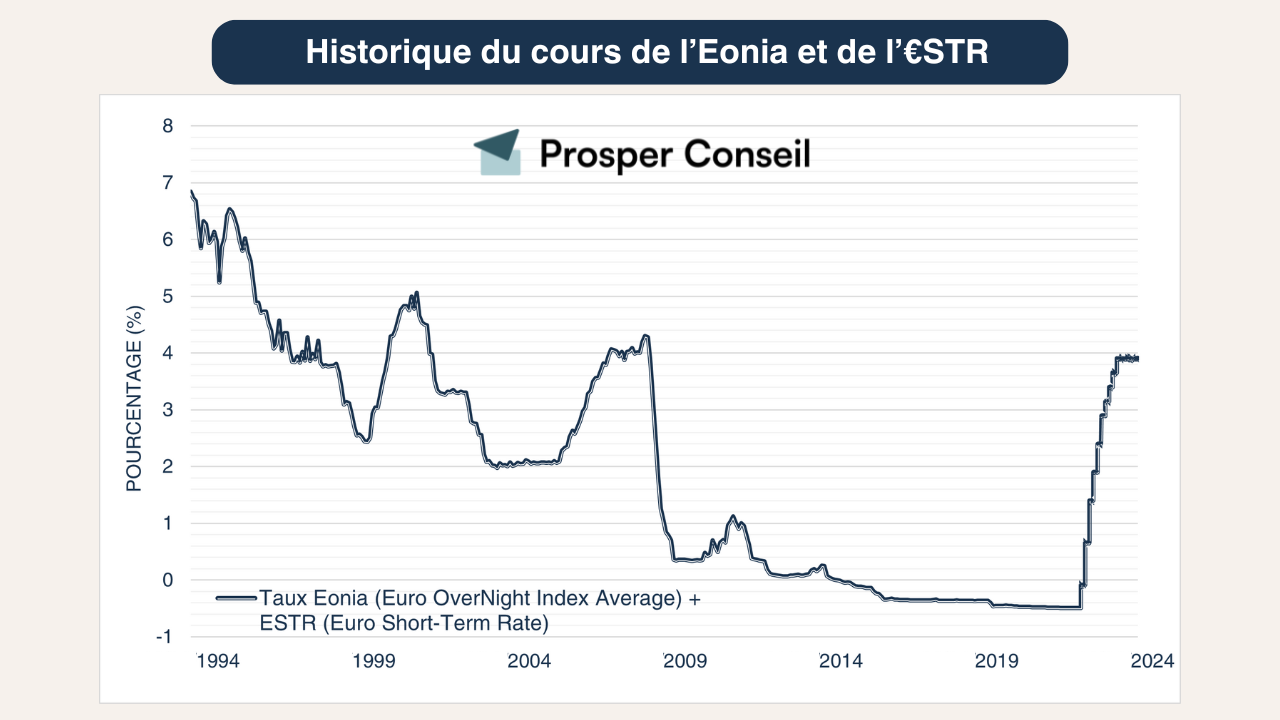

Sur le graphique suivant, on observe que la période entre fin 2014 et septembre 2022 a été marquée par des taux d’emprunt négatifs. L’objectif était d’inciter les agents économiques à emprunter, en vue de stimuler l’économie.

Citons également l’Euribor (Euro interbank offered rate), assez similaire, qui se décline en 5 maturités différentes (1 semaine et 1, 3, 6 et 12 mois), toujours dans la zone euro.

Exemple concret

Voici un exemple de fonds monétaire : « Amundi EUR Overnight return ETF ACC » (ISIN : FR0010510800).

Ce fonds est indiciel, et cherche donc à reproduire la performance de son indice : Solactive Euro Overnight Return. Ce dernier reflète l’évolution de l’ESTR, augmenté de 0,085 %.

Les 5 principales lignes du portefeuille géré sont les suivantes :

| Nom | Devise | Poids | Secteur |

|---|---|---|---|

| UNITED KINGDOM TSY I 0.125 % 22MAR51 | GBP | 22,04 % | Gouvernement |

| FRANCE OAT 1.75 % 25JUN39 | EUR | 12,93 % | Gouvernement |

| REPUBLIC OF I BTPS IE 0.65 % 15MAY26 | EUR | 3,36 % | Gouvernement |

| FEDERAL REPUB BRD 0 % 15FEB32 | EUR | 2,11 % | Gouvernement |

| ITALIAN REPUB BTPS 2.35 % 15SEP24 | EUR | 2,02 % | Gouvernement |

Ce top 5 représente plus de 40 % du portefeuille, investi dans des placements en obligations souveraines, de type investment grade (dette de bonne qualité). Nous remarquons que certaines des maturités sont très longues, à l’inverse des maturités courtes de l’ESTR.

En effet, ce fonds est à reproduction synthétique (utilise un swap, mentionné plus haut pour le PEA), dans la mesure où les positions du portefeuille géré divergent de celles de l’indice de référence.

Fonds monétaires : à quelle performance s’attendre ? Fonctionnement et rendement

Afin de savoir si investir en fonds monétaire répond à vos attentes, penchons-nous sur le fonctionnement et les performances passées de ces derniers. En Europe, les 2 principaux indices monétaires sont souvent cités dans la presse financière. Les voici.

Le fonctionnement des taux ESTR et Euribor

Illustrons avec des chiffres la définition du taux ESTR donné plus haut. À la mi-mai 2024, le taux ESTR du jour était de 3,90 %, calculé sur un volume de la veille de 50,8 milliards d’euro via 708 transactions opérées.

Elles impliquent 34 banques de la zone euro. Chaque jour, le taux ESTR est calculé par la banque centrale européenne (BCE), et rendu public.

Assez proche de l’ESTR, l’Euribor affiche 5 taux correspondant à 5 maturités différentes, basées sur une liste de banques en zone euro.

La volatilité de ces taux d’emprunt court terme est très faible (peu de variations dans le temps), en comparaison de celle des marchés actions.

Quel rendement pour les fonds monétaires ?

D’après le graphique de l’EONIA et de l’ESTR, sur la période 1994 à mi-2024, les taux ont fluctué entre -0,5 % et 7 %. Sans pouvoir prédire l’avenir, en conjonture “normale”, nous pouvons nous attendre à des performances moyennes de l’ordre de 3 % par an environ.

Cette performance relativement faible est naturellement associée à un placement peu risqué. Pour cette raison, les fonds monétaires sont pertinents en vue d’un placement de court terme (inférieur à 3 ans).

Sur le long terme, il est nettement préférable de considérer des placements moins sûrs mais bien plus rémunérateurs, comme les actions (investir en bourse). La première raison est de protéger votre épargne de l’inflation (hausse générale des prix).

💡 Note : optimiser le couple rendement/risque de votre patrimoine global requiert, en amont, de bien définir vos projets de vie, afin de construire une stratégie patrimoniale cohérente. La gestion conseillée de Prosper Conseil vous permet d’arbitrer vers les fonds monétaires de la façon la plus pertinente.

Les différences entre fonds monétaires et fonds euros

Tous les investisseurs présentent une aversion au risque plus ou moins marquée. Les plus réticents d’entre eux se focalisent donc sur les placements sans risque. Parmi ces derniers se trouvent les fonds euros, et les fonds monétaires.

Le fonds euro

Le fonds euro est un placement spécifique aux assureurs, qui le proposent au travers de ces contrats :

Chaque assureur gère ses fonds euros à sa discrétion. Les fonds euros sont composés principalement d’obligations de très bonne qualité (catégorie investment grade), et plus marginalement d’actions et d’immobilier. Fonds euro : fonctionnement.

Légalement, l’encours placé sur un fonds euro ne peut pas baisser, et bénéficie donc d’un effet cliquet. Concrètement, les intérêts touchés chaque année par le client sont définitivement acquis, et intègrent donc le montant initial de l’année suivante (s’ils restent investis sur le fonds euro).

Les intérêts générés en année N sont versés sur les contrats en début d’année N+1. Les performances sont par conséquent inconnues en année N, privant ainsi les épargnants de visibilité.

Toutefois, les performances des fonds euros étant peu volatiles, leurs variations d’une année sur l’autre sont faibles. Ce qui permet raisonnablement d’anticiper la performance future en année N+1.

Cette croissance garantie, associée à une excellente liquidité, représente un réel avantage pour un placement sans risque. Elle apporte de surcroît une sécurité psychologique.

Cependant, aucun placement n’étant idéal, la performance des fonds euros peut être décevante au moment de découvrir le résultat en janvier N+1. Pour y palier, il est possible pour un épargnant de leur préférer des fonds monétaires qui offrent plus de visibilité.

Les fonds monétaires

La performance de l’ESTR étant publiée quotidiennement par la BCE et variant peu, il est possible pour un épargnant attentif de saisir des opportunités. Ainsi, il peut arbitrer en faveur du fonds euro ou d’un fonds monétaire, en comparant l’ESTR actuel à une prévision de la future performance du fonds euro.

De cette façon, un fonds monétaire permet potentiellement de capter une performance sans risque supérieure à celle d’un fonds euro. En revanche, comme illustré avec les graphiques de début d’article, les taux peuvent baisser, impactant directement la performance des fonds monétaires afférents. Par conséquent, l’effet cliquet, caractéristique des fonds euros, est absent des fonds monétaires.

Comparaison entre fonds euros et fonds monétaires sur 24 ans

Quelles performances approximatives auraient affiché des placements en fonds euro, et en fonds monétaires, sur la période 2000-2024 ?

Prenons un exemple concret :

- Laurent aurait investi sur les fonds monétaires (taux EONIA puis ESTR, pris au 1er janvier de chaque année).

- Quant à Bernard, il aurait choisi les fonds euros (performance moyenne des fonds euros de chaque année).

L’inflation n’est pas prise en compte.

Un investissement initial de 10 000 € en 2000 aurait finalement affiché en 2024 :

- 13 500 € pour Laurent (fonds monétaires) ;

- 21 000 € pour Bernard (fonds euro).

Cet écart en faveur du fonds euro peut s’expliquer de plusieurs façons.

Tout d’abord, les fonds euros sont essentiellement constitués d’obligations ayant une maturité de plusieurs années (5 à 8 ans en moyenne, selon les assureurs). Or, le taux de rémunération des produits de taux/prêt est croissant avec la durée de l’emprunt. En dehors de situations économiques particulières (du type inversion de la courbe des taux), les obligations offrent donc de meilleurs rendements que les fonds monétaires. Les fonds monétaires sont des produits de taux (très !) courts.

Aussi, les fonds euros peuvent tirer un surplus de performance venant de la part actions (plus volatiles que les obligations) détenue par les assureurs.

De plus, ces derniers décident chaque année de puiser dans leurs provisions pour bénéfices (appelées PPB). Cette réserve appartient aux assurés, et contient un montant accumulé qui permet de lisser, dans le temps, les performances annuelles du fonds euro qui leur sont servies.

Ce choix stratégique de l’assureur dépend de nombreux paramètres, à l’instar des performances des concurrents, ou des anticipations des futurs recours aux PPB.

💡 Note : la période retenue (2000-2024) a été peu propice au marché monétaire qui a répercuté rapidement les taux 0 entre 2009 et 2022. Alors que les fonds euros ont plus d’inertie, remplis de “veilles obligations juteuses” ils ont pu continuer de servir des rendements attractifs sur la période. Notre rôle de conseil est d’investir la part “placements sécurisés” de nos clients en fonds monétaire et/ou en fonds euros selon la conjoncture.

Notre avis sur la place des fonds monétaires dans un patrimoine diversifié

Comme nous l’avons vu, les fonds monétaires font partie de la catégorie des fonds obligataires, avec la particularité d’être très peu risqués.

Comparés à des fonds obligataires classiques, les fonds monétaires sont moins volatils et moins rémunérateurs. La raison principale est récurrente en investissement : la prime de risque.

Cette dernière représente la récompense perçue par un investisseur, en contrepartie de l’incertitude acceptée. Investir sur un fonds obligataire classique, mêlant des dettes de qualité variée, implique généralement moins de risques face aux actions. Mais tout de même un peu plus qu’avec fonds monétaire assis sur un taux interbancaire en zone euro, calculé quotidiennement et assez stable.

🧭 Finalement, comparable à un fonds euro d’assureur, un fonds monétaire intègre la palette de choix des placements de court terme.

Pour bénéficier d’un accompagnement sur mesure parmi tous les placements, et calibrer combien investir en fonds monétaires, obligataires, actions et immobilier, vous pouvez contacter un conseiller en gestion de patrimoine Prosper Conseil.

Plus de patrimoine,

plus de revenus,

moins d’impôts !

Un conseil global à 360° pour mieux

profiter de votre patrimoine

Si j’ai bien compris, la majorité du temps, il vaut mieux investir avec des fonds euros pour la partie sécurisée de notre portefeuille et lors des mouvements de taux, il peut être opportuniste de se placer temporairement sur des fonds monétaires ?

Effectivement, vous avez bien compris l’idée. Notez que tous les fonds euros ne se valent pas et qu’il est primordial de choisir les meilleurs fonds euros des meilleures assurances vie.