PEA : tout savoir sur le fonctionnement du plan d’épargne en actions

Le plan d’épargne en actions (PEA) est un dispositif d’épargne populaire auprès des épargnants. Il permet d’investir en bourse sans payer d’impôt sur le revenu.

Exclusivité française, cette enveloppe fiscale est destinée à loger des actions européennes et des fonds d’investissement en actions européennes. Nous verrons qu’il est toutefois possible de contourner cette restriction géographique. En effet, certains fonds investis sur des valeurs situées hors de l’Europe sont éligibles au PEA. Ceci donne l’opportunité aux épargnants d’investir dans le monde entier.

📌 En investissant via un PEA, l’épargnant profite d’une exonération d’impôt sur le revenu sur ses plus-values et ses dividendes, à condition qu’il ne retire pas d’argent du plan. Ainsi, le PEA fonctionne comme une enveloppe capitalisante, car l’épargnant peut réinvestir ses gains dans les marchés financiers, sans frottements fiscaux.

Cependant, il devra s’acquitter des prélèvements sociaux (17,2 %) lorsqu’il effectue des retraits partiels ou un retrait total de l’argent présent sur son PEA. Un retrait total entraînera la clôture du plan.

Dans cet article, nous allons voir que le PEA a certaines limites. En effet, il n’offre pas d’avantages fiscaux pour la succession et les versements sont limités à 150 000 €. Nous aurons l’occasion de comparer le PEA avec un autre dispositif d’épargne : l’assurance vie.

SOMMAIRE

- PEA : un dispositif dédié à l’investissement en actions

- Les avantages du PEA : fiscalité et frais

- Les inconvénients du PEA : plafond et succession

- Investir via un plan d’épargne en actions : exemples concrets

- L’avis de Prosper Conseil sur le PEA

PEA : un dispositif dédié à l’investissement en actions

La création du PEA en 1992 avait pour but d’encourager les épargnants français à investir en bourse, car à l’époque, peu d’entre eux investissaient en bourse. En effet, les investisseurs étaient surtout de grandes entreprises et des investisseurs institutionnels (tels que les banques, les compagnies d’assurance, les fonds de pension, etc.).

Depuis le 1er janvier 2014, le plafond des versement sur un PEA est porté à 150 000 €. Avant cette date, le plafond des versements était de 132 000 €. Nous précisons que ce montant porte uniquement sur les versements. En comptant les plus-values et les dividendes accumulés, l’encours global du PEA peut largement dépasser les 150 000 €.

Rappel : les plus-values représentent les gains réalisés lors de la vente d’un titre (action ou fonds) à un prix supérieur auquel il a été acheté. Tandis qu’un dividende représente une partie des bénéfices engrangés par la société qui est redistribuée à ses actionnaires.

Les plus-values de cessions et les dividendes arrivent sur le compte de liquidités du PEA, et peuvent être réinvestis sans frottement fiscal au sein du PEA.

PEA-PME, PEA Jeune et loi PACTE

Parallèlement au PEA, un nouveau type de plan a été créé : le PEA-PME. Les versements sur le PEA-PME sont plafonnés à hauteur de 225 000 € (la somme des versements sur le PEA et le PEA-PME combinés ne peut pas dépasser 225 000 €).

Cette enveloppe fiscale permet d’investir dans des PME (Petites et Moyennes Entreprises) de l’Union européenne (par exemple : Claranova, Eutelsat Communications, Kaufman & Broad, Virbac, etc.).

Plus récemment, en 2019, la loi PACTE (Plan d’Action pour la Croissance et la Transformation des Entreprises) a introduit la création d’un autre type de PEA, appelé PEA Jeune. Celui-ci permet aux jeunes âgés de 18 à 25 ans d’investir en bourse, tout en restant dans le même foyer fiscal que leurs parents. À noter que les versements sont plafonnés à 20 000 € sur le PEA Jeune.

| PEA | PEA-PME | PEA Jeune | |

|---|---|---|---|

| Plafond des versements | 150 000 €* | 225 000 €* | 20 000 € |

| Pour qui ? | Investisseurs majeurs | Investisseurs majeurs | Investisseurs majeurs âgés de 18 à 25 ans, étant rattachés au foyer fiscal de leurs parents |

| Entreprises éligibles | Grandes entreprises de l’Union européenne et EEE** | PME (Petites et Moyennes Entreprises) de l’Union européenne et de l’EEE | Grandes entreprises de l’Union européenne et de l’EEE** |

| Remarques* | Le PEA est le plan à privilégier du fait de l’accès à un choix plus large d’actions et de fonds. | Intéressant en complément du PEA. Accessoirement, le PEA-PME peut être envisagé pour loger des titres non cotés. | Devient automatiquement un PEA classique lorsque l’investisseur quitte le foyer fiscal de ses parents. |

* La somme des versements sur le PEA et le PEA-PME ne peut pas dépasser 225 000 €.

** ainsi que certains fonds actions éligibles qui investissent hors d’Europe via des contrats d’échange swap (exemple : ETF World).

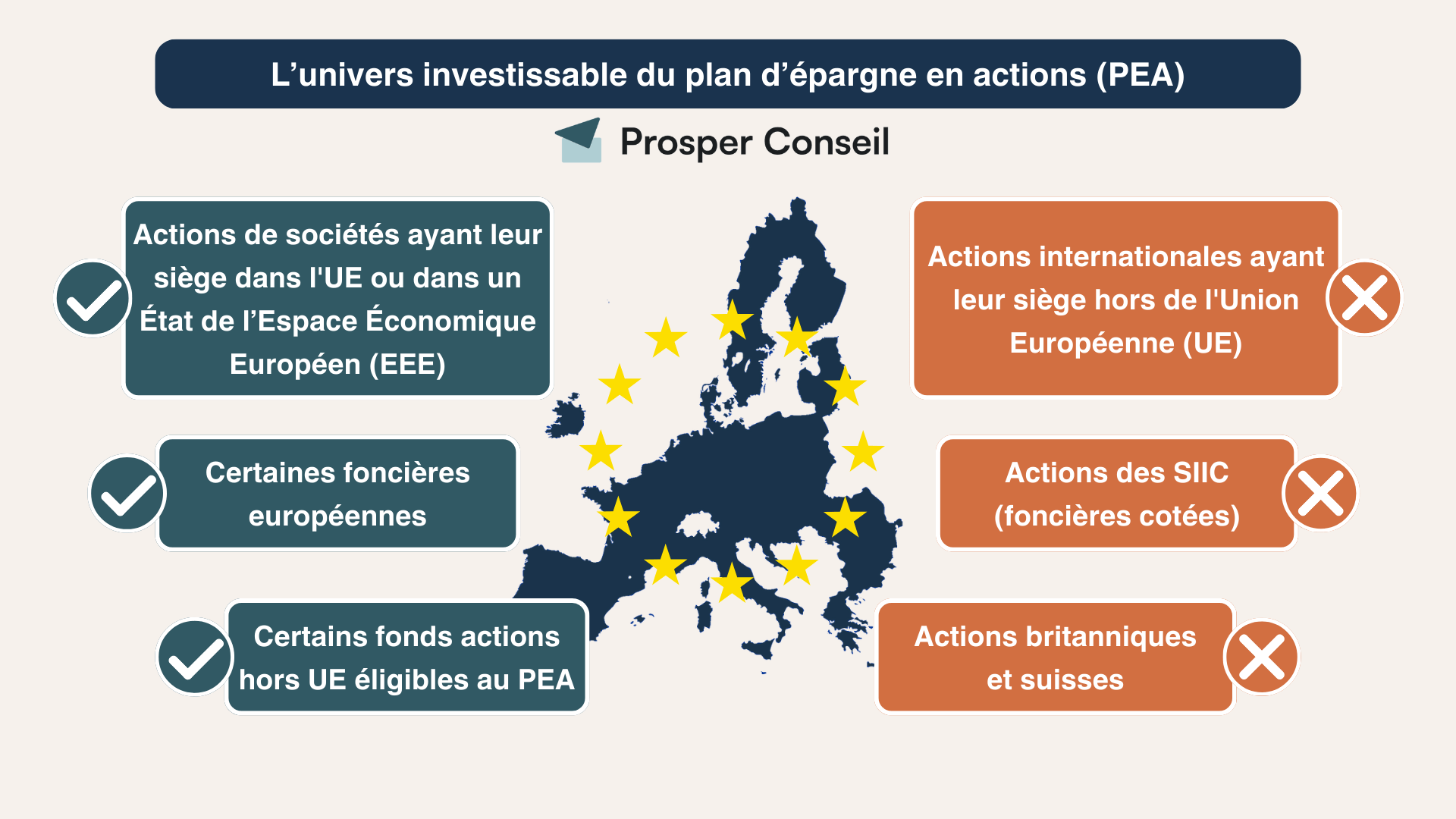

L’univers investissable du PEA : euro

Quand un épargnant individuel investit au sein d’un PEA, il est limité dans son choix de titres financiers éligibles. En effet, l’épargnant est restreint aux actions de sociétés ayant leur siège dans l’Union européenne ou dans un État de l’EEE (Espace Économique Européen).

L’EEE est composé des 27 États membres de l’Union européenne, ainsi que de l’Islande, le Liechtenstein et la Norvège. Par conséquent, les actions d’entreprises suisses (Nestlé, Lindt, Roche, Holcim, etc.) et britanniques (AstraZeneca, Royal Dutch Shell, HSBC, Unilever, etc.) ne sont pas éligibles au PEA.

Ceci dit, vous pouvez investir hors de l’EEE grâce aux ETF éligibles PEA, notamment grâce à l’ETF World dont nous parlerons plus loin.

Le cas des foncières cotées

De plus, certains types de sociétés sont exclus du PEA, comme les SIIC (Sociétés d’Investissement Immobilier Cotées), qui sont des foncières cotées. Vous en connaissez peut-être certaines : Unibail-Rodamco-Westfield, Klépierre, Gecina ou encore Covivio.

Étant donné que les SIIC ont une fiscalité avantageuse au niveau de l’impôt sur les sociétés (IS), le législateur n’a pas permis de cumuler l’avantage fiscal de la foncière avec celui du PEA au niveau de l’épargnant.

Cependant, certaines foncières européennes sont éligibles au PEA. Par exemple, Vonovia, l’une des plus grosses foncières cotées en Allemagne, est éligible au PEA. Spécialisée dans l’immobilier résidentiel, Vonovia fait d’ailleurs partie de l’indice DAX 30. Cet indice boursier regroupe les 30 plus grandes entreprises allemandes cotées.

Loger dans un PEA des actions non françaises et distribuant de forts dividendes n’est pas forcément une stratégie gagnante. Cela dépend du pays de la société.

En effet, les dividendes de source étrangère supportent un précompte sur les dividendes étrangers qui n’est pas récupérable via un PEA (contrairement au CTO où un crédit d’impôt peut être obtenu). Par exemple, en Allemagne, la retenue à la source sur les dividendes est de 26,375 %. En Belgique, ce précompte monte à 30 %. Ainsi, au vu de la fiscalité appliquée sur ces foncières étrangères, il n’est pas forcément intéressant de les loger dans un PEA. Notre article sur la fiscalité des dividendes : imposition des dividendes d’actions françaises et étrangères.

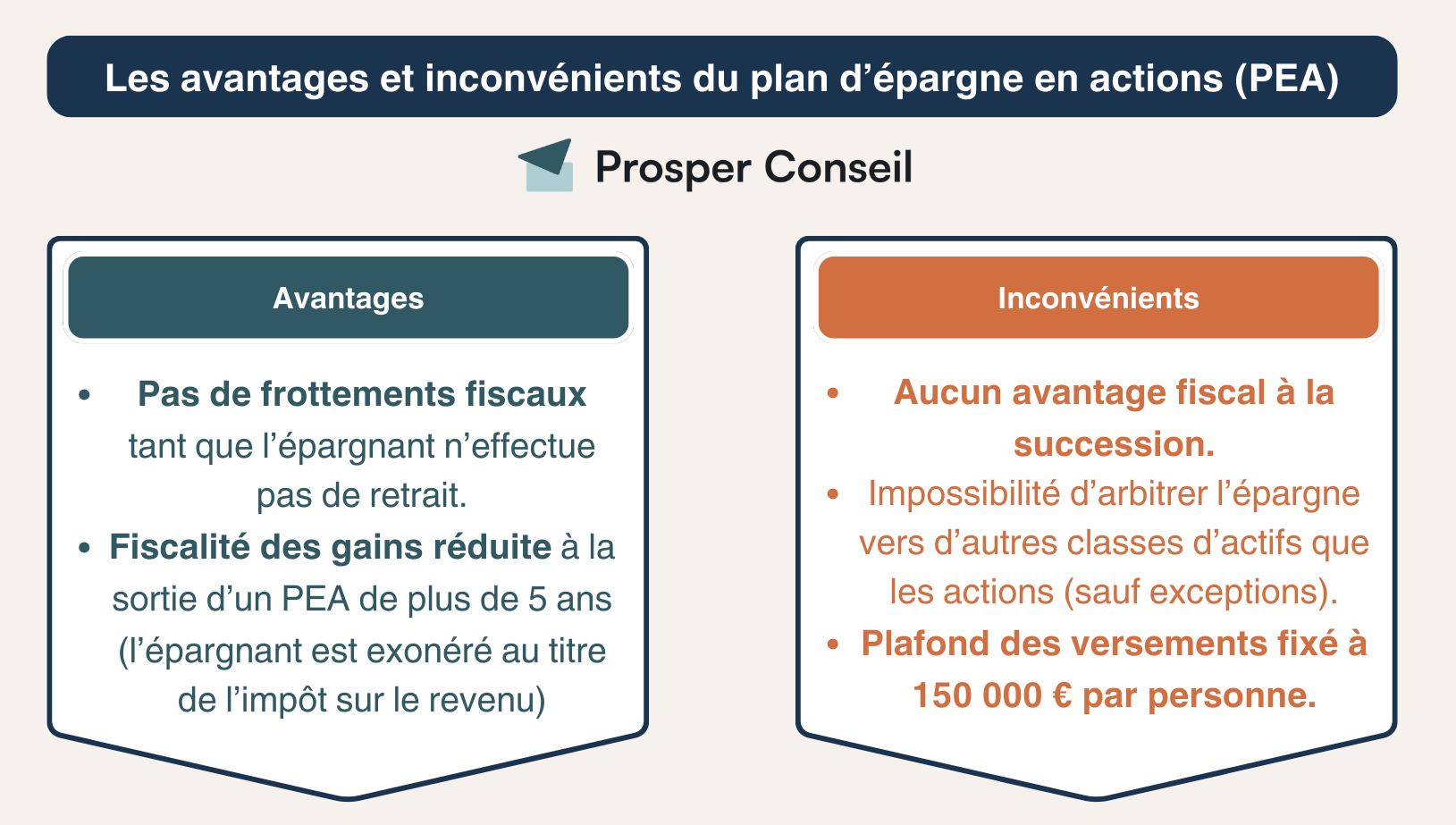

Les avantages du PEA : fiscalité et frais

Des avantages fiscaux de 2 natures

Le fonctionnement du PEA est similaire à celui d’une enveloppe capitalisante. Ainsi, l’épargnant peut recevoir des gains (dividendes ou plus-values) au sein de l’enveloppe sans impôt. Tant que l’épargnant n’effectue pas de retrait, il ne subit aucun frottement fiscal. Donc l’épargnant peut réinvestir les gains sans payer d’impôt tant qu’il ne sort pas du PEA.

La fiscalité des gains est réduite à la sortie, car l’épargnant ne paie pas d’impôt sur le revenu s’il sort après les 5 ans du PEA (par virement sortant), mais uniquement des prélèvements sociaux à hauteur de 17,2 % de la plus-value.

Un placement avec peu de frais

Les PEA des banques traditionnelles (Crédit Agricole, BNP Paribas, Société Générale, etc.) supportent des droits de garde pénalisants. Ces frais couvrent les frais liés au dépôt des valeurs mobilières et varient d’un établissement à l’autre, en fonction de la taille du portefeuille de l’épargnant et du nombre de lignes d’actions.

Par ailleurs, les droits de garde sont légalement plafonnés à 0,4 % de la valeur des titres détenus en portefeuille et les frais pour chaque ligne d’actions sont plafonnés à 5 € (pour les titres cotés) ou à 25 € (pour les titres non cotés).

La bonne nouvelle est que les meilleurs PEA sont dépourvus de droits de garde. Ils facturent uniquement des frais de courtage compétitifs. Ces derniers sont prélevés à chaque ordre d’achat et de vente. Par conséquent, en l’absence d’opérations de l’épargnant, il n’y a aucun frais prélevés.

Acheter des actions et fonds cotés en direct sur les marchés

Le PEA permet à l’épargnant d’acheter des actions et des fonds cotés en direct sur les marchés financiers. Ainsi, l’épargnant peut passer un ordre de bourse en quelques secondes seulement. Par ailleurs, si l’investisseur a des convictions particulières sur telle entreprise ou tel secteur, il peut acheter des actions spécifiques.

Toutefois, chez Prosper Conseil, nous recommandons plutôt aux épargnants ordinaires d’investir dans des fonds. Parce qu’investir dans des actions en direct nécessite beaucoup de connaissances et de temps. De ce fait, cette façon d’investir est inadaptée à la plupart des épargnants.

Les inconvénients du PEA : plafond et succession

Même si le PEA comporte plusieurs avantages, il comprend également plusieurs inconvénients, qui sont :

- Aucun avantage fiscal à la succession (contrairement à l’assurance vie).

- Impossibilité d’arbitrer l’épargne sur d’autres classes d’actifs que les actions. Si l’épargnant souhaite investir dans d’autres classes d’actifs (fonds euros, fonds immobiliers, etc.), il devra obligatoirement sortir l’argent de son PEA.

- Plafond des versements fixé à 150 000 € par personne (l’épargnant ne peut ouvrir qu’un seul PEA).

Bien que le PEA soit un dispositif plébiscité par les épargnants qui souhaitent débuter en bourse, ces derniers méconnaissent qu’une bonne assurance vie est souvent plus intéressante.

En effet, l’assurance vie est davantage polyvalente, puisque l’épargnant a la possibilité d’arbitrer des fonds actions vers des fonds euros sécurisés, ou encore des unités de compte, lesquels incluent des fonds actions mais aussi fonds immobiliers (SCPI, SCI, OPCI). De plus, l’assurance vie propose des avantages fiscaux à la succession et il n’existe aucun plafond de versements.

| Assurance vie ou PEA | PEA (Plan d’Épargne en Actions) | Assurance vie |

|---|---|---|

| Plafond des versements | 150 000 € | Aucun plafond |

| Avantage successoral | ❌ | ✅ |

| Possibilité d’effectuer des retraits | Retrait partiel possible sans casser le plan après les 5 ans (et total possible, mais entraîne la clôture du plan) | Retrait partiel et total possible. Dans le cas d’un retrait total, cela entraîne la clôture de l’assurance vie. |

| Possibilité d’arbitrer l’épargne sur d’autres classes d’actifs | Impossible, sauf si l’on retire de l’argent du plan | Possible sans avoir à sortir l’argent de l’assurance vie |

| Nombre de dispositifs par personne | 1* | illimité |

| Actions en direct | ✅ | ✅ |

| Fonds en actions | ✅ | ✅ (unités de compte) |

| Fonds immobiliers | ❌ | ✅ (unités de compte) |

| Fonds euros | ❌ | ✅ |

*Le nombre de dispositifs par personne peut monter à 2 si l’épargnant cumule un PEA et un PEA-PME.

Investir via un plan d’épargne en actions : exemples concrets

Le PEA est-il le dispositif le plus adapté à votre profil ?

Avant d’investir via un PEA, il faut se demander si ce dispositif d’épargne est le plus adapté à votre profil d’épargnant. Parce que comme nous l’avons vu ci-dessus, le PEA comporte quelques inconvénients.

Vous devez notamment tenir compte du fait que le PEA se caractérise par l’absence d’avantages sur la succession et l’impossibilité d’arbitrer une partie de votre épargne vers des supports sans risque.

Pour déterminer l’enveloppe fiscale la plus adaptée à votre profil, vous pouvez solliciter la gestion conseillée Prosper Conseil.

Débuter avec le PEA

En passant par un PEA, l’épargnant a plusieurs options qui s’offrent à lui.

Tout d’abord, il peut acheter des actions en direct ou des fonds d’investissement en actions. Mais, cela requiert du temps et des connaissances préalables, notamment pour l’achat d’actions en direct.

L’épargnant a également la possibilité de confier la gestion de son PEA à des sociétés qui proposent de la gestion pilotée.

Enfin, l’épargnant peut se tourner vers un cabinet de gestion de patrimoine indépendant, comme Prosper Conseil. Nous vous proposons un service d’accompagnement sur-mesure qui porte sur l’ensemble de votre patrimoine (investissements financiers et immobiliers, fiscalité sur vos revenus professionnels et du capital, optimisation de succession, etc.).

Quelle allocation ?

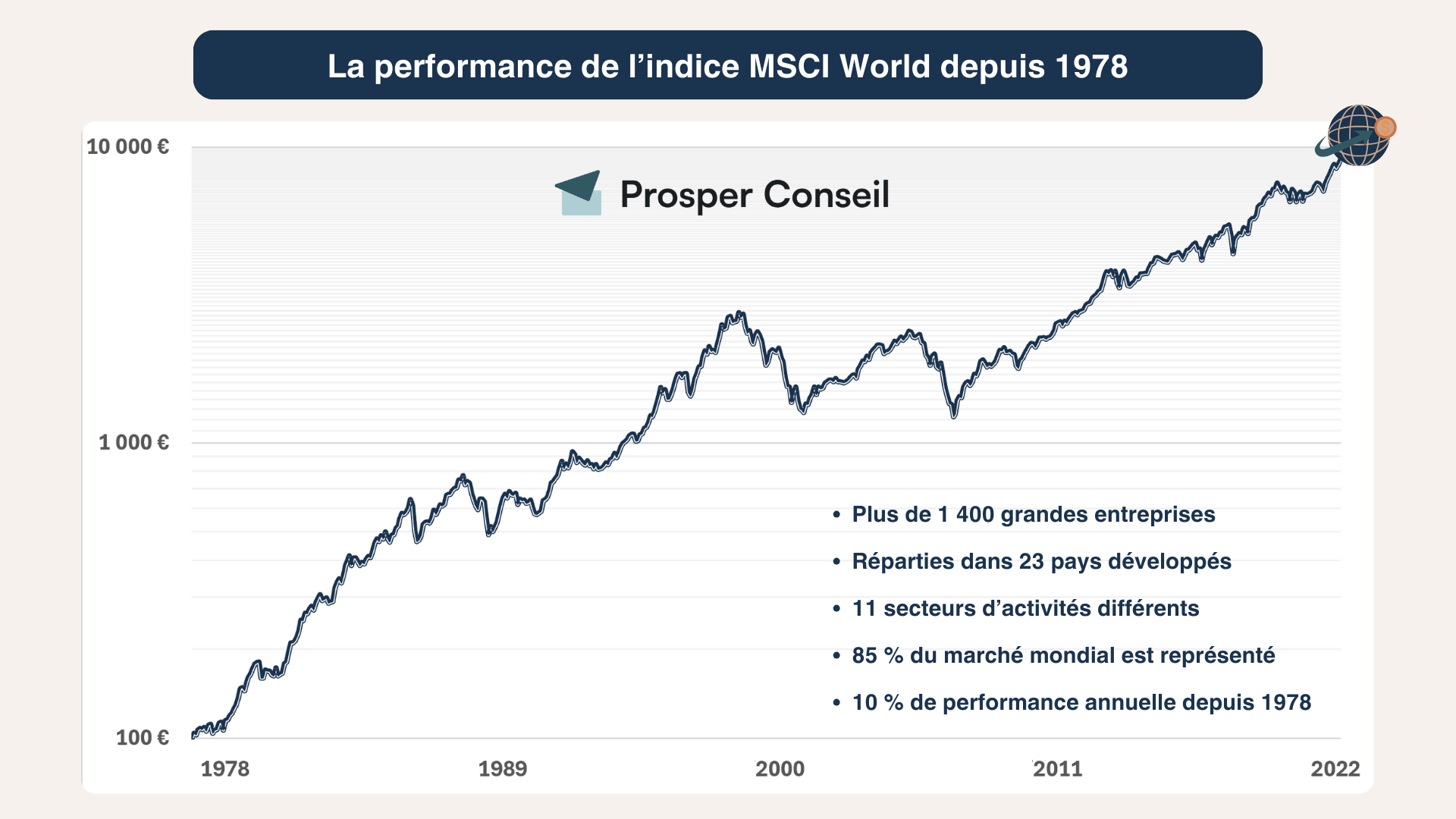

Nous recommandons l’allocation la plus diversifiée en termes de secteurs d’activité et géographiques, constituée de grandes entreprises (comme une allocation mondiale pour reproduire l’indice MSCI World). Ces dernières sont beaucoup plus solides que les petites ou moyennes entreprises. Ainsi, en investissant dans de grandes entreprises, les risques d’un investissement en actions est atténué.

Bien que le PEA soit limité aux actions et aux fonds investis en actions européens, certains fonds permettent de contourner cette restriction (diversifier son PEA) !

De ce fait, au sein d’un PEA, vous pouvez investir sur une allocation mondiale (indice MSCI World), américaine (indice S&P 500) ou asiatique (indice TOPIX et MSCI Emerging Markets Asia). Pour cela, il faut passer par des fonds spécifiques appelés fonds indiciels ou ETF ou trackers (lesquels investissent via des contrats d’échange, ou swap en anglais).

Voici quelques exemples de fonds indiciels investis en actions hors UE et éligibles au PEA :

- iShares MSCI World Swap PEA ETF UCITS (WPEA) et/ou Amundi PEA Monde (DCAM) : allocation monde.

- iShares S&P 500 Swap (SPEA) et/ou BNP Paribas Easy S&P 500 (ESE) : allocation américaine.

- Amundi PEA MSCI Emerging Asia ESG Leaders UCITS ETF : allocation regroupant des pays émergents asiatiques.

👉 Pour aller plus loin : les meilleurs ETF éligibles au PEA.

L’avis de Prosper Conseil sur le PEA

Chez Prosper Conseil, nous considérons que le PEA est un dispositif d’épargne intéressant qui peut être avantageux pour certains épargnants. Le PEA est d’autant plus intéressant que la restriction géographique concernant l’Union européenne peut être contournée (en investissant dans des fonds actions éligibles tels que ceux présentés plus haut).

Cependant, l’univers d’investissement restreint et l’absence d’avantages fiscaux à la succession font que nous allons plus souvent proposer l’assurance vie en premier choix, dans le but de diversifier le patrimoine et d’optimiser sa transmission. L’impossibilité d’arbitrer l’épargne vers des fonds sécurisés, à moins de sortir l’argent du PEA, est un autre point nous faisant préférer l’assurance vie.

L’intérêt d’ouvrir un PEA ou un autre dispositif d’épargne (assurance vie, PERin, etc.), est à étudier au cas par cas, selon votre profil. L’ouverture d’un PEA s’envisage généralement en complément d’autres dispositifs.

Ce que Prosper Conseil vous propose

Si vous voulez bénéficier d’un conseil global, avec mise à plat de l’ensemble de votre patrimoine, découvrez la gestion conseillée Prosper.

🧭 Nous vous proposons des solutions qui dépassent largement le cadre de l’investissement en bourse. Vous bénéficierez de conseils sur l’optimisation de votre allocation globale, la fiscalité, la retraite, la prévoyance et la transmission.

En outre, le conseil en investissement financier est l’une de nos compétences mise au service des clients, avec notamment la mise en place d’une stratégie d’investissement en actions.

Nos tarifs sont attractifs vis-à-vis des gestions pilotées grand public, tout en fournissant un degré de personnalisation avancé et une optimisation globale de votre patrimoine.

En ce qui concerne notre gestion conseillée pour le volet investissement en bourse, elle s’articule autour de quatre axes, qui sont :

- le choix des enveloppes fiscales adaptées à votre profil,

- une stratégie de diversification multi-classe d’actifs,

- le choix des fonds d’investissement,

- les leviers financiers et l’optimisation fiscale.

Pour en savoir plus sur la gestion conseillée Prosper, n’hésitez pas à solliciter l’un de nos conseillers.

Plus de patrimoine,

plus de revenus,

moins d’impôts !

Un conseil global à 360° pour mieux

profiter de votre patrimoine

Bonjour

en recherche pour pea et pea-pme, les livrets sont complets mais résultat décevant

bien à vous

Bonjour,

Si vous souhaitez bénéficier d’un accompagnement sur mesure, vous pouvez contacter un conseiller en gestion de patrimoine Prosper Conseil avec notre formulaire (cliquez sur le lien pour ouvrir la page avec le formulaire).

Bien à vous,

Louis