Meilleur PEA : comparatif 2024 des meilleures offres

Le plan d’épargne en actions (PEA) est l’enveloppe la plus optimale pour investir en bourse sur les marchés actions. Il est très important de choisir le meilleur PEA, puisque vous ne pouvez détenir qu’un seul PEA. Et les transferts de PEA sont possibles, mais peuvent être laborieux. Il y a plus de 100 PEA différents sur le marché, alors comment choisir ?

En préambule, nous vous invitons à lire nos articles sur le fonctionnement du PEA et la fiscalité du PEA. Dans cet article nous allons comparer et donner notre avis sur les meilleurs PEA à travers un cas client.

Les meilleurs PEA sont :

- conçus pour accéder à un large univers d’investissement sur les marchés actions (notamment avec les trackers et ETF),

- peu chargés en frais (pas de droits de garde et des frais de passage d’ordres réduits), Notamment le PEA Fortuneo.

- exonérés d’impôt sur les plus-values (cadre fiscal général du PEA).

SOMMAIRE

- Caractéristiques des meilleurs PEA

- Quid des PEA en banque traditionnelle ?

- Comparatif des frais sur les meilleurs PEA en ligne en France

- Les meilleurs PEA pour investir en ETF

- Choisir le PEA bancaire (classique) ou le PEA assurance ?

- Cas client (exemple concret) d’un investissement sur les meilleurs PEA en DCA

- La gestion conseillée Prosper Conseil concilie la gestion pilotée et la gestion libre

- L’avis de Prosper Conseil

- Les questions fréquentes sur le PEA

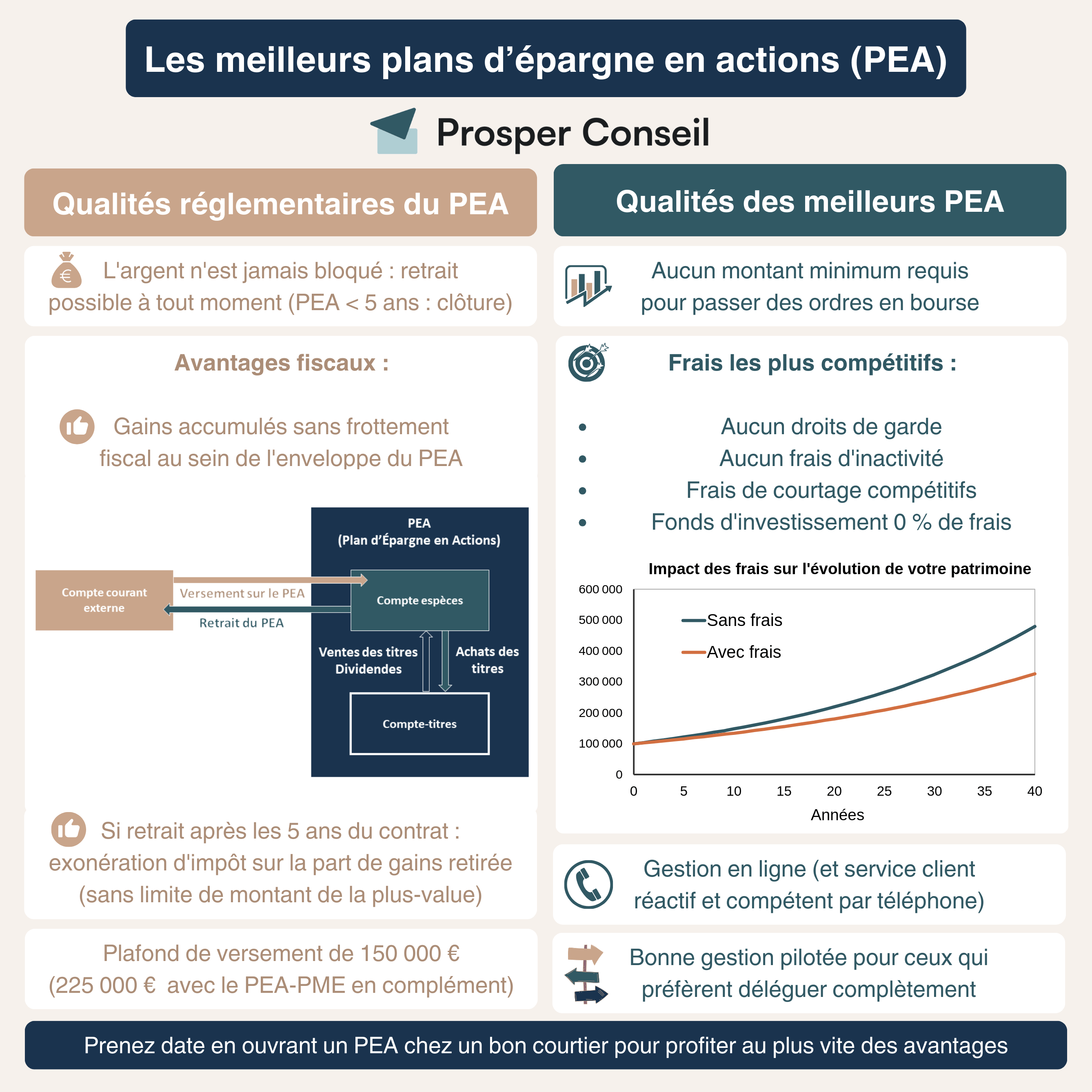

Caractéristiques des meilleurs PEA

Les meilleurs PEA ont les caractéristiques suivantes :

- pas de frais d’inactivité ;

- pas de droit de garde ;

- des frais d’ordres (frais de transaction achat / vente) les plus bas possible ;

- un bon service client.

Nous vous recommandons de choisir les meilleurs PEA avec des frais compétitifs. En effet, l’univers d’investissement en actions est globalement identique pour tous les PEA. Donc les frais sont un critère essentiel qui font la différence sur la performance nette.

Quid des PEA en banque traditionnelle ?

Les frais des PEA dans les banques traditionnelles sont souvent trop élevés (Crédit Agricole, BNP, Crédit Mutuel, etc.). De plus, ces banques prélèvent des « droits de garde » (frais forfaitaires chaque année, même si vous ne passez pas d’ordre) qui grèvent considérablement votre performance (voir le cas client plus bas).

Les meilleurs PEA sans droits de garde sont chez les banques en ligne (Fortuneo notamment) et les courtiers spécialisés (Saxo Bank).

Comparatif des frais sur les meilleurs PEA en ligne en France

Nous avons décortiqué les frais d’une centaine de PEA. Voici notre tableau comparatif des frais sur les 4 meilleurs PEA :

| Banques Courtiers | Fortuneo | Saxo | Bourse Direct | BoursoBank | PEA Lambda (banque traditionnelle) |

|---|---|---|---|---|---|

| PEA classique | ✅ | ✅ | ✅ | ✅ | ✅ |

| PEA – PME (ETI) | ✅ | ✅ | ✅ | ✅ | ✅ |

| PEA Jeune | ❌ | ❌ | ✅ | ✅ | ✅ |

| Formule | Starter | SaxoInvestor | ❌ | Découverte | ❌ |

| Montant minimal par ordre | Aucun | Aucun | Aucun | 100 € | Aucun |

| Frais d’inactivité | 0 € | 0 € | 0 € | 0 € | 13 € par an |

| Droits de garde | 0 € | 0 € | 0 € | 0 € | 4,50 € plus 0,30 % / ligne par an (minimum 25 €/ compte) |

| Frais pour vos ordres < 500 € | 0 € pour le 1er ordre du mois | 0,50 % | 0,99 € (0,50 % maximum) | 1,99 € maximum (0,50 % maximum). | 0,50 % |

| Ordres entre 500 € et 1 000 € | 0,35 % | 2 € | 1,90 € | 0,50 % | 0,50 % |

| Ordres entre 1k€ et 2k€ | 0,35 % | 2 € | 2,90 € | 0,50 % | 0,50 % |

| Ordres > 2k€ | 0,35 % | 0,08 % (2 € minimum) | 3,80 € | 0,50 % | 0,50 % |

| Ordres > 3k€ | 0,35 % | 0,08 % | 3,80 € | 0,50 % | 0,50 % |

| Ordres > 4 400 € | 0,35 % | 0,08 % | 0,09 % | 0,50 % | 0,50 % |

| Ordres > 5k€ | 0,35 % | 0,08 % | 0,09 % | 0,50 % | 0,50 % |

| Ordres > 7 500 € | 0,35 % | 0,08 % | 0,09 % | 0,50 % | 0,45 % |

| Ordres à 10k€ | 35 € | 8 € | 9 € | 50 € | 45 € |

| Ordres > 10k€ | 0,35 % | 0,08 % | 0,09 % | 0,50 % | 0,45 % |

| Voir les tarifs détaillés | ℹ️ Accédez à la documentation du PEA Fortuneo | ℹ️ Accédez à la documentation du PEA Saxo | ℹ️ Accédez à la documentation du PEA Bourse Direct | ℹ️ Accédez à la documentation BoursoBank | |

| Ouvrir un PEA | ✅ Ouvrir un PEA Fortuneo | ✅ Ouvrir un PEA Saxo | ✅ Ouvrir un PEA Bourse Direct | ✅ Ouvrir un compte BoursoBank |

Note : les frais sur Fortuneo peuvent chuter jusqu’à 0,10 % en choisissant une autre formule (mais sans ordre gratuit mensuel).

Les meilleurs PEA sont chez Bourse direct, Fortuneo, Saxo banque et BoursoBank

Les quatre meilleurs PEA du marché sont chez Bourse Direct, Fortuneo, Saxo banque et BoursoBank. Cependant, vous ne pouvez ouvrir qu’un seul PEA.

Alors, comment choisir entre ces 4 acteurs qui ont des frais relativement similaires ? Tout dépend de votre situation personnelle, nous verrons cela plus en détails en bas.

Les meilleurs PEA pour investir en ETF

En choisissant les meilleurs PEA, non seulement vous payez moins de frais, mais en plus vous avez accès aux meilleurs ETF (plus de 500 ETF éligibles au PEA). Ce sont les meilleurs fonds pour investir en actions.

Le PEA jeune et le PEA classique

Les meilleurs trackers (ETF) des PEA classiques et des PEA jeunes sont identiques. Ainsi, si vous avez entre 18 et 25 ans, vous pouvez prendre date sur votre PEA jeune puisqu’il se transforme automatiquement en PEA classique à vos 25 ans (ou avant si vous quittez le foyer fiscal de vos parents).

Note : le plafond de versement du PEA jeune est de 20 000 €. Lorsque le PEA jeune devient un PEA classique, le plafond passe automatiquement à 150 000 €.

Investir en ETF dans les meilleurs PEA

Les meilleurs investissements du PEA se font généralement sur des trackers (ETF) dits passifs plutôt que dans des fonds actifs. En effet, selon l’étude SPIVA, les fonds passifs des grandes capitalisations battent les fonds actifs dans 95 % des cas sur le long terme. Pour rappel, les ETF sont peu chargés en frais (autour de 0,20 % par an) et répliquent un indice comme le CAC 40 ou le Nasdaq. Tandis que les fonds de gestion actifs sont très chargés en frais (autour des 2 % par an, soit 10 fois plus !) et tentent très souvent en vain de battre le marché.

En théorie, vous pouvez investir uniquement dans l’Espace économique européen au sein de votre PEA. Mais en pratique, vous pouvez contourner cette restriction en investissant dans des ETF à réplication synthétique du monde entier.

Contrairement aux ETF à réplication physique qui achètent réellement les actions, les ETF à réplication synthétique font un échange de performance (SWAP de contrepartie). Ce qui vous permet d’investir avec votre PEA au Japon (Topix ou Nikkei), aux États-Unis (Nasdaq ou S&P 500), en Inde (Bombay Stock Exchange), ou encore dans les 1 500 plus grandes entreprises avec les meilleurs ETF monde PEA.

Voici une liste de quelques ETF disponibles sur PEA :

| Zone géographique | Tracker code ISIN | Frais annuels | Composition et indices de référence |

|---|---|---|---|

| ETF PEA NADSAQ | LYXOR PEA NASDAQ-100 UCITS -100 FR0011871110 | 0,30 % | Les 100 principales entreprises non financières du NASDAQ. |

| ETF PEA JAPAN | AMUNDI PEA JAPAN TOPIX UCITS – FR0013411980 | 0,20 % | Les 2000 plus grandes entreprises japonaises. |

| ETF INDE | LYXOR PEA INDE (MSCI INDIA) UCITS – FR0011869320 | 0,85 % | Grandes et moyennes entreprises indiennes (85 % de la capitalisation boursière en Inde). |

| MONDE | LYXOR PEA MONDE (MSCI WORLD) UCITS – FR0011869353 | 0,45 % | 85 % de la capitalisation mondiale via près de 1 500 entreprises sur 23 pays (États-Unis 70 %, Japon 6 %, Royaume-Uni 4 %, France 3 %, Canada 3 %, et autres 13 %). |

| MONDE | AMUNDI MSCI WORLD UCITS – LU1681043599 | 0,38 % | Idem. |

Les meilleurs fonds monétaires

Pour éviter d’avoir des liquidités qui végètent sur votre poche espèce (en attente d’investissement) vous pouvez diversifier votre PEA sur les meilleurs fonds monétaires sécurisés (1/7 sur l’échelle de risque SRRI). Ainsi vos liquidités sont rémunérées.

Afin de limiter les frais pour cet investissement court terme, nous vous recommandons d’investir sur des fonds sans frais (entrée/sortie). Comme par exemple, le fonds monétaire : AXA PEA Régularité C (FR0000447039).

Le PEA-PME

Le plafond cumulé du PEA-PME et du PEA est de 225 000 €. Cependant, vous ne pouvez verser que 150 000 € sur le PEA. Il est recommandé de privilégier le PEA, car le PEA-PME a un univers d’investissement plus restreint.

Depuis 2022, plus aucun ETF n’est éligible au PEA-PME. Cependant, vous pouvez trouver de bons fonds actifs comme Independance et Expansion Europe Small A (LU1832174962). Ce fonds géré par William Higgons, affiche une performance annualisée impressionnante de 13,1 % depuis 1992.

Les ETF des small et middle caps (PME) sont légèrement moins intéressants que ceux des grandes capitalisations. En effet, selon la même étude SPIVA, les ETF internationaux des middle et small caps surperforment les fonds actifs dans « seulement » 85 % de cas. C’est notamment dû à un marché moins efficient que pour les grandes capitalisations.

Note : nous vous déconseillons de faire du stock picking, c’est-à-dire du choix d’actions (même quand elles sont réputées être les meilleures actions), car la performance est souvent hasardeuse et décevante. Et pour cause, en l’absence d’ETF, vous pouvez être tenté de choisir vos propres actions, notamment des actions distribuant des dividendes, peu diversifiées et sous-performant durablement les marchés.

Choisir le PEA bancaire (classique) ou le PEA assurance ?

Nous vous recommandons de choisir un PEA bancaire plutôt qu’un PEA assurance. En effet, vous ne pouvez détenir qu’un des deux (loi n°92-666 du 16 juillet 1992). Le PEA assurance ressemble à une assurance vie mais sans ses avantages : pas de fonds en euros (seulement un choix très réduit d’unités de compte) et un plafond de versement à 150 000 €.

L’univers d’investissement est très (trop) restreint sur un PEA assurance. En effet, sur le meilleur PEA et PEA-PME assurance chez Linxea (notre avis sur Linxea), vous n’avez aucun fonds ETF (et 100 fonds de gestion actifs en tout).

Notre comparatif entre les meilleures assurances vie, et meilleurs PEA bancaires et assurances :

| Meilleures assurances vie | Meilleurs PEA bancaire | Meilleur PEA assurance Linxea | |

|---|---|---|---|

| Fonds en euros | ✅ Oui | ❌ Non | ❌ Non |

| Univers d’investissement en actions | ✅ Large (ETF disponibles) | ✅ Large (ETF disponibles) | ❌ Très limité (pas d’ETF disponible) |

| Frais de gestion annuels | ❌ 0,5 % | ✅ 0 % | ❌ 0,5 % |

| Plafonds | ✅ Illimité | ❌ 150 000 € | ❌ 150 000 € |

| Avantages successoraux | ✅ Oui | ❌ Non | ❌ Non |

Si vous avez un PEA assurance, nous vous conseillons de le transférer vers un PEA bancaire et non de le fermer. En effet, le transfert conserve l’antériorité fiscale. Pour rappel, au bout de 5 ans de détention, vous êtes exonéré au titre de l’impôt sur le revenu lors d’un retrait (seuls les prélèvements sociaux à 17,2 % sont dus sur vos gains).

Note : néanmoins, selon le médiateur de l’AMF, ce transfert peut être plus long qu’un transfert classique entre PEA bancaire. Puisque vous devez vendre vos unités de compte en PEA assurance avant de le transférer vers un PEA bancaire.

Cas client : exemple concret d’un investissement sur les meilleurs PEA

Investir sur l’un des meilleurs PEA ou sur un PEA lambda, quelle différence sur votre capital ? Notre client Monsieur Prosper souhaite investir en DCA (progressivement) 500 € par mois sur 25 ans pour remplir son PEA avec un ETF World.

Notre client hésite entre 5 PEA et un CTO : 1) Bourse Direct, 2) Fortuneo, 3) BoursoBank, 4) Saxo, 5) lambda (banque traditionnelle), 6) CTO Trade Republic. Comparons.

Les hypothèses de l’investissement en DCA (dollar coast average)

Les postulats sont :

- L’ETF MSCI World a une performance annualisée de 8,28 % sur 40 ans.

- Pour voir l’impact fiscal de manière simplifiée, nous simulons un retrait total au bout de 25 ans.

- Les frais appliqués sont ceux du tableau présenté plus haut.

- Monsieur Prosper est situé dans la TMI (tranche marginale d’imposition) à 30 %.

Résultat de l’investissement en DCA sur 25 ans

Voici le tableau comparatif de notre cas client avec 500 € placés par mois. Avec retrait total au bout de 25 ans.

| Courtiers Banques en ligne | Fortuneo | SAXO | Bourse Direct | BoursoBank | PEA lambda | CTO Trade Republic |

|---|---|---|---|---|---|---|

| Année 1 | 6 233 € | 6 202 € | 6 221 € | 6 208 € | 6 177 € | 6 233 € |

| Année 5 | 37 008 € | 36 823 € | 36 935 € | 36 861 € | 36 454 € | 37 008 € |

| Année 10 | 92 916 € | 92 451 € | 92 732 € | 92 546 € | 90 716 € | 92 916 € |

| Année 15 | 177 376 € | 176 490 € | 177 025 € | 176 670 € | 171 475 € | 177 376 € |

| Année 20 | 304 972 € | 303 447 € | 304 368 € | 303 758 € | 291 671 € | 304 972 € |

| Année 25 après frais d’ordre (de vente) | 497 173 € | 494 847 € | 496 299 € | 493 284 € | 468 456 € | 497 731 € |

| Fiscalité retrait total au bout de 25 ans | – 59 714 € | – 59 314 € | – 59 563 € | – 59 045 € | – 54 774 € | – 104 319 € |

| Capital net de fiscalité | 437 459 € | 435 534 € | 436 736 € | 434 239 € | 413 681 € | 393 412 € |

| TRI du capital net de fiscalité | 7,98 % | 7,95 % | 7,97 % | 7,93 % | 7,60 % | 7,25 % |

Bourse direct, Fortuneo, BoursoBank et SAXO banque sont les 4 meilleurs PEA

Les 4 meilleurs PEA ont des performances (TRI) bien supérieures au PEA lambda et au meilleur compte-titres ordinaire (CTO) Trade Republic. Toutes choses égales par ailleurs (placement sur le même ETF et sur 25 ans).

Près de 25 k€ d’écart entre le meilleur PEA et le PEA lambda. Et plus de 40 k€ d’écart entre le meilleur PEA et le meilleur CTO qui a pourtant des frais très bas mais pénalisé par la fiscalité du CTO.

Pour le PEA en banque traditionnelle (lambda), les frais de garde grèvent considérablement la performance. En effet, les droits de gardes à 0,30 % par an freinent les intérêts composés. Par exemple, les frais de garde des banques traditionnelles représentent près de 13 000 euros sur 25 ans. Et plus de 1 400 euros la dernière année (470 564 € x 0,3 % + 4,50 €).

En comparaison au meilleur CTO, la fiscalité du PEA est plus avantageuse. En effet, en cas de TMI à 30 %, sur le CTO, vous devez opter pour la flat-tax (30 % d’impôt sur vos gains). Tandis qu’avec le PEA, vous êtes seulement imposé aux prélèvements sociaux (17,2 % sur vos gains). Néanmoins, le CTO peut compléter le PEA, avec un univers d’investissement plus large et l’absence de plafond de versement (voir notre article compte-titres ou PEA).

Qui choisir entre les 4 meilleurs PEA : les avantages des banques en ligne par rapport aux courtiers

Vous ne pouvez détenir qu’un seul PEA. Alors comment les départager ? Tout dépend de votre situation, chaque PEA a ses avantages et ses inconvénients.

| Courtiers/banques en ligne | Bourse Direct | Fortuneo | BoursoBank | SAXO |

|---|---|---|---|---|

| Avantages | Les frais les moins chers pour les ordres entre 500 € et 1 000 €. | La banque, interface client agréable et bon service client. L’offre Starter qui permet de passer gratuitement un ordre inférieur ou égal à 500 € par mois. | La banque, l’avance sur titres BoursoBank (mylombard). | Les frais ultra compétitifs pour des ordres supérieurs à 1 000 €. |

| Inconvénients | Interface peu ergonomique. | Les frais d’ordres un peu plus élevés que chez Bourse Direct ou Saxo à partir de 500 €. | Les frais d’ordres plus élevés que les autres établissements. | Service client qui n’était pas au rendez-vous pendant quelques années (en amélioration). |

| Aller plus loin | ➡️ Voir l’offre Bourse Direct | ➡️ Voir l’offre Fortuneo | ➡️ Voir l’offre BoursoBank | ➡️ Voir l’offre Saxo |

La banque offre la possibilité de demander un crédit immobilier et/ou de regrouper vos comptes courants et vos investissements. À ce titre, l’avance sur titres de BoursoBank (mylombard) peut être avantageuse.

Néanmoins, à partir de 250 000 €, le mieux reste l’assurance vie luxembourgeoise. D’abord, avec le crédit lombard (plus avantageux que l’avance sur titres). Puis, un choix illimité d’unités de compte (UC). Et enfin, des frais d’UC similaires aux meilleures assurance vie française (assurance vie en France vs Luxembourg).

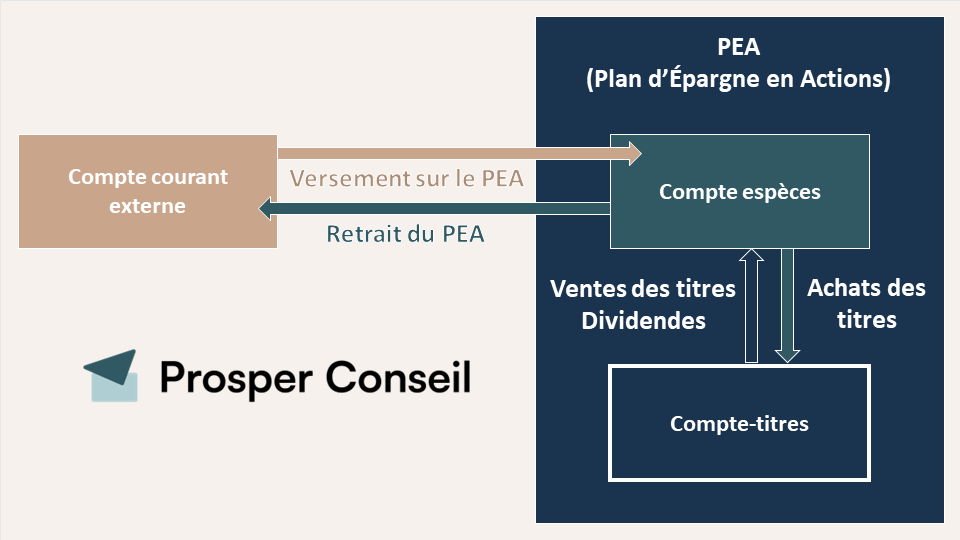

En pratique, vous ne pouvez pas faire des versements programmés sur votre PEA (contrairement à l’assurance vie). Vous devez investir en 2 temps. Pour commencer, vous devez faire un virement depuis votre compte courant externe sur votre compte espèces PEA. Puis, vous devez acheter des titres depuis votre compte espèces PEA vers votre compte-titres. Schéma ci-dessous.

En cas de DCA (investissement mensuel), vous pouvez trouver cela compliqué et fastidieux. C’est pourquoi votre conseiller Prosper Conseil est là pour vous accompagner à investir en toute sérénité.

La gestion conseillée Prosper Conseil concilie la gestion pilotée et la gestion libre

La gestion conseillée Prosper Conseil concilie la gestion pilotée et libre. Puisqu’elle permet d’avoir une vision d’ensemble de votre patrimoine sur les aspects financiers, fiscaux et civils tout en investissant sur des ETF avec les meilleurs PEA.

La gestion libre

Plus votre patrimoine personnel et professionnel est conséquent, plus la gestion conseillée est avantageuse.

Certes, avec la gestion libre, vous limitez les frais, car pas d’honoraires de conseil. Toutefois, vous devez avoir le temps et les compétences pour gérer votre patrimoine. Ainsi, avec l’approche patrimoniale globale de Prosper Conseil, vous pouvez économiser du temps et développer davantage votre patrimoine.

Nous l’avons démontré dans des exemples concrets. Avec par exemple, l’optimisation de sa succession, ou le démembrement de propriété, ou bien la combinaison du contrat de capitalisation et de l’assurance vie.

La gestion pilotée

La gestion pilotée consiste à déléguer la gestion de votre assurance vie ou de votre PEA. Les meilleures gestions pilotées sont chez les Fintech qui investissent sur des ETF.

Ainsi, la meilleure gestion pilotée de PEA est chez Yomoni avec 1,60 % de frais annuels tout compris.

D’un autre côté, les frais annuels de gestion pilotée des PEA en banque traditionnelle sont excessifs. Par exemple, 3,5 % au Crédit Agricole.

Comparatif entre PEA en gestion libre, gestion pilotée PEA Yomoni, et gestion conseillée Prosper Conseil :

| Types de gestion | Gestion conseillée Prosper Conseil | Gestion libre | Gestion pilotée PEA de Yomoni |

|---|---|---|---|

| Frais annuels | ✅ 0,50 % HT par an dégressif selon les encours (et/ou honoraires). Soit 0,80 % avec les ETF. | ✅ 0 % (0,20 % avec les ETF) | ❌ 1,60 % |

| Accès aux meilleurs PEA | ✅ | ✅ | ❌ |

| Investissement sur des ETF | ✅ | ✅ | ✅ |

| Conseil global sur les aspects financiers, fiscaux et civils de votre patrimoine | ✅ | ❌ | ❌ |

| Regard extérieur et expert pour réaliser vos projets de vie | ✅ | ❌ | ❌ |

| Allocation d’actifs sur mesure et évolutive (selon les opportunités de marché) | ✅ | ❌ | ❌ |

| Rendez-vous de suivi régulier | ✅ | ❌ | ❌ |

| Travail en interprofessionnalité avec les professionnels du droit et du chiffres (experts-comptables, notaires, avocats) | ✅ | ❌ | ❌ |

L’avis de Prosper Conseil

Chez Prosper Conseil, notre conseil est indépendant au sens MIF 2. Ainsi, nous pouvons vous proposer de la gestion conseillée en utilisant les meilleurs PEA qui permettent d’accéder à un large univers d’investissement en bourse (notamment sur les trackers ETF), (2) à moindre frais et (3) sans payer d’impôt sur le revenu lors des retraits. Ainsi, le PEA est l’enveloppe idéale pour investir sur les marchés actions… malheureusement dans la limite du plafond de 150 000 € de versements.

Tout d’abord, nous élaborons une stratégie sur mesure qui vous permettra de réaliser vos projets de vie (préparer sa retraite, tour du monde, indépendance financière, etc.). Puis, nous vous accompagnons dans la mise en place de cette stratégie patrimoniale lors de rendez-vous de suivi réguliers.

Chez Prosper Conseil, nos conseils ne se limitent pas au PEA ou à l’assurance vie. Selon votre profil et vos objectifs, nous vous accompagnons de manière globale et complète sur les aspects financiers, fiscaux et civils. Vous pouvez prendre rendez-vous avec un conseiller Prosper Conseil pour en savoir plus.

Plus de patrimoine,

plus de revenus,

moins d’impôts !

Un conseil global à 360° pour mieux

profiter de votre patrimoine

Les questions fréquentes sur le PEA

Non, le PEA est seulement accessible aux particuliers (personnes physiques). Néanmoins, vous pouvez investir votre trésorerie au sein d’un compte-titres ordinaire (CTO) ou d’un contrat de capitalisation.

Oui, c’est possible. Néanmoins, si vous détenez plus de 25 % des titres de l’entreprise (chef d’entreprise, actionnaire majoritaire), alors vous ne pouvez pas y loger vos titres non cotés. Toutefois, vous pouvez optimiser votre fiscalité via votre holding patrimoniale.

Bonjour,

J’ai actuellement mon compte courant à la Banque postale. Est-ce que l’on peut librement ouvrir un PEA dans une autre banque que celle où l’on détient son compte principal ?

Je souhaiterais ouvrir un PEA chez Fortuneo.

Bonjour,

Vous n’êtes pas obligé de rester fidèle à votre banque principale pour ouvrir un PEA. En pratique, il est souvent plus avantageux d’être multibancarisé pour bénéficier des meilleures offres. De nombreux acteurs du marché se spécialisent et proposent des conditions très compétitives pour le PEA, l’assurance vie, le PERin, les crédits ou encore les SCPI.

Aucune banque ne peut prétendre exceller dans tous les domaines. Par conséquent, il est judicieux de diversifier vos placements en choisissant les meilleurs prestataires pour chaque type de placement financier.

Bonjour Prosper Conseil,

Je vous remercie pour votre comparatif des meilleurs PEA du marché.

Savez-vous si un PEA Trade Republic pourrait être disponible prochainement ?

Bonjour,

Avec plaisir, nous mettons du cœur à l’ouvrage.

Les dirigeants de Trade Republic France ont annoncé publiquement leur intention de déployer un plan d’épargne en actions (PEA) courant 2024. Cependant, ils communiquent sur ce projet depuis ~ 2021, il est donc possible que la mise en place effective se fasse en 2025.

D’après ce que j’ai cru comprendre, il est aussi possible d’investir en obligations dans un plan d’épargne en actions. Comment faire ?

Effectivement, vous pouvez investir dans des fonds monétaires et/ou un fonds obligataire dans votre plan d’épargne en actions (PEA) :

– Les fonds monétaires sont composés d’obligations à très court terme (< 1 an). Leurs performances sont liées à l’€ster, le taux interbancaire de la zone euro. Par exemple, nous pouvons citer le fonds “AXA PEA Régularité C – FR0000447039”.

– Le seul fonds obligataire éligible au PEA est composé d’obligations d’État européennes “Investment Grade” avec des échéances de 1 à 30 ans. Il s’agit du “Amundi PEA Obligations d’État Euro UCITS ETF Acc – FR0013346681″