Comment optimiser sa succession en 3 étapes clés ?

Comment optimiser votre succession ? Question ô combien importante. En effet, si vous mouriez demain, savez-vous comment se déroulerait votre succession ? Qui hérite et de combien ? Y aura-t-il des droits de succession à payer ? Si oui, combien ?

Prendre le temps d’anticiper et d’optimiser votre succession est primordial afin d’éviter les déconvenues. Même si vous ne serez plus de ce monde pour vous en inquiéter, vos proches bien-aimés auront à faire face à la situation. Tant sur le plan du deuil que sur celui des conséquences patrimoniales.

📌 Optimisez votre succession en 3 étapes clés :

- Anticipez avec des donations : profitez des donations Sarkozy et des donations classiques pour transmettre une partie de votre patrimoine de votre vivant.

- Maximisez les avantages de l’assurance vie : transmettez jusqu’à 152 500 € par bénéficiaire en exonération d’impôt pour les versements effectués avant vos 70 ans.

- Optimiser le démembrement de propriété pour anticiper votre succession et réduire l’assiette taxable.

Dans cet article, nous abordons l’optimisation de la succession uniquement sur le plan fiscal. Vous verrez alors comment optimiser au mieux les abattements sur donation, le démembrement de propriété et l’assurance vie. Ces solutions ne sont pas exhaustives. Vous trouverez d’autres solutions à la fin de l’article. Pour en savoir plus sur l’aspect civil : Héritage et succession en France : ce qu’il faut savoir.

SOMMAIRE

- Optimiser votre succession avec les donations du vivant et les abattements

- Optimiser les droits de succession avec le démembrement de propriété

- Assurance vie et succession : combinaison optimale

- 3 manières d’optimiser sa succession avec Prosper Conseil

Optimiser votre succession avec les donations du vivant et les abattements

La transmission de votre patrimoine se déclenche au moment de votre décès. Toutefois, il vous est possible d’anticiper cette transmission de votre vivant avec les donations.

En effet, la donation d’un bien mobilier ou immobilier représente l’un des meilleurs moyens d’anticiper et d’optimiser votre succession de votre vivant. Ainsi, cela vous permet :

- de définir vos héritiers ainsi que les biens à transmettre ;

- et de réduire la valeur de l’actif soumis aux droits de succession si votre décès intervient plus de 15 ans après la donation. Explications ci-dessous.

Éviter les droits de succession avec les abattements

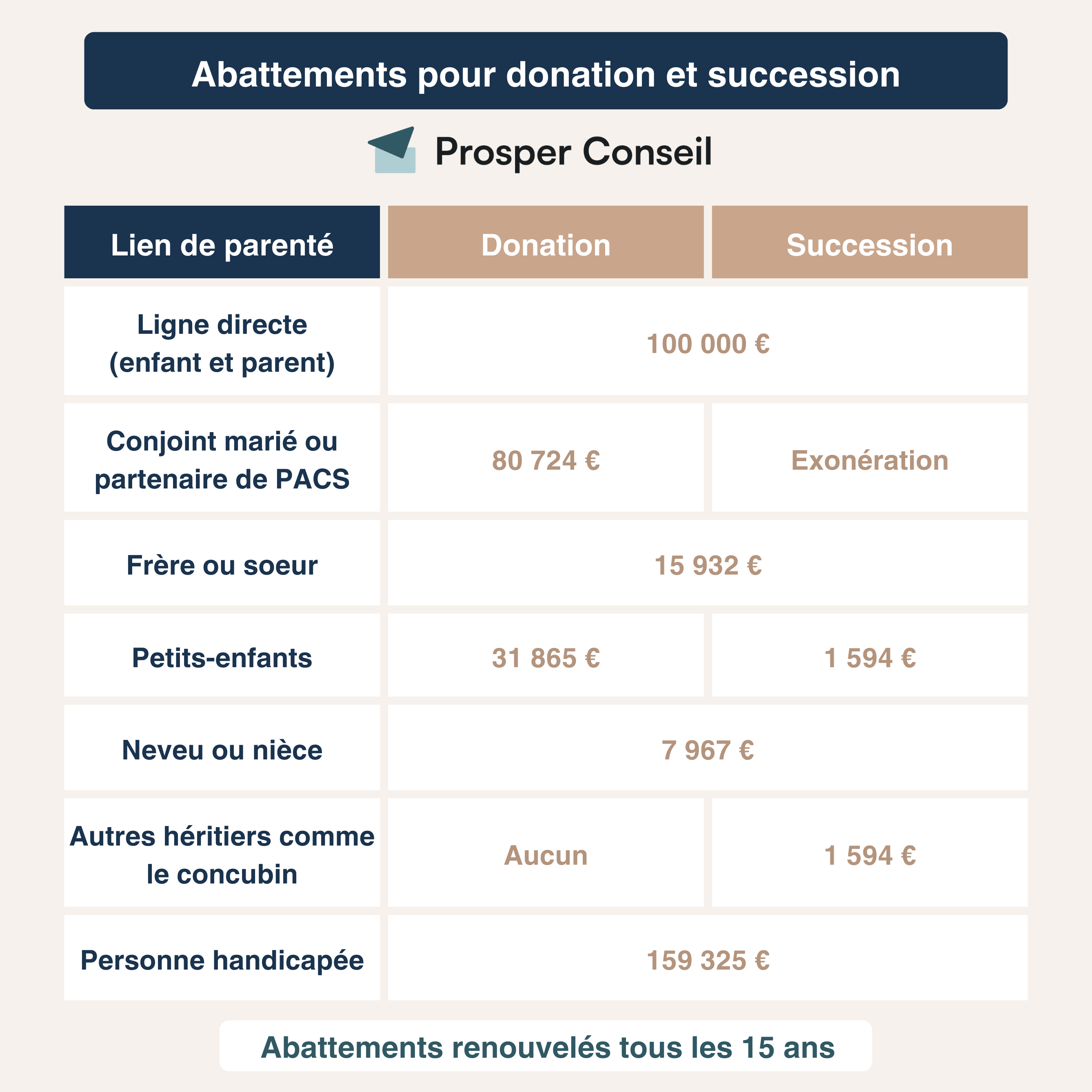

Fiscalement, les donations permettent de bénéficier des abattements applicables pour éviter les droits de donation (taxes). Ils sont renouvelables tous les 15 ans. Et ils varient en fonction du lien de parenté entre le donateur (celui qui donne) et le donataire (celui qui reçoit).

En utilisant les abattements de manière stratégique, vous pouvez transmettre de votre vivant une partie de votre patrimoine à vos héritiers sans qu’ils aient à payer de droits de donation. Cela peut être particulièrement avantageux si votre patrimoine est conséquent et si vous souhaitez le transmettre à vos héritiers de manière progressive.

Les abattements s’appliquent individuellement pour chaque bénéficiaire. Par conséquent, si vous avez plusieurs héritiers, chacun peut bénéficier de l’abattement qui lui est propre. Par exemple, si vous êtes deux parents et avez deux enfants, vous pouvez leur transmettre un total de 400 000 euros tous les 15 ans sans payer de droits de donation.

💡 Note : sachez qu’en plus des abattements liés aux donations mobilières et immobilières, vous pouvez profiter des dons familiaux de sommes d’argent. Nous détaillons ce point dans notre article : Transmettre son patrimoine de son vivant.

Les droits de donation applicables

Cependant, si vous dépassez les abattements, vous serez alors soumis aux droits de donation selon le barème en vigueur.

Ainsi, en fonction de votre lien de parenté et du montant dépassant les abattements, les droits de donation applicables peuvent aller de 5 à 60 %. Par exemple, en ligne directe (parent-enfant), la taxation est la suivante :

| Part taxable après abattement | Taux d’imposition |

|---|---|

| Jusqu’à 8 072 € | 5 % |

| De 8 073 € à 12 109 € | 10 % |

| De 12 110 € à 15 932 € | 15 % |

| De 15 933 € à 552 324 € | 20 % |

| De 552 325 € à 902 838 € | 30 % |

| De 902 839 € à 1 805 677 € | 40 % |

| Plus de 1 805 677 € | 45 % |

Éviter l’imposition des plus-values sur les actifs transmis : donation avant cession

Payer les droits de donation est parfois plus avantageux ! En effet, donner de votre vivant permet également de bénéficier d’une exonération des plus-values sur les actifs transmis. Ainsi, lors d’une donation, la plus-value réalisée jusqu’à la date de la donation est “purgée”. Ce qui signifie qu’elle n’est pas soumise à l’impôt sur la plus-value au moment de la cession ultérieure des actifs par le donataire.

Cela peut alors constituer un avantage significatif. En particulier pour les actifs tels que les actions ou les biens immobiliers qui ont connu une appréciation importante.

Mise en contexte avec un exemple concret

Prenons l’exemple de Monsieur X. Il possède la grande majorité de son patrimoine dans un compte-titres ordinaire (CTO) d’une valeur de 400 000 € :

- 200 000 € de capital (versements initiaux) ;

- et 200 000 € de plus-values.

Monsieur X décide de vendre l’entièreté des titres de son CTO. Il sera alors soumis à l’impôt sur les plus-values mobilières. Ayant opté pour le PFU (Prélèvement Forfaitaire Unique) de 30 %, l’impôt sur les plus-values s’élève à 60 000 €. Il lui restera donc un capital de 400 000 – 60 000 = 340 000 €.

Si Monsieur X décède peu de temps après, alors son fils unique devra régler des droits de succession sur cette somme restante.

Avec une assiette taxable de 240 000 € après déduction de l’abattement de 100 000 € en ligne directe, les droits de succession s’élèvent à environ 46 000 €. Finalement, le fils recevra 340 000 – 46 000 = 294 000 € (sur un total originel de 400 000 €). Ce qui représente une “érosion fiscale” de 26,5 %.

Purge de la plus-value avec une donation avant cession

Cependant, si Monsieur Dupont décide de faire une donation de son CTO à son fils avant la cession, la situation peut être optimisée.

Supposons qu’il fasse donation du CTO de 400 000 € à son fils. Avec un abattement de 100 000 € en ligne directe, l’assiette taxable s’élève à 300 000 €. Les droits de donation seront donc d’environ 58 000 €. Le fils recevra alors un CTO d’une valeur de 400 000 €. Et il devra s’acquitter de 58 000 € de droits de donation. Au final, il s’est réellement enrichi de 342 000 €.

Par la suite, le fils pourra vendre les actifs du CTO sans avoir à payer l’impôt sur les plus-values générées jusqu’à la donation. Car la donation a purgé les plus-values latentes. Ainsi, si le fils vend les titres au prix de 400 000 € juste après la donation, il conservera la totalité de cette somme.

En comparant les deux scénarios, on constate que la donation avant cession permet au fils de recevoir 342 000 € nets. Soit 48 000 € de plus que s’il avait reçu la somme par succession après la vente réalisée par son père !

Cette stratégie patrimoniale de la donation avant cession s’applique également pour un bien immobilier ou un terrain.

💡 Note : la donation doit être réalisée avec précaution. Veillez à conserver suffisamment de ressources pour subvenir à vos besoins futurs. Ainsi, une analyse approfondie de votre situation et la mise en place d’une stratégie adéquate sont nécessaires pour optimiser aux mieux votre transmission sans compromettre votre sécurité financière. Les conseillers Prosper Conseil sont à votre disposition pour vous accompagner.

Plus de patrimoine,

plus de revenus,

moins d’impôts !

Un conseil global à 360° pour mieux

profiter de votre patrimoine

Optimiser les droits de succession avec le démembrement de propriété

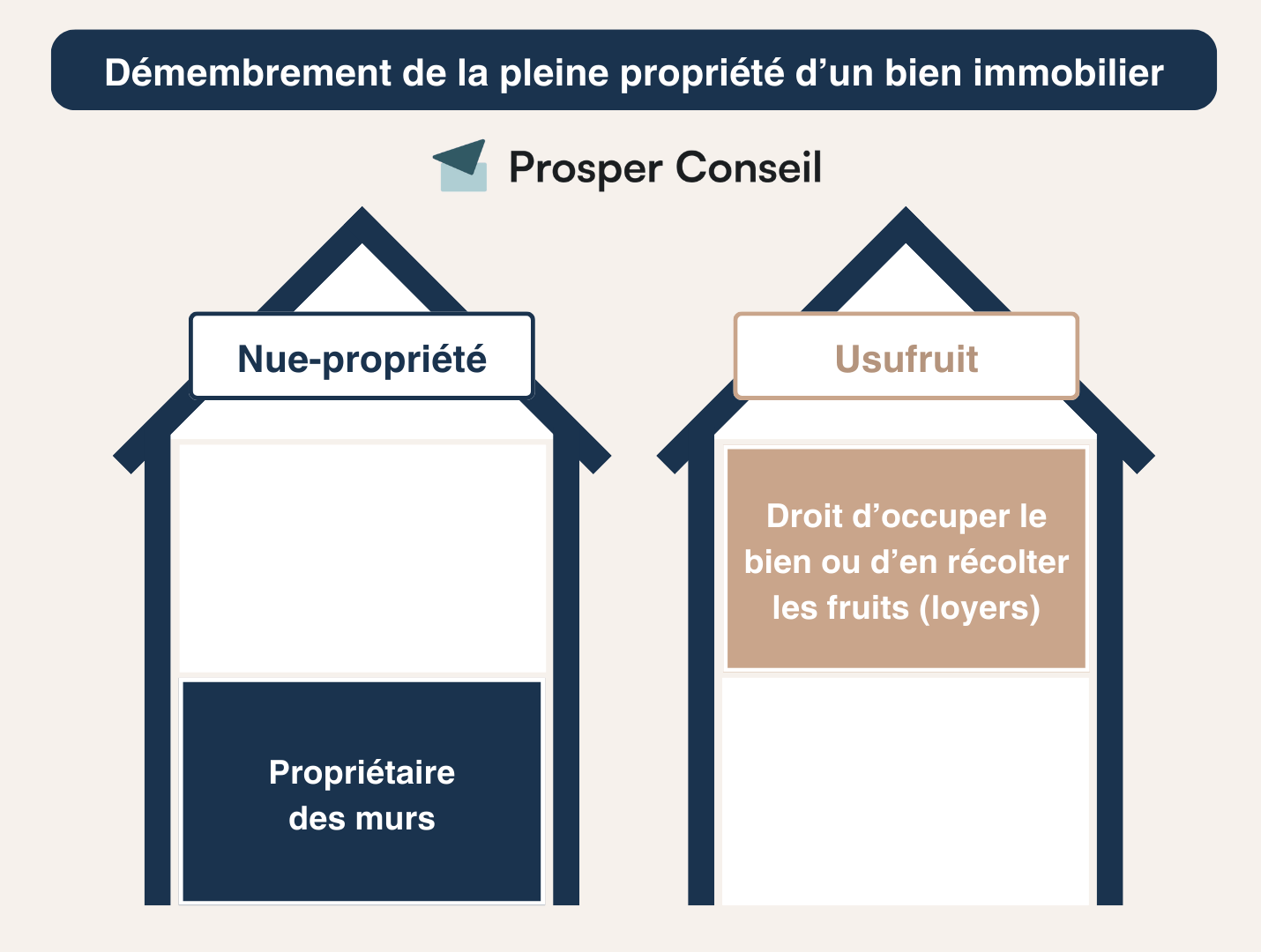

Le démembrement de propriété est une stratégie couramment utilisée pour optimiser les droits de succession. Cette technique permet de séparer la pleine propriété d’un bien entre l’usufruit et la nue-propriété, offrant ainsi des avantages fiscaux significatifs.

L’usufruit représente le droit de jouir et d’utiliser un bien. Tandis que la nue-propriété représente la propriété du bien lui-même, sans le droit de l’utiliser ou d’en jouir. Dans le cadre du démembrement de propriété, vous pouvez transmettre la nue-propriété d’un bien à vos héritiers tout en conservant l’usufruit jusqu’à votre décès.

Donation en nue-propriété pour optimiser votre succession

La donation en nue-propriété d’un bien immobilier est la stratégie la plus couramment utilisée. Ainsi, en tant qu’usufruitier, vous pouvez continuer à occuper votre bien immobilier ou à percevoir les revenus générés par celui-ci, même si vous en avez transféré la nue-propriété à vos héritiers.

Fiscalement, en fonction de votre âge au moment de la donation, la valeur de la nue-propriété est proportionnellement plus faible que celle de la pleine propriété. Par conséquent, la base taxable pour le calcul des droits de donation est également réduite.

| Âge du donateur (usufruitier) | Valeur de l’usufruit | Valeur de la nue-propriété |

|---|---|---|

| Moins de 21 ans | 90 % | 10 % |

| Entre 21 et 30 ans | 80 % | 20 % |

| Entre 31 et 40 ans | 70 % | 30 % |

| Entre 41 et 50 ans | 60 % | 40 % |

| Entre 51 et 60 ans | 50 % | 50 % |

| Entre 61 et 70 ans | 40 % | 60 % |

| Entre 71 et 80 ans | 30 % | 70 % |

| Entre 81 et 90 ans | 20 % | 80 % |

| Plus de 91 ans | 10 % | 90 % |

Enfin, au moment de votre succession, votre usufruit rejoindra la nue-propriété de vos héritiers en totale franchise de droits de succession. Un mécanisme très puissant !

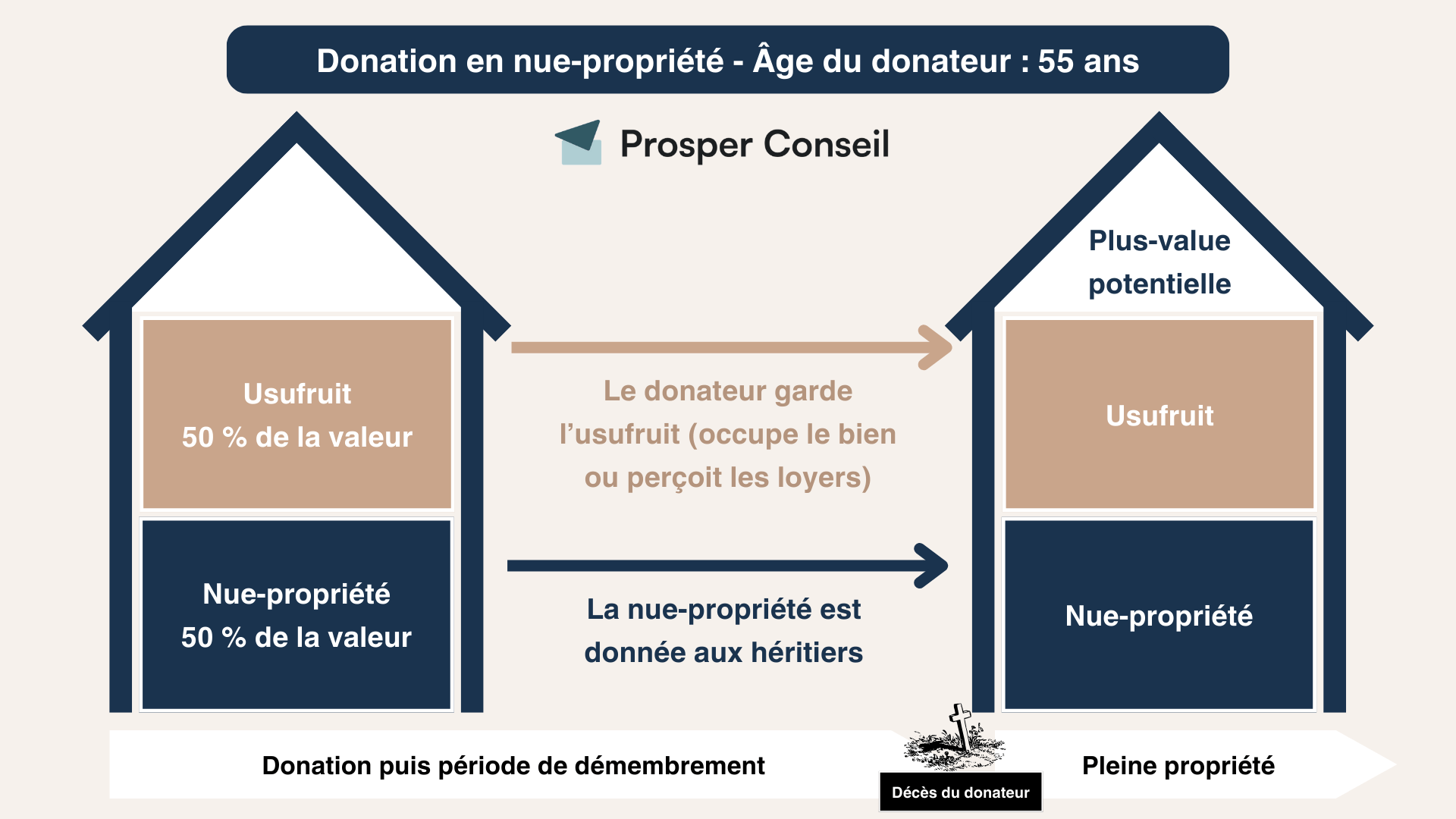

Exemple de donation en nue-propriété à 55 ans

Prenons un exemple où vous donnez la nue-propriété d’un bien locatif à votre enfant le jour de votre 55ème anniversaire.

À l’âge de 55 ans, la valeur de la nue-propriété représente 50 % de la valeur totale. Si votre bien immobilier vaut 150 000 € alors, la valeur de la nue-propriété prise en compte est de 75 000 €.

La valeur de la donation en nue-propriété de 75 000 € est inférieure à l’abattement de 100 000 € en ligne directe. Par conséquent, vous ne serez pas soumis à une taxation de votre donation par l’État. Cependant, si vous aviez fait une donation en pleine propriété du bien d’une valeur de 150 000 €, vous auriez été taxé jusqu’à 20 % (barème progressif en vigueur) sur les 50 000 € excédant l’abattement.

Finalement, au moment de votre succession, votre enfant en tant que nu-propriétaire recevra automatiquement la pleine propriété du bien sans imposition supplémentaire. Cette solution est d’autant plus avantageuse étant donné que la valeur des biens a tendance à augmenter avec le temps, offrant ainsi une plus-value potentielle.

💡 Note : nouvelles lois sur les donations, la succession, etc. Il est important de noter que la législation évolue régulièrement. Cela peut avoir un impact sur vos stratégies de planification successorale. Faire appel à la gestion conseillée Prosper Conseil vous permet d’être conseillé au mieux en fonction des changements législatifs. Non seulement en matière de droits de succession. Mais également concernant d’autres aspects tels que l’Impôt sur la Fortune Immobilière (IFI) ou la fiscalité de l’immobilier et des placements.

Assurance vie et succession : combinaison optimale

L’assurance vie est une enveloppe fiscale permettant d’investir dans plusieurs classes d’actifs comme les actions, les obligations et l’immobilier.

Mais c’est aussi un excellent outil de transmission largement utilisé en raison de ses avantages fiscaux et de sa flexibilité. En effet, les sommes versées sur vos assurances vie sont considérées “hors succession”. Et elles bénéficient des règles spécifiques de l’assurance vie.

Optimiser sa succession avec l’assurance vie et le cumul des abattements

Tout d’abord, l’assurance vie vous permet de transmettre votre patrimoine librement. Ainsi, vous pouvez désigner comme bénéficiaire toute personne physique ou morale avec ou sans lien de parenté.

Cette flexibilité permet d’adapter la transmission de votre patrimoine en fonction de vos souhaits personnels. Toutefois, faites attention à la réserve héréditaire si vous avez des enfants. En effet, vous ne pouvez pas déshériter vos enfants en France.

Ensuite, fiscalement, les capitaux versés au bénéficiaire d’une assurance vie ne sont pas imposables, dans la limite de certains abattements. Cela signifie que les sommes transmises aux bénéficiaires ne sont pas soumises aux mêmes taux d’imposition que les autres actifs de la succession, sous certaines conditions détaillées ci-dessous.

Versements sur vos contrats d’assurance vie avant vos 70 ans : article 990 I du Code général des impôts

Premièrement, tous vos versements effectués avant vos 70 ans sont transmis “hors succession”. Cela signifie qu’ils n’entrent pas dans l’actif successoral. Ils bénéficient alors du régime spécifique de l’assurance vie.

Deuxièmement, vous bénéficiez d’un abattement de 152 500 € par bénéficiaire et par souscripteur pour toutes les sommes versées (et les plus-values générées) sur une assurance vie avant l’âge de 70 ans. Au-delà de cet abattement, les sommes sont soumises à un prélèvement de 20 % jusqu’à 700 000 € par bénéficiaire. Et de 31,25 % au-delà de ce montant.

En d’autres termes, plus vous avez de bénéficiaires à désigner, plus vous pouvez transmettre un capital élevé sans être imposé. Par exemple, si vous désignez vos trois enfants comme bénéficiaires, vous pouvez alors transmettre 152 500 x 3 = 457 500 € en toute franchise de prélèvement avec l’assurance vie.

💡 Note : par conséquent, l’utilisation judicieuse de l’assurance vie permet de maximiser les avantages fiscaux et de transmettre un patrimoine plus important à ses héritiers.

Versements sur vos contrats d’assurance vie après vos 70 ans : article 757 B du Code général des impôts

Troisièmement, vous bénéficiez d’un abattement unique de 30 500 € pour l’ensemble des bénéficiaires pour tous les versements réalisés après 70 ans. Passé cet abattement, le capital intègre la succession. En outre, les gains et intérêts générés par les versements effectués après 70 ans sont exonérés de prélèvement.

Finalement, il est important de souligner que les deux abattements de l’assurance vie (avant ET après 70 ans) se cumulent avec ceux prévus pour les autres biens transmis par succession.

Cela signifie qu’il est possible de bénéficier des abattements de l’assurance vie en plus des abattements cités au début de l’article prévus pour les autres actifs, tels que les biens immobiliers ou les comptes bancaires.

💡 Note : pour faciliter le travail de l’assureur et du notaire, il est recommandé d’ouvrir un second contrat d’assurance vie pour les versements après 70 ans.

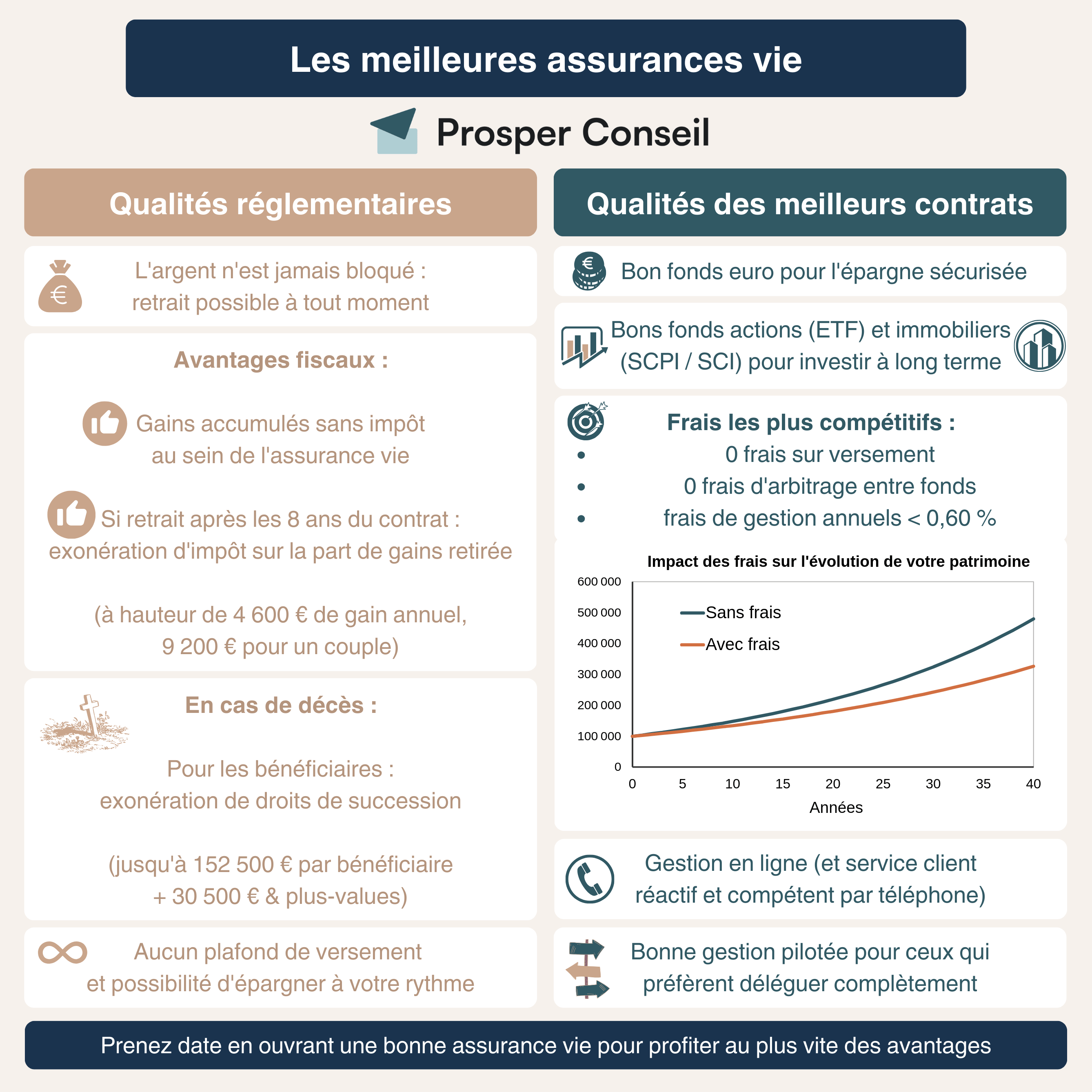

Les meilleures assurances vie du marché

Enfin, sachez que tous les contrats d’assurance vie ne se valent pas. Il est primordial de choisir les meilleures assurances vie du marché.

D’un côté, il y a les qualités réglementaires applicables à tous les contrats d’assurance vie. Et d’un autre côté, il est important de considérer les qualités supplémentaires des meilleurs contrats.

3 manières d’optimiser sa succession avec Prosper Conseil

🧭 Finalement, il existe de nombreuses optimisations fiscales afin de réduire les droits de succession et transmettre votre patrimoine de manière optimale :

- Les donations du vivant. Particulièrement avantageuses pour vos enfants, les donations sont le meilleur moyen d’abaisser les droits de succession. Ainsi, tous les 15 ans, chaque parent peut transmettre 100 000 euros de biens mobiliers ou immobiliers à chaque enfant.

- Le démembrement de propriété. Avec la donation en nue-propriété, vous conservez l’usufruit (habiter ou louer un bien immobilier par exemple) et donnez uniquement la nue-propriété (les murs). Le démembrement vous permet alors de transmettre votre patrimoine en réduisant drastiquement les droits de donation. Mais aussi les droits de succession, puisqu’à votre décès le nu-propriétaire récupérera automatiquement votre usufruit sans droits supplémentaires à payer.

- L’assurance vie. Pour les versements effectués avant 70 ans, vous pouvez transmettre 152 500 € (capital + plus-value) à chaque bénéficiaire en étant exonéré de prélèvement. Et pour les versements effectués après 70 ans, l’abattement est seulement de 30 500 € (capital) pour tous les bénéficiaires, mais les plus-values sont totalement exonérées de prélèvement. Notez que dans les deux cas, les plus-values restent soumises aux prélèvements sociaux de 17.2 %.

En outre, dans certaines situations, il est également pertinent de : constituer une SCI (Société Civile Immobilière) et de démembrer les parts, d’utiliser le contrat de capitalisation, d’investir dans un GFI (Groupements Forestiers d’Investissement), de souscrire à une assurance décès, … entre autres solutions dans notre boite à outils.

Optimiser sa succession sur le plan civil et fiscal

Il est également important de bien comprendre deux aspects :

- Civilement, l’objectif est de s’assurer que votre héritage se déroule conformément à vos volontés. En déterminant qui hérite, de quels biens et dans quelles proportions. Par conséquent, l’optimisation de votre succession consiste à mettre en place des solutions concrètes telles que la rédaction d’un contrat de mariage, d’un testament, de la clause bénéficiaire de votre assurance vie ou encore la mise en place de libéralités (donations et legs).

- Fiscalement, l’approche proactive vise à préserver la valeur de votre héritage et à assurer votre transmission dans les meilleures conditions possibles sur le plan fiscal. Ainsi, l’optimisation de votre succession implique la mise en place de stratégies patrimoniales adaptées et des mesures préventives visant à minimiser l’impact des droits de succession sur votre patrimoine.

Votre conseiller Prosper Conseil est à votre disposition pour vous aider à mettre en place les stratégies les mieux adaptées à votre situation personnelle et professionnelle. Avec les bons conseils, vous pouvez économiser plusieurs milliers d’euros en taxes ! Prenez rendez-vous avec un conseiller.

Plus de patrimoine,

plus de revenus,

moins d’impôts !

Un conseil global à 360° pour mieux

profiter de votre patrimoine

Bonjour. Si les parents décèdent avant la 15eme année, les 2 x 100000 euros, doivent-ils intégrer la succession ?

Merci.

Bonjour,

Si les parents décèdent dans les 15 années suivant la donation, les abattements de 100 000 € par parent (utilisés lors de la donation) n’ont pas eu le temps de se renouveller. Par conséquent, aucun abattement supplémentaire ne sera appliqué à la succession pour les enfants (sauf exception avec l’assurance-vie par exemple).

Les 100 000 euros d’abattement concernent ils les 2 parents ou 1 seul parent dans le cas d’une transmission de nue propriété ? Auquel cas faut il déduire pour l’enfant 2 fois 100 000 euros ?

Concernant les abattements (article 779 du Code général des impôts), chaque parent dispose effectivement d’un abattement de 100 000 € par enfant, renouvelable tous les 15 ans. Ainsi, dans le cadre d’une donation en nue-propriété réalisée par les deux parents, l’enfant bénéficiera de deux abattements distincts, soit 200 000 € sans imposition, à condition que les deux parents soient les donateurs (que ce soit en indivision ou en bien commun selon leur régime matrimonial).