Démembrement de propriété : donation en nue-propriété ou usufruit

La donation en démembrement de propriété (c’est-à-dire en séparant la nue-propriété de l’usufruit) est un excellent moyen d’optimiser fiscalement la transmission de votre patrimoine.

Dans les faits, la transmission peut se faire de votre vivant (donations) et au moment de votre décès (succession). Ainsi, utiliser à bon escient le mécanisme des donations permet de transmettre gratuitement tout ou partie de votre patrimoine de votre vivant.

De plus, faire une donation permet de réduire les droits de succession pour les héritiers, notamment en utilisant les abattements disponibles renouvelables tous les 15 ans.

📌 Quant au démembrement de propriété, il s’agit d’une stratégie puissante, car elle permet de :

- réduire l’assiette taxable des biens au moment de la donation ;

- et profiter de la valorisation des biens avec le temps sans être imposé.

En outre, plus le donateur usufruitier est jeune, plus la valeur de la nue propriété taxable est faible. Donc cela réduit encore davantage les droits de succession.

Par conséquent, en associant les donations et le démembrement de propriété (séparer la nue-propriété de l’usufruit), vous optimisez au mieux la transmission du patrimoine en bénéficiant des avantages fiscaux liés aux abattements et à la réduction de la base imposable.

En prérequis, nous vous recommandons de lire notre article : Transmettre son patrimoine de son vivant.

SOMMAIRE

- Nue-propriété et usufruit, en quoi consiste un démembrement de propriété ?

- Donations : abattements pour donation ou succession

- Démembrement de propriété : donation avec réserve d’usufruit

- Donation temporaire d’usufruit : optimiser sa fiscalité

- Démembrement de propriété : les frais de notaire

- Optimiser la transmission de votre patrimoine avec Prosper Conseil

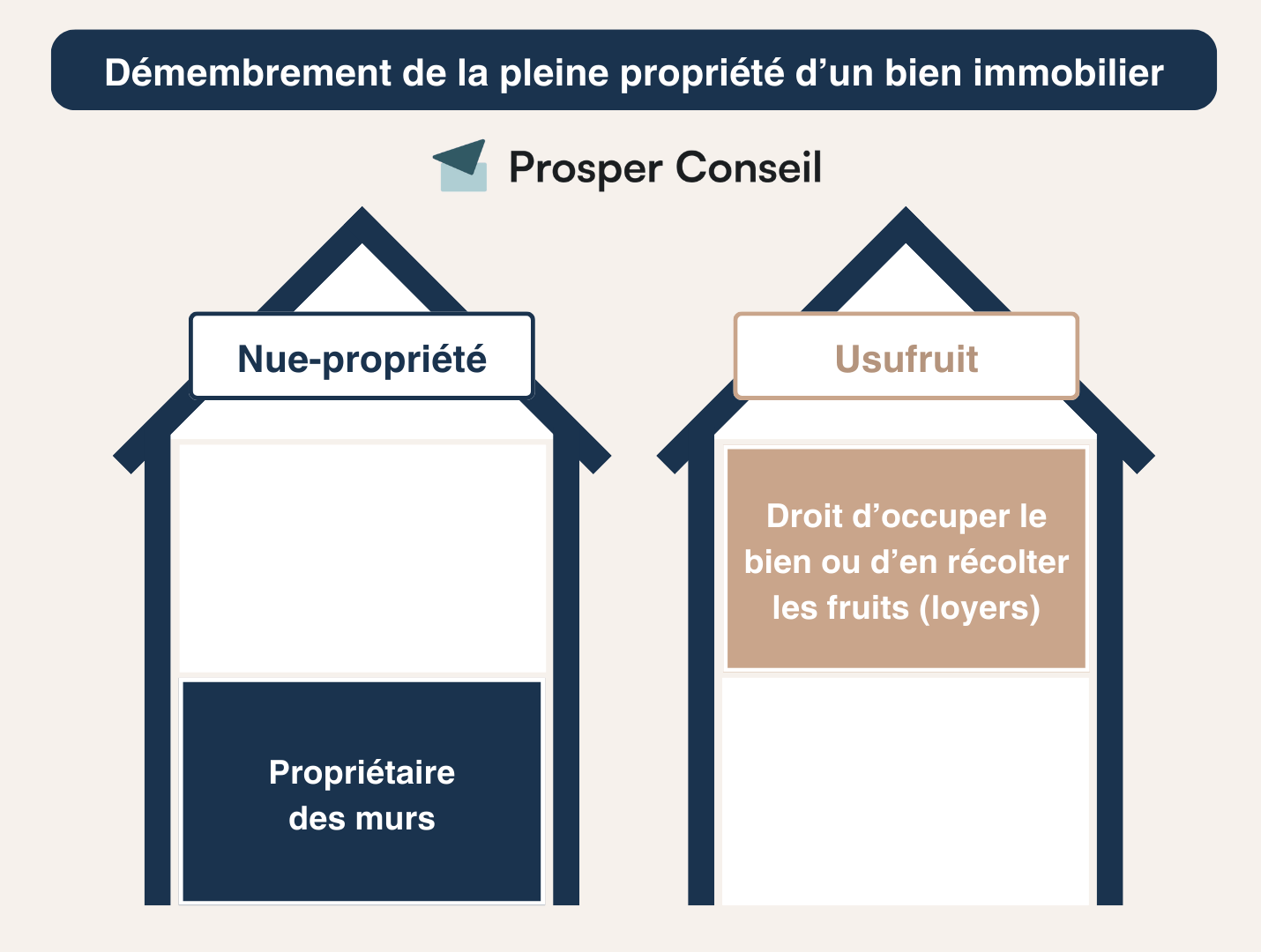

Nue-propriété et usufruit, en quoi consiste un démembrement de propriété ?

Nue-propriété et usufruit : une racine latine. Dans le domaine des droits de propriété, les termes juridiques utilisés sont :

- L’usus : droit d’utiliser un bien.

- Le fructus : droit de percevoir les fruits ou les revenus produits par un bien.

- L’abusus : droit de disposer d’un bien de manière absolue.

Ces termes proviennent du droit romain. Ils font référence aux différents aspects des droits de propriété que peut détenir une personne sur un bien.

Droit de propriété : pleine propriété, nue-propriété et usufruit

Aujourd’hui, les notions de pleine propriété, de nue-propriété et d’usufruit sont plus courantes lorsqu’on parle de démembrement de propriété. Cette technique juridique permet de séparer la pleine propriété (usus, fructus et abusus) en deux parties distinctes :

- La nue-propriété (abusus) représente la propriété du bien, mais sans le droit d’en jouir. Par exemple, en tant que nu-propriétaire, vous pouvez décider de vendre la nue-propriété d’un bien immobilier sans affecter les droits d’utilisation et de jouissance de l’usufruitier.

- L’usufruit (usus et fructus) confère le droit d’utiliser et de jouir du bien, ainsi que le droit d’en percevoir les revenus. Par exemple, en tant qu’usufruitier, vous avez le droit d’occuper un bien immobilier comme résidence principale ou de le louer pour en percevoir les loyers. De plus, vous pouvez réaliser des aménagements ou des rénovations à l’intérieur de la maison. Dans la mesure où cela n’affecte pas la structure ou la valeur de la propriété.

Bien optimisé, le démembrement de propriété est particulièrement efficace. Prenons l’exemple d’une mère, qui donne la nue-propriété d’une maison à son fils (elle conserve l’usufruit).

Dans un premier temps, plus le donateur usufruitier est jeune, plus la valeur de la nue-propriété taxable est faible. En d’autres termes, si le donateur est relativement jeune au moment du démembrement, la valeur de la nue-propriété qui sera soumise à l’imposition sera moins élevée, ce qui peut constituer un avantage fiscal significatif.

Dans un second temps, le démembrement permet de profiter de l’appréciation de la valeur des biens au fil du temps sans passer par la case fiscalité.

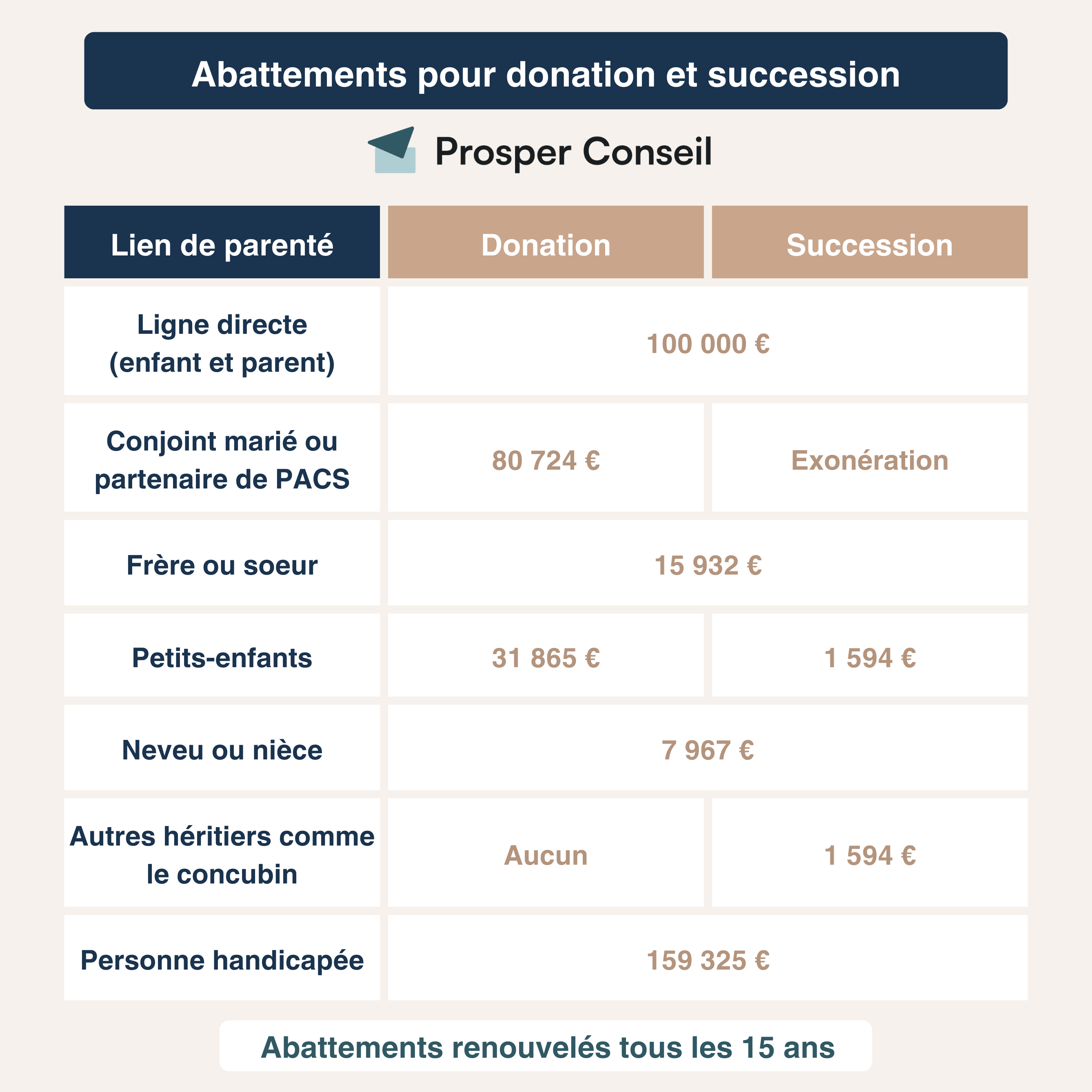

Donations : abattements pour donation ou succession

Afin d’optimiser votre transmission de patrimoine et d’éviter les droits de donation, il est recommandé d’effectuer des donations dans les limites des plafonds prévus. Ces plafonds diffèrent en fonction du lien de parenté entre le donateur et le bénéficiaire.

Plus votre lien de parenté est proche, plus les abattements sont généreux. Ainsi, transmettre votre patrimoine avec des donations revient à optimiser les abattements applicables afin de réduire au maximum les taxes à payer.

En outre, les abattements se cumulent en fonction du nombre de personnes qui effectuent la transmission. Par exemple, si un couple donne 200 000 € à leur enfant, ils bénéficient de deux abattements de 100 000 € (renouvelables tous les 15 ans). Ils ne paient alors pas de droits de donation.

Fiscalité des droits de donation

Sur le plan fiscal, ces taxes s’appliquent à la part de votre patrimoine transmise à vos héritiers qui n’est pas exonérée. Les taux varient de 5 % à 60 % selon le barème en vigueur. Par exemple, en ligne directe, la taxation est la suivante :

| Part taxable après abattement | Taux d’imposition |

|---|---|

| Jusqu’à 8 072 € | 5 % |

| De 8 073 € à 12 109 € | 10 % |

| De 12 110 € à 15 932 € | 15 % |

| De 15 933 € à 552 324 € | 20 % |

| De 552 325 € à 902 838 € | 30 % |

| De 902 839 € à 1 805 677 € | 40 % |

| Plus de 1 805 677 € | 45 % |

💡 Note : pour évaluer rapidement les droits de donation en ligne directe (parents – enfants), dont le montant taxable (après application de l’abattement de 100 000 € par part) ne dépasse pas 552 324 €, vous pouvez effectuer un calcul plus rapide en appliquant la formule suivante :

Montant des droits à payer = montant de la base taxable x 20 % – 1 806 €. Le retranchement des 1 806 € correspond à la progressivité du barème pour les tranches à 5, 10 et 15 %.

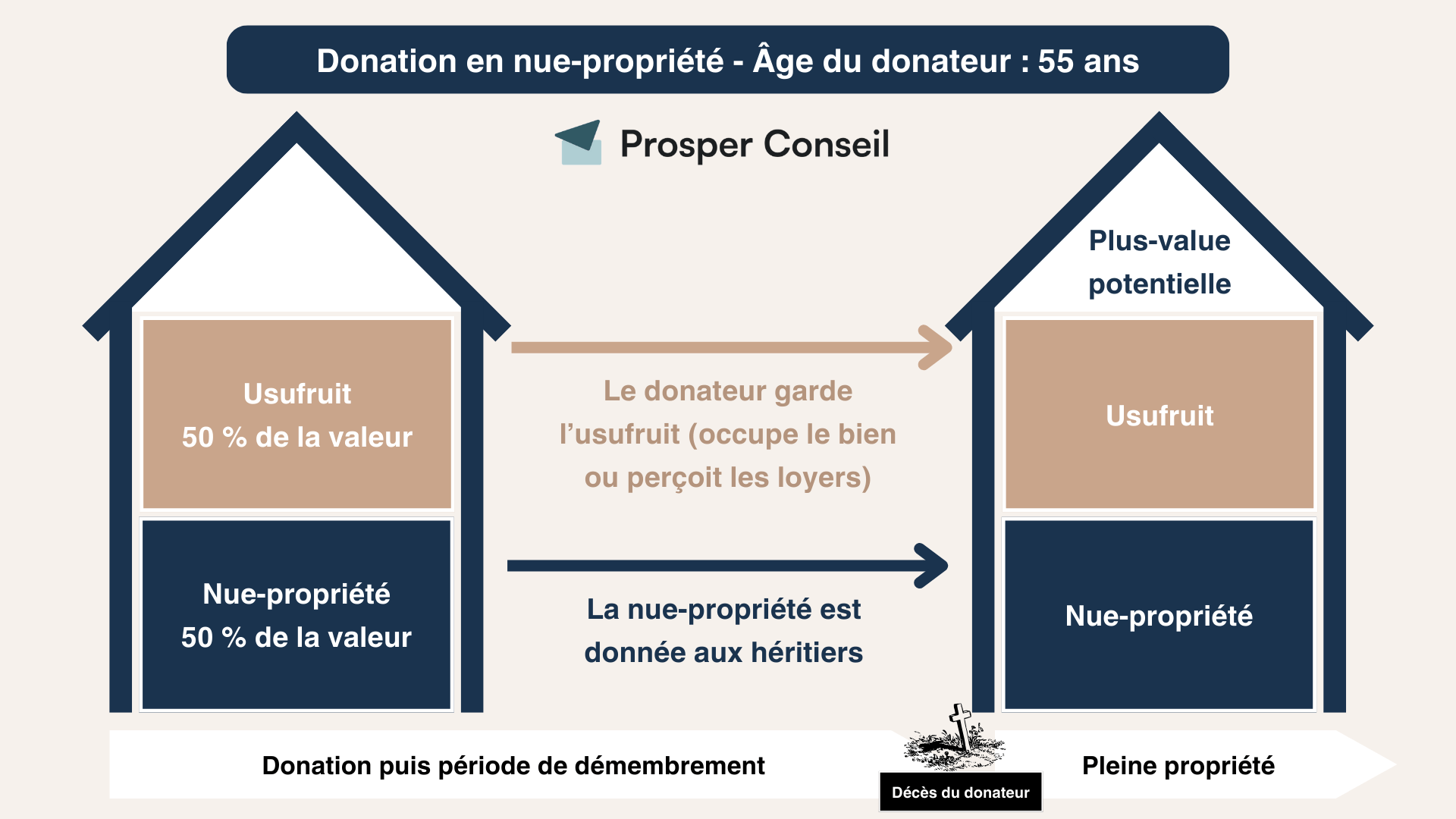

Démembrement de propriété : donation avec réserve d’usufruit

Couplons donation et démembrement de propriété (nue-propriété ou usufruit), le meilleur de l’optimisation. Prenons tout d’abord la donation en nue-propriété d’un bien locatif.

Concrètement, il vous est possible en tant que parent de céder la nue-propriété du bien locatif à votre enfant tout en conservant l’usufruit, ce qui vous permet de continuer à percevoir les revenus locatifs.

Dans cette situation, le parent usufruitier assume les dépenses d’entretien, les charges courantes et les impôts (taxe d’habitation, taxe foncière, impôt sur la fortune immobilière, etc.). Tandis que l’enfant nu-propriétaire est responsable uniquement des travaux lourds (sauf convention contraire avec l’usufruitier).

D’un point de vue fiscal, lors de la donation de la nue-propriété, le bénéficiaire (l’enfant) ne paie des droits de donation que sur la valeur de la nue-propriété qui lui est transmise.

Ensuite, au décès de l’usufruitier (le parent), l’enfant n’est pas soumis aux droits de succession, car le bien avait été exclu de l’actif du parent lors du démembrement.

Donation en nue-propriété : exemple concret

Supposons que Monsieur X possède un appartement d’une valeur de 180 000 €. À l’âge de 55 ans, il décide de faire une donation en nue-propriété à sa fille unique. Ce qui signifie qu’il conserve l’usufruit tandis que sa fille devient nue-propriétaire.

D’après le barème fiscal de l’usufruit et de la nue-propriété, entre 51 ans et 60 ans, la valeur de la nue-propriété est fixée à 50 %. Ce qui signifie que les droits de donation seront calculés sur la base de 90 000 € au lieu de 180 000 €.

Grâce à l’abattement en ligne directe de 100 000 €, aucun droit de donation n’est dû par sa fille.

Que se passe-t-il au décès de Monsieur X ?

Au décès du père, l’usufruit s’éteint et la nue-propriété devient pleine propriété sans fiscalité supplémentaire. Même si la valeur du bien a augmenté à 300 000 €, sa fille n’aura aucun droit de succession à payer, car la pleine propriété se reconstitue automatiquement, sans transmission supplémentaire taxable.

Toutefois, si Monsieur X avait donné le bien en pleine propriété, alors les droits de donation auraient été calculés sur 180 000 €. Après déduction de l’abattement de 100 000 €, il y aurait eu 80 000 € soumis au tarif des droits de donation.

Montant des droits à payer = 80 000 x 20 % – 1806 € = 14 194 €. Au final, grâce à la donation en nue-propriété, sa fille évite de payer 14 194 € de droits de succession.

💡 Note : la donation en nue-propriété peut également se faire sur des valeurs mobilières présentes dans un contrat de capitalisation ou un compte-titres par exemple.

Donation temporaire d’usufruit : optimiser sa fiscalité

Pour coupler donation et démembrement de propriété (nue-propriété ou usufruit), prenons désormais la donation temporaire d’usufruit. De fait, la donation temporaire d’usufruit est une stratégie qui vous permet d’aider financièrement un proche tout en bénéficiant d’avantages fiscaux sur une période donnée de l’ordre de 5 à 10 ans.

Fiscalement, pour un bien locatif, trois principaux avantages se présentent pendant la durée temporaire de la donation :

- Premièrement, vous conservez la nue-propriété. Et c’est l’usufruitier qui perçoit les revenus et les intègre dans sa déclaration sur le revenu (donc pas d’impôt sur le revenu locatif pour vous).

- Deuxièmement, le bien est exclu de votre patrimoine, ce qui permet de réduire votre Impôt sur la Fortune Immobilière (IFI) si vous y êtes assujetti.

- Troisièmement, les droits de mutation sont réduits. En effet, ils sont calculés sur un pourcentage de la pleine propriété plutôt qu’avec le barème fiscal de l’usufruit et de la nue-propriété vu précédemment.

Ainsi, les droits à payer pour un usufruit temporaire de 10 ans sont calculés sur 23 % de la valeur en pleine propriété du bien. Vous pouvez utiliser l’abattement prévu pour les donations entre vifs afin de réduire ces droits. Dans cette situation spécifique, l’abattement est renouvelable tous les dix ans.

Attention au redressement fiscal, car l’administration pourrait considérer que votre objectif était principalement fiscal (ce qui constitue un abus de droit). De ce fait, pour effectuer légitimement une donation temporaire d’usufruit, le bénéficiaire doit réellement avoir besoin de ces revenus supplémentaires.

💡 Note : l’usufruit temporaire peut également porter sur des valeurs mobilières (actions, obligations, etc.) et des sommes d’argent, il s’agit d’un quasi-usufruit.

Exemple de donation d’usufruit temporaire

Prenons l’exemple de parents qui possèdent un appartement qu’ils louent 500 € par mois. Après avoir soumis les revenus locatifs à l’imposition des revenus fonciers et à l’IFI (Impôt sur la Fortune Immobilière), il leur reste seulement 250 € nets mensuels.

En outre, ces parents ont l’habitude de donner à leur enfant une aide financière mensuelle de 500 €. Dans cette situation, il est alors envisageable d’optimiser la donation. Plutôt que de donner directement à leur enfant les 500 € chaque mois, ils pourraient lui transférer temporairement l’usufruit de l’appartement.

L’enfant continue de recevoir les 500 € par mois, mais cette fois-ci sous forme de revenus fonciers. De son côté, il n’est pas soumis à l’IFI, car il se situe en dessous du seuil d’imposition. Et il bénéficie d’une imposition très faible, voire nulle, sur les revenus fonciers en raison de sa Tranche Marginale d’Imposition (TMI) réduite en tant qu’étudiant ou jeune professionnel.

Quant aux parents, ils économisent ainsi 250 € par mois car ils ne perçoivent plus de revenus fonciers.

Démembrement de propriété : les frais de notaire

Étant donné que le notaire exerce une fonction d’intérêt public, sa rémunération est strictement encadrée par un tarif réglementé et fixé par l’État. De ce fait, cela garantit aux clients une transparence et une prévisibilité des frais engagés.

Les frais de notaire (émoluments) représentent la rémunération associée aux services notariaux rendus. Ainsi, dans le cadre d’un démembrement de propriété, ils sont liés au barème progressif en vigueur et se calculent sur la valeur du bien en pleine propriété.

| Tranches | Taux applicable en 2023 |

|---|---|

| De 0 à 6 500 € | 3,870 % |

| De 6 500 à 17 000 € | 1,596 % |

| De 17 000 à 60 000 € | 1,064 % |

| Au-delà de 60 000 € | 0,799 % |

Frais de notaire pour une donation en démembrement de propriété : exemple concret

Prenons l’exemple d’une donation en nue-propriété d’un bien immobilier (valeur en pleine propriété : 200 000 €) :

- Tout d’abord, la première tranche : 6 500 € x 3,870 % = 252 €.

- Ensuite, la deuxième tranche : (17 000 € – 6 500 €) x 1,596 % = 110 €.

- Puis, la troisième tranche : (60 000 € – 17 000 €) x 1,064 % = 460 €.

- Et enfin, la quatrième tranche : (200 000 € – 60 000 €) x 0,799 % = 1 278 €.

Finalement, en additionnant tous ces frais (arrondis à l’unité), on obtient le total des frais de notaire pour cette donation en nue-propriété : 252 € + 110 € + 460 € + 1 278 € = 2 100 €.

💡 Note : les émoluments de notaire pour une donation en démembrement de propriété sont dérisoires comparés aux bénéfices de l’opération (les droits de succession économisés).

Optimiser la transmission de votre patrimoine avec Prosper Conseil

🧭 Finalement, donation et démembrement de propriété (nue-propriété ou usufruit) permettent de réduire ou supprimer les droits de succession :

- La donation de nue-propriété est souvent la solution la plus simple et la plus efficace à mettre en place. De fait, cette technique de transmission patrimoniale permet de réduire les droits de donation ou de succession car seule la valeur de la nue-propriété est prise en compte. Ainsi, au décès, l’usufruit se réunit à la nue-propriété et la valeur de l’usufruit n’est pas soumise aux droits de succession.

- La donation temporaire d’usufruit permet d’aider financièrement un proche tout en bénéficiant d’avantages fiscaux sur une période donnée. En effet, si c’est un bien immobilier, l’usufruitier transfère les revenus fonciers et l’assujettissement à l’IFI au bénéficiaire de la donation. Toutefois, il est essentiel de veiller à ce que la donation soit effectuée dans un but légitime. Car le bénéficiaire doit réellement avoir besoin de ces revenus supplémentaires pour éviter tout redressement fiscal.

Ces solutions ne sont pas exhaustives et nécessitent une bonne préparation. En effet, chaque situation étant unique, certaines solutions sont plus adaptées que d’autres à votre profil.

Pour prendre les meilleures décisions et bénéficier d’un accompagnement personnalisé adapté à votre situation patrimoniale, les conseillers de Prosper Conseil sont à votre disposition pour répondre à toutes vos questions.

Plus de patrimoine,

plus de revenus,

moins d’impôts !

Un conseil global à 360° pour mieux

profiter de votre patrimoine

Bonjour,

Concernant le renouvellement des 100 000€

Je fais une donation d’un appartement d’une valeur de 100 000€ en date de 09/2025.

Au vu de mon age la valeur de mon usufruit est de 60%.

100 000-60%=40 000€

J’utilise mon abattement il me reste encore 60 000€ à utiliser dans les 15 ans pour un autre bien immobilier

(100 000-40 000=60 000€)

Je refais une donation juste avant les 15 ans du renouvellement des prochains 100 000€ pour utiliser mes 60 000€ restant disons le 01/40.

Ma question est pour le renouvellement des 100 000€ la date prise en compte pour le décompte des 15 ans est bien celle de la première donation c’est à dire le 09/2025?

Je reste dans l’attente d’un retour de votre part.

Cordialement

Bonjour,

Le notaire raisonne plutôt en période fiscale glissante de 15 ans.

Concrètement, il regarde 15 ans en arrière à compter de la date de la nouvelle donation. Si des donations taxables ont déjà été réalisées dans cet intervalle, elles viennent en déduction de l’abattement disponible (ex. 100 000 € entre parent-enfant), conformément au mécanisme de rappel fiscal des donations antérieures.

Bonjour,

-Concernant l’abattement de 100 000€, si la prise en compte pour le calcul des droits de donation est de 80 000€, les 20 000€ restant de l’abattement ce cumul après les 15 ans? au prochain renouvellement des 100 000€ .

-Si une succession est faite sur un bien immobilier avec l’abattement des 100 000€, après 15 ans le renouvellement s’effectue, cet abattement sera pour un autre bien immobilier je suppose? et non cumulable avec la première succession ?

merci pour vos réponses

Cordialement

Bonjour,

– La réflexion du notaire consiste, au moment de la succession, à réintégrer toutes les donations réalisées dans les 15 dernières années. Si toutes les donations datent de plus de 15 ans, chaque parent bénéficie d’un nouvel abattement de 100 000 € par enfant. En revanche, si certaines donations ont été faites il y a moins de 15 ans, elles viennent réduire à proportion l’abattement disponible.

– Cet abattement de 100 000 € s’applique pour chaque parent vis-à-vis de chacun de ses enfants, et il se renouvelle intégralement tous les 15 ans. Par exemple, pour un couple ayant deux enfants, chaque parent dispose de deux abattements distincts de 100 000 €, soit un total cumulé de 400 000 € (pour le patrimoine hors assurance vie qui bénéficie d’un abattement complémentaire de 152 500 € par bénéficiaire).

Cordialement,

Louis

Bonjour,

Ma femme et moi disposons du patrimoine suivant :

– pour ma part : appartement acheté en 2017 d’une valeur de 275,000€ et appartement acheté en 2020 d’une valeur de 575,000€

– pour ma femme : appartement acheté en 2020 d’une valeur de 280,000€

Tous les appartements ont été acheté à crédit sur 20 ans

Nous nous sommes mariés en 2021 et avons 2 enfants. Nous avons par ailleurs tous les deux moins de 40 ans.

Si j’ai bien compris, le demembrement est la solution la plus efficace afin d’anticiper la succession, à un âge idéalement jeune. Pouvez-vous nous éclairer sur les montants estimés de la procédure si on venait à le faire cette année ? Aussi, quel avantage a la succession les enfants auront-ils ?

Grand merci par avance

Bonjour,

Le démembrement de propriété est un excellent outil patrimonial, notamment pour anticiper la transmission à ses enfants. Cependant, il est important de bien comprendre qu’une donation en nue-propriété est un acte irrévocable (Code civil – Article 894). En donnant la nue-propriété de vos biens à vos enfants, vous conservez l’usufruit, c’est-à-dire le droit d’y habiter ou de les louer. Toutefois, en cas de revente, vous aurez besoin de leur accord et ne percevrez qu’une partie du prix de vente (proportionnelle à la valeur de votre usufruit).

Avant de réaliser une donation, qu’elle soit en pleine propriété ou en démembrement, il est essentiel d’évaluer vos besoins actuels et futurs (notamment en vue de la retraite). La donation permet certes d’optimiser la transmission, mais elle ne doit pas compromettre votre propre sécurité financière.

Dans le cadre de cet espace commentaire, je ne peux pas vous donner de conseil personnalisé. Je vous recommande donc de consulter un notaire pour les aspects juridiques et fiscaux de la donation, ou de contacter un conseiller en gestion de patrimoine Prosper Conseil pour une approche plus globale de votre stratégie patrimoniale.

Bonjour,

je suis nu propriétaire de la maison de mes parents de 350000 euros indiqué chez le notaire lors de la donation.

lors du décès de mes deux parents je deviendrai pleinement propriétaire du bien.

Ma question est : lors de la revente de la maison au-delà de 350000 euros, la barème de la plus-value s’applique ? si oui cela prend effet à la date de la donation ?

merci pour vos réponses

je vous remercie pour toutes ces infos

Bonjour,

Oui, en cas de revente de la maison à un prix supérieur à la valeur déclarée lors de la donation (350 000 €), vous serez soumis à l’imposition sur la plus-value immobilière (avec des abattements pour durée de détention) :

– 19 % d’impôt sur le revenu (exonération totale après 22 ans).

– 17,2 % de prélèvements sociaux (exonération totale après 30 ans).

La date de la donation de la nue-propriété est retenue pour déterminer la durée de détention du bien. Cela signifie que le délai commence à courir dès que la nue-propriété a été transférée à votre nom, même si la pleine propriété ne sera réunie qu’au décès de vos parents.

Si la nue-propriété a été acquise à titre gratuit (donation) et l’usufruit par extinction (décès), l’administration fiscale admet d’utiliser la valeur vénale de la pleine propriété à la date de la donation (BOI-RFPI-PVI-20-10-20-10). En clair : la valeur de 350 000 € déclarée chez le notaire lors de la donation est considérée comme le prix d’acquisition pour la détermination de la plus-value.

j ai 80 ans (81 en fevrier 2025) mon epouse a 70 ans ( 71 le 22 novemnre 2024 ) nous possedons

residance pricipale 500 000 eu residence secondaire 330 000eu en commun quel est l age pris en consideration pour les droits de donation a payer

nous avons 2 filles et faire une donation partage donation partage en demembrement usufruit et nu proprieté

Si vous êtes mariés sous un régime communautaire (par exemple, le régime de la communauté réduite aux acquêts), vous possédez des biens propres (acquis avant le mariage et/ou reçus par donation ou succession) et des biens communs (acquis pendant le mariage).

Fiscalement, chaque parent bénéficie d’un abattement de 100 000 € par enfant, renouvelable tous les 15 ans. Ainsi, vous (Monsieur et Madame) disposez ensemble d’un total de 400 000 € d’abattements. Dans le cadre d’une donation en démembrement de propriété, c’est l’âge de l’usufruitier qui détermine la répartition de la valeur entre l’usufruit et la nue-propriété, conformément à l’article 669 du Code général des impôts.

– Pour vous, Monsieur, âgé de 80 ans, la valeur de l’usufruit est de 30 % et celle de la nue-propriété de 70 %.

– Pour Madame, âgée de 70 ans, la valeur de l’usufruit est de 40 % et celle de la nue-propriété de 60 %.

À noter que lorsque vous atteindrez respectivement 81 et 71 ans, ces pourcentages passeront chacun à la tranche supérieure.

Prenons un exemple : si vous donnez aujourd’hui la nue-propriété de votre résidence secondaire (valeur en pleine propriété : 330 000 €) à vos enfants communs, tout en conservant l’usufruit, le calcul serait le suivant :

– Pour Monsieur : la valeur de la nue-propriété est de 70 % de 165 000 €, soit une assiette taxable de 115 500 €. Si l’abattement de Monsieur de 100 000 € est encore disponible, les 15 500 € restants seront imposables selon le barème en vigueur : 5 % jusqu’à 8 072 €, 10 % entre 8 073 € et 12 109 €, et 15 % entre 12 110 € et 15 932 € (coût total des droits de donation de 1 317 €).

– Pour Madame : la valeur de la nue-propriété est de 60 % de 165 000 €, soit une assiette taxable de 99 000 €. Si l’abattement de Madame de 100 000 € n’a pas encore été utilisé, aucun droit de donation ne sera dû.

Au premier décès, s’il existe un usufruit successif, le conjoint survivant récupérera la totalité de l’usufruit. Au second décès, les enfants deviendront pleins propriétaires du bien sans imposition supplémentaire.

Il est nécessaire de consulter un notaire pour organiser la donation et ajouter des clauses spécifiques à l’acte selon vos souhaits et votre situation familiale.

merci

MERCI

Avec plaisir !