Comment investir en bourse ?

Comment investir en bourse ? Principalement avec le marché des actions, c’est-à-dire le marché des entreprises cotées en bourse. C’est l’une des classes d’actifs les plus performantes.

Investir en actions permet de facilement diversifier votre patrimoine. Aussi bien en termes géographique (investir sur des actions hors de France et hors d’Europe) que sectoriel (investir dans les nouvelles technologies, l’industrie, la santé, etc.).

Contrairement à ce que certains épargnants mal informés s’imaginent, investir en bourse n’implique pas un suivi au quotidien de votre portefeuille. On ne recommande pas le trading. Des solutions existent pour déléguer tout ou partie de la sélection des actions et de la gestion du portefeuille. La solution qui s’impose est d’investir dans des fonds actions. Et ce travail de sélection des fonds peut lui-même être délégué.

Prosper Conseil s’est fait une spécialité d’identifier et de conseiller à ses clients les fonds actions les plus performants du marché.

Un autre avantage de l’investissement en actions, et non des moindres, est qu’il est facilement conciliable avec une stratégie d’optimisation fiscale des revenus professionnels, des revenus du capital et de la transmission du patrimoine. Pour ce faire, l’épargnant peut notamment tirer parti des dispositifs d’épargne bénéficiant d’avantages fiscaux spécifiques : le plan d’épargne en actions (PEA), l’assurance vie, le plan d’épargne retraite (PER), etc.

Au-delà des performances attractives, investir en bourse présente donc de multiples avantages. Pour ces raisons, c’est une classe d’actifs incontournable dans un patrimoine diversifié.

Dans cet article, nous allons faire un point sur les avantages de l’investissement en bourse, présenter les différentes façons d’investir en actions, et notamment celles qui sont le plus simple et efficace à mettre en place. Nous passerons en revue les principaux types de supports d’investissement (actions, fonds actifs, fonds indiciels, etc.) et les différents dispositifs d’épargne accessibles aux épargnants individuels.

SOMMAIRE

- Investir en actions : une classe d’actifs incontournable dans un patrimoine diversifié

- Les différentes solutions pour investir en bourse

- Déléguer la gestion de vos placements en actions

- Le choix du dispositif d’épargne pour investir en bourse

- Investir en bourse : un placement à long terme

- Définir sa stratégie d’allocation

- Ce que Prosper Conseil vous propose

Investir en actions : une classe d’actifs incontournable dans un patrimoine diversifié

Les marchés actions : une classe d’actifs très performante

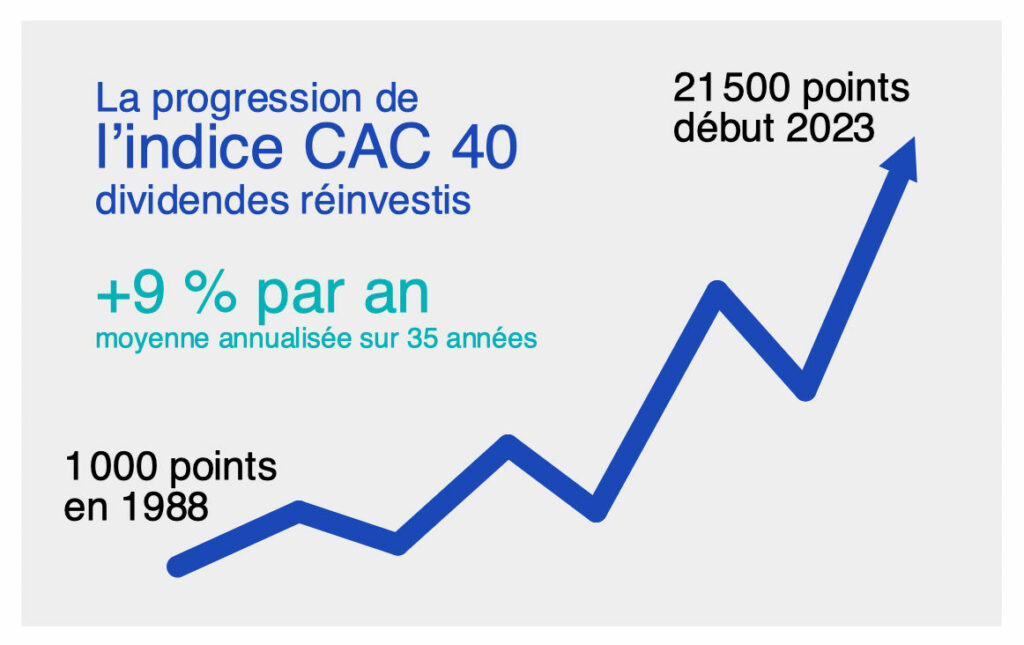

Les marchés actions sont l’une des classes d’actifs les plus performantes à long terme. Évoquons quelques chiffres concrets pour illustrer ce premier point.

Le CAC 40 est l’indice phare des marchés actions français : il est généralement connu des épargnants néophytes. L’indice CAC 40 permet de suivre la performance de 40 entreprises françaises figurant parmi les plus importantes en termes de capitalisation.

Ces entreprises sont valorisées des dizaines voire des centaines de milliards d’euros en bourse, vous connaissez leurs noms : TotalEnergies, Sanofi, LMVH, Axa, L’Oréal, Saint-Gobain, etc.

Depuis son lancement en 1987, la performance moyenne annuelle du CAC 40, dividendes réinvestis, a été de l’ordre de 8-9 % par an.

De l’autre côté de l’Atlantique, le principal indice pour suivre les marchés actions américains est le S&P 500. Cet indice permet de suivre la performance des 500 plus grosses entreprises cotées aux États-Unis.

Historiquement, les marchés américains ont délivré des performances supérieures à celles des marchés actions européens et français. Depuis 1928, la performance moyenne annuelle du S&P 500, dividendes réinvestis, a été de l’ordre de 9-10 % par an.

Comme nous le verrons dans cet article, il est très facile pour un épargnant basé en France de s’exposer aux marchés actions américains.

Les autres bonnes raisons d’investir en bourse

Les marchés actions constituent un excellent placement pour vous protéger de l’inflation. En effet, l’inflation n’est rien d’autre que la hausse des prix des biens et des services commercialisés par les entreprises. Les revenus que l’épargnant tire de ses investissements en actions accompagnent donc naturellement la hausse du chiffre d’affaires et des bénéfices des entreprises dont il est actionnaire.

De par cette protection contre l’inflation et leurs bonnes performances, les marchés actions sont une classe d’actifs très intéressante pour valoriser votre patrimoine sur le long terme, et notamment préparer sa retraite.

Les actions représentent un marché financier gigantesque. La valorisation globale des marchés actions, calculée en comptant l’ensemble les entreprises cotées sur toutes les grandes places boursières, avoisine les 100 000 milliards de dollars.

L’univers d’investissement est très large. L’investisseur peut ainsi diversifier son patrimoine sur un grand nombre de secteurs d’activités (technologies de l’information, industrie, santé, luxe, transport, consommation de base, énergie, etc.) et d’aires géographiques (Europe, États-Unis, Japon, etc.).

Comme nous l’avons évoqué en introduction, un des avantages de l’investissement en bourse est que vous pouvez facilement optimiser votre fiscalité en utilisant des dispositifs d’épargne adéquats : assurance vie, PER, PEA. Ces enveloppes dites « capitalisantes » sont fiscalement très intéressantes pour développer votre patrimoine. Nous allons y revenir plus loin dans cet article.

Investir en bourse, c’est aussi d’une certaine façon soutenir l’économie réelle. En effet, lorsqu’une entreprise est introduite en bourse, elle peut ouvrir son capital en émettant de nouvelles actions. L’opération permet ainsi de lever des capitaux servant à financer le développement et l’accélération de la croissance de l’entreprise. Investir en bourse est donc un moyen de soutenir les entreprises.

Investir en bourse simplement en optant pour des fonds actions

« La bourse, c’est compliqué ». Voilà le type de jugement hâtif et erroné que les épargnants mal informés peuvent émettre au sujet de l’investissement en bourse.

En effet, il existe un moyen simple et efficace pour investir en bourse : se tourner vers les fonds actions.

Il en existe des milliers. Tous n’affichent pas les mêmes objectifs ni les mêmes stratégies. Certains fonds sont concentrés sur une aire géographique et/ou des secteurs spécifiques. Certains fonds vont chercher à privilégier certains types d’actions (valeurs de croissance, valeurs peu volatiles/défensives, valeurs à fort dividende, etc.).

Tous les fonds ne se valent pas. Certains sont plus performants que d’autres. Plus loin dans cet article, nous allons vous présenter les différents types de fonds et vous donner quelques recommandations.

Il n’est pas toujours évident de s’y retrouver dans le choix des fonds. Si c’est votre cas, vous pouvez faire le choix de déléguer ce travail de sélection des fonds.

La possibilité de déléguer la gestion de votre portefeuille

Quand vous investissez en bourse, vous avez deux choix qui s’offrent à vous.

Soit vous gérez vos placements vous-même en choisissant les actions et/ou fonds dans lesquels vous souhaitez investir. C’est la gestion libre. Notez au passage que les conseillers Prosper Conseil disposent de l’expertise nécessaire pour vous conseiller sur le choix des fonds actions et la stratégie de diversification adaptée à votre profil.

Soit vous déléguez la gestion à un gestionnaire. C’est la gestion pilotée (ou gestion déléguée). Le gestionnaire s’occupe de la gestion du contrat (le plus souvent une assurance vie ou un PER) pour lequel vous lui donnez un mandat de gestion. Les gestions déléguées donnent accès à un choix (souvent restreint) de profils de risque génériques : défensif, équilibré, dynamique, offensif… Le choix du profil doit tenir compte de vos objectifs financiers (horizon d’investissement, aversion au risque, etc.). Les avantages et les inconvénients de ce mode de gestion sont détaillés plus loin dans l’article.

Les différentes solutions pour investir en bourse

Il existe plusieurs façons d’investir en bourse. L’épargnant individuel a accès à :

- différents types de supports/titres : des actions détenues en direct, des fonds actifs, fonds indiciels (trackers et ETF), etc. ;

- différents dispositifs d’épargne (enveloppes fiscales) : compte-titres ordinaire, plan d’épargne en actions, assurance vie, plan d’épargne retraite, etc. ;

- et enfin différents modes de gestion (gestion libre ou gestion pilotée, voire une combinaison des 2 modes).

Parmi les différentes possibilités d’investissement, certaines sont plus adaptées que d’autres. La stratégie et le choix des supports et des dispositifs d’épargne à privilégier se fait d’une part (1) en fonction de votre niveau de connaissance et de votre implication dans la gestion de vos investissements, et d’autre part (2) en fonction de votre situation patrimoniale et fiscale. Ce second point oriente tout particulièrement le choix des dispositifs d’épargne à privilégier.

Investir en bourse dans des actions en direct

Une première façon d’investir en bourse consiste à choisir et acheter une par une les actions que vous souhaitez détenir en portefeuille. On appelle aussi cela du stock picking. Autrement dit, la sélection d’actions individuelles (« titres vifs »).

Les épargnants individuels optant pour cette méthode d’investissement espèrent alors obtenir des performances supérieures à celles du marché. Concrètement, l’objectif est de battre les indices boursiers, lesquels font office de mètre-étalon auxquels les investisseurs se comparent. Par exemple, si le CAC 40 fait + 10 % sur une année, le but des épargnants individuels est de faire mieux que cet indice.

Gérer un portefeuille d’actions détenues en direct est compliqué et chronophage

Compliqué, car cela nécessite des compétences en analyse financière faisant défaut à la plupart des épargnants individuels.

De plus, les épargnants ne disposent pas des connaissances nécessaires pour construire un portefeuille équilibré.

Aussi, ce type de stratégie expose à des erreurs de gestion : renforcer les positions perdantes, alléger trop tôt les positions gagnantes, sur-pondérer un secteur et/ou une poignée de valeurs, etc. Ces décisions délétères figurent parmi les biais psychologiques récurrents des épargnants individuels.

La gestion d’un portefeuille d’actions détenues en direct est chronophage. L’épargnant individuel doit se former, suivre l’actualité économique des entreprises, et analyser des dizaines voire des centaines de rapports financiers afin d’identifier des actions qu’il estime prometteuses. Le tout sans garantie de succès… De fait, peu d’épargnants individuels ont assez de temps pour effectuer ces analyses de façon rigoureuse et gérer avec succès un portefeuille d’actions.

Au final, avec le stock picking, l’épargnant consacre du temps à la gestion de son portefeuille en espérant améliorer la performance, et c’est souvent le contraire qui se produit.

Note : d’ailleurs, même les gérants professionnels de fonds actifs peinent à battre les marchés. En Europe, sur une période de dix ans d’investissement, après déduction des frais du fonds, moins de 15 % des fonds actifs parviennent à battre leur indice de référence. C’est la raison pour laquelle les fonds indiciels, c’est-à-dire les fonds (type trackers) répliquant simplement un indice, sont de plus en plus populaires (voir plus bas).

Investir dans des fonds

Nous l’avons vu juste au-dessus, la gestion en direct d’un portefeuille d’actions est compliquée. Heureusement, il existe des solutions beaucoup plus simples pour investir en bourse : vous pouvez investir dans des fonds actions.

Les fonds actions sont gérés par des sociétés de gestion. Les gérants de fonds prennent en main la gestion et l’investissement de l’épargne confiée par les clients. Au sein de chaque fonds, le capital est investi dans plusieurs dizaines, voire centaines d’entreprises différentes. Les gestionnaires, épaulés par des équipes d’analystes financiers, élaborent diverses stratégies avancées pour optimiser la performance du portefeuille.

Investir dans des fonds actions est la solution d’investissement la plus simple et la plus efficace. Cette méthode d’investissement est d’ailleurs également privilégiée par les épargnants avertis et les investisseurs chevronnés.

Exemple d’investissement dans un fonds actions

L’image ci-dessous présente la composition du plan d’épargne retraite (PER) d’un épargnant individuel. Ce dernier a fait le choix d’investir 100 % de son épargne sur un seul fonds actions. La gestion du PER est ici très simplifiée : l’épargnant n’a qu’une seule ligne en portefeuille (et pas 40 lignes pour 40 actions différentes).

Le fonds actions choisi par l’épargnant est l’ETF Lyxor CAC 40 (DR). Il s’agit un fonds indiciel répliquant la performance de l’indice CAC 40. Avec un seul fonds en portefeuille, l’épargnant investit automatiquement sur les 40 entreprises du CAC 40.

La mention « Dist » indique que les dividendes collectés par le fonds sont redistribués à l’épargnant (par opposition à d’autres fonds capitalisant les dividendes).

Le code ISIN est un identifiant permettant d’identifier de manière unique un titre financier (action, obligation, fonds, etc.). Le code ISIN de l’ETF Lyxor CAC 40 (DR) Dist est FR0007052782.

Le gestionnaire du fonds (la société de gestion Amundi / Lyxor) met à disposition des épargnants des informations détaillées sur les caractéristiques de ce fonds.

Note : l’exemple d’allocation présenté ci-dessus est donné à titre purement pédagogique. Il ne constitue pas une recommandation d’investissement. À ce propos, les épargnants ont plutôt plus intérêt à privilégier des fonds avec une allocation monde et/ou combiner des fonds actions couvrant l’ensemble des régions du monde avec des économies développées, et pas uniquement le CAC 40.

Il existe différents types de fonds

On peut distinguer deux grands types de fonds : les fonds actifs et les fonds indiciels. Voici en quelques mots ce qui distingue de ces deux types de fonds :

- Les fonds actifs sont gérés de façon… active. Ils ont généralement pour objectif de battre un indice de référence ou une combinaison pondérée de plusieurs indices (l’Euro Stoxx 50, le S&P 500, etc.). Certains fonds actifs se donnent pour objectif premier la diminution de la volatilité (protection du capital) avant celle de maximiser la performance.

- Les fonds indiciels ont pour but de simplement répliquer les performances d’un indice boursier de référence, sans chercher à le battre. Par exemple, le tracker « ETF Lyxor CAC 40 (DR) – Dist » réplique la performance de l’indice CAC 40 tout en redistribuant les dividendes de l’indice CAC 40 aux détenteurs des parts du fonds. Du fait de l’automatisation de ce type de stratégie, les frais de gestion des fonds indiciels sont très réduits.

Tableau comparatif des 3 supports d’investissement évoqués : les fonds indiciels, les fonds actifs, et les actions détenues en direct

| Investir dans des fonds indiciels | Investir dans des fonds actifs | Investir dans des actions en direct | |

|---|---|---|---|

| Objectif | Répliquer la composition et donc performance d’un indice de référence | Battre un indice de référence | Battre un indice de référence |

| Diversification | Selon la nature de l’indice répliqué | Dépend de l’objectif du fonds | Dépend des objectifs de l’investisseur |

| Difficulté | Facile | Facile | Difficile |

| Niveau de connaissance requis | Faible | Faible | Élevé |

| Frais de gestion | Frais de gestion faibles (0,20-0,30 % par an) | Frais de gestion non négligeables (1-2 % par an) | Néant |

| Performance | Très proche de celle de l’indice répliqué | Variable (souvent inférieure à l’indice de référence pour de nombreux fonds) | Variable (inférieure à l’indice de référence pour la plupart des épargnants) |

Il existe des milliers de fonds actions dans lesquels vous pouvez investir, mais ils ne se valent pas tous. Pour vous aider à faire le tri parmi ces fonds, nous vous donnons plus bas dans l’article des recommandations pour choisir vos fonds actions.

Déléguer la gestion de vos placements en actions

Comme nous l’avons évoqué précédemment, vous avez la possibilité de sélectionner vous-même les titres (actions et/ou fonds) qui composent votre portefeuille (gestion libre), ou vous pouvez faire le choix d’en déléguer la gestion (gestion pilotée).

Revenons ici plus en détail sur le fonctionnement de la gestion déléguée (aussi appelée gestion pilotée).

En optant pour une gestion déléguée, vous donnez mandat à un gestionnaire pour gérer vos placements. Généralement, le mandat porte sur tout ou partie du capital placé sur une enveloppe spécifique : un contrat d’assurance vie, un plan d’épargne retraite (PER) ou un plan d’épargne en actions (PEA) que vous détenez dans une banque ou chez un courtier spécialisé.

L’épargnant choisit le gestionnaire (gestion pilotée). Ensuite, le gestionnaire choisit les fonds sur lesquels investir.

Différents profils de gestion

Avec la gestion pilotée, le professionnel prend la main sur votre capital et l’investit en fonction de votre profil d’investisseur. Dans la plupart des établissements traditionnels (banques de détail au coin de la rue), l’épargnant a accès à un choix restreint de profils :

- sécurisé ;

- équilibré ;

- dynamique.

Le choix du profil dépend essentiellement de l’horizon d’investissement et de l’aversion aux risques de l’épargnant. Un épargnant investissant à long terme et peu inquiété par la volatilité inhérente aux marchés actions (mouvements haussiers et baissiers de la valeur des actions et des fonds) pourra opter pour une allocation dynamique. Ce profil affiche les meilleures perspectives de gains à long terme.

À chaque profil correspond une stratégie d’allocation unique, c’est-à-dire un portefeuille type avec une clé de répartition sur différents fonds (et différentes classes d’actifs) plus ou moins risqués.

Un service payant

Le mode de gestion déléguée est souvent mis en avant par les banques et courtiers chez lesquels vous détenez votre épargne. Cela pour une raison simple : la gestion pilotée est un service généralement payant. C’est donc un moyen pour la banque ou le courtier d’augmenter ses revenus en proposant un service complémentaire.

Sachez par ailleurs, qu’en sus des frais de gestion déléguée, la banque ou le courtier perçoit généralement des rétrocessions de frais de la part des fonds que vous logez dans votre contrat (que ce soit en gestion libre ou gestion déléguée).

Certains établissements proposent une gestion déléguée/pilotée gratuite. Mais comme vous le savez, rien n’est réellement gratuit… Ce geste commercial est rendu possible par l’existence de ces rétrocessions. Si la gestion déléguée en elle-même n’est effectivement pas facturée, cela ne signifie pas pour autant que l’épargnant est affranchi de tout frais… dans ce cas, on peut craindre une sélection de fonds avec de lourds frais de gestion.

Note : généralement, l’épargnant peut à tout moment faire le choix de basculer du mode de gestion libre au mode de gestion pilotée, et inversement. Toutefois, certains courtiers sont spécialisés sur la gestion pilotée. Ils proposent des contrats (assurance vie ou PER) dont le mode de gestion ne peut pas être passé en gestion libre.

Les Fintech de l’épargne pour investir en bourse

Depuis quelques années, certains courtiers en ligne (Yomoni, Nalo, Goodvest, Ramify, etc.) proposent des gestions pilotées très compétitives au regard des offres des acteurs traditionnels de l’épargne (les banques de détail).

Concrètement, ces Fintech (technologies financières) proposent un choix accru de profils d’allocation et des frais très compétitifs. Ces frais réduits sont permis en raison des économies réalisées par l’absence de réseaux d’agences : la gestion des contrats se fait en ligne.

En termes de stratégie d’allocation, ces Fintech privilégient souvent les fonds indiciels plutôt que les fonds actifs. Or, les fonds indiciels affichent également des frais de gestion beaucoup plus faibles que ceux des fonds actifs.

Au final ces Fintech ont le mérite de dépoussiérer le secteur de la gestion pilotée en proposant davantage de profils d’allocation et des performances escomptables supérieures à celle des acteurs traditionnels. Notamment en raison des frais réduits à tous les niveaux (frais de la gestion déléguée du courtier, frais des fonds, et frais de gestion de l’assureur).

L’épargnant individuel peut faire appel à leurs services à partir de quelques centaines d’euros à investir. Leurs services sont accessibles à toutes les bourses.

Mais ce ticket d’entrée très bas implique des contreparties. Ces Fintech ont également quelques limites :

- Les profils d’allocation, bien que nombreux, demeurent génériques (le même choix de profils est proposé à tous les clients).

- Ces courtiers travaillent avec un nombre très réduit d’assureurs (généralement un seul assureur).

- Le service est souvent automatisé en ligne via un « robo-advisor » (un algorithme censé apporter du conseil personnalisé). Par défaut, l’épargnant ne bénéficie pas de l’attention d’un conseiller personnel pour faire le point sur sa situation.

- Les services se concentrent sur la gestion d’un contrat (une assurance vie, un PER, etc.) et n’incluent pas d’aide à l’optimisation patrimoniale et fiscale au sens large. Il n’y a pas de vision globale ni de conseil global.

Note : les services de Prosper Conseil couvrent des besoins beaucoup plus larges que ceux auxquels répondent ces Fintech. En effet, avec la gestion conseillée de Prosper Conseil, vous bénéficiez d’un accompagnement à 360° sur votre patrimoine.

Investir en bourse avec l’aide d’un conseiller en gestion de patrimoine indépendant

Chez Prosper Conseil, il n’y a ni robo-advisor, ni profil d’investissement pré-établi. Chaque client bénéficie de conseils 100 % personnalisés et d’une stratégie d’allocation sur mesure.

Le conseiller en gestion de patrimoine attitré adopte une approche globale pour optimiser le patrimoine du client, en tenant compte de l’ensemble de ses spécificités (situation familiale, situation professionnelle, patrimoine détenu dont immobilier, projets de vie, etc.).

Prosper Conseil est un cabinet indépendant travaillant avec de multiples assureurs et banques. Pour chaque client, nous identifions les acteurs (établissements bancaires, assureurs, fonds, etc.) apportant les meilleures solutions d’investissement.

Si vous vous sentez perdu face à l’immensité des choix existants concernant les fonds d’investissement en actions et que vous souhaitez déléguer ce travail de sélection, Prosper Conseil peut vous accompagner.

En faisant le choix d’un conseiller en gestion de patrimoine (CGP) indépendant, vous bénéficiez d’une allocation patrimoniale sur mesure, qui inclut le choix des fonds d’investissement en actions et le choix des dispositifs d’épargne adaptés (PEA, assurance vie, PER et/ou CTO).

Passer par Prosper Conseil permet de bénéficier d’une gestion beaucoup plus fine et de profiter de stratégies d’investissement avancées : levier financier, assurance vie luxembourgeoise, nantissement de contrat, etc. Ces solutions sont envisagées au cas par cas. C’est la garantie d’optimiser la performance globale et la fiscalité de l’ensemble de votre patrimoine et de vos revenus.

Plus de patrimoine,

plus de revenus,

moins d’impôts !

Un conseil global à 360° pour mieux

profiter de votre patrimoine

Le choix du dispositif d’épargne pour investir en bourse

Voyons maintenant cinq dispositifs d’épargne existants pour loger vos investissements en bourse.

Le CTO (Compte-Titres Ordinaire)

Le compte-titres ordinaire (CTO) est le compte par défaut pour détenir des titres financiers (actions, fonds, obligations, produits dérivés, etc.).

Cette enveloppe est fiscalement peu intéressante. Les revenus et gains réalisés sur le CTO sont imposés selon les règles fiscales applicables par défaut aux valeurs mobilières. Dit simplement, le CTO n’offre pas d’avantages fiscaux.

Le régime d’imposition par défaut est le prélèvement forfaitaire unique (PFU). L’épargnant se voit imposer à hauteur de 30 % sur les plus-values et dividendes perçus dans l’année. Et ce, chaque année.

Une personne morale peut ouvrir un CTO. Le CTO est un dispositif de référence pour les investisseurs investissant via leur société, et notamment leur holding patrimoniale.

Le PEA (Plan d’Épargne en Actions)

Vous pouvez aussi investir en bourse via le PEA (Plan d’Épargne en Actions). Cette enveloppe vous permet d’investir sans avoir à payer d’impôts sur le revenu, si vous sortez après les 5 ans du PEA. Il ne vous reste plus qu’à payer 17,2 % de prélèvements sociaux sur les gains, quand vous sortez du PEA.

Il s’agit d’une enveloppe capitalisante : il n’y a pas d’impôt tant que vous ne sortez pas du PEA (même sur les dividendes reçus). Donc vous capitalisez pleinement, c’est l’effet boule de neige.

En contrepartie de ses avantages fiscaux, le plafond des versements du PEA est fixé à 150 000 €.

Le PEA est intéressant fiscalement parlant, mais il ne comporte pas d’avantages fiscaux à la succession. Pour cette raison, nous préfèrons l’assurance vie comme dispositif d’épargne.

L’assurance vie

L’assurance vie est le dispositif de référence pour investir en France. En effet, le montant global des encours investis est supérieur à 1 850 milliards d’euros, c’est le placement préféré des Français.

Au sein d’une assurance vie, vous pouvez investir dans des fonds euros (capital garanti) et/ou dans des unités de compte.

De nos jours, tous les contrats commercialisés sont multisupports, c’est-à-dire que le contrat permet à la fois d’investir sur un fonds euro mais aussi des unités de compte.

C’est parmi les unités de compte que l’on trouve des fonds actions.

L’argent placé en assurance vie reste disponible à tout moment. Après un rachat partiel (retrait), votre assurance vie reste ouverte et vous pouvez continuer à épargner sur cette enveloppe fiscale. Tandis que si vous effectuez un rachat total, vous récupérez l’ensemble de l’argent épargné, mais cela entraînera la clôture du contrat.

Comme pour le PEA, vous pouvez accumuler les gains sur l’assurance vie sans être imposé. Car vous ne serez imposable qu’à la sortie de l’assurance vie (par rachat partiel ou total). Avec un grand avantage fiscal si vous sortez après les 8 ans du contrat.

En effet, 8 ans après l’ouverture de votre assurance vie, vous bénéficiez d’un abattement annuel sur la part des plus-values matérialisées à l’occasion d’un retrait, à hauteur de 4 600 € pour une personne seule ou de 9 200 € pour un couple pacsé ou marié. Sur la part de plus-value dépassant ce seuil, votre taux d’imposition sera de 24,70 % (pour la part des versements inférieurs à 150 000 €) ou de 30 % (pour la part des versements supérieurs à 150 000 €).

En cas de décès, le capital investi en assurance vie sera transmis aux bénéficiaires que vous désignez dans la clause bénéficiaire du ou des contrats souscrits. L’assurance vie permet de fortement réduire l’imposition de la transmission. Le souscripteur d’une assurance vie peut transmettre 152 500 € à chacun des bénéficiaires désignés, sans que ces derniers n’aient à payer de droits de succession.

Le PER (Plan d’Épargne Retraite)

Pour investir en bourse, vous disposez également du PER (pour Plan d’Épargne Retraite).

Ce dispositif d’épargne vous permet de déduire de votre revenu imposable les sommes que vous versez sur le contrat. Il s’agit d’un outil très efficace pour baisser votre impôt sur le revenu.

Le PER est un dispositif d’épargne retraite tout particulièrement intéressant si vos revenus imposables s’inscrivent dans la TMI (Tranche Marginale d’Imposition) à 30 % et plus.

En contrepartie, votre capital est bloqué jusqu’à votre départ en retraite (hors cas de déblocage anticipé).

Le PER est utile dans une optique patrimoniale, mais aussi de prévoyance. Plusieurs situations (décès du conjoint, invalidité, fin de droits au chômage, etc.) permettent un déblocage anticipé du PER et avec une fiscalité plus clémente.

Le contrat de capitalisation

Enfin, dans certains cas spécifiques, un contrat de capitalisation peut s’avérer intéressant pour investir en bourse.

Il a un fonctionnement proche de celui de l’assurance vie, mais il peut être transmis après le décès de son souscripteur (à l’inverse d’une assurance vie, où il y a dénouement du contrat au décès du souscripteur, le capital étant transmis mais pas le contrat).

Ainsi, le contrat de capitalisation est une enveloppe capitalisante intéressante pour les sociétés et notamment les holdings, car les frottements fiscaux sont réduits. Toutefois, vous devrez payer des frais de gestion annuels.

De plus, le contrat de capitalisation est très intéressant lors d’un démembrement ou d’une transmission de votre patrimoine.

Tableau comparatif des différentes enveloppes pour investir en bourse

| CTO | PEA | Assurance vie | PER | Contrat de capitalisation | |

|---|---|---|---|---|---|

| Univers d’investissement actions | Tous les supports sont logeables en CTO Actions, fonds actions, ETF, produits dérivés, etc. | Actions d’entreprises basés dans l’UE, fonds actions, certains ETF monde éligibles. | Fonds actions, ETF, quelques titres vifs (actions en direct) Note : presque tous les supports sont logeables dans une assurance vie luxembourgeoise | Actions, fonds actions, ETF | Fonds actions, ETF, quelques titres vifs (actions en direct) |

| Avantages fiscaux | ❌ | ✅ En sortie | ✅ En sortie | ✅ Sur les versements | Peu/pas de frottements fiscaux durant la phrase de capitalisation, mais pas d’avantages spécifiques à la sortie |

| Durée de détention minimale pour bénéficier d’avantages fiscaux | Aucune | 5 ans | 8 ans | Jusqu’à la retraite* | Aucune |

| Avantages successoraux | Pas d’avantages spécifiques à la succession, mais démembrement possible | ❌ | ✅ | ✅ | ✅ |

| Dispositif d’investissement accessible aux personnes morales (société, holding, etc.) | ✅ | ❌ | ❌ | ❌ | ✅ |

*hors cas de déblocage anticipé.

Investir en bourse : un placement à long terme

La bourse fait partie des placements risqués. C’est la contrepartie à leur bonne performance. Les cours des actions et les valeurs des parts de fonds fluctuent plus ou moins fortement selon le contexte économique et l’état psychologique des acteurs du marché. Cette volatilité implique un risque de perte en capital.

Pour cette raison, l’investissement en bourse doit seulement être envisagé dans une optique d’investissement à long terme (8 ans et davantage).

Sur le court terme, la bourse est très volatile et elle subit les émotions des investisseurs, lesquels ont tendance à sur-réagir à la moindre nouvelle économique. C’est tantôt l’optimisme qui domine, tantôt la peur.

Mais, à long terme, les marchés actions sont structurellement orientés à la hausse, car l’économie et les entreprises poursuivent leur développement.

Les études statistiques montrent que plus l’horizon d’investissement est grand, plus le risque de perte est réduit. Historiquement, le risque de perte est quasiment nul au-delà de 15 ans.

Donc plus l’épargnant investit à long terme, plus il peut se permettre de dynamiser son allocation patrimoniale en allouant une part importante de son patrimoine en actions.

Si l’on prend le cas d’un épargnant souhaitant préparer sa retraite à horizon 30 ans, par exemple en profitant du PER (Plan d’Épargne Retraite), opter pour une allocation résolument dynamique (avec une forte proportion de fonds actions dans le PER) sera généralement la stratégie recommandée. La part des fonds actions pourra être réduite à l’approche de la retraite.

Note : pour en savoir plus, consultez notre article : quels sont les risques d’un investissement en actions ?

Définir sa stratégie d’allocation

À ce stade de l’article, vous devez sûrement vous demander quelle part de votre patrimoine vous devriez investir en actions ?

Cela va dépendre de plusieurs facteurs. En voici quelques-uns :

- Vos projets de vie (dépenses à venir).

- Votre horizon d’investissement.

- Votre aversion au risque.

- Votre façon d’investir (en tant que personne physique ou morale).

Si vous investissez à long terme et que vous avez une faible aversion au risque, vous pouvez en principe détenir une bonne part d’actions dans votre patrimoine.

Ajuster votre allocation dans le temps

Vous devrez également ajuster votre allocation d’actions en fonction des conditions de marché. Ce qui signifie que si vous définissez une allocation avec un pourcentage donné pour chacune de vos classes d’actifs (x % fonds euro, y % actions, z % immobilier), vous devrez suivre cette stratégie dans le temps.

Cela vous permettra de vérifier que cette stratégie est adaptée à vos projets personnels et professionnels, qui peuvent évoluer avec le temps (tout comme les marchés boursiers).

En effet, dans le cas d’une forte hausse ou d’une forte baisse des marchés, votre portefeuille pourrait dériver de l’allocation que vous vous étiez fixé initialement. Pour pallier ce problème, vous devrez arbitrer votre épargne d’un placement à un autre.

Ajouter un levier financier ? Le crédit Lombard

Pour certains investisseurs, il est également possible d’investir avec un levier sur le patrimoine, grâce à un crédit lombard. Et cela, pour des raisons d’optimisation fiscale et/ou pour dynamiser la performance de votre portefeuille et améliorer le couple performance/risque.

En utilisant le levier cité ci-dessus, cela vous permet de mettre en œuvre des stratégies de type “risk-parity”. Cette stratégie est elle-même une évolution des stratégies reposant sur la théorie moderne du portefeuille. Cette théorie a été développée par Harry Markowitz dans les années 1950.

Les conseillers Prosper Conseil maîtrisent ce type d’approche.

Ce que Prosper Conseil vous propose

Si vous voulez commencer à investir et bénéficier d’un conseil global, avec mise à plat de l’ensemble de votre patrimoine, découvrez la gestion conseillée Prosper.

Nous vous proposons des solutions qui dépassent largement le cadre de l’investissement en bourse. Vous bénéficierez de nos meilleurs conseils sur l’optimisation de votre allocation globale, la fiscalité, la prévoyance, la retraite et la transmission.

En outre, le conseil en investissement financier est l’une de nos compétences mise au service de nos clients, avec notamment la mise en place d’une stratégie d’investissement en actions.

Nos tarifs sont compétitifs vis-à-vis des gestions pilotées traditionnelles ou Fintech, tout en fournissant un degré de personnalisation avancé et une optimisation globale de votre patrimoine.

En ce qui concerne notre gestion conseillée pour le volet investissement en bourse, elle s’articule autour de 4 axes, qui sont :

- Le choix des dispositifs d’épargne (enveloppes fiscales) adaptés à votre profil.

- Une stratégie de diversification multi-classes d’actifs.

- Le choix des supports d’investissements (les meilleurs fonds du marché).

- Les leviers financiers et l’optimisation fiscale.

Pour en savoir plus sur la gestion conseillée Prosper, n’hésitez pas à solliciter l’un de nos conseillers.

Plus de patrimoine,

plus de revenus,

moins d’impôts !

Un conseil global à 360° pour mieux

profiter de votre patrimoine

D’après ce que j’ai compris, si j’investis dans un ETF avec des actions ou des obligations qui sont dans d’autres devises que l’euro, je m’expose à un risque de change. En pratique, comment s’en protéger ?

Pour vous protéger à 100 % contre le risque de change, vous pouvez opter pour des ETF hedgés (couverts en devise), qui neutralisent les fluctuations des taux de change entre les différentes devises (au prix de frais plus élevés).

Mais plutôt qu’un risque, vous pouvez aussi voir l’exposition hors EUR comme une opportunité, surtout pour des devises fortes comme le CHF ou USD par exemple. La diversification en devises est raisonnable et nous la conseillons souvent à nos clients pour améliorer leur couple rendement / risque.

Bonjour et merci pour cet article.

Je me demande dans quelle situation est-il pertinent d’investir dans des ETF sectoriels plutôt que dans des ETF globaux ?

Bonjour,

Avec plaisir, nous mettons du cœur à l’ouvrage.

Investir dans des ETF sectoriels est pertinent lorsque vous avez une forte conviction sur la performance future d’un secteur spécifique ou si vous souhaitez surpondérer certains secteurs pour capitaliser sur les mégatendances : changements démographiques, urbanisation croissante, changements environnementaux, innovation technologique, etc.

Par exemple, si vous croyez fortement à la croissance du secteur de l’eau en raison de l’augmentation de la demande mondiale et des préoccupations environnementales, vous pourriez investir dans un ETF sectoriel spécialisé dans l’eau.

Les ETF semblent effectivement être la meilleure solution pour investir en bourse. Selon vous, quels sont les critères essentiels pour choisir un bon ETF ?

Effectivement, les fonds indiciels cotés (ETF) sont parfaits pour une stratégie d’investissement passive grâce à leur diversification, leurs faibles frais et leur simplicité d’utilisation. Voici quelques critères essentiels pour choisir un bon ETF :

– Classe d’actifs : déterminez si vous souhaitez investir dans des ETF actions, ETF obligations, ETC métaux précieux ou ETN cryptomonnaies.

– Indice suivi : les ETF actions peuvent être géographiques, sectoriels, ou thématiques. Assurez-vous que l’ETF réplique un indice de référence solide et bien diversifié comme le MSCI World ou le S&P500.

– Frais de gestion : optez pour des ETF avec des frais de gestion annuels faibles (moins de 0,5 %).

– Politique de distribution : privilégiez les ETF capitalisant (qui réinvestissent automatiquement les dividendes) aux ETF distribuant (qui versent des dividendes) pour optimiser les frais de transaction et la fiscalité.

– Taille du fonds et réputation de l’émetteur : privilégiez les ETF avec une taille importante (plusieurs centaines de millions d’euros d’encours) qui sont émis par des sociétés reconnues et fiables comme BlackRock (iShares) ou Amundi.

En prenant en compte ces critères, vous pourrez sélectionner des ETF adaptés à votre profil d’investisseur et à vos objectifs financiers.

Bonjour, Est-ce que l’investissement en bourse est trop risqué pour un débutant ?

Bonjour,

Investir en bourse comporte des risques, mais ils peuvent être réduits avec une bonne stratégie. Pour débuter, privilégiez des ETF diversifiés, investissez régulièrement sur le long terme, et évitez le trading actif.