Investir dans l’or : bonne ou mauvaise idée ?

Considéré comme une valeur refuge, l’or est souvent envisagé par les épargnants pour compléter leur patrimoine aux côtés des actions, des obligations et de l’immobilier. Cependant, est-ce vraiment une bonne idée d’investir dans l’or ?

Métal précieux, l’or présente diverses facettes : esthétique, conducteur électrique et thermique, et bien sûr, en tant qu’investissement. Ses principaux acheteurs incluent les bijouteries, les industries technologiques, les banques centrales ainsi que les investisseurs institutionnels et individuels à travers le monde.

📌 D’un point de vue financier, il peut être judicieux d’investir dans l’or dans le cadre de votre stratégie patrimoniale. Décorrélé des marchés classiques, l’or apporte une certaine diversification mais au prix d’une forte volatilité. De plus, il ne garantit pas une protection complète contre l’inflation au fil des décennies. Et en tant qu’investissement atypique, nous préconisons un maximum de 10 % de métaux précieux dans votre patrimoine.

Il existe diverses méthodes pour investir dans l’or. Vous pouvez acquérir de l’or physique sous forme de lingots et de pièces. Nous pouvons vous recommander le site de confiance Achat-or-et-argent.fr (Godot & fils, entreprise en activité depuis 1933, on en reparle plus bas dans cet article) pour l’achat d’or physique. Alternativement, vous pouvez également investir dans l’or papier avec des fonds qui reproduisent la performance du cours d’une once d’or (trackers). Explications.

SOMMAIRE

- Faut-il investir dans l’or en 2025 ?

- Les avantages et inconvénients de l’or

- Comment faire pour investir dans l’or physique ?

- Comment investir dans l’or papier en bourse ?

- Est-ce rentable d’investir dans l’or ? Notre avis

Faut-il investir dans l’or en 2025 ?

Oui selon Ray Dalio, fondateur du hedge-fund Bridgewater. En effet, il alloue 15 % de métaux précieux (dont la moitié d’or) à son portefeuille “All Weather” réputé pour son aptitude à performer dans tous les cycles économiques (croissance/récession, inflation/déflation).

📊 Dans cette même optique, Harry Browne (écrivain, politicien et conseiller financier) alloue 25 % d’or à son “Permanent Portfolio”. À juste titre, car l’or est plus stable que les autres métaux précieux comme l’argent, le platine et ou palladium. Pendant les périodes d’incertitude économique, il possède un statut privilégié de valeur refuge et contracyclique.

Finalement, en quantité limitée, l’or semble apporter des bénéfices appréciables à un portefeuille financier. Cependant, il est crucial de considérer attentivement la réalité du marché : le prix de l’or ne suit pas une trajectoire linéaire et des périodes de baisse significative peuvent survenir.

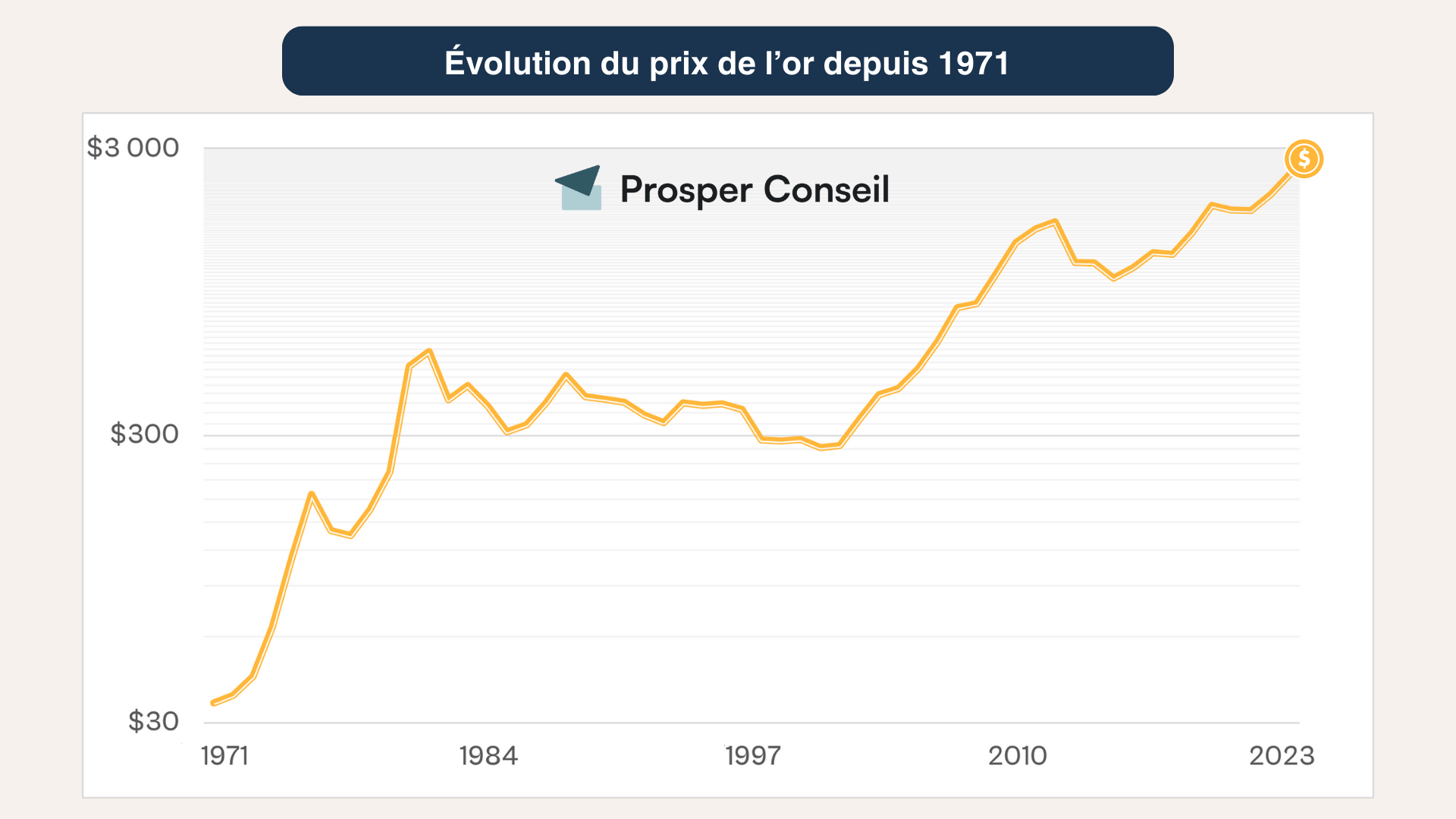

Historique du cours de l’or

L’or a servi de monnaie d’échange pendant des millénaires et a été l’actif sur lequel reposaient les principales monnaies, jusqu’aux accords de Bretton Woods en 1944 (convertibilité uniquement en dollar américain).

🪙 Ainsi, de 1944 à 1971, le prix de l’or était lié au dollar des États-Unis (USD – $) selon un système d’étalon change-or (gold exchange standard). Une once d’or (~ 31 grammes) correspondait à 35 $.

Cependant, dans un contexte inflationniste et de relations économiques internationales en berne, les États-Unis mettent fin à cet étalon-dollar en août 1971. La cotation continue des devises devient alors la norme. Cela explique le fait que l’évolution du prix de l’or par rapport au dollar US n’a d’historique flottant que depuis le début des années 1970.

Les grands cycles de l’or depuis les années 70

De 1971 à 2025, le prix d’une once d’or est passé de 35 $ à plus de 3 500 $, soit une multiplication du prix par 100 ! Toutefois, cela ne s’est pas fait en ligne droite, comme en témoigne le tableau ci-dessous.

| Période | Cours initial | Cours final | Variation | Implications |

|---|---|---|---|---|

| 1971-1980 | 35 $ | 847 $ | 📈 +2 320 % | Les chocs pétroliers de 1973 et 1979 |

| 1980-2000 | 847 $ | 254 $ | 📉 -70 % | Éclatement de la bulle aurifère |

| 2000-2010 | 254 $ | 1 892 $ | 📈 +645 % | La bulle internet et la crise des subprimes |

| 2010-2017 | 1 892 $ | 1 130 $ | 📉 -70 % | Éclatement de la bulle aurifère |

| 2017-2025 | 1 130 $ | 3 500 $ (plus haut historique) | 📈 +210 % | Tensions économiques et géopolitiques |

Investir en or n’est pas sans risque. Le métal jaune est un actif très volatil, c’est-à-dire que son cours fluctue fortement à la hausse comme à la baisse. Par conséquent, son statut de valeur refuge est relatif, étant sujet aux bulles et aux krachs. Dans un scénario de tension, l’or peut perdre jusqu’à 40 % de sa valeur en quelques mois.

💡 Note : ainsi, ce type de placement ne convient pas à la veuve de Carpentras. C’est-à-dire un investisseur conservateur qui cherche avant tout la sécurité avec des placements en obligations souveraines et “Investment Grade”.

Quand faut-il investir dans l’or ?

🔮 Personne n’a de boule de cristal sur l’évolution future du cours de l’or. Tout peut arriver comme son contraire. Comme en témoignent les avis des experts et les discussions sur les forums, chacun a ses propres convictions.

Et celui qui vous indique que “ça va monter” essaie généralement de vous vendre quelque chose. Il joue sur votre FOMO (Fear Of Missing Out), c’est-à-dire sur vos émotions et la peur de manquer des opportunités de marché. Soyons vigilants et gardons un esprit critique.

Dans l’absolu, vous pouvez prendre en compte certains éléments factuels pour enrichir votre réflexion :

- La fluctuation des prix de l’or sur le marché est principalement influencée par la demande d’investissement. Les banques centrales qui détiennent environ 20 % des réserves mondiales d’or contribuent à soutenir les prix grâce à une demande stable.

- L’or est également sensible aux mouvements du dollar (investir en dollars). Une baisse de ce dernier tend à faire monter le prix de l’or.

- L’or ne produit aucun rendement. Pas de dividendes, seulement l’espoir d’une plus-value. Par conséquent, il est concurrencé par d’autres actifs lorsque les taux nominaux augmentent plus rapidement que l’inflation.

💡 Note : il est l’or mon seignor, il l’or de se réveiller (Louis de Funès, La folie des grandeurs). Rassurez-vous, il n’y a pas de train à prendre à tout prix. L’or n’est pas essentiel dans une allocation d’actifs et son prix est essentiellement spéculatif (offre/demande). D’après Warren Buffett, directeur général de Berkshire Hathaway, investir dans l’or revient juste à parier sur la peur des investisseurs.

Les avantages et inconvénients de l’or

Investir en or n’est ni tout blanc ni tout noir. Le métal jaune possède des avantages, mais aussi de nombreux inconvénients.

Investir dans l’or : les avantages

🥇 L’or est un actif décorrélé des marchés actions et obligations (investir en bourse). Historiquement, l’or a une corrélation neutre, voire négative en fonction des périodes. Cela signifie que lorsque les marchés actions et/ou obligations baissent, le cours de l’or reste assez stable voire augmente.

🥇 L’or est un actif liquide. Ce qui signifie qu’il peut être facilement converti en argent (hors contexte de collapsologie). En effet, si vous achetez une pièce ou un lingot certifié, vous trouverez quelqu’un pour vous racheter votre or physique. Quant à l’or papier qui permet de vous exposer au cours de l’or, les marchés financiers offrent une liquidité permanente.

🥇 L’or est infalsifiable. En raison de sa pureté, de sa densité et de ses propriétés chimiques uniques, son authenticité pourra toujours être vérifiée.

Investir dans l’or : les inconvénients

⚠️ L’or d’investissement ne génère pas de revenu. Vous espérez seulement le vendre plus cher que vous l’avez acheté.

⚠️ L’or implique des coûts supplémentaires non négligeables. Du côté de l’or physique, vous devez stocker votre or dans un coffre sécurisé. Et du côté de l’or papier, vous devez payer des frais de gestion.

⚠️ Le cours de l’or est parfois très volatil. Comme vu ci-dessus, les hausses sont spectaculaires tout comme les baisses.

⚠️ L’or ne permet pas toujours de protéger votre épargne de l’inflation. En effet, sur les dernières décennies, seules les actions ont réellement permis de pallier l’effet destructeur de l’inflation.

Comment faire pour investir dans l’or physique ?

Si vous envisagez d’acheter de l’or physique pour diversifier votre portefeuille ou simplement détenir une réserve de valeur tangible, plusieurs choix s’offrent à vous.

Acheter des bijoux : l’or commercial

📿 Les bijoux en or constituent un premier moyen d’acquérir de l’or. Cependant, ils sont soumis à la taxe sur la valeur ajoutée (TVA) et ce n’est jamais de l’or pur (24 carats – 1000 millièmes). En pratique, les bijoux sont des alliages d’or avec d’autres métaux pour assurer leur résistance (l’or pur est trop malléable). Il y a différents niveaux de pureté indiqués par des poinçons :

- Tête d’aigle (18 carats ou 750 millièmes, soit 75 % d’or)

- Coquille Saint-Jacques (14 carats ou 585 millièmes, soit 58,5 % d’or).

- Trèfle (9 carats ou 375 millièmes, soit 37,5 % d’or).

Les bijoux sont rarement un bon investissement. Il faut plutôt les considérer pour leur valeur d’usage.

💡 Note : à titre indicatif, la déclaration des ventes de bijoux et d’objets d’art est requise uniquement lorsque le montant de la transaction dépasse 5 000 €.

Acheter des pièces et lingots au comptoir ou en ligne : l’or d’investissement

🟡 Vous pouvez acheter de l’or sonnant et trébuchant avec une pureté supérieure à 995 millièmes (> 99,5 % d’or) auprès d’une agence spécialisée “en dur” ou en ligne. Par exemple :

- Des pièces (Napoléons, Florins, Kruggerand, etc.).

- Des lingotins (moins de 500 g).

- Et des lingots (à partir de 500 g).

Toutefois, lors de ces transactions, vous devrez payer un supplément sur le prix de l’or acquis : la “prime”. Il s’agit de la rémunération perçue par le marchand pour ses services. Que ce soit sur internet ou en boutique, le montant de la prime varie en fonction du marchand, de la quantité d’or achetée, ainsi que de la qualité et de la rareté de la pièce. Par exemple, la prime avoisine les 3 % pour l’achat d’un lingotin de 50 grammes.

💡 Note : vous pouvez stocker votre or : (1) dans un coffre-fort personnel (risque de cambriolage et pensez à mettre à jour votre assurance habitation), (2) dans le coffre d’une banque (de moins en moins proposé) et (3) dans un coffre-fort de société spécialisée (solution souvent proposée par les acteurs du marché de l’or).

Godot et Fils, via leur site Achat-or-et-argent.fr, est un acteur fiable que l’on peut recommander à ceux qui cherchent à investir dans l’or physique. Cet établissement, fondé en 1933, est reconnu pour son expertise dans les métaux précieux et propose une offre compétitive sur le marché. Leur site présente une large gamme de pièces et de lingots en or, avec des prix attractifs et des informations utiles pour les acheteurs.

Achat et vente de l’or physique : la fiscalité

🧾 Lors de l’achat, vous êtes exempté de la TVA si vous achetez de l’or d’investissement. De plus, vous n’avez aucune déclaration à faire.

Lors de la vente, si vous choisissez de le faire de gré à gré (sans recourir à un courtier, un bijoutier ou tout autre intermédiaire), vous devez remplir vous-même la déclaration nécessaire pour le calcul et le paiement de l’impôt :

- Par défaut, une imposition fixe de 11,5 % s’applique sur le montant total de la vente (que vous soyez en plus ou moins-value). Vous devez alors déclarer la cession avec le formulaire N° 2091-SD.

- Toutefois, si vous avez toujours la facture, le certificat de propriété et que la pièce est scellée ou le lingot numéroté, alors vous pouvez opter pour le régime général de taxation des plus-values. Vous devez déclarer la cession avec le formulaire N°2092-SD. Les plus-values sont alors imposées à 36,20 % (19 % au titre de l’impôt sur le revenu et 17,2 % au titre des prélèvements sociaux). En outre, vous bénéficiez d’un abattement annuel de 5 %, appliqué au-delà de la 2ème année de détention. Par conséquent, vos plus-values sont totalement exonérées d’impôts après 22 ans de détention. Donc soyez rigoureux, conservez précieusement la facture.

Comment investir dans l’or papier en bourse ?

Investir dans l’or papier avec des instruments financiers vous permet de bénéficier de la performance de l’or sans les inconvénients liés à la détention physique du métal.

💡 Note : quant aux actions des entreprises aurifères (exploitation de mines d’or), elles ont des performances différentes du cours de l’or. Et en pratique, les actions aurifères ont largement sous-performé les actions mondiales depuis les années 2010, comme en témoigne l’indice MSCI ACWI IMI Gold Index (USD).

Investir avec un compte-titres : les trackers (ETC) en or

Avec un compte-titres ordinaires (CTO), vous pouvez facilement investir dans des ETC (exchange traded commodity) qui reproduisent fidèlement les mouvements du prix de l’or. Ils offrent ainsi une exposition directe au marché de l’or. Vous profitez alors des variations de prix sans avoir à posséder physiquement l’actif.

| Nom (ISIN) | Encours | Frais | Courtiers (liste non exhaustive) |

|---|---|---|---|

| iShares Physical Gold ETC (IE00B4ND3602) | 18 500 M $ | 0,12 % | Interactive Brokers et Saxo Bank et Trade Republic |

| Invesco Physical Gold ETC (IE00B579F325) | 18 000 M $ | 0,12 % | Interactive Brokers et Saxo Bank |

| Amundi Physical Gold (FR0013416716) | 6 100 M $ | 0,12 % | Interactive Brokers et Saxo Bank |

| Xtrackers IE Physical Gold ETC Securities (DE000A2T0VU5) | 6 000 M $ | 0,11 % | Interactive Brokers et Saxo Bank |

💡 Note : les trackers liés au métal jaune ne sont pas éligibles au plan d’épargne en actions (PEA). Toutefois, vous pouvez y avoir accès avec une assurance vie luxembourgeoise.

Investir avec une assurance vie : les certificats en or

Les certificats d’or fonctionnent de manière similaire aux ETC en suivant l’évolution du prix de l’or. Cependant, les frais des certificats sont plus élevés que ceux des trackers.

Vous trouverez le certificat 100 % or de BNP Paribas (NL0006454928) sur les meilleures assurances vie françaises. Depuis juillet 2024, ce certificat n’est plus accessible pour de nouveaux achats, bien que les fonds déjà investis restent inchangés. La commercialisation pourrait reprendre si la demande des clients est suffisante.

💡 Note : la fiscalité applicable est celle de l’enveloppe fiscale choisie : (1) fiscalité du CTO ou (2) fiscalité de l’assurance vie.

Est-ce rentable d’investir dans l’or ? Notre avis

Faut-il investir dans l’or plutôt qu’autre chose ? Pour répondre à cette question, il est pertinent de comparer l’investissement en or par rapport aux autres catégories d’investissement : actions, obligations et immobilier. En effet, tout l’argent investi en or ne l’est pas autre part.

Faire tapis sur l’or : une bonne idée ?

L’or est-il un bon investissement en tant que tel ? Prenons en considération les principaux éléments dans le tableau ci-dessous.

| 1972 – 2017 | Obligations d’États IG monde (World Government Bond) | Actions monde (MSCI World) | Immobilier coté (Foncières) | Or (EUWAX Gold II) |

|---|---|---|---|---|

| Performance annualisée | 5 % | 9 % | 10 % | 7 % |

| Volatilité annualisée (écart-type) | 4 % | 15 % | 18 % | 19 % |

| Liquidité (sommes disponibles) | ✅ | ✅ | ✅ | ✅ |

| Ratio de Sharpe* | 0,5 | 0,4 | 0,39 | 0,21 |

* Le ratio de Sharpe mesure la performance par rapport au risque pris (représenté par la volatilité). Plus il est élevé, meilleur est le placement. Ratio de Sharpe = Performance – Taux sans risque / Volatilité (données annualisées).

En résumé, les obligations, les actions et les foncières sont plus intéressantes que l’or pour leur couple rendement / risque. Le métal jaune n’est clairement pas un bon investissement à lui seul. Cependant, l’objectif n’est pas de nous concentrer sur un seul actif, mais de développer une allocation d’actifs efficiente.

💡 Note : les illustrations par les chiffres sont faites à titre indicatif. Elles ne permettent pas de prédire exactement le cours futur de chaque actif comme le rappelle le précepte de l’autorité des marchés financiers (AMF) : “les performances passées ne préjugent pas des performances futures”.

Corrélation de l’or par rapport aux autres actifs

L’évolution de chaque placement est intrinsèquement liée à sa nature. Et il est possible de connaître le degré de corrélation moyen entre chaque actif (de -1 à 1). Cela permet de construire des portefeuilles financiers diversifiés avec un bon rapport rendement/risque.

Une corrélation proche de 1 indique que les deux actifs évoluent de manière similaire. Une corrélation proche de 0 montre qu’ils ont tendance à évoluer de façon totalement indépendante. Plus rare, une corrélation proche de – 1 signifie que les deux actifs évoluent de manière opposée : lorsque l’un monte, l’autre descend.

| Matrice de corrélation | Obligations d’États IG monde | Actions monde | Immobilier coté | Or |

|---|---|---|---|---|

| Obligations d’États IG monde | 1 | -0,1 | 0,2 | -0,2 |

| Actions monde | – | 1 | 0,8 | -0,2 |

| Immobilier coté | – | – | 1 | 0,1 |

| Or | – | – | – | 1 |

La matrice de corrélation révèle que malgré le caractère peu efficient de l’or seul, sa faible corrélation avec les actions et les obligations peut présenter une opportunité de diversification supplémentaire. La matrice met aussi en avant le phénomène ponctuel et important du flight to quality (fuite vers la qualité). C’est-à-dire la vente d’actifs risqués en période de tension (ex. actions) pour acheter des actifs sécurisés (ex. obligations sûres).

💡 Note : il est important de prendre du recul, car les données de la matrice sont une moyenne lissée et n’ont pas de valeur prédictive. En fonction des périodes, l’or ne monte pas toujours lorsque les actions baissent.

Bénéficiez d’une allocation d’actifs sur mesure avec Prosper Conseil

Si vous considérez l’or comme un simple investissement parmi d’autres, alors il est préférable d’acheter de l’or papier. En effet, vous avez la possibilité de vendre ou d’acheter à tout moment avec des frais réduits, tout en évitant les contraintes liées à la détention d’or physique (transport et stockage).

Cependant, si vous êtes attiré par le côté palpable de l’or, il est peut-être préférable d’acheter des bijoux avec une valeur sentimentale, plutôt que des pièces et lingots (or d’investissement).

🧭 Finalement, investir dans l’or est une question de conviction personnelle. La pertinence de l’or dépend également de la taille de votre portefeuille. Entre investir 200 000 euros et investir 1 million d’euros, l’allocation d’actifs n’est pas la même.

Vous pouvez contacter un conseiller en gestion de patrimoine Prosper Conseil pour bénéficier d’un conseil personnalisé sur l’ensemble de votre patrimoine (aspects civils, fiscaux et financiers).

Plus de patrimoine,

plus de revenus,

moins d’impôts !

Un conseil global à 360° pour mieux

profiter de votre patrimoine

Comme certains le stipulent, l’OR n’est clairement pas un bon placement.

Les vendeurs, économistes, publicitaires et influenceurs rabattent les oreilles sur le super rendement passager qui certes attire de prime abord, je m’y suis laissé prendre.

Toutefois, on ne montre que le graphique d’évolution du prix de cet or qui grimpe mais en cachant :

Les prix de rachat très désavantageux pratiqués par tous.

À titre d’exemple, mon or avait augmenté de 350 € sur le graphique.

Seulement, on me rachetait mon or moins cher que ce que je l’avais acheté ou le même prix que je l’avais acheté.

Donc 0 € de plus-value.

Si on garde 2 ou 3 ans là c’est l’État qui nous bouffe l’éventuelle plus-value (36,2 %)… alors qu’on prend 100 % du risque de perte.

Si on garde plus longtemps, on risque de tomber dans des périodes de chute de valeur… donc encore perdant.

De plus, les économistes nous racontent que l’or ne fait que peu ou rien gagner, mais qu’il protège lors de l’inflation, car en cas de forte inflation ou inflation durable, il se maintient ou augmente. C’est encore faux selon moi.

Depuis mon achat, l’inflation galope non-stop, le chômage augmente, l’instabilité politique également.

Et pourtant, l’or lui n’augmente presque pas, parfois il chute sans AUCUNE raison politique, géopolitique ni économique. Le cours de l’or semble souvent manipulé comme celui de l’argent… et encore une fois, quand on soustrait les taxes, charges, commissions… en réalité, l’acheteur d’or est souvent perdant, et les seuls à se goinfrer sont les agences de vente et de rachat d’or, et l’État pilleur.

Selon moi, il est plus rentable de remplir ses placards de nourriture avec l’inflation au moins ça rapporte 100 % du temps sur moyen terme

Les actions aussi : trop de zones d’ombre, trop de manipulations des marchés, on ne joue pas à des tables d’honnêtes gens ni avec tous les mêmes règles, ce qui se compare à jouer au poker à une table de tricheurs. Vous ne servez que de porte-monnaie, de faire-valoir.

Parfois, on peut tirer bénéfice en étant dans le bon wagon quand les tricheurs font grimper une action d’un coup et qu’on possède pile les mêmes, sinon on se fait vider les poches. Enfin, c’est les fonds de commerce des marchands du temple.

Ne pas oublier que les Rothschilds ont fait fortune et pris le pouvoir précisément en trichant dans l’achat et la revente de pièces d’or et en faisant des délits d’initiés sur les marchés boursiers. Rien n’a changé et rien ne changera.

Merci pour ce témoignage franc qui reflète un vrai désenchantement face aux promesses des marchés 😅

À titre personnel, je pense que notre modèle économique actuel (loin d’être parfait) produit des déséquilibres importants, dont le creusement des inégalités est l’expression la plus évidente. Pourtant, le problème ne vient pas tant du manque d’énergie ou de ressources que d’un profond déséquilibre dans la manière dont nos sociétés humaines s’organisent.

C’est précisément parce que ce système est imparfait que j’ai choisi de compléter le triptyque “travailleur-consommateur” en devenant également investisseur. Non pas par adhésion naïve à ce système, mais pour ne pas subir passivement ses excès ou ses déséquilibres (comme une inflation non maîtrisée). Et si un jour ce modèle capitaliste venait à s’effondrer (collapsologie), je considère que ce ne serait pas la fin DU monde, mais seulement la fin D’UN monde.

En attendant, être acteur plutôt que spectateur me paraît la posture la plus lucide, car cela permet de capter une partie de la richesse produite par ce système imparfait dont je fais déjà nécessairement partie, et ainsi réorienter le pouvoir d’achat gagné vers des combats qui me tiennent personnellement à cœur.

PS : sur le marché actions au global, non il n’y a pas de “triche” du système, nous (investisseurs particuliers) arrivons également à capter de la valeur, notamment grâce aux trackers (ETF). L’ETF MSCI World par exemple, c’est environ +85 % de performance sur ces 5 dernières années (2020-2025) malgré des crises passagères. Nous vous invitons à lire nos articles pour en savoir plus.

L’or ne vaut qu’en cas de circonstances exceptionnelles , type scenario Chypre ou Liban

Sa volatilité est irréfragable

En France par exemple , de De Gaulle à Macron 1 , même pendant les années d’inflation / dévaluation sous Mitterrand 1 , peu d’intérêt à avoir de l’or

Excellent, bravo à l’auteur. Des multiples articles que j’ai pu lire sur le sujet (quand dans la quasi totalité des cas on ne nous permet pas de les lire jusqu’au bout), je recommande vivement celui ci à tous ceux qui se posent les mêmes questions sur l’or et j’ajouterai inutile d’en chercher d’autres, il répond à toutes nos interrogations à lui seul.

Bonjour, je souhaite revendre plusieurs pièces d’or, notamment des pièces de 20 Francs Napoléon III (mais je n’ai malheureusement plus les factures) et on m’a recommandé les boutiques de la rue Vivienne à Paris.

Dois-je m’occuper des démarches fiscales moi-même ou la boutique qui rachète mes pièces va prendre en charge toutes les formalités ?

Bonjour,

La rue Vivienne (située près de la Bourse à Paris) est en effet bien connue pour ses nombreuses boutiques spécialisées en numismatique.

La boutique choisie vous proposera un prix d’achat, duquel sera déduite la taxe sur les métaux précieux actuellement fixée à 11,5 %. Par exemple, si l’on vous propose 430 € pour une pièce de 20 Francs Napoléon III, la taxe de 11,5 % (soit 49,45 €) sera déduite. Vous recevrez donc 380,55 € par chèque ou par virement bancaire selon votre préférence.

Finalement, vous n’avez pas à vous soucier de la déclaration fiscale, car la boutique se charge de l’ensemble des formalités.

Notez que vous devrez présenter une pièce d’identité lors de la transaction.

Le Bitcoin est-il aussi une valeur refuge comme l’or ?

Créé en 2009 par Satoshi Nakamoto (pseudonyme), le Bitcoin est souvent considéré comme l’or numérique (nouvelle valeur refuge) en raison de sa rareté et de son aspect décentralisé (absence de contrôle centralisé). Cependant, son statut est en perpétuelle évolution et son acceptation est encore mitigée par les États, les entreprises et les particuliers.

De plus, en période de crise, les comportements du Bitcoin et de l’or sont très différents. En général, l’or maintient sa valeur voire augmente. En revanche, le Bitcoin (et les cryptomonnaies en général) est très corrélé aux marchés actions en période de baisse avec des chutes brutales de valeur, parfois de plus de 50 % en quelques semaines. Donc, bien que certains investisseurs voient le Bitcoin comme une valeur refuge, sa volatilité importante le rend moins prévisible et moins fiable que l’or.

Merci pour cet article.

Peut-on investir sur un ETF qui regroupe toutes les matières premières, dont l’or ?

Bonjour,

Bien sûr. Au sein des meilleures assurances vie et des meilleurs compte-titres, vous trouverez des fonds indiciels (ETF) qui permettent de s’exposer aux métaux précieux (or et argent), métaux de base (cuivre électrolytique, nickel, aluminium et zinc) et aux énergies (pétrole WTI, pétrole BRENT, gaz naturel et gazole à faible teneur en soufre) en même temps. Par exemple, l’ETF Amundi Bloomberg Equal-Weight Commodity Ex-Agriculture – LU1829218749.

Bonjour,

Merci pour l’article très clair. Pour un investissement en or papier sur du long terme. Il est préférable via un CTO car moins de frais qu’en AV? Même si l’AV permet une meilleure transmission.

Merci

Julien

Bonjour Julien,

Vous soulevez une question très pertinente.

➡️ Il n’y a pas de réponse unique, car une stratégie d’investissement repose toujours sur trois piliers :

– Le choix des placements (fonds actions, obligations, alternatifs, etc.).

– Le choix des enveloppes fiscales (compte-titres, plan d’épargne en actions, assurance vie française ou luxembourgeoise, etc.).

– Le choix des intermédiaires (conseillers, banques, assureurs, etc.).

Le bon mélange dépend de votre profil personnel (résidence fiscale, âge, horizon de placement, objectifs,…).