Pourquoi placer son argent ?

Pourquoi placer votre argent ? Avec toutes les crises qui s’enchaînent, est-ce réellement rentable d’investir votre argent sur des placements à court, moyen et long terme ?

Au fil des dernières décennies, plus d’argent a été perdu sur les comptes courants que sur les investissements en bourse et en immobilier. Car dans le premier cas, le capital sur un compte courant non rémunéré s’érode à cause de l’inflation. Dans le second cas, les investissements prennent de la valeur au fil du temps et maximisent le potentiel de croissance de l’épargne.

Concrètement, dans votre situation, quelles sont les conséquences chiffrées ? Pourquoi placer votre argent ? Pour éviter que votre capital soit dévoré par l’inflation d’une part, mais aussi et surtout pour réaliser vos projets de vie en développant votre patrimoine et en obtenant des revenus passifs.

SOMMAIRE

- Placer votre argent pour protéger votre épargne de l’inflation

- Placez votre argent et profitez de la puissance exponentielle des intérêts composés

- Bien épargner et investir pour avoir les moyens de réaliser vos projets

- Profitez d’un accompagnement sur mesure avec Prosper Conseil

Pourquoi placer votre argent : pour protéger votre épargne de l’inflation

De nombreux épargnants français préfèrent placer leur argent sur des produits sans risque pour leurs économies. Tels que les livrets, les fonds euros en assurance vie et les comptes à terme.

Malheureusement, ces placements sont peu rentables et si vous laissez trop d’argent dormir sur ces comptes, vous perdez de l’argent.

En effet, lorsqu’on calcule la performance réelle d’un investissement, on lui soustrait la valeur de l’inflation. Par exemple, si le Livret A vous rapporte 3 % par an et que l’inflation est de 7 % par an, alors votre rendement réel est de -4 % par an. L’inflation est la grande faucheuse de votre capital.

Dans les faits, lorsque votre rendement réel est négatif, vous ne visualisez pas cette perte sur vos comptes. Celle-ci est indirecte et se retrouve dans l’augmentation des prix des biens et services que vous consommez quotidiennement.

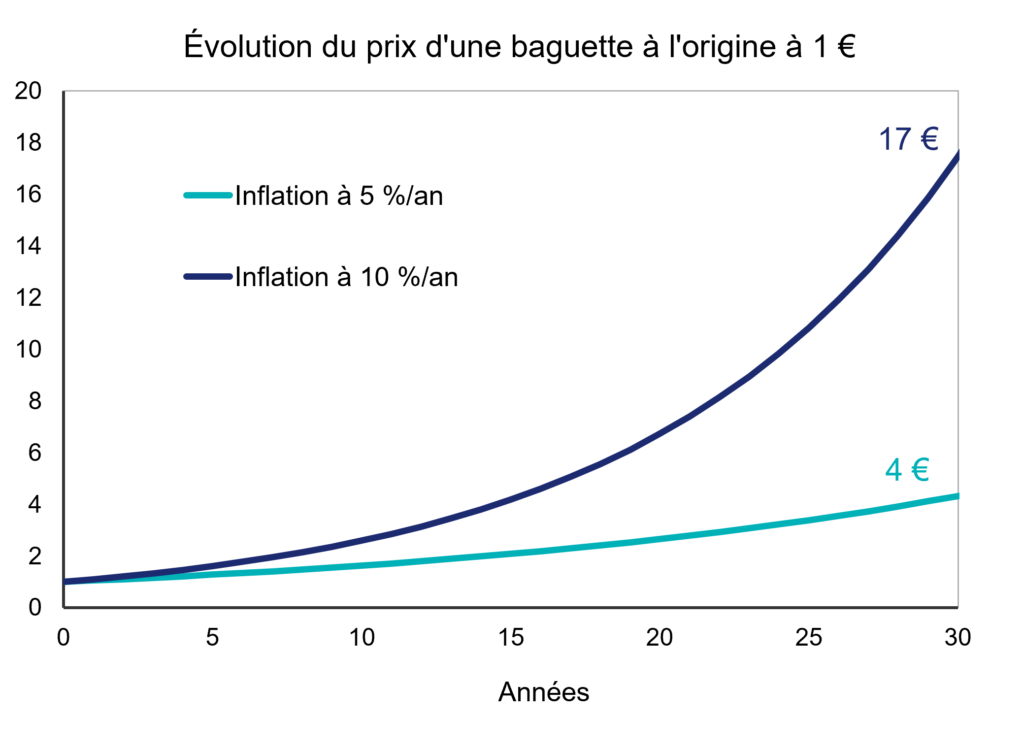

Avec une inflation annuelle moyenne à 5 % pendant 30 ans, votre pouvoir d’achat est divisé par quatre ! Vous comprenez alors l’importance d’investir et de faire travailler votre capital. Concrètement, si la rentabilité de vos investissements est similaire au taux d’inflation (performance de 7 % par an avec une inflation aussi à 7 % par an). Alors les revenus de votre patrimoine vous permettent de combler la différence.

Face à ce constat, vous comprenez mieux pourquoi il est essentiel de bien placer son argent. Vous devez mettre en place une stratégie d’investissement qui respecte un équilibre savant entre risque et rendement, afin d’avoir un rendement réel positif.

Note : à titre d’exemple, imaginez être un gagnant du loto, comment placer son argent ?

Calculez votre inflation personnelle grâce au simulateur de l’INSEE

D’après l’INSEE, l’inflation est la perte du pouvoir d’achat de la monnaie qui se traduit par une augmentation générale et durable des prix des biens et services.

Sachez que ce niveau d’inflation est propre à chacun. En effet, cela dépend directement des produits et services que vous consommez réellement. Dans le contexte actuel, avec l’augmentation du prix des matières premières, l’essence et le diesel coûtent plus cher. Si vous utilisez votre voiture tous les jours, la facture de carburant à la fin de l’année est alors bien plus salée que dans les années 2010.

De ce fait, si vous voulez connaître votre taux d’inflation personnalisé, l’INSEE met à votre disposition un simulateur d’indices des prix personnalisé.

Placez votre argent et profitez de la puissance exponentielle des intérêts composés

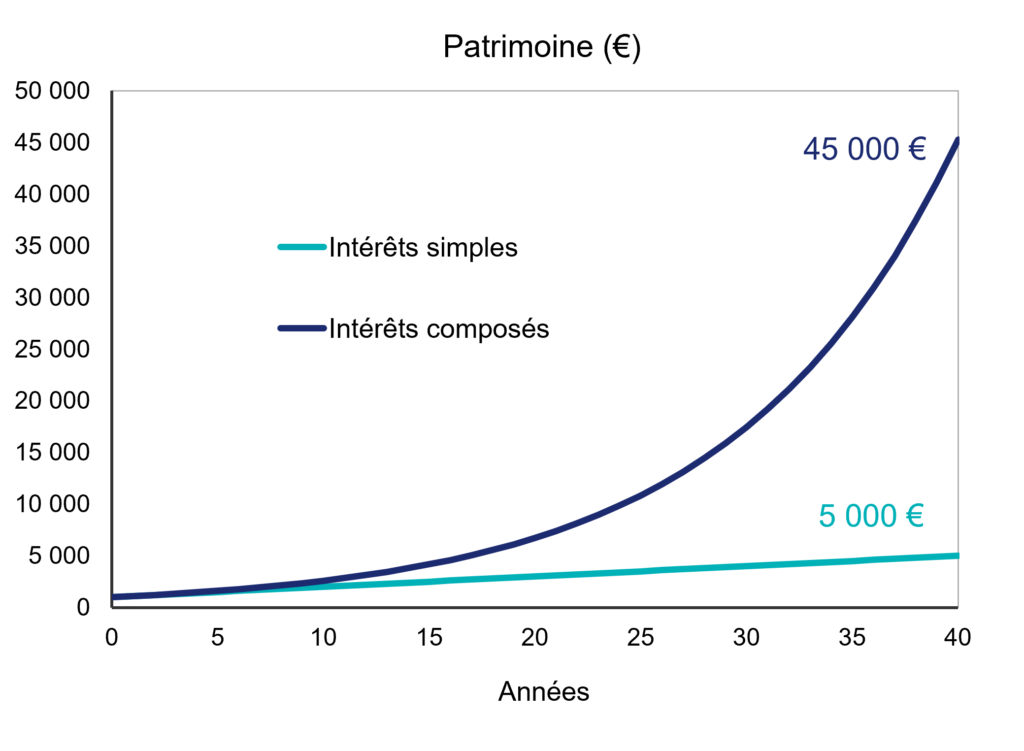

Lorsque vous investissez votre capital pendant plusieurs années, celui-ci bénéficie de la puissance des intérêts composés. Ces derniers permettent de capitaliser vos gains au fil du temps (effet boule de neige). L’illustration ci-dessous est très importante pour comprendre la force des intérêts composés :

Dans cet exemple, le capital de départ est de 1 000 € et le rendement annuel est de 10 % :

- Avec des intérêts simples. Tous les ans vous percevez 10 % de 1 000 € soit 100 € qui s’ajoutent au capital de départ. Après 40 ans, le capital final est de 5 000 € (1 000 € + 100 € x 40 = 5 000 €).

- Avec des intérêts composés. La première année vous percevez également 100 €, cela vous fait alors un capital de 1 100 €. Toutefois, la deuxième année, vous percevez 10 % d’intérêts sur 1 100 €, soit 110 €. L’augmentation des intérêts perçus d’une année sur l’autre peut sembler faible. Cependant lorsque ce même phénomène se répète année après année, l’effet devient très important. Ainsi, 40 ans plus tard, le capital initial de 1 000 € s’est fructifié en 45 000 €. Et les intérêts annuels s’élèvent maintenant à 4 500 € contre 100 € la première année.

La première observation est que la progression du patrimoine est linéaire avec des intérêts simples. Alors qu’avec des intérêts composés, la progression est exponentielle. L’enrichissement va en s’accélérant, c’est ce qu’on appelle l’effet boule de neige. Chaque année, lorsque les intérêts (ou dividendes) annuels sont réinvestis, le capital investi croît d’autant. Ainsi, même si le rendement n’augmente pas, les intérêts et le capital augmentent.

Bien épargner et investir pour avoir les moyens de réaliser vos projets

Ancrer vos placements dans du concret

Se représenter les concepts d’inflation et d’intérêts composés nous permet de comprendre la nécessité de placer son argent pour accroitre son capital. Mais pourquoi faire fructifier votre patrimoine en épargnant et en investissant ?

Votre épargne et vos investissements doivent fondamentalement s’ancrer dans vos projets de vie. L’argent n’est pas une fin en soi mais avant tout un outil mis au service de vos ambitions. Épargner et investir doit donc être motivé par des raisons de vie. Celles-ci vous appartiennent et sont uniques. Parmi les projets les plus répandus, on retrouve :

- la constitution d’un apport pour investir dans l’immobilier ou financer sa résidence principale ou secondaire ;

- gagner en sérénité en se prémunissant contre les aléas de la vie ;

- préparer sa retraite en anticipant la baisse de ses revenus et de son pouvoir d’achat (les revenus passifs générés par votre patrimoine permettront de maintenir votre niveau de vie) ;

- atteindre l’indépendance financière pour avoir la liberté d’arrêter de travailler.

Finalement, vous constituer un solide patrimoine vous permet d’avoir un réel impact sur votre vie et celle de votre entourage. Plus de patrimoine, plus de revenus passifs, plus de confort et de sérénité. Ainsi, plus vous placez et investissez tôt, plus vous aurez de moyens à votre disposition. Encore plus si vous épargnez et investissez avec les meilleurs placements !

Bien placer votre argent avec les meilleurs placements du marché

Placer votre argent, oui, mais pas avec n’importe quels placements.

Il ne suffit pas seulement d’épargner de l’argent pour atteindre ses objectifs financiers. Il est surtout essentiel de bien épargner et investir en choisissant les meilleurs placements du marché afin de générer davantage d’intérêts, de loyers ou de dividendes.

Afin de connaître les meilleurs placements les mieux adaptés à votre situation, consultez notre article sur le sujet : les meilleurs placements pour son épargne.

Profitez d’un accompagnement sur mesure avec Prosper Conseil

Bien placer votre argent permet de protéger votre patrimoine et de réaliser vos projets. Encore faut-il investir sur les bons placements, avec les bonnes enveloppes et avec les bons courtiers.

Toute l’équipe de Prosper Conseil est là pour vous guider et vous proposer les meilleures solutions en prenant en compte vos objectifs, votre patrimoine, votre fiscalité, vos revenus et vos charges. Profitez de la gestion conseillée pour du conseil sur mesure.

Plus de patrimoine,

plus de revenus,

moins d’impôts !

Un conseil global à 360° pour mieux

profiter de votre patrimoine