Mouvement FIRE : indépendance financière, retraite anticipée

Le mouvement FIRE est un courant de pensée dont l’objectif principal est l’atteinte de l’indépendance financière. Cette philosophie de vie gagne chaque année en popularité dans l’Hexagone.

Le mouvement FIRE consiste à :

- viser l’indépendance financière (ne pas dépendre du salaire d’un employeur ou des aides de l’État) ;

- pour cela il faut adopter un train de vie frugal et épargner au moins 30 % de ses revenus ;

- l’épargne doit être bien investie pour développer votre patrimoine ;

- après 10, 20 ou 25 ans d’épargne, le patrimoine est conséquent et peut servir des revenus passifs suffisants pour prendre une retraite anticipée et être rentier.

En effet, à l’heure où l’âge légal de départ à la retraite est repoussé, le mouvement FIRE propose quant à lui une solution pour l’anticiper.

Cette solution est-elle applicable pour vous ? Nous vous donnons dans cet article notre avis sur le mouvement FIRE.

SOMMAIRE

- Le mouvement FIRE : prendre sa retraite bien avant l’heure

- Blog et forums en France s’emparent du mouvement FIRE

- Calcul : le mouvement FIRE requiert un effort d’épargne radical

- Une stratégie d’investissement dynamique

- Notre avis sur le mouvement FIRE

Le mouvement FIRE : prendre sa retraite bien avant l’heure

Né aux États-Unis, le mouvement FIRE est l’acronyme de « financial independence retire early », que l’on peut traduire par « indépendance financière, retraite anticipée ». Vous l’aurez deviné, ce mouvement prône une indépendance financière rapide.

Depuis, le mouvement s’est exporté dans la planète entière. Il reste toutefois plus fort outre Atlantique. La raison ? Un système de retraite (par capitalisation) complètement différent de celui que nous connaissons en France (par répartition). Aux États-Unis, l’investissement est devenu presque “obligatoire” car c’est le seul véritable levier à disposition pour devenir libre financièrement. Un américain est donc naturellement beaucoup plus enclin à investir et à s’identifier au mouvement FIRE.

Il est important de souligner que cette philosophie de vie est fortement reprise par la Gen Z (les personnes nées après 1995). Cette génération bouleverse les codes et n’hésite pas à questionner les habitudes y compris en matière d’investissement et de retraite.

Les différents types de FIRE

En réalité, plusieurs types de FIRE se cachent derrière cet acronyme. En effet, difficile de définir pour tous la notion d’indépendance financière ou bien de mettre un âge sur la date à laquelle il convient de prendre sa retraite anticipée.

Plus dur encore, quelle somme pour vivre sans travailler (liberté financière) ? Pour que vous puissiez vous y retrouver, nous vous avons répertorié ci-dessous les principaux types de FIRE :

| Différents types de FIRE | Définition principale |

|---|---|

| Lean FIRE | Les personnes dans cette catégorie dépensent beaucoup moins qu’un FIRE “classique”. En règle générale, le montant des dépenses est inférieur à 40 000 € par an pendant la retraite anticipée. |

| FIRE | Ce terme s’adresse généralement aux personnes qui prendront leur retraite avec des dépenses annuelles comprises entre 40 000 et 100 000 € |

| Fat FIRE | Les personnes de cette catégorie ciblent des dépenses de plus de 100 000 € par an. |

| Barista FIRE | Ce type de FIRE renvoie à une « semi-retraite ». Les personnes continuent à travailler partiellement. |

Blog et forums en France s’emparent du mouvement FIRE

Le mouvement FIRE est largement repris en France, en particulier en ligne.

Beaucoup de blogs, sites ou forums en font les louanges. La ligne éditoriale mise en avant y est d’ailleurs souvent similaire. On y parle principalement de la nécessité de se constituer sa propre retraite.

Comme expliqué précédemment, c’est principalement auprès des jeunes actifs que ce mouvement trouve son public. Ces derniers craignent plus que les autres le risque de ne pas avoir la chance de bénéficier du système actuel de retraite. Ils cotisent plus (les cotisations sociales ont augmenté ces 30 dernières années) et percevront moins (pension de retraite liquidée plus tardivement).

Face aux résultats déficitaires du système de retraite, ils tentent de se motiver à gagner leur indépendance le plus tôt possible.

Note : le contexte d’inflation forte, d’endettement massif de la part des États et de défiance vis-à-vis des pouvoirs publics sur leur capacité à pérenniser le système ne font que renforcer l’essor du mouvement FIRE en France.

Calcul : le mouvement FIRE requiert un effort d’épargne radical

Pour réussir à prendre votre retraite 10 ou 20 ans avant l’âge légal, vous devez bâtir un patrimoine en capacité de vous verser des rentes mensuelles pour le restant de vos jours. Pour cela, le mouvement FIRE préconise d’épargner massivement chaque mois (plus de 50 % de vos revenus en moyenne). Certains FIRE vont même jusqu’à épargner près de 80 % de leurs revenus !

Note : en France, le taux moyen d’épargne des Français se situe autour de 15 %. Le mouvement FIRE n’est donc pas fait pour tout le monde. Nous y reviendrons.

Pour les personnes ne disposant pas de revenus élevés, une augmentation des revenus et un contrôle des dépenses est donc de mise. De plus, fondamentalement, votre mode de vie influence votre effort d’épargne et par conséquent le niveau de votre future indépendance financière.

Simulation/calcul

La communauté FIRE est également connue pour son fort attrait pour les calculs et les simulations. Tout bon FIRE a forcément calculé son “FIRE Number”.

Derrière ce terme, ils désignent le capital que vous estimez avoir besoin d’atteindre pour prendre votre retraite de manière anticipée. Ce montant doit, grâce aux revenus du capital générés, vous permettre de couvrir vos dépenses annuelles pour le restant de votre vie.

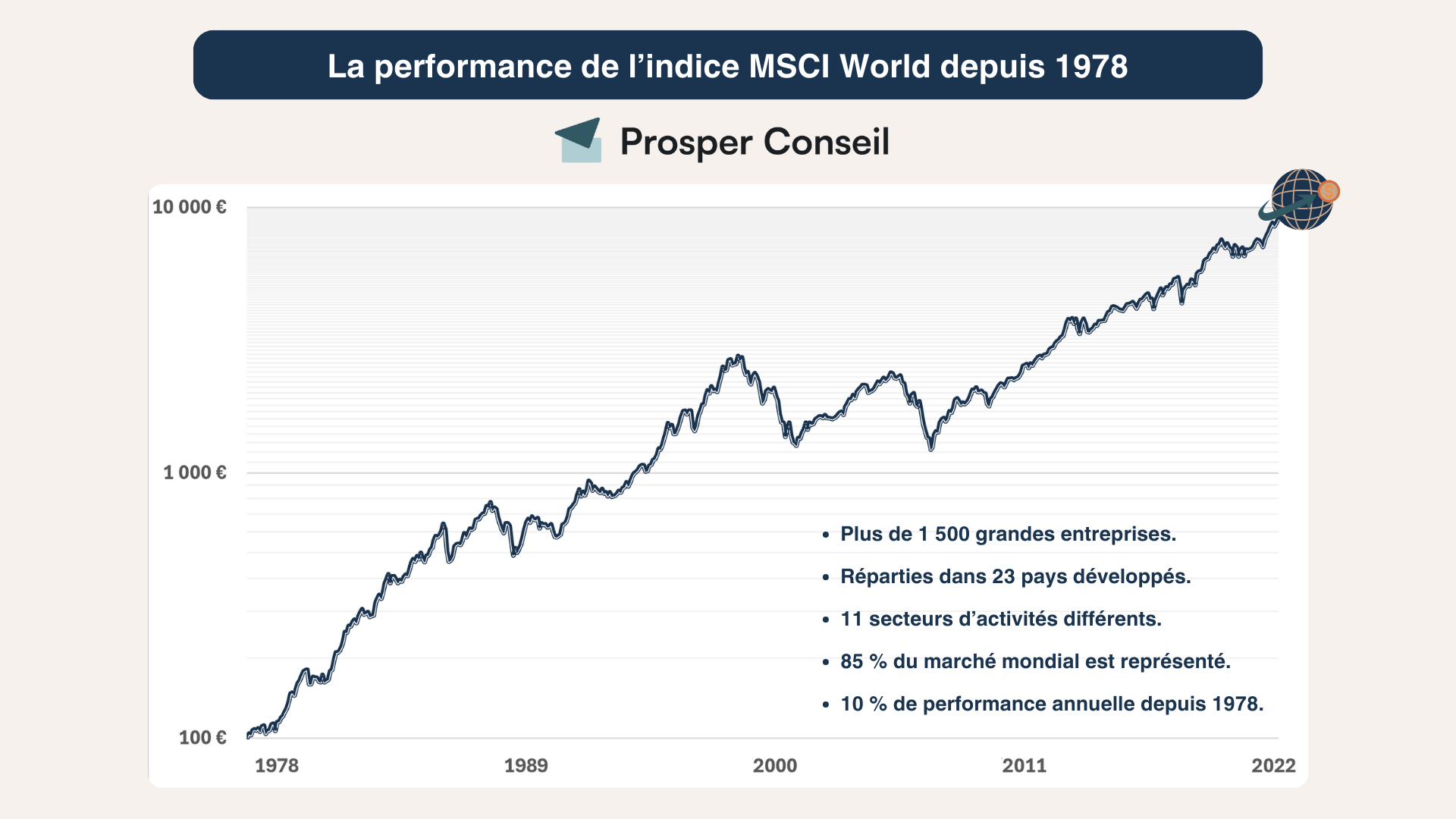

Pour ce calcul, bon nombre des simulations FIRE se basent sur une performance annuelle du patrimoine de 7 % par an. Elle correspond à la performance moyenne des actions sur les 100 dernières années. Pour suivre cette performance, il vous faut donc une allocation patrimoniale extrêmement dynamique (synonyme de risques élevés).

De notre côté, nous pensons qu’il n’est pas nécessaire d’investir 50 % de ses revenus à une performance de 7 % pour se constituer un joli patrimoine.

Exemple concret

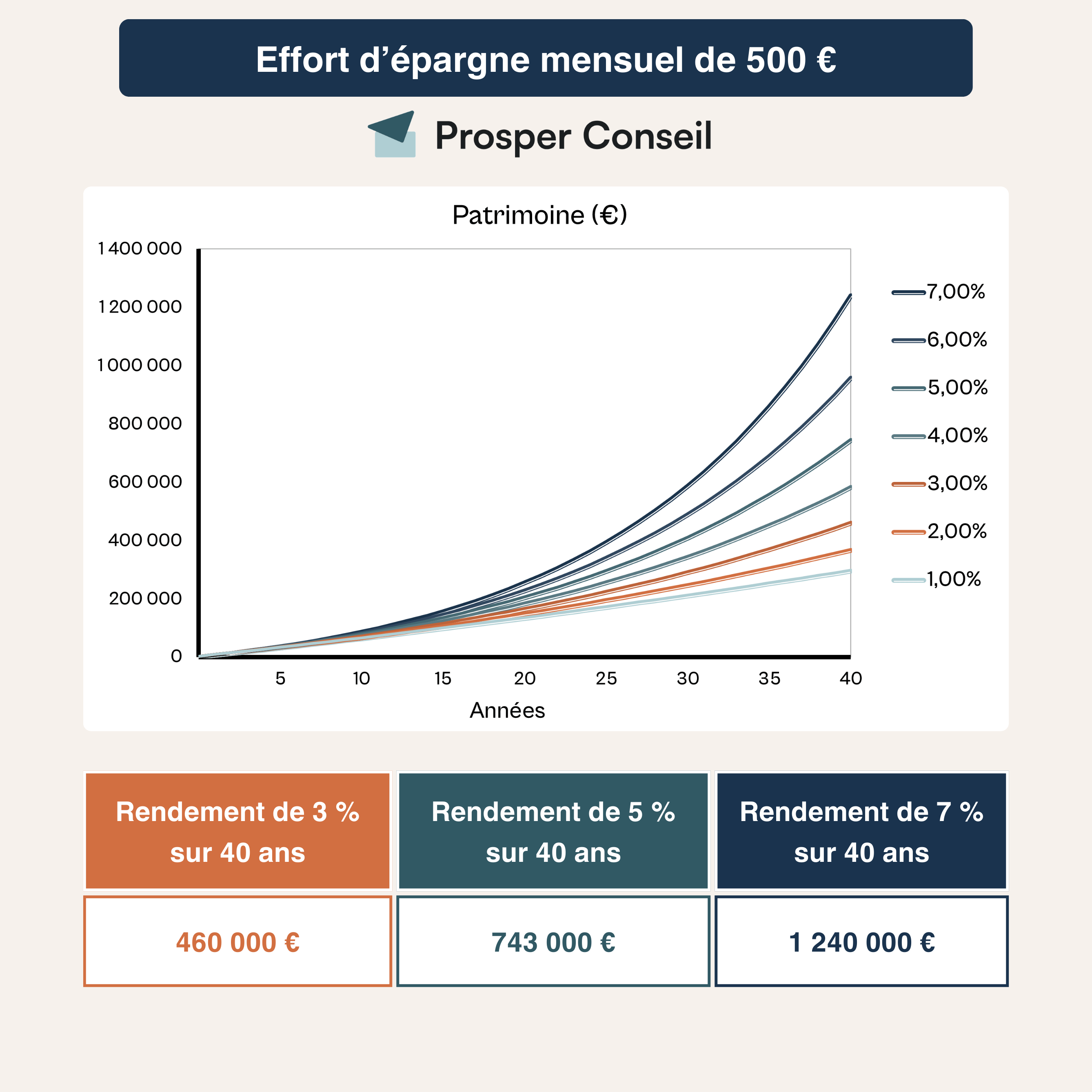

Pour illustrer notre pensée, prenons le revenu médian net français, il se situe autour de 2 000 € par mois. Réussir à épargner 25 % de ce revenu vous permettra d’investir 500 € chaque mois. Nous vous avons répertorié ci-dessous le capital atteignable pour cet investissement régulier en fonction de différentes performances.

Capital atteignable pour un effort d’épargne mensuel de 500 € sans apport initial :

| Performance | 10 ans | 15 ans | 20 ans | 30 ans | 40 ans |

|---|---|---|---|---|---|

| 1 % | 63 087 € | 97 064 € | 132 775 € | 209 753 € | 294 785 € |

| 2 % | 66 355 € | 104 798 € | 147 242 € | 245 843 € | 366 036 € |

| 3 % | 69 815 € | 113 267 € | 163 641 € | 289 734 € | 459 194 € |

| 4 % | 73 477 € | 122 544 € | 182 242 € | 343 240 € | 581 556 € |

| 5 % | 77 354 € | 132 708 € | 203 356 € | 408 599 € | 742 919 € |

| 6 % | 81 457 € | 143 845 € | 227 335 € | 488 580 € | 956 429 € |

| 7 % | 85 800 € | 156 051 € | 254 582 € | 586 601 € | 1 239 734 € |

Le capital escomptable après 40 ans varie selon votre performance annuelle. Bien que vous placiez le même montant chaque mois (500 €), le résultat diffère du simple au quadruple.

Note : comme vous pouvez vous en apercevoir, investir régulièrement entre 15 % et 30 % de votre revenu vous permettra d’être beaucoup plus confortable au moment de votre retraite. On constate également qu’une performance de 5 % permet aussi d’arriver à de jolis résultats. Cette performance offre l’avantage d’avoir un patrimoine beaucoup plus équilibré et moins volatil que celui nécessaire pour atteindre les fameux 7 % de rentabilité retenu par le mouvement FIRE.

Une stratégie d’investissement dynamique

L’inflation : ennemi du FIRE

Réussir à prendre votre retraite d’une manière (très) anticipée vous impose de faire fructifier votre patrimoine au mieux durant la phase de capitalisation. Viendra ensuite le temps d’assurer des revenus durables. Pour que ces revenus soient pérennes, ils doivent vous protéger de l’inflation.

Très peu d’actifs (familles d’investissement) offrent une réelle protection contre l’inflation. Par exemple, les livrets et les fonds euros ont tendance à rémunérer moins que l’inflation. Les adeptes du mouvement FIRE sont donc techniquement obligés d’investir dans des actions et/ou dans l’immobilier avec l’effet de levier du crédit.

Toutefois, ces actifs et en particulier les actions sont synonymes d’une volatilité (variation des prix) importante. Aurez-vous le mental à votre retraite de supporter de fortes baisses de patrimoine, même si elles sont passagères ? En effet, en cas de forte baisse (- 35 % en 2008 par exemple), il est important de savoir laisser passer l’orage et de chercher à réduire ses dépenses pendant ce laps de temps.

Cette gestion de ses émotions et cette capacité à modifier son train de vie nous semblent deux points particulièrement bloquants pour la majorité des français.

Privilégier des investissements dynamiques : actions et immobiliers

Dans le cadre d’une allocation dynamique de votre patrimoine, vous êtes avant tout à la recherche de performance. Dans ce cadre, nous vous avons répertorié ci-dessous les principaux investissements à envisager pour espérer atteindre une performance de 7 %.

L’investissement en actions

Pour beaucoup d’investisseurs FIRE, l’épargne accumulée est directement utilisée pour investir dans des fonds indiciels (ETF), aussi appelés trackers.

Ce terme nous vous dit peut-être rien, il représente pourtant la manière la plus simple d’investir en actions. Plus précisément, un tracker est un fonds qui réplique à la lettre les performances d’un indice boursier (CAC 40, S&P 500, MSCI Word ,etc.).

Peu chers et automatisés, ils permettent d’avoir un portefeuille diversifié facilement. C’est donc la meilleure manière d’investir en bourse. Par exemple, avec un “panier d’actions” du monde entier (MSCI World), vous êtes diversifié sectoriellement et géographiquement avec un seul placement.

Note : les actions sont incontournables pour toute personne désireuse de faire fructifier son patrimoine à long terme. Rares sont les investissements ayant une performance moyenne annuelle de près de 7 % par an.

L’investissement immobilier

Vous pouvez également investir en immobilier. Ici, plusieurs solutions s’offrent à vous :

- L’immobilier locatif physique : si vous avez le temps de gérer, la passion et une bonne résistance au stress.

- L’immobilier “pierre-papier” avec des sociétés civiles de placement immobilier (SCPI) : si vous préférez déléguer à une société de gestion.

Selon nous, la solution la plus simple est d’acquérir à crédit des parts de SCPI. Ces dernières offrent une solution beaucoup plus diversifiée et passive que l’immobilier locatif physique. Si ce type d’investissement vous intéresse, vous pouvez consulter nos conseils d’investissement en SCPI pour en savoir plus. Il faut être très sélectif pour choisir des SCPI bien gérées.

Quant aux foncières cotées, ce sont des sociétés d’investissement immobilier qui sont cotées en bourse (ce qui n’est pas le cas pour les SCPI). Les foncières cotées offrent un moyen simple d’investir passivement et de manière diversifiée dans l’immobilier. Elles sont toutefois fortement corrélées avec le marché actions et offrent donc une volatilité accrue. Les parts de SCPI, quant à elles, ont une volatilité beaucoup plus proche de l’immobilier résidentiel que nous connaissons.

Note : vous pouvez également vous tourner vers le marché obligataire pour la poche sécurisée de votre patrimoine. Attention toutefois car les obligations offrent une faible protection contre l’inflation. Il convient donc de penser consciencieusement la part de votre patrimoine allouée aux placements en obligations.

Notre avis sur le mouvement FIRE

Le mouvement FIRE est une démarche difficile à atteindre pour la majorité des Français. Cette philosophie de vie exige une grande discipline d’épargne, une bonne stratégie d’investissements et une optimisation fiscale efficiente (attention à la taxe PUMa, la taxe des rentiers).

Vous avez de hauts revenus et une bonne capacité d’épargne (plus de 30 % de vos revenus ?). Nous conseillons chez Prosper Conseil une stratégie d’investissement pour les plus ambitieux (retraite à 50 ans).

Autrement, pour les épargnants plus « modérés » : nous pouvons aussi vous accompagner pour constituer un patrimoine conséquent sur le long terme et partir en retraite quelques années plus tôt que prévu et/ou avec des revenus complémentaires.

Plus de patrimoine,

plus de revenus,

moins d’impôts !

Un conseil global à 360° pour mieux

profiter de votre patrimoine