Quelle somme d’argent faut-il pour vivre sans travailler ?

Arrêter de travailler, beaucoup en rêvent. Mais ce n’est pas un fantasme inaccessible : en effet, c’est bien une réalité pour certains. Comment devenir rentier ? Quelle somme faut-il pour vivre sans travailler ?

Une première approche consiste à multiplier vos dépenses annuelles par un nombre d’années d’espérance de vie. Mais vous ne devez pas oublier de prendre une marge.

Ainsi, si vous dépensez 3 000 € par mois, il vous faut un peu plus d’un million d’euros pour vivre sans travailler pendant 30 ans. Mais il faut aussi tenir compte de l’inflation et de l’évolution future de vos besoins.

Une autre approche se base sur la règle des 4 %, très débattue par les adeptes du mouvement FIRE (Financial Independence, Retire Early). Selon cette approche, si vous avez un million d’euros, vous pouvez consommer chaque année 40 000 € (indexés sur l’inflation) sans risquer de faire faillite.

Ces calculs permettent d’avoir un ordre d’idée de la somme à réunir pour pouvoir vivre sans travailler. Néanmoins, une décision aussi majeure qu’un départ anticipé en retraite ne doit pas être fondée sur la seule base d’approches (très) simplifiées.

📌 Pour déterminer combien d’argent il vous faut pour vivre sans travailler, vous devez considérer les points clés suivants :

- Votre situation : âge, niveau de vie, lieu de résidence, etc.

- Votre tolérance au risque et donc vos placements selon votre stratégie patrimoniale.

- Les éléments extérieurs susceptibles d’impacter votre projet : inflation, conjoncture économique, etc.

Au-delà des calculs simplistes, nous proposons ici d’examiner en détail les éléments à prendre en compte pour que vous puissiez déterminer, dans votre situation, la somme d’argent dont vous avez besoin pour vivre sans travailler. Et quelle stratégie patrimoniale pour atteindre ce capital puis en vivre ?

SOMMAIRE

- De quelle somme d’argent par mois avez-vous besoin pour vivre sans travailler ?

- Déterminez le capital dont vous avez besoin pour arrêter de travailler

- Les stratégies pour atteindre la somme nécessaire pour vivre sans travailler

- Vivre sans travailler : exemples concrets avec Prosper Conseil

De quelle somme d’argent par mois avez-vous besoin pour vivre sans travailler ?

Afin de pouvoir déterminer le patrimoine total à atteindre, il est crucial de connaître votre niveau de vie mensuel. Ainsi, il vous faut calculer précisément vos dépenses actuelles et estimer au mieux vos besoins futurs.

Pour avoir un ordre d’idées, en France métropolitaine le niveau de vie médian est de 1 930 euros par mois pour une personne seule. Et pour un couple, cette somme s’élève à 4 053 euros (INSEE, chiffres pour l’année 2021). Cependant, le montant idéal varie pour chaque individu.

Déterminez votre situation actuelle et vos besoins

Votre situation influence grandement le capital qu’il vous faut réunir pour pouvoir vivre sans travailler. En effet, le capital nécessaire pour être rentier sera bien supérieur si vous êtes un Parisien de 35 ans avec trois enfants, que si vous avez 60 ans et vivez seul à la campagne.

Les critères clés à prendre en compte sont les suivants :

- votre âge ;

- la composition de votre foyer ;

- votre lieu de résidence ;

- vos revenus et votre patrimoine (patrimoine brut et dettes) ;

- votre aversion (ou appétence) au risque ;

- la volonté de transmettre (donc de préserver du capital pour les héritiers) ;

- etc.

Vous devrez également tenir compte de la fiscalité. En réunissant ces éléments, vous pourrez estimer votre niveau de vie mensuel.

💡 Note : tenir vos comptes n’est pas l’activité la plus amusante qui soit. Cependant, vous pouvez en tirer de très précieux enseignements. Dans le cas qui nous intéresse ici, cela vous permettra de définir facilement vos besoins mensuels. Précisons qu’il faut pour cela une vision sur plusieurs mois, idéalement au moins un an. En effet, vous pourrez ainsi prendre en compte les dépenses dont la régularité est faible (grandes vacances, cadeaux de Noël, etc.). Si vous ne le faites pas encore, vous pouvez commencer dès aujourd’hui à tenir vos comptes avec un simple ficher Excel, une colonne par mois, et une ligne par catégorie de dépenses (logement, voiture, courses, loisirs, vacances, impôts, etc.). Vous comparerez, par exemple dans 3 mois ou 6 mois, les résultats obtenus avec l’estimation que vous aviez faite en utilisant la première méthode décrite ci-dessus. Préparez-vous à des surprises !

Estimez vos besoins futurs

Par ailleurs, il est primordial d’anticiper au mieux vos besoins futurs. Au-delà de l’évolution des dépenses courantes, il vous faut considérer des postes de dépenses (voire des catégories entières) potentiellement nouveaux et qui peuvent représenter des montants majeurs :

- La liberté financière vous offrira probablement une abondance de temps libre. Vous souhaiterez peut-être voyager ou vous adonner à de nouvelles activités ou loisirs. Il est important d’anticiper d’un point de vue financier ces changements dans l’occupation de votre temps.

- Concernant les cotisations sociales, vous devez notamment déterminer si vous serez concerné par la taxe PUMa.

- Au sujet des cotisations retraite, vous pouvez vous demander s’il sera plus intéressant pour vous de continuer à cotiser ou non. Si vous souhaitez continuer à cotiser, plusieurs solutions s’offrent à vous. Vous pouvez notamment conserver ou développer une source de rémunération (par exemple en étant rémunéré par votre holding), obtenir un statut comme celui de LMP (loueur en meublé professionnel), voire racheter des trimestres.

- Il est également nécessaire d’anticiper l’impact financier de la dépendance liée au grand âge. Il en va de même d’un éventuel séjour de plusieurs années en maison de retraite.

- Si vous souhaitez aussi transmettre votre patrimoine de votre vivant (ou à votre décès : Les meilleurs placements pour optimiser sa succession), il faudra en tenir compte, que ce soit une somme d’argent ou un bien immobilier.

- Etc.

Pour les éléments qui restent incertains, n’hésitez pas à prendre une marge de sécurité de 10-20 % dans vos estimations. Par exemple, si vous estimez avoir besoin de 2 500 €/mois, prenez une marge de sécurité à 3 000 €/mois.

Soyez prudent, voire conservateur, pour que la réalité se révèle meilleure, ou au moins aussi bonne, que les projections.

Anticipez les aléas extérieurs : inflation, services publics, aides et allocations, etc.

Après avoir déterminé les critères vous concernant, pensez à intégrer dans vos calculs les éléments extérieurs :

- L’inflation est bien sûr un paramètre crucial, à tel point qu’il peut rendre caduc tout plan qui l’ignore ou le néglige. Heureusement, il existe des moyens de protéger son épargne de l’inflation.

- La pérennité des services publics que vous utilisez au quotidien est un deuxième facteur d’importance. Pour prendre l’exemple de la France, l’état de ses finances (déficit chronique et stock de dettes en augmentation) peut laisser envisager des lendemains qui déchantent. Sous cette hypothèse, vos projections doivent notamment tenir compte d’un moindre remboursement des frais de santé qu’aujourd’hui. Une diminution des pensions de retraite est également envisageable. Enfin, une possible augmentation de la fiscalité, notamment du patrimoine, est à considérer.

- Les aides et allocations : espérer vivre correctement sans travailler en touchant le RSA (revenu de solidarité active) est illusoire. Cependant, vos simulations incluent peut-être certaines aides et allocations (par exemple celles versées par la CAF). Dans ce cas, il faut également tenir compte d’une possible diminution du niveau de ces aides dans le futur.

💡 Note : il est tout aussi crucial de déterminer, en plus de vos dépenses à venir, vos ressources futures (autres que celles tirées de votre patrimoine). Cela peut être une rémunération si vous souhaitez développer ou reprendre une activité professionnelle (à temps plein ou à temps partiel), une pension de retraite, un héritage (l’héritage représente plus de la moitié du patrimoine des Français), etc. Vous avez besoin d’aide pour déterminer vos futurs besoins mensuels ? Ou bien vous souhaitez qu’un expert valide vos projections financières ? Bénéficiez d’un accompagnement sur mesure avec la gestion conseillée Prosper Conseil.

Plus de patrimoine,

plus de revenus,

moins d’impôts !

Un conseil global à 360° pour mieux

profiter de votre patrimoine

Déterminez le capital dont vous avez besoin pour arrêter de travailler

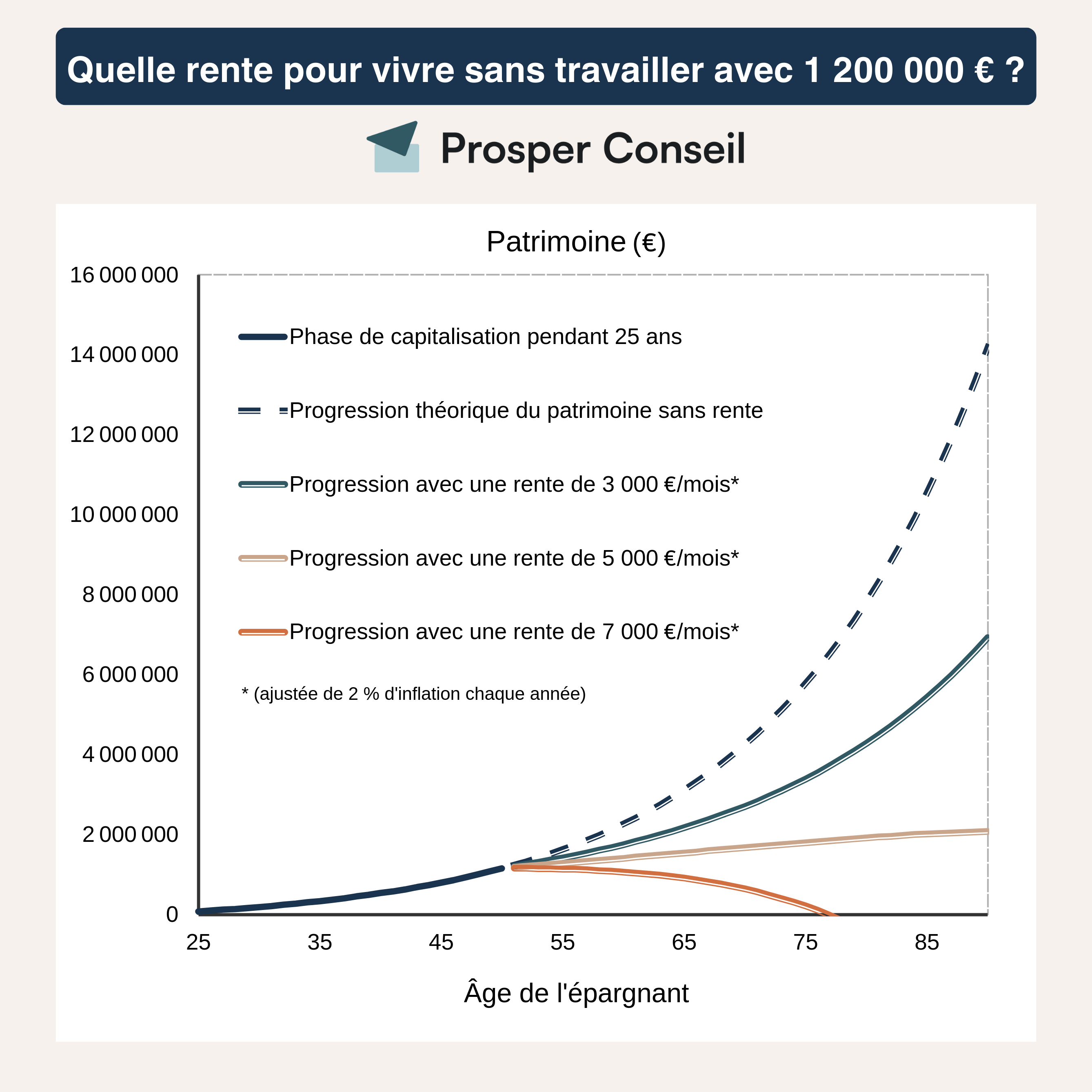

Comment passer d’un objectif de rente mensuelle à un capital cible ? Par exemple, quel patrimoine faut-il pour vivre sans travailler avec 3 000 € nets par mois ?

Quel capital pour vivre de vos rentes ? Quelle somme pour vivre sans travailler ?

La somme à réunir pour pouvoir vivre sans travailler est importante, mais pas inaccessible. Il faut être (ou devenir) riche pour arrêter de travailler, a fortiori si vos besoins sont importants. Il vous serait sans doute difficile de vivre sereinement de vos rentes avec 300 000 € (Combien rapportent 300 000 euros placés par mois ?).

| Rente mensuelle nette ciblée | Capital requis |

|---|---|

| 2 000 € | 480 000 € |

| 3 000 € | 720 000 € |

| 5 000 € | 1 200 000 € |

| 8 000 € | 1 920 000 € |

Logiquement, le capital requis dépend directement du niveau de rente souhaité. Par ailleurs, il est intéressant de souligner que l’atteinte d’un capital cible est, quant à elle, d’autant plus rapide que votre taux d’épargne est élevé (si vous épargnez 40 % de vos revenus tous les mois plutôt que 20 %, vous atteindrez plus rapidement un capital élevé).

⚠️ Mais afin d’obtenir un rendement net de 5 %, vous devrez opter pour des placements présentant une certaine volatilité comme les actions. Vous ne pourrez pas laisser votre argent dormir à la banque sur un compte non rémunéré.

Vous pouvez vous retrouver en difficulté dans certains cas défavorables. Par exemple si la valeur de vos placements connaît une période de baisse à partir du moment où vous arrêtez de travailler. C’est pourquoi certains considèrent que le taux de retrait réellement sécurisé (en anglais “safe withdrawal rate”) est inférieur à 5 %. C’est ce que nous nous proposons de voir ci-après.

💡 Note : si vous souhaitez effectuer ces calculs à partir d’un taux de rendement brut de l’épargne, vous vous demandez sans doute comment passer d’une rente brute à une rente nette. Cela dépend de multiples facteurs : votre taux marginal d’imposition (TMI), la nature de vos revenus (intérêts, plus-values, loyers, etc.), l’enveloppe fiscale (assurance vie, plan d’épargne en actions, compte-titres ordinaire), etc.

La règle des 4 % reprise par le mouvement FIRE

L’acronyme anglais FIRE signifie “financial independence retire early”, ou en français “indépendance financière et retraite anticipée”. Le mouvement FIRE est suivi par les adeptes de la retraite à 40 ans (ou 50 ans, ou 30 ans !).

La règle des 4 % est issue de la “Trinity study”, un article de recherche scientifique paru en 1998. C’est une référence du mouvement FIRE. Elle stipule, en simplifiant, que vous pouvez retirer annuellement 4 % d’un capital de départ (placé sur une allocation répartie entre fonds actions et fonds obligataires) sans risquer de consommer entièrement ce capital.

Par exemple, si vous avez un million d’euros, vous pouvez prélever 40 000 euros la première année, puis un peu plus de 40 000 € l’année suivante (pour suivre l’inflation), etc. Ce faisant, le risque que votre capital arrive à zéro est extrêmement faible.

⚠️ Érigée au rang de règle d’or par certains, une modélisation aussi simpliste souffre nécessairement de limitations. Certains experts préconisent de prendre une marge de sécurité en retenant un pourcentage inférieur, par exemple 3 %.

Ainsi, la règle des 4 % n’est ni une loi d’airain ni une règle implacable. Elle donne un ordre de grandeur du patrimoine à réunir pour atteindre votre objectif de rente mensuelle.

💡 Note : pour déterminer facilement le capital à atteindre grâce à la règle des 4 %, vous pouvez multiplier votre train de vie annuel par 25 (ou votre rente mensuelle cible par 300 : pour 3 000 € par mois il faut placer 900 000 €). Si vous préférez un taux plus conservateur de 3 %, il faut multiplier vos besoins annuels par 33 (ou votre rente mensuelle cible par 400).

Les stratégies pour atteindre la somme nécessaire pour vivre sans travailler

Vivre sans travailler à 40 ou 50 ans est un objectif ambitieux. Pour l’atteindre, nous avons vu que le capital à réunir est important. Comment s’y prendre pour développer un tel patrimoine ? Comment réunir une telle somme d’argent ?

Les deux piliers de la gestion financière : revenus et dépenses

Votre stratégie doit reposer sur des bases saines. Les choses sont simples : ce que vous épargnez correspond à la différence entre vos revenus et vos dépenses. Pour atteindre votre objectif, vous aurez probablement besoin d’épargner des sommes conséquentes. Il vous faudra ainsi augmenter vos entrées d’argent et/ou diminuer les flux sortants.

Pour l’un comme pour l’autre, soyez ouverts d’esprit, créatifs même. Pensez à toutes les façons de faire, tous les postes de dépenses !

1️⃣ Pour augmenter vos revenus, vous pouvez multiplier vos sources de revenus, demander une augmentation, changer d’entreprise, développer une activité en parallèle de votre emploi, voire créer une start-up que vous pourrez revendre dans quelques années.

2️⃣ Diminuer vos dépenses n’est pas nécessairement synonyme d’abandon de confort ou de modification du quotidien. En effet, il peut s’agir de simples optimisations (le même service est rendu pour moins cher), comme les optimisations fiscales, Vous pouvez également vous délaisser d’objets ou supprimer des services que vous n’utilisez pas.

Bien sûr, une fois cette épargne régulière mise en place, il faut optimiser vos investissements. Étudions les trois principaux leviers pour développer votre patrimoine.

Les trois leviers pour développer votre patrimoine : bourse, immobilier et effet de levier

Bien investir constitue un élément clé pour qui cherche comment se constituer une rente. En effet, si vous placez à 2 % de rendement, vous n’êtes pas près d’avoir un capital suffisant pour vivre sans travailler ! Et vous ne pourrez pas bien vivre de vos revenus passifs.

1️⃣ Placer régulièrement de l’argent sur des fonds actions diversifiés vous permet de bénéficier de l’excellent rapport rendement/risque/temps de gestion de l’investissement en bourse. Sur un horizon de temps long, c’est assurément l’un des meilleurs placements qui soit.

2️⃣ Afin d’atteindre plus rapidement le capital nécessaire pour vivre sans travailler, vous pouvez également vous appuyer sur l’immobilier. De nombreuses stratégies existent pour bien investir dans l’immobilier locatif. Il en est de même pour l’immobilier pierre-papier (sociétés civiles de placement immobilier ou SCPI).

3️⃣ Enfin, l’effet de levier est un mécanisme puissant pour développer votre patrimoine. Il s’applique bien sûr à l’immobilier, via le crédit immobilier. Mais il est également accessible pour des placements financiers, grâce au crédit lombard. Si vous visez un capital cible important, votre capacité d’endettement représente un allié de choix. À utiliser intelligemment !

💡 Note : définir une stratégie patrimoniale adaptée à vos objectifs de vie n’est pas nécessairement chose aisée. De plus, mettre en place cette stratégie peut s’avérer assez technique. Si vous ressentez le besoin d’être accompagné en gestion conseillée, veillez à l’être par un conseiller vraiment indépendant comme Prosper Conseil.

Vivre sans travailler : exemples concrets avec Prosper Conseil

En pratique, comment s’organiser pour pouvoir arrêter de travailler (bien) avant l’âge de la retraite sans avoir besoin de gagner au Loto ?

Alain, 48 ans, hérite de 500 000 euros

Alain est cadre dans une entreprise du secteur agroalimentaire. Il prend la décision d’arrêter de travailler à 55 ans. Il aura alors fini de rembourser le crédit de sa résidence principale.

Alain est confiant sur le fait qu’il touchera une retraite. Mais il est aussi conscient que sa pension sera basse et qu’elle ne sera pas nécessairement indexée sur l’inflation. Il doit donc se constituer une rente additionnelle conséquente pour conserver le niveau de vie qu’il souhaite.

Suite à un décès dans sa famille, Alain hérite de 500 000 euros. Il place les sommes reçues en héritage au sein d’une assurance vie luxembourgeoise avec un profil équilibré qui générera près de 5 % de rendement annualisé. En effet, il souhaite notamment détenir des actifs libellés en francs suisses. C’est justement l’un des avantages de cette enveloppe que de donner accès à des placements dans des devises étrangères.

En parallèle, il achète à crédit la nue-propriété de parts de SCPI en démembrement temporaire sur 7 ans. C’est avantageux à plusieurs égards :

- Il met à profit son importante capacité d’emprunt actuelle (CDI avec un salaire confortable) pour investir.

- La nue-propriété ne servant aucun revenu, cela n’alourdit pas sa fiscalité déjà importante.

- Dans 7 ans, à l’extinction de l’usufruit, Alain retrouvera la pleine propriété et pourra profiter des dividendes reçus au moment où cela lui sera le plus utile.

Alain compte atteindre environ un million d’euros de capital au moment de son départ. Cette somme produira environ 3 000 € par mois de revenus passifs.

Marion, 35 ans, revend son entreprise 1 million d’euros

Marion, génie de l’informatique, a créé une entreprise qui a connu un excellent succès. Grâce à l’accompagnement de Prosper Conseil, elle a pu anticiper la revente des parts de son entreprise. Pour ce faire, elle s’appuie sur le régime d’apport-cession. Suite à la vente, Marion est à la tête d’un patrimoine d’un peu plus d’un million d’euros (au sein de sa holding patrimoniale).

Marion souhaite faire un tour du monde humanitaire pendant quelques années, mais aussi voyager aux États-Unis et en Angleterre. Elle prévoit ensuite de revenir en France (ou peut-être de s’installer en Belgique) pour se consacrer au bénévolat tout en étant proche de sa famille et de ses amis. Elle n’exclut pas de fonder un jour une nouvelle entreprise ou de faire du consulting.

Pour investir la trésorerie de son entreprise, Marion s’oriente vers un compte-titres ouvert auprès d’une banque dépositaire. Ses besoins de trésorerie, impossibles à prévoir, seront irréguliers étant donné ses projets. Dans ces circonstances, elle pourra contrôler les sorties d’argent de sa holding (dividendes et/ou rémunération) et utiliser le crédit lombard dans une certaine mesure pour générer de la trésorerie sans vendre ses actifs.

Quelle somme d’argent faut-il pour vivre sans travailler ? Conclusion

🧭 Vivre sans travailler requiert un capital important, à même de générer suffisamment de revenus passifs pour vous assurer tout le confort de vie dont vous avez besoin.

C’est pourquoi prendre la décision d’arrêter de travailler est lourd de conséquences du point de vue financier. Il est donc crucial d’anticiper cette décision de manière approfondie sur le plan patrimonial.

Mais au-delà des aspects purement financiers, un tel changement de vie peut également avoir d’importantes retombées psychologiques. Afin d’éviter tout risque de se retrouver dans une situation inconfortable, il est essentiel de s’appuyer sur des projections financières solides.

Pour ce faire, il est recommandé d’être accompagné par des professionnels qui peuvent vous conseiller sur tous les aspects de la gestion de patrimoine : financier, fiscal et successoral. Prenez RDV avec nous.

Plus de patrimoine,

plus de revenus,

moins d’impôts !

Un conseil global à 360° pour mieux

profiter de votre patrimoine

Bonjour, si j’ai bien compris, les simulations présentent des exemples intéressants, mais si je place 1 million d’euros en bourse, je ne recevrai pas 3 000 € chaque mois sur mon compte courant ! Ce ne sont pas des loyers, mais des gains moyens, c’est bien cela ? Qu’en est-il exactement ?

Bonjour, effectivement, nous partons de l’hypothèse d’une performance nette moyenne de 6 % par an. Cela signifie que, par exemple, la première année, vos investissements peuvent gagner +12 %, puis l’année suivante perdre -2 %, et ainsi de suite, pour aboutir à une moyenne annuelle de 6 % après frais et fiscalité. Par conséquent, si vous retirez chaque année (ou chaque mois) la même somme, l’impact de ces retraits sur votre patrimoine variera en fonction des fluctuations des marchés. Sur cette hypothèse de performance, vous pouvez virer 5 000 € par mois de votre compte bourse sur votre compte courant, sans que cela ne grignotte votre capital investi, donc en préservant votre patrimoine.

L’objectif de cet article est de vulgariser des concepts complexes avec de multiples variables. Si vous souhaitez sécuriser la gestion de vos investissements de façon plus concrète, vous pouvez bénéficier de notre gestion conseillée pour un accompagnement sur mesure.

Bonjour,

Article très complet encore une fois avec beaucoup d’informations, cela dit quand vous évoquer le chiffre de 5% de rendement net sur un contrat d’assurance vie luxembourgeoise pour un profil équilibré, ce chiffre sur 1 000 000€ d’euros par exemple donne 50 000€ mais il faut soustraire les impôts sur ces 50 000€, aussi la taxe PUMA dans le cas d’une personne sans activités professionnel, ni revenus issu d’une pension de retraite, on doit atteindre environ 3 000€/mois si l’enveloppe a plus de 8 ans (24,7%). Je pense que la marge idéal est de 1 500 000€ pour un homme seul qui désire toucher 3 000€/mois avec une gestion équilibré de bon père de famille.

Bonjour Julien,

Oui il faut prendre en compte tous les paramètres.

Au sujet de la taxe PUMa, il est assez facile de l’éviter.

Notre article : Taxe PUMa : la taxe des rentiers est-elle évitable ?

Merci pour cet article ! Plus j’y pense, plus il m’est difficile de me projeter dans le futur, notamment dans X années. Chacun a son propre style de vie et les circonstances changent continuellement.

Après réflexion, il me semble que le seuil d’un million d’euros soit un repère commun pour beaucoup de personnes.

Merci pour votre retour pertinent.

En effet, chacun a des besoins et des aspirations uniques, ce qui rend difficile une projection précise sur le long terme en termes de capital nécessaire pour couvrir des dépenses de Y euros. Le seuil du million d’euros reste une référence symbolique dans l’esprit collectif. Pour une approche plus rigoureuse, vous pouvez ajuster vos calculs régulièrement (ex. chaque année) en fonction de l’évolution de votre vie et de vos besoins.

Cela incite également à réfléchir à ce dont nous avons vraiment besoin pour être heureux et épanouis. Chez Prosper Conseil, nos conseillers en gestion de patrimoine jouent un rôle polyvalent, comparable à celui des médecins généralistes. Avec la gestion conseillée, ils offrent des conseils financiers tout en tenant compte des aspects psychologiques et émotionnels de la gestion de votre patrimoine.