Apport-cession holding : comment reporter l’imposition ?

Souvent méconnu, le régime de l’apport-cession de titres à une holding est pourtant l’un des principaux avantages à disposition d’un entrepreneur ou investisseur souhaitant vendre des titres de sociétés.

Ce dispositif fiscal, particulièrement avantageux, est accessible à toutes les personnes physiques. Il s’adresse donc aux entrepreneurs, aux dirigeants ou encore à tous les salariés titulaires d’actions de leur société.

📌 Les points clés du mécanisme d’apport-cession dans une holding sont :

- La possibilité de reporter l’imposition de la plus-value constatée. Dans certains cas, il est même parfois possible de bénéficier d’une exonération d’impôt définitive (franchise d’impôt).

- La compatibilité avec d’autres avantages fiscaux comme le Pacte Dutreil.

- Modulable en fonction de vos objectifs, l’apport-cession via une holding offre une grande souplesse. Exemple : il est possible de ne céder qu’une partie des titres et de choisir de transmettre le reste à ses enfants.

Attention toutefois à ne pas avoir pour principal objectif d’éluder l’impôt. En effet, si tel était le cas, le report d’imposition pourrait être remis en cause par l’administration fiscale (abus de droit).

Nous vous présentons dans cet article tout ce que vous devez savoir concernant l’apport-cession via une holding. La théorie, puis la pratique avec un cas concret d’un chef d’entreprise. En prérequis, vous pouvez consulter notre article sur la holding patrimoniale.

SOMMAIRE

- En quoi consiste l’apport-cession via une holding ?

- Les différentes étapes de l’apport-cession à une holding

- Apport-cession : exemple pratique d’un chef d’entreprise

- L’essentiel à retenir du régime de l’apport-cession dans une holding

En quoi consiste l’apport-cession via une holding ?

L’apport-cession constitue un avantage clé de la holding.

Reporter l’imposition de la plus-value de vos titres

Expliquons déjà le régime par défaut, sans régime d’apport-cession. En principe, lorsqu’une personne physique cède des titres, la cession est imposée comme une vente (opération à titre onéreux). Ainsi, la plus-value réalisée sur la cession des titres est automatiquement assujettie :

- à l’impôt sur le revenu ;

- aux prélèvements sociaux ;

- et éventuellement à la contribution exceptionnelle sur les hauts revenus (CEHR).

Généralement, cette plus-value est imposée au taux de 30 %. Cela correspond au prélèvement forfaitaire unique (PFU), aussi appelé “flat tax”. Pour rappel, le PFU comprend les prélèvements sociaux à hauteur de 17,2 % ainsi que l’impôt sur le revenu à hauteur de 12,8 %.

Dans certains cas, il est parfois possible d’appliquer le barème progressif de l’impôt sur le revenu.

💡 Note : il existe malgré tout un certain nombre d’abattements venant atténuer l’assiette imposable. Par exemple, dans le cas d’un départ à la retraite, il est possible de profiter d’un abattement fixe à hauteur de 500 000 euros. Toutefois, cet abattement ne concerne que la partie relative à l’impôt sur le revenu.

Enfin, en plus de l’imposition, le contribuable se voit également contraint de payer des droits d’enregistrement. Ces droits sont de 0,1 % s’il s’agit d’actions (en SAS par exemple) et de 3 % s’il s’agit de parts sociales (en SARL par exemple).

Vous constatez donc que de manière générale, la cession de titres par une personne physique est lourdement imposée.

Le régime de l’apport-cession

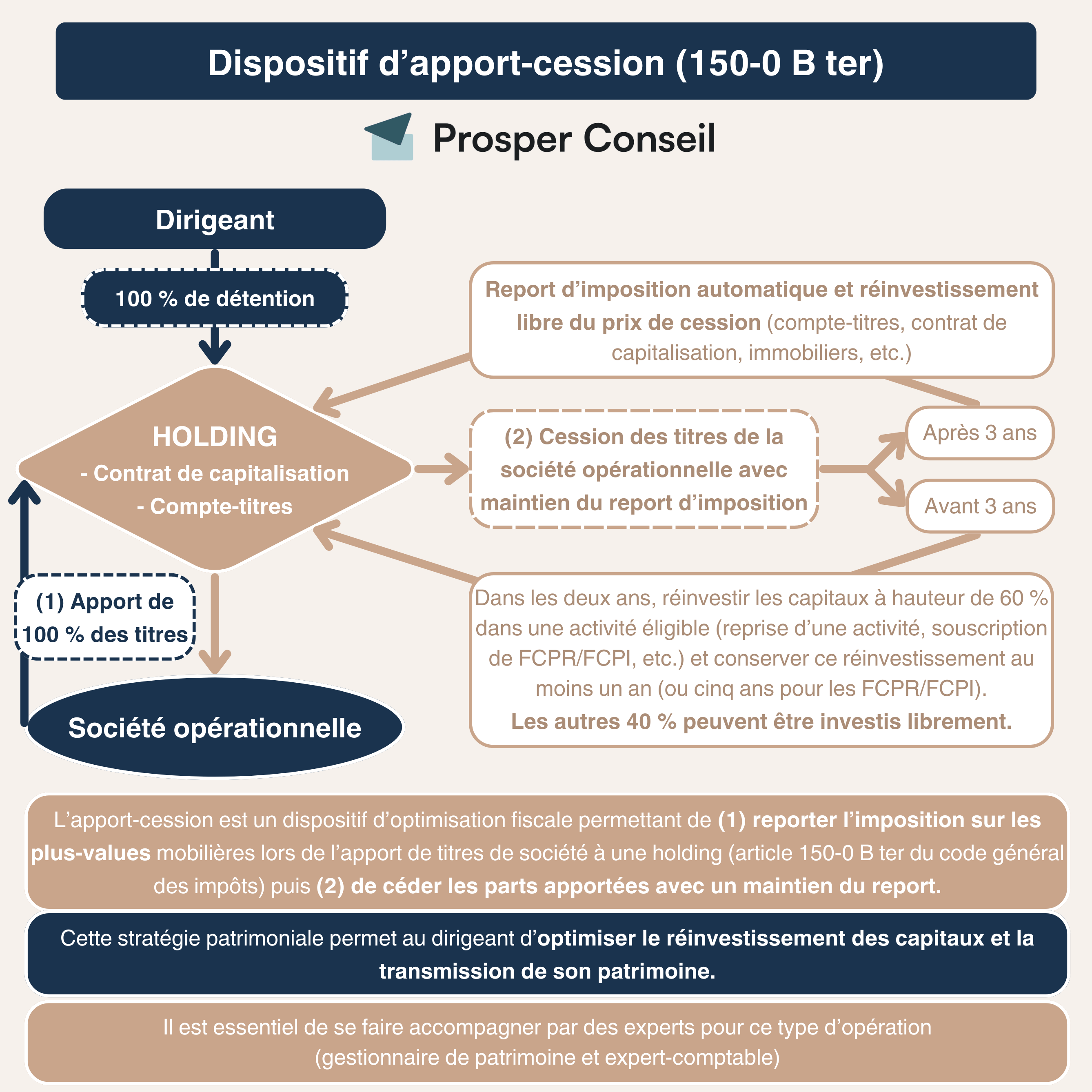

Toutefois, grâce au mécanisme d’apport-cession, il est possible de différer le paiement de cette imposition sur la plus-value. Le cadre réglementaire de l’apport-cession et du report d’imposition est défini par l’article 150-0 B Ter du code général des impôts (CGI).

Plus précisément, le régime du report d’imposition est applicable aux opérations d’apport de titres effectuées par une personne physique à une société soumise à l’impôt sur les sociétés (IS). Cet apport a pour effet de différer de plein droit l’imposition de la plus-value d’apport.

Cette plus-value est calculée et déclarée, mais non imposée l’année de l’apport.

Exemple ici : Le dirigeant actionnaire envisageant de vendre sa société opérationnelle apporte ses titres à la holding en report d’imposition. Quand il cédera les titres après 3 ans, cela lui permettra d’éviter les frottements fiscaux et de réinvestir librement ce montant.

💡 Note : en tant que dirigeant, cette stratégie patrimoniale permet de limiter les frottements fiscaux notamment lorsque vous souhaitez vendre votre entreprise et envisagez de nouveaux investissements. Cette stratégie est également particulièrement adaptée pour transmettre votre patrimoine.

La création d’une holding pour bénéficier du régime de l’apport-cession

Pour bénéficier de ce mécanisme, il convient de créer préalablement à la cession des titres une holding. La holding doit être soumise à l’impôt sur les sociétés (IS) pour entrer dans le champ d’application du régime d’apport-cession. Et la holding doit être contrôlée par vous-même.

Pour rappel, une holding est une société qui se trouve à la tête d’un groupe de sociétés. En qualité de société-mère, elle agit telle une « unité de contrôle » auprès de ses filiales.

Par ailleurs, lorsque vous réalisez ce type de schéma, vous placez cette plus-value en report d’imposition. C’est ce qui permet de ne pas avoir à verser directement l’impôt.

L’avantage est clair : geler temporairement la plus-value réalisée sur les titres d’une société et la reporter à plus tard. Cette imposition est reportée tant qu’il n’y a pas d’événements mettant fin au report d’imposition (transfert du domicile fiscal hors de France notamment).

💡 Note : les règles et taux applicables sont ceux en vigueur au moment de l’apport, même si l’imposition a lieu plus tard. Par exemple, si vous avez apporté des titres à la holding en 2019, le taux d’imposition de la plus-value sera celui de 2019, même en déclarant en 2023. Cela assure une cohérence fiscale et évite des surprises liées à d’éventuels changements de taux après l’opération.

Faut-il déclarer ce report d’imposition ?

Sur le plan déclaratif, le contribuable doit inclure chaque année dans sa déclaration de revenu le montant de la plus-value en report d’imposition.

Au départ, la première déclaration requise est la déclaration spéciale des plus-values (déclaration n°2074 I), à effectuer l’année de l’opération d’apport des titres à la holding.

Ensuite, chaque année le report d’imposition est automatiquement inscrit dans l’avis d’imposition.

Enfin, lors de l’année où le report d’imposition arrive à échéance, le contribuable doit mentionner le montant de la plus-value tant dans sa déclaration de revenu que dans sa déclaration spéciale des plus-values.

Doit-on posséder l’entreprise en entier ?

Le mécanisme d’apport-cession via une holding ne fonctionne pas uniquement lorsque vous possédez 100 % des titres d’une société d’exploitation. Vous pouvez également utiliser ce mécanisme lorsque vous détenez qu’une partie d’une entreprise. Si vous détenez 50 % de la société fille par exemple, vous pouvez créer une holding et apporter les titres à la société mère.

Pour cela, la méthode est la même : vous devez cédez vos titres à une holding créée en amont.

Par ailleurs, dans le cas où vous détiendriez 100 % des titres de votre société d’exploitation, il est possible de n’en céder qu’une partie. Dans ce cas, vous n’apportez que la partie des titres que vous désirez céder à la holding.

💡 Note : la création d’une holding engendre des coûts inévitables. Il est crucial que la plus-value à reporter justifie ces dépenses. (Même s’il y a aussi d’autres avantages pour la holding patrimoniale). En moyenne, les frais initiaux avoisinent les 5 000 euros. Auxquels s’ajoutent les honoraires comptables annuels pour la tenue des comptes.

Les différentes étapes de l’apport-cession dans une holding

Une opération d’apport-cession dans une holding est gérée de près par l’expert-comptable et le commissaire aux apports. D’un point de vue pratique, ce mécanisme se déploie en plusieurs étapes. Les principales étant : (1) la création de la holding, puis (2) l’apport des titres de la société opérationnelle à la holding.

Première étape : la création d’une holding bénéficiaire

Tout d’abord, la personne qui souhaite céder les titres de sa société opérationnelle va constituer une holding soumise à l’IS. Cette dernière est une entité distincte de la société opérationnelle.

Cette holding doit être détenue par la même personne qui détenait auparavant les titres en direct. Plus précisément, cette même personne doit détenir plus de 50 % du capital des droits de vote ou du capital social de la holding bénéficiaire.

Deuxième étape : l’apport des titres de la société opérationnelle à la holding bénéficiaire

La seconde étape consiste à apporter les titres de la société opérationnelle à la holding créée.

L’expert-comptable et le commissaire aux apports évaluent la société opérationnelle pour définir le montant apporté. Par exemple, l’entreprise avait été créée avec 50 000 € de capital il y a 10 ans, et elle est maintenant évaluée à 2 000 000 €, soit 1 950 000 € de plus-value en report d’imposition.

Il est possible de comprendre une soulte dans le processus d’apport des titres. En règle générale, une soulte est un terme juridique qui renvoie à une somme d’argent distribuée à titre compensatoire.

Dans le cadre de l’apport-cession, la soulte est définie par le Conseil d’État comme une somme versée en rémunération des apports. Particulièrement surveillée par l’administration fiscale, elle permet pour l’apporteur des titres de faire bénéficier ou de bénéficier de liquidités en guise de dédommagement.

Pour éviter le risque d’abus de droits (très fréquent lors de l’ajout d’une soulte), l’apport avec soulte doit contribuer de manière substantielle à l’opération de restructuration. En clair, elle nécessite une justification économique claire. À titre d’exemple, le versement d’une soulte pourrait permettre de résoudre des problématiques de parité d’échange subies entre les associés.

En parallèle, cette soulte ne doit pas dépasser 10 % de la valeur nominale des titres.

💡 Note : contrairement à une “cession classique”, l’enregistrement de l’apport des titres dans le cadre du régime de l’apport-cession est réalisé gratuitement. Il n’y a pas de frais supplémentaires.

Troisième étape : la vente des titre de la holding

Une fois les titres apportés à la holding, pouvez-vous vendre les titres ?

La réponse est oui, mais avec une condition : que le nouvel actionnaire (celui à qui vous donnez les titres donc ici la holding) garde ces titres pendant au moins trois ans.

En effet , si ladite cession intervient plus de 3 ans après l’apport, la plus-value mise en report d’imposition continue à être gelée sans condition de réinvestissement. De ce fait, la société interposée, désormais détentrice de liquidités, peut ou non les réinvestir dans des activités économiques ou patrimoniales. Vous pouvez contacter un gestionnaire de patrimoine Prosper Conseil pour investir au sein de la holding (contrat de capitalisation français ou luxembourgeois, compte-titres, etc.)

Toutefois, il existe des conditions pour lesquelles le report d’imposition peut être remis en cause. L’une des raisons principales est la cession des titres de la société opérationnelle par la holding dans les 3 années suivant l’apport. Une autre raison est la dissolution ou la vente des titres de la holding patrimoniale.

Que se passe-t-il en cas de cession anticipée des titres par la holding ?

Dans le cas où la holding déciderait de se séparer des titres de la société opérationnelle dans les 3 années suivant l’apport, il existe un risque que le report d’imposition tombe.

Pour que le report d’imposition soit maintenu, la holding ayant vendu les titres est soumise à une obligation : réinvestir au moins 60 % du produit de la cession dans une activité économique et conserver ces nouveaux titres durant au moins 12 mois.

Sont exclues pour l’application de la condition de réinvestissement les activités de gestion d’un patrimoine mobilier ou immobilier.

💡 Note : ce réinvestissement doit intervenir sous 24 mois à compter de la cession des titres de la holding. Activités économiques éligibles : activité libérale, artisanale, commerciale, industrielle, marchand de biens, business angel).

Apport-cession : exemple pratique d’un chef d’entreprise

Prenons le cas de Jean, 48 ans, père de trois enfants, et chef d’entreprise dans l’édition de logiciels.

Les conditions en amont de l’apport-cession en holding

Jean a fondé sa société lorsqu’il avait 30 ans avec un capital initial de 50 000 €. Au fil des années, sa société a prospéré. Si bien que sa valeur est aujourd’hui estimée à 2 000 000 €, générant ainsi une plus-value latente de 1 950 000 €.

Se rapprochant de la cinquantaine, Jean se pose un certain nombre de questions sur son avenir :

- Comment trouver l’équilibre entre ralentir le rythme et assurer la stabilité financière de ma famille ?

- Est-ce le bon moment pour envisager une cession de ma société ?

- Comment puis-je optimiser mes actifs tout en minimisant les implications fiscales ?

- Comment puis-je transmettre mon patrimoine de manière intelligente à mes enfants ?

💡 Note : dans le cas d’une cession des titres à 2 000 000 € et sans optimisation de sa situation, la plus-value latente de Jean aurait été imposée à l’impôt sur le revenu, aux prélèvements sociaux et à la CEHR. En clair, le taux applicable aurait été de près 34 % (équivalent à la flat tax + à la CEHR). Dans son cas, la base imposable est de 1 950 000 €. Ainsi, l’imposition aurait été de 638 000 € (dont 53 000 € de CEHR – mécanisme de lissage non intégré). Il y a mieux à faire avec un apport-cession en holding !

Les conditions en aval de l’apport-cession en holding

Finalement, avec l’aide d’un conseiller indépendant Prosper Conseil, Jean décide d’opter pour l’apport-cession de ses parts vers une holding à l’IS. Il y voit plusieurs avantages :

- La holding lui offre une grande souplesse pour gérer son patrimoine. Il pourra, au moment de la revente, réorganiser ses actifs, planifier la transmission à ses enfants, et optimiser la structure de sa détention d’actifs en fonction de ses aspirations familiales et de ses objectifs patrimoniaux.

- Cela lui permet de bénéficier d’un report d’imposition particulièrement avantageux et de ne pas avoir à subir une imposition lourde de près de 600 000 €.

Quatre ans plus tard, Jean vend les titres de sa société d’édition avec succès. Étant donné qu’il s’était fait accompagner, il avait constitué et apporté les titres de sa société à la holding suffisamment en amont de la vente de ses titres. Il peut donc sereinement céder les titres de sa société sans risque que le report d’imposition ne tombe.

Apport évalué à 2 millions d’euros et puis vente à 2 millions d’euros : pas de plus-value imposable.

💡 Note : le fait d’avoir anticipé suffisamment la cession lui permet de disposer comme il l’entend du produit de cette vente. Investissement en bourse, immobilier ou encore fonds euros, Jean est libre d’investir librement les 2 millions d’euros de la vente de son entreprise. Il n’est tenu à aucune obligation de réinvestissement, comme ça aurait pu être le cas s’il avait cédé les titres durant les 3 premières années suivant la date de l’apport.

Apport-cession et réinvestissement : exemple concret

Prudent, Jean investit 1 million d’euros dans des placements financiers au sein de sa holding, ce qui génère près de 50 000 € de revenus annuels, garantissant ainsi une sécurité financière pour les années à venir.

Avec le reste de son capital, Jean réalise un rêve : il acquiert une charmante librairie dans son quartier. Un projet qui allie passion et entrepreneuriat. Ce projet lui permettra de travailler à un rythme plus détendu au cours de la dernière décennie de sa carrière.

Enfin, quelques années plus tard, alors que la librairie prospère et que Jean approche de la retraite, il envisage désormais la transmission des titres de sa holding patrimoniale à ses enfants. Pour une donation des titres de la holding, le report d’imposition de la plus-value est maintenu… et la plus-value finit par être purgée si les donataires conservent les titres de la holding au moins 5 ans.

Le Pacte Dutreil

Toujours accompagné par le même expert indépendant, Jean décide de recourir au Pacte Dutreil pour optimiser la donation des titres de la holding. En effet, la continuité opérationnelle de la holding patrimoniale est importante pour lui. Or, le Pacte Dutreil s’inscrit dans sa volonté de préserver le caractère familial de sa société.

Cela lui permettrait également de bénéficier d’une exonération partielle des droits de mutation : abattement Dutreil de 75 % de la valeur des titres transmis.

💡 Note : seules les holdings actives/animatrices sont éligibles au Pacte Dutreil. La mise en place du Pacte Dutreil permet d’obtenir une exonération partielle à hauteur de 75 % des droits de mutation à titre gratuit. Ainsi, en cas de transmission d’une entreprise ou des titres d’une société, seulement 25 % de la valeur des titres est soumise aux droits de mutations à titres gratuits.

Enfin, les signataires du Pacte Dutreil sont tenus de respecter un engagement collectif de conservation des titres de la société pendant une durée minimale de 2 ans à compter de la date d’enregistrement de ce Pacte.

Exemple Pacte Dutreil

Si la holding est évaluée à 3 millions d’euros quand Jean transmet, cela représente 1 000 000 € par enfant.

Après abattement Dutreil de 75 % : 250 000 € d’assiette imposable.

Puis abattement de droit commun (100 000 € par enfant tous les 15 ans) donc seulement 150 000 € d’assiette imposable par enfant aux droits de donation.

Mais en transmettant progressivement ses parts, l’assiette imposable pourra chuter à 0 € !

Conscient des avantages des transmissions progressives, Jean envisage en parallèle de transmettre graduellement les titres à ses enfants sur plusieurs années. Cette démarche lui permet non seulement de :

- réduire l’impact fiscal en profitant de l’abattement de 100 000 € par enfant tous les 15 ans ;

- mais aussi de faciliter la prise en main progressive de la librairie par ses enfants (optimiser sa succession).

L’essentiel à retenir du régime de l’apport-cession en holding

En conclusion, le régime de l’apport-cession (orchestré à travers une holding à l’impôt sur les sociétés) est une solution idéale pour les personnes physiques souhaitant céder des titres de sociétés.

🧭 L’essentiel des points à retenir sur le régime de l’apport-cession dans une holding sont :

- La nécessité d’anticiper cette opération en réalisant l’apport des titres à la holding au moins trois ans avant la cession. Cela permet de bénéficier pleinement du report d’imposition et d’éviter les contraintes liées à l’obligation de réinvestissement.

- L’importance de bien s’entourer. Le recours à ce régime exige une étude approfondie de votre situation sur les aspects juridiques, financiers et patrimoniaux.

- En amont de l’apport-cession, la mise en place d’une stratégie patrimoniale est incontournable. L’utilisation d’un tel régime implique une réflexion approfondie sur un certain nombre de points.

Enfin, pour garantir le succès de l’opération et éviter d’éventuels litiges avec l’administration fiscale, il est impératif que l’opération ne soit pas motivée exclusivement ou principalement par des considérations fiscales.

Dans cette démarche, l’accompagnement d’un expert indépendant spécialisé dans ce type de schéma devient essentiel.

Si vous souhaitez bénéficier de conseils personnalisés sur la création d’une holding et sur la pertinence de l’apport-cession, puis sur l’investissement à titre personnel et/ou au sein d’une société, vous pouvez contacter un gestionnaire de patrimoine Prosper.

Plus de patrimoine,

plus de revenus,

moins d’impôts !

Un conseil global à 360° pour mieux

profiter de votre patrimoine