Les meilleurs placements pour optimiser sa succession

Quels sont les meilleurs placements pour optimiser votre succession ? Il est vrai que le sujet n’est pas des plus joyeux… Mais anticiper sa succession est primordial pour éviter les écueils et les mauvaises surprises au dénouement fatidique.

En gestion de patrimoine, il est essentiel de distinguer deux aspects différents lors d’une succession :

- L’aspect civil : héritage et succession. Qui hérite ? Dans quel cas et de combien ?

- L’aspect fiscal : y a-t-il des droits de succession à payer ? Quel en est le montant ? Comment optimiser sa succession ?

Ainsi, en amont de l’aspect fiscal abordé dans cet article, la bonne application de votre volonté (aspect civil) doit être étudiée.

📌 Les meilleurs placements pour optimiser sa succession sont :

- L’assurance vie, considérée “hors succession”. À condition de bien choisir son contrat.

- Le plan d’épargne retraite (PER) est également intéressant, surtout si vous choisissez un PER dit «assurantiel».

- Pour un investissement plus atypique avec une dimension écoresponsable, les groupements forestiers vous font bénéficier d’un avantage fiscal à l’entrée et lors de la succession.

- Enfin, il est possible de donner la nue-propriété d’un bien immobilier ou mobilier (contrat de capitalisation et compte-titres).

Le champ des possibles est vaste et il est nécessaire de bien étudier toutes les options pour choisir les meilleurs placements les plus adaptés pour optimiser votre succession.

SOMMAIRE

- Pourquoi optimiser sa succession avec les meilleurs placements

- Démembrer pour transmettre tout en se protégeant

- Assurance vie et succession : le duo gagnant

- Les placements en PER pour optimiser sa succession

- L’investissement dans les forêts pour profiter d’un avantage successoral

- Optimiser efficacement sa succession avec Prosper Conseil

Pourquoi optimiser sa succession avec les meilleurs placements

En France, les droits de succession sont vus d’un mauvais œil. Dans certaines situations, il est possible et pertinent d’optimiser sa succession avec les meilleurs placements.

Éviter une fiscalité trop élevée aux héritiers

Lors d’une succession, les héritiers doivent s’acquitter d’un impôt appelé «droits de succession». Le montant de ces droits de succession diffère selon le lien de parenté entre les héritiers, le défunt et la valeur de l’héritage en question.

L’héritage peut être divisé en deux parts :

- La part réservée aux héritiers réservataires : il s’agit des descendants ou bien du conjoint dans le cas d’un couple marié sans enfant. Une part de la succession leur revient obligatoirement.

- Le reste (quotité disponible) : peut être donnée à qui vous le souhaitez.

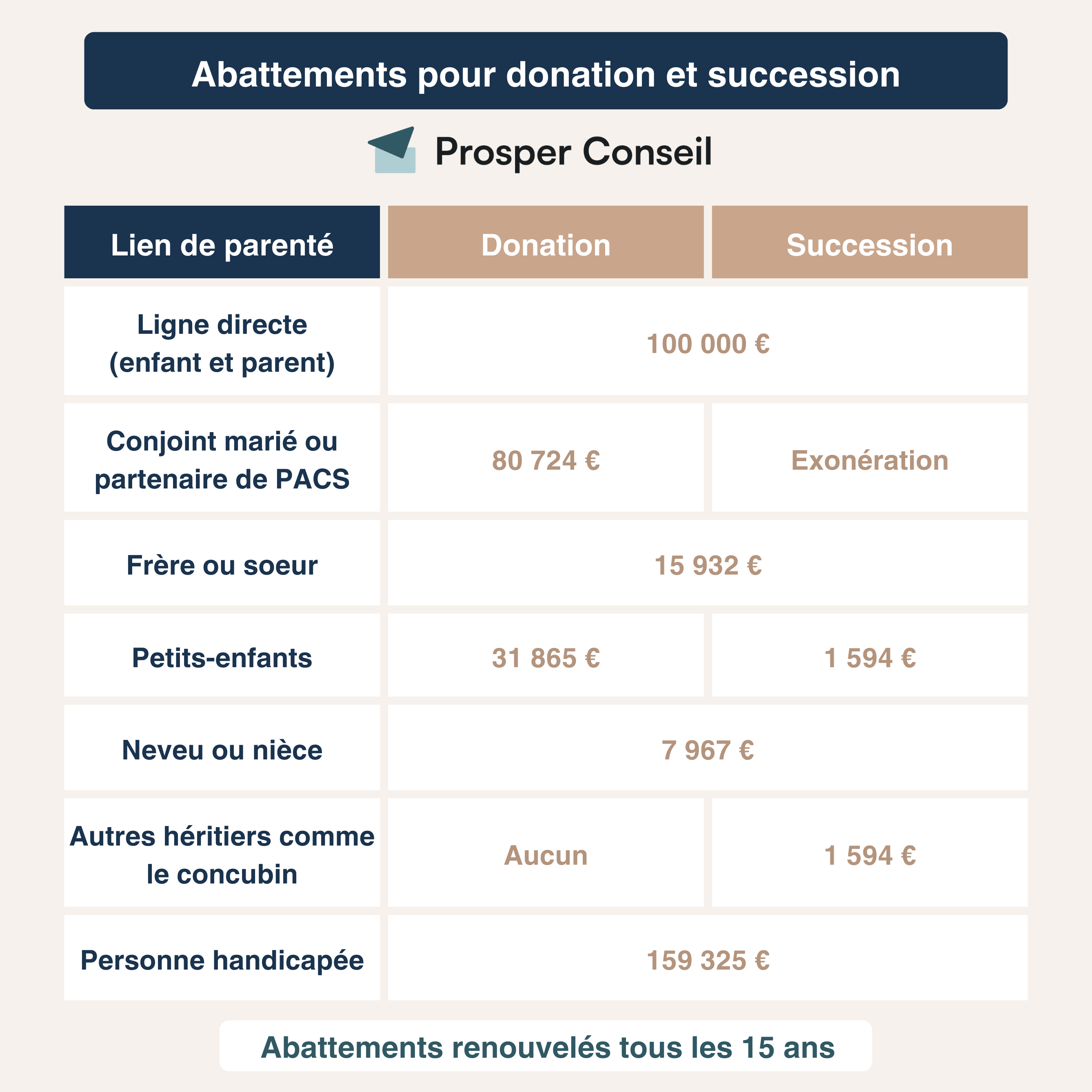

Fiscalement, le conjoint survivant et le partenaire de PACS sont exonérés de droits de succession (sur la part qui leur revient). Quant aux enfants, ils bénéficient d’un abattement fiscal spécifique.

Plus le lien de parenté est éloigné, plus les droits de succession seront élevés. Une succession mal optimisée peut donc coûter très cher aux potentiels héritiers.

Profiter des abattements pour donner de son vivant

Le patrimoine se transmet de deux manières :

- Transmission de son vivant avec les donations.

- Transmission du de cujus, au décès (personne défunte dont la succession est ouverte).

Les donations permettent d’optimiser largement la fiscalité successorale. En effet, l’objectif de l’optimisation fiscale d’une succession est de payer moins de droits de succession.

Les abattements fiscaux sont votre meilleur allié pour cela. À condition de :

- rester sous les plafonds ;

- et de ne pas avoir besoin de l’argent pour votre futur train de vie. En effet, lorsque vous réalisez une donation, vous vous dépouillez irrévocablement de votre bien.

Plus le degré de parenté est proche, plus les abattements sont intéressants. Effectuer une donation de son vivant au lieu de tout transmettre à la succession est donc un excellent moyen d’optimiser sa transmission. Par exemple, un parent peut transmettre 100 000 € à son enfant tous les 15 ans sans droits de donation :

💡 Note : nous verrons un peu plus loin dans cet article qu’il est possible de transmettre uniquement la nue-propriété pour optimiser les abattements.

Démembrer pour transmettre tout en se protégeant

Le démembrement de propriété est majoritairement lié à un bien immobilier. Mais il est aussi possible de démembrer un contrat de capitalisation ou un compte-titres ordinaire (CTO) par exemple, pour optimiser au mieux sa succession.

Une stratégie gagnant-gagnant

Le démembrement consiste à séparer en deux un bien immobilier ou mobilier. Vous obtenez :

- la nue-propriété d’un côté ;

- et l’usufruit de l’autre.

L’usufruitier a le droit de jouir du bien et d’encaisser ses gains. À l’inverse, le nu-propriétaire possède la propriété mais sans pouvoir en jouir. Au décès de l’usufruitier, il en deviendra pleinement propriétaire.

Pour optimiser sa succession, il peut être intéressant de transmettre la nue-propriété d’un bien en utilisant les abattements inhérents aux donations, tout en conservant l’usufruit.

Le démembrement d’un contrat de capitalisation

Un contrat de capitalisation est analogue à une assurance vie (mêmes avantages), mais il reste un produit d’épargne pure. Il est alors possible de le démembrer et de le donner à sa souscription ou bien au cours de la vie du contrat.

Ce démembrement permet de diminuer les droits de succession, car la base imposable correspond à un pourcentage spécifique lié à l’âge de l’usufruitier au moment de la donation. Par exemple, si vous avez 55 ans, la nue-propriété donnée sera égale à 50 % de la valeur du contrat. Cette décote vient diminuer l’assiette taxable.

Assurance vie et succession : le duo gagnant

L’assurance vie française et l’assurance vie luxembourgeoise sont sans nul doute les meilleures enveloppes à détenir pour optimiser sa succession. Voyons ensemble comment utiliser l’assurance vie au mieux selon votre âge.

Réaliser des versements sur son assurance vie avant 70 ans

Au sein d’un contrat d’assurance vie, le souscripteur peut choisir librement son bénéficiaire. Avant 70 ans, les versements effectués sont dits «hors succession» c’est-à-dire qu’ils n’entrent pas dans l’actif successoral du défunt.

En deçà de 152 500 € par bénéficiaire, il n’y aura aucune imposition à la succession. Ce palier comprend les sommes versées ainsi que les plus-values.

Mais si au décès de l’assuré les sommes et les plus-values dépassent cet abattement, elles subiront un prélèvement à la source de 20 % jusqu’à 700 000 € et de 31,25 % au-delà de 700 000 € par bénéficiaire.

💡 Note : si vous détenez une assurance vie ouverte avant le 20 novembre 1991, la fiscalité n’est alors pas la même. En effet, l’âge du propriétaire du contrat au moment des versements n’est plus pris en compte. Une exonération d’impôt s’applique ou bien un prélèvement après abattement selon la date des versements (avant ou après le 13 octobre 1998).

Réaliser des versements sur son assurance vie après 70 ans

Passé l’âge de 70 ans, l’abattement en dessous duquel une exonération d’imposition intervient est de 30 500 € pour la totalité des bénéficiaires. Les sommes supérieures à cet abattement intègrent la succession (actif successoral).

Cependant, tous les gains générés après 70 ans (et supérieurs aux versements initiaux) sont complètement exonérés de droits de succession. La base imposable est égale à la garantie limitée forfaitairement au montant des primes versées après le 70ème anniversaire.

Même si la succession après 70 ans est moins avantageuse, l’assurance vie reste une des meilleures enveloppes du fait de sa fiscalité.

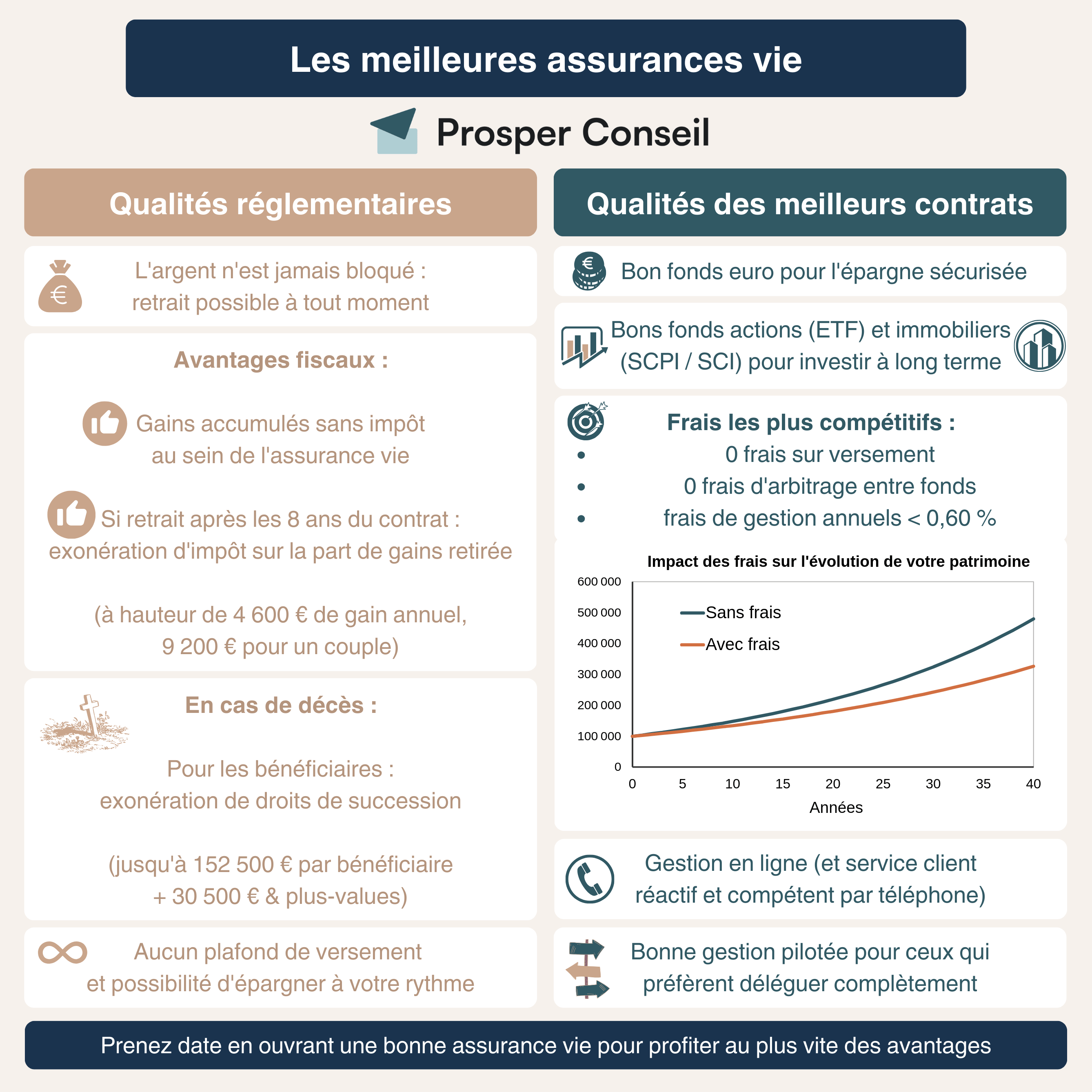

Choisir la meilleure assurance vie

Attention, tous les contrats d’assurance vie ne se valent pas. En plus des qualités réglementaires de cette enveloppe, il est nécessaire de bien se pencher sur les avantages supplémentaires qui diffèrent d’un contrat à l’autre.

Les conseillers Prosper Conseil vous accompagnent pour préparer votre succession et choisir les meilleures assurances vie.

Les placements en PER pour optimiser sa succession

Il existe deux types de plan d’épargne retraite individuel (PERin) :

- Les PER assurantiels : ce sont les plus répandus. Ils ont un fonctionnement similaire à l’assurance vie (vous pouvez choisir entre fonds euros ou unités de compte).

- Les PER bancaires : pas de possibilité d’investissement sur fonds euros.

Fiscalement, les abattements de l’assurance vie et du PER assurantiel sont confondus. En effet, les PER assurantiels bénéficient des mêmes abattements sur le capital imposable que les contrats d’assurance vie. Concrètement, il s’agit de 152 500 € par bénéficiaire si le décès de l’assuré intervient avant 70 ans, et de 30 500 € pour tous les bénéficiaires si son décès intervient après 70 ans.

Attention, contrairement à l’assurance vie, c’est l’âge du décès qui va compter et non pas l’âge au moment des versements.

Les PER bancaires ne bénéficient pas de cet avantage fiscal. L’autre atout des PER assurantiels est que les versements déduits des revenus imposables (pour réduire ses impôts) du souscripteur ne sont pas réintégrés à la déclaration de revenus des héritiers.

Malgré ces avantages, l’assurance vie reste en général une enveloppe plus intéressante pour optimiser sa succession.

💡 Note : en savoir plus avec notre article Plan épargne retraite (PER) ou assurance vie : tableau comparatif.

L’investissement dans les forêts pour profiter d’un avantage successoral

L’investissement dans des groupements forestiers d’investissement (GFI) est une démarche très intéressante.

Vous devenez propriétaire de parcelles de forêts au prorata de votre investissement tout en laissant la gestion à la société. Vous investissez ainsi au sein d’un actif tangible et complètement décorrélé des marchés financiers classiques.

Au niveau fiscal, les GFI cumulent deux avantages :

- Au moment de la souscription, vous profitez d’une réduction d’impôt de 25 % du montant investi dans des parts de GFI.

- Lors de la succession, un abattement de 75 % du montant des actifs forestiers est appliqué. Par exemple, sur 100 000 € d’actifs forestiers, seuls 25 000 € entreront dans l’assiette imposable à la succession.

Grâce aux GFI, vous pouvez allier optimisation de votre succession et écologie.

Optimiser efficacement sa succession avec Prosper Conseil

Les différents placements pour optimiser sa succession sont nombreux et il peut être difficile de bien se repérer parmi eux. Quels placements sont les plus adaptés à votre situation ?

En profitant des multiples avantages :

- des abattements pour donation ;

- des contrats d’assurance vie et des PER ;

- de l’investissement dans des groupements forestiers ;

- ou bien encore en utilisant le démembrement de propriété.

Il est tout à fait possible de diminuer les droits de succession si mal aimés des Français ou bien d’en être complètement exonéré.

🧭 Chez Prosper Conseil, nous mettons notre savoir-faire à votre service pour vous aider à établir la stratégie la plus adaptée à votre situation, tout en choisissant avec vous les meilleurs placements pour optimiser votre succession. Prenez rendez-vous.

Plus de patrimoine,

plus de revenus,

moins d’impôts !

Un conseil global à 360° pour mieux

profiter de votre patrimoine