Fiscalité d’un rachat partiel ou total en assurance vie

Nombreux sont les épargnants à se poser des questions sur la fiscalité d’un rachat partiel ou total en assurance vie. Il faut dire que les multiples évolutions réglementaires n’ont pas simplifié la fiscalité de l’assurance vie. Ni le calcul de l’impôt sur les plus-values. Dans certains cas, la fiscalité d’un rachat (retrait) en assurance vie s’apparente même à un véritable casse-tête chinois. On est loin du choc de simplification !

📌 Âge du contrat, dates et montants des versements, abattement annuel sur la plus-value, flat tax, etc. Autant de paramètres à analyser et de termes à maîtriser pour bien comprendre la fiscalité d’un rachat en assurance vie. Dans cet article, nous présentons tous les cas de figure que vous pouvez rencontrer. Cela afin de vous permettre d’optimiser votre fiscalité lors d’un rachat partiel ou total en assurance vie.

SOMMAIRE

- Rachat partiel ou total en assurance vie : même fiscalité !

- Rachat assurance vie : prélèvement forfaitaire ou barème progressif ?

- Quelle fiscalité pour un retrait partiel ou rachat total sur assurance vie de moins de 8 ans ?

- Rachat sur assurance vie de plus de 8 ans : une fiscalité avantageuse !

- Ce que Prosper Conseil vous propose

Rachat partiel ou total en assurance vie : même fiscalité !

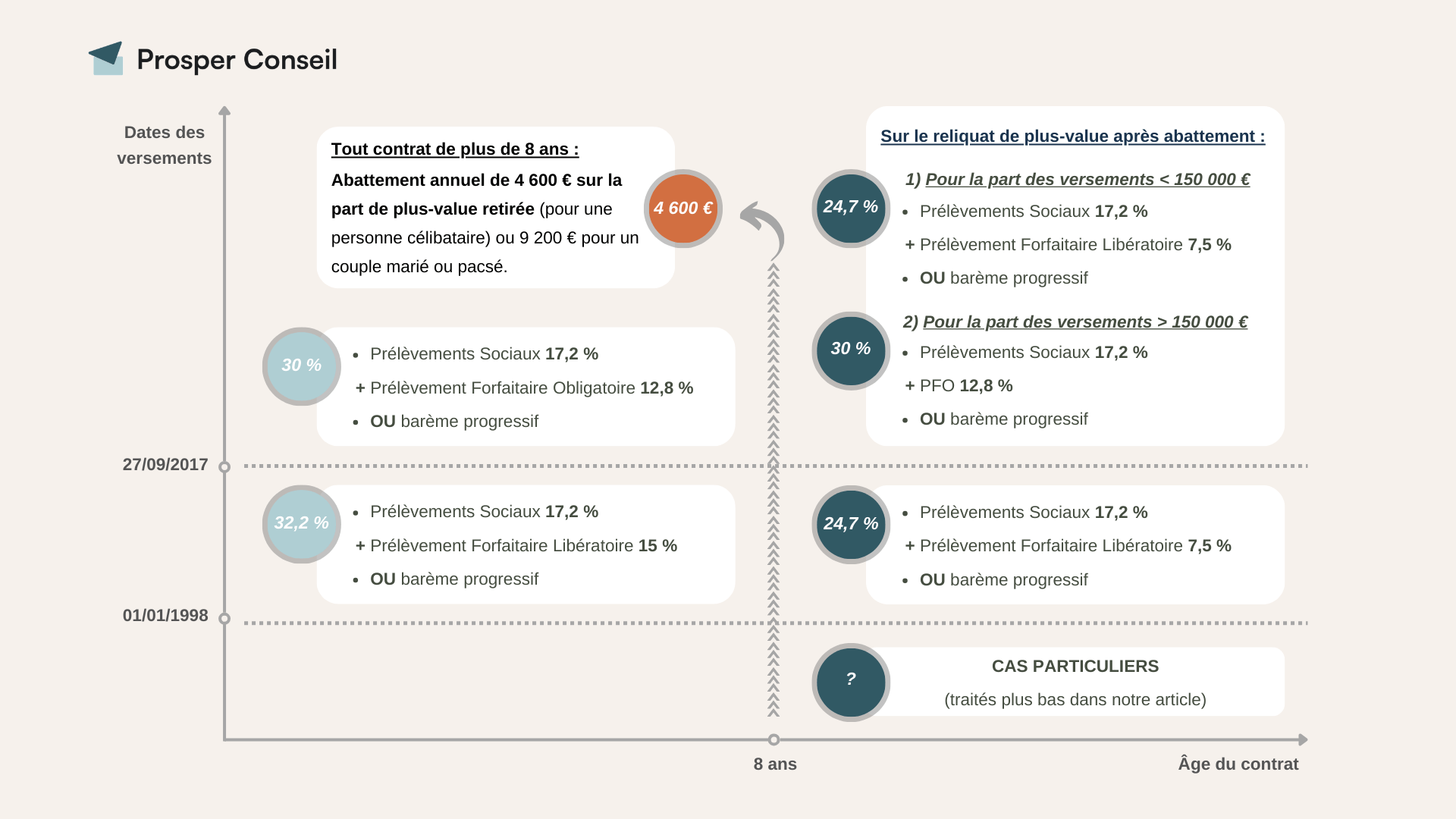

Entrons tout de suite dans le vif du sujet. Le tableau récapitulatif présenté ci-dessous détaille toutes les possibilités auxquelles vous pouvez être confronté. En un seul coup d’œil, il vous permet de déterminer la fiscalité d’un rachat partiel ou total en assurance vie. Rappelons qu’un rachat total fermera l’assurance vie, alors qu’un rachat partiel laisse vivre l’assurance vie.

Ce tableau à double entrée présente l’âge du contrat en abscisse et les dates des versements en ordonnée. Les cercles colorés indiquent la fiscalité totale applicable sur les gains lors d’un rachat, selon le régime par défaut (sans option pour le barème progressif de l’impôt sur le revenu). Enfin, le montant des versements peut être pris en compte dans certains cas spécifiques, notamment depuis la réforme de 2018.

Important à comprendre : seule la part de plus-value retirée est imposable. Pas la part de capital. Ainsi, pour chaque rachat d’assurance vie, il faut d’abord déterminer la part de plus-value (“gain”). Et c’est ce gain qui est imposé au taux indiqué dans les cercles du schéma ci-dessous. Selon l’âge du contrat et la date des différents versements.

Exemple

Par exemple, vous décidez de retirer 20 000€ d’une assurance vie de plus de 8 ans. Dedans, admettons qu’il y ait 5 000 € de plus-value et 15 000 € de capital. Donc, après abattement de 4 600 € sur la plus-value (soumis uniquement aux Prélèvements Sociaux de 17,2 %), il n’y a plus que 400 € imposables.

Ces 400 € sont imposables au taux de 24,7 % selon ce tableau sauf option pour le barème progressif. Soit 100 € d’impôts en plus sur ce retrait de 20 000 €. Ainsi, la fiscalité de l’assurance vie est très attractive en optimisant les abattements pour les rachats sur contrats de plus de 8 ans !

Rachats en assurance vie : vocabulaire

- PS : Prélèvements Sociaux (17,2 %).

- PFL : Prélèvement Forfaitaire Libératoire. Son montant diffère selon l’âge du contrat.

- PFO : Prélèvement Forfaitaire Obligatoire. PFO + Prélèvements Sociaux = Flat Tax 30 % (Prélèvement Forfaitaire Unique).

- Barème progressif : imposition selon votre tranche marginale d’imposition + Prélèvements Sociaux (Dans ce cas, la CSG est alors déductible).

Les cas particuliers

Nous nous adressons ici aux investisseurs se trouvant dans un des “cas particuliers” mentionnés sur le graphique. À savoir, des rachats sur assurance vie de plus de 8 ans, dont les versements ont eu lieu avant 1998.

- Contrats souscrits avant le 1er janvier 1983 : exonération totale d’imposition sur le revenu. Il faudra cependant toujours s’acquitter des prélèvements sociaux (17,2 %).

- Contrats souscrits entre 1983 et le 26/09/1997 : l’imposition dépend de la date des versements.

- Versements avant le 26/09/1997. Exonération complète d’imposition, sauf prélèvements sociaux.

- Versements entre le 26/09/1997 et le 31/12/1997. Les gains des versements inférieurs à 30 500€ sont exonérés.

- Versements après le 01/01/1998. Au choix entre PFL 7,5 % + PS 17,2 %, ou barème progressif.

Rachat assurance vie : prélèvement forfaitaire ou barème progressif ?

Le tableau que nous venons de vous présenter montre qu’il est possible de choisir entre prélèvement forfaitaire ou barème progressif. Voyons donc maintenant quelle est l’option la plus intéressante pour la fiscalité d’un rachat partiel ou total en assurance vie.

Le Prélèvement Forfaitaire Libératoire & Prélèvement Forfaitaire Obligatoire

Le prélèvement forfaitaire (libératoire ou obligatoire) implique une fiscalité à taux fixe, indépendante de votre tranche marginale d’imposition. Le taux varie en fonction de la date et du montant des versements, ainsi que de l’âge de votre contrat. Il ne faut pas oublier d’y ajouter les prélèvements sociaux (17,2 %) afin d’avoir le niveau global de votre imposition.

- Versements réalisés avant le 27 septembre 2017 :

- Contrats de moins de 8 ans : Prélèvement Forfaitaire Libératoire de 15 %.

- Contrats de plus de 8 ans : Prélèvement Forfaitaire Libératoire de 7,5 %.

- Versements réalisés après le 27 septembre 2017 :

- Contrats de moins de 8 ans : Prélèvement Forfaitaire Obligatoire de 12,8 %.

- Contrats de plus de 8 ans : PFL de 7,5 % pour le montant des versements en-dessous de 150 000 €. Puis PFO de 12,8 % pour la part des versements au-dessus de 150 000 €. (Le seuil de 150 000 € est doublé à 300 000 € pour un couple marié ou pacsé).

Le barème progressif à l’impôt sur le revenu

Pour la fiscalité d’un rachat, vous pouvez choisir une imposition au barème progressif de l’impôt sur le revenu. Ce choix remplace alors le prélèvement forfaitaire. La part de plus-value comprise dans le retrait va alors entrer dans le système global d’imposition de vos revenus.

Par conséquent, l’imposition de vos plus-values se fera à votre niveau de tranche marginale d’imposition (TMI). Si les prélèvements sociaux (17,2 %) restent toujours dûs, une partie de la CSG (6,8 %) est en revanche déductible.

💡 Note : votre TMI dépend du montant de vos revenus sur l’année N-1. Pour la connaître, référez-vous au barème communiqué par le service des impôts. Ce barème est actualisé chaque année.

Retrait d’assurance vie : quelle fiscalité choisir ?

L’imposition au barème progressif peut être une alternative intéressante dans les cas suivants :

- Vous n’êtes pas imposable (TMI 0 %). Vous ne paierez donc que 17,2 % de prélèvements sociaux sur vos gains.

- Vous êtes en TMI 11 % et votre contrat a moins de 8 ans. Votre imposition sera alors de 17,2 % (prélèvements sociaux) + 11 % (TMI), soit un total de 28,2 %.

- Vous êtes un investisseur actif sur compte-titres ordinaire et amateur d’actions à dividendes. Le barème progressif vous permet de bénéficier d’un abattement de 40 % sur vos dividendes. Il faut donc sortir votre calculatrice et poser l’équation pour déterminer si le barème progressif est plus avantageux pour vous.

Notez également que l’imposition au barème progressif vous permet de déduire la CSG (6,8 %) de vos revenus imposables.

💡 Note : il est important de poser les calculs avant d’opter pour l’imposition au barème progressif. En effet, c’est une décision lourde de conséquence, car cette fiscalité s’applique ensuite à l’intégralité de vos revenus du patrimoine. Le choix du barème progressif se fait au moment de la déclaration sur le revenu. Vous devez cocher la case 2 OP pour les versements après le 27 septembre 2017. Mais pour les versements antérieurs, le choix se fait lors de la demande de rachat, de manière irrévocable.

Quelle fiscalité pour un rachat sur assurance vie de moins de 8 ans ?

Avant toute chose, rappelons que seules les plus-values sont taxées lors d’un rachat partiel ou total en assurance vie. Le capital que vous avez versé sur votre contrat n’est pas imposé. C’est l’assureur qui a la charge de déterminer la part imposable lors du rachat.

La fiscalité d’un rachat partiel ou total sur assurance vie de moins de 8 ans n’est pas la plus avantageuse. En effet, vous n’optimisez pas tous les avantages fiscaux que vous offre votre assurance vie. Notamment l’abattement annuel sur les plus-values de 4 600 € pour une personne seule. Et 9 200 € pour un couple marié ou pacsé.

Pour autant, cela ne veut pas dire qu’il faut délaisser l’assurance vie pour investir sur moins de 8 ans. Au contraire, car elle vous donne accès à de nombreuses unités de compte ! En les combinant subtilement avec des fonds euros, il est possible d’obtenir une meilleure rentabilité que celle des livrets.

De plus, pour tout versement depuis le 27/09/2017, l’imposition maximale des gains en assurance vie est de 30 %. Ce qui signifie que même une allocation 100 % fonds euros a des chances de battre votre livret A !

Et pour les versements réalisés avant le 27/09/2017 sur contrats de moins de 8 ans ? L’imposition maximale est de 32,2 %, pas si éloignée des 30 % de Flat Tax vus dans le cas précédent.

💡 Note : finalement, le taux d’imposition n’est pas le problème majeur pour un rachat avant les 8 ans de votre assurance vie. C’est l’abattement annuel dont vous ne bénéficiez pas qui porte réellement préjudice à votre fiscalité.

Rachat sur assurance vie de plus de 8 ans : une fiscalité avantageuse !

La puissance fiscale de votre assurance vie se manifeste pleinement après les 8 ans du contrat. Cela s’explique par un double avantage fiscal.

1) Un abattement annuel sur les plus-values. En effet, tout rachat sur contrat de plus de 8 ans donne droit à un abattement annuel sur les gains. Son montant est de 4 600 € pour une personne seule et 9 200 € pour un couple.

Il est donc possible de procéder à des rachats bien dimensionnés tous les ans sans payer le moindre euro d’impôt. Vous devrez tout de même vous acquitter des prélèvements sociaux sur les unités de compte à chaque retrait. Ces prélèvements sociaux sont prélevés automatiquement et au fil de l’eau sur les fonds euros.

2) Un taux d’imposition réduit sur l’éventuel reliquat de plus-value après abattement. Si le total des gains lors d’un rachat dépasse l’abattement annuel, il y a imposition sur le reliquat. Cependant, un taux d’imposition réduit à 24,7 % (PS 17,2 % + PFL 7,5 %) s’applique dans 2 cas :

- Pour tous les versements réalisés avant le 27/09/2017, peu importe le montant total versé.

- Uniquement sur la part des versements inférieure à 150 000 € pour les versements réalisés après le 27/092017. Ce seuil de 150 000 € de versements s’entend toutes assurances vie confondues. Il est doublé à 300 000 € pour un couple marié ou pacsé.

Pour des versements au-delà de 150 000 € réalisés après le 27/09/2017, la Flat Tax s’applique. Le taux d’imposition remonte à 30 %, mais uniquement pour la part des versements au-delà de 150 000 €.

💡 Note : au final, votre assurance vie devient un extraordinaire levier d’optimisation fiscale après ses 8 ans d’existence. D’où l’importance de “prendre date” au plus tôt, même avec un petit budget !

Ce que Prosper Conseil vous propose

Calculer vous-même la fiscalité d’un rachat partiel ou total en assurance vie peut vite devenir très complexe. Si certains cas sont évidents, d’autres peuvent nécessiter l’intervention d’experts en fiscalité.

🧭 Choisir Prosper Conseil, c’est faire le choix d’optimiser votre fiscalité avec l’aide de nos ingénieurs patrimoniaux. Et nous ne nous limitons pas uniquement à l’optimisation de la fiscalité d’un rachat partiel ou total en assurance vie. Nous travaillons sur l’intégralité de votre patrimoine afin de réduire votre niveau global d’imposition.

Par ailleurs, pour optimiser fiscalement en certaines circonstances (les expatriés notamment), nous pouvons également vous conseiller l’assurance vie luxembourgeoise. En effet, c’est la fiscalité du pays de résidence qui s’applique, solution idéale si vous résidez dans un “paradis fiscal”.

Pour en savoir davantage sur la gestion conseillée Prosper, n’hésitez pas à prendre contact avec l’un de nos conseillers.

Plus de patrimoine,

plus de revenus,

moins d’impôts !

Un conseil global à 360° pour mieux

profiter de votre patrimoine

Bonjour,

Merci pour cet article !

J’ai un doute, sur un rachat d’un fond euro (dans une AV de moins de 8 ans), c’est la flat tax qui est tout de même appliquée sur les gains ? Puisque les PS sont déjà payés en amont, cela reviendrait à les payer 2 fois.

Merci pour vos précisions.

Alexandre

Bonjour Alexandre,

Il faut bien distinguer les différentes impositions applicables : l’impôt sur le revenu d’une part, et les contributions sociales (CSG, CRDS et prélèvement de solidarité) d’autre part. Il convient donc de raisonner impôt par impôt.

Dans le cadre de l’assurance vie, ces contributions sociales (regroupées sous le terme de “prélèvements sociaux”) sont effectivement prélevées au fil de l’eau sur les intérêts des fonds en euros. Par conséquent, ces gains ne seront pas à nouveau soumis aux prélèvements sociaux lors d’un rachat.

1) Contrairement à ce que vous indiquez, il n’existe pas de PFL pour les produits associés aux primes versées après 2017. En effet l’impôt prélevé lors du rachat n’est pas “Libératoire” puisqu’il peut être majoré à 12,8% post déclaration d’impôt.

2) En vous lisant on a l’impression que lorsque le choix de l’imposition à l’IR se fait lors du rachat, il s’applique également aux autres revenus (comme la 2OP).. Or ce n’est pas le cas et c’est toute la subtilité de la chose.

Même les CGP ou notaires ont du mal, autant dire que le particulier n’y comprend rien. Et le summum c’est quand le fisc demande au particulier de savoir répartir la part à 12,8 et 7,5% haha

Bonjour Nicolas,

Merci pour votre commentaire.

Vous avez raison. Malheureusement, la loi de finances pour 2018 a complexifié le régime de l’assurance vie et l’a rendue moins favorable.

En principe, les gains attachés aux primes versées après le 27 septembre 2017 sont soumis au prélèvement forfaitaire unique (PFU) et non au prélèvement forfaitaire libératoire (PFL). Ainsi, l’assureur va effectuer un prélèvement forfaitaire non libératoire (PFNL) réalisé à titre d’acompte de 12,8 % (peu importe la maturité du contrat). Le prélèvement n’est pas libératoire, de ce fait, les gains en cause doivent être déclarés l’année de leur encaissement (l’acompte s’impute naturellement sur l’impôt dû).

Ensuite, par exception, les gains générés après 2017 peuvent être imposés à un taux réduit de 7,5 % à deux conditions :

– ces gains ont été générés sur des versements réalisés avant 2017 (et ≤ 150 000 €) ;

– le contrat d’assurance vie a plus de 8 ans (article 125-0 A II.2.b).

Finalement, lors d’un rachat sur une assurance vie de plus de 8 ans, si les versements excèdent 150 000 €, alors le taux de 7,5 % s’applique pour une partie des gains au prorata des primes qui ne dépassent pas 150 000 €. Quant à la fraction en excédent, elle est soumise au taux de 12,8 %.

C’est une vraie usine à gaz qui donne du fil à retordre (et par extension plus de travail) aux professionnels du droit et du chiffre.

PS 1 : cependant, si vos revenus de l’année N-2 sont inférieurs à 50 000 € pour un couple ou 25 000 € pour un célibataire, alors vous pouvez demander une “dispense du prélèvement forfaitaire obligatoire non libératoire”. Cette demande doit être (1) envoyée à l’assureur avec une attestation sur l’honneur et (2) formulée au plus tard à l’encaissement des revenus.

PS 2 : si vous optez pour le barème progressif de l’impôt sur le revenu (IR) en cochant la case 2OP, alors l’option à l’IR impacte l’ensemble de vos revenus du capital.

Bonjour,

Si on réalise un rachat partiel sur un fonds euro en assurance vie en fin d’année N. La plus-value est-elle calculée sur la valeur du contrat à la date du rachat ou bien sur la valeur du contrat tenant compte des revenus de l’année N qui n’ont pas encore été versés (ne sont pas encore visibles sur le contrat) mais le seront en tout début d’année N+1 ?

J’ai un doute.

En vous remerciant pour votre aide.

Pierre

Bonjour Pierre,

Je vous remercie de votre question.

Avec un rachat partiel, la plus-value est calculée sur la valeur du contrat à la date du rachat.

Par exemple, si vous avez 10 000 € sur votre fonds en euros en année N (2023 par exemple). Puis, 10 300 € votre fonds en euros en début N+1 soit début 2024 (hypothèse pour l’exemple de 3 % de rendement net de prélèvements sociaux en N+1 sur votre fonds en euros soit 300 € en plus).

Alors, la valeur prise en compte pour un rachat au 1er décembre 2023 (ou n’importe quel jour de l’année 2023 (N), sera 10 000 € (valeur du fonds euros en année N).

Louis