Souscription de SCPI sans frais d’entrée : notre avis

Pour investir facilement dans l’immobilier et à moindres frais, les SCPI sans frais d’entrée sont sur toutes les lèvres. Nous allons donner notre avis : les SCPI sans frais d’entrée sont-elles vraiment plus avantageuses que leurs homologues traditionnelles ?

Notre avis sur les SCPI sans frais d’entrée va notamment tenir compte des frais de gestion. Ceux-ci sont inévitables pour couvrir les coûts liés à la gestion immobilière (sélection des biens, choix des locataires, gestion des travaux et rénovations). Ces frais de gestion varient selon la stratégie de chaque SCPI. Et certaines peuvent proposer des frais de souscription à 0 % sous certaines conditions.

📌 Parmi les SCPI sans frais de souscription, il y a notamment Novaxia Neo, Iroko Zen, Remake Live et Upeka. Ces SCPI tentent de rebattre les cartes en supprimant les frais de souscription (souvent comparés, à tort, aux frais de notaire). En réalité, les frais de souscription comportent des rétrocommissions au bénéfice des conseillers en gestion de patrimoine, qui peuvent atteindre 5 % du montant souscrit.

Ces nouvelles SCPI sans frais de souscription ne sont pas sans mérite. Elles peuvent s’avérer très performantes, voire plus rentables que certaines SCPI traditionnelles.

Depuis 2018, sur les 215 SCPI existantes, seules 5 SCPI sans frais d’entrée sont apparues : Novaxia Neo, Iroko Zen, Remake Live, Upeka et la nouveauté de Swiss Life, Mistral Sélection.

Ce nouvel élan est-il une véritable opportunité pour les investisseurs ? Pour éclaircir cette question, nous donnons notre avis avec un tour d’horizon des SCPI sans frais d’entrée et une comparaison avec les SCPI traditionnelles.

💡 Note : les nouvelles SCPI sans frais d’entrée : Upeka, Mistral Sélection, Eden, etc. sont récentes. Nous mettrons à jour cet article avec le temps.

SOMMAIRE

- Classement des SCPI sans frais d’entrée : tableau comparatif

- Faut-il souscrire aux SCPI sans frais d’entrée ? Notre avis

- Les frais visibles des SCPI : souscription et gestion

- Les frais invisibles des SCPI : arbitrage, plus-values, travaux, etc.

- Étude comparative : Corum Origin versus SCPI sans frais d’entrée

- Conclusion : faut-il acheter des SCPI sans frais ?

Classement des SCPI sans frais d’entrée : tableau comparatif

Voici notre comparatif des SCPI sans frais d’entrée, avec les critères principaux à prendre en compte pour choisir sa SCPI.

| Novaxia Neo | Iroko Zen | Remake Live | Upeka | Mistral Sélection | |

|---|---|---|---|---|---|

| Année de création | 2019 | 2020 | 2022 | 2023 | 2024 |

| Secteur | Bureaux | Diversifié | Diversifié | Diversifié | Diversifié |

| Rendement 2023 (net de frais de gestion) | 6,51 % | 7,12 % | 7,79 % | – | – |

| Rendement 2024 (net de frais de gestion) | 6,01 % | 7,32 % | 7,50 % | 7,88 % | – |

| Frais de gestion annuels | 18 % | 14 % | 18 % | 16 % | 16,50 % |

| Taux d’occupation | 99,70 % | 99,70 % | 100 % | 100 % | – |

| Délai de jouissance | 3 mois | 3 mois | 3 mois | 6 mois | 4 mois |

| Disponible en assurance vie ? | Non | Oui (Linxea Spirit 2 et Preparvie) | Oui (Linxea Spirit 2) | Non | Non |

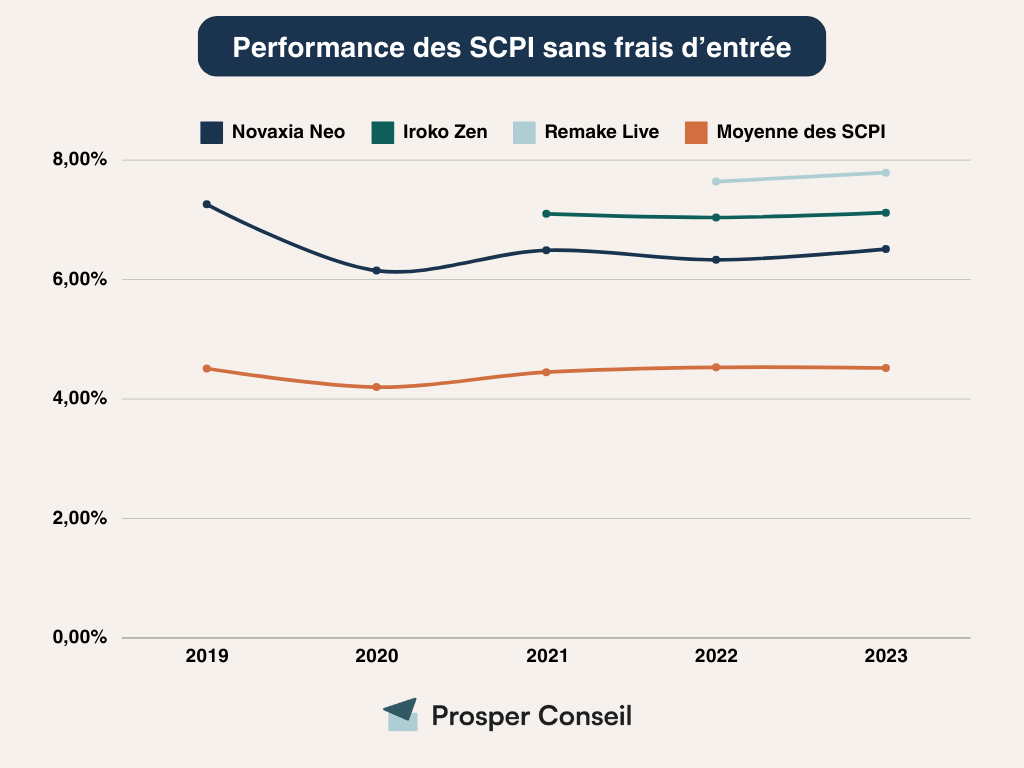

Remake Live et Iroko Zen se démarquent nettement dans le classement grâce à leurs performances exceptionnelles et leur diversification géographique et sectorielle.

💡 Note : mention spéciale supplémentaire à Remake Live et Iroko Zen, qui sont accessibles via l’une des meilleures assurances vie pour investir en immobilier pierre-papier : Linxea Spirit 2. En effet, nous rappelons qu’il est possible d’investir en SCPI en direct, ou au sein d’une assurance vie voire d’un PER sur les contrats qui proposent des SCPI parmi leurs unités de compte. 👉 Notre avis sur Linxea Spirit 2.

Faut-il souscrire aux SCPI sans frais d’entrée ? Notre avis

Notre avis : les SCPI sans frais d’entrée sont jeunes et se distinguent par leur stratégie souvent opportuniste. Elles profitent ainsi d’une importante réserve de liquidités pour saisir rapidement les opportunités.

Cela se traduit par des performances attractives à leurs débuts (aux alentours des 6-7 % par an). En effet, ces SCPI ont profité de la chute des prix de l’immobilier de 2022 à 2024 (en raison de la hausse des taux) pour réaliser des investissements plus rentables.

Toutefois, il serait réducteur de négliger les SCPI traditionnelles avec frais d’entrée. Certaines d’entre elles affichent également de très bonnes performances sur le long terme grâce à une gestion expérimentée et un portefeuille diversifié.

Exemple : Corum Origin, créée en 2012, est une SCPI à capital variable qui affiche des frais d’entrée de 11,96 %. Malgré ces frais, elle se distingue par des performances solides avec :

- un rendement de 6,06 % en 2023 ;

- et un taux de rentabilité interne (TRI) de 6,84 % sur 10 ans.

De plus, les SCPI traditionnelles bénéficient d’un historique généralement plus long. Nous avons donc un meilleur recul sur leurs performances et sur la gestion de la société.

Pour optimiser votre patrimoine immobilier, il peut être judicieux de combiner les deux types de SCPI. En mixant SCPI sans frais d’entrée et SCPI traditionnelles, vous diversifiez vos sources de revenus en profitant ainsi des avantages de chaque modèle.

Est-ce que les SCPI sans frais vont baisser ?

Les SCPI sans frais d’entrée ont à notre avis démontré une grande réactivité face à la hausse des taux d’intérêt de 2022/2023, grâce à leur capacité à agir rapidement sur le marché. Cette agilité pourrait leur permettre de s’adapter efficacement aux futures fluctuations économiques.

Quant aux SCPI traditionnelles, elles souffrent d’une certaine inertie en raison de leur capitalisation importante (ce sont de gros “paquebots” avec des parcs immobiliers de plusieurs milliards d’euros) et de la difficulté à revendre leurs actifs.

De plus, le parc immobilier vieillissant des SCPI traditionnelles représente un défi supplémentaire. Avec l’entrée en vigueur des nouvelles obligations de performance énergétique (loi Climat et Résilience 2021), ces SCPI devront investir massivement pour rénover leurs actifs afin de les rendre conformes aux normes en vigueur.

Ces frais importants vont peser sur la rentabilité des SCPI traditionnelles et réduire leur attractivité. Au contraire, les SCPI sans frais d’entrée, généralement plus récentes (2019 ou plus) et labellisées ISR (Investissement Socialement Responsable), sont mieux positionnées pour répondre à ces exigences.

Finalement, les SCPI sans frais d’entrée semblent mieux positionnées pour tirer parti de leur flexibilité et de leur capacité à s’adapter rapidement aux évolutions du marché.

Avantages et inconvénients des SCPI sans frais d’entrée

Vous trouverez les spécificités des SCPI sans frais dans l’image ci-dessous :

En résumé, bien que l’absence de frais d’entrée puisse sembler un argument marketing séduisant, l’élément crucial demeure l’étude approfondie de la SCPI elle-même.

Il est essentiel d’examiner les caractéristiques de la SCPI telles que :

- le rendement ;

- la qualité du parc immobilier ;

- le niveau d’endettement ;

- le taux d’occupation financier (TOF) ;

- la durée des baux ;

- et la décote éventuelle (valeur de reconstitution par rapport au prix de souscription).

Pour être guidé dans vos choix, vous pouvez bénéficier de la gestion conseillée Prosper Conseil. Nous vous aidons à sélectionner les meilleures SCPI qui correspondent le mieux à vos objectifs et à votre profil.

Plus de patrimoine,

plus de revenus,

moins d’impôts !

Un conseil global à 360° pour mieux

profiter de votre patrimoine

Les frais visibles des SCPI : souscription et gestion

Les “frais visibles” des SCPI sont souvent connus des investisseurs car ils sont mis en avant sur le site de la société de gestion et des intermédiaires.

Parmi les plus connus figurent les commissions de souscription ou frais d’entrée (actés lors de la vente des parts). Par exemple, vous achetez une part de SCPI à 200 € mais la vendez à 180 € (valeur de retrait). Ce qui équivaut à 10 % de frais d’entrée.

Ces frais, généralement compris entre 8 et 12 %, rémunèrent principalement les intermédiaires ou apporteurs d’affaires. Ils financent aussi les dépenses marketing des sociétés de gestion ainsi que les frais de recherche de biens immobiliers.

L’argument marketing des SCPI sans frais d’entrée repose justement sur ce point : elles vous permettent de devenir rentables plus rapidement, contrairement aux SCPI traditionnelles, qui nécessitent au moins deux ans pour amortir les frais d’entrée.

Par ailleurs, les SCPI prélèvent des frais de gestion directement sur les loyers perçus. Ces commissions, oscillant entre 7 et 18 %, couvrent les coûts de gestion administrative, les frais de bureau et de personnel, ainsi que la perception des recettes locatives.

💡 Note : bien que les frais de gestion soient à prendre en compte, les rendements des SCPI sont présentés nets de frais. Ainsi, l’élément le plus important reste le rendement global de l’investissement. À cet égard, les SCPI sans frais d’entrée offrant des rendements de 6 à 8 % sont particulièrement intéressantes, malgré leurs frais de gestion élevés (14 à 18 %).

Les frais invisibles des SCPI : arbitrage, plus-values, travaux, etc.

Les frais cachés des SCPI sont souvent moins mis en avant par les sociétés de gestion. À tort, car ils peuvent avoir un impact sur la rentabilité de votre investissement (notamment en cas de sortie anticipée).

Tableau comparatif des SCPI sans frais et d’une SCPI traditionnelle

Voici un tableau qui récapitule l’ensemble des commissions des SCPI sans frais d’entrée, en comparaison avec une SCPI traditionnelle : Corum Origin.

| Frais cachés | Novaxia Neo | Iroko Zen | Remake Live | Corum Origin |

|---|---|---|---|---|

| Frais de dossier retrait/mutation des parts | 180 € | 200 € | 0 € | 0 € |

| Commission d’arbitrage | 3,60 % | 3,60 % (en cas d’acquisition mais pas en cas de cession) | 5 % (en cas d’acquisition mais pas en cas de cession) | 0 % |

| Commission sur plus-values | 0 % | 5 % (si plus-values > 5 %) | 0 % | 5 % (si plus-values > 5 %) |

| Commission travaux | 6 % | 6 % | 5 % | 1,20 % |

| Commission de brokerage | 0 % | 6 % (seulement sur les biens off market sans broker) | 0 % | 0 % |

| Commission de sortie anticipée | 6 % (< 5 ans de détention) | 5 % (< 3 ans de détention) | 5 % (< 5 ans de détention) | 0 % |

Comme le montre le tableau ci-dessus, il est évident que les SCPI sans frais d’entrée appliquent des commissions plus élevées pour des services tels que la commission de retrait, d’arbitrage, et de travaux. Ce qui contribue à des frais de gestion globalement plus élevés.

Commission d’arbitrage et plus-values

Parmi ces frais moins visibles, il y a les commissions d’acquisition ou de cession d’actifs. Ces frais se situent généralement autour de 3 % du prix d’achat ou de cession d’un bien.

Ils couvrent la constitution du dossier de vente ou d’achat, la documentation juridique, les diagnostics réglementaires, la recherche d’un acquéreur, la négociation, et la signature des promesses et actes notariés.

Certaines SCPI prélèvent également des commissions sur les plus-values de cession. Par exemple, chez Iroko, une commission de 5 % TTC du prix de vente s’applique si la plus-value est supérieure ou égale à 5 %.

Commission travaux

Ensuite, les commissions de suivi et de pilotage de travaux, généralement comprises entre 3 à 5 %. Elles rémunèrent le travail de maîtrise d’œuvre et de suivi des travaux réalisés sur le parc immobilier, assurant ainsi la bonne gestion et la valorisation des actifs.

Commission de brokerage

Les commissions de brokerage représentent un pourcentage du montant total de la vente des biens immobiliers détenus par la SCPI pour rémunérer l’agent immobilier ou autre intermédiaire. Rares sont les SCPI qui en ont (hormis Iroko Zen qui applique une commission de 6 % TTC sur le montant de la vente, mais seulement pour les biens off market sans broker).

Frais de dossier de mutation des parts

Les frais de mutation des parts constituent une autre catégorie de frais cachés. Ces frais peuvent inclure un montant forfaitaire pour les frais de dossier. Ainsi qu’un pourcentage du montant de la transaction, pouvant aller jusqu’à 10 %, pour couvrir l’intervention dans le fonctionnement du marché secondaire.

Par exemple, Remake live ponctionne une commission de 180 € TTC afin de couvrir les frais de constitution de dossier lors d’une transmission de parts.

Malgré ces frais, un investisseur long terme à tout intérêt à choisir des SCPI sans frais d’entrée au vu des performances attractives qu’elles proposent.

Commission de sortie anticipée

Enfin, pour éviter des mouvements trop fréquents d’achat-revente, certaines SCPI sans frais d’entrée ont introduit des frais de sortie en cas de retrait anticipé. Par exemple, la SCPI Iroko Zen applique une commission de sortie de 5 % avant trois ans de détention des parts.

Cette mesure vise à encourager une vision à long terme de l’investissement et à maintenir la stabilité du fonds en évitant les fluctuations excessives de liquidité.

💡 Note : il ne faut pas se laisser piéger par un biais cognitif en pensant que l’absence de frais d’entrée rend l’investissement en SCPI adapté à court terme. L’horizon d’investissement en SCPI doit être d’au moins 8 ans. Ainsi, pour un investisseur à long terme, les frais de sortie anticipée sont un non-sujet.

Chez Prosper Conseil, en tant que cabinet indépendant, nous offrons des conseils personnalisés et impartiaux pour vous aider à choisir les investissements pierre-papier qui correspondent au mieux à vos besoins : prenez rendez-vous ici.

Étude comparative : Corum Origin versus SCPI sans frais d’entrée

Nous avons examiné si, une fois les frais d’entrée remboursés au fil des années, les SCPI traditionnelles peuvent surpasser les rendements des SCPI sans frais à long terme.

Voici notre tableau comparatif des 3 principales SCPI sans frais d’entrée (les 2 autres ayant trop peu d’historique) et d’une SCPI traditionnelle plébiscitée pour ses bonnes performances historiques (Corum Origin) :

| Novaxia Neo | Iroko Zen | Remake Live | Corum Origin | |

|---|---|---|---|---|

| Année de création | 2019 | 2020 | 2022 | 2012 |

| Rendement 2023 | 6,51 % | 7,12 % | 7,79 % | 6,06 % |

| Délais de jouissance | 3 mois | 3 mois | 3 mois | 5 mois |

| Frais d’entrée | 0 % | 0 % | 0 % | 11,96 % |

| Frais de gestion | 18 % | 14,40 % | 18 % | 13,20 % |

| Objectif de rendement net moyen | 6 % | 5,5 % | 5,5 % | 6 % |

| 100 000 € investis pendant 10 ans | 158 500 € | 153 625 € | 153 625 € | 145 540 € |

| 100 000 € investis pendant 20 ans | 218 500 € | 208 625 € | 208 625 € | 205 540 € |

| 100 000 € investis pendant 27 ans | 260 500 € | 247 125 € | 247 125 € | 247 540 € |

💡 Note : les SCPI sans frais d’entrée profitent du dynamisme du marché européen (rentabilité et fiscalité attractives). En revanche, la plupart des SCPI avec frais se concentrent principalement sur le marché français. Il est donc judicieux de comparer les deux types en optant pour une SCPI européenne. En ce sens, Corum Origin est particulièrement bien adaptée.

Les SCPI sans frais d’entrée sont-elles si rentables ?

En prenant comme hypothèse les taux de distribution cibles fournis par les gérants de SCPI (qui ne sont pas garantis), nous avons constaté qu’il faudrait environ 27 ans pour que Corum Origin rattrape Iroko Zen et Remake Live en termes de rendement (intérêts non composés).

Cela tient compte des 11,96 % de frais d’entrée, que nous avons appliqués dans nos calculs ci-dessus.

Étant donné que la durée moyenne d’investissement en SCPI est de 23 ans, il est difficile de dépasser les SCPI sans frais d’entrée. Hormis sur le très long terme et si la SCPI traditionnelle affiche durablement de bonnes performances, comme c’est le cas pour Corum Origin.

Il est à noter que de bonnes performances sont souvent associées à des investissements à l’étranger. Exit donc les anciennes SCPI concentrées sur les bureaux en Île-de-France.

Conclusion : faut-il acheter des SCPI sans frais ?

La question de savoir s’il faut acheter des SCPI sans frais d’entrée à notre avis dépend de plusieurs facteurs clés.

🧭 Le facteur numéro 1 à considérer est la performance. Dans ce sens, les SCPI sans frais et optimisées fiscalement (diversifiées en Europe) se positionnent au-dessus des SCPI traditionnelles.

Quelle SCPI pour débuter ?

Les SCPI sans frais d’entrée sont une option intéressante. Notamment pour les investisseurs à la recherche d’une performance maximale en profitant de la stratégie opportuniste de ces dernières qui disposent d’une très bonne collecte donc de liquidités importantes.

Des SCPI comme Iroko Zen et Remake Live se distinguent par leurs bonnes performances (supérieures à 7 %) et leur diversification géographique et sectorielle (contrairement à Novaxia Néo qui détient plus de 95 % de bureaux).

Cependant, il ne faut pas négliger les SCPI avec frais d’entrée, en particulier celles qui affichent de solides performances historiques, comme Corum Origin. Sur du long terme, ces SCPI, malgré des frais initiaux élevés, pourraient rattraper et même dépasser les SCPI sans frais.

La rentabilité de ces nouvelles SCPI sans frais pourrait diminuer à l’avenir lorsque des travaux de maintenance et de rénovation deviendront nécessaires (parc immobilier encore récent). Cette rentabilité devrait alors se rapprocher des objectifs de rendement fixés par les gérants (5,5 à 6 %).

La meilleure stratégie peut être de mutualiser les risques avec les deux types de SCPI. Nous recommandons de diversifier sur au moins 3 SCPI différentes, de différentes sociétés de gestion. Si vous souhaitez être accompagné dans vos choix, vous pouvez faire appel à la gestion conseillée Prosper Conseil.

Plus de patrimoine,

plus de revenus,

moins d’impôts !

Un conseil global à 360° pour mieux

profiter de votre patrimoine

Bonjour, si j’ai bien compris, le rendement est toujours annoncé net de frais. Peu importe si les SCPI sans frais d’entrée ont des frais élevés en interne tant qu’elles délivrent un bon rendement net ?

Bonjour,

Effectivement, le taux de distribution des SCPI est annoncé net de tous frais (hors fiscalité).

Cependant, les SCPI sans frais d’entrée sont relativement récentes avec quelques années d’historique. Il reste donc à voir si elles pourront maintenir un rendement supérieur à celui des SCPI traditionnelles sur le long terme. L’avenir nous le dira.