Comment choisir un conseiller en gestion de patrimoine ?

Vous avez travaillé dur pour accumuler votre patrimoine, et maintenant, vous souhaitez vous assurer de le confier à des experts qui sauront en prendre soin. Choisir un conseiller en gestion de patrimoine s’apparente à choisir le bon médecin pour votre santé financière.

Vous ne recherchez pas simplement quelqu’un pour vous fournir des conseils “génériques”, mais un véritable expert capable de diagnostiquer précisément votre situation, vos besoins spécifiques et d’élaborer un plan sur mesure pour développer votre patrimoine, générer des revenus complémentaires, optimiser fiscalement, etc.

Cependant, face à la multitude de professionnels, comment être sûr de faire le bon choix ?

📌 3 points à suivre pour bien choisir un conseiller en gestion de patrimoine :

- Assurez-vous que le cabinet en gestion de patrimoine est bien habilité et inscrit à l’ORIAS (comme Prosper Conseil).

- Choisissez un conseiller expérimenté qui investit lui-même dans les placements qu’il recommande et qui possède une spécialisation adaptée à vos besoins spécifiques (immobilier, bourse, fiscalité, etc.).

- Privilégiez un conseil indépendant rémunéré par des honoraires de conseil (comme les avocats) plutôt que par des commissions sur les produits vendus, afin de garantir des conseils objectifs et impartiaux.

Voyons en détail les critères essentiels à vérifier, les avantages de chaque type de conseiller, et les pièges à éviter pour garantir des conseils de qualité.

SOMMAIRE

- Pourquoi faire appel à un conseiller en gestion de patrimoine ?

- Comment bien choisir son conseiller en gestion de patrimoine ?

- Exemples concrets : qui a besoin d’un conseiller en gestion de patrimoine ?

- Quel est le coût d’un conseiller en gestion de patrimoine ? Tarifs et salaire

Pourquoi faire appel à un conseiller en gestion de patrimoine ?

Avant de voir comment choisir un conseiller en gestion de patrimoine (CGP), sachez pourquoi choisir un CGP. Moins connus que les conseillers bancaires (commerciaux), les conseillers en gestion de patrimoine (CGP) ont une expertise plus approfondie en matière financière, fiscale et civile. Ils sont capables d’analyser et de structurer votre patrimoine financier, immobilier et professionnel de manière optimale.

Situations où faire appel à un conseiller en gestion de patrimoine

Il est pertinent de faire appel à un conseiller en gestion de patrimoine dans de nombreuses situations, telles que :

| 🔎 Situations | 💡 Exemples de solution |

|---|---|

| Préparer sa retraite et se constituer une rente | Avec le plan d’épargne retraite individuel (PERin) |

| Optimiser la fiscalité de son immobilier | Avec de la pierre-papier comme des SCPI en assurance vie |

| Placer son argent après une vente immobilière | Avec l’investissement en bourse |

| Placer l’argent d’un héritage | Avec le plan d’épargne en actions (PEA) |

| Transmettre son patrimoine de son vivant | Avec le démembrement de propriété |

| Placer la trésorerie de son entreprise | Avec une holding patrimoniale |

| Optimiser sa succession | Avec l’assurance vie en France ou au Luxembourg |

Que ce soit pour investir, préparer votre retraite ou réduire vos impôts, un CGP est votre allié. Il prend en compte votre situation patrimoniale, vos projets futurs et vos ressources pour élaborer une stratégie sur mesure.

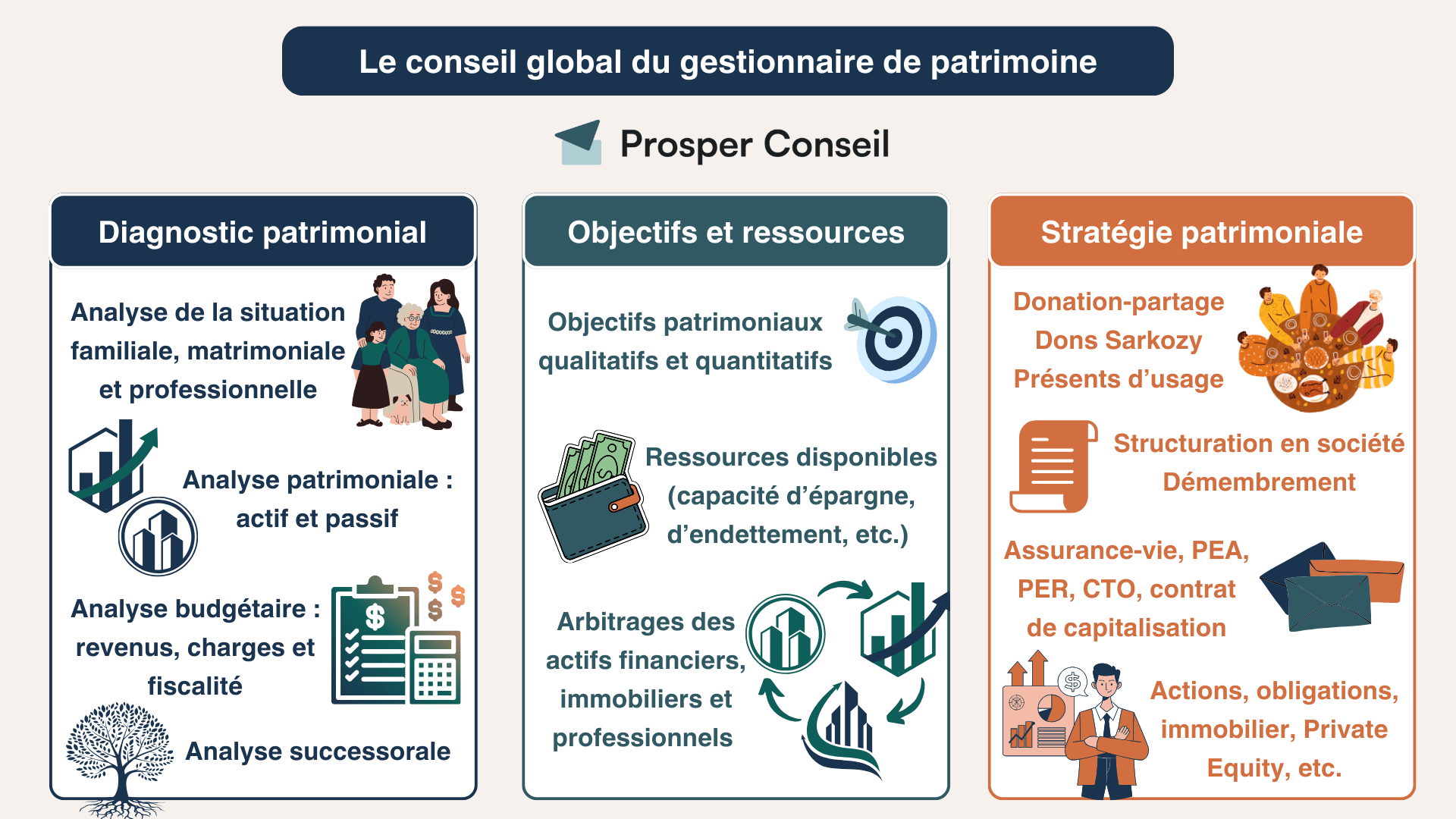

L’approche patrimoniale globale du conseiller

Un bon conseiller en gestion de patrimoine adopte une approche patrimoniale globale. C’est-à-dire qu’il doit prendre en considération tous les aspects de votre patrimoine.

Cependant, il est important de noter que tous les conseillers ne se valent pas. La gestion de patrimoine est un domaine très hétérogène, où les conseillers varient selon leur structure de travail, leur mode de rémunération et leurs compétences.

💡 Note : il est crucial de ne pas choisir le premier conseiller venu. Prenez le temps de trouver un conseiller en gestion de patrimoine qui correspond à vos attentes et avec qui vous vous sentez à l’aise. Un conseiller qualifié et bien choisi peut faire toute la différence dans la réalisation de vos projets.

Comment bien choisir son conseiller en gestion de patrimoine ?

Choisir un conseiller en gestion de patrimoine dépend de vos besoins spécifiques, de votre tolérance aux coûts et de votre désir de transparence et d’impartialité. En comprenant les différences entre chaque type de conseiller, vous serez mieux préparé pour faire un choix éclairé.

Les conseillers des banques privées

Les conseillers des banques privées sont étroitement liés à leur institution financière (BNP Paribas Banque Privée, Natixis Wealth Management, Milleis Banque Privée, etc.). Par conséquent, bien qu’ils puissent offrir un conseil patrimonial complet, ils sont contraints de proposer uniquement les solutions disponibles au sein de leur propre banque (loin d’être les plus compétitives).

| ✅ Avantage | ❌ Inconvénient |

|---|---|

| Tout au même endroit. Services bancaires, crédits, placements financiers et immobiliers, etc. (⚠️ en cherchant à exceller en tout, ils finissent par n’exceller nulle part). | Opportunités limitées. Les conseillers des banques privées peuvent conseiller uniquement les placements de leur propre institution. Des placements souvent très chargés en frais puisqu’ils vivent des commissions. Ce qui est rarement dans votre meilleur intérêt. |

Les conseillers indépendants au conseil non-indépendant

Les conseillers indépendants ne sont pas affiliés à une seule et même institution. Leur indépendance capitalistique leur permet de coopérer avec plusieurs partenaires (toujours avec une certaine limite).

Mais lorsque des indépendants délivrent un conseil non-indépendant, c’est un conseil en patrimoine gratuit en apparence. En effet, ils se rémunèrent en réalité avec les commissions sur les placements que vous souscrivez (rétrocommissions).

| ✅ Avantage | ❌ Inconvénient |

|---|---|

| Indépendance capitalistique. Ils ont accès à une plus grande variété de placements que les banques privées (tout en restant limités aux partenariats établis – souvent chargés en frais). | Risque de conflit d’intérêts. Étant rémunérés par les commissions perçues sur les produits vendus, ils peuvent être incités à recommander des placements qui leur rapportent plus, même si ce n’est pas le plus adapté pour vous. Par exemple, des assurances vie avec frais sur versement, des PEA avec droits de garde, des fonds d’investissement actifs plutôt que les ETF 10 fois moins chargés en frais (ETF World par exemple), un programme immobilier neuf en LMNP ou Pinel plutôt que le marché de l’ancien, etc. |

Les conseillers indépendants au conseil indépendant

Quant aux conseillers indépendants au conseil indépendant, ils sont entièrement libres de toute affiliation institutionnelle. Cette liberté leur permet de conseiller tous les placements sans restriction (véritable impartialité).

De plus, leur modèle de rémunération basé sur des honoraires de conseil (similaire à celui des avocats ou des experts-comptables) garantit une transparence totale.

| ✅ Avantage | ❌ Inconvénient |

|---|---|

| Transparence des coûts. La rémunération par honoraires garantit que le client sait exactement ce qu’il paie pour les services reçus. | Coût initial. Les honoraires peuvent représenter un coût initial plus élevé, surtout pour les patrimoines inférieurs à 100 000 €. Mais les honoraires sont souvent rapidement rentabilisés avec les meilleurs placements moins chargés en frais. |

Chez Prosper Conseil, nous avons choisi ce modèle pour mieux répondre à vos besoins spécifiques. Nous prenons en compte vos projets de vie et vos problématiques particulières, quels que soient vos profils : professions libérales, héritiers, entrepreneurs, startuppers, salariés, gagnants du loto, épargnants avisés, influenceurs, retraités, et bien d’autres !

Plus de patrimoine,

plus de revenus,

moins d’impôts !

Un conseil global à 360° pour mieux

profiter de votre patrimoine

Exemples concrets : qui a besoin d’un conseiller en gestion de patrimoine ?

En réalité, tout le monde peut bénéficier des services d’un conseiller en gestion de patrimoine (CGP). Que vous soyez un jeune actif ou un retraité, il est essentiel de s’intéresser à ses finances personnelles et de prendre son éducation financière en main.

Voici des exemples concrets de profils et de situations où un CGP peut faire la différence.

Jeunes actifs

Arnaud, 26 ans, est ingénieur en génie civil et gagne 36 000 € bruts/an. Plutôt cigale, il ajuste son train de vie au fur et à mesure que ses revenus augmentent et n’épargne pas. Toutefois, il a reçu une donation de 60 000 € de ses grands-parents et se demande comment investir cette grosse somme d’argent.

Marine, 28 ans, est architecte et gagne 40 000 € bruts/an. Plutôt fourmi, elle épargne 750 € par mois depuis qu’elle est en activité. Elle a plafonné son livret A à 22 950 € et son livret de développement durable et solidaire (LDDS) à 12 000 €.

Tous deux ont un point commun : ils disposent d’un premier capital et peuvent grandement bénéficier des conseils d’un CGP pour structurer leurs finances dès le départ.

| ✍️ Besoins | 🎯 Accompagnement |

|---|---|

| Gestion budgétaire | Aide à l’établissement et au suivi d’un budget mensuel |

| Épargne et investissement | Mise en place d’une stratégie patrimoniale : épargne de précaution, trésorerie (ex. apport résidence principale) et investissements financiers et immobiliers |

| Indépendance financière | Initier un plan d’action à long terme pour prendre une retraite anticipée (mouvement FIRE) |

💡 Finalement, plus tôt les bonnes décisions sont prises, plus les impacts seront significatifs à l’avenir (ex. plus de patrimoine in fine, car moins de frais avec des placements compétitifs).

Entrepreneurs et professions libérales

Julien, 32 ans, chirurgien-dentiste, et Nathalie, 35 ans, cheffe d’entreprise, sont mariés en séparation de biens. De leur initiative, ils ont acheté leur résidence principale à crédit et ont chacun souscrit une assurance vie “Res Multisupport” à la mutuelle d’assurance du corps de santé français (MACSF) avec un montant de 100 000 €.

En raison de leur statut entrepreneurial et de leurs revenus variables, Julien et Nathalie doivent gérer des finances professionnelles et personnelles souvent imbriquées.

| ✍️ Besoins | 🎯 Accompagnement |

|---|---|

| Optimisation fiscale | Stratégies pour optimiser les charges sociales et les impôts |

| Gestion de la trésorerie | Placements de trésorerie et équilibre entre rémunération et dividendes |

| Retraite des professions libérales | Obtenir un solide complément de revenu à la retraite avec les meilleurs placements |

💡 Point important : l’assurance vie “Res Multisupport” de la MACSF ne fait pas partie des meilleures assurances vie du marché. En effet, il y a des frais d’entrée (1 %) et des frais d’arbitrage, et les unités de compte sont limitées (absence de fonds indiciels – trackers – ETF). Rien qu’avec les frais d’entrée, ils ont déjà payé 2 000 € en tout.

Faire appel à un conseiller indépendant, comme Prosper Conseil, permettrait à Julien et Nathalie de trouver de meilleures solutions que celles qu’ils avaient choisies seuls. Cela inclut le choix des banques et courtiers les plus compétitifs, des enveloppes les plus adaptées et des placements les plus performants.

Familles avec enfants

Claire et Marc, tous deux âgés de 46 ans et pacsés, sont parents de Melchior et Héloïse, jeunes lycéens. Leur patrimoine net est principalement investi dans leur résidence principale (bientôt entièrement remboursée).

| ✍️ Besoins | 🎯 Accompagnement |

|---|---|

| Planification de l’éducation des enfants | Sécuriser son épargne pour financer les études des enfants à court terme |

| Préparer sa retraite à 40 ans | Assurance vie, PER et PEA : trois dispositifs d’épargne complémentaires |

| Héritage et succession : qui hérite ? | Avec un notaire : rédaction d’un testament pour le couple pacsé, ou mariage avec rédaction d’un contrat de mariage (avec clause de préciput si nécessaire) |

💡 Le conseiller en gestion de patrimoine est un véritable chef d’orchestre. Il bâtit une stratégie globale et coordonne les actions de Claire et Marc avec son réseau de professionnels du droit et du chiffre (notaire, expert-comptable, agents immobiliers et avocats).

Retraités

Pierre, 65 ans, et Sophie, 62 ans, jeunes retraités mariés sous le régime de la communauté réduite aux acquêts, ont beaucoup investi dans l’immobilier locatif.

Leur patrimoine net s’élève à 1,8 million d’euros, mais la fiscalité de leur immobilier est lourde. De plus, ils sont assujettis à l’impôt sur la fortune immobilière (IFI).

| ✍️ Besoins | 🎯 Accompagnement |

|---|---|

| Maîtriser la fiscalité | Arbitrage de plusieurs biens immobiliers vers des placements financiers pour réduire l’imposition globale (notammment l’assurance vie et le PEA sont des niches fiscales). |

| Optimiser la succession […] | Structuration en société et donation en démembrement de propriété |

| […] en gardant le même train de vie et une sécurité patrimoniale | Gestion conseillée en assurance vie luxembourgeoise avec une ligne de crédit lombard (overdraft) |

💡 L’assurance vie luxembourgeoise permet de devenir sa propre banque. En effet, lorsque le patrimoine financier est mis en garantie (comme une hypothèque en immobilier), cela permet de générer de la trésorerie sans sortir l’argent du contrat.

Quel est le coût d’un conseiller en gestion de patrimoine ? Tarifs et salaire

👨 Engager un conseiller en gestion de patrimoine (CGP) implique des coûts variables en fonction des services offerts et du mode de rémunération (honoraires ou commissions). Comprendre ces coûts est essentiel pour évaluer si l’investissement en vaut la peine.

💡 Note : les revenus de certains CGP se composent d’honoraires fixes et de commissions sur les placements (combinaison des deux).

Commissions sur les placements (conseil non-indépendant)

Les banques et les conseillers indépendants au conseil non-indépendant se rémunèrent grâce aux rétrocommissions. C’est-à-dire qu’un pourcentage du montant investi sera reversé au conseiller par ses partenaires financiers. Plus un placement reverse de commissions, plus le revenu du conseiller augmente.

🧾 Par exemple, si vous investissez 100 000 €, le montant déduit de votre investissement initial (rétrocessions à la souscription) est en moyenne de :

- 3 000 € pour un contrat d’assurance vie (3 %) au versement.

- 5 000 € pour des SCPI en direct (5 %).

- 7 500 € pour un dispositif de défiscalisation immobilière (7,5 %).

Ce modèle peut entraîner des recommandations biaisées, car le conseiller est incité à promouvoir les produits les plus rémunérateurs. Par exemple, il n’a pas intérêt à vous conseiller des ETF éligibles dans un PEA, car il touchera peu ou prou des clopinettes.

💡 Note : ensuite le CGP touche environ 0,8 % des encours gérés chaque année en assurance vie. Et ce, même si vos placements stagnent ou lorsque vous êtes en moins-value. Retrouvez les fourchettes de salaire dans notre article : comment devenir conseiller en gestion de patrimoine ?

Honoraires fixes (conseil indépendant)

Les conseillers indépendants au conseil indépendant facturent des honoraires fixes pour la mission de conseil. Ce modèle de rémunération permet de conseiller les meilleurs placements avec les frais les plus compétitifs.

Mise en place d’une stratégie complète

🎯 La première année, les coûts varient en fonction de la complexité de votre situation (seul ou en couple, patrimoine personnel et/ou professionnel, expatrié, etc.).

Cela peut aller en moyenne de 5 000 € à 8 000 € en fonction des cabinets. Des honoraires vite amortis, si cela permet d’éviter les frais sur versement en assurance vie et les placements qui sous-performent de 2 % par an.

Accompagnement annuel

📅 Les conseillers peuvent aussi facturer des honoraires annuels basés sur un pourcentage du patrimoine conseillé. Chez Prosper Conseil, nous facturons des honoraires fixes de 0,5 % HT (dégressifs jusqu’à 0,2 % HT en fonction des encours) du patrimoine conseillé par an (avec un minimum forfaitaire).

Par exemple, si vous avez un patrimoine financier de 500 000 €, nous facturons 0,40 % HT, soit 2 000 € par an. Pour nos clients, payer 0,40 % d’honoraires pour avoir des placements qui rapportent 2 ou 3 % de plus par an par rapport à un conseil traditionnel, c’est un excellent retour sur investissement.

💡 Note : il existe des cas où la TVA ne s’applique pas, notamment si votre résidence fiscale est située en dehors de l’Union européenne ou si, en gestion de fortune, vous bénéficiez simultanément de notre activité de conseil et de courtage.

Faire appel à un expert

🧭 Finalement, faire appel à un conseiller en gestion de patrimoine est un investissement en soi pour éviter les erreurs et mettre votre patrimoine sur la meilleure trajectoire. De plus, cela vous libère du temps pour vous concentrer sur l’essentiel : vos proches, vos loisirs et votre carrière, tout en ayant l’assurance que vos finances sont bien gérées.

Tout comme vous confiez votre santé à votre médecin, vous pouvez confier votre santé financière à un conseiller.

Plus de patrimoine,

plus de revenus,

moins d’impôts !

Un conseil global à 360° pour mieux

profiter de votre patrimoine

reBonsoir, les taxes sur une AV sont de 30% sur les plus values après 4600E d’abattement /an pour 1 personne seule( le double pour 2) . Pour un Français les impots prélevent autant sur un placement au Luxembourg qu’en France. Vos honoraires sont raisonnables pour un super néophite , que je ne suis pas en matière de placements et autre( oups , les chevilles). Amicalement PFM

Bonsoir,

La fiscalité d’un rachat partiel ou total en assurance vie est plus avantageuse qu’avec un compte-titres ordinaire (CTO), mais moins que celle du plan d’épargne en actions (PEA).

Pour un contrat d’assurance vie ouvert depuis plus de 8 ans, vous bénéficiez effectivement d’un abattement annuel de 4 600 € (9 200 € pour un couple marié ou pacsé) sur les plus-values au titre de l’impôt sur le revenu (IR). Vous restez néanmoins redevable des 17,2 % de prélèvements sociaux (PS).

Au-delà de l’abattement, les gains sont taxés à 24,7 % (17,2 % de PS et 7,5 % d’IR) jusqu’à 150 000 € de versements. Au-delà de ce seuil, la fiscalité rejoint celle du CTO.

Pouvez-vous me donner des exemples de questions spécifiques à poser à un conseiller pour évaluer son expertise et son indépendance ?

De par la déontologie de notre métier, chaque conseiller doit communiquer de façon claire, transparente et non trompeuse toutes les informations nécessaires. Néanmoins, vous pouvez poser des questions telles que :

– Quelle est votre stratégie d’investissement et comment s’applique-t-elle à ma situation ?

– Êtes-vous rémunéré par commission ou avec des frais fixes ?

– Investissez-vous également dans les placements que vous recommandez ?