Comment investir une grosse somme d’argent ?

Vous avez touché un héritage, bénéficié d’une donation ou avez tout simplement de l’argent qui dort sur un compte ? Vous vous demandez comment faire pour investir cette grosse somme d’argent ? Cet article est fait pour vous. La bonne nouvelle est qu’il existe un certain nombre de solutions pour valoriser et développer votre patrimoine sur la durée.

📌 Ne vous précipitez pas, prenez le temps de la réflexion. Les éléments essentiels pour bien investir une grosse somme d’argent sont de :

- ne pas laisser “dormir” votre argent trop longtemps sur un compte bancaire ou un livret faiblement rémunéré. À long terme, cela détruit votre patrimoine. Ne laissez que le strict nécessaire.

- investir dans des actifs financiers qui vous protègent de l’inflation. Les principaux actifs à privilégier restent les actions et l’immobilier.

- utiliser les meilleures enveloppes fiscales. Pour profiter des meilleures performances, il est important d’ouvrir la meilleure assurance vie, le meilleur plan épargne en action (PEA) ou encore le meilleur plan d’épargne retraite (PER) du marché. Attention aux “produits maison” proposés par votre conseiller en banque physique ou par les CGP traditionnels rémunérés en rétrocommission.

💡 Note : derrière la notion de “grosse somme d’argent”, nous faisons référence à une somme de minimum 100 000 €. Soit l’équivalent de 5 années de revenus d’une personne qui gagne ~ 2 000 € nets/mois (salaire médian français). Malgré tout, les concepts abordés dans cet article s’appliquent que vous ayez 80 000 € ou bien 1 000 000 € à placer.

SOMMAIRE

- Comment investir une grosse somme d’argent à court terme ?

- Dans quelle banque placer une grosse somme d’argent ?

- Où mettre son argent en dehors des banques ?

- Comment faire fructifier une grosse somme d’argent ?

- Exemple concret : comment placer 150 000 euros ?

- Investir une grosse somme d’argent : l’essentiel

Comment investir une grosse somme d’argent à court terme ?

Si vous souhaitez investir une grosse somme d’argent à court terme, la priorité est d’assurer sa sécurité et sa liquidité. Il est capital que votre argent soit facilement accessible.

💡 Note : rien ne sert de vous précipiter. Vous devez prendre le temps de sérieusement définir votre profil d’investisseur ainsi que vos objectifs patrimoniaux. Sans cela, le risque de vous tromper de placement est élevé. Cette étape garantit votre tranquillité d’esprit à long terme. Parmi les éléments clés à prendre en compte pour définir votre profil d’investisseur, nous pouvons citer votre âge, votre horizon de placement, votre situation matrimoniale, familiale et professionnelle ou encore votre tolérance au risque.

À court terme, optez pour des placements à capital garanti pour minimiser les risques. Les livrets réglementés comme le livret A et le livret de développement durable et solidaire (LDDS) sont des choix judicieux. Combinés, ils cumulent un plafond d’environ 35 000 € (22 950 € pour le premier et 12 000 € pour le second).

💡 Note : le livret d’épargne populaire (LEP) est également intéressant. Il offre un taux de rémunération supérieur à l’inflation et un plafond de 10 000 €. En revanche, son accès est soumis à des plafonds de ressources stricts. Vérifiez donc votre éligibilité.

Pour rappel, les livrets réglementés bénéficient de la garantie de l’État, assurant ainsi la sécurité de vos fonds.

En complément des livrets réglementés, vous pouvez opter pour les fonds euros. Ils sont proposés dans les contrats d’assurance vie et offrent un bon ratio rendement/risque. Les meilleurs fonds euros offrent même un rendement supérieur à celui du livret A.

💡 Note : pour rappel, le fonds euro est une spécificité française. Il se compose majoritairement d’obligations (titres de créance) d’États et d’entreprises.

Sur quel compte placer une grosse somme d’argent ?

Que ce soit suite à un héritage ou encore à la vente d’un bien, investir une grosse somme d’argent peut nécessiter d’ouvrir un compte bancaire spécialement pour l’occasion.

Concrètement, le virement est effectué sur un compte courant ou sur un livret spécial type livret B à la Caisse d’Épargne ou compte sur livret (CSL) au Crédit Agricole.

Bien qu’il n’y ait aucun plafond de versement, il faut toutefois éviter au maximum que cette grosse somme d’argent ne dorme trop longtemps sur ces types de compte. En effet, ces livrets sont souvent très faiblement rémunérés (aux alentours de 0,5 % dans la plupart des banques) et même pas du tout dans le cas du compte courant.

Pour cela, faites en sorte de remplir vos livrets réglementés (LEP, Livret A et LDDS) en priorité s’ils ne sont pas déjà au plafond, puis le fonds euro d’une assurance vie sans frais sur versement. Ensuite, nous verrons plus loin dans l’article comment investir à long terme une partie de cette somme, sur des investissements plus rémunérateurs.

En parallèle, vous pouvez faire appel à la gestion conseillée pour définir au mieux votre stratégie patrimoniale et investir intelligemment votre grosse somme d’argent.

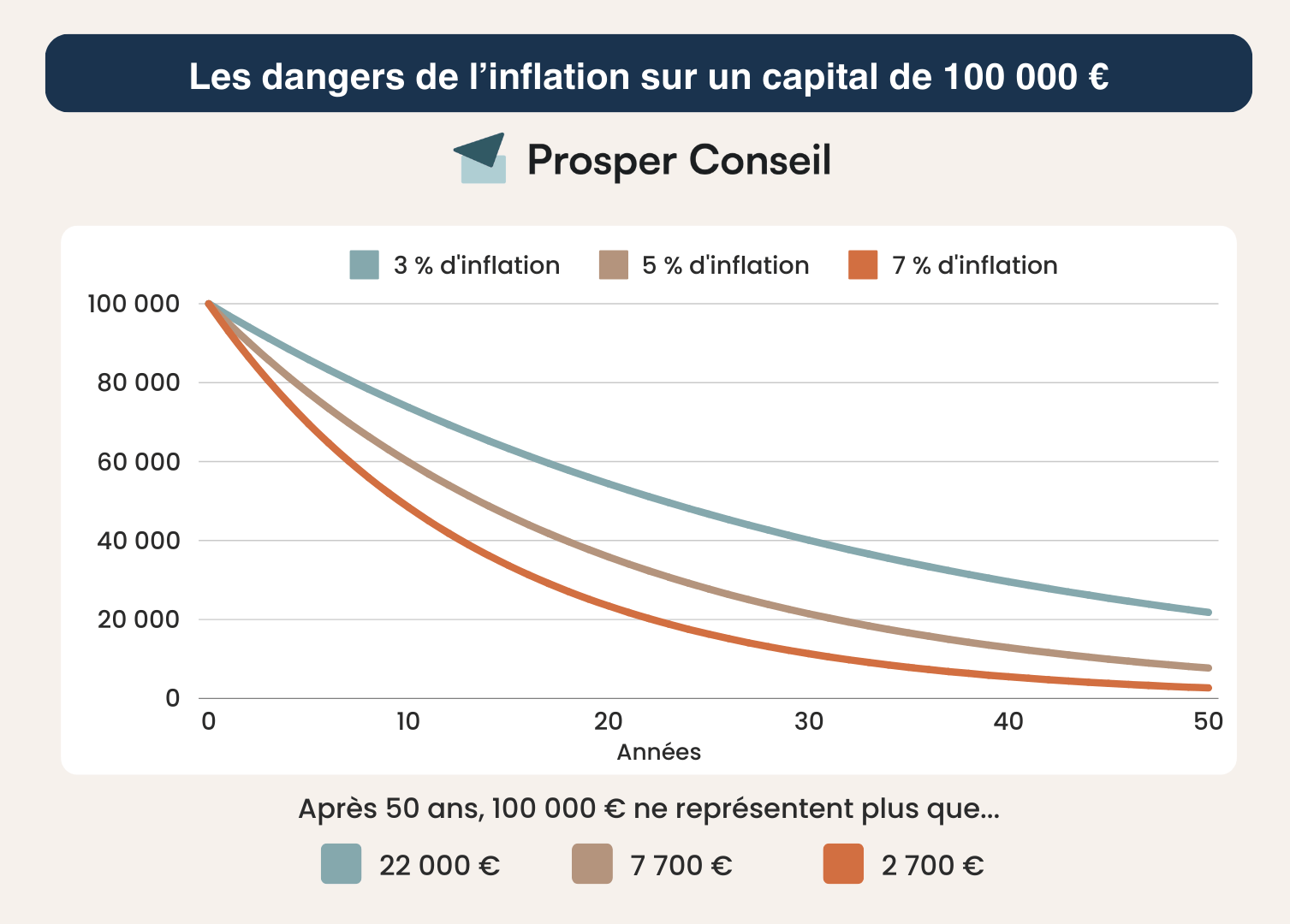

Investir une grosse somme d’argent : les dangers de l’inflation

Le principal danger de ne pas vous faire accompagner est de laisser “dormir” vos fonds dans un livret très faiblement rémunéré. En effet, même avec une inflation de 3 %, votre patrimoine va fondre comme neige au soleil.

Comme l’illustre le graphique, même une grosse somme d’argent est rapidement rongée par l’inflation. Le capital perd, dans le cas d’une inflation à 3 %/an, la moitié de sa valeur en l’espace de seulement 23 ans (14 ans dans le cas d’une inflation à 5 %/an) !

Une trop grande épargne qui dort et une épargne qui meurt. Aucune monnaie fiduciaire (dollar, euro, etc) n’a traversé de longues périodes en conservant toute sa valeur.

💡 Note : imaginez votre épargne sur un compte courant comme une batterie électrique. Si la batterie ne fonctionne pas (comme l’argent qui dort), elle s’érode avec le temps et devient hors service. Sur la durée, la batterie (votre patrimoine initial) est incapable de conserver son autonomie maximale. La seule solution est d’utiliser cette énergie (vos fonds) et de la faire travailler pour vous.

Dans quelle banque placer une grosse somme d’argent ?

Bien souvent, vous prévoyez d’investir une grosse somme d’argent dans votre établissement bancaire habituel. Mais existe-t-il une banque meilleure que les autres pour faire fructifier vos fonds ?

Cela dépend de votre situation. Les principales banques en ligne (ex. Fortuneo, Hello Bank ou encore BoursoBank) sont souvent plus compétitives que les établissements physiques (ex. Crédit Agricole, LCL ou encore La Banque Postale). Les frais de tenue de compte y sont, entre autres, beaucoup plus faibles.

Pourtant, les banques en ligne sont tout aussi sûres que leurs consœurs. En effet, ces mêmes banques en ligne sont en réalité détenues par les établissements physiques eux-mêmes. Hello Bank est par exemple une filiale de la BNP et BoursoBank une filiale de la Société Générale.

💡 Note : le seul aspect, et non des moindres, sur lequel une banque physique prend le pas sur les banques en ligne est pour les crédits. En effet, si vous souhaitez investir une grosse somme d’argent dans un apport pour un achat immobilier à crédit, il peut être judicieux d’opter pour une banque physique.

Enfin, il est selon nous peu pertinent d’opter pour une néobanque en ligne à l’étranger (type N26 ou Revolut) pour investir une grosse somme d’argent. En effet, l’offre est suffisamment attractive en France. De plus, une banque à l’étranger doit être déclarée tous les ans aux impôts avec le formulaire 3916 si l’IBAN n’est pas français.

Investir une grosse somme d’argent : attention aux produits maison

Ayez en tête que votre conseiller bancaire est limité aux seuls “produits maison” et fournit un conseil financier gratuit. C’est en réalité l’illusion de la gratuité. Car les placements proposés sont très chargés en frais et viennent donc réduire votre performance à long terme. Ce même conseiller n’est d’ailleurs pas forcément habitué à accompagner des clients comme vous souhaitant investir une grosse somme d’argent.

Ainsi, veillez à ne pas trop placer d’argent en banque. Placez uniquement ce qui est nécessaire à court-terme sur livret A et LDDS. Il existe d’autres solutions en dehors des banques.

Où mettre son argent en dehors des banques ?

Placer votre argent en dehors des banques est une bonne idée, mais encore faut-il savoir où. En tant qu’épargnant, si vous souhaitez conserver la valeur de votre épargne, elle doit être investie dans quelque chose de tangible, de concret, de réel.

Rassurez-vous, il existe pléthore de solutions. Les principales ont fait leurs preuves depuis plus d’une centaine d’années. L’idée ici n’est donc pas de vous présenter de manière détaillée l’ensemble des familles d’investissement (“classes d’actifs”) à votre disposition, mais bien de vous dresser une vue d’ensemble des solutions qui s’offrent à vous.

💡 Note : la plupart des classes d’actifs ci-dessous sont accessibles via des enveloppes fiscales proposées par des banques, mais là encore ce sont rarement les meilleures du marché. Les frais de versement, d’arbitrage ou encore de gestion sont trop élevés. Il convient de privilégier les courtiers spécialisés d’épargne en ligne (type Linxea, Fortuneo, etc) pour vos assurances vie, PEA et PER.

Voici les 8 principales classes d’actifs qui s’offrent à vous pour investir une grosse somme d’argent :

- Les actions (titres de participation et fonds comme l’ETF MSCI World).

- Les placements en obligations dont les fonds euros (obligations d’entreprises et d’États).

- L’investissement immobilier (détention de biens immobiliers locatifs).

- Les parts de fonds immobiliers pierre-papier (SCPI).

- Les métaux précieux (ex. investir dans l’or).

- Les cryptomonnaies (cold wallet, Exchange ou via un compte-titres ordinaire).

- Autres investissements atypiques : montres, art, vins, etc.

Comme le rappelle l’adage, il n’est pas dans votre intérêt de placer tous vos œufs dans le même panier. C’est le cas également ici puisque la clé d’une bonne stratégie patrimoniale est la diversification.

Un patrimoine diversifié permet notamment d’améliorer les performances en diminuant la volatilité (rapport rendement/risque).

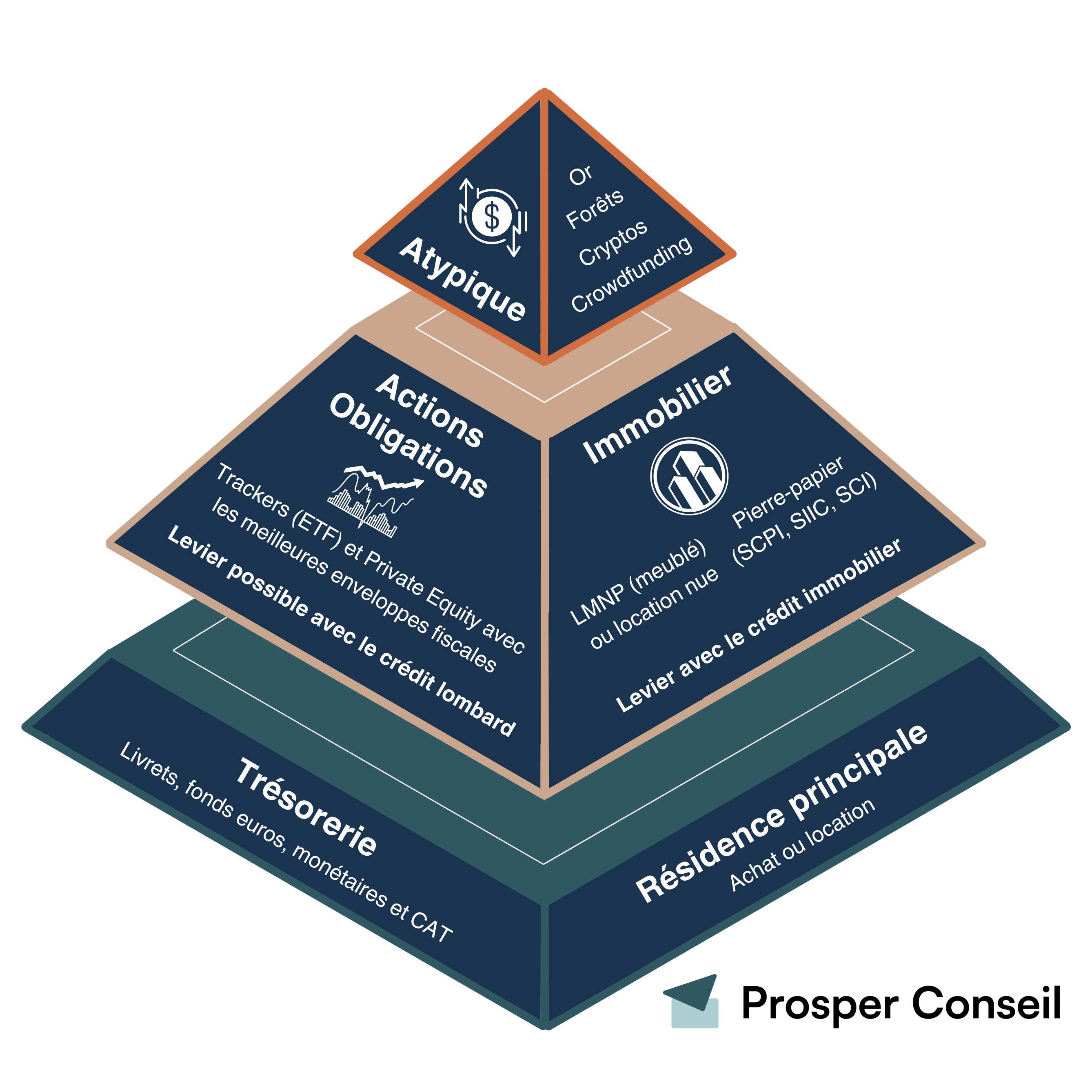

Investir une grosse somme d’argent : l’importance de respecter la pyramide patrimoniale

Pour vous aider à mieux diversifier votre patrimoine, nous avons conçu une “pyramide patrimoniale” basée sur la célèbre pyramide des besoins de Maslow.

L’intérêt est simple : visualiser rapidement les principales étapes nécessaires à la constitution d’un patrimoine durable.

La pyramide se construit de bas en haut et il est déconseillé de sauter des étapes. Ainsi, il ne faut pas commencer à investir en cryptomonnaies sans avoir un matelas de sécurité par exemple. Il est important d’y aller pas à pas.

Pour éviter tout risque d’erreur, la meilleure des solutions reste de se faire accompagner par un conseiller en gestion de patrimoine indépendant. Prenez rendez-vous avec un conseiller en gestion de patrimoine Prosper Conseil.

Comment faire fructifier une grosse somme d’argent ?

Face à la multitude de classes d’actifs à votre disposition, il est important de savoir sur lesquelles se focaliser. En effet, toutes ne se valent pas. Certaines sont plus rentables et plus risquées que d’autres, c’est le cas des actions et de l’immobilier.

Les actions : la classe d’actif qui rapporte le plus à long terme

En moyenne, la performance annuelle lissée des marchés actions (entreprises cotées en bourse) est proche de 7 %. Ce qui place cette famille d’actifs loin devant les livrets réglementés ou autres placements sans risques.

Deux philosophies s’affrontent pour savoir comment investir en bourse :

- l’approche active, qui consiste à sélectionner soi-même des titres de sociétés. Cela s’appelle le stock picking. C’est une méthode qui demande beaucoup de temps et dont les résultats sont souvent décevants.

- l’approche passive, qui consiste en l’achat d’ETF en bourse. Aussi appelé tracker, un ETF est un panier d’actions qui réplique la performance d’un indice boursier (exemples : ETF CAC 40 et ETF Nasdaq). Avec un ETF World, il est par exemple possible d’investir en 1 seul achat sur les 1 500 plus grosses entreprises mondiales (dont des entreprises aux USA ou en Europe).

Les études statistiques (ex. étude SPIVA) montrent que l’approche passive surperforme dans la quasi-totalité des cas l’approche active.

💡 Note : chez Prosper Conseil, pour investir dans les actions nous conseillons généralement les ETF, car ils sont plus performants et plus économiques. Sauf dans quelques univers d’investissement (les petites capitalisations ou les marchés émergents) où des fonds d’investissement traditionnels peuvent se démarquer.

L’immobilier : un placement incontournable pour investir une grosse somme d’argent

La deuxième classe d’actifs à privilégier pour protéger votre épargne de l’inflation est l’immobilier. Tout comme pour les actions, les données historiques remontent jusqu’au début des années 1900.

En revanche, contrairement aux actions, gardez en mémoire que l’immobilier locatif n’est pas passif (sauf investissement dans la pierre-papier avec les SCPI).

La rentabilité est corrélée à votre investissement en temps et en énergie. Plus vous négligez votre investissement, plus votre investissement sera médiocre (bien acheté trop cher sans négocier, mauvais choix d’emplacement, crédit moins attractif, fiscalisée non optimisée, entretien négligé, etc.).

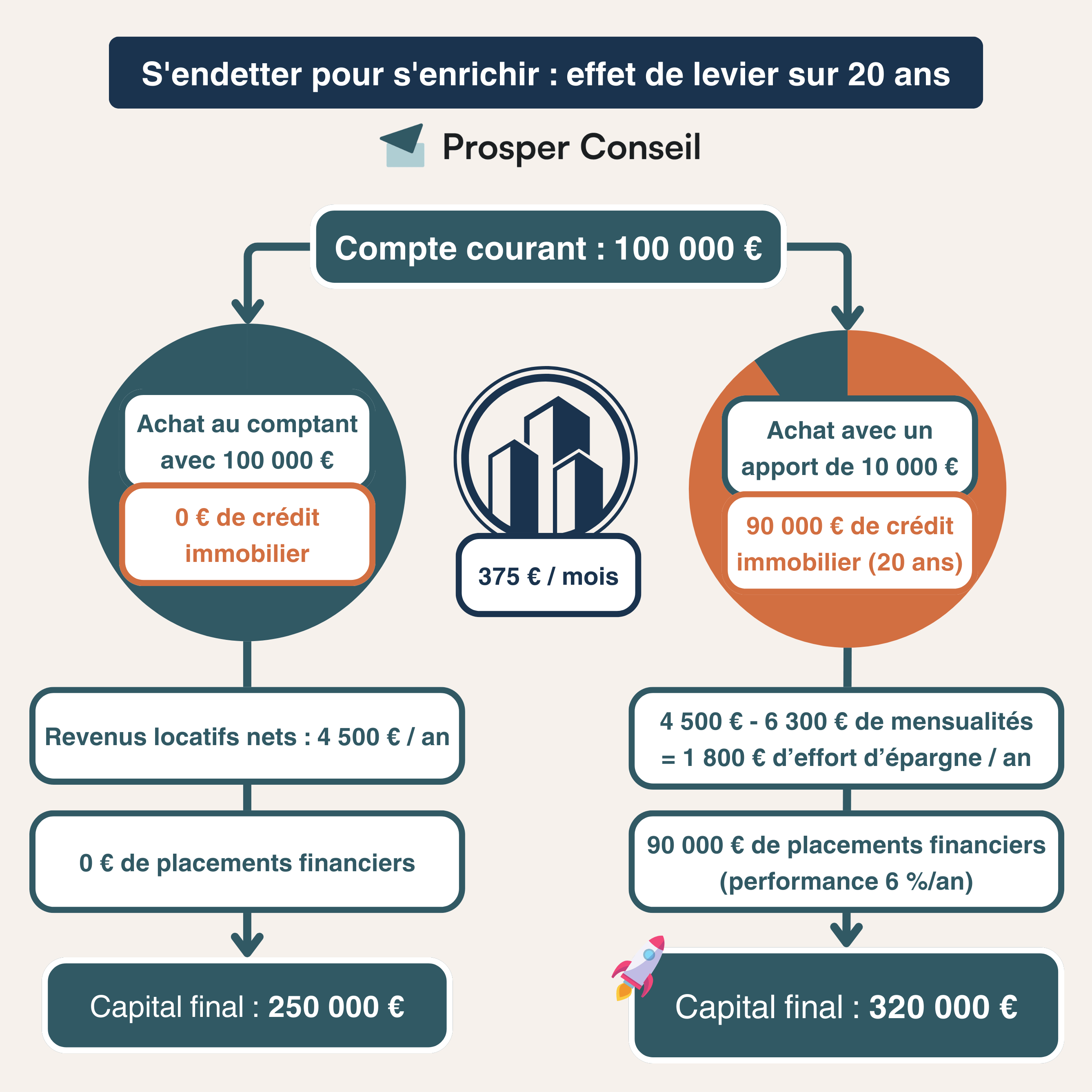

Toutefois, la grande force de l’immobilier est sa capacité d’être acheté à crédit. C’est-à-dire en utilisant le levier bancaire. L’effet de levier permet, en cas de bon investissement, de décupler votre rentabilité, et de développer plus rapidement votre patrimoine (cf. image ci-dessous).

Exemple concret : comment placer 150 000 euros ?

Pour cet exemple, prenons le cas de Maxime. Maxime est un trentenaire qui a perçu l’héritage d’un proche. Plus précisément, il est bénéficiaire d’un contrat d’assurance vie et a perçu 150 000 € sans aucune imposition (hors prélèvements sociaux sur les gains). Pas de droits de succession sur cette somme. Cela est rendu possible par le régime favorable de l’assurance vie (abattement de 152 500 € par bénéficiaire pour les versements réalisés avant 70 ans).

Voici les principales informations de son profil d’investisseur :

- Âge : 31 ans.

- Situation maritale : célibataire.

- Revenus professionnels : 3 000 € nets / mois (CDI).

- Actifs : un compte courant et un livret A au plafond.

- Passifs : pas de dettes

- Profil de risque : dynamique.

- Horizon de placement : long terme (> 10 ans).

- Lieu de résidence : locataire, volonté d’être mobile pour sa carrière professionnelle.

💡 Note : étant donné son souhait de rester locataire, il est préférable d’utiliser sa capacité d’endettement pour un projet locatif. Inexpérimenté et n’ayant pas de temps à consacrer à ce projet, il lui est conseillé d’avoir affaire au service d’un cabinet d’investissement locatif clé en main.

Comment placer 150 000 € : tableau récapitulatif

Ci-dessous le tableau récapitulatif des investissements mis en place par Prosper Conseil pour Maxime selon son profil :

| Placement | Somme allouée | Rendement moyen annualisé | Commentaire | % de l’héritage | Criticité |

|---|---|---|---|---|---|

| Livrets réglementés | 12 000 € | 2 % / an | Ouvrir et remplir un LDDS. | 8 % | Socle de la pyramide / Sécurisé (20 %) |

| Fonds euro (obligations) | 18 000 € | 3 % / an | Investissement sur un fonds euro de la meilleure assurance vie. | 12 % | |

| Immobilier locatif | 30 000 € (en apport, le reste par crédit) | 8 % / an (brut) | Achat en nom propre sous le statut avantageux du loueur meublé non professionnel (LMNP). Appartement de 150 000 € qui s’autofinance. Cela représente un taux de rentabilité interne (TRI) estimé de 30 % sur l’apport. | 20 % | Milieu de la pyramide / risque modéré à long terme (70 %) |

| Actions | 75 000 € | 8 % / an | Achat lissé sur 10 mois de tracker world via un PEA. | 50 % | |

| Cryptomonnaies | 7 500 € | + 10 % / an | Achat mensuel lissé sur 12 mois sur un cold wallet. BTC et ETH exclusivement. | 5 % | Pointe de la pyramide / Risque élevé (10 %) |

| Actif tangible durable | 7 500 € | – | Achat d’une Rolex ; montre coup de coeur ; achat plaisir et patrimonial | 5 % | |

| TOTAL | 150 000 € | 100 % |

💡 Note : investir une grosse somme d’argent intelligemment exige d’utiliser les meilleures enveloppes fiscales. Dans ce cas, il convient d’ouvrir un contrat d’assurance vie (pour la partie fonds euro) et un PEA (pour la partie actions). Attention à bien choisir parmi les meilleures assurances vie et les meilleurs PEA (moins de frais et accès aux meilleurs placements sélectionnés par Prosper Conseil). Le PEA est ici à privilégier car Maxime investit à très long terme (horizon 30 ans pour préparer la retraite). Or, le PEA est l’enveloppe qui offre le moins de frais (pas de frais de gestion sur unités de compte contrairement à l’assurance vie). Ces frais économisés permettent d’augmenter les intérêts composés (bien placer son argent). Le PEA est plafonné à 150 000 € de versement.

Investir une grosse somme d’argent : l’essentiel

Bénéficier d’une grosse somme d’argent est l’opportunité idéale pour réaliser vos différents projets de vie. Encore faut-il savoir ce que vous voulez et investir de manière judicieuse.

🧭 Pour bien investir une grosse somme d’argent, retenez qu’il est important de :

- définir votre propre profil d’investisseur. Ce travail doit être individualisé et en adéquation avec votre personne. Il en découle votre allocation patrimoniale (la répartition de votre capital entre familles d’investissement) et la sélection des différents placements.

- bien optimiser vos frais et votre fiscalité. Pour cela, choisissez les meilleures enveloppes fiscales du marché (PEA, assurance vie et PER principalement).

- ne pas laisser dormir votre argent trop longtemps en banque. Protégez votre épargne de l’inflation. Il est certes essentiel de prendre le temps de réfléchir, mais ne tombez pas dans le piège d’avoir des comptes courants démesurés. Passez à l’action.

Bien que ces principes puissent vous sembler simples, il est rarement évident de réaliser ces étapes seul. Le risque est ici de manquer de recul sur votre propre situation et de mal choisir ses investissements et ses enveloppes.

Finalement, la meilleure manière d’investir une grosse somme d’argent reste de vous faire accompagner par un expert compétent et au conseil indépendant (sans biais dans le conseil puisque rémunéré exclusivement en honoraires de conseil). Prenez rendez-vous avec un conseiller en gestion de patrimoine Prosper Conseil.

Plus de patrimoine,

plus de revenus,

moins d’impôts !

Un conseil global à 360° pour mieux

profiter de votre patrimoine

Bonjour,

merci pour cet article riche en information.

Pour le cas de Maxime, la somme a été bien diversifiée sur différents placements.

Par contre quel est le plus pertinent (je parle de risque/rendement), dans les conditions suivantes :

– ou on reçoit une grande somme (100 000e), mais que tout le reste de la pyramide est déjà totalement rempli, sauf 0% en action.

– cette somme est pour du très long terme (30 ans).

– sachant que le marché est très haut en ce moment…

– j’ai les nerfs solides pour supporter toute volatilité 🙂

Mon objectif clair et donc de tout mettre en actions (ETF World sur AV Lucya Cardif), mais surtout quelle démarche de DCA est préconisée ? soit “all-in”, soit au “compte goutte” lissé fonds euros–>ETF World.

dans votre exemple de Maxime, les actions sont lissées sur 10 mois (soit 7500e/mois si je comprends bien) : n’est ce pas peu?

Pour 100 000e on peut lisser 2000e sur 4 ans, 1000e sur 8 ans, tout placer en une seule fois…

Merci par avance pour vos lumières, et pour tous vos partages d’informations.

Cordialement

Bonjour,

Merci pour votre commentaire, c’est toujours un plaisir de savoir que nos contenus sont utiles !

Statistiquement, investir une somme d’un coup (Lump Sum Investing) offre de meilleures performances à long terme que l’investissement progressif (Dollar-Cost Averaging, DCA).

Une récente étude de Vanguard montre que le Lump Sum Investing a surpassé le DCA 68 % du temps entre 1976 et 2022. Cela s’explique principalement par la tendance haussière des marchés sur le long terme. Les marchés mondiaux atteignent régulièrement de nouveaux sommets, et les baisses continues sur plusieurs années sont très rares avec un ETF MSCI World (attention donc au biais d’aversion à la perte qui nous affecte tous).

Cependant, l’investissement d’un coup peut être émotionnellement difficile. Si les marchés baissent après votre investissement, cela peut provoquer du stress et mener à des décisions impulsives. Le DCA, en revanche, peut atténuer cette volatilité en répartissant l’investissement sur une période plus longue, rendant les fluctuations de marché plus gérables psychologiquement.

Étant donné votre tolérance au risque et votre horizon d’investissement de 30 ans, le Lump Sum Investing pourrait être plus avantageux. Toutefois, si vous préférez une approche plus prudente pour éviter le stress potentiel des baisses de marché, l’étalement de votre investissement sur 6 à 12 mois pourrait offrir un bon compromis entre performance et tranquillité d’esprit (étaler l’investissement sur plus d’un an n’est pas recommandé, car la perte de performance peut être importante).

Cordialement,

Louis

J’ai entendu parler des ETF Smart Beta. Quels sont les avantages et les inconvénients de ce type d’ETF par rapport aux ETF traditionnels ?

Contrairement aux ETF classiques qui se basent sur la capitalisation boursière des entreprises, les ETF Smart Beta ou factoriels se basent sur des facteurs spécifiques comme la qualité des fondamentaux, les multiples de valorisation, la volatilité ou le momentum (performance des derniers mois) pour optimiser le rapport performance/risque.

C’est intéressant sur le papier, mais en pratique les ETF factoriels ne font pas des miracles. Certains ETF surperforment bien les ETF classiques (ex. ETF Quality et Momentum), mais ils sont disponibles uniquement dans un compte-titres ordinaire (CTO) sans avantage fiscal sur les plus-values. Malheureusement, ils ne sont pas disponibles dans les niches fiscales du PEA ou de l’assurance vie (sauf exceptions).