Les meilleurs placements avec capital garanti en 2025

Vous souhaitez épargner une somme d’argent sur une enveloppe sécurisée, mais vous ne savez pas par où commencer ? Que ce soit pour votre épargne de précaution ou pour sécuriser votre épargne à court terme, les placements avec capital garanti permettent d’être serein. Mais quel est le meilleur placement avec capital garanti pour sécuriser votre épargne ?

📌 Les placements avec capital garanti les plus intéressants sont :

- les livrets réglementés : LEP, livret jeune, livret A et LDDS ;

- les fonds euros : disponibles au sein des assurances vie, PERin et contrats de capitalisation ;

- les comptes à terme (CAT) ;

- les fonds monétaires (hors situation exceptionnelle de taux négatif) sur PEA, assurance vie, PER ou CTO.

Cette garantie en capital vous permet d’être totalement couvert et de ne pas perdre d’argent. Toutefois, quel placement garanti offre le meilleur rendement ? Et le capital est-il bloqué ou disponible à tout moment ? Selon votre situation, il est nécessaire de bien les étudier pour faire le bon choix.

SOMMAIRE

- Pourquoi opter pour un placement avec capital garanti ?

- Les livrets réglementés : le type de placement avec capital garanti idéal pour une petite épargne

- Le placement français avec capital garanti par excellence : le fonds euros

- Les autres placements avec capital garanti

- Les limites des placements avec capital garanti

Pourquoi opter pour un placement avec capital garanti ?

Les placements avec capital garanti protègent votre épargne, peu importe les fluctuations des marchés financiers et immobiliers, et peu importe les conditions économiques. Les raisons pour allouer une partie de votre épargne sur un placement avec capital garanti peuvent être multiples. Voyons ensemble les deux plus importantes.

L’épargne de précaution : un matelas de sécurité indispensable

Il est nécessaire pour tout investisseur de se constituer une épargne de précaution. C’est une réserve d’argent qui permet de faire face à tous types d’imprévus (maladie, chômage, accident, etc.).

Il est recommandé en général de conserver l’équivalent de 3 à 6 mois de dépenses selon votre situation (salarié, entrepreneur, avec ou sans enfants, etc.) sur des placements à capital garanti.

Cette réserve d’urgence est un véritable garde fou et vous permet d’être serein dans n’importe quelle situation. Préférez les placements ayant une bonne liquidité (l’argent est disponible rapidement) pour y déposer votre matelas de sécurité, tels que les livrets réglementés.

Sécuriser son capital pour un projet

Pour chaque projet, il est essentiel de définir votre horizon de placement. Entre un projet à court terme et un autre à long terme, cela change complètement la façon dont vous allez placer le capital.

Pour une somme donnée, si votre horizon d’investissement est inférieur à 3 ans, généralement les fonds euros en assurance vie et les livrets réglementés sont les meilleures solutions.

Les livrets réglementés : le type de placement avec capital garanti idéal pour une petite épargne

Les livrets sont les premières enveloppes auxquelles nous pensons pour les placements avec capital garanti. Nous en distinguons deux types :

- Les livrets réglementés par l’État et exonérés d’impôt sur le revenu (IR) et de prélèvements sociaux (PS).

- Les livrets bancaires fiscalisés, soumis à l’impôt.

Les livrets réglementés : livret A, LDDS, LEP et livret jeune

En résumé, les livrets réglementés sont au nombre de quatre :

| Livrets | Taux net | Plafond | Conditions |

|---|---|---|---|

| Livret A | 2,4 % | 22 950 € | Aucune |

| LDDS | 2,4 % | 12 000 € | Être majeur et domicilié en France |

| LEP | 3,5 % | 10 000 € | Avoir des ressources inférieures au plafond du RFR |

| Livret jeune | Au moins 2,4 % | 1 600 € | Avoir entre 12 et 25 ans |

Les deux principaux avantages des livrets réglementés :

- Un placement avec capital garanti (à hauteur de la garantie des dépôts de 100 000 € par banque par déposant).

- Une parfaite liquidité, c’est-à-dire que le capital placé est disponible immédiatement en un virement. Cela est essentiel si vous devez faire face à une dépense imprévue.

💡 Note : les deux inconvénients majeurs des livrets réglementés sont (1) leur plafond et (2) le fait que nous ne pouvons n’en détenir qu’un seul de chaque par personne. Un même épargnant ne peut pas détenir plusieurs livrets A par exemple.

Le livret A et le LDDS

Le livret A est le livret le plus connu des épargnants français. C’est un livret réglementé par l’État, qui en fixe les conditions (rémunération, plafond, etc.). Le plafond du livret A (22 950 €) peut être dépassé avec la capitalisation des intérêts.

Le livret de développement durable et solidaire (LDDS) est très similaire et complémentaire. En effet, son rendement est toujours égal à celui du livret A mais le plafond de versements est plus faible (12 000 €).

Le livret d’épargne populaire (LEP) : le meilleur placement avec capital garanti

Le livret d’épargne populaire (LEP) est un placement avec capital garanti très intéressant car il bénéficie d’un rendement supérieur aux autres livrets. Mais attention, il faut être éligible.

Pour ouvrir un LEP, votre revenu fiscal de référence (RFR) ne doit pas dépasser un certain plafond. Par exemple, en 2023, votre RFR de l’année 2021 (avis d’imposition 2022) ou votre RFR de l’année 2022 (avis d’imposition 2023) doit être inférieur à 21 393 € pour une part de quotient familial, ou bien inférieur à 32 818 € pour deux parts.

💡 Note : le plafond du LEP est assez bas. Si la somme que vous souhaitez placer est importante, alors les livrets réglementés ne seront pas suffisants, car ils ont tous un plafond de versement.

Les livrets bancaires : aucun plafond mais des rendements décevants

Les livrets bancaires (aussi appelés comptes sur livret) ne souffrent pas de plafond. Mais en contrepartie, ils sont fiscalisés (flat tax de 30 % sur les intérêts) et leurs rendements nets sont décevants.

Si le capital que vous souhaitez placer dépasse les plafonds de versement des livrets réglementés, il est recommandé de vous tourner vers un autre placement avec capital garanti : le fonds euro.

Le placement français avec capital garanti par excellence : le fonds euro

Si le capital que vous souhaitez épargner dépasse les plafonds des livrets réglementés, les fonds euros en assurance vie sont une solution d’investissement adéquate car il n’y a pas de plafond de versement.

Qu’est-ce qu’un fonds euro ?

Les fonds euros sont composés majoritairement d’obligations (titres de créances) d’entreprises et d’États européens et sont directement gérés par des assureurs (Crédit Agricole Assurances, Generali, Crédit Mutuel Suravenir, BNP Paribas Cardif, etc.).

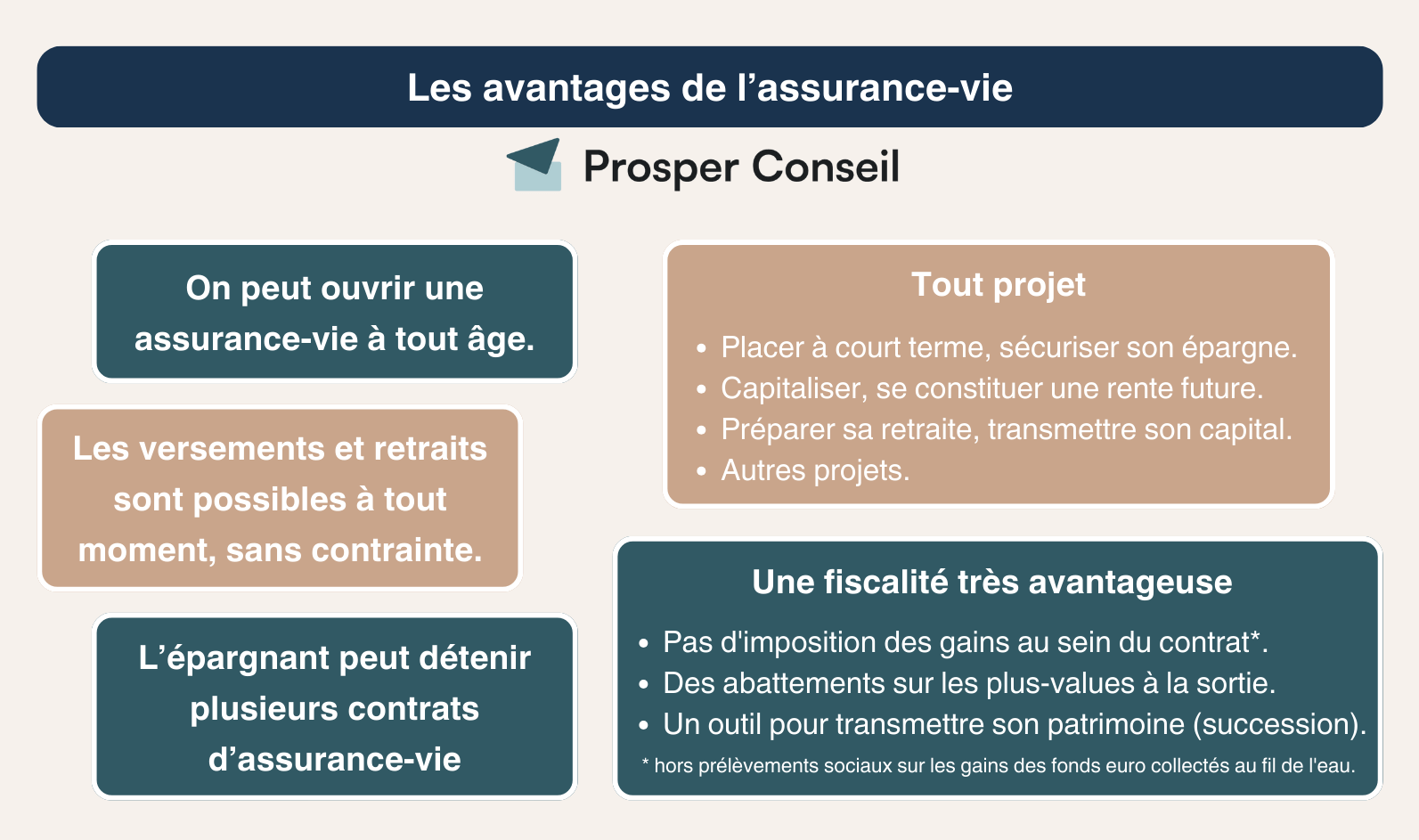

Ils se trouvent au sein des contrats d’assurance vie, de plan d’épargne retraite individuel (PERin) et de contrat de capitalisation. Au sein de ces enveloppes, vous pouvez investir en unités de compte (fonds d’investissement plus ou moins risqués), ou en fonds euro (placement à capital garanti).

Les intérêts générés par un fonds euro dans un contrat d’assurance vie sont garantis, en plus du capital initialement investi. Vous ne pouvez pas les perdre et par la suite, ils produiront à leur tour des intérêts. Ce mécanisme très intéressant est appelé l’effet cliquet.

💡 Note : les encours placés en assurance vie sont garantis par le fonds de garantie des assurances de personnes (FGAP) à hauteur de 70 000 € par client par assureur.

Choisir les meilleurs fonds euros

Bien choisir son fonds euros, cela signifie opter pour la meilleure assurance vie, le meilleur PER ou le meilleur contrat de capitalisation.

D’un contrat à l’autre, les frais varient beaucoup. Par exemple, les frais sur versement peuvent atteindre 5 % ce qui vient sériusement entamer votre capital. Et les fonds euros ne sont pas tous aussi bien gérés et ne délivrent donc pas tous le même rendement annuel, cela va de 1 % à 3,5 % par an ces dernières années.

Veillez donc à choisir un contrat avec peu de frais, avec un bon fonds euro bien rémunéré historiquement, et proposé par un assureur solide pour être le plus serein possible et profiter d’un rendement attractif.

L’assurance vie : une fiscalité avantageuse

Les mouvements financiers effectués au sein de l’assurance vie ne subissent aucun “frottement fiscal”. C’est-à-dire que vous percevez les revenus du fonds euro sans impôt sur le revenu (mais les prélèvements sociaux). L’enveloppe est dite capitalisante et ce n’est pas son seul avantage.

En cas de retrait d’argent avec un contrat âgé de moins de 8 ans, c’est la flat tax de 30 % qui s’applique sur les gains (ou bien option pour le barème progressif de l’IR).

Passé 8 ans de détention du contrat, les plus-values retirées sont exonérées au titre de l’impôt sur le revenu dans la limite d’un abattement annuel de 4 600 € pour un célibataire et 9 200 € pour un couple pacsé ou marié. Seuls subsistent les prélèvements sociaux (17,2 %).

Malgré cette imposition, la performance des meilleurs fonds euros peut être supérieure à celle du livret A. N’hésitez pas à consulter notre article sur la fiscalité des rachats en assurance vie pour en savoir plus.

Les autres placements avec capital garanti

D’autres placements avec capital garanti existent pour y investir votre épargne.

Le compte à terme (CAT)

Les CAT sont des placements sans risque mais avec lesquels il faut s’engager sur une durée de placement. Plus la durée d’engagement est longue, plus le rendement devient intéressant.

Cependant, si l’on retire de l’argent avant le terme prévu, cela clôture le compte à terme et pénalise le rendement.

Il est également impossible d’effectuer plusieurs versements sur un même CAT. Vous devrez ouvrir un autre CAT pour effectuer un nouveau versement. Cela les rend moins flexibles que les livrets réglementés et les fonds euros.

En termes de fiscalité, les gains sont taxés à hauteur 30 % (flat tax), ou bien sur option avec le barème progressif de l’IR.

Le PEL : une enveloppe de moins en moins intéressante

Le plan d’épargne logement (PEL) est réglementé par l’État qui en conditionne le rendement et le plafond. Son rendement dépend de sa date d’ouverture. En effet, les PEL anciens (ouverts entre le 01/07/2000 et 31/07/2003) bénéficient d’un rendement à 3 % alors que ceux souscrits depuis janvier 2025 affichent un rendement brut de 1,75 %.

De plus, deux contraintes majeures s’ajoutent :

- tout retrait entraîne sa clôture ;

- il faut verser 540 € minimum chaque année (en versements libres ou bien programmés).

Cela en fait un placement contraignant avec un rendement bien moins attractif que celui des livrets réglementés et des meilleurs fonds euros.

💡 Note : en ouvrant un PEL, vous pourrez bénéficier après 4 ans de détention d’un prêt à taux avantageux pour effectuer un achat immobilier. Mais c’est un faible montant, proportionnel à vos intérêts perçus sur PEL Donc ce n’est pas un “game changer”.

Les fonds monétaires

Les fonds monétaires se trouvent au sein de certains contrats d’assurance vie, PER voire de plan d’épargne en actions (PEA). Le capital n’est pas garanti mais le risque est très limité.

Leur rendement est intéressant actuellement (fin 2023) car les taux court terme sont élevés. En effet, les fonds monétaires réagissent rapidement à l’évolution des taux d’intérêt à court terme, c’est-à-dire l’€STR (taux d’intérêt interbancaire de la zone Euro, établi par la Banque centrale européenne).

Il peut être intéressant de réaliser des arbitrages entre fonds euros et fonds monétaires, surtout quand les taux sont élevés. Chez Prosper Conseil, nous réalisons ces arbitrages pour que votre épargne sécurisée profite du meilleur rendement possible. Contactez-nous.

Les limites des placements avec capital garanti

Il y a deux limites majeures aux placements avec capital garanti :

- un rendement faible (même pour les meilleurs placements garantis, la performance long terme est faible en comparaison des actions ou de l’immobilier) ;

- la concurrence de l’inflation sur la performance.

Des enveloppes sécuritaires mais avec des rendements plus faibles

Les placements que vous venez de voir ont l’avantage de bénéficier d’une garantie sur capital mais ils affichent des performances plus faibles que d’autres placements plus volatils.

Il est essentiel de comparer tous ces placements et ces enveloppes pour bénéficier de la performance la plus attractive tout en conservant la meilleure sécurité possible.

🧭 N’oubliez pas que votre allocation patrimoniale est votre boussole pour choisir les meilleurs placements les mieux adaptés à votre situation. Une répartition équilibrée entre (1) des placements à capital garanti pour votre épargne à court ou moyen terme et (2) des placements plus dynamiques comme de l’immobilier ou des actions est la clé d’un patrimoine rentable et adapté à toutes les situations.

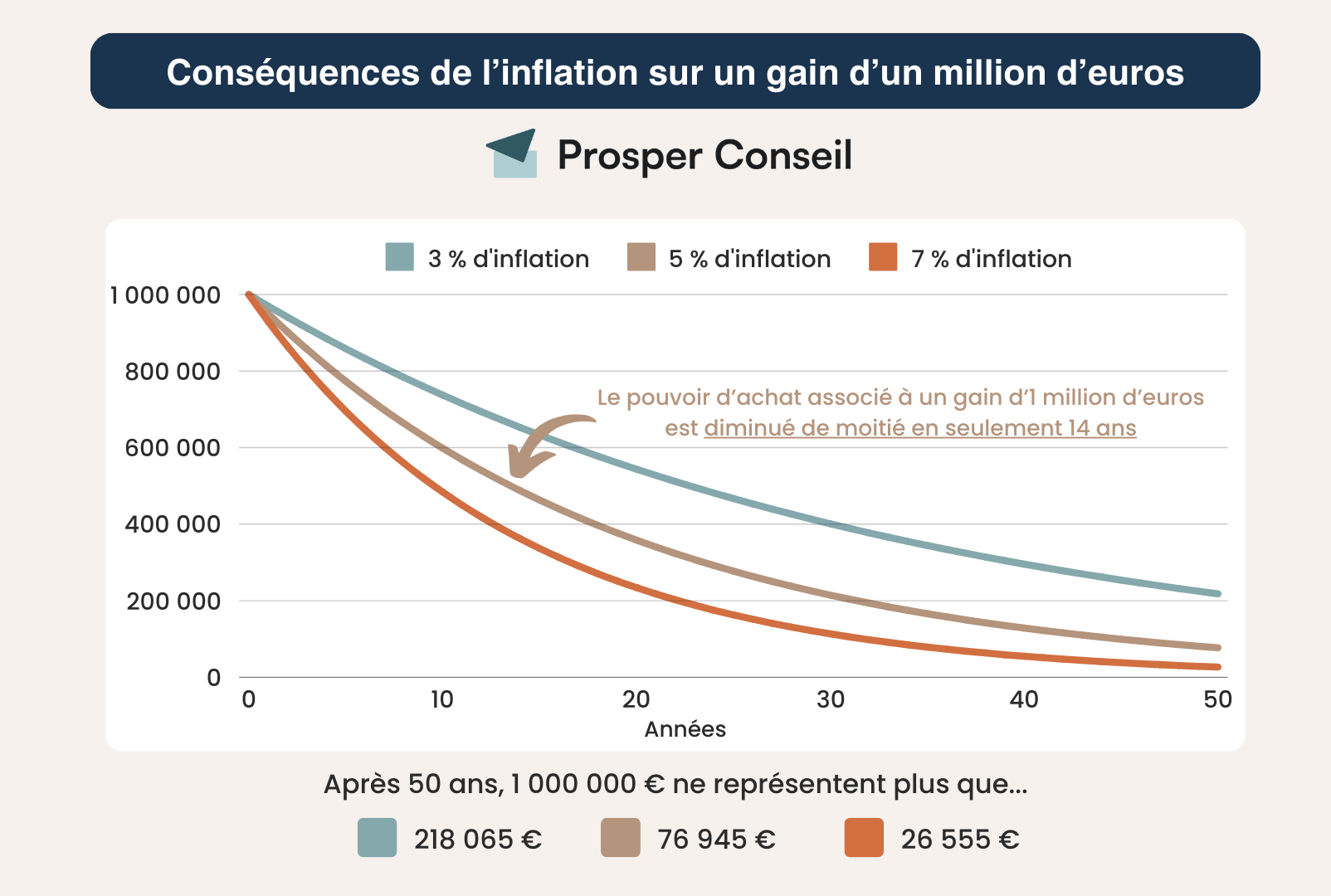

L’inflation élevée rogne la valeur réelle du capital

L’inflation correspond à l’augmentation généralisée des prix des biens et des services, provoquant une diminution du pouvoir d’achat de la monnaie. Avec la même somme, vous pouvez vous acheter moins de biens et de services au fur et à mesure du temps.

Il convient de comparer les performances offertes par les placements avec le taux actuel de l’inflation pour être sûr que votre capital ne se fasse pas grignoter sournoisement. Utilisez donc intelligemment les placements avec capital garanti pour votre épargne sécurisée et préférez des placements plus rentables à long terme (actions et immobiliers) pour protéger votre épargne de l’inflation.

Une épargne bien placée permet de faire face aux imprévus et de réaliser tous ses projets. Nos conseillers Prosper sont disponibles pour :

- vous accompagner dans le choix de vos placements avec capital garanti ;

- et vous faire bénéficier d’un accompagnement complet sur le plan financier, fiscal et successoral.

Nous nous ferons un plaisir de vous conseiller sur l’ensemble de votre patrimoine pour servir vos projets.

Plus de patrimoine,

plus de revenus,

moins d’impôts !

Un conseil global à 360° pour mieux

profiter de votre patrimoine