Retraite des professions libérales : optimiser votre avenir financier

La retraite des professions libérales est bien différente de celle des salariés, artisans, commerçants, etc. En effet, les chirurgiens-dentistes, médecins, pharmaciens, architectes, experts-comptables, notaires, etc. perçoivent des revenus qui ne sont pas constants d’un mois à l’autre et sont plus autonomes dans la gestion financière de leur retraite.

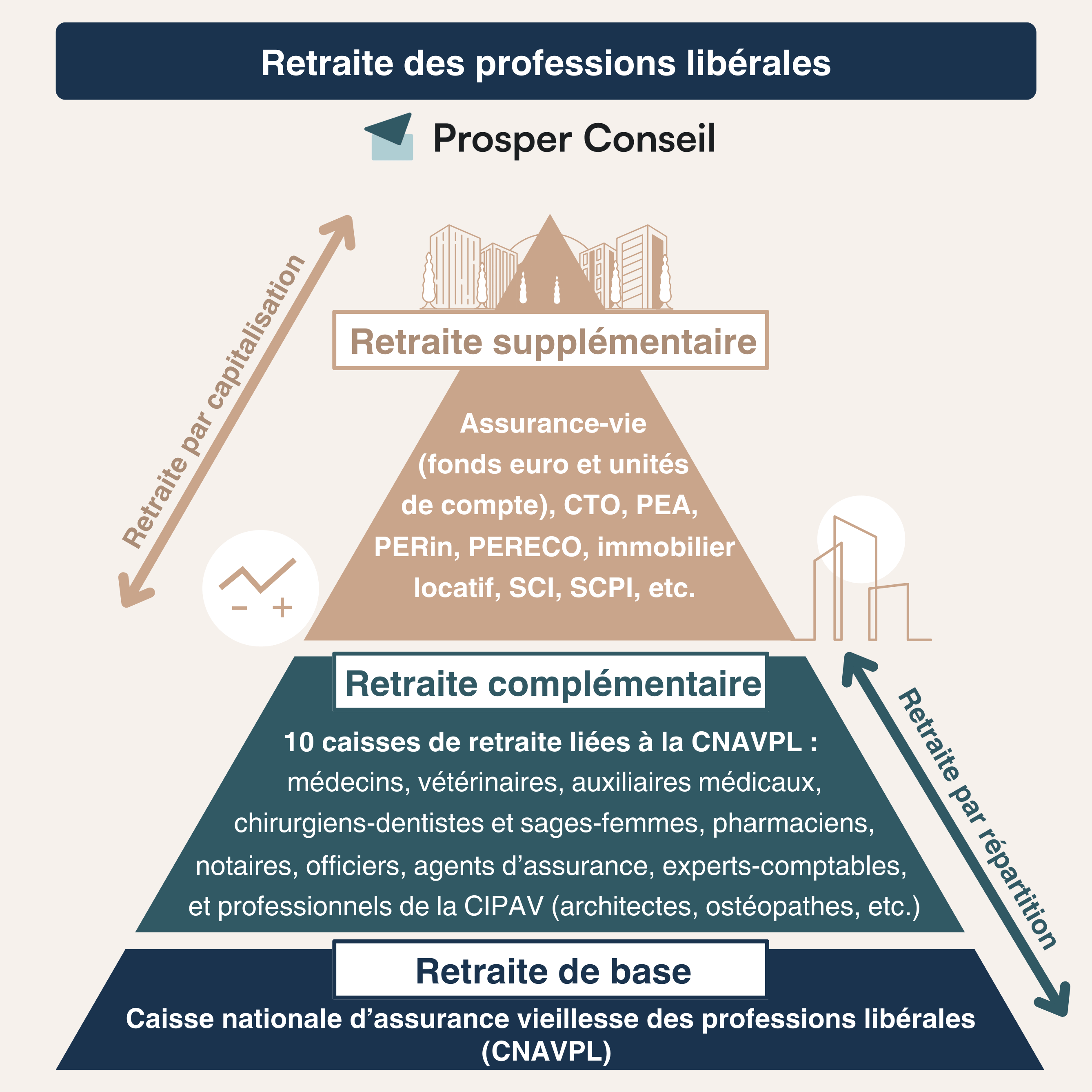

📌 Concrètement, ils ne sont pas soumis au régime général de la sécurité sociale (CNAV). Mais à un régime obligatoire des professions libérales (CNAVPL), et à un régime complémentaire spécifique selon leur activité. Ces régimes sont moins favorables que le régime général des salariés. Toutefois, est-ce une fatalité ?

Faisons un état des lieux des particularités du régime de retraite des indépendants. De plus, quelle stratégie patrimoniale mettre en place pour bien préparer sa retraite en tant que professionnel libéral ?

SOMMAIRE

- Les particularités de la retraite des professions libérales

- Les défis spécifiques à la retraite des professions libérales

- Quelles stratégies mettre en place pour préparer sa retraite ?

- Fiscalité des revenus d’activité des professions libérales

- Bénéficiez d’un accompagnement sur mesure avec Prosper Conseil

Les particularités de la retraite des professions libérales

Les professions libérales regroupent un ensemble de corps de métiers généralement exercés de manière indépendante en entreprise individuelle ou en société avec un statut de travailleur non salarié (TNS). Il existe deux catégories :

- les professions libérales réglementées médicales, juridiques et techniques (médecin, vétérinaire, infirmier, etc.) ;

- et celles non réglementées des sciences ou de l’art (maître d’œuvre, guide de haute montagne, etc.).

Les régimes de retraite pour les indépendants : régime de base et régime complémentaire

Le régime de retraite de base obligatoire est géré par la caisse nationale d’assurance vieillesse des professions libérales (CNAVPL). Identique pour tous les professionnels libéraux, ce régime de base est un système par points et par répartition. Les droits à la retraite se calculent en multipliant le nombre de points acquis au cours de la carrière par la valeur du point.

La CNAVPL gère les dix sections professionnelles représentant les catégories principales des professions libérales. Vous pouvez les retrouver ici : CNAVPL.

Ces sections, comme la CIPAV, gèrent le régime de retraite de base pour le compte de la CNAVPL, ainsi que les régimes complémentaires. Elles déterminent, chaque année, la valeur du point de retraite, et le montant des cotisations pour les régimes complémentaires spécifiques. Les régimes complémentaires de chaque section ont des règles différentes.

Calcul des cotisations sociales et de la pension de retraite

La cotisation au régime de retraite de base est proportionnelle aux revenus perçus en tant que professionnel libéral. Les cotisations sont calculées sur deux tranches (T1 et T2) par rapport à ces revenus. Chaque tranche est affectée d’un taux de cotisation :

- tranche T1 : 8,23 % sur les revenus allant jusqu’à 43 992 € en 2023 (PASS : plafond annuel de la sécurité sociale) ;

- tranche T2 : 1,87 % sur l’ensemble des revenus allant jusqu’à 219 960 € en 2023 (5 fois le PASS).

- Il n’y a pas de cotisation sur la part des revenus dépassant 5 fois le PASS.

Ces cotisations sont calculées chaque année N à titre provisionnel, en pourcentage du revenu d’activité de l’année N-1, avec une régularisation lorsque les revenus sont définitivement connus.

💡 Note : les cotisations aux régimes complémentaires de retraite et d’invalidité-décès des professions libérales varient en fonction des sections professionnelles. Cela rend les pensions de retraite très hétérogènes entre les différentes professions libérales. Il est ainsi nécessaire de consulter les règles pour votre section sur le site dédié (médecins : CARMF, chirurgiens-dentistes et sages-femmes : CARCDSF, auxiliaires médicaux : CARPIMKO, vétérinaires : CARPV, etc.).

Exemples concrets des calculs de cotisations sociales

Voici deux exemples de calcul des cotisations en fonction de deux revenus.

Mickaël, moniteur de ski, génère un revenu annuel de 30 000 € :

- Cotisation annuelle sur la tranche 1 : 30 000 € x 8,23 % = 2 469 €.

- Cotisation annuelle sur la tranche 2 : 30 000 € x 1,87 % = 561 €.

- Cotisation annuelle totale de 3 030 €, soit environ 10 % des revenus.

Antoine, médecin, génère un revenu annuel de 90 000 € :

- Cotisation annuelle sur la tranche 1 : 43 992 € x 8,23 % = 3 621 € ;

- Cotisation annuelle sur la tranche 2 : 90 000 € x 1,87 % = 1 683 € ;

- Cotisation annuelle totale de 5 304 €, soit environ 6 % des revenus.

Les trimestres acquis avant le 1er janvier 2004 ont été convertis en points, avec 100 points par trimestre. Depuis le 1er janvier 2004, le nombre de points acquis est déterminé en fonction des revenus professionnels soumis à cotisations, et des points supplémentaires peuvent être accordés sous conditions.

💡 Note : ainsi, plus vous générez des revenus, moins vous cotisez pour la retraite par répartition. Cela entraîne certaines conséquences qu’il faut anticiper afin d’éviter les mauvaises surprises.

Les défis spécifiques à la retraite des professions libérales

La retraite des professions libérales présente des défis spécifiques. En effet, l’incertitude des revenus liée aux fluctuations d’activité tout au long de la carrière rend incertaine la pension de retraite. Contrairement aux salariés bénéficiant d’une stabilité via les salaires versés.

La gestion de votre patrimoine professionnel et personnel devient alors cruciale. Il est nécessaire de prévoir une trésorerie d’entreprise suffisante pour les périodes creuses. Et de maximiser les opportunités de vente afin de compenser ces périodes. Cette incertitude quant aux revenus futurs rend impérative une approche prudente et proactive pour vous assurer une retraite confortable et sécurisée.

De plus, le taux de remplacement des retraites des professions libérales est faible. Cela signifie que vos revenus à la retraite vont fortement baisser par rapport à vos derniers revenus d’activités. En moyenne, le taux de remplacement des professions libérales est de 40 %. Contre environ 60-75 % pour les salariés et fonctionnaires !

💡 Note : le taux de remplacement est faible car les professions libérales cotisent moins lors de la vie active. En sus, les indemnités pour maladie, congé maternité, invalidité, décès sont moins élevées pour les professionnels libéraux que pour les salariés.

Quelles stratégies mettre en place pour préparer sa retraite ?

En tant qu’indépendant, les mêmes stratégies d’investissement que pour les salariés existent pour préparer sa retraite. Cependant, il y a quelques spécificités à garder en tête selon les enveloppes et placements.

Notez qu’il est nécessaire de se constituer un fonds d’urgence avec des placements avec capital garanti avant d’investir. Vous pourrez piocher dans ce fonds en cas de période creuse ou d’imprévu. En général, ce matelas de sécurité est plus important (environ 6-10 mois de dépenses courantes) par rapport à un salarié.

Pour le reste, vous allez pouvoir capitaliser pour générer des revenus complémentaires à la retraite (sans compter uniquement sur la retraite par répartition).

L’assurance vie, meilleure alliée de la retraite de professions libérales

L’assurance vie est une très bonne enveloppe d’épargne et d’investissement en complément des livrets (sécuriser son épargne).

En effet, en choisissant un contrat d’assurance vie avec peu de frais et de bons placements, vous pouvez obtenir de meilleures performances que celles des livrets pour capitaliser et faire travailler votre épargne.

De plus, les meilleures assurances vie proposent des unités de compte (fonds actions, obligations et immobiliers). Elles permettent de dynamiser votre épargne, tout en gardant de la sécurité sur une partie du capital placé sur le fonds euro.

L’assurance vie est aussi une enveloppe type “niche fiscale” pour générer des revenus non imposés, et pour optimiser la transmission.

💡 Note : consultez notre article sur le fonctionnement de l’assurance vie pour en savoir plus. En outre, sachez que si vous avez plus de 250 000 € à placer, vous débloquez l’accès à la crème des contrats : l’assurance vie luxembourgeoise ! Si vous souhaitez bénéficier d’un accompagnement complet et sur mesure, contactez un conseiller Prosper Conseil. Nous sommes experts des contrats luxembourgeois.

Le plan d’épargne retraite (PER)

Le plan d’épargne retraite individuel (PERin) a été créé en 2019 par la Loi Pacte. Les principales caractéristiques sont les suivantes :

- Il permet d’investir en fonds euro et en unités de compte comme l’assurance vie.

- Vous pouvez déduire les sommes versées sur votre PER de vos revenus imposables.

- Cependant, l’argent placé sur un PER est bloqué jusqu’à la retraite, sauf conditions de déblocage anticipé.

- La sortie du PER à la retraite est possible en rente et/ou en capital.

Les sommes que vous pouvez verser sur le PER sont limitées chaque année à 10 % de vos revenus N-1 nets de frais professionnels. Mais le PER repousse les limites pour favoriser la retraite des professions libérales ! En effet, les plafond est relevé pour les travailleurs non salariés : vous avez droit à un complément égal à 15 % de la part de bénéfice comprise entre 1 et 8 fois le PASS.

Le capital versé sur votre PER permet de défiscaliser à hauteur de votre tranche marginale d’imposition (TMI). Mais il sera imposé lors de sa sortie (à hauteur de votre TMI). Par conséquent, vous profitez d’un levier financier et fiscal, car généralement votre niveau d’imposition lors du déblocage à la retraite sera plus bas que pendant votre carrière. Autrement dit, vous défiscalisez davantage durant votre vie active, que votre future fiscalisation à la retraite. Vous paierez donc globalement moins d’impôt sur le revenu (optimiser ses impôts).

💡 Note : si votre tranche marginale d’imposition (TMI) est basse, le PER s’avère inutile. Il est alors préférable d’utiliser l’assurance vie, plus flexible (PER ou assurance vie ?).

Le Madelin

Avant l’arrivée du PER, le Madelin était un placement phare pour préparer la retraite des professions libérales. Mais nous conseillons maintenant le PER car il est plus flexible sur plusieurs aspects :

- Le PER offre un cas de déblocage anticipé supplémentaire : l’acquisition de la résidence principale.

- Vous pouvez sortir en capital, en rente viagère ou les deux (plutôt qu’uniquement en rente viagère). Généralement, la sortie en capital est beaucoup plus intéressante.

- Vous pouvez trouver un meilleur contrat avec des meilleurs frais et de meilleurs placements financiers (meilleure gamme d’unités de compte pour mieux faire travailler votre capital).

L’immobilier locatif (nu et LMNP) et pierre-papier (SCPI)

L’immobilier est un actif intéressant car il est possible de faire effet de levier avec le crédit. Les professions libérales sont appréciées par les banques et vous pouvez généralement facilement “lever de la dette” : souscrire un crédit pour investir.

Considéré comme une valeur refuge en France, l’immobilier n’est cependant pas sans risques.

Il existe plusieurs façons d’investir en immobilier :

- L’immobilier physique. Vous achetez un bien immobilier que vous mettez en location selon la stratégie adaptée à vos objectifs, la typologie de bien et la localisation (longue durée, courte durée, colocation).

- L’immobilier papier. Il s’agit, entre autres, d’acheter des parts de sociétés civiles de placement immobilier (SCPI). C’est l’immobilier le plus passif, vous n’avez rien à gérer (ce qui est précieux pour les professions libérales déjà bien occupées par leur activité professionnelle). La société vous verse un loyer mensuel ou trimestriel.

Ainsi, si vous envisagez de souscrire à un emprunt bancaire pour utiliser l’effet de levier, il faudra prouver votre solvabilité en tant qu’indépendant, via au moins trois bilans comptables, et un bon niveau d’épargne. Il peut être aussi utile de vous associer avec une personne présentant un bon profil bancaire via une SCI ou une SARL de famille.

💡 Note : concernant le patrimoine immobilier, comme pour les salariés, l’achat de la résidence principale pendant la vie active peut être une bonne première solution pour (1) investir en immobilier, (2) utiliser sa capacité d’endettement et (3) optimiser la fiscalité de son immobilier.

Fiscalité des revenus d’activité des professions libérales : à optimiser ?

En tant que professionnel libéral, le régime fiscal varie selon que vous soyez entrepreneur individuel (personne physique) ou en société (personne morale) :

- Avec une entreprise individuelle (EI), vous êtes en principe imposé au barème progressif de l’impôt sur le revenu (catégorie BIC ou BNC au régime réel) sur votre chiffre d’affaires net des charges déductibles (cotisations sociales, frais professionnels, etc.).

- Avec une société, de plein droit, vous payez l’impôt sur les sociétés (IS) sur vos bénéfices fiscaux. Et l’impôt sur le revenu (IR) lorsque vous vous rémunérez (salaires et/ou dividendes). Votre société peut également être transparente fiscalement (IR plutôt qu’IS), cela dépend du choix du statut juridique de votre société (EURL/SARL ou SASU/SAS).

En outre, si vous êtes en société et non en entreprise individuelle, il y a beaucoup plus de dépenses que vous pouvez faire passer dans les frais de votre société. Toutefois, la création d’une société devient réellement intéressante seulement lorsque vous générez un chiffre d’affaires conséquent. Bien se faire accompagner est alors primordial.

💡 Note : pour mieux organiser votre patrimoine, nous pouvons aussi conseiller la création d’une holding patrimoniale. Cela est pertinent selon votre situation et vos objectifs. Avec des avantages notamment pour capitaliser, pour faire remonter les dividendes avec moins de friction fiscale, et pour transmettre. Notre article pour aller plus loin : holding patrimoniale.

Bénéficiez d’un accompagnement sur mesure avec Prosper Conseil

Finalement, il est essentiel d’anticiper au mieux votre retraite en tant que professionnel libéral. En effet, le montant de votre pension de retraite est corrélé à vos cotisations sociales, qui dépendent elles-mêmes de vos revenus.

Or, les revenus en profession libérale ne sont pas toujours constants tout au long de la carrière et le taux de remplacement est faible. Il est donc important que vous soyez un épargnant rigoureux afin d’avoir un patrimoine financier protecteur.

De plus, votre retraite de base et complémentaire ne permettront probablement pas de conserver votre train de vie actuel. Il est alors fortement conseillé de se constituer un patrimoine par capitalisation avec des actions, des obligations, et de l’immobilier.

🧭 Nos conseillers Prosper Conseil sont à votre disposition pour vous aider à préparer au mieux votre retraite en tant qu’indépendant. Nous optimisons votre patrimoine personnel et professionnel, sous les angles financiers, fiscaux et civils. Contactez un conseiller en gestion de patrimoine.

Plus de patrimoine,

plus de revenus,

moins d’impôts !

Un conseil global à 360° pour mieux

profiter de votre patrimoine