Transmettre sa maison de son vivant : démembrement, SCI et frais

Transmettre sa maison de son vivant permet d’anticiper sa succession et de réduire les droits de succession pour les enfants. En tant que parent, c’est un choix intéressant si vous souhaitez optimiser la transmission de votre patrimoine de votre vivant.

Juridiquement, les donations permettent de transmettre votre patrimoine de votre vivant à vos héritiers tout en optimisant les droits de succession. En effet, lorsque vous profitez des abattements en vigueur, vous pouvez transmettre plusieurs centaines de milliers d’euros sans payer de taxes.

Ces abattements sont renouvelés tous les 15 ans et leurs montants dépendent principalement :

- du lien de parenté (ligne directe parent-enfant, conjoint ou partenaire de PACS, petit-enfant, etc.) ;

- de la nature du bien donné (mobilier comme une somme d’argent ou immobilier comme votre maison).

Par exemple, vous pouvez donner 100 000 € par parent par enfant tous les 15 ans sans droits de donation.

📌 Transmettre sa maison de son vivant s’inscrit dans le cadre de la transmission d’un bien immobilier. Par conséquent, deux principales optimisations s’offrent à vous : (1) la donation en démembrement de propriété et (2) la transmission de la maison par l’intermédiaire d’une SCI (Société Civile Immobilière).

Dans cet article, nous allons voir ensemble le fonctionnement de ces deux solutions, ainsi que les frais qui y sont associés.

Précision : notre article s’applique bien entendu aussi bien à une maison qu’à un appartement. Et que ce soit une résidence principale, secondaire ou du locatif.

SOMMAIRE

- Transmettre sa maison de son vivant avec la donation en nue-propriété

- Transmission du patrimoine immobilier : le cas de la SCI familiale

- Transmettre sa maison de son vivant : quels frais ?

- Assurances décès et emprunteur immobilier : protéger ses héritiers

- L’avis de Prosper Conseil

Transmettre sa maison de son vivant avec la donation en nue-propriété

Transmettez votre maison de votre vivant, mais qu’en partie. Première solution très efficace et plébiscitée par de nombreux français : la donation en nue-propriété.

Le fonctionnement du démembrement de propriété

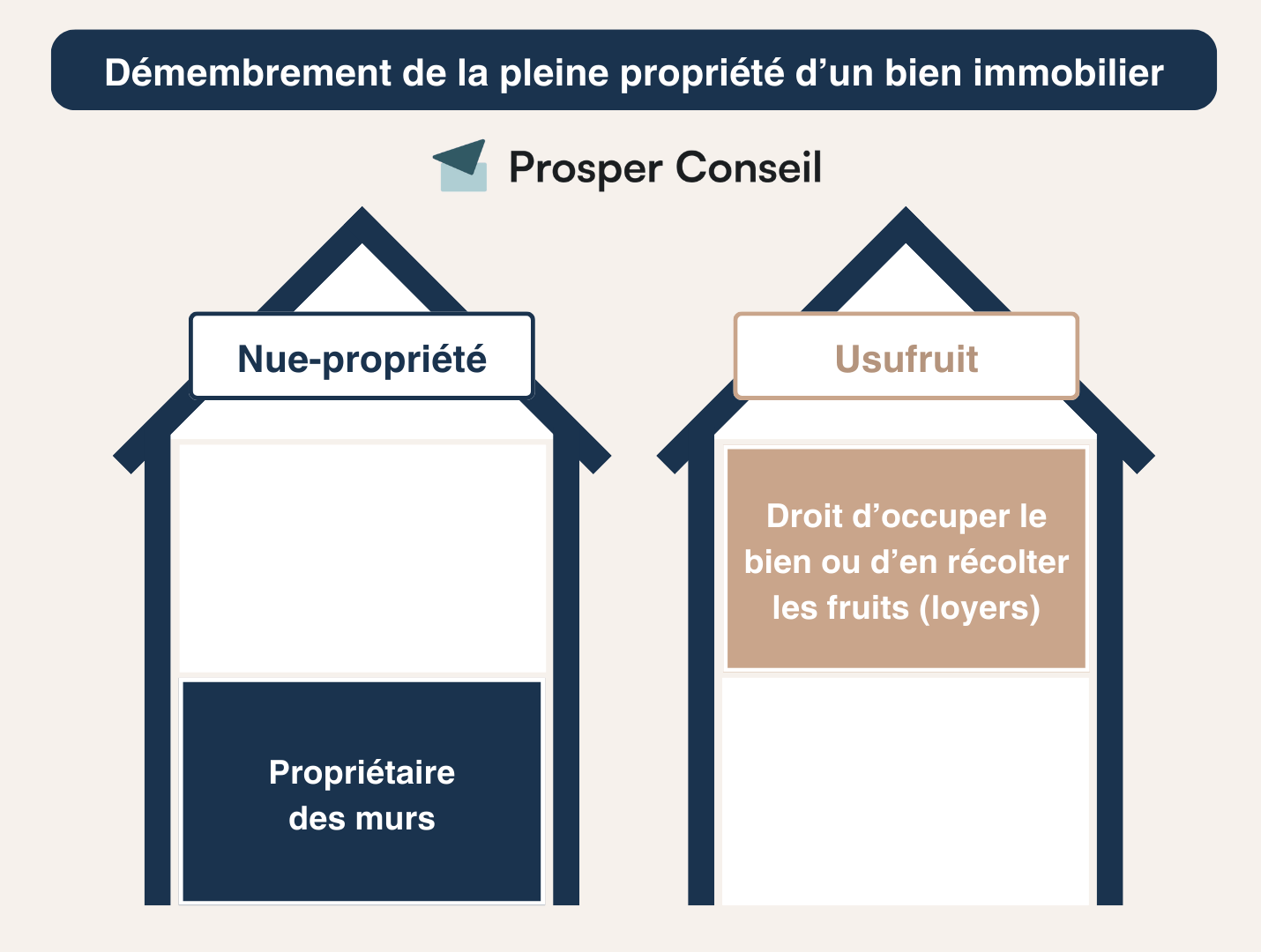

Rappelons dans un premier temps le concept de démembrement de propriété.

En outre, il est également possible d’illustrer cela avec l’image d’un pommier :

- en pleine propriété, vous possédez l’arbre et ses fruits ;

- en nue-propriété, vous possédez l’arbre mais vous ne pouvez pas manger les pommes ;

- en usufruit, vous pouvez uniquement manger les pommes mais vous ne possédez pas l’arbre.

💡 Note : le démembrement de propriété permet par exemple de partager un bien avant de le transmettre. En général, les démembrements se font pour des biens immobiliers. Cependant, il est également possible de démembrer les parts sociales d’une société, un contrat d’assurance vie ou encore un compte-titres avec un quasi-usufruit.

La donation de la nue-propriété pour transmettre sa maison de son vivant dans les meilleures conditions

La donation en démembrement de propriété est une solution pertinente pour transmettre sa maison de son vivant à ses enfants. En effet, en conservant l’usufruit et en donnant la nue-propriété à vos enfants :

- Vous devenez usufruitier de votre résidence principale et gardez la jouissance du bien.

- Vous donnez la nue-propriété (les murs) à vos enfants. Cela permet alors de réduire les droits de mutation puisque seule la valeur de la nue-propriété est prise en compte lors de la donation.

Transmettre sa maison de son vivant : exemple concret

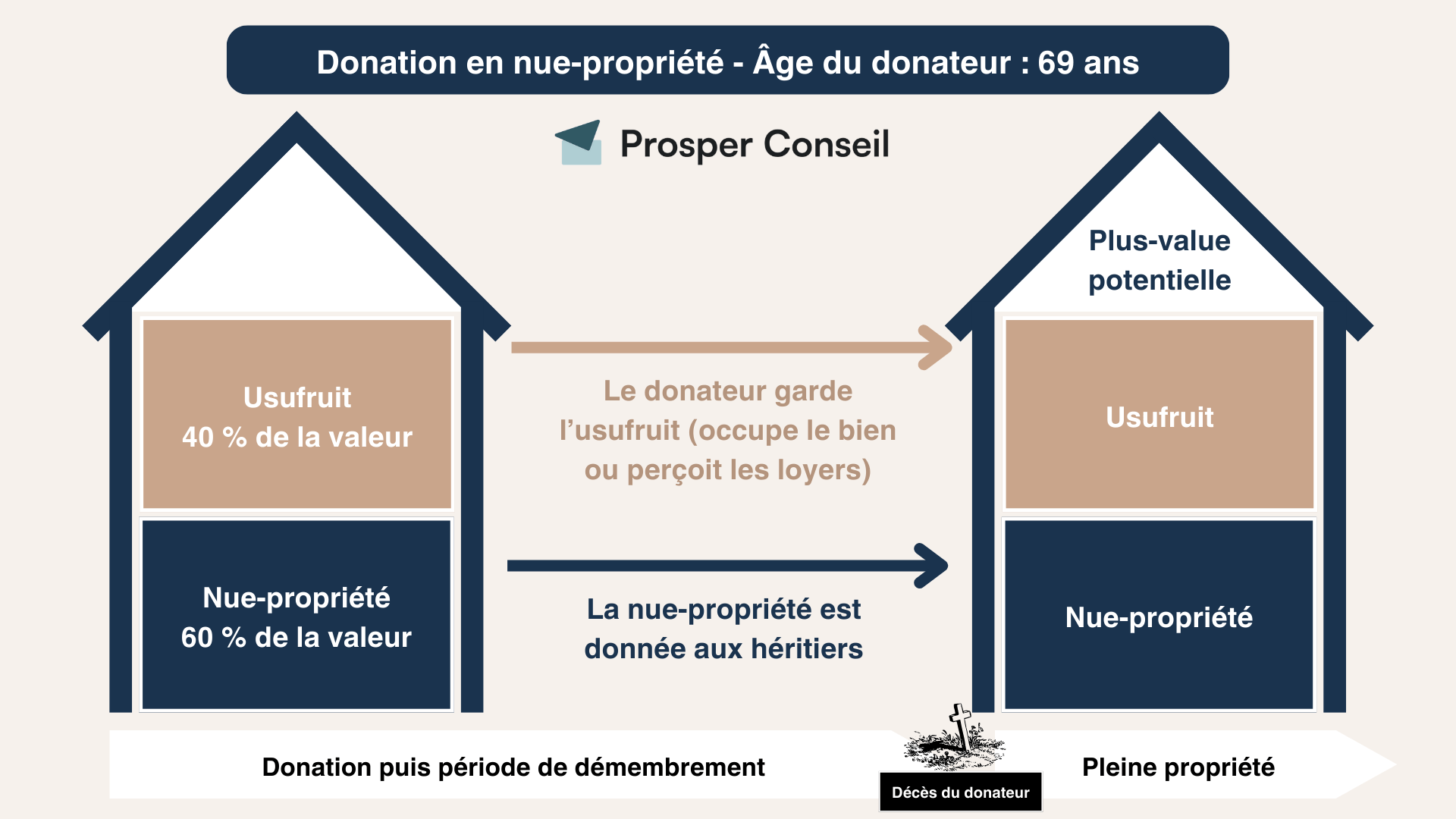

Illustrons cela avec un exemple où vous donnez la nue-propriété de votre maison à votre 69ème anniversaire.

À l’âge de 69 ans, la valeur de la nue-propriété retenue pour la donation est de 60 %. Par conséquent, si la résidence principale vaut 500 000 €, alors la valeur réelle de la donation en nue-propriété sera de 300 000 €.

Dans l’hypothèse où vous êtes mariés (régime communautaire) et vous avez deux enfants, vous n’aurez aucun droits de donation à payer. En effet, chaque parent bénéficie d’un abattement de 100 000 € par enfant. Pour 2 parents avec 2 enfants, cela représente un abattement de 400 000 € renouvelable tous les 15 ans.

La valeur de la donation en nue-propriété de 300 000 € est inférieure à 400 000 €. De ce fait, l’État ne vous taxera pas sur votre donation. Toutefois, si vous aviez donné votre maison d’une valeur de 500 000 € en pleine propriété, vous auriez été taxés jusqu’à 20 % sur les 100 000 € supérieurs aux abattements selon le barème progressif en vigueur.

Finalement, au décès du donateur et au moment de la succession, les enfants nus-propriétaires obtiendront automatiquement 100 % du bien en pleine propriété sans taxation supplémentaire. Cette solution est d’autant plus avantageuse que les biens ont tendance à prendre de la valeur avec le temps (plus-value potentielle).

Barème fiscal de l’usufruit et de la nue-propriété en fonction de l’âge

Dans l’exemple précédent, l’âge du donateur était de 69 ans. De ce fait, la valeur de la nue-propriété retenue était de 60 %. Qu’en est-il des autres situations ?

| Âge du donateur (usufruitier) | Valeur de l’usufruit | Valeur de la nue-propriété |

|---|---|---|

| Moins de 21 ans | 90 % | 10 % |

| Entre 21 et 30 ans | 80 % | 20 % |

| Entre 31 et 40 ans | 70 % | 30 % |

| Entre 41 et 50 ans | 60 % | 40 % |

| Entre 51 et 60 ans | 50 % | 50 % |

| Entre 61 et 70 ans | 40 % | 60 % |

| Entre 71 et 80 ans | 30 % | 70 % |

| Entre 81 et 90 ans | 20 % | 80 % |

| Plus de 91 ans | 10 % | 90 % |

L’assiette taxable dépend de l’âge du donateur. Plus le donateur usufruitier est jeune et plus la valeur de la nue-propriété taxable est faible. Donc il vaut mieux anticiper les donations.

Droits et devoir des nus-propriétaires et usufruitiers

En pratique, dans le cadre d’un bien immobilier, le parent usufruitier prend en charge les dépenses d’entretien, les charges courantes et les impôts locaux. Et de son côté, l’enfant nu-propriétaire prend en charge seulement les travaux lourds.

Et si vous êtes assujetti à l’IFI (Impôt sur la Fortune Immobilière) ? C’est l’usufruitier qui reste redevable de l’IFI et non le nu-propriétaire.

Idéalement, il vaut mieux donner la nue-propriété d’une résidence secondaire ou d’un bien immobilier locatif. Réfléchissez-y à deux fois avant de transmettre la nue-propriété de la résidence principale. Il faut savoir que vos enfants nus-propriétaires peuvent vous empêcher de vendre.

Transmission du patrimoine immobilier : le cas de la SCI familiale

Est-ce une bonne idée de créer une société civile immobilière (SCI) familiale pour transmettre son patrimoine immobilier de son vivant ?

Fonctionnement d’une société civile immobilière (SCI) familiale

La SCI familiale est une forme de société civile dont l’objet est la détention et la gestion d’un ou plusieurs biens immobiliers. Elle permet d’optimiser et personnaliser (selon les statuts) la gestion du patrimoine immobilier des membres d’une même famille. Et elle est généralement créée pour faciliter la transmission du patrimoine aux descendants.

La SCI permet d’éviter l’indivision. Donc si un associé souhaite vendre ses parts, la vente du bien immobilier ne sera pas nécessaire, contrairement aux situations d’indivision.

La SCI simplifie la transmission du patrimoine immobilier tout en bénéficiant d’un cadre fiscal avantageux. En effet, il est possible de démembrer les parts de la SCI. Ainsi, il est également possible de donner la nue-propriété à ses enfants pour réduire les droits de donation et de succession.

La SCI permet de garder le contrôle sur la gestion des biens en personnalisant les règles de fonctionnement dans les statuts. Par exemple, on peut “dissocier l’avoir et le pouvoir”.

Bien que la SCI familiale présente des avantages indéniables dans certaines situations (patrimoine immobilier important, famille recomposée, concubins, frères et sœurs…), elle ne convient pas à tous. Et elle engendre des coûts inhérents à la constitution et à la gestion de la société (immatriculation, comptabilité, etc.) qu’il convient de prendre en compte pour évaluer l’intérêt de l’opération.

Créer une SCI familiale uniquement pour transmettre sa maison de son vivant n’est pas une bonne idée

Une SCI familiale est réellement utilise lorsque la famille possède un patrimoine immobilier conséquent. De plus, il n’est pas conseillé d’intégrer la résidence principale de la famille dans une SCI. En mettant votre résidence principale dans la SCI familiale :

- Vous perdez l’abattement de 30 % sur la valeur immobilière de la résidence principale au titre de l’IFI (Impôt sur la Fortune Immobilière).

- Vous perdez également l’abattement de 20 % sur la valeur immobilière en matière de droits de succession. En effet, en dehors de la SCI, la résidence principale du défunt bénéficie d’un abattement de 20 % si ses enfants ou son conjoint vivaient avec lui.

- Vous perdez le droit viager du conjoint survivant (droit d’usage et d’habitation).

- Vous ne bénéficiez plus automatiquement de l’exonération sur les plus-values immobilières. En cas de revente de la maison, la SCI ne doit pas être soumise à l’IS (Impôt sur les Sociétés) et le bien doit avoir été mis à disposition à titre gratuit pour bénéficier de l’exonération. Dans tous les autres cas, cette exonération ne s’appliquera pas.

En somme, il est donc préférable de détenir sa résidence principale en nom propre plutôt qu’en SCI pour préserver ces différents avantages fiscaux et juridiques. La SCI est plus adaptée pour l’immobilier locatif ou une résidence secondaire.

💡 Note : profitez d’un accompagnement personnalisé avec la gestion conseillée Prosper Conseil pour la transmission de votre patrimoine immobilier de votre vivant.

Transmettre sa maison de son vivant : quels frais ?

Si la donation de votre maison en nue-propriété semble être la solution la mieux adaptée à votre situation, alors vous aurez quelques frais à régler en plus des éventuels droits de donation. Sachez que l’intégralité des taxes et frais relatifs à la donation (droits de mutation, honoraires de notaire…) est à la charge du donataire (bénéficiaire).

Les frais de notaire : les émoluments

La donation immobilière donne lieu à des frais de notaire, basés sur la valeur du bien en pleine propriété. Ces frais sont dégressifs (taux applicable depuis le 1er janvier 2021) :

- 3,870 % de 0 à 6 500 € ;

- 1,596 % de 6 501 à 17 000 € ;

- 1,064 % de 17 001 à 60 000 € ;

- 0,799 % au-dessus de 60 000 €.

Les taxes : TPF, CSI et TVA

- 0,60 % de la valeur de la nue-propriété pour la Taxe de Publicité Foncière (TPF). De plus, il faut ajouter les prélèvements pour frais d’assiette et de recouvrement, soit 2,37 % du montant de la TPF ;

- 0,10 % de la valeur de la nue-propriété pour la Contribution Sécurité Immobilière (CSI) ;

- 20 % de Taxe sur la valeur ajoutée (TVA) calculés sur les émoluments du notaire.

💡 Note : les frais liés à la donation en nue-propriété sont généralement dérisoires comparés aux bénéfices de l’opération (les droits de succession économisés).

Assurances décès et emprunteur immobilier : protéger ses héritiers

En plus des donations, vous pouvez protéger vos héritiers avec une assurance décès. Cependant attention, celle-ci ne doit pas être confondue avec l’assurance vie, qui est une enveloppe d’investissement.

L’assurance décès est destinée à protéger financièrement vos proches en cas de décès prématuré. Vous payez une prime mensuelle ou annuelle (cotisations à fonds perdus) en échange d’un capital qui sera versé à vos proches si vous décédez.

Cette assurance est particulièrement recommandée à un couple si : (1) l’écart de revenus est important entre les conjoints et (2) le patrimoine de la famille est trop faible pour maintenir un train de vie convenable au décès du plus haut revenu.

L’assurance emprunteur d’un crédit immobilier : une meilleure alternative ?

Si vous êtes accédant à la propriété (crédit en cours de remboursement), sachez que l’assurance emprunteur de votre crédit immobilier constitue déjà une bonne protection pour vous et votre famille.

En effet, lorsque vous souscrivez un crédit immobilier, il est obligatoire de souscrire une assurance emprunteur pour garantir le remboursement du crédit en cas de décès ou perte totale et irréversible d’autonomie notamment.

Par conséquent, en cas d’accident de la vie, votre famille n’aura pas à rembourser le capital restant dû à la banque.

Les frais de cette assurance varient en fonction de votre âge, votre état de santé, si vous êtes fumeur ou non, des garanties choisies et de la quotité d’assurance. Ces paramètres déterminent le pourcentage du capital restant dû qui sera pris en charge en cas de sinistre.

💡 Note : les banques proposent généralement leur propre assurance emprunteur. Cependant, il est souvent plus avantageux de se tourner vers un tiers pour trouver une assurance adaptée à ses besoins et au meilleur prix. Dans les faits, vous pouvez toujours changer d’assurance emprunteur a posteriori pour économiser plusieurs milliers d’euros sur le coût total de l’assurance.

L’avis de Prosper Conseil

🧭 Finalement, transmettre sa maison de son vivant en donnant la nue-propriété en nom propre et/ou avec une SCI est généralement une bonne idée quand il s’agit d’une résidence secondaire et/ou d’un ou plusieurs biens locatifs, mais il faut être vigilant quand il s’agit de la résidence principale.

Donner la nue-propriété à ses héritiers est souvent la solution la plus simple à mettre en œuvre et la plus efficace.

En tant que donateur, en fonction de votre âge, les valeurs de l’usufruit et de la nue-propriété évoluent. Par exemple, pour une donation à l’âge de 69 ans, l’usufruit vaut 40 % et la nue-propriété 60 %. Au décès, l’usufruit s’éteint et sa valeur n’est pas assujettie aux droits de succession.

Ces solutions ont des coûts et nécessitent une bonne préparation en amont pour être efficaces. Pour prendre les meilleures décisions et être accompagné au mieux, nos conseillers Prosper Conseil sont à votre disposition pour répondre à toutes vos questions, prenez rendez-vous.

Plus de patrimoine,

plus de revenus,

moins d’impôts !

Un conseil global à 360° pour mieux

profiter de votre patrimoine

Bonjour,

Je voudrai donner ma maison à une de mes filles. La valeur du bien est estimé à 400000€.

Je voudrai savoir comment faire et quel est le coût. Je suis une retraitée de 73 ans.

Je vous remercie

Bien à vous.

Mme Malido

Bonjour,

Vous pouvez donner votre maison à l’une de vos filles par acte notarié. Attention toutefois : si vous avez plusieurs enfants, la réserve héréditaire impose qu’une part minimale de votre patrimoine revienne à chacun.

Côté fiscalité, tout dépend si vous donnez le bien en pleine propriété ou seulement la nue-propriété (en conservant l’usufruit).

Un notaire pourra vous conseiller précisément selon votre situation pour bien comprendre les implications civiles et fiscales. Cela vous permettra de protéger vos intérêts tout en respectant ceux de vos enfants.

Bonjour,

ma belle mère de 86 ans a 2 enfants.

l’un d’entre eux souhaite qu’elle fasse dès a présent la donation de son habitation principale évaluée à 320 000 € en conservant l’usufruit.

Par ailleurs, elle n’a qu’une petite retraite de 1 300 € et elle ne possède

aucune réserve.

Que se passe-t-il si elle va en EHPAD pour le financement ?

Que représente le montant global des sommes à verser pour cette eventuelle succession ?

Bonjour,

Si votre belle-mère fait une donation avec réserve d’usufruit, elle conserve le droit d’habiter le bien ou d’en percevoir les loyers, mais elle ne pourra plus le vendre sans l’accord des enfants.

⚠️ Problème en cas d’EHPAD : avec une retraite de 1 300 € et aucune épargne, si elle entre en EHPAD, elle pourrait manquer de liquidités pour financer son séjour (coût moyen : 2 000 à 3 500 €/mois). Elle peut mettre en location la maison pour en tirer un revenu, mais ces loyers ne sont pas garantis.

Il est fortement conseillé de consulter un notaire pour obtenir un conseil personnalisé et bien comprendre toutes les implications.

Merci pour ses explications.

la donation de son vivant de notre résidence principale est je pense dans notre cas recommandé : nous avons une fille adoptée en adoption simple.

cela lui permettrait-il de payer moins de frais de succession en donation du vivant de notre maison ?

a quel âge pensez vous qu’il est bon de s’y pencher ?

Merci de votre avis

En adoption simple, votre fille n’est pas automatiquement assimilée à un enfant en ligne directe pour la fiscalité successorale. Elle risque donc d’être taxée à 60 % après un abattement de seulement 1 594 €, sauf si elle remplit certaines conditions spécifiques (ex. article 786 du CGI).

Ainsi, même avec un démembrement de propriété, l’imposition sur la transmission de votre résidence principale restera très élevée. Il est donc essentiel d’anticiper cette question dès maintenant, idéalement avec l’accompagnement d’un expert : conseiller en gestion de patrimoine, notaire et/ou avocat.

Un point clé : la fiscalité ne doit pas être le seul critère de décision. Votre priorité doit rester votre sécurité financière et votre qualité de vie, notamment à la retraite.

À noter : plus généralement, l’assurance vie est souvent la solution la plus avantageuse dans ce contexte. Elle permet un abattement de 152 500 € sans imposition par bénéficiaire pour les versements réalisés avant 70 ans.

Les solutions sont toujours données dans un cadre parents/enfants mais jamais dans celui tante/oncle de plus de 75 ans sans descendant.

Effectivement, la plupart des optimisations concernent la transmission en ligne directe (parents/enfants), car les abattements et taux d’imposition y sont plus favorables.

Pour un oncle/tante sans descendant souhaitant transmettre à un neveu/nièce, l’assurance vie s’impose comme la meilleure solution :

– Pour les versements effectués avant 70 ans : un abattement de 152 500 € par bénéficiaire s’applique sur les capitaux transmis, sans taxation (hors prélèvements sociaux sur les plus-values), conformément à l’article 990 I du Code général des impôts.

– Pour les versements réalisés après 70 ans : selon l’article 757 B du Code général des impôts, seules les primes versées sont soumises aux droits de succession (après un abattement global de 30 500 €). Par conséquent, si aucun retrait n’est effectué, tous les gains générés après 70 ans sont exonérés de droits de succession (hors prélèvements sociaux sur les plus-values).

En dehors de l’assurance vie, toute transmission par donation ou succession est taxée à 55 % après un abattement de 7 967 €. La donation en démembrement de propriété reste une alternative intéressante, bien que limitée, pour anticiper la transmission d’un bien mobilier/immobilier en réduisant la fiscalité.

🔍 À noter : ces règles sont celles en vigueur aujourd’hui, mais les lois peuvent évoluer au fil du temps.

Bonjour.

Agé de 48ans je souhaite transmettre ma résidence principale à mes 3 enfants.

Donation avec démembrement en conservant l usufruit

Maison en cours de rénovation de peu de valeur aujourd’hui environ 80K et devrait avoisiner les 200 220k voir plus une fois terminée. Si j’ai bien compris en transmettant aujourd’hui ils devraient éviter les droits de succession sur la valeur finale du bien.

Mais est il possible « d avantager » un de mes 3 enfants. Je m’explique, un de mes enfants m’aide énormément aux travaux de rénovation et loin de moi l idée de faire une préférence mais j’estime qu’il mérite plus et que les autres non pas à « profiter » de son travail.

Bonjour,

Si vous transmettez aujourd’hui la nue-propriété (les murs) de votre résidence principale, vous anticipez sa transmission tant sur le plan civil que fiscal. Vous choisissez dès maintenant à qui vous donnez la nue-propriété et, par conséquent, qui récupérera l’usufruit à votre décès. Sur le plan fiscal, les droits de donation sont calculés et payés au moment de la transmission en nue-propriété, ce qui signifie qu’aucune taxation supplémentaire ne s’appliquera lors de la succession.

Quant au fait d’avantager un enfant, il faut prendre en compte les règles de la réserve héréditaire et de la quotité disponible, ainsi que votre situation matrimoniale (union libre, Pacs, mariage). Avec trois enfants, la réserve héréditaire représente ¾ de votre patrimoine (soit ¼ pour chaque enfant). Il reste alors ¼ de quotité disponible, que vous pouvez attribuer librement par donation ou par testament.

Consulter un notaire est indispensable pour organiser la transmission selon votre situation, vos souhaits et dans les règles, que ce soit par testament, donation par préciput ou hors part, donation-partage, etc.

bonjour

j’ai 67ans. je voudrais léguer ma résidence principale à mes 2 enfants.

pour éviter qu’ils payent les frais à mon décès, qu’elle est la meilleure solution (ma première idée était en nu propriétaire avec l’usufruit) ?

merci pour votre réponse

Bonjour,

La donation en nue-propriété avec réserve d’usufruit peut effectivement être une solution intéressante pour transmettre votre résidence principale en anticipation de la succession. Toutefois, cette option n’est pas adaptée à toutes les situations et entraîne des implications importantes.

Pour sécuriser cette démarche et optimiser ses aspects juridiques et fiscaux, je vous recommande vivement de consulter un notaire qui saura vous conseiller en fonction de votre situation.

Bonjour

Mon mari et moi avons deux enfants en commun et aimerions leur faire une donation par démembrement en conservant l’usufruit. Par ailleurs mon mari a un premier enfant issu de son 1er mariage que nois ne voyons pas. Comment cela se passerait il pour lui après nos 2 décès (nous avons fait une donation entre époux) et compte tenu de la donation par démembrement ?

Merci de votre réponse

Bonjour,

Les enfants, y compris ceux issus d’un premier mariage, sont des héritiers réservataires et ont droit à une part minimale du patrimoine, appelée “réserve héréditaire” (article 912 du Code civil). Si une donation ou un legs dépasse la quotité disponible (la part dont le défunt peut disposer librement), l’enfant lésé peut engager une action en réduction pour rétablir sa réserve (article 920 du Code civil).

Dans votre situation, une donation en démembrement au profit des enfants communs n’entame pas directement la réserve héréditaire, mais elle est incluse dans le calcul de la masse successorale fictive pour vérifier que la réserve de l’enfant issu du premier mariage est respectée (article 922 du Code civil). Par ailleurs, une donation entre époux ne peut excéder la quotité disponible spéciale et pourrait être réduite en cas d’atteinte à la réserve (articles 913 et 919-2 du Code civil).

Pour éviter tout litige, il est essentiel de structurer vos donations de manière à respecter les droits de chaque héritier. Un notaire pourra vous accompagner pour calculer la masse successorale et organiser les libéralités. Vous pouvez également envisager une renonciation anticipée à l’action en réduction (RAAR) de la part des enfants concernés, dans un cadre familial apaisé (article 929 du Code civil).

Je vous conseille de consulter un notaire pour sécuriser vos dispositions et garantir un équilibre entre les héritiers.

Cordialement,

Louis Beaucamp

Nous sommes mariés sous le régime de la communauté. Mon mari est âgé de 75 ans, et moi, je viens d’avoir 70 ans. Nous avons deux enfants et aimerions faire une donation par démembrement en conservant l’usufruit. Notre maison est estimée à 550 000 €. Quels seront l’ensemble des frais ?

Merci pour votre question ! Pour bien comprendre, faisons la différence entre frais et fiscalité :

– Les frais incluent les coûts administratifs liés aux démarches, notamment les honoraires du notaire pour formaliser et authentifier l’acte de donation. Avec les taxes annexes, pour un bien de 550 000 euros, l’ensemble des frais pourrait s’élever à environ 8 000 € (il s’agit d’une estimation ; il est conseillé de vérifier directement avec un notaire).

– La fiscalité, quant à elle, représente les droits de donation que vous pourriez devoir à l’État. En optimisant les abattements de 100 000 € par parent et par enfant en ligne directe, ces droits peuvent être réduits, voire annulés.

Dans votre situation, avec un démembrement, vous ne devriez pas payer de droits de donation, car la valeur totale démembrée reste inférieure au plafond d’abattement disponible. À titre de comparaison, pour une donation en pleine propriété, chaque enfant pourrait être soumis à environ 26 000 € de droits de donation.

Deux points importants :

– Si la donation concerne votre résidence principale, il est crucial d’évaluer vos besoins futurs, car l’acte de donation est irrévocable et immédiat. Une fois la nue-propriété transmise, vous ne pourrez plus vendre le bien sans l’accord des nus-propriétaires (vos enfants).

– Étant donné que vous avez deux enfants, ceux-ci seront en indivision sur le bien après la donation. Ce type de détention peut être source de complexité, notamment en cas de désaccord familial.

La consultation d’un notaire est donc indispensable pour sécuriser la démarche et prendre des décisions éclairées.

Bonjour.

Toutes vos recommandations pour la nue propriété et pleine propriété,

sont biens expliquées.

J’aurais une question: Suite à une donation en pleine propriété avec usufruit, le bénéficiaire est-il soumis

à la Taxe d’Habitation.

Merci pour votre réponse.

Cordialement.

Bonjour,

Merci pour votre question et votre intérêt pour l’article.

Il semble y avoir une confusion dans les termes utilisés : il s’agit soit d’une donation en pleine propriété (sans démembrement), soit d’une donation en nue-propriété (avec démembrement, où l’usufruit est conservé par le donateur).

En cas de donation en nue-propriété, l’usufruitier conserve l’usage et la jouissance du bien, ce qui le rend en principe redevable de la taxe d’habitation (sauf convention contraire avec le nu-propriétaire). À noter que, depuis le 1er janvier 2023, la taxe d’habitation a été supprimée pour les résidences principales, mais reste applicable aux résidences secondaires et autres logements meublés non utilisés comme résidence principale.

Ainsi, pour une résidence secondaire, l’usufruitier doit s’acquitter de la taxe d’habitation (sauf si le bien est loué à un tiers qui l’occupe en tant que résidence principale au 1er janvier). Dans le cas d’une location saisonnière ou ponctuelle, l’usufruitier reste redevable de cette taxe.

J’aimerai faire une donation en demenbrement de propriété pour mes 2 filles et pour un appartement d’une valeur approximative de 330000€

Merci pour vos conseils

Quel serait le coût et les avantages pour mes enfants ?

Bonjour,

Cela dépend de votre âge, comme expliqué dans notre article que je vous invite à lire.

Vous pouvez aussi prendre RDV avec nous pour organiser votre patrimoine, investir, et préparer votre transmission.

J’ai 69 ans et si vous voulez me contacter merci de le faire le matin

Mais pas avant la semaine prochaine.

Donnez moi votre numéro de téléphone je vous contacterai.

Sincères salutations

Bonjour,

Je vous invite à renseigner ce formulaire pour prendre rendez-vous.

Bonjour,

Merci pour votre article.

Pour un couple de 45 ans qui a un seul enfant et une RP évaluée à 400 keuros, la donation permet donc “en une fois” de transmettre l’intégralité de la nue-propriété de 160 keuros sans dépasser les abattements de 2 X 100 keuros.

Lors de cette donation les émoluments (TVA comprise) du notaire sont calculés sur la base de la pleine propriété et vont s’élever à 4300 euros.

Mais à la notre mort des 2 parents, lors des 2 successions, les émoluments de notaire associés à cette maison sont-ils une nouvelle fois “dus” ou considère-t-on qu’ils sont payés une bonne fois pour toute lors de la donation ?

Merci beaucoup pour votre éclairage

Bonjour,

Lors d’une donation avec démembrement, les frais et la fiscalité sont réglés au moment de la donation. Au décès du dernier usufruitier (dans le cas d’un usufruit successif par exemple), l’usufruit s’éteint, et votre enfant devient automatiquement propriétaire, sans impôt ni frais supplémentaires (conformément à l’article 1133 du Code général des impôts).

Il est important de noter que la donation est un acte irrévocable et immédiat (article 894 du Code civil). Ainsi, une fois la nue-propriété de votre résidence principale transmise, vous ne pourrez plus vendre le bien sans l’accord du nu-propriétaire (votre enfant). Il est donc essentiel de bien évaluer vos besoins futurs avant de procéder. La consultation d’un notaire est indispensable pour sécuriser cette démarche.

Bonjour,

Mon mari et moi souhaiterions faire un don d’argent de 100.000 euros à une de nos filles qui vit aux USA, devrons-nous payer des frais supplémentaires? Est-ce que notre fille aura des frais aussi?

Merci pour votre réponse.

Cordialement

Jesse

Bonjour Jesse,

Une donation est soumise à la fiscalité française dès lors que le donateur réside en France, même si le bénéficiaire vit à l’étranger. Ainsi, la donation doit être déclarée en bonne et due forme via le formulaire 2735 ou par un acte notarié. Il est recommandé de passer par un notaire, surtout si vous avez plusieurs enfants, afin de respecter l’égalité entre eux.

Si c’est la première fois que vous faites un don à votre fille, vous ne paierez pas de droits de donation grâce à l’abattement de 100 000 euros par parent et par enfant (renouvelable tous les 15 ans). Aux États-Unis, votre fille ne sera pas imposée sur ce don, mais devra le déclarer à l’IRS (Internal Revenue Service) avec le formulaire 3520 si le montant dépasse 100 000 dollars.

Concernant les frais de transfert, ils dépendront des services utilisés, tels que votre banque principale ou des plateformes en ligne comme Wise, Revolut, ou Western Union. Le taux de change EUR/USD aura également un impact sur le montant final transféré.

Cordialement,

Louis

Cher monsieur,

Je vous remercie pour vos explications. Je souhaite donner la nue propriété de ma résidence secondaire à mes deux enfants. Ai-je un intérêt à me faire accompagner par un conseiller en gestion de patrimoine ou bien puis-je directement voir cela avec mon notaire ?

Bonjour Bernard,

Je vous remercie pour votre question.

Pour la donation de la nue-propriété, il faudra obligatoirement passer par un notaire et rédiger un acte authentique. L’acte authentique est souvent effectué par le notaire et doit être rédigé selon des formalités juridiques précises.

De notre côté, chez Prosper Conseil, vous bénéficiez d’un accompagnement complet sur l’ensemble des aspects financiers, fiscaux et successoraux de votre patrimoine. Véritable chef d’orchestre, nos conseillers travaillent en interprofessionnalité avec les professionnels du droit et du chiffre (notaires, experts comptables, avocats fiscalistes).

Ainsi, dans le cadre de notre mission de conseil global (lettre de mission) nous pouvons vous conseiller sur l’optimisation de vos donations pour éviter les droits de donation / succession, et vous orienter vers un notaire compétent.

Louis