Fonctionnement de l’assurance vie : ce qu’il faut savoir

Tous les ans ou presque, l’assurance vie bat des records de collecte. Et pour cause, il s’agit d’une formidable enveloppe d’investissement aux multiples atouts ! Puissante niche fiscale, l’assurance vie permet également d’optimiser la fiscalité de nos revenus et de notre succession. Pourtant, peu d’épargnants connaissent véritablement le fonctionnement de l’assurance vie.

Illiquide pour certains, beaucoup trop coûteuse pour d’autres, nous allons voir ce qu’il en est réellement. Des différents intervenants au choix du mode de gestion, plongeons-nous un instant dans le fonctionnement de l’assurance vie.

SOMMAIRE

- Différents intervenants assurent le fonctionnement de l’assurance vie

- Les fonds d’investissement accessibles en assurance vie

- Les opérations sur assurance vie : versement, retrait, arbitrage

- Fonctionnement de l’assurance vie : les différentes couches de frais

- Fonctionnement de l’assurance vie : gestion libre, pilotée ou conseillée ?

Différents intervenants assurent le fonctionnement de l’assurance vie

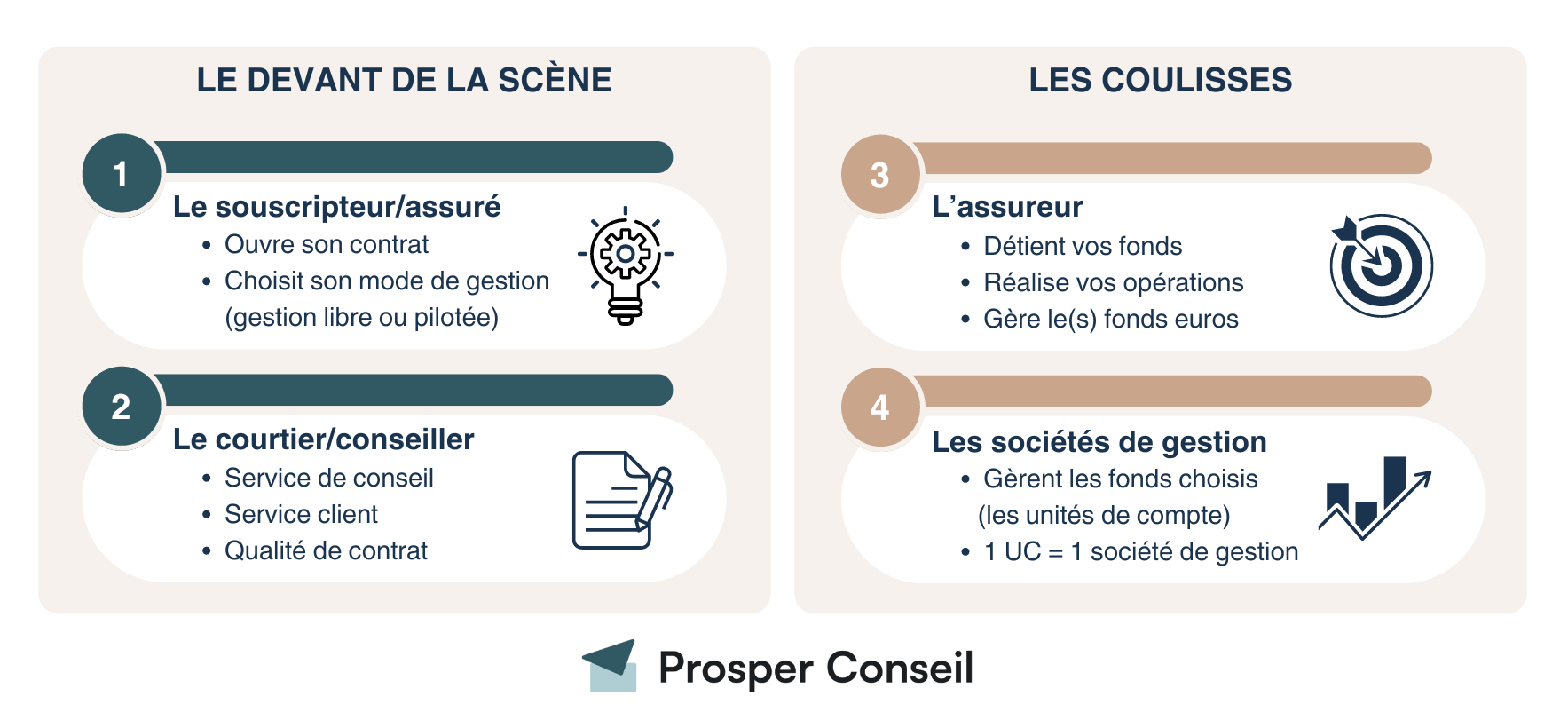

L’assurance vie est un contrat quadripartite entre : le souscripteur-assuré (l’épargnant), un courtier-conseiller, un assureur, et un ou plusieurs gérants de fonds. Voyons le rôle de chacun.

💡 Note : l’assuré sur lequel repose le dénouement du contrat peut être une personne différente du souscripteur qui verse les primes (argent).

Le courtier-conseiller

Le courtier-conseiller est l’entité qui commercialise le contrat d’assurance vie. Cela peut être :

- Une banque traditionnelle qui aura tendance à pousser ses “produits maison”, souvent peu compétitifs.

- Une banque en ligne qui commercialise également ses propres produits, généralement mieux-disant que ceux des banques traditionnelles.

- Une mutuelle ou une association qui proposent habituellement des contrats milieu de gamme.

- Un conseiller en gestion de patrimoine dont l’offre peut être très variable fonction de son statut. Idéalement, il faut privilégier un conseiller en gestion de patrimoine au conseil vraiment indépendant. En effet, ce dernier ne touchera aucune rétrocommission sur les produits commercialisés. Ainsi, il n’aura pas tendance à pousser des contrats trop chargés en frais. C’est le cas de Prosper Conseil.

- Un courtier en ligne spécialisé en assurance vie, qui offre bien souvent d’excellents contrats.

- Une FinTech pour s’orienter vers une gestion pilotée sous mandat.

La qualité du contrat d’assurance vie et la qualité de conseil dépendent de votre choix de distributeur. Sachez qu’il y en a des milliers ! Le distributeur est votre interlocuteur privilégié et votre service client. En effet, vous n’aurez aucun contact direct avec l’assureur et les gérants de fonds qui agissent en coulisse.

L’assureur

L’assureur, souvent confondu avec le distributeur par les épargnants, est l’entité qui détient vos fonds. Son rôle premier est de construire le contrat et de gérer le(s) fonds euros. Il protège également votre capital et met en œuvre vos décisions d’investissement.

Il existe des dizaines d’assureurs sur le marché. Pour en citer quelques-uns : Credit Mutuel Suravenir, Credit Agricole Spirica, Generali, CNP Assurances, Swisslife, Apicil, etc.

Chaque assureur a la possibilité de travailler avec plusieurs distributeurs. Cela signifie que vous pouvez détenir des contrats d’assurances vie différents ayant le même assureur in fine.

💡 Note : pour autant, nous vous recommandons de ne pas multiplier les contrats ayant le même assureur. Pourquoi ? Car l’État a créé une garantie des dépôts à hauteur de 70 000 € par assureur (et non pas contrat). Vous avez donc tout intérêt à privilégier des contrats d’assurance vie ayant des assureurs différents.

Les gérants de fonds (sociétés de gestion)

En assurance vie, vous pouvez investir en fonds euros ou en unités de compte. Les fonds euros sont des fonds sécurisés gérés par l’assureur. Les unités de compte correspondent à des fonds d’investissement en actions, en immobilier, etc.

Les gérants de fonds sont gérants des unités de compte sur lesquelles vous avez investi. Ce sont des sociétés de gestion.

Il existe des dizaines de sociétés de gestion. Parmi les plus connues, nous pouvons notamment citer Carmignac, Oddo ou encore Fidelity pour les fonds actifs. Et leurs concurrents Lyxor ou Amundi, davantage tournés vers les fonds passifs (trackers).

Les fonds d’investissement accessibles en assurance vie

Toutes les assurances vie ne donnent pas accès aux mêmes fonds d’investissement. Il est donc important de choisir un contrat multisupport en architecture ouverte. Concrètement, ce type de contrat permet d’accéder à divers types de fonds d’investissement gérés par des sociétés de gestion différentes. Ainsi, le distributeur-conseiller ne se contente pas uniquement de pousser ses propres produits maison.

Une assurance vie multisupport permet d’investir sur 2 familles de fonds différentes :

- le(s) fonds euros, un placement avec capital garanti brut ou net de frais de gestion.

- les unités de compte, fonds d’investissement présentant un risque de perte en capital.

Chaque assurance vie compte généralement 1 à 2 fonds euros et des dizaines, voire centaines d’unités de compte.

💡 Note : pour les amateurs d’unités de compte, l’assurance vie luxembourgeoise peut être un complément intéressant à son homologue française (assurance vie en France vs Luxembourg). En effet, elle permet de loger tous types de supports sans restriction particulière. Vous pouvez donc demander à l’assureur de référencer de nouveaux supports, y compris des actifs privés.

Si vous souhaitez approfondir ce sujet, vous pouvez consulter notre article : les unités de compte en assurance vie.

Les opérations sur assurance vie : versement, retrait, arbitrage

Avec une bonne assurance vie, vous pouvez facilement gérer toutes vos opérations en ligne, en quelques clics.

Les versements

Pour alimenter votre contrat, vous pouvez opter pour des versements libres ou des versements programmés en assurance vie.

💡 Note : le versement programmé permet de générer un prélèvement automatique récurrent sur votre compte bancaire. Une fois mis en place, vous êtes prélevé automatiquement à échéance et n’avez plus à vous en soucier. C’est donc une solution idéale pour qui n’a pas le loisir de suivre régulièrement son contrat.

Les arbitrages

Un arbitrage permet de désinvestir l’argent placé sur un fonds pour le réallouer sur un autre. Typiquement, vous pouvez décider d’arbitrer du fonds euro vers une unité de compte, ou inversement.

💡 Note : l’intérêt d’une telle pratique est de respecter l’allocation patrimoniale préalablement définie avec votre conseiller.

Exemple : suite à une baisse des marchés financiers, la part de votre poche actions diminue mécaniquement. Il devient alors nécessaire d’arbitrer du fonds euro vers vos unités de compte afin de rétablir l’équilibre de votre allocation.

Les rachats

L’argent n’est jamais bloqué en assurance vie, vous avez la possibilité de procéder à des retraits à tout moment. On distingue 2 types de retraits : le rachat partiel ou le rachat total.

Le rachat partiel permet de récupérer une partie des sommes investies. Quant au rachat total, il consiste à retirer l’intégralité des sommes placées sur votre assurance vie.

💡 Note : sauf cas particuliers et mauvais contrats, évitez de procéder au rachat total de votre assurance vie. En effet, cela conduirait à la clôture définitive de votre compte et vous perdriez alors votre antériorité fiscale. Pour rappel, tout retrait au-delà de la 8e année de détention de votre assurance vie est fiscalement avantageux.

Fonctionnement de l’assurance vie : les différentes couches de frais

On dénombre différentes couches de frais en assurance vie du fait du nombre élevé d’intervenants.

Frais sur versements

Verser de l’argent sur assurance vie peut vous coûter très cher, encore aujourd’hui. Certains intermédiaires n’hésitent pas à vous prélever jusqu’à 5% de frais pour chaque versement réalisé.

💡 Note : heureusement, les contrats les mieux placés sur le marché (assurance vie en ligne) vous offrent gratuitement ce service. De quoi largement bonifier votre espérance de performance sur le long terme.

Frais de gestion annuels de l’assureur

Ce sont les frais liés à la gestion courante de votre contrat, prélevés par l’assureur. Le niveau de ces frais est exprimé en pourcentage et peut différer entre fonds euros et unités de compte.

💡 Note : ces frais peuvent varier du simple au double selon le contrat choisi. D‘un côté, les meilleures assurances vie proposent des frais très compétitifs de l’ordre de 0,6 %. De l’autre, les plus mauvais contrats peuvent dépasser les 1 %.

Frais de gestion annuels des fonds d’investissement

Il s’agit des frais prélevés par les gérants des unités de compte que vous avez retenues.

💡 Note : et le moins que l’on puisse dire, c’est que l’addition peut être salée. Prenez pour habitude de privilégier les fonds passifs (trackers) dont les frais se situent entre 0,10 % et 0,30 %. À l’opposé du spectre, certains fonds actifs prélèvent jusqu’à 3 % de frais de gestion annuels !

Frais sur rachats

Au même titre que pour les versements, une opération de rachat (partielle ou totale) peut vous être facturée.

💡 Note : sachez que les meilleures assurances vie ont aboli ces frais sur rachat depuis de nombreuses années. D’où l’importance, encore une fois, d’être scrupuleux dans le choix initial de votre contrat.

Frais sur arbitrages

Effectuer une opération d’arbitrage peut être lucratif… pour votre distributeur-conseiller. Une fois n’est pas coutume, les assurances vie les moins-disantes du marché prélèvent encore des frais sur ce type d’opération.

💡 Note : en termes de frais, tous les contrats ne se valent pas, loin de là. En effet, votre assurance vie peut vite devenir hors de prix en fonction de ses caractéristiques. Il est alors nécessaire de sélectionner les meilleurs contrats dès le départ afin de ne pas hypothéquer vos rendements futurs. Optez pour des contrats sans frais sur versements / arbitrages / rachats et avec des frais de gestion raisonnables.

Fonctionnement de l’assurance vie : gestion libre, pilotée ou conseillée ?

Il est possible de diversifier votre capital sur plusieurs assurances vie. Pour chacune, vous avez le choix du mode de gestion : libre ou pilotée.

Gestion libre

En gestion libre, vous gérez vous-même votre allocation entre fonds euro et unités de compte. C’est donc vous qui choisissez les fonds sur lesquels investir. Ce mode de gestion convient particulièrement à 2 profils d’épargnants :

- ceux qui souhaitent sécuriser leur capital au travers d’une allocation : assurance vie 100 % fonds euro.

- ceux qui disposent du temps et des connaissances nécessaires afin de piloter eux-mêmes leurs investissements.

Gestion pilotée

En gestion pilotée, vous donnez mandat au gestionnaire pour prendre la main sur votre allocation d’actifs. Avant cela, ce dernier étudie votre profil d’investisseur, vos objectifs ainsi que votre horizon d’investissement.

Revers de la médaille, la gestion pilotée engendre une couche de frais supplémentaires. Selon les gestionnaires, il faut compter jusqu’à 2 % de frais de gestion annuels additionnels. En intégrant les frais prélevés par l’assureur et ceux des fonds d’investissement, le coût total peut grimper jusqu’à 4,5 %/an !

👉 Voir notre article sur les meilleures assurances vie en gestion pilotée.

Gestion conseillée Prosper

Alternative moins onéreuse et plus aboutie à la gestion pilotée classique, découvrez la gestion conseillée Prosper. Il s’agit d’une offre sur-mesure, adaptée à chaque épargnant après analyse de sa situation patrimoniale. Son coût ? 0,60 % de frais de gestion annuels (et 0,18 % sur la tranche au delà de 1 million d’euros conseillés).

🧭 Cette gestion conseillée s’articule autour de 3 axes principaux :

- Diversification : vous bénéficiez d’une allocation d’actifs véritablement unique et propre à votre profil.

- Investissements optimisés : nos experts sélectionnent pour vous les meilleurs fonds aux moindres frais.

- Optimisation fiscale : nos ingénieurs patrimoniaux optimisent la globalité de votre fiscalité.

Pour en savoir davantage sur la gestion conseillée Prosper, n’hésitez pas à solliciter l’un de nos conseillers.

Plus de patrimoine,

plus de revenus,

moins d’impôts !

Un conseil global à 360° pour mieux

profiter de votre patrimoine

Bonjour, j’ai entendu parler de la loi Sapin 2 qui permettrait à l’État de bloquer les assurances vie en cas de retrait. À quel point faut-il s’en méfier ? Le PEA permet-il d’y échapper ?

Bonjour,

La loi Sapin 2 (adoptée en 2016) contient effectivement des dispositions permettant au Haut Conseil de Stabilité Financière (HCSF) de limiter temporairement les rachats (retraits), arbitrages et avances sur titres sur les contrats d’assurance vie en cas de crise financière grave afin de protéger la stabilité du système financier (mesure exceptionnelle). Les contrats de capitalisation sont également concernés.

Si vous souhaitez éviter ces possibles restrictions, le plan d’épargne en actions (PEA) est une alternative, bien qu’il soit :

(1) limité à 150 000 € de versement ;

(2) orienté uniquement vers l’investissement en actions ;

et (3) sans avantage successoral.

Finalement, l’assurance vie luxembourgeoise représente la solution idéale (bien qu’elle nécessite un investissement minimum de 250 000 €).