Niche Copé : conditions de la cession de titres de participation

La niche Copé est un puissant dispositif fiscal, souvent méconnu. En tant que chef d’entreprise, la niche Copé vous permet de réduire drastiquement l’impôt sur la cession de vos titres de société via une holding patrimoniale.

La niche Copé offre une opportunité unique de maximiser les fruits de la vente de votre société opérationnelle pour développer efficacement votre patrimoine.

📌 En résumé, la niche fiscale Copé en cas de cession de titres de participation permet :

- Une exonération de la plus-value nette à long terme réalisée à hauteur de 88 % (régime d’imposition des plus-values à long terme).

- Le cumul avec d’autres mécanismes fiscaux, comme l’apport-cession de titres à une holding.

- La possibilité de réinvestir un fruit de cession beaucoup plus important via holding, qu’en cas de détention en propre de sa société d’exploitation.

Explications détaillées ci-dessous.

SOMMAIRE

- La niche Copé : conditions, fonctionnement et régime fiscal

- Niche Copé et holding : les différents cas possibles

- Cession de titres de participation avec une société à l’IS : exemple chiffré concret

- L’essentiel à retenir sur le régime de la niche Copé

La niche Copé : conditions, fonctionnement et régime fiscal

Créé lors de la loi de finances de décembre 2004 et défendu par Jean-François Copé, ce mécanisme d’exonération fiscale porte sur la cession de titres de participation par une holding.

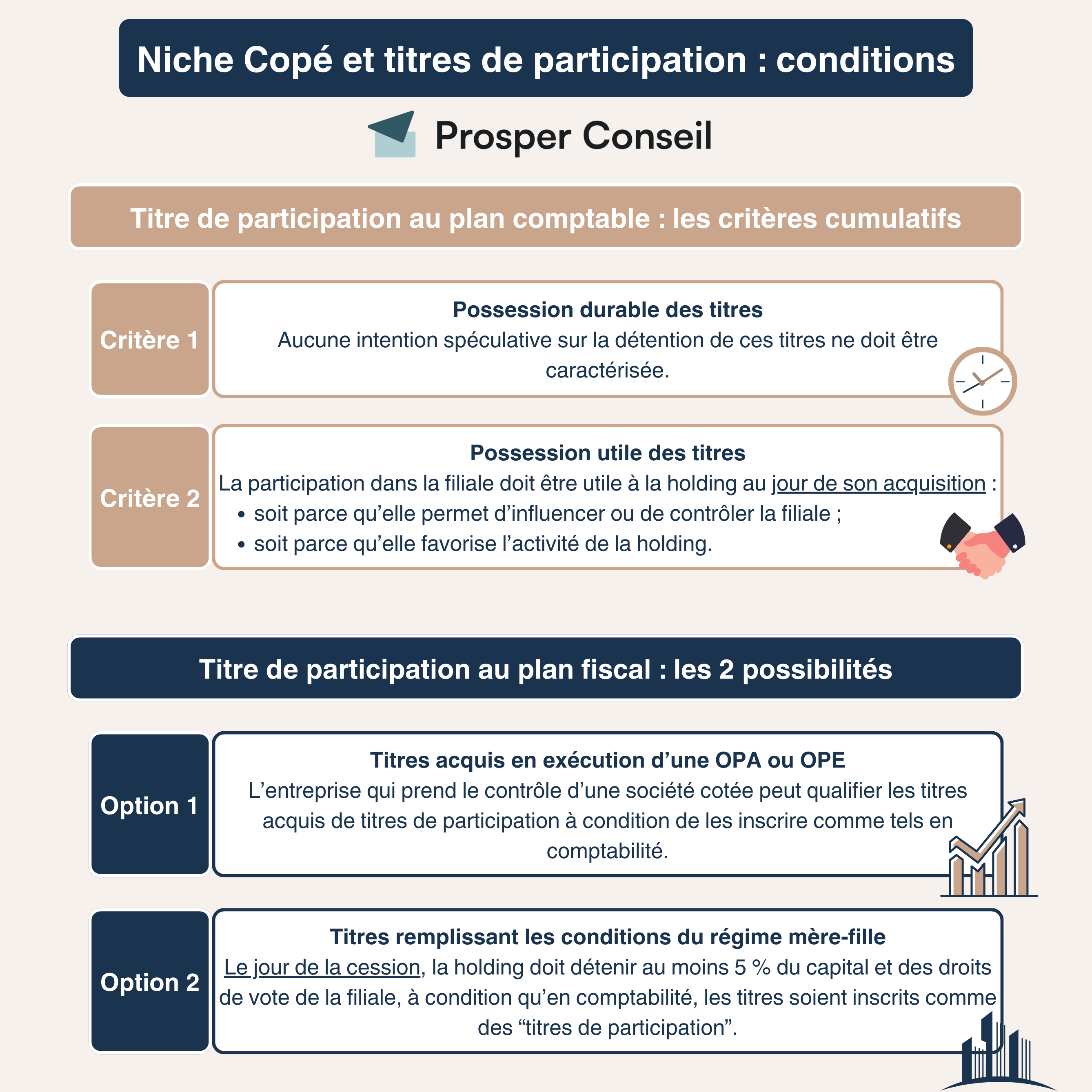

Quelles conditions pour bénéficier de la niche Copé ?

L’article 219 I, a, quinquies du code général des impôts (CGI) encadre ce régime de faveur.

Pour être éligibles à la niche Copé, les titres de participation :

- doivent répondre à des critères comptables (détention stratégique, durable, et inscrits en tant que tels).

- doivent également respecter des conditions fiscales (par exemple, le régime mère-fille au moment de la cession).

Vous trouverez ci-dessous les caractéristiques de chaque catégorie.

💡 Conseil : en pratique, respecter les conditions du régime mère-fille le jour de la cession est la façon la plus simple de bénéficier de la niche Copé.

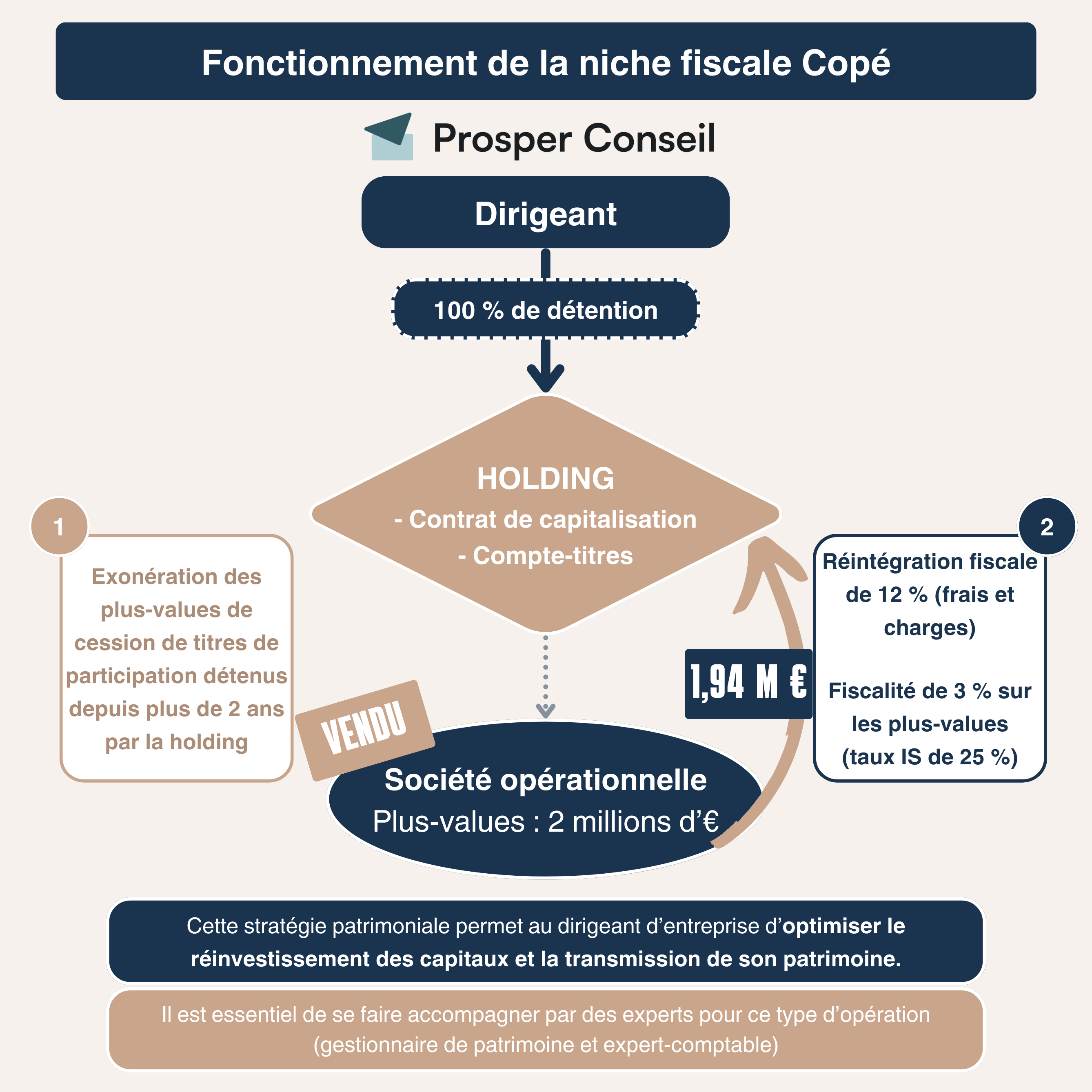

Fonctionnement de la niche Copé : un régime fiscal avantageux

De plein droit, lorsqu’une personne morale soumise à l’impôt sur les sociétés (IS) vend des titres, les plus-values générées sont intégrées dans son résultat imposable au taux d’IS en vigueur de :

- 15 % jusqu’à 42 500 € ;

- 25 % au-delà.

Cependant, lorsqu’un chef d’entreprise vend sa société d’exploitation par l’intermédiaire de sa holding, il peut bénéficier d’une exonération fiscale de la plus-value de cession, à l’exception d’une quote-part de frais et charges de 12 %. Autrement dit, 88 % de la plus-value réalisée est en totale franchise d’impôt sur les sociétés !

Dans l’exemple ci-dessous, la plus-value est de 2 millions d’euros. Mais grâce à la niche Copé, seulement une assiette de 12 % soit 240 000 € est imposée à l’IS de 25 %. Soit 60 000 € d’impôt, donc 1 940 000 € de plus-value nette d’impôt qui remonte dans la holding.

⚠️ Condition clé à respecter : la holding doit détenir les titres de la société opérationnelle depuis au moins 2 ans avant la cession pour prétendre à l’exonération des plus-values de la niche Copé.

❌ Concernant les titres de société à prépondérance immobilière (PSI), ils ne peuvent pas prétendre à ce régime de faveur. Cependant, une holding immobilière peut offrir d’autres avantages fiscaux.

💡 Note : la plus-value de cession d’un titre de participation fait partie de la famille fiscale des “plus-values à long terme”.

Niche Copé et holding : les différents cas possibles

L’interposition d’une holding est nécessaire pour bénéficier des avantages de la niche fiscale Copé. Pour autant, ne pas avoir créé cette structure au démarrage n’est pas forcément bloquant.

Vous détenez déjà vos titres au travers d’une holding

Si vous détenez déjà vos titres au travers d’une holding patrimoniale depuis plus de 2 ans, vous pouvez bénéficier immédiatement de l’exonération fiscale sur les plus-values de cession de titres de participation.

💡 Conseil pratique : en cas de doute sur l’éligibilité de vos parts au régime des titres de participation, consultez un expert-comptable ou un avocat. Un conseiller Prosper Conseil peut aussi vous accompagner dans la cession de votre entreprise et le réinvestissement des fruits de la vente. Prenez rendez-vous ici.

Vous détenez actuellement vos titres en nom propre

Vous détenez vos titres en direct (en tant que personne physique) et souhaitez bénéficier de la niche Copé lors de la vente ? L’apport-cession de vos titres dans une holding vous permettra de :

- reporter l’imposition à titre personnel sur la plus-value des titres apportés.

- céder vos parts apportées avec un maintien de ce report.

💡 Note : pour disposer librement du fruit de cession des titres apportés puis cédés, la holding devra respecter un délai de détention de 3 ans. De ce fait, si votre société crée de la valeur durant ce délai, vous pourrez en sus bénéficier de la niche Copé sur la plus-value !

Cession de titres de participation avec une société à l’IS : exemple chiffré concret

Passons de la théorie à la pratique. Vincent, pacsé sous le régime de la séparation de biens, est président d’un groupe spécialisé dans l’automobile. Pour acquérir de nouvelles parts de marché, il se porte acquéreur via sa holding (société IS) d’une société concurrente à hauteur de 400 000 € pour la totalité des parts.

Dix ans plus tard, il décide de vendre cette filiale à un grand conglomérat pour un montant de 4 000 000 €. Au bilan de sa holding, les titres cédés sont considérés comme des titres de participation.

Ainsi, la plus-value professionnelle réalisée par la cession de ses titres de participation avec sa société holding à l’IS est de : 4 000 000 € – 400 000 € = 3 600 000 €.

➡️ Avec le dispositif Copé, seulement 12 % de cette plus-value nette à long terme est intégré au résultat fiscal de la holding : 3 600 000 € x 12 % = 432 000 €.

Le montant d’impôt sur les sociétés à payer est de : (42 500 € x 15 %) + [(432 000 € – 42 500 €) x 25 %)] = 103 750 €.

Grâce à la niche Copé, Vincent pourra réinvestir dans sa holding 3 896 250 € (4 000 000 € – 103 750 €). Soit un taux d’imposition global de 2,59 % (103 750 € / 4 000 000 €) !

Comparatif avec une vente en tant que personne physique

Si notre entrepreneur détenait cette société en nom propre (plutôt que dans sa holding), le montant de la cession arriverait directement sur son compte bancaire personnel. L’avantage principal est de disposer comme bon lui semble de cette somme d’argent pour y investir à titre personnel et financer son train de vie.

🧾 Toutefois, Vincent serait redevable sur cette plus-value de cession :

- de l’impôt sur le revenu ;

- des prélèvements sociaux ;

- et de la contribution exceptionnelle sur les hauts revenus (CEHR).

💡 Note : Vincent peut aussi opter pour l’imposition au barème progressif (TMI 45 %). L’acquisition des titres a eu lieu avant le 1er juillet 2018, des abattements pour durée de détention s’appliquent en cas de choix du barème progressif. Éligible à l’abattement renforcé, Vincent peut bénéficier d’un abattement de 85 %.

Comparons cette hypothèse avec celle de la niche Copé

Dans ce tableau nous comparons les 3 impositions possibles pour cette vente à 4 000 000 €.

| Vente de titres de participation | Niche Copé | Détention en propre Choix du PFU | Détention en propre Choix du barème progressif |

|---|---|---|---|

| Impôt sur les sociétés (IS) | 103 750 € | X | X |

| Impôt sur le revenu (IR) | X | 3 600 000 € x 12,80 % = 460 800 € | (3 600 000 € x 15 %) x TMI 45 % = 243 000 € |

| CSG-CRDS (prélèvements sociaux) | X | 3 600 000 € x 18,60 % = 669 600 € | 3 600 000 € x 18,60 % = 669 600 € |

| CEHR (couple pacsé) 3 % de 500k à 1 M d’€ 4 % au-delà | X | 119 000 € | 119 000 € |

| Taux d’imposition global | 2,59 % | 31,24 % | 25,79 % |

| Montant net à réinvestir | 3 896 250 € | 2 750 600 € | 2 968 400 € |

Avec l’interposition de sa holding, grâce à la niche Copé, Vincent peut donc économiser au moins 927 850 € d’impôts (3 896 250 € – 2 968 400 €).

🔎 Malgré tout, en holding s’il souhaite se distribuer une partie du fruit de la vente à titre personnel sous forme de dividendes, cela entraînera une nouvelle taxation à l’IR (cf. la fiscalité des dividendes). Cette double imposition ne peut être évitée, donc l’intérêt majeur de cette stratégie est de capitaliser et de réinvestir au sein de la holding.

Niche Copé et réinvestissement du fruit de cession

🎯 Avec l’aide de Prosper Conseil qui bâtit à ses côtés une stratégie patrimoniale sur mesure, Vincent peut investir une grosse somme d’argent sereinement.

Il réinvestit les deux tiers de ce montant dans un contrat de capitalisation luxembourgeois. Cela lui permet de placer son capital dans diverses classes d’actifs rentables (investir en ETF, investir en private equity, investir dans l’or, etc.) et limiter les risques par la diversification.

Le tiers restant sera dédié au placement de sa trésorerie pour profiter d’opportunités éventuelles de développement de son groupe automobile à horizon court terme.

L’essentiel à retenir sur le régime de la niche Copé

De par son avantage fiscal important sur la plus-value à long terme, la niche Copé est une solution de choix pour les chefs d’entreprise qui souhaitent céder leurs titres de participation.

⌛️ Avec ce dispositif, vous capitalisez votre patrimoine au sein de votre holding de manière encore plus importante qu’à titre personnel.

Besoin d’une expertise indépendante pour votre projet de cession ?

- Évaluer la pertinence d’une holding patrimoniale.

- Réinvestir le fruit de la vente dans les meilleures opportunités.

Avec la gestion conseillée Prosper Conseil, vous bénéficiez d’un accompagnement sur mesure et en toute indépendance (sans conflit d’intérêt grâce à une rémunération exclusivement en honoraires).

Plus de patrimoine,

plus de revenus,

moins d’impôts !

Un conseil global à 360° pour mieux

profiter de votre patrimoine