Holding patrimoniale : tout savoir pour organiser son patrimoine

Bien qu’il soit fréquemment utilisé par les entrepreneurs et experts-comptables, le terme de holding patrimoniale reste relativement méconnu du grand public.

Mal comprise, la holding est une structure juridique qui fait souvent l’objet de fantasmes et se dresse pour certains comme un véritable symbole de réussite.

Face à ce manque d’information, l’objectif de cet article est d’aborder objectivement les avantages et inconvénients de la holding patrimoniale. Cette lecture doit vous permettre de comprendre l’intérêt de cette dernière et de voir dans quelle mesure elle peut être bénéfique pour vous.

📌 Principaux points à connaître sur la holding patrimoniale :

- Elle n’est pas réservée qu’aux grandes familles françaises. Un certain nombre d’investisseurs avertis utilisent déjà ce schéma pour pérenniser et développer leur patrimoine avec une structuration en société.

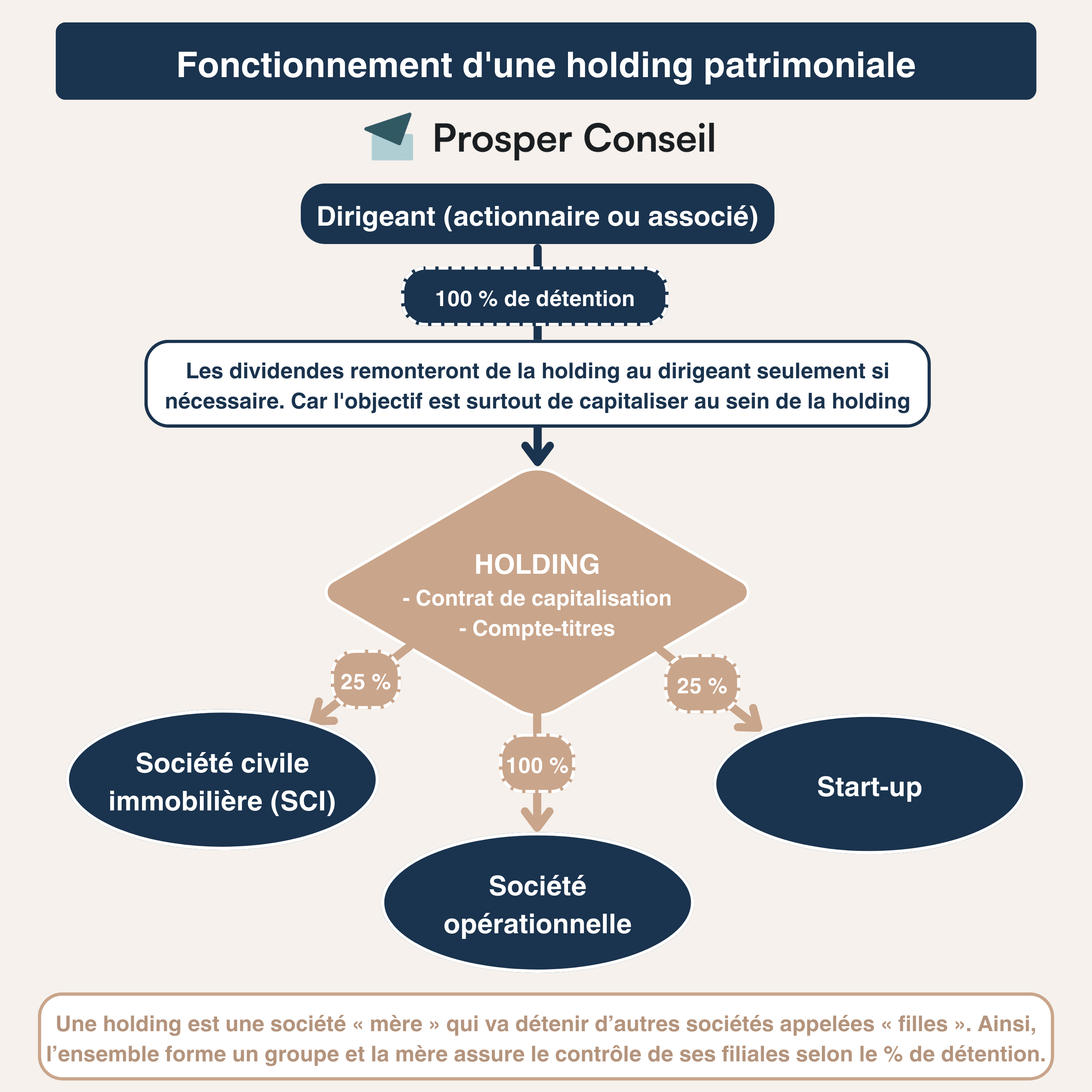

- La holding permet d’organiser et structurer ses sociétés (SCI, startups, etc.) et d’investir en actions cotées et non cotées (private equity), en immobilier, en obligations, etc. (avec un compte-titres ou un contrat de capitalisation pour personne morale).

- Elle est éligible à de nombreux avantages fiscaux. Nous pouvons par exemple citer le régime mère-fille, le régime de l’intégration fiscale ou encore le régime de l’apport-cession en holding.

- C’est une structure juridique qui occasionne un certain nombre de frais. En effet, que ce soit à la création ou lors de la tenue comptable, la holding patrimoniale engendre des frais. Il est donc important de mesurer la pertinence de ce montage selon votre situation.

SOMMAIRE

- Qu’est-ce qu’une holding patrimoniale ?

- Les différents types de holding patrimoniale

- Les principaux avantages de la holding patrimoniale

- L’essentiel à retenir sur la holding patrimoniale

Qu’est-ce qu’une holding patrimoniale ?

Le terme “holding”, issu de l’anglais “to hold”, traduit littéralement le concept de “détention”.

Définition de la holding patrimoniale

Dans le cadre de la structuration en société, la holding représente une entité juridique (“société mère”) qui détient des titres dans le capital social d’autres sociétés.

En qualité de tête de groupe (société “mère”), elle exerce une influence dirigeante ou de contrôle sur les activités des “sociétés filles”, proportionnellement à son pourcentage de détention.

Concrètement, la holding se présente comme la société “mère”, tandis que ses filiales sont qualifiées de sociétés “filles”. Ces filiales peuvent revêtir diverses formes. Il peut s’agir de sociétés civiles immobilières (SCI), de start-ups, de sociétés d’exploitation aux activités variées, etc.

La holding patrimoniale, quant à elle, va au-delà de la simple détention d’actions ou de parts sociales. Elle a pour objectif de gérer un patrimoine privé ou familial. C’est donc un espace stratégique où vous pouvez placer non seulement votre patrimoine financier, mais aussi des participations dans différentes entreprises, y compris la vôtre.

Cette approche unique permet de consolider et de gérer efficacement l’ensemble de votre patrimoine au sein d’une structure polyvalente.

💡 Note : dans le cadre du droit français, un ensemble de sociétés formant un groupe ne bénéficie pas d’une personnalité fiscale distincte. Ainsi, chaque société au sein du groupe demeure tenue d’établir ses déclarations de résultats de manière individuelle, conformément aux règles fiscales en vigueur.

Différents types de fonctionnement : holding passive et animatrice

Les holdings adoptent différents modes de fonctionnement. Le mode de fonctionnement retenu est important car c’est lui qui définit le degré d’implication opérationnelle de la holding dans les sociétés du groupe. Comprendre les nuances entre ces différents modes est essentiel pour choisir le bon.

Holding passive

Une holding est qualifiée de passive lorsqu’elle se limite à détenir et à gérer les participations qui composent son portefeuille. Son rôle se restreint essentiellement à la préservation et à la valorisation des actifs détenus. Comme son nom l’indique, son implication est relativement passive.

Holding active ou animatrice

À l’inverse, la holding animatrice (aussi appelée holding active) se distingue par son implication directe dans les opérations des sociétés détenues. Elle va donc au-delà de la simple détention de participations.

Plus précisément, son rôle est d’animer le groupe dans son ensemble. Concrètement, cela se traduit par exemple par l’élaboration des grandes orientations stratégiques.

Par grandes orientations stratégiques, nous pouvons citer :

- la fixation des politiques d’investissement et de désinvestissement à long terme pour l’ensemble du groupe de sociétés ;

- le recrutement des cadres clés ;

- ou encore la signature de partenariats importants.

Le caractère animateur confère à cette holding de nombreux avantages fiscaux. Toutefois, il est essentiel de prouver la réalité de cette animation. La mise en place d’une convention d’animation et la conservation de documents tels que les procès-verbaux d’assemblées générales, les échanges de courriers électroniques, les rapports trimestriels et les avis du commissaire aux comptes sont des éléments cruciaux pour étayer le rôle actif de la holding.

💡 Note : il est important de souligner qu’une facture non-justifiable peut entraîner un redressement fiscal, basé sur la notion d’acte anormal de gestion.

L’exemple concret d’une holding animatrice : Alphabet

Alphabet est sans aucun doute l’une des holdings (conglomérat) les plus connues au monde. En 2015, le géant du numérique Google a opté pour cette structure afin d’améliorer la gestion de ses diverses filiales.

Alphabet est ainsi devenue une maison mère détenant plusieurs sociétés dont :

- Google (Search, Play, Ads, Android, Youtube, etc.) ;

- Calico (spécialisée dans la biotechnologie) ;

- Waymo (une entreprise de voitures autonomes) ;

- ou encore Google Fiber (déployant la fibre optique).

Le but de cette manœuvre était de permettre à chaque filiale de se concentrer spécifiquement sur ses produits et projets. Ce schéma permet en effet de débarrasser les filiales des activités ne représentant pas leur cœur de métier.

Avec du recul, la création d’une holding a donc permis de créer une structure plus transparente et agile.

Comment créer une holding patrimoniale ?

La première étape incontournable dans la création d’une holding patrimoniale est de faire appel à un cabinet d’expertise-comptable.

Ce partenaire clé se charge de toutes les démarches administratives et juridiques nécessaires, assurant ainsi une création en conformité avec les normes en vigueur.

Pour cela, anticipez un délai moyen de trois mois pour l’ensemble des formalités de création. En ce qui concerne les coûts, prévoyez un minimum de 5 000 € hors taxes pour couvrir les frais initiaux. Ces frais s’accompagnent des coûts annuels de comptabilité de la société holding, estimés autour de 1 500 €.

Ainsi, il est impératif que la création de la holding patrimoniale soit justifiée par des avantages concrets. Cet investissement doit être pensé dans une perspective de retour sur investissement à moyen et long terme.

💡 Note : en général, une société holding est constituée par l’apport de titres détenus dans une société d’exploitation. L’apporteur de ces titres peut être une personne morale ou bien une personne physique.

Quelle est la forme juridique d’une holding patrimoniale ?

La holding patrimoniale adopte généralement la forme d’une société par actions (SA, SAS ou SASU). Ce type de société permet davantage de souplesse dans la définition et la mise en place de statuts spécifiques. Cette forme permet également de faire entrer plus facilement des investisseurs au capital. Enfin, ce statut permet de limiter la responsabilité des actionnaires.

Toutefois, une holding patrimoniale peut également prendre la forme d’une SARL/EURL ou bien d’une société civile, en fonction des spécificités de votre situation. Par exemple, si votre but est de vous rémunérer en payant moins de charges, la SARL est préférable (plutôt qu’une SAS).

Combien faut-il être pour créer une holding patrimoniale ?

La holding patrimoniale peut aussi bien être constituée de plusieurs associés/actionnaires qu’être personnelle.

En cas de pluralité d’associés/actionnaires, il est fortement conseillé de rédiger un pacte d’actionnaires. Ce document formalise la répartition du pouvoir au sein de la holding, établissant ainsi des bases claires et transparentes pour toutes les parties impliquées.

Les différents types de holding patrimoniale

Si le terme de holding est aussi peu compris du grand public, c’est en partie dû au fait qu’il n’existe pas un unique type de holding. Il en existe un certain nombre.

Holding financière, holding immobilière, holding familiale ou encore la holding mixte sont autant de typologies de holding patrimoniale différentes. Voici les principales avec de célèbres exemples.

| Objectif principal 🎯 | Investissements | Exemple célèbre 🔎 | |

|---|---|---|---|

| Holding financière | Gérer et centraliser stratégiquement différents actifs financiers | Principalement des participations dans des sociétés cotées ou non. Forte diversification possible du portefeuille d’investissements | Berkshire Hathaway, dirigée par l’illustre investisseur Warren Buffet |

| Holding immobilière | Développer plus rapidement un vaste patrimoine immobilier | Principalement via des sociétés civiles immobilières (SCI). Constitution d’un portefeuille immobilier diversifié, incluant résidentiel, commercial, etc. | Gecina, société foncière française spécialisée dans l’immobilier d’entreprise. |

| Holding familiale | Préserver et faire croître le patrimoine familial à travers les générations. | Détention d’actifs variés tels que des immeubles, des entreprises, des investissements financiers, etc. | Holding Peugeot Invest, assurant la préservation et le développement des actifs des frères Peugeot. |

Nous avons illustré chaque type de holding patrimoniale avec un exemple connu. Mais un chef d’entreprise, une profession libérale ou un investisseur plus modeste peut aussi avoir intérêt à créer une holding.

La holding familiale : la gardienne du patrimoine familial

Pour illustrer ce type de holding, il convient de voir la holding familiale comme la gardienne du trésor familial.

Imaginez-la comme une grande boîte qui rassemble tous les biens et les projets de la famille. Ça peut être des immeubles, des entreprises ou des investissements financiers (placements de trésorerie d’entreprise). Ce qui rend cette boîte spéciale, c’est qu’elle aide la famille à mieux gérer son argent et à le faire fructifier.

En plus, elle simplifie la transmission du patrimoine aux générations futures. C’est donc en quelque sorte une tradition familiale qui permet de garder l’argent dans la famille et de le faire grandir au fil du temps. Dans le même temps, et pour assurer le train de vie, il est possible de se verser un revenu de gérant ou de distribuer des dividendes.

Holding mixte : la combinaison de plusieurs types de holdings

Particulièrement souple, la holding patrimoniale permet aux investisseurs d’opter pour une approche mixte. Cela consiste à combiner plusieurs types de holdings pour bénéficier d’une gestion patrimoniale holistique et taillée à votre besoin.

Cette approche unique permet de tirer profit des avantages spécifiques de chaque modèle, offrant une solution sur mesure qui répond aux situations les plus complexes.

Pour cela, vous pourriez par exemple souhaiter créer une holding patrimoniale à mi-chemin entre la holding immobilière et la holding familiale. Votre souhait serait notamment de préparer votre succession tout en développant activement votre patrimoine immobilier.

La holding mixte autorise tout cela en vous permettant à la fois de conserver une place dans l’organe décisionnel et d’accompagner vos héritiers avant votre départ.

Notez qu’il est tout à fait possible d’instaurer un fonctionnement personnalisé en adaptant par exemple les droits de veto ou de préférence. Ainsi même avec 1 % des parts, vous pourriez détenir 99 % du pouvoir de décision.

On constate donc que la holding patrimoniale joue un rôle fonctionnel et organisationnel important qui dépasse le cadre purement financier ou juridique. C’est souvent l’outil idéal pour la gestion du patrimoine familial sur le long terme.

💡 Note : le choix du type de holding (l’objet social des statuts) et la forme juridique dépendront des objectifs spécifiques de chaque famille ou individu, ainsi que des caractéristiques de votre patrimoine. Chez Prosper Conseil, nos conseillers déterminent la stratégie patrimoniale la plus appropriée à votre situation et vous redirigent vers un expert-comptable compétent.

Plus de patrimoine,

plus de revenus,

moins d’impôts !

Un conseil global à 360° pour mieux

profiter de votre patrimoine

Les principaux avantages de la holding patrimoniale

La holding patrimoniale offre de nombreux avantages. Ces avantages, cumulatifs, permettent d’optimiser significativement votre patrimoine sur le long terme.

| Avantages ✅ | Nature de l’avantage | Détails | Exemple concret 🔎 |

|---|---|---|---|

| Meilleure capacité d’investissement | Effet levier | Les dividendes qui remontent à la holding peuvent être pleinement investis. | Si le dirigeant se verse des dividendes dans son patrimoine personnel, il ne peut investir qu’environ 70 % (après flat tax). Alors qu’au sein de la holding, il pourra investir près de 99 % (friction fiscale minime en régime mère-fille). |

| Libre circulation de la trésorerie | Gestion | Permet à la holding de déplacer facilement les liquidités entre ses filiales pour répondre aux besoins financiers. Elle est donc particulièrement réactive. | Une holding peut prêter des fonds à une filiale en difficulté sans entraves. Cela se fait généralement par l’intermédiaire de convention de trésorerie. |

| Mutualisation des ressources | Gestion | Centralise certaines fonctions support telles que la comptabilité, l’administration, et le marketing. Cela participe à réduire les coûts et optimiser les ressources du groupe. | Les filiales peuvent externaliser la comptabilité au sein de la société mère. Cela leur permet de se focaliser sur leur cœur de métier. |

| Intégration fiscale | Fiscalité | Permet à une société mère de se porter responsable de l’impôt sur les sociétés (IS) dû par l’ensemble de ses filiales. | Les déficits d’une filiale peuvent s’imputer sur les bénéfices d’une autre, donc moins d’IS au global. Cette économie fiscale peut notamment être réinvestie dans des initiatives stratégiques, telles que des projets d’investissement, contribuant ainsi au développement à long terme des entreprises. |

| Pacte Dutreil | Transmission | Offre des avantages fiscaux lors de la transmission d’entreprise, avec un abattement significatif (75 %) sur la valeur des titres lors des donations ou successions. | Un chef d’entreprise transmet ses parts à ses enfants avec des avantages fiscaux. |

Pour éviter l’abus de droit, la holding doit se justifier avant tout pour des raisons opérationnelles et économiques. Comme notre client entrepreneur qui investit au sein de sa holding (contrat de capitalisation luxembourgeois et immobilier). Et qui a réinvesti au sein de la holding dans une nouvelle société opérationnelle, après avoir vendu une filiale en profitant de la niche Copé (3 % d’impôt sur la plus-value de cession au lieu de la flat tax).

💡 Note : l’utilisation de ces différents avantages permet d’améliorer significativement la rentabilité de vos investissements dans le temps.

Le Pacte Dutreil

Le Pacte Dutreil est de plus en plus prisé par les chefs d’entreprises. Il permet de transmettre des parts de sa société avec un abattement fiscal de 75 % sur la valeur des titres transmis,

Instauré en 2003, ce pacte s’étend aussi bien aux sociétés d’exploitation qu’aux holdings animatrices. De ce fait, son nombre a plus que doublé en près de 10 ans passant d’environ 800 pactes signés par an en 2015 à près de 2 000 aujourd’hui.

En revanche, seules les holdings animatrices sont éligibles au Pacte Dutreil. Les holdings passives, n’ayant par nature pas d’activités opérationnelles, ne sont pas éligibles.

En parallèle du Pacte Dutreil, il est possible pour le titulaire d’une holding patrimoniale d’utiliser les abattements de droit commun liés à l’héritage et la succession. En clair, vous pouvez profiter d’un abattement de 100 000 € en ligne directe par parent et par enfant tous les 15 ans. Et il est également possible de faire des donations en démembrement de propriété. Cela viendra réduire davantage l’assiette taxable (optimiser sa succession).

💡 Note : l’un de nos clients a économisé plus de 110 000 € de droits de donation grâce à une transmission anticipée et en combinant Pacte Dutreil et démembrement de propriété.

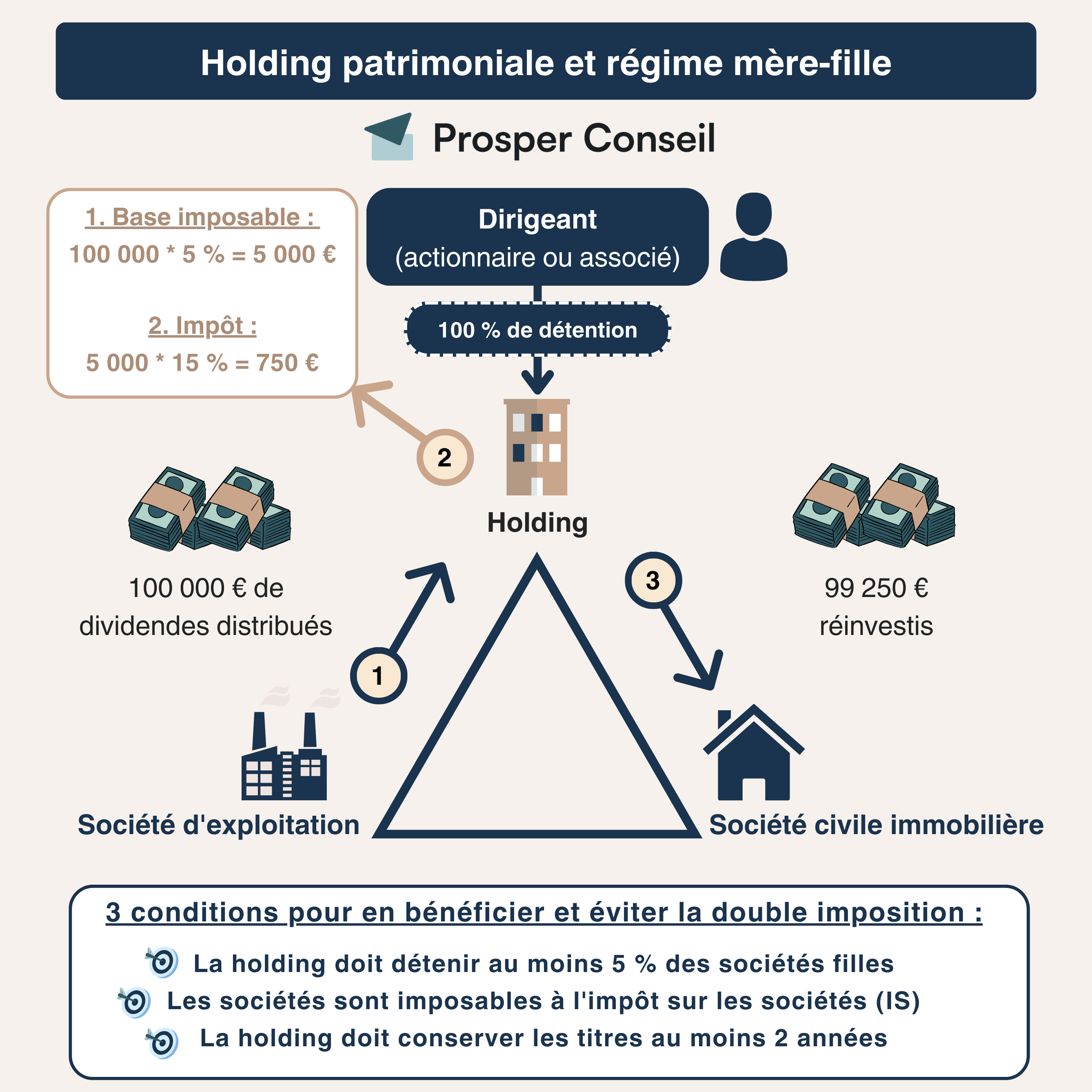

Le régime mère-fille

Le régime mère-fille est un autre dispositif fiscal très avantageux. Il offre une solution concrète pour minimiser la taxation des dividendes provenant des filiales. Cette mesure fiscale concerne l’ensemble des groupes de sociétés, qu’ils soient de taille modeste ou plus importants.

Pour illustrer cet avantage, il convient de comprendre qu’initialement, la perception de dividendes par une entité soumise à l’impôt sur les sociétés est assujettie à l’impôt sur les sociétés de 25 % (ou 15 % à taux réduit). Cela représente une contrainte significative aux distributions intragroupe. C’est ici que le régime mère-fille intervient en tant que bouclier fiscal.

Le mécanisme du régime mère-fille offre à la société bénéficiaire d’une distribution de dividendes la possibilité d’exonérer une part substantielle de l’impôt sur les sociétés.

💡 Note : cette exonération est soumise à une condition essentielle : la réintégration d’une quote-part de 5 % pour frais et charges dans la base imposable de la société bénéficiaire. Cette mesure vise à maintenir l’équilibre entre les avantages fiscaux et la juste contribution liée aux activités de la société.

Les conditions pour bénéficier du régime mère-fille

L’accès à ces avantages est soumis à des conditions précises. Pour tirer parti des bénéfices fiscaux liés au régime des sociétés-mères, certaines conditions doivent être remplies, parmi lesquelles :

- La société mère doit détenir au moins 5 % du capital de la société fille. Cette participation substantielle est cruciale pour l’éligibilité au régime.

- La société fille doit être soumise à l’impôt sur les sociétés (IS).

- Les titres détenus par la société mère doivent être conservés pendant au moins 2 années consécutives.

Enfin, l’administration fiscale établit une condition supplémentaire : une société nouvellement créée dans le but d’acquérir une filiale doit avoir clos au moins un exercice avant de se constituer en tant que tête de groupe. Cette exigence vise à garantir la légitimité et la stabilité de la structure mère-fille.

💡 Note : pour un entrepreneur détenant une société opérationnelle fille, la remontée d’un dividende dans la holding, suivie d’une redistribution directe à la personne physique, ne présente aucun intérêt sur le plan fiscal. Cette démarche est même contre productive en termes d’optimisation fiscale. Au contraire, le but est de capitaliser au sein de la holding.

L’essentiel à retenir sur la holding patrimoniale

🧭 En résumé, la holding patrimoniale revêt un large ensemble d’avantages opérationnels, financiers et fiscaux. Les principaux avantages étant :

- La diversité de la gestion et la capitalisation : polyvalente, la holding patrimoniale offre diverses options pour investir. Que ce soit dans des actions cotées ou non (private equity), dans l’immobilier (résidentiel, commercial, etc.) ou encore dans les start-ups. Il est aussi possible d’investir au sein de la holding avec un compte-titres et/ou un contrat de capitalisation.

- Trait d’union entre l’entreprise et le patrimoine privé. La holding patrimoniale agit comme un trait d’union entre deux aspects cruciaux : la sphère entreprise (gestion, gouvernance, actionnariat, transmission) et la sphère privée (finances, patrimoine, protection).

- Les nombreux régimes fiscaux avantageux. Les mesures telles que le report d’imposition, la cession d’une filiale en profitant de la niche Copé, le régime mère-fille ou encore les exonérations liées à la transmission en font un véritable outil d’optimisation fiscale. Toutefois, attention à l’abus de droit. La constitution d’une holding ne doit pas être motivée dans un but principalement fiscal.

Tous ces points font de la holding patrimoniale une solution de taille pour structurer vos investissements à long terme.

Malgré tout, la véritable essence d’une holding patrimoniale ne réside pas dans sa nature juridique (SAS, SARL, etc.) ou dans la répartition des actifs, mais dans la temporalité, les objectifs visés, la gouvernance, et les moyens déployés pour assurer la croissance durable de votre patrimoine.

Il est important de ne pas tomber dans l’effet de mode de la création de holding patrimoniale. Ce type de schéma n’est pertinent qu’au-delà d’un certain patrimoine. Il n’est, par exemple, pas dans votre intérêt de créer une société de ce type lorsque vous possédez un unique appartement en location.

Si vous souhaitez explorer les opportunités que la holding patrimoniale peut offrir dans votre situation, prenez rendez-vous avec un conseiller Prosper Conseil.

Plus de patrimoine,

plus de revenus,

moins d’impôts !

Un conseil global à 360° pour mieux

profiter de votre patrimoine

Bonjour

Dans votre paragraphe « le régime mère fille »

Tout mes comptables me disent la même choses:

Les dividendes que je remonte vers la holding, c’est ce qu’il reste après avoir payé l’impôt sur les sociétés 15 ou 25. Si la holding facture à ses filiales des management fees pour remonter l’argent vers la holding, la société mère payera sur ses bénéfices 15 ou 25 d’is. Votre schéma donne l’impression de payer moins d’i.s. Alors que l’impôt sur les sociétés sera toujours due à hauteur de 15 ou 25 quoi qu’il arrive que se soient par la holding ou par ses filiales. Peut être que j’ai mal compris, est-ce qu’il existe réduction d’impôt sur l’i.s. des holding?

Cordialement

Sylvain S

Bonjour,

Le régime mère-fille concerne les dividendes (on ne parle pas de management fees mais de dividendes) qui remontent de la société d’exploitation (fille) à la société holding (mère).

Comme expliqué dans notre article, concrètement, la société fille peut remonter les dividendes à la mère et la fiscalité (IS) ne s’applique que sur une quote-part de 5 %.

Donc 25 % d’IS sur une assiette de 5 % = 1,25 % de friction fiscale sur les dividendes remontés.

excellent