Réduire ses impôts avec le PER individuel en 2026

Le PERin (plan d’épargne retraite individuel) est l’un des dispositifs les plus simples et efficaces pour réduire ses impôts. Dans la pratique, vos versements sur le PERin sont déductibles de votre revenu imposable, dans la limite des plafonds annuels. Cela permet déjà de réduire considérablement votre impôt, sans passer directement par des dispositifs de réduction d’impôt tels que la défiscalisation immobilière !

📌 Les meilleurs PER pour réduire ses impôts en 2026 sont :

- Linxea Spirit PER (voir l’offre) en gestion libre (notre avis sur le PER Linxea Spirit).

- Lucya Cardif PER (voir l’offre) en gestion libre (notre avis sur le PER Lucya Cardif).

- Placement-direct Retraite (voir l’offre) en gestion libre.

- Yomoni Retraite+ (voir l’offre) en gestion pilotée.

- BoursoBank Matla (voir l’offre) en gestion pilotée.

Voyons ensemble dans cet article si les avantages fiscaux du PERin sont adaptés à votre situation. En prérequis, n’hésitez pas à consulter notre article principal sur le plan d’épargne retraite individuel (PERin).

💡 Note : la loi de finances 2025 n’a pas été adoptée le 31 décembre 2024, mais le 14 février 2025. Elle prévoit finalement une revalorisation de 1,8 % des tranches du barème de l’impôt sur le revenu pour compenser l’inflation sur les revenus 2024.

SOMMAIRE

- Réduire ses impôts avec le PER individuel : un dispositif attrayant

- Des réductions d’impôt importantes pour les contribuables les plus imposés

- Dans quels cas réduire ses impôts avec le PER individuel est-il intéressant ?

- Exemple concret : comment réduire ses impôts avec le PER individuel ?

- L’avis de Prosper Conseil

Réduire ses impôts avec le PER individuel : un dispositif attrayant

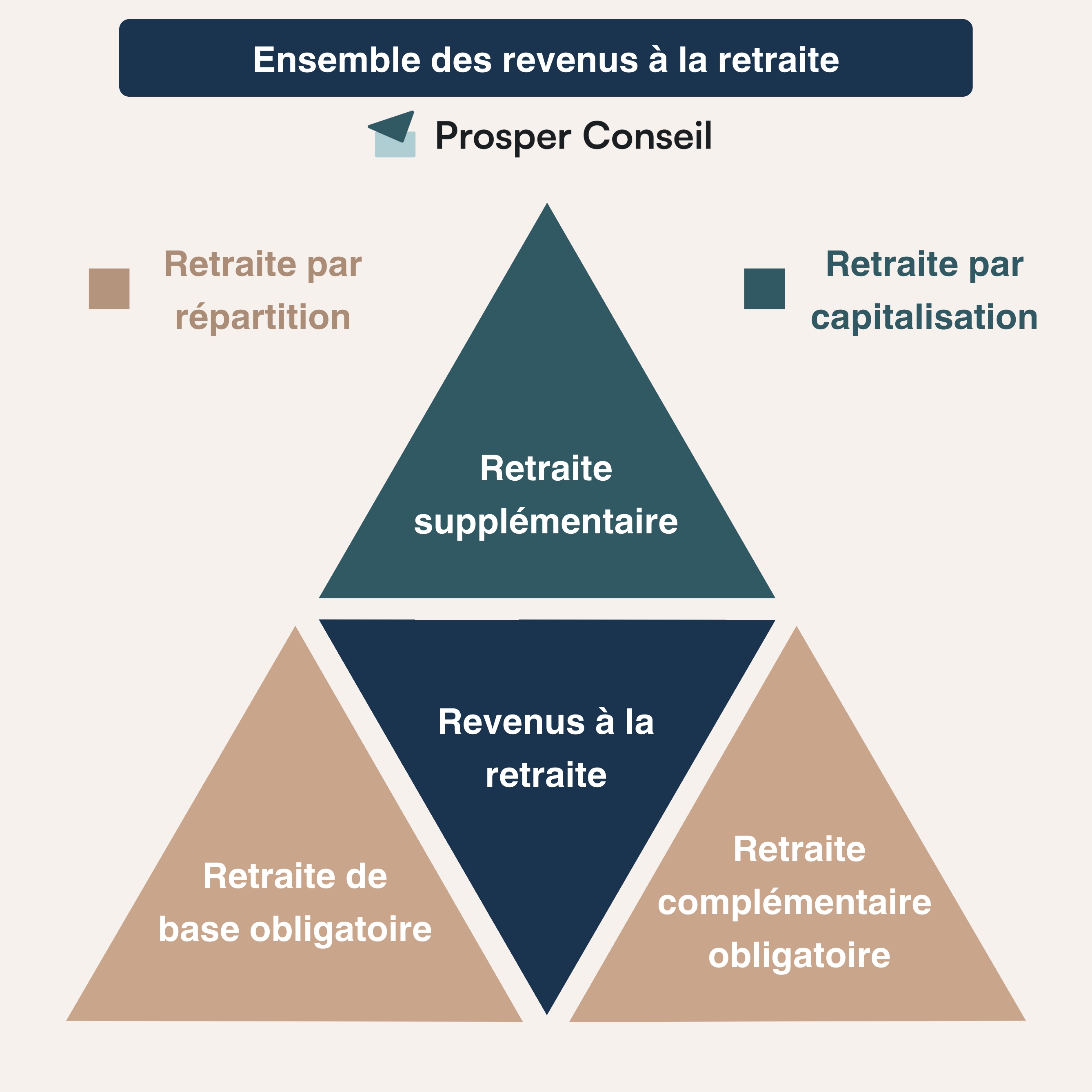

Le PERin est avant tout un placement destiné à préparer sa retraite efficacement. Dans le schéma ci-dessous, il fait partie des dispositifs de retraite supplémentaires par capitalisation. Ces derniers complètent les retraites obligatoires par répartition.

Le PERin permet d’investir et de faire fructifier votre capital, tout en payant moins d’impôt sur le revenu pendant la phase de « vie active ». Car les sommes versées sur PER sont déduites de votre revenu imposable.

Arrivé à l’âge de la retraite, lorsque vous récupérez votre capital, les sommes déduites à l’entrée (sur versement) sont réintégrées à votre revenu imposable (au moment des retraits). Ce capital que vous retirez de votre PER vient alors en complément de votre pension de retraite de base et complémentaire.

Quel est l’intérêt du PERin si finalement vous ne payez pas l’impôt aujourd’hui mais qu’il faudra le payer une fois à la retraite ? Excellente question ! Autrement dit : l’État donne d’une main une défiscalisation au moment de votre versement sur le PER, puis reprend de l’autre main au moment de votre retrait du PER… donc quel intérêt pour vous épargnant ?

Selon le dernier rapport du Conseil d’Orientation des Retraites, la majorité des retraités perdent jusqu’à 30 % de leurs revenus une fois à la retraite. Le PERin vous permet alors de différer l’impôt jusqu’à votre passage à la retraite où vous serez probablement moins imposé et paierez par conséquent moins d’impôt. Nous détaillons ce point dans la suite de l’article.

💡 Note : pour obtenir des revenus complémentaires et garder de futurs revenus convenables, consultez notre article : Comment préparer sa retraite.

Obtenir des revenus complémentaires et réduire ses impôts avec le PER individuel

Le PERin présente un réel intérêt si vous êtes fortement imposé. En particulier si le revenu annuel net imposable de votre foyer fiscal est supérieur à 30 000 € pour 1 part (“quotient familial”). Vous vous situez alors en TMI (Tranche Marginale d’Imposition) à 30 %, voire 41 % ou 45 %, cf le tableau ci-dessous.

Prenons l’exemple d’un foyer fiscal avec un revenu net imposable de 100 000 € pour 2 parts, soit 50 000 € pour 1 part.

| Barème de l’impôt sur le revenu 2025 (pour 1 part) | Tranche marginale d’imposition (TMI) | Calcul de l’impôt sur le revenu (pour 1 part) |

|---|---|---|

| Jusqu’à 11 497 € | 0 % | 0 € |

| De 11 498 € à 29 315 € | 11 % | (29 315 – 11 498) x 11 % = 1 960 € |

| De 29 316 € à 83 823 € | 30 % | (50 000 – 29 316) x 30 % = 6 205 € |

| De 83 824 € à 180 294 € | 41 % | 0 € |

| Au-delà de 180 294 € | 45 % | 0 € |

| Total impôt sur le revenu | 0 + 1 960 + 6 205 = 8 165 € |

Le montant total d’impôt sur le revenu à payer est ici de 8 165 € pour chaque part du foyer fiscal. Le calcul se fait par tranche de revenus :

- jusqu’à 11 497 €, il ne paie pas d’impôt ;

- de 11 498 € à 29 315 €, il paie 11 % d’impôt, soit 1 960 € ;

- De 29 316 € à 50 000 €, il paie 30 % d’impôt, soit 6 205 € (si le foyer verse 10 000 € sur un PER, cela diminue d’autant les revenus imposables à cette tranche de 30 %, donc 3 000 € d’économie d’impôt sur le revenu).

Ce foyer fiscal compte 2 parts, l’impôt sur le revenu du foyer est donc de 8 165 € x 2 = 16 330 €.

L’objectif du PERin est d’investir tout en payant moins d’impôt sur le revenu par la même occasion. Concrètement, vos versements sont déductibles du revenu imposable de votre avis d’imposition.

Techniquement, le PER ne vous donne pas droit à une réduction d’impôt mais à une déduction fiscale : baisse de l’assiette imposable. Ainsi, plus vous payez d’impôt sur une haute TMI (30 %, 41 % voire 45 %), plus la déduction fiscale du PERin sera efficace !

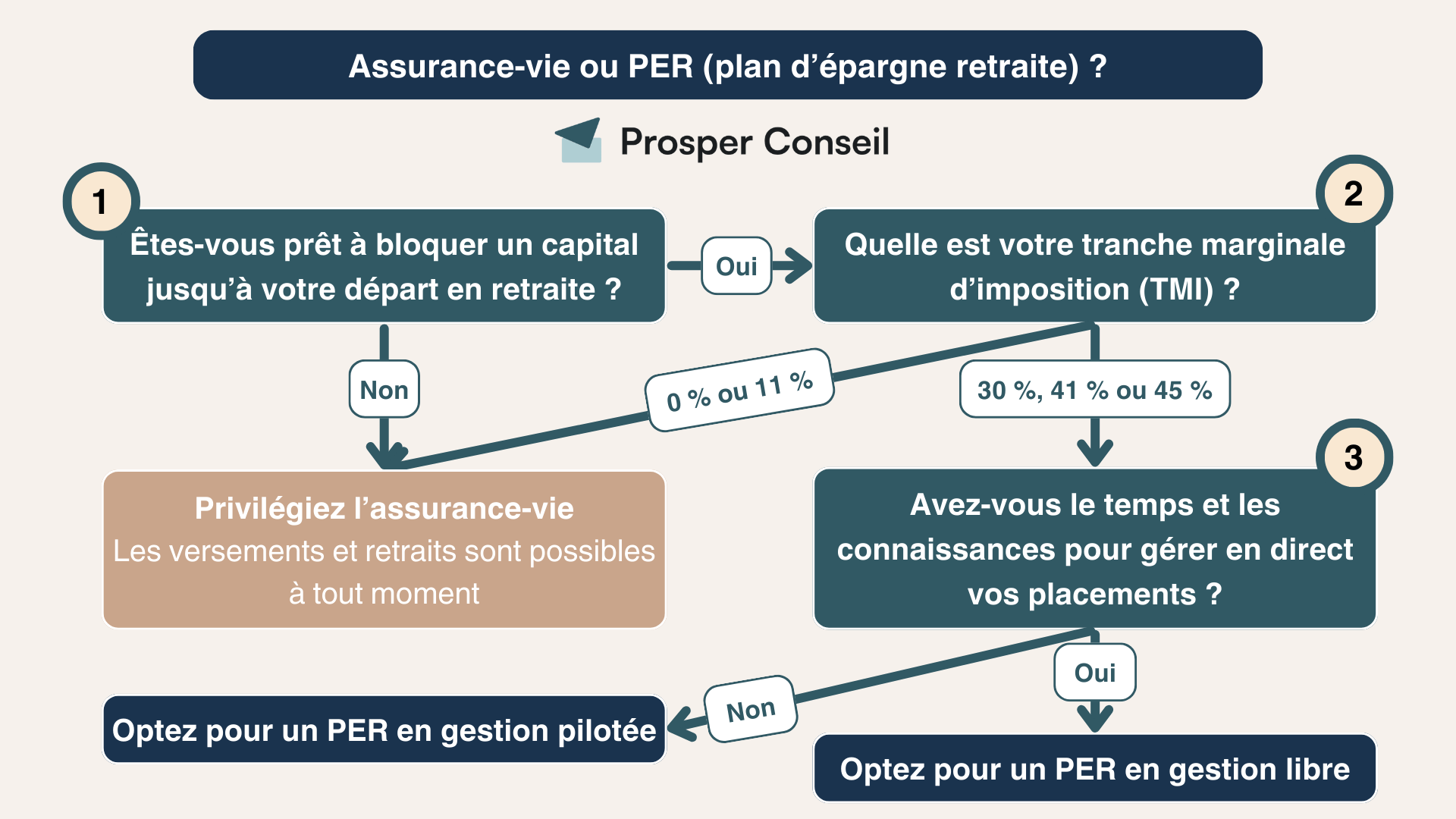

L’assurance vie, l’enveloppe indispensable pour tous les français

Si vous êtes peu imposé (TMI de 11 %) voire pas imposé du tout, le PERin est beaucoup moins intéressant. Toutefois, il est tout aussi important d’investir pour obtenir des revenus complémentaires !

L’assurance vie est alors une enveloppe mieux adaptée à votre situation. Très similaire au PERin de par son fonctionnement, elle vous permet d’investir dans les mêmes placements financiers : les fonds euros et les unités de compte.

De plus, contrairement au PERin où l’argent est bloqué jusqu’au départ à la retraite (sauf cas de déblocages anticipés, voir notre article sur le PERin), les versements et les retraits sont possibles à tout moment sur votre contrat d’assurance vie.

L’assurance vie est l’enveloppe indispensable pour tous les épargnants français. Pour les hauts contribuables, elle est complémentaire au PERin, puisque pour ce dernier les versements déductibles du revenu imposable sont plafonnés. Son utilité est limitée et il est donc nécessaire de recourir à l’assurance vie en plus du PERin. Notre article sur l’assurance vie.

💡 Note : la gestion conseillée Prosper Conseil vous accompagne dans l’optimisation complète de votre patrimoine. Les conseillers vous proposent une stratégie d’allocation sur mesure, les meilleurs investissements et une ingénierie patrimoniale de pointe pour optimiser chaque enveloppe fiscale.

Plus de patrimoine,

plus de revenus,

moins d’impôts !

Un conseil global à 360° pour mieux

profiter de votre patrimoine

Des réductions d’impôt importantes pour les contribuables les plus imposés

Chaque année, vous pouvez bénéficier d’une déduction fiscale sur votre revenu imposable en fonction des sommes que vous avez versées sur votre PER.

Quel est le gain d’impôt en fonction de l’imposition ?

Par exemple, lors de votre déclaration 2025 pour les revenus de l’année 2024, vos versements réalisés en 2024 sur votre PER seront déductibles du revenu imposable de cette année là.

Le montant de l’économie d’impôt dépend de votre TMI (Tranche Marginale d’Imposition). Ainsi, plus elle est élevée, plus l’économie sera importante. En témoigne le tableau ci-dessous.

| Versement | Tranche marginale d’imposition | Gain d’impôt | Effort d’épargne |

|---|---|---|---|

| 1 000 € | 11 % | 110 € | 890 € |

| 1 000 € | 30 % | 300 € | 700 € |

| 1 000 € | 41 % | 410 € | 590 € |

| 1 000 € | 45 % | 450 € | 550 € |

Ainsi, pour un même montant de versement, le gain d’impôt va du simple au quadruple ! Prenons l’exemple d’un versement déductible sur le revenu imposable en TMI 41 %. En investissant 1 000 €, vous épargnez de votre poche uniquement 590 €. Et vous avez une économie d’impôt de 410 €, que vous pouvez également faire travailler en plaçant !

Toutefois, vos versements défiscalisés seront refiscalisés à la sortie du PER. En effet, vous avez un gain d’impôt sur votre TMI actuelle quand vous versez. Mais quand vous sortez du PER (en principe à la retraite), vos versements réalisés pendant votre phase de vie active sont fiscalisés selon votre TMI de retraité lorsqu’ils sont débloqués sous forme de rente ou de capital.

Plus loin dans l’article, nous verrons en détail ce point et les situations les plus favorables pour un PERin.

Réduire ses impôts avec le PER individuel jusqu’à une certaine limite

Les versements volontaires réalisés dans un plan d’épargne retraite sont déductibles du revenu imposable jusqu’à un certain plafond annuel. Celui-ci est commun à l’ensemble des plans d’épargne retraite facultatifs. Que ce soit dans un PERin (plan d’épargne retraite individuel) ou dans un plan d’épargne salariale (PERECO : Plan d’Épargne Retraite d’Entreprise Collectif qui succède au PERCO ; ainsi que le Catégoriel Obligatoire, le PERCAT ou PERO, ex article 83).

En fonction de vos revenus, le plafond annuel en vigueur le plus avantageux sera retenu :

- 10 % de vos revenus professionnels N-1, limités à 370 944 € nets de cotisations sociales et de frais professionnels. Soit un plafond de versement volontaires déductibles maximum de 37 094 €. Exception : le plafond est relevé pour les travailleurs non salariés (retraite des professions libérales par exemple), avec un complément égal à 15 % de la part de bénéfice comprise entre 1 et 8 fois le PASS ;

- ou 10 % du plafond de la sécurité sociale N-1 (PASS 2024 = 46 368 €), soit 4 637 €.

Si vous n’optimisez pas totalement votre plafond annuel, la différence sera additionnée au plafond de l’année d’après. Par exemple, si votre revenu net imposable annuel est de 50 000 € alors on retiendra le plafond de 10 % lié à ce revenu, soit 5 000 € de versements déductibles de votre revenu imposable. Ainsi, si vous défiscalisez uniquement 1 000 € cette année, alors les 4 000 € restants seront ajoutés au plafond de l’année prochaine.

💡 Note : le plafond de versement est mutualisable avec celui du conjoint du même foyer fiscal. Et il peut être reporté dans les 3 années qui suivent.

Dans quels cas réduire ses impôts avec le PER individuel est-il intéressant ?

Comme énoncé précédemment, vos versements défiscalisés aujourd’hui sont tout de même fiscalisés au départ à la retraite.

Les situations où réduire ses impôts avec le PER individuel sont les plus favorables

La situation la plus favorable est d’anticiper une baisse de TMI à la retraite. En effet, vous défiscalisez par exemple à une TMI de 41 %, puis vous serez fiscalisé à une TMI de 30 % ou 11 % au départ à la retraite. Un réel gain d’impôt sur le revenu !

La situation intermédiaire est de défiscaliser à une TMI identique à celle de la retraite. La question se pose : y a-t-il un intérêt à investir dans son PERin si la TMI sera identique au départ à la retraite ? La réponse est oui ! Dans cette situation, c’est une forme de crédit d’impôt que l’État vous accorde sur plusieurs années pour investir.

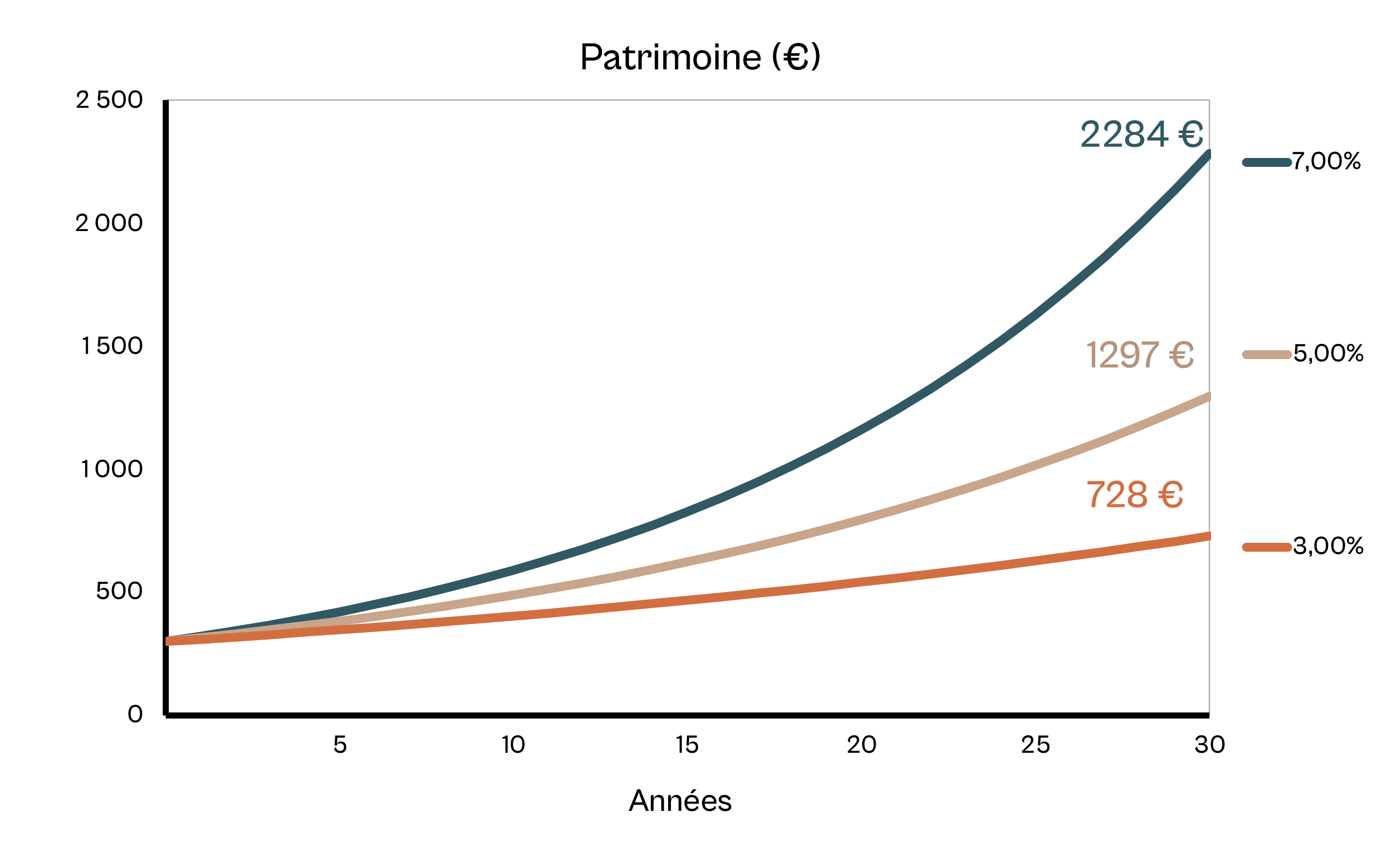

Exemple concret : à l’âge de 35 ans, vous versez 1 000 € sur votre PERin à une TMI de 30 %. Vous obtenez un gain d’impôt investi de 300 € pour 700 € épargnés de votre part. Une fois à la retraite à 65 ans, avec un TMI toujours à 30 %, vous payez alors enfin vos 300 € d’impôt sur le revenu.

Quel intérêt ? Pendant 30 ans, l’État vous a prêté 300 € à taux zéro ! En investissant cet argent, par exemple sur des fonds actions, avec une performance de 7 % par an, vos 300 € se transforment en 2 284 €. Comment est-ce possible ? Grâce à l’effet boule de neige des intérêts composés ! En effet, les intérêts composés sont des intérêts capitalisés. Cela signifie qu’ils se cumulent au fil des années à partir d’un montant de départ.

Vous noterez l’importance de la performance. Sur le long terme, 2 % en plus permet de démultiplier les gains.

Les autres avantages du PERin

Le PERin présente également d’autres avantages non négligeables :

Le PERin peut aussi être vu comme un outil de prévoyance pour soi et ses proches. En effet, en cas d’accident de la vie (décès du conjoint, invalidité du titulaire ou d’un enfant ou du conjoint, fin des droits d’allocation chômage, surendettement, cessation d’activité suite à une liquidation professionnelle), vous êtes exonéré d’impôt sur le revenu à la sortie sur les versements déduits à l’entrée. Et également sur la plus-value réalisée (il n’y a que les prélèvements sociaux sur les gains).

Dans le cadre de la transmission, les héritiers récupèrent l’argent “hors succession” avec un abattement de 152 500 € sans droits de succession si le titulaire du PER est décédé avant 70 ans. Sinon l’abattement est de 30 500 €. De plus, vous êtes exonéré d’impôt sur le revenu sur les versements déduits à l’entrée ainsi que sur les plus-values.

💡 Note : l’avantage successoral vaut pour les PER assurantiels (les PER classiques) et non les PER bancaires (plus rares). Et les abattements de 152 500 € et 30 500 € sont communs avec l’assurance vie.

Exemple concret : comment réduire ses impôts avec le PER individuel ?

Comment cela fonctionne t-il dans le détail ? Prenons l’exemple d’un épargnant ayant un revenu brut global de 50 000 €. Célibataire, donc 1 part fiscale. Le revenu brut global correspond à la deuxième ligne en gras de votre avis d’imposition après vos revenus catégoriels nets (qu’il faut d’ailleurs aussi optimiser fiscalement).

Exemple avec un avis d’imposition simplifié

| Détails des revenus | Déclar. 1 | Total | ||

|---|---|---|---|---|

| Salaires 10 % ou frais réels ——————— Salaires, pensions, rentes nets | 56 000 -6 000 ——— 50 000 | |||

| Revenu brut global CSG déductible Versements sur PER | 50 000 -0 -5 000 | |||

| Revenu imposable Revenus aux taux forfaitaire | Taux | 12,8 % | Montant | 45 000 10 000 |

| Impôt sur les revenus soumis au barème Impôt proportionnel | 6 665 1 280 | |||

| Impôt total avant crédits d’impôt | 7 945 | |||

| CREDITS D’IMPOT, IMPUTATIONS | Montant déclaré | Montant retenu | ||

| Prélèvement forfaitaire déjà versé sur revenus de capitaux mobiliers | 1 280 | 1 280 | -1 280 | |

| IMPOT NET | ||||

| Total de l’impôt sur le revenu net | 6 665 |

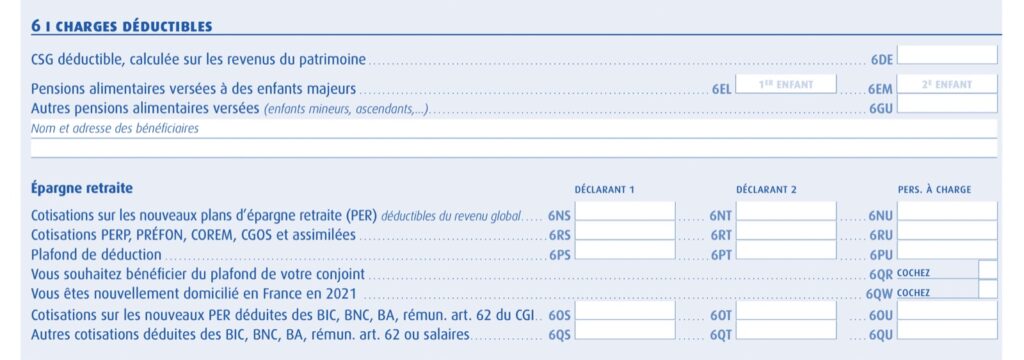

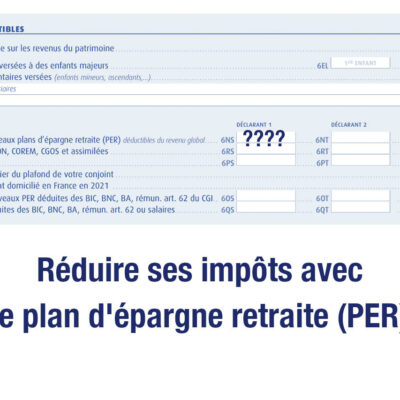

Sans versements sur le PER, le revenu brut de 50 000 € est identique au revenu imposable. Toutefois, ici, 5 000 € de versements sur plan d’épargne retraite (PER) ont été déclarés dans la case 6NS de la déclaration de revenus n° 2042. De plus, il est nécessaire de remplir la case 6PS correspondant à votre plafond de déduction.

Notez qu’en général, ces cases sont déjà préremplies car l’assureur communique les informations correspondantes aux centres des impôts.

Calcul de l’impôt sur le revenu selon le barème progressif applicable aux revenus

Dans un premier temps, calculons le montant total d’impôt à payer pour l’année 2024 (déclaré en mai/juin 2025).

| Tranche de revenu net imposable 2024 | Tranche marginale d’imposition (TMI) | Calcul de l’impôt (revenu net imposable de 45 000 €) |

|---|---|---|

| Jusqu’à 11 497 € | 0 % | 0 € |

| De 11 498 € à 29 315 € | 11 % | (29 315 – 11 498) x 11 % = 1 960 € |

| De 29 316 € à 83 823 € | 30 % | (45 000 – 29 316) x 30 % = 4 705 € |

| De 83 824 € à 180 294 € | 41 % | 0 € |

| Au-delà de 180 294 € | 45 % | 0 € |

| Total impôt sur le revenu | 0 + 1 960 + 4 705 = 6 665 € |

Pour un revenu imposable de 50 000 € initialement, le montant d’impôt à payer est normalement de 8 165 €. Mais après déduction des 5 000 € de versements sur PER, le revenu imposable passe à 45 000 € et l’impôt sur le revenu tombe à 6 665 €. Donc le PERin a permis de diminuer l’impôt de 1 500 €. Logique, cela correspond à la TMI 30 % sur 5 000 €.

Déduire ses versements de son revenu imposable

Dans les faits, ce sont les sommes versées sur le PERin qui sont déductibles du revenu imposable sur l’année en cours, avec un plafond de :

- Soit 10 % des revenus d’activités de l’année N-1 : 5 000 € dans notre exemple ;

- Soit 10 % du PASS (Plafond Annuel de la Sécurité Sociale) N-1 : 4 637 € en 2024.

Dans cette situation, le plafond de 10 % des revenus d’activités nets de frais professionnels est pris en compte puisqu’il est supérieur au plafond du PASS.

L’objectif est de défiscaliser sur la plus haute tranche d’imposition (30 %) pour tomber en TMI 11 % en réduisant l’assiette taxable.

| Tranche de revenu net imposable 2024 | Tranche marginale d’imposition (TMI) | Calcul de l’impôt (revenu net imposable de 50 000 €) |

|---|---|---|

| De 29 316 € à 83 823 € | 30 % | (50 000 – 29 316) x 30 % = 6 205 € |

Pour un versement volontaire de 5 000 € ayant été réalisé l’année N-1 sur votre PERin, vous bénéficiez d’une réduction d’impôt de 1 500 € comme vu précédemment. Vous passez alors de 8 165 € à 6 665 € d’impôt net.

| Versement | Tranche marginale d’imposition | Gain d’impôt | Effort d’épargne |

|---|---|---|---|

| 5 000 € | 30 % | 1 500 € | 3 500 € |

Vérifiez votre plafond réellement disponible sur votre avis d’imposition !

Notez qu’il est également possible d’utiliser les plafonds non utilisés des trois dernières années. De ce fait, votre plafond officiel est présent à la fin de votre avis d’imposition à la ligne “Plafond pour les cotisations versées en année N”. Dans l’ordre, lorsqu’on verse sur PER on consomme d’abord le plafond N, puis N-3, puis N-2 puis N-1.

Dans l’hypothèse où le plafond des trois dernières années n’a pas été utilisé, dans notre exemple, le plafond global peut monter jusqu’à 20 000 € ! Et pour un versement de 20 000 € sur vos plans d’épargne retraite, le revenu imposable passe ici de 50 000 € à 30 000 €. Soit une économie d’impôt sur le revenu de 6 000 € !

| Versement | Tranche marginale d’imposition | Gain d’impôt | Effort d’épargne |

|---|---|---|---|

| 20 000 € | 30 % | 6 000 € | 14 000 € |

Enfin, sur les 8 152 € à payer sans versement sur PER, après versement il reste donc 2 152 € d’impôt à payer. Et il sera facilement possible de tomber à 0 € avec des crédits d’impôts (emploi d’un salarié à domicile, frais de garde d’enfant à l’extérieur, etc.). Tout cela sans réaliser de défiscalisation immobilière, des solutions d’optimisation fiscale pas toujours pertinentes !

L’avis de Prosper Conseil

Le PERin (plan d’épargne retraite individuel) est un produit d’épargne spécifiquement créé pour la retraite. Fiscalement, il s’agit d’une enveloppe très puissante lorsqu’elle est bien optimisée.

🧭 Le réel avantage du PERin réside dans son pouvoir défiscalisant très efficace pour les contribuables les plus fortement imposés.

Toutefois, l’argent est bloqué jusqu’à l’âge de la retraite (sauf cas de déblocages anticipés, voir notre article sur le PERin). Aussi, il est important de prendre en compte cette illiquidité dans une stratégie patrimoniale globale. Pour profiter d’une bonne liquidité, privilégiez l’assurance vie, l’enveloppe indispensable pour épargner et investir. Le PERin vient alors en complément de l’assurance vie pour ceux ayant un haut revenu imposable.

En conclusion, le PERin fait partie des multiples solutions permettant d’optimiser vos impôts et votre fiscalité et préparer votre retraite. Faites appel à la gestion conseillée Prosper Conseil pour un bilan patrimonial et des solutions sur-mesure.

Plus de patrimoine,

plus de revenus,

moins d’impôts !

Un conseil global à 360° pour mieux

profiter de votre patrimoine

Bonjour,

Petite question pour un gérant majoritaire d’une SARL à l’IS (TNS) avec une rémunération de gérance de 55 000 € annuel.

Est-il plus avantageux fiscalement de faire prendre en charge les versements par sa société ou les effectuer en propre ? J’ai l’impression que si la société verse à notre place, cela réduira seulement son IS et qu’à titre privé, nous n’avons pas de déductibilité fiscale.

Je n’arrive pas à trouver de réponses claires sur ce point, merci à vous.

Bonjour Fabien,

Vous êtes gérant majoritaire d’une SARL fiscalement opaque (soumise à l’impôt sur les sociétés), et vous vous interrogez sur la prise en charge des versements sur un PER. Deux options s’offrent effectivement à vous :

a. Votre société (personne morale) réalise le versement sur votre PER. Ce versement est considéré comme un avantage en nature, soumis à l’impôt sur le revenu et aux cotisations sociales, comme s’il faisait partie de votre rémunération. La SARL pourra donc déduire ce montant de son bénéfice imposable (réduisant ainsi l’IS). Et vous pourrez le déduire de votre assiette fiscale dans votre déclaration 2042 en mai/juin de l’année N+1 (dans la limite des plafonds disponibles).

b. Vous réalisez le versement vous-même (personne physique). Votre société devra d’abord vous verser ce montant en supplément de votre rémunération habituelle. Cela entraînera également des cotisations sociales supplémentaires, et ce montant sera ajouté à votre rémunération de gérance dans votre déclaration fiscale. Vous pourrez ensuite le déduire de votre revenu imposable (dans la limite des plafonds disponibles).

Finalement, les conséquences sociales et fiscales sont équivalentes dans les deux cas. La véritable différence réside dans le calcul des plafonds, qui varie selon l’option choisie : déduction du revenu global ou déduction du revenu catégoriel (professionnel).

Un bilan personnalisé auprès d’un expert-comptable ou d’un conseiller en gestion de patrimoine vous permettra de déterminer le montant idéal en fonction de vos plafonds PER, de votre rémunération nette, et de votre stratégie fiscale globale.