Comment transmettre son patrimoine sans frais de succession ?

La fiscalité successorale est un sujet fâcheux pour bon nombre de Français. Et pour cause, mal préparée elle est souvent très mal vécue par les familles au moment du décès d’un proche. Néanmoins, saviez-vous que la loi française prévoit des solutions pour transmettre son patrimoine sans frais ?

Précision sémantique importante : ce que la plupart des concitoyens désignent communément par le terme de “frais” renvoie en vérité aux impôts : les droits de donation et succession. Alors que les frais sont facturés par la banque pour ses services (clôture de compte succession par exemple). Deux choses différentes. Mais pour vulgariser, nous parlerons ici de “frais” plutôt que de “droits”.

La bonne nouvelle si vous souhaitez transmettre votre patrimoine sans frais, c’est que le code général des impôts (CGI) avantage considérablement les citoyens qui anticipent leur succession.

Toutefois, si comme la plupart des ménages vous ne prenez pas ce sujet à bras-le-corps de votre vivant, le taux d’imposition peut s’avérer extrêmement élevé à la succession :

- jusqu’à 45 % en ligne directe (parent-enfant) pour les patrimoines les plus importants.

- jusqu’à 60 % si l’héritier ne fait pas directement partie de votre famille.

Ainsi, il arrive de constater une différence de plusieurs centaines de milliers d’euros entre une transmission préparée et une transmission non préparée.

📌 Les principales solutions pour transmettre son patrimoine sans frais de succession sont :

- de bénéficier au mieux des abattements prévus par le législateur en matière de donation du vivant. Par exemple, dans le cadre d’une donation en ligne directe, l’abattement est de 100 000 € par parent pour chaque enfant (renouvelé tous les 15 ans). C’est autant de patrimoine que l’on peut transmettre sans frais tous les 15 ans.

- de placer votre épargne sur un excellent contrat d’assurance vie. Cette enveloppe fiscale offre (en cas de versements réalisés avant 70 ans) un abattement supplémentaire de 152 500 € par bénéficiaire en cas de décès (le bénéficiaire peut être un membre de votre famille mais également un tiers).

- le démembrement de propriété. À la fois sur la partie immobilière (via une SCI par exemple) et sur le plan financier (démembrement d’une clause bénéficiaire d’un contrat d’assurance vie par exemple).

SOMMAIRE

- Transmettre son patrimoine sans frais : optimiser les donations de son vivant

- Transmission de votre patrimoine à moindres frais avec l’assurance vie

- Comment transmettre un bien immobilier de son vivant ?

- Faut-il transmettre son patrimoine immobilier via une SCI ?

- Transmettre son patrimoine sans frais en France : exemple concret

- L’essentiel pour transmettre son patrimoine sans frais

Transmettre son patrimoine sans frais : optimiser les donations de son vivant

Une transmission sans frais repose souvent sur les donations de votre vivant.

Dons manuels ou notariés : transmettre son patrimoine à moindres frais

Rien de plus efficace si vous aspirez à optimiser votre succession que de commencer la transmission avant votre décès. Malgré tout, il est important de connaître les différents types de donations et leurs abattements respectifs.

L’abattement permet de réduire l’assiette imposable. Par exemple si vous donnez 120 000 € à un enfant, l’État applique un abattement de 100 000 €, donc la taxe à payer (droits de donation) sera de x % sur 20 000 € seulement.

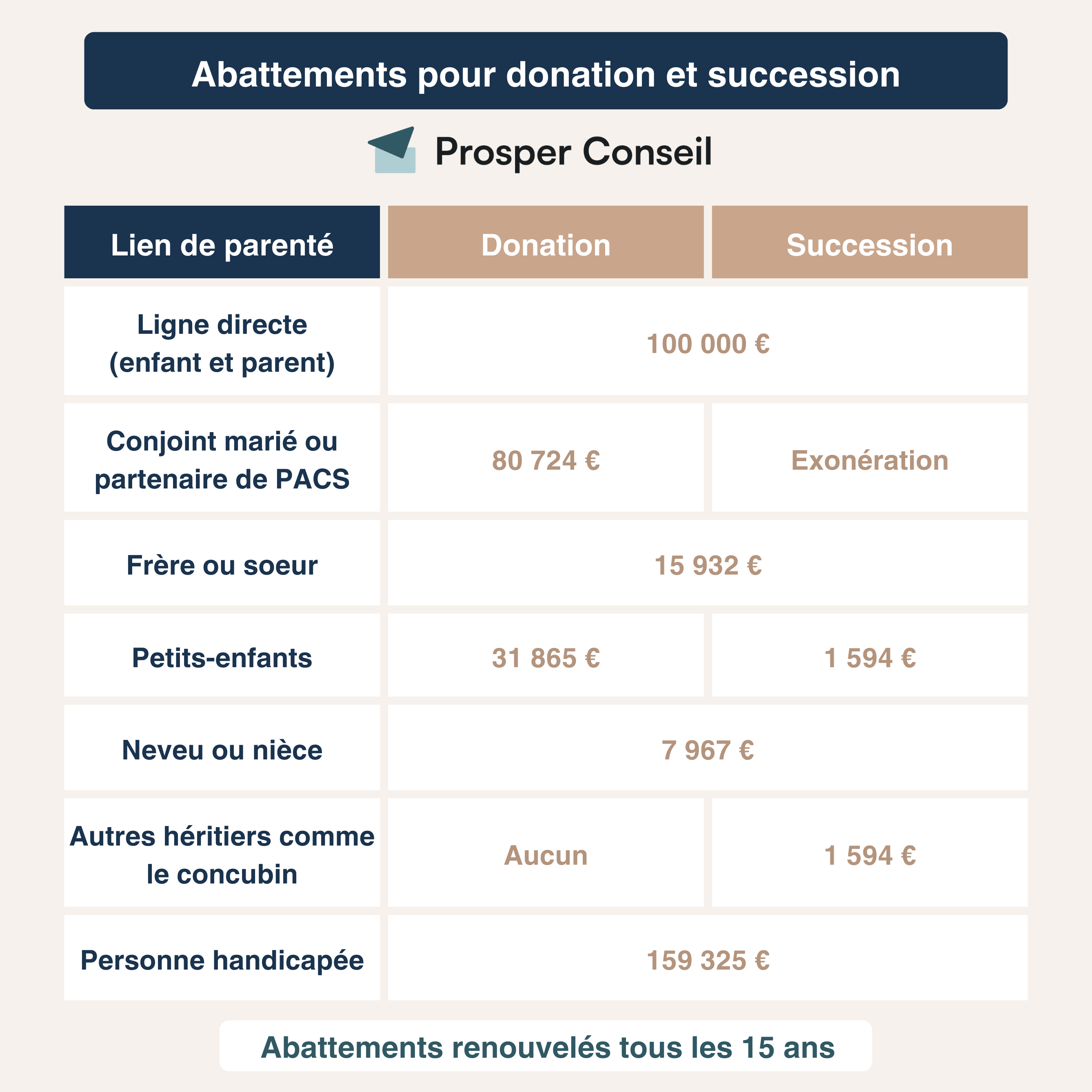

Voici les abattements dont vous pouvez profiter tous les 15 ans, pour transmettre sans frais de succession (ou plutôt donation si vous transmettez de votre vivant) :

Récapitulatif des principaux abattements en matière de donation et de succession en fonction du lien de parenté.

Certains dons peuvent se faire de la main à la main (voiture, chèque, tableau, montre, etc.). Ce sont des dons manuels. En revanche, les donations de biens immobiliers, d’usufruit ou de nue-propriété doivent obligatoirement se faire devant le notaire. Ce sont des dons notariés.

Ce passage chez le notaire est l’occasion d’inclure des clauses à la donation. Une clause peut, par exemple, vous permettre de récupérer le bien donné si le donataire décède avant vous (clause de droit de retour conventionnel) ou bien encore de lui interdire temporairement de vendre ou de donner le bien donné (clause d’inaliénabilité).

💡 Note : les donations doivent être déclarées sous un mois par le bénéficiaire (donataire) avec le formulaire n°2735. S’il s’agit d’un don numéraire, la déclaration est possible sur le site impots.gouv.fr.

Enfin, en cas de décès, les donations réalisées il y a moins de 15 ans sont intégrées dans l’actif successoral du défunt (rappel civil et fiscal).

💡 Note : il est souvent plus pertinent d’utiliser les dons manuels et notariés pour transmettre des titres de propriété. Pour le numéraire (virement, chèque ou espèces), il existe un dispositif complémentaire : les dons Sarkozy. Explication.

Dons familiaux de sommes d’argent : la donation numéraire

Encore désignés sous l’appellation de Dons Sarkozy par certains, les dons familiaux de sommes d’argent (article 790 G du CGI) représentent une solution de poids pour transmettre son patrimoine de son vivant à moindres frais.

Associés aux dons manuels ou notariés, ils vous font bénéficier d’une capacité de transmission exonérée d’impôts non-négligeable. À vous seul en tant que parent, vous pouvez, tous les 15 ans, offrir à chacun de vos enfants jusqu’à 131 865 € (100 000 € au titre de l’abattement sur les donations et 31 865 € au titre du don Sarkozy).

[Point d’attention pour les grands-parents : l’abattement prévu pour les donations à vos petits-enfants est similaire à celui du don Sarkozy (31 865 € dans les deux cas). Similaire par leur montant, il ne faut pourtant pas les confondre.

Pour illustrer, en tant que grand-parent vous pouvez donc donner deux fois 31 865 € à chacun de vos petits-enfants tous les 15 ans. Une fois au titre du don Sarkozy (article 790 G) et une autre au titre de l’abattement sur les donations (article 790 B du CGI).

💡 Note : pour être éligible, vous devez avoir moins de 80 ans à la date du don. Le donataire quant à lui doit avoir 18 ans ou plus. Par ailleurs, en cas de décès, les dons familiaux de sommes d’argent réalisés moins de 15 ans auparavant ne seront pas intégrés dans le patrimoine du défunt sur le plan fiscal. Ils le seront toutefois sur le plan civil pour garantir l’égalité de partage entre les héritiers.

Quelle somme d’argent peut-on donner sans déclarer ? Les présents d’usage

Pour donner sans déclarer (donc sans frais de donation), vous pouvez offrir des présents d’usage.

Ces présents revêtent le caractère de cadeaux spéciaux, à des occasions particulières telles que les anniversaires, Noël, les diplômes ou les mariages (liste non exhaustive).

Vous avez la possibilité d’offrir ces présents à un tiers. C’est-à-dire qu’il n’y a pas d’obligation à avoir un lien de parenté avec le bénéficiaire.

Cependant, il est crucial que les montants de ces présents restent en proportion avec la situation financière du donateur.

Bien que l’administration fiscale n’établit ni montant fixe ni pourcentage lié au patrimoine, les juges disposent d’une souveraineté pour statuer. Il est donc essentiel de ne pas abuser de cette pratique et de maintenir une certaine mesure. Le but étant d’éviter la requalification en donation par l’administration fiscale.

💡 Note : basé sur les différentes jurisprudences, le montant du présent d’usage doit respecter deux conditions : (1) être inférieur à 2,5 % du revenu annuel et (2) être inférieur à 2 % du patrimoine du donateur. Pour illustrer, si votre rémunération annuelle se situe autour de 50 000 €, vous pouvez donner l’équivalent de 1 250 € chaque année à chacun de vos deux enfants. Cela représente 2 500 € par an de dons exonérés d’impôts et de déclaration. Soit la coquette somme de 25 000 € en l’espace d’une seule décennie.

Transmission de votre patrimoine à moindres frais avec l’assurance vie

Avec un contrat d’assurance vie, vous pouvez transmettre 152 500 € (capital et gains) par bénéficiaire en plus des abattements de droit commun vus précedemment. Seule condition, vous devez effectuer les versements avant l’âge de 70 ans.

Cette exonération se multiplie par le nombre de bénéficiaires désignés. Cela rend l’option de cumuler les bénéficiaires (enfants, petits-enfants, neveux, etc.) particulièrement intéressante si vous avez un gros patrimoine.

Par exemple, un couple avec 1 enfant peut transmettre 305 000 € sans frais de succession grâce à l’assurance vie ! Le double avec 2 enfants. Ainsi de suite.

💡 Note : lorsque l’assurance vie est dénouée, il y a un prélèvement à la source de 17,2 % sur les plus-values (prélèvements sociaux). Ensuite, vous bénéficiez de l’abattement de 152 500 € pour les versements réalisés avant 70 ans. Enfin, l’imposition de l’assurance vie s’applique : 20 % jusqu’à 700 000 €, puis 31,25 % au-delà. Soit des taux moins élevés que ceux du barème “classique”.

Bien que la fiscalité à la succession des versements sur assurance vie change à partir de votre 70ème anniversaire, elle reste un bon moyen de transmettre votre patrimoine après 70 ans (et même 80 ans). En revanche, pour bien distinguer ce changement de fiscalité, il est souvent judicieux d’ouvrir une nouvelle assurance vie à 70 ans.

L’assurance vie : l’outil idéal pour transmettre son patrimoine sans frais à un tiers

Hors succession, l’assurance vie est le parfait outil pour transmettre votre patrimoine sans frais à un tiers (concubin, voisin, ami, association, etc.).

💡 Note : la raison de ce traitement particulier se trouve dans l’analyse juridique du transfert entre l’assureur et le bénéficiaire. En effet, le patrimoine est transmis entre l’assureur et le bénéficiaire et non entre le souscripteur/assuré et le bénéficiaire.

L’exemple des familles recomposées

Dans une famille recomposée, vous avez possiblement des liens affectifs forts. Toutefois, ces liens ne sont parfois pas accompagnés de liens juridiques correspondants.

Avec l’assurance vie, vous pouvez quand même transmettre un montant important de liquidités à un tiers. Tout cela sans que vos héritiers ne puissent s’y opposer (sauf en cas de “primes manifestement exagérées”).

Transmettre son patrimoine sans frais avec l’assurance vie : soignez la clause bénéficiaire

La clause bénéficiaire revêt une importance capitale en matière de transmission. Associée à un solide testament, c’est une combinaison particulièrement efficace pour transmettre votre patrimoine à moindres frais.

C’est particulièrement le cas pour la transmission de votre patrimoine aux petits-enfants. En effet, l’âge moyen de l’héritage pour les enfants ne cesse de reculer. Il se situe actuellement à plus de 50 ans contre moins de 30 ans en 1820. Ainsi, l’héritage ne participe plus à assurer l’établissement de la génération qui suit, tant la transmission arrive tard.

Pour concilier ce changement, une solution peut être la transmission transgénérationnelle avec le démembrement de la clause bénéficiaire de l’assurance vie. L’objectif est de transmettre sur deux générations : une première fois aux enfants, usufruitiers, puis aux petits-enfants, nus-propriétaires.

💡 Note : il reste toutefois important de faire rédiger par le notaire une convention de démembrement pour matérialiser cette créance et déterminer les droits et obligations de chacun.

Comment transmettre un bien immobilier de son vivant ?

Le fait de détenir un bien immobilier en nom propre ou en société joue un rôle important sur la transmission. En effet, que ce soit par donation ou par succession, cela engendre des implications différentes.

Les avantages d’une transmission du patrimoine immobilier de son vivant

Sans une planification préalable, certains héritiers se retrouvent parfois dans l’obligation de vendre la maison familiale pour s’acquitter des droits de succession.

En effet, bien que vous deveniez le propriétaire du bien immobilier, vous restez redevable à l’État des droits de succession. Dans le cas où vos héritiers n’auraient pas les liquidités disponibles, ils seraient contraints de vendre le bien à la hâte. Or, une vente précipitée est souvent dommageable pour le vendeur.

Transmettre de son vivant pour tirer parti de la valorisation du foncier

Un intérêt majeur de transmettre votre patrimoine immobilier de votre vivant est de ne pas “subir” la valorisation du foncier.

Par exemple, puisque le foncier des plus grandes métropoles a augmenté de plus de 50 % en 10 ans, transmettre le plus tôt possible est un argument de poids. En effet, dans le même temps la grille d’impôt n’a pas forcément augmenté. Transmettre vos biens devient de plus en plus lourd au fil des années.

Si v vous n’anticipez pas, vous vous retrouvez donc doublement perdant car vous n’avez pas optimisé vos abattements au fil des années et votre patrimoine à transmettre est plus élevé.

💡 Note : attention toutefois à ne pas tomber dans une course à l’optimisation fiscale. Optimiser fiscalement s’inscrit dans une démarche patrimoniale globale incluant, avant tout, l’aspect civil. Savoir qui hérite de quoi et disposer librement de la gestion de vos biens de votre vivant (en particulier de sa résidence principale) sont les premiers éléments à prendre en compte.

Transmettre un bien immobilier de son vivant avec le démembrement de propriété

Sous les feux des projecteurs ces dernières années, le concept du démembrement de propriété ne date pourtant pas d’hier.

Transmettre son patrimoine sans frais : des racines romaines

Durant l’Antiquité romaine, les mercenaires et soldats qui servaient dans l’armée romaine se voyaient souvent récompensés par des terres ou des biens.

Cependant, étant donné que ces soldats étaient souvent engagés dans des conflits armés, il existait un risque constant de mort au combat.

Pour cette raison, il était nécessaire de trouver des moyens de garantir que leurs biens et leurs terres puissent être transmis sans trop de fiscalité à leurs héritiers en cas de décès. Cette solution, c’était le démembrement de la propriété.

Transmettre son patrimoine sans frais : définition du démembrement

Concrètement, le principe de la donation en démembrement est de limiter la donation à la seule nue-propriété d’un bien.

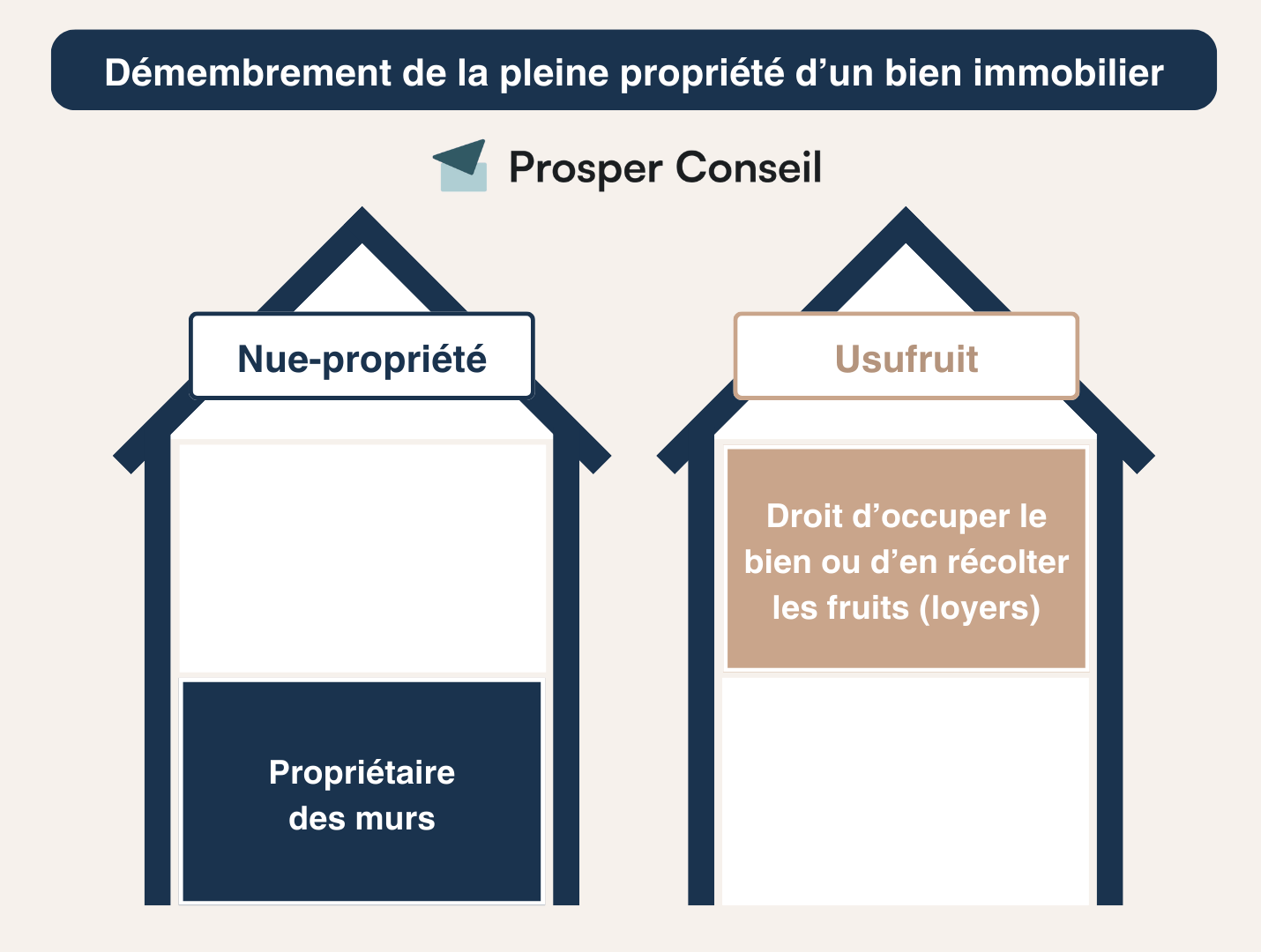

Pour rappel, la propriété est composée de trois éléments :

- Le droit d’user du bien (usus).

- La faculté d’en recueillir les fruits (fructus).

- La faculté d’en disposer (abusus).

En cas de donation en démembrement de propriété, généralement le donateur ne transmet que la faculté de disposer du bien (abusus), soit la nue-propriété. Ici, le donateur se réserve l’usufruit (composé de l’usus et du fructus). Il détient donc la jouissance du bien et la faculté d’en recueillir les fruits.

Sur le plan fiscal, la technique est intéressante puisqu’au jour de la donation, seule la valeur de la nue-propriété est soumise aux droits de mutation à titre gratuit (DMTG). Et plus le donateur (l’usufruitier dans le cas présent) est jeune, plus la valeur de la nue-propriété est faible selon barème usufruit nue-propriété.

Par exemple, si à 52 ans vous donnez la nue-propriété d’un appartement de 200 000 € à votre enfant, l’administration fiscale considère que la nue-propriété vaut 50 % soit 100 000 €… et en considérant l’abattement de 100 000 €, l’assiette imposable chute à 0 €.

De plus, au décès du donateur usufruitier, la pleine propriété se reconstitue sur la tête du donataire sans nouvelle imposition. Dans notre exemple, à votre décès l’enfant devient pleinement propriétaire d’un bien à 200 000 € (et sans doute plus encore au moment du décès vu l’inflation des prix immobiliers) sans frais de succession à payer.

💡 Note : aujourd’hui, le démembrement est souvent associé aux biens immobiliers. Il est toutefois tout à fait possible de démembrer des biens mobiliers à l’image d’un contrat de capitalisation.

Dans le cadre d’un patrimoine immobilier, nous vous recommandons de démembrer en priorité une résidence secondaire ou des investissements locatifs. L’indivision fonctionne souvent mieux pour un bien de ces catégories plutôt qu’avec une résidence principale. Il est toutefois tout à fait possible de transmettre votre maison de votre vivant.

Faut-il transmettre son patrimoine immobilier via une SCI ?

La question de la transmission du patrimoine immobilier via une société suscite souvent des débats sur son efficacité.

Créer une société civile immobilière (SCI) familiale en apportant les biens immobiliers et en donnant la nue-propriété des parts aux enfants est une stratégie qui s’adresse particulièrement aux patrimoines immobiliers importants.

Transmettre son patrimoine immobilier via une SCI pour éviter l’indivision

L’objectif principal de ce montage est d’éviter la situation de l’indivision et de faciliter les prises de décision.

En effet, l’expérience montre que lorsque les relations familiales se détériorent, la prise de décision collective devient de plus en plus compliquée. Par conséquent, la gestion du patrimoine familial peut rapidement se retrouver bloqué et même disparaître en cas de mauvaise optimisation de la fiscalité et de conflits familiaux excessifs.

À l’inverse, via une SCI, vous avez la possibilité de définir vos propres règles. En effet, vous disposez d’un pouvoir de gestion. Vous avez notamment la possibilité de vous désigner (avec par exemple votre conjoint) en tant que gérant de la SCI.

Être gérant fait de vous le représentant principal de la société. Cette position vous permet, si vous le souhaitez, de prendre unilatéralement les décisions. Vous pouvez donc par exemple préparer dans les statuts les rôles et obligations de chacun au moment de votre décès.

L’intérêt est aussi de transmettre progressivement les parts de la SCI à chaque enfant, en profitant des abattements tous les 15 ans.

💡 Note : en revanche, transmettre votre patrimoine immobilier via une société a un coût. Les coûts principaux sont liés à l’apport en nature des biens immobiliers. En effet, l’apport, assimilé à une cession à titre onéreux, déclenche le paiement de la plus-value immobilière des différents biens. Il faut également prendre en compte les coûts administratifs de la société (création des statuts, comptabilité, etc.).

Transmettre son patrimoine sans frais en France : exemple concret

95 % des ménages ont un patrimoine net inférieur à 1 million d’euros. C’est ce qu’affirme l’INSEE suite à son étude sur la distribution du patrimoine des ménages français paru en 2023.

Pour cet exemple, prenons le cas d’un couple marié avec 2 enfants.

| Parent 1 | Parent 2 | Total | |

|---|---|---|---|

| Don manuel ou notarié de son vivant en ligne directe (art 757 du CGI) | 100 000 € par enfant soit 200 000 € | 100 000 € par enfant soit 200 000 € | 400 000 € |

| Don de somme d’argent exonéré (art 790G du CGI) | 31 865 € par enfant soit 63 730 € | 31 865 € par enfant soit 63 730 € | 127 460 € |

| Assurance vie avant 70 ans (art 990i du CGI) | Abattement de 152 500 € par bénéficiaire soit 305 000 € | Abattement de 152 500 € par bénéficiaire soit 305 000 € | 610 000 € |

| Total | 568 730 € | 568 730 € | 1 137 460 € |

Dans cet exemple, on voit que le couple marié transmet à ses deux enfants plus de 1 million d’euros de patrimoine sans frais.

Sans ces combinaisons, ce même million d’euros aurait contraint les deux enfants à s’acquitter respectivement de droits de succession importants. Plusieurs dizaines de milliers d’euros chacun.

Finalement, l’immense majorité des Français peut transmettre son patrimoine sans payer aucun impôt. À condition d’anticiper, ce qui peut permettre de transmettre plus de 2 millions d’euros sans frais en combinant les optimisations (donations, présents d’usage, démembrements de propriété, assurance vie, etc.).

L’essentiel pour transmettre son patrimoine sans frais

Pour bien conclure, gardez en tête qu’il est préférable de prévenir que de guérir. En effet, la meilleure des actions à faire en matière de transmission reste de la prévoir le plus en amont possible. Une bonne transmission est une transmission bien préparée.

Certes, le sujet n’est pas aussi joyeux que le développement de votre capital mais il est crucial de l’anticiper. Les deux éléments clés à retenir pour transmettre son patrimoine sans frais sont que :

- le temps joue contre vous. Les tranches d’âge jouent un rôle clé en matière de succession et délimitent un grand nombre de règles. Que ce soit pour le démembrement, l’assurance vie ou encore les donations en numéraires, plus l’âge augmente moins les conditions seront favorables.

- 95 % des ménages français ont la possibilité de transmettre facilement leur patrimoine personnel sans frais. En effet, les méthodes pour économiser légalement des dizaines voire des centaines de milliers d’euros d’imposition existent.

Finalement, avec une bonne organisation, vous en viendrez même à penser que la succession est très peu taxée en France.

🧭 Malgré tout, le droit civil et le droit fiscal sont complexes. Pour optimiser la transmission d’un patrimoine important, il est conseillé de bénéficier d’un accompagnement personnalisé avec un expert. Prenez rendez-vous avec un conseiller en gestion de patrimoine Prosper Conseil.

Plus de patrimoine,

plus de revenus,

moins d’impôts !

Un conseil global à 360° pour mieux

profiter de votre patrimoine

Dans mon cas, je ne sais pas comment me positionner. Ma maman est décédée :

– mon père a l’usufruit de la totalité des biens, (ce qui est normal) (89 ans au décès de ma maman)

– moi je suis l’héritière en nue propriété de la totalité des biens de ma maman

comment cela va se passer au décès de mon père au niveau de la succession! mystère et boule de gomme! je n’ai rien trouvé dans les droits de successions pour ce cas là ou je n’ai pas compris!

les 100.000 euro j’ai compris mais 100.000 sur la part de ma mère et 100.000 euro sur la part de mon père soit 200.000, ou juste 100.000?

Dans votre situation, vous êtes nue-propriétaire des biens de votre mère, et votre père en a l’usufruit. C’est un cas classique de démembrement de propriété.

Au décès de votre père, deux cas se présentent :

– Sur les biens issus de la succession de votre mère : l’usufruit détenu par votre père s’éteint automatiquement. Vous devenez alors pleinement propriétaire, sans avoir à payer de droits de succession supplémentaires. Ce n’est pas une transmission, simplement la fin d’un droit temporaire. L’article 1133 du Code général des impôts (CGI) le confirme : l’extinction de l’usufruit dans ce contexte ne donne lieu à aucune imposition.

– Sur les biens de votre père : vous hériterez de sa part selon les règles classiques, avec un abattement de 100.000 € entre parent et enfant (article 779 du CGI). Attention : les contrats d’assurance-vie, eux, obéissent à des règles fiscales particulières.

Il est donc essentiel de faire le point avec un notaire et, idéalement, un conseiller en gestion de patrimoine, qui pourront vous accompagner de manière personnalisée et sécuriser l’ensemble de vos démarches.

Bonjour, vous dites qu’on peut donner à l’occasion d’un évènement 2,5 % de son revenu annuel. Considérez-vous que les intérêts d’une assurance-vie non retirés sont ou pas un revenu ? Merci.

Bonjour,

Le don déclaré et imposable se distingue du présent d’usage selon deux critères cumulatifs :

– Le présent d’usage doit être à la fois modique et proportionné à la situation financière du donateur.

– Il doit être offert à l’occasion d’un événement particulier (anniversaire, mariage, naissance, réussite à un examen, etc.) et être conforme à un usage social ou familial.

Attention : le présent d’usage n’est pas défini précisément par la loi, mais relève d’une tolérance administrative. Cela signifie que, tant qu’un don respecte les deux conditions ci-dessus, l’administration fiscale accepte de ne pas le considérer comme taxable (mais cette appréciation reste fragile).

➡️ Aucune règle chiffrée officielle n’existe. Les seuils parfois cités (comme 2,5 % du patrimoine) ne sont que des repères issus de la pratique et de la jurisprudence. L’appréciation se fait au cas par cas, et en cas de contentieux c’est le juge qui tranche (en tenant compte des circonstances au moment où le présent a été consenti, et non à la date du décès).

Fiscalement, les gains non retirés d’une assurance-vie ne sont pas considérés comme des revenus, mais ils font bien partie du patrimoine global. Ils peuvent donc être pris en compte pour apprécier la proportionnalité d’un présent d’usage.

Bonjour

je viens de perdre ma Maman. Aujourd’hui nous sommes passés au notaire avec mon père pour régler la succession notamment afin de retirer le nom de ma mère sur le bien immobilier et de remplacer celui par le nom des héritiers joint a celui de mon père. Je m interrogé Pourquoi aujourd’hui régler tout ces frais de succession en sachant que nous devrons de nouveau les régler plus tard au décès de mon père. Mon père ne compte pas vendre sa maison. Ne pouvons nous pas laisser la maison a leur deux noms et régler cette histoire de succession au décès de mon père dans le but d empêcher de payer double frais. est ce légal de procéder ainsi de cette façon?

Bonjour,

Je vous présente mes condoléances pour la perte de votre maman.

Votre question est tout à fait légitime, et vous avez raison de vous interroger sur le cadre légal. Car tout est ici une affaire de droit. Le notaire ne fait qu’appliquer la loi sans pouvoir juger de son bien-fondé.

Et c’est là qu’on entre dans une logique propre à chaque État de droit. Les règles de succession varient considérablement d’un pays à l’autre, selon le système juridique en place. On observe par exemple de grandes différences entre les pays de common law (États-Unis, Royaume-Uni, etc.) et ceux de tradition romano-germanique (France, Allemagne, etc.).

En France, la succession est strictement encadrée, notamment par le Code civil (pour savoir qui hérite, et dans quelles proportions) et par le Code général des impôts (pour déterminer s’il y a des droits à payer). Ce sont deux volets bien distincts : le droit civil d’un côté, et le droit fiscal de l’autre.

Dans votre cas (et sauf indication contraire), la succession est probablement soumise au droit français. Or, la loi française dispose que toute mutation (c’est-à-dire tout changement de propriétaire) d’un bien immobilier présent sur le territoire doit être déclarée, et peut entraîner une imposition. Même si le bien reste au sein de la famille et que votre père continue d’y vivre, la loi considère qu’il y a eu transmission. Et cette transmission entraîne certaines démarches administratives et fiscales, dont les droits de succession font partie.

Le rôle du notaire, en tant qu’officier public, est justement de sécuriser cette étape : il veille à ce que tout soit fait dans les règles, mais il n’a pas le pouvoir de différer ou de fusionner les successions pour en limiter le coût. Il agit dans un cadre strict qu’il ne peut pas contourner.

En revanche, il est tout à fait possible d’anticiper les successions afin de les optimiser (que ce soit par un changement de régime matrimonial, une clause de préciput, un démembrement de propriété, un testament, une assurance-vie, etc.). Pour cela, vous pouvez vous faire accompagner par votre notaire ou par un de nos conseillers en gestion de patrimoine.

En résumé : ce n’est pas que vous “payez deux fois pour la même chose”, c’est que vous réglez deux successions distinctes, chacune ayant ses propres implications.

Bonjour,

ma maman étant décédé le 11mars, elle a fait une assurance vie qui ne passe pas devant notaire. combien de temps faut il attendre pour récupérer cette somme ?

Bonjour,

Je vous présente mes condoléances pour la perte de votre maman.

L’assurance-vie est effectivement un contrat hors succession (du moins pour les versements effectués avant les 70 ans de l’assuré). Toutefois, il faut tout de même informer le notaire des contrats existants.

Une fois le dossier complet (acte de décès, RIB, pièce d’identité, etc.) reçu par l’assureur, celui-ci a l’obligation de verser les fonds dans un délai d’un mois (article L132-23-1 du Code des assurances).

Bon courage dans ces démarches,

Prenez soin de vous.

Bonjour,

Ma mère a 89 ans et souhaite donner la nu-propriété de sa maison secondaire à ses trois enfants; La maison est estimée à 1 million d’euros. Combien de réduction de frais de succession pourrait-on bénéficier ?

Merci pour votre réponse.

Bonjour,

À 89 ans, la nue-propriété représente 80 % de la valeur du bien, soit une base taxable réduite à 800 000 € pour une maison estimée à 1 million d’euros.

Il est important de rappeler que la donation avec réserve d’usufruit est une bonne stratégie, mais elle implique des aspects civils et fiscaux à bien considérer :

– En transmettant la nue-propriété, votre mère anticipe la succession de son vivant. Toutefois, à son décès, les trois enfants seront en indivision sur la pleine propriété du bien. L’indivision étant un mode de détention précaire, la maison sera probablement vendue, sauf si l’un des enfants rachète les parts des autres.

– Cette donation anticipée permet aussi de réduire l’imposition, mais il faut noter que les droits de donation sont dus immédiatement. Leur montant dépend de plusieurs critères (valeur du bien, abattements, barème fiscal, etc.).

Chaque situation étant unique, choisir un conseiller en gestion de patrimoine et un notaire est essentiel pour optimiser cette transmission de manière personnalisée.

Je n’ai pas d’enfants, mais j’aimerais que mes neveux soient mes héritiers. Si j’ai bien compris, la meilleure solution dans ma situation est d’utiliser l’assurance vie ?

Effectivement, l’assurance vie représente la meilleure solution à l’heure actuelle. Concrètement, pour les versements réalisés avant vos 70 ans, vous pouvez transmettre 152 500 € à chacun de vos neveux sans aucune imposition. Ensuite, les sommes excédant les 152 500 € sont soumises à un prélèvement de 20 % pour les 700 000 premiers euros et à 31,25 % au-delà (article 990 I du code général des impôts).

Dans tous les cas, la fiscalité de l’assurance vie “hors succession” (versements réalisés avant 70 ans) est plus intéressante que la fiscalité de la succession par défaut de 55 % entre oncle/tante et neveu/nièce (après un abattement de 7 967 €).

En outre, les versements réalisés sur l’assurance vie après vos 70 ans bénéficient d’un abattement global de 30 500 €. Si vos versements dépassent cet abattement, ils intègrent alors votre actif successoral (fiscalité par défaut). Bonne nouvelle : seuls les versements sont pris en compte pour la fiscalité (article 757 B du code général des impôts : “à concurrence de la fraction des primes versées après l’âge de soixante-dix ans”). En d’autres termes, les plus-values générées après vos 70 ans sont exonérées d’imposition.