Épargne salariale : avantages, inconvénients et déblocages

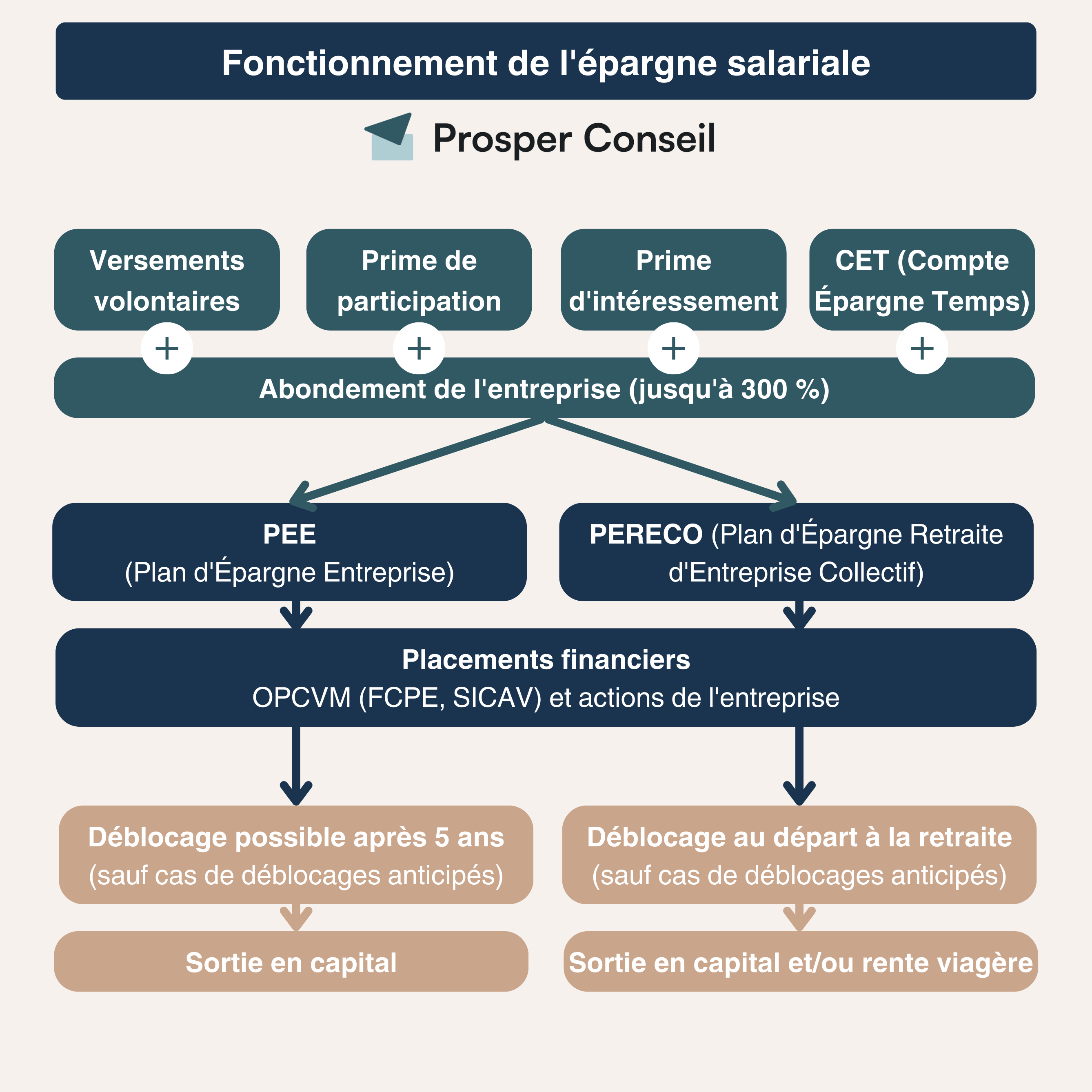

Versements volontaires, primes d’intéressement et de participation, Compte Épargne Temps (CET), abondements… Quels sont les avantages et inconvénients de l’épargne salariale ?

📌 L’épargne salariale constitue un levier financier puissant offert aux salariés par les entreprises pour valoriser leur travail et leur fidélité. En effet, votre entreprise peut vous faire bénéficier de revenus complémentaires avec une fiscalité avantageuse. C’est un dispositif gagnant-gagnant pour votre employeur et pour vous en tant qu’employé.

Cependant, il n’est pas toujours évident de savoir comment optimiser au mieux cette épargne :

- Faut-il percevoir directement les primes ou les placer ?

- PEE (Plan d’Épargne Entreprise) et/ou PERECO (Plan d’Épargne Retraite d’Entreprise Collectif) ?

- Gestion libre ou gestion pilotée ?

- Quels placements financiers choisir ?

- Quand et comment débloquer son épargne salariale ?

- Quelle fiscalité à la sortie ?

Il peut être difficile de savoir quelle stratégie adopter pour optimiser votre épargne. Dans cet article, nous vous éclairons sur les différentes options qui s’offrent à vous pour valoriser cette précieuse épargne. Étape par étape, l’article développe chaque point de l’illustration ci-dessous.

SOMMAIRE

- Avantages et inconvénients de l’épargne salariale : versements, primes, CET et abondements

- Le plan d’épargne entreprise (PEE) : outil le plus intéressant !

- L’épargne salariale pour la retraite : PERECO et PERO

- Quels placements choisir pour son épargne salariale ?

- Épargne salariale : avantages et inconvénients de la gestion libre et pilotée

- Déblocage de votre épargne salariale : PEE et PERECO

- L’avis de Prosper Conseil sur l’épargne salariale

Avantages et inconvénients de l’épargne salariale : versements, primes, CET et abondements

L’épargne salariale est un terme générique regroupant de nombreux dispositifs d’épargne. Tout d’abord, explorons ensemble le fonctionnement de chaque mode de versement pour optimiser au mieux votre épargne salariale.

Les versements volontaires et les abondements

Les versements volontaires sont intéressants uniquement si votre employeur propose un abondement. C’est-à-dire un versement complémentaire “bonus” offert par l’employeur (dans une limite de 300 %).

Prenons un exemple dans lequel votre employeur propose un abondement de 200 % sur vos versements volontaires. Si vous versez 1 000 € alors votre employeur abonde 200 % de 1 000 €, soit 2 000 € !

Finalement, vous faites une plus-value de 200 % sans prendre de risque. Très intéressant ! Ainsi, profitez au maximum de l’abondement lorsque vous y avez accès.

💡 Note : cependant, il y a des limites aux abondements. En effet, vous ne pouvez pas verser 100 000 € et l’entreprise abonde 300 000 €. Ce serait trop beau ! En 2023, l’abondement ne peut pas être supérieur à 3 519 € et dépasser 25 % de votre rémunération annuelle brute pour le PEE (BOI-RSA-ES-10-30-10). Quant au PERECO, en 2023, l’abondement ne peut pas être supérieur à 7 039 € (BOI-RSA-ES-10-30-20).

Les primes d’intéressement et de participation

Les primes d’intéressement et de participation sont des dispositifs mis en place par votre entreprise pour récompenser la performance collective et individuelle des salariés.

D’un côté, la participation est une quote-part des bénéfices de l’entreprise distribuée aux employés. D’un autre côté, l’intéressement consiste à verser une prime calculée en fonction des objectifs définis et atteints par l’entreprise (croissance du chiffre d’affaires et des marges, niveau de satisfaction des clients, etc.).

Lorsque vous percevez ces primes, vous devez choisir entre :

- Les percevoir directement sur votre compte bancaire. Solution pertinente si vous êtes faiblement imposé. En effet, les primes s’ajouteront tout simplement à vos salaires. C’est-à-dire ceux déclarés en case 1AJ (ou 1BJ si vous déclarez en couple) de votre déclaration 2042.

- Les placer sur un plan d’épargne salariale. Solution pertinente si vous êtes fortement imposé. En effet, vous n’aurez pas à les déclarer et vous ne paierez donc pas d’Impôt sur le Revenu (IR). Cependant, vos primes seront bloquées pendant 5 ans pour le PEE ou jusqu’à la retraite pour le PERECO (sauf cas de déblocages anticipés).

Prenons l’exemple d’une prime de participation de 1 000 € nets. Si vous êtes dans la TMI (Tranche Marginale d’Imposition) à 30 %, c’est-à-dire que vous gagnez plus de 27 500 € par an, cela revient à choisir entre 700 euros tout de suite, ou 1 000 euros plus tard.

💡 Note : si votre entreprise compte plus de 50 salariés depuis plus de 5 ans alors la prime de participation est obligatoire. Quant à la prime d’intéressement, sa mise en place est toujours facultative.

Le Compte Épargne Temps (CET)

Le Compte Épargne Temps (CET) est un dispositif vous permettant :

- d’accumuler vos congés payés non pris, vos jours de repos ou vos RTT pour les utiliser ultérieurement ;

- de récupérer vos jours de congés non utilisés sous forme de rémunération ;

- et de placer la rémunération de vos jours de congés sur un plan d’épargne salariale pour bénéficier d’une exonération d’IR (impôt sur le revenu) et de charges sociales.

La mise en place d’un CET est optionnelle. Lorsqu’il est mis en place, les dispositions du CET sont fixées par convention ou accord d’entreprise.

💡 Note : les primes et abondements versés par l’employeur sont toujours soumis à la Contribution Sociale Généralisée (CSG) et à la Contribution au Remboursement de la Dette Sociale (CRDS) au taux global de 9,70 %. Si vous percevez une prime de 1 000 € bruts, vous bénéficierez réellement de 903 € nets. Ce qui est toujours bien plus avantageux qu’une prime classique où l’employeur paie 1 400 € et le salarié ne reçoit que 700 € avant IR.

Le plan d’épargne entreprise (PEE) : outil le plus intéressant !

Le Plan d’Épargne Entreprise (PEE) est une enveloppe d’épargne salariale destinée à recueillir vos versements volontaires, vos primes et vos abondements. En fonction de la taille de votre entreprise, votre PEE peut prendre deux autres formes :

- PEI (Plan d’Épargne Interentreprises). Il est commun à plusieurs entreprises et permet de mutualiser la mise en place et le coût pour les PME (Petites et Moyennes Entreprises).

- PEG (Plan d’Épargne Groupe). Il est mis en place au sein d’un groupe d’entreprises et harmonise les solutions proposées au sein du groupe.

Le fonctionnement du PEI et du PEG est quasi-similaire au fonctionnement du PEE.

Avantages et inconvénients de l’épargne salariale avec le PEE

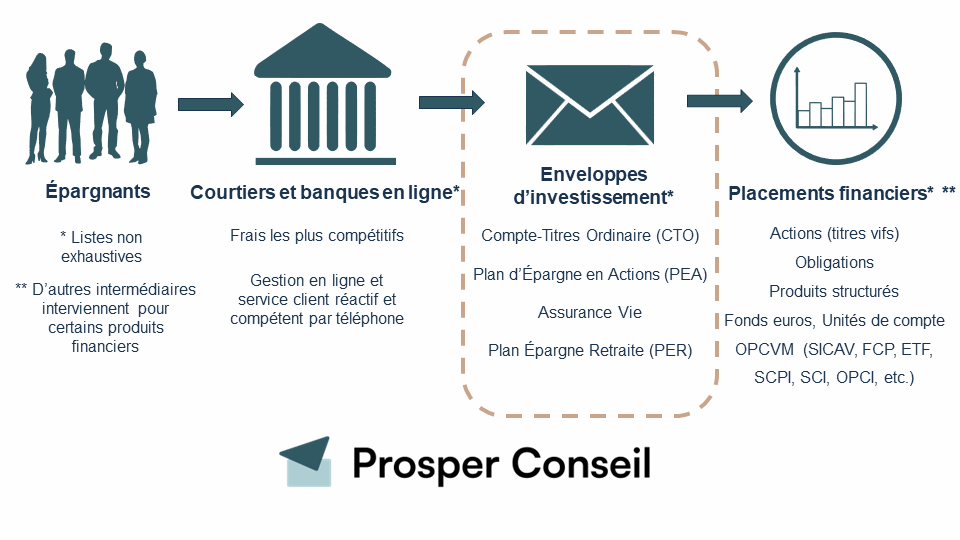

Le PEE est une enveloppe fiscale comme le PEA (Plan d’Épargne en Actions), l’assurance vie, le CTO (Compte-Titres Ordinaire), le PER (Plan d’Épargne Retraite), etc.

Comme l’illustre l’image ci-dessus, les enveloppes sont les contenants et détiennent les placements financiers. Chaque enveloppe répond à des règles spécifiques. Les principaux avantages et inconvénients de l’épargne salariale avec le PEE sont les suivants :

- Les sommes placées sur votre PEE sont exonérées d’IR et de charges sociales, ce qui constitue un avantage significatif si vous êtes fortement imposé.

- Les plus-values générées sont aussi exonérées d’IR. Elles sont donc uniquement soumises aux Prélèvements Sociaux (PS) au taux de 17,2 % (en 2023).

- En contrepartie, les sommes sont bloquées pendant 5 ans au minimum, sauf cas de déblocage exceptionnel.

💡 Note : faites appel à la gestion conseillée Prosper Conseil pour intégrer au mieux votre épargne salariale dans la stratégie globale de votre patrimoine. En effet, il est important de prendre du recul sur votre patrimoine pour optimiser votre épargne salariale. Vous offrir une vue d’ensemble et un accompagnement de qualité est le meilleur des investissements.

Plus de patrimoine,

plus de revenus,

moins d’impôts !

Un conseil global à 360° pour mieux

profiter de votre patrimoine

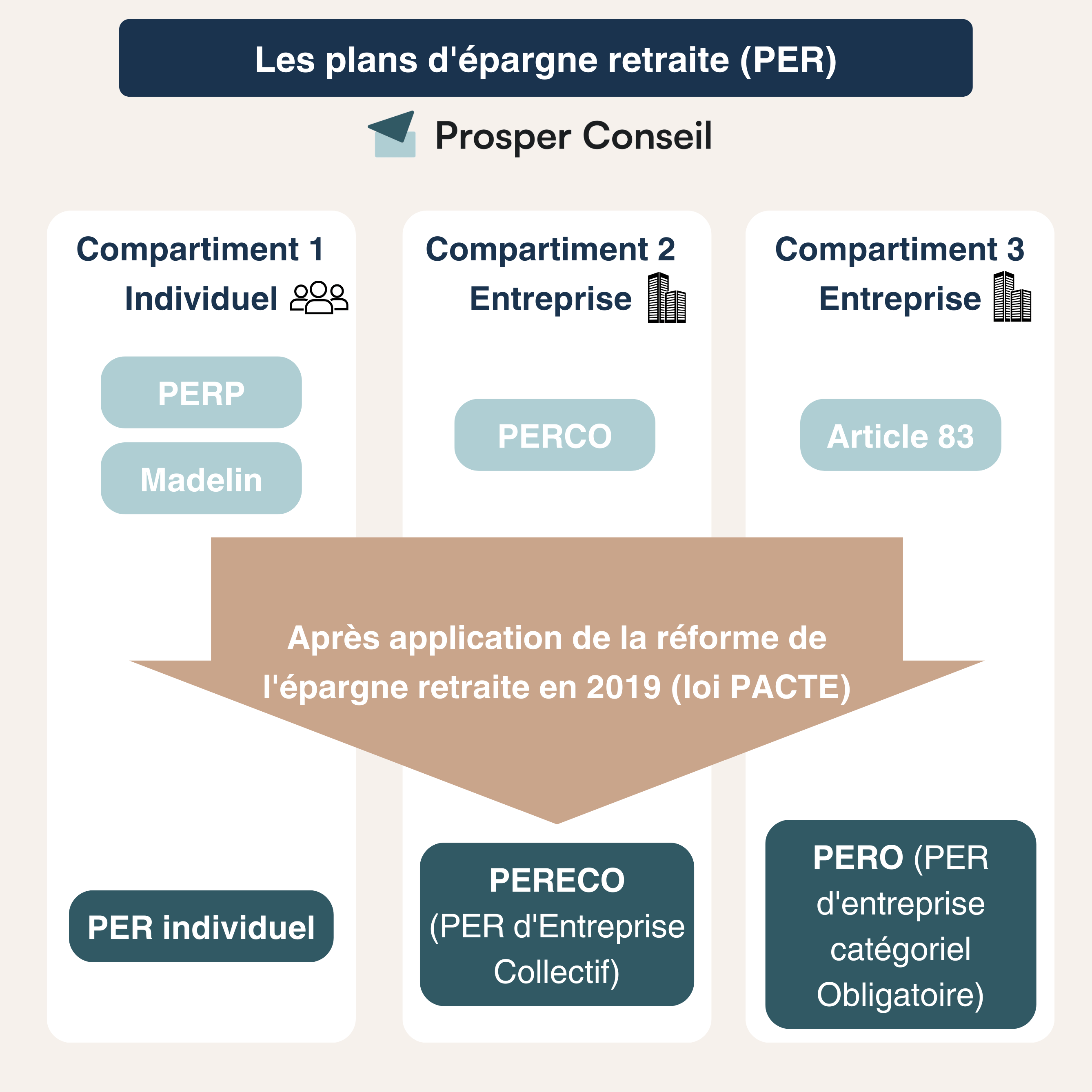

L’épargne salariale pour la retraite : PERECO et PERO

En parallèle du PEE, votre employeur peut également mettre en place deux enveloppes d’épargne retraite en entreprise :

- le Plan d’Épargne Retraite d’Entreprise Collectif (PERECO, ex PERCO), soit le compartiment 2 ;

- et le PER Obligatoire (PERO), soit le compartiment 3.

💡 Note : ici, nous abordons uniquement les compartiments 2 et 3 (les PER en entreprise). Si vous voulez en savoir plus sur le compartiment 1 (les PER hors entreprise), consultez notre article sur le sujet : Le plan d’épargne retraite individuel (PERin).

Le PERO : enveloppe obligatoire (compartiment 3)

Le PER d’entreprise catégoriel Obligatoire (PERO) succède au contrat Article 83. Il est destiné à certaines catégories de salariés, comme les dirigeants et cadres supérieurs, qui doivent obligatoirement y adhérer. Le PERO fonctionne comme le PERECO à deux différences près :

- vous devez y souscrire obligatoirement ;

- les versements obligatoires sont convertis en rente viagère à la sortie, tandis que les autres versements peuvent être récupérés en capital ou en rente.

Le PERECO : utile seulement avec un abondement (compartiment 2)

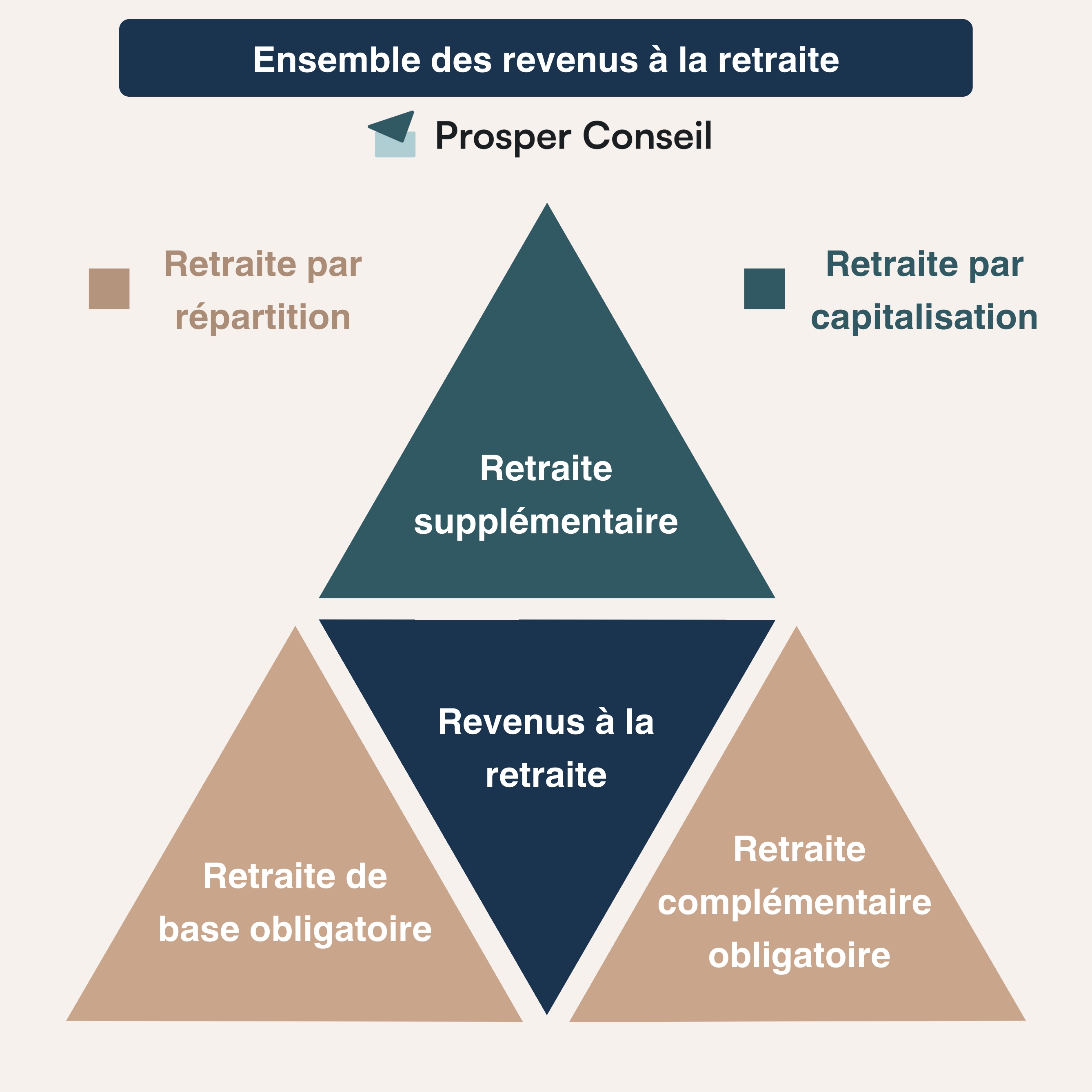

Le PERECO a été spécifiquement conçu pour répondre aux besoins de préparation de la retraite. Il incite les épargnants à se préparer une retraite par capitalisation (retraite supplémentaire) en complément de la retraite par répartition (retraite de base et complémentaire).

Toutefois, le PERECO est une enveloppe très contraignante. Les sommes placées peuvent être débloquées uniquement au départ à la retraite (sauf cas de déblocage anticipé).

Ainsi, si votre entreprise vous propose la mise en place d’un PERECO, profitez en uniquement s’il y a un abondement sur vos versements volontaires. Dans les autres situations, il vaut mieux placer vos primes sur votre PEE car l’enveloppe est beaucoup souple.

Enfin, sachez que vous pouvez déduire les versements volontaires réalisés sur le PERECO de votre revenu imposable. Cela fonctionne de la même manière que pour le PERin (compartiment 1). Consultez notre article sur le sujet : Réduire ses impôts avec le PER individuel.

💡 Note : vous pouvez transférer votre PERECO (compartiment 2) vers un PERin (compartiment 1) si vous quittez votre entreprise. De plus, même sans quitter votre entreprise, vous pouvez réaliser un transfert tous les 3 ans. Cela vous permettra de bénéficier d’un meilleur courtier proposant de meilleurs placements pour investir (moins de frais et meilleurs fonds, donc votre épargne travaille mieux).

Fiscalité du PERECO

À la sortie du PERECO, les règles fiscales sont beaucoup plus compliquées que pour le PEE. En effet, elles varient en fonction de vos :

- nature de vos versements : volontaires (défiscalisés ou non), ou versements de votre entreprise (participation, intéressement, abondement) ;

- et de votre mode de sortie (en capital, en rente viagère, ou les deux).

| Versement volontaire déduit de vos revenus imposables | Versement volontaire NON déduit de vos revenus imposables | Versement de l’entreprise (primes, abondement, CET) | |

|---|---|---|---|

| Fiscalité à l’entrée | Versement déductible de votre revenu imposable | Versement NON déductible de votre revenu imposable | Exonération d’impôt sur le revenu (IR) sur la somme placée en PERECO Mais 9,7 % de CSG/CRDS |

| Fiscalité à la sortie en capital | – Capital imposé au barème IR – Plus-value imposée à la Flat tax 30 % | – Capital exonéré d’IR – Plus-value imposée à la Flat tax 30 % | – Capital exonéré d’IR – Plus-value taxée aux prélèvements sociaux (17,20 %) |

| Fiscalité à la sortie en rente | Rentes Viagères à Titre Gratuit (RVTG) après abattement de 10 % | Rentes Viagères à Titre Onéreux (RVTO) | Rentes Viagères à Titre Onéreux (RVTO) |

Quels placements choisir pour son épargne salariale ?

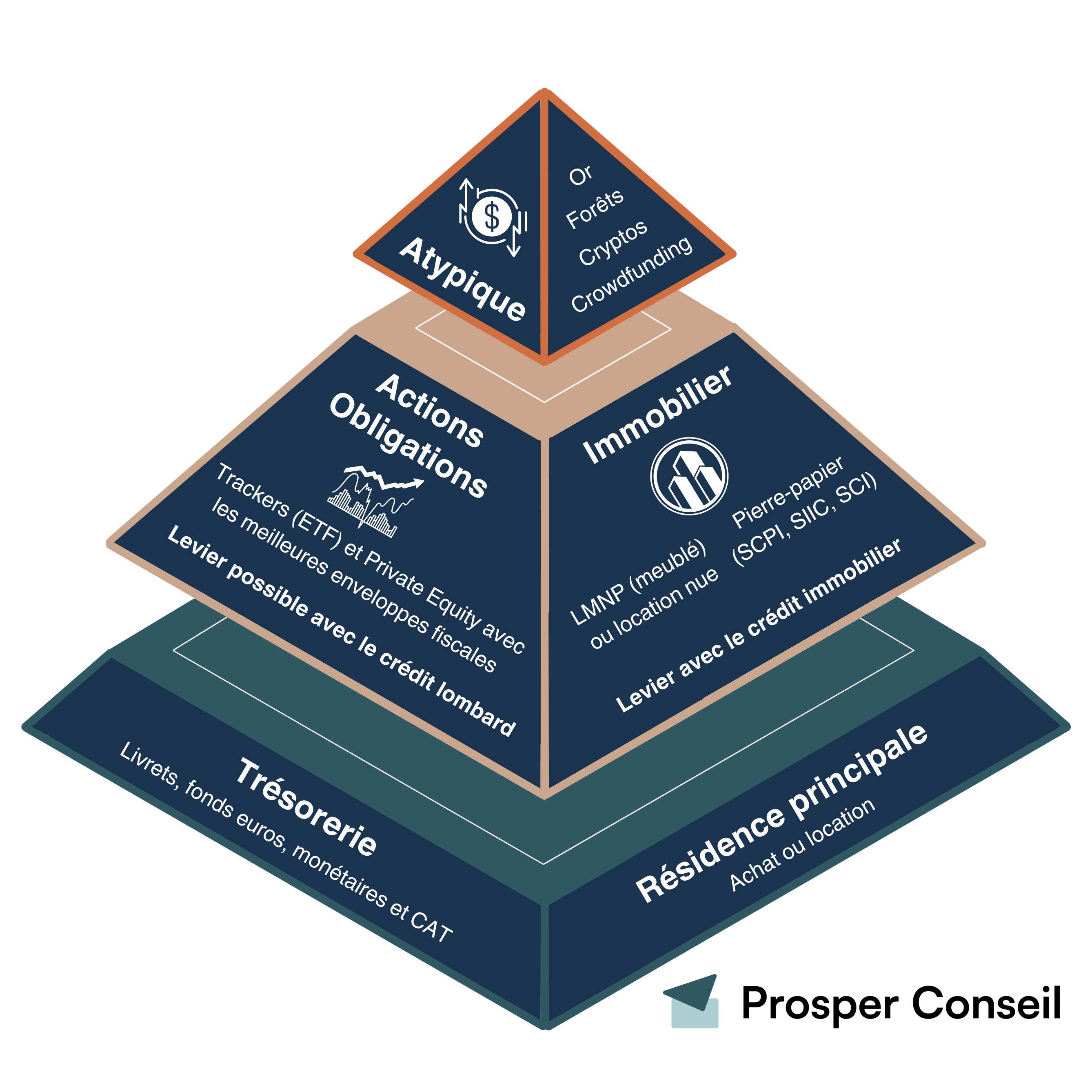

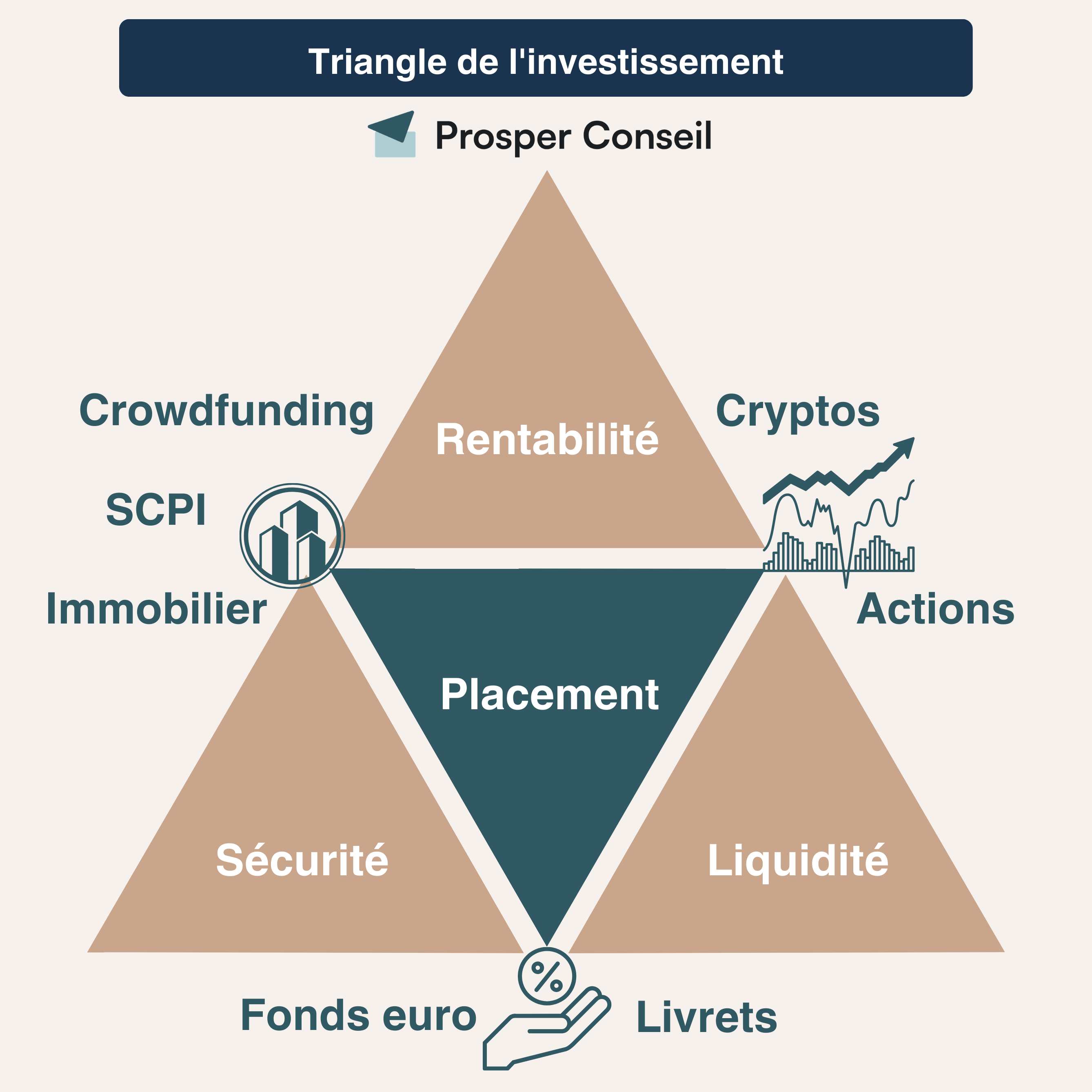

Lorsque vous bénéficiez de l’épargne salariale, il est primordial de bien choisir vos placements (fonds d’investissement : actions, obligations, monétaire, etc.) en fonction de votre stratégie patrimoniale et de votre profil d’investisseur. Celle-ci doit s’intégrer dans votre allocation d’actifs illustrée ci-dessous.

Le PEE et le PERECO offrent une gamme de placements financiers définie et limitée par votre teneur de compte (Amundi, Natixis, Epsor, Eres, etc.). Vous trouverez ci-dessous les principaux placements proposés au sein de l’épargne salariale.

Avantages et inconvénients des fonds monétaires en épargne salariale

Les fonds monétaires sont les investissements les moins risqués. En effet, le marché monétaire se compose de titres d’emprunts et de créances à court terme. Ils sont :

- peu risqués ;

- mais ils offrent un faible rendement.

Avantages et inconvénients des fonds obligataires en épargne salariale

Les fonds obligataires investissent dans des titres de créances à moyen et long terme, émis par des entreprises ou des États. Ils sont plus risqués que les fonds monétaires, aussi liquides mais offrent généralement une meilleure rentabilité.

Avantages et inconvénients des fonds actions en épargne salariale

Les fonds actions investissent dans des titres de propriété d’entreprises cotées en bourse. Comme vu précédent, les risques d’un investissement en actions sont plus élevés mais peuvent offrir une rentabilité plus importante à long terme.

Ainsi, les fonds actions sont à privilégier pour les projets ayant un horizon de long terme (plus de 8 ans) car ils ont le temps de bénéficier de la croissance des marchés.

Avantages et inconvénients des fonds diversifiés en épargne salariale

Certains plans d’épargne salariale proposent des fonds diversifiés qui combinent les placements vus précédemment (monétaire, obligataire et actions). En général, ces fonds sont à éviter lorsque vous êtes en gestion libre. En effet, il est préférable de définir vous même un ratio monétaire/obligataire/action avec les fonds “purs”.

Actions de l’entreprise

Votre entreprise peut aussi vous proposer de prendre part à son capital. En général, vous bénéficiez d’une décote permettant d’acquérir plus d’actions pour une même somme.

Toutefois, vous vous exposez au risque spécifique lié à la santé financière de votre entreprise. Si votre entreprise va mal, la chute peut être rude. Cette formule doit donc constituer une partie raisonnable de vos investissements et doit correctement s’intégrer dans votre allocation patrimoniale globale.

Épargne salariale : avantages et inconvénients de la gestion libre et pilotée

Dans tous les cas, votre PEE est en gestion libre. Vous devez alors choisir vous-même vos placements.

Quant au PERECO, vous avez le choix entre la gestion libre et la gestion pilotée :

- D’un côté, la gestion libre est utile si vous souhaitez être autonome dans le choix de vos fonds.

- D’un autre côté, si vous souhaitez déléguer le choix de vos investissements, vous pouvez choisir la gestion pilotée avec un profil de risque adapté.

Par exemple, si vous savez que vous allez débloquer votre PERECO à votre retraite dans une vingtaine d’années, alors il est préférable de choisir un profil dynamique exposé principalement aux actions.

En effet, la volatilité (le mouvement des cours) est le principal risque des investissements en fonds actions. Toutefois, si vous avez un horizon de long terme, ce risque est grandement réduit car le marché actions est structurellement haussier sur le long terme malgré des corrections et krachs boursiers occasionnels.

💡 Note :votre conseiller Prosper Conseil vous accompagne dans le choix de vos placements en gestion libre (actions, obligations, immobilier, etc.) pour l’ensemble de votre patrimoine, dont l’épargne salariale. C’est la gestion conseillée Prosper Conseil. Prenez rendez-vous.

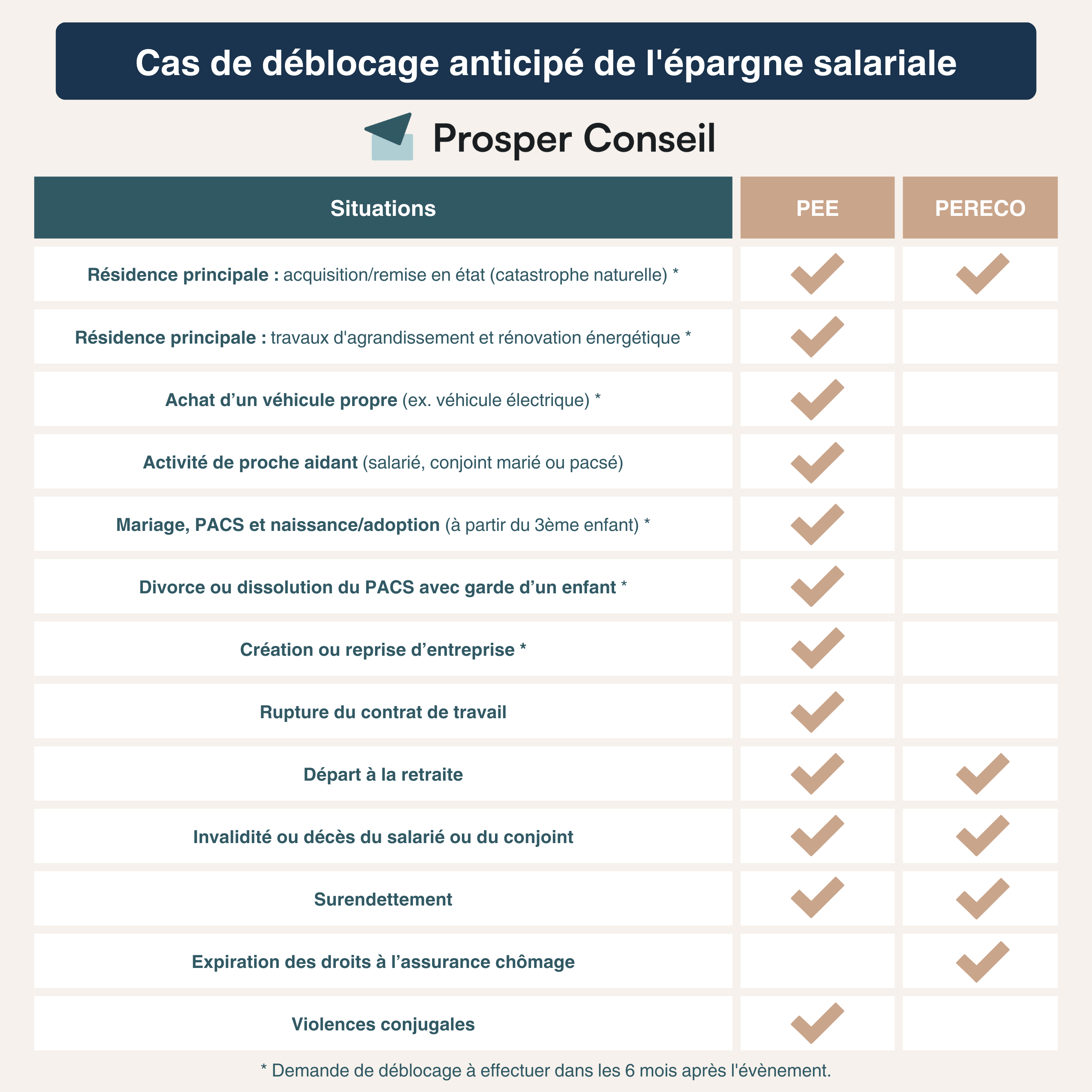

Déblocage de votre épargne salariale : PEE et PERECO

Quand et comment débloquer votre épargne salariale ? En effet, l’argent placé dans votre PEE est bloqué pendant 5 ans. Tandis que le capital placé au sein de votre PERECO est bloqué jusqu’à votre départ à la retraite.

Toutefois, vous pouvez débloquer vos investissements de manière anticipée sous certaines conditions :

Déblocage et sortie du PEE

Lorsque vous débloquez l’argent de votre PEE, vous sortez en capital. C’est-à-dire que vous récupérez sur votre compte courant vos sommes placées avec une plus-value ou une moins-value.

Dès que vous pouvez débloquer l’argent de votre PEE, faites le. En effet, il vaut mieux sortir vos investissements de votre PEE et les réinvestir dans d’autres enveloppes comme votre assurance vie.

Pourquoi ? Car votre assurance vie est une meilleure enveloppe pour investir : des frais plus bas, accès à de meilleurs fonds, et des avantages non négligeables pour transmettre votre patrimoine. Contrairement au PEE.

Déblocage et sortie du PERECO

Les événements permettant un déblocage anticipé du PERECO sont moins nombreux que pour le PEE. En outre, depuis 2019, vous pouvez débloquer votre PERECO lors de l’achat de votre résidence principale.

En général, le déblocage du capital se fait au départ en retraite. À ce moment là, vous pourrez demander une sortie en capital ou en rente viagère.

La sortie en rente viagère implique d’abandonner le capital au profit de l’assureur. Si vous décédez peu de temps après votre départ en retraite, cela peut être préjudiciable pour vous et vos héritiers. Selon nos estimations, il vous faudrait vivre très longtemps pour que la rente soit rentable par rapport à la sortie en capital… c’est un pari.

Ainsi, nous préférons la sortie en capital car vous gardez la main. De plus, votre argent travaille toujours à votre profit (et non pour l’assureur) et vous pouvez le récupérer à votre rythme si besoin (comme une rente, rien ne vous empêche de sortir une partie du capital tous les mois).

L’avis de Prosper Conseil sur l’épargne salariale

🧭 Finalement, l’épargne salariale représente une opportunité en or pour complémenter vos revenus et valoriser votre patrimoine. Pour en tirer le meilleur parti :

- Profitez au maximum de l’abondement, s’il y en a un.

- Récupérez vos primes directement si vous êtes faiblement imposé (TMI 0 ou 11 %). Sinon, placez-les sur un PEE en priorité.

- Optimisez le choix de vos placements (fonds) dans votre PEE et PERECO en fonction de votre allocation patrimoniale et de votre profil.

- Demandez un prêt adossé à votre PEE, si vous avez besoin de liquidités et que vous ne pouvez pas le débloquer.

Chez Prosper Conseil, nous sommes à votre disposition pour vous accompagner dans la gestion optimale de votre patrimoine (y compris l’épargne salariale). Prenez rendez-vous.

Plus de patrimoine,

plus de revenus,

moins d’impôts !

Un conseil global à 360° pour mieux

profiter de votre patrimoine

J’anticipe l’achat de ma résidence principale dans 2 ans environ. Comment faire pour débloquer mon PEE à ce moment-là ?

Pour débloquer les sommes présentes dans votre PEE pour l’achat de votre résidence principale, vous devez envoyer un message à votre teneur de compte (ex. Amundi, Natixis, CIC Épargne salariale, Esalia, Eres, Epsor, etc.) directement depuis le site internet ou par e-mail. En pratique, vous devez respecter certaines conditions :

– Le montant débloqué est limité au montant de l’apport personnel. Pensez donc à bien inclure le montant de votre épargne salariale dans votre plan de financement.

– Pour un bien existant, votre demande de déblocage d’épargne (affectée au PEE) doit être présentée dans un délai de 6 mois à compter de la survenance de la signature du compromis ou de l’acte définitif.

– En général, trois pièces justificatives sont demandées : (1) une attestation sur l’honneur à remplir par vos soins ; (2) une attestation de plan de financement définitif à compléter par la banque ; (3) une attestation notariale à compléter par le notaire.