Assurance vie, PER et PEA : 3 dispositifs d’épargne clés

En France, vous avez accès à différents dispositifs d’épargne qui permettent d’optimiser la fiscalité de vos revenus de placements : l’assurance vie française, l’assurance vie luxembourgeoise, le PER (Plan d’Épargne Retraite) et le PEA (Plan d’Épargne en Actions).

📌 Chacune de ces enveloppes d’épargne possède des avantages fiscaux spécifiques, mais aussi un mode de fonctionnement propre. Assurance vie, PEA et PER répondent à des objectifs quelque peu différents les uns des autres et permettent d’investir sur les meilleurs placements (actions, immobilier, fonds euro, etc.). La question se pose de savoir quel est le dispositif le plus plus adapté à votre situation et à vos projets financiers.

De par sa polyvalence et sa souplesse d’utilisation, l’assurance vie est incontournable. Pour autant, il ne faut pas négliger le PEA et le PER, ces 2 enveloppes comportent des avantages très intéressants.

Alors, lesquelles choisir pour anticiper et assurer vos projets de vie ? Voyons ensemble les avantages et inconvénients de ces 3 dispositifs d’épargne.

SOMMAIRE

- Assurance vie, PER et PEA : 3 enveloppes capitalisantes

- Les spécificités de l’assurance vie, du PER et du PEA

- Quels dispositifs privilégier en fonction de sa stratégie d’investissement ?

- L’avis de Prosper Conseil

Assurance vie, PER et PEA : 3 enveloppes capitalisantes

Avant de voir en détail quels sont les avantages spécifiques de l’assurance vie, du PER et du PEA, il faut ici rappeler une caractéristique que partagent ces 3 dispositifs :

L’assurance vie, le PER et le PEA sont des enveloppes capitalisantes.

Cet avantage n’est pas toujours bien compris des épargnants individuels. Tout du moins, ils ne mesurent pas bien l’atout que cela représente. Il s’agit pourtant d’une caractéristique très intéressante pour faire fructifier son patrimoine.

Qu’est-ce qu’une enveloppe capitalisante ?

Par défaut, les dividendes d’actions, les coupons d’obligations que perçoit un épargnant, ainsi que les plus-values qu’il réalise à l’occasion de la cession de titres, sont imposables dans l’année où les gains sont constatés.

Ce mode d’imposition est celui qui s’applique par défaut sur les revenus de valeurs mobilières. Il concerne les gains réalisés sur un Compte-Titres Ordinaire (dividendes perçus ou plus-values réalisées), ou encore les intérêts perçus sur des livrets non réglementés.

Mais une enveloppe capitalisante permet d’échapper à cette taxation immédiate des gains !

L’assurance vie, le PER et le PEA vous permettent de percevoir vos dividendes et de réaliser des plus-values sans “frottement fiscal”, puisque le fait générateur de la fiscalité est le retrait de l’enveloppe.

Ainsi, les dividendes et les plus-values de vos investissements bénéficient d’une totale exonération d’impôt et de taxes au moment de leur encaissement sur votre assurance vie, PEA et PER.

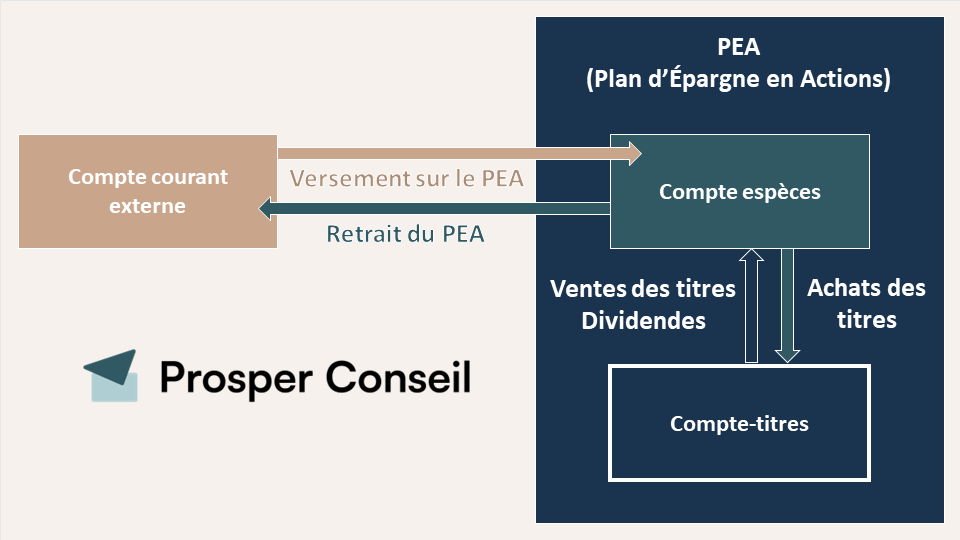

Exemple avec l’illustration ci-dessous pour le PEA :

Tant que vous ne faites pas de retrait (virement externe) vers votre compte courant, vous n’avez rien à déclarer car vous restez au sein de l’enveloppe. Donc vous pouvez vendre vos titres, recevoir les dividendes au sein de l’enveloppe et les réinvestir sans déclaration fiscale ni impôts.

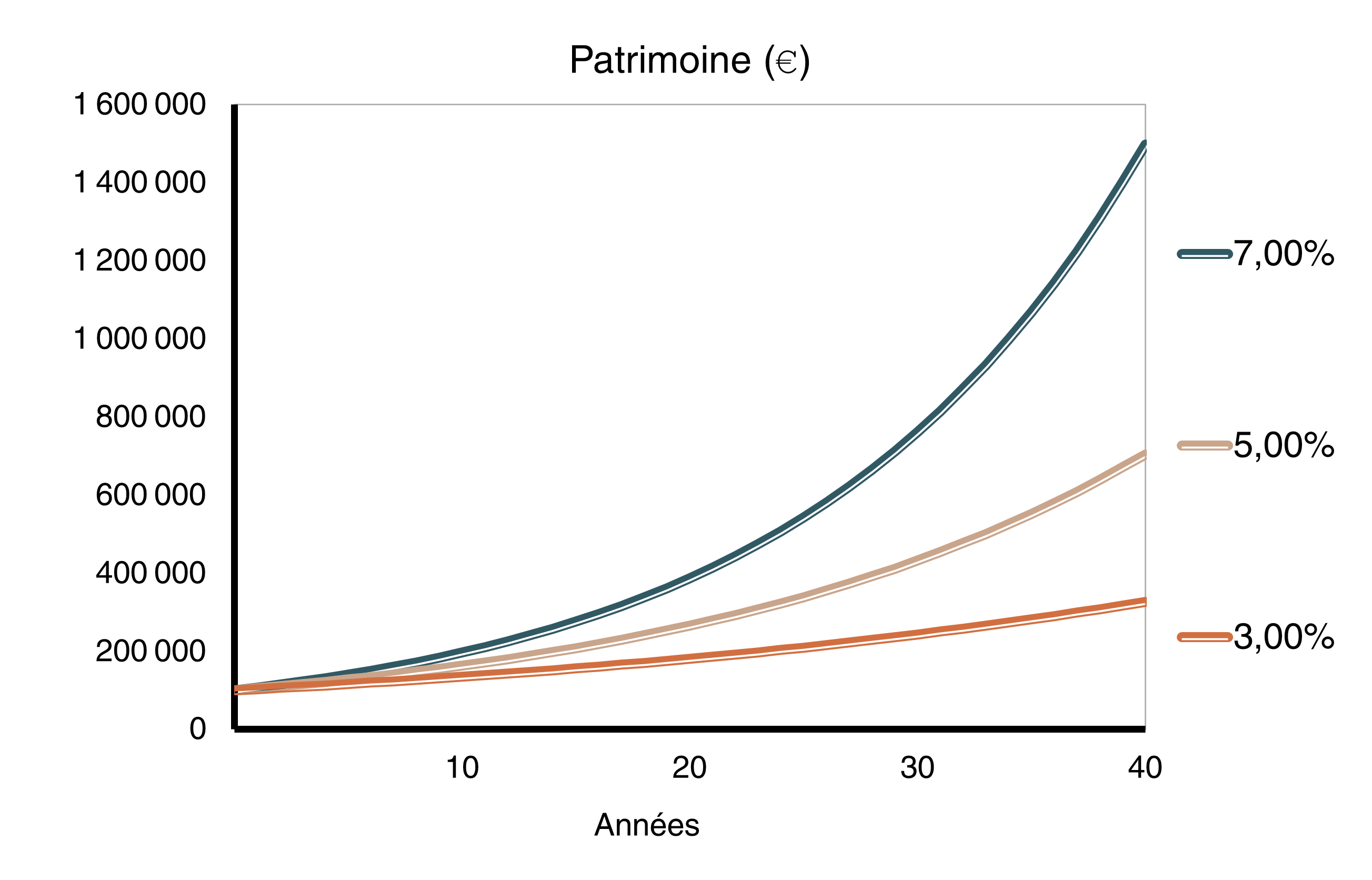

Les enveloppes capitalisantes permettent d’optimiser l’effet boule de neige des intérêts composés

Finalement, retenez que la fiscalité de l’assurance vie, du PEA et du PER s’applique uniquement au moment des retraits.

D’ailleurs, vous n’avez à ce moment là toujours aucune déclaration à faire puisque les prélèvements sociaux sont directement prélevés par votre intermédiaire financier et versés à l’État. Mais il faudra simplement déclarer les retraits de l’année N au moment de la déclaration de revenus (en mai N+1).

Ces enveloppes capitalisantes permettent de faire travailler le capital sans frottement fiscal annuel et donc d’augmenter la performance. Sur des investissements de plusieurs années, cela permet de capitaliser à plein régime et de mieux profiter de l’effet boule de neige des intérêts composés.

Voyons maintenant les spécificités de l’assurance vie, du PER et du PEA.

Les spécificités de l’assurance vie, du PER et du PEA

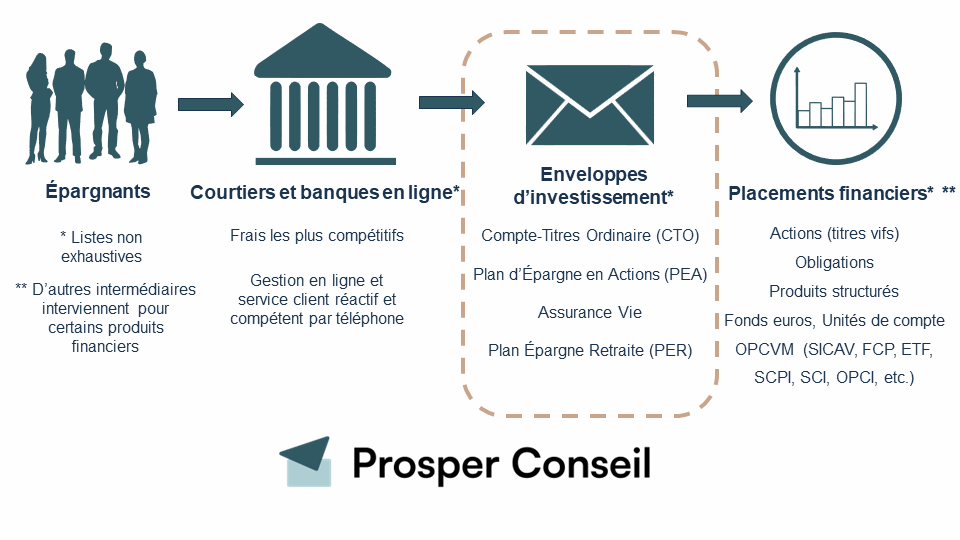

Lorsque vous souhaitez investir en passant par un courtier ou une banque, vous devez utiliser une enveloppe pour investir dans des placements financiers. Ces enveloppes sont des produits d’épargne.

Elles ont chacune un univers d’investissement plus ou moins large et une fiscalité spécifique. Cela explique leur plus commune dénomination d’enveloppes fiscales, les 4 principales étant :

- Le Compte-Titres Ordinaire (CTO) : enveloppe non capitalisante ;

- L’assurance vie ;

- Le PEA (Plan d’Épargne en Actions) ;

- Le PER (Plan d’Épargne Retraite).

Quelle enveloppe choisir pour ses investissements ?

Le schéma ci-dessous permet de comprendre le positionnement des enveloppes dans le processus d’investissement.

Pour réaliser un investissement, l’épargnant doit d’abord souscrire l’enveloppe (assurance vie, PEA, PER) auprès d’un courtier. Fiscalement, il va prendre date, c’est-à-dire acter l’ouverture, avant de pouvoir investir dans des placements financiers avec cette enveloppe en profitant des avantages fiscaux. En effet, l’administration fiscale retiendra la date d’ouverture fiscale, cette date est figée dans le marbre, c’est pourquoi on parle de “prendre date”.

Notre comparatif des principales enveloppes d’épargne :

| 4 enveloppes d’investissement | Compte Titres Ordinaire (CTO) | Assurance vie | PER (Plan d’Épargne Retraite) | PEA (Plan d’Épargne en Actions) |

|---|---|---|---|---|

| Univers d’investissement | Actions, obligations, matières premières, etc. | Fonds euro et unités de compte disponibles dans le contrat | Fonds euro et unités de compte disponibles dans le contrat | Actions européennes, fonds investis au moins à 75 % dans ces actions, et trackers de toutes les régions du monde |

| Plafond des versements | Illimité | Illimité | Illimité (mais plafond annuel) | Versements limités à 225 000 € avec le PEA et le PEA-PME |

| Retraits | Les retraits sont possibles à tout moment | Les rachats sont possibles à tout moment | L’argent est bloqué jusqu’au départ à la retraite (sauf cas de déblocages anticipés, voir le fonctionnement du PERin) | Les retraits sont possibles à tout moment (mais avant 5 ans, cela entraîne la clôture du PEA) |

| Fiscalité sur les plus-values | Aucun avantage fiscal* | Avant 8 ans : Aucun avantage fiscal* Après 8 ans : 17,2 % de prélèvements sociaux (+ flat tax après exonération d’IR partielle**) | Achat résidence principale et sortie en capital : Aucun avantage fiscal* Accident de la vie : Seulement les 17,2 % de prélèvements sociaux | Avant 5 ans : Aucun avantage fiscal* Après 5 ans : Seulement les 17,2 % de prélèvements sociaux |

| Déduction fiscale | Non | Non | Déduction des revenus imposables à hauteur de la somme investie (dans la limite d’un plafond annuel) | Non |

| Nombre d’enveloppes autorisées par personne | Illimité | Illimité | Illimité | 1 PEA et 1 PEA-PME |

* Lorsqu’il n’y a pas d’avantage fiscal, les revenus sont imposés à :

- 17,2 % de prélèvements sociaux (PS) ;

- plus 12,8 % d’impôt sur le revenu (IR), ou imposition (sur option) au barème progressif de l’impôt selon la Tranche Marginale d’Imposition (TMI) : 0 %, 11 %, 30 %, 41 % ou 45 %.

** Dans la limite d’un abattement annuel sur la plus-value de 4 600 € pour une personne seule et 9 200 € pour un couple marié ou pacsé.

Compte-Titres Ordinaire (CTO) : moins d’avantages par rapport à l’assurance vie, au PER et au PEA

Le Compte-Titres Ordinaire (CTO) est l’enveloppe la plus flexible pour investir en bourse. Il permet d’investir librement sur de nombreuses classes d’actifs différentes : actions, obligations, immobilier, matières premières, etc. mais aussi sur des produits plus spéculatifs comme les warrants et les options. La contrepartie est que vous ne bénéficiez pas d’avantages fiscaux.

Le réel intérêt du CTO pour un investisseur français est l’achat d’actions internationales en direct. Ce n’est absolument pas nécessaire pour la majorité des Français. En effet, l’assurance vie, le PEA et le PER offrent déjà une flexibilité d’investissement largement suffisante. Voyons cela ensemble dans le détail.

Assurance vie : le dispositif d’épargne incontournable

L’assurance vie est l’enveloppe n°1 pour investir :

- Véritable couteau suisse, elle permet d’investir dans de nombreuses classes d’actifs différentes : fonds euro (sécurisé), et/ou unités de compte (fonds actions, fonds diversifiés, fonds immobiliers, etc.).

- Tout en bénéficiant d’une fiscalité avantageuse. En effet, après 8 ans de détention du contrat, les plus-values réalisées (et seulement si sorties de l’assurance vie) sont soumises uniquement aux prélèvements sociaux de 17,2 %. Dans la limite d’un abattement annuel de 4 600 € pour une personne seule et 9 200 € pour un couple marié ou pacsé.

- Enveloppe à privilégier pour la transmission de patrimoine (meilleurs placements optimiser sa succession). En effet, le capital de vos contrats d’assurance vie est considéré “hors succession” et bénéficie d’une exonération d’impôts (sauf les prélèvements sociaux) :

- un abattement de 152 500 € par bénéficiaire pour les versements réalisés avant 70 ans ;

- un abattement de 30 500 € pour l’ensemble des bénéficiaires (et les plus-values sont exonérées) pour les versements réalisés après 70 ans.

- Gardez en tête que votre argent reste disponible à tout moment et n’est jamais bloqué.

- Il n’y a aucun plafond de versement. Cela vous permet d’investir de gros montants tout en bénéficiant d’une fiscalité avantageuse.

Peu importe votre situation, ouvrir un bon contrat d’assurance vie est toujours une bonne idée. En particulier pour prendre date, c’est-à-dire ouvrir le contrat le plus tôt possible. Dans les faits, les avantages fiscaux interviennent après 8 ans de détention du contrat et c’est la date d’ouverture du contrat qui fait foi. De plus, vous pouvez ouvrir autant de contrats d’assurance vie que vous le souhaitez. Un pour chaque projet par exemple et avec des bénéficiaires différents.

💡 Note : vous souhaitez rentrer dans le détail concernant le fonctionnement de l’assurance vie ? Consultez nos articles sur l’assurance vie. Attention il faut éviter les contrats trop chargés en frais, sinon la performance s’évapore dans les frais. Et il faut choisir des contrats avec une bonne sélection d’unités de compte. Nos conseillers pourront vous guider.

Plus de patrimoine,

plus de revenus,

moins d’impôts !

Un conseil global à 360° pour mieux

profiter de votre patrimoine

Dans quels cas opter pour un PER (Plan d’Épargne Retraite) ?

L’univers d’investissement du PER est semblable à celui de l’assurance vie : fonds euro, fonds actions, fonds immobiliers, etc. Le PER donne accès à différentes classes d’actifs, ce qui permet d’ajuster le profil de risque de ses placements en fonction de ses objectifs. Ce n’est pas un hasard si l’on retrouve en PER le même univers d’investissement qu’en assurance vie. Tout comme l’assurance vie, la majorité des PER sont gérés par des assureurs.

Le PER permet de réduire son impôt sur le revenu

Le PER vous permet de réduire le montant de vos impôts. Surtout si vous êtes fortement imposé avec une TMI (Tranche Marginale d’Imposition) supérieure ou égale à 30 %.

Les principales caractéristiques du PER :

- L’univers d’investissement peut être très flexible en fonction du contrat (Fonds euro, Fonds immobiliers, Fonds en actions, etc.).

- Les versements sont déductibles de vos revenus imposables. Cela vous permet alors de payer moins d’impôts sur le revenu. Toutefois, ces versements seront fiscalisés à la sortie du PER. De ce fait, défiscaliser est plus avantageux si vous avez une TMI (Tranche Marginale d’Imposition) de 30 %, 41 % ou 45 %. En effet, en anticipant une baisse de revenus à la retraite et donc une plus faible TMI, vous êtes gagnant grâce à la différence.

- Ces avantages viennent avec une contrepartie. Votre argent est bloqué jusqu’à l’âge de la retraite (sauf cas de déblocage anticipés).

- Il n’y a aucun plafond de versement global (mais un plafond de versement annuel). Toutefois, les versements réalisés sur le PER doivent être optimisés en fonction du niveau de vos revenus et de votre TMI.

Le Plan d’Épargne Retraite (PER) est un placement complémentaire à l’assurance vie pour les contribuables fortement imposés. Notre article sur le Plan d’Épargne Retraite pour en savoir plus.

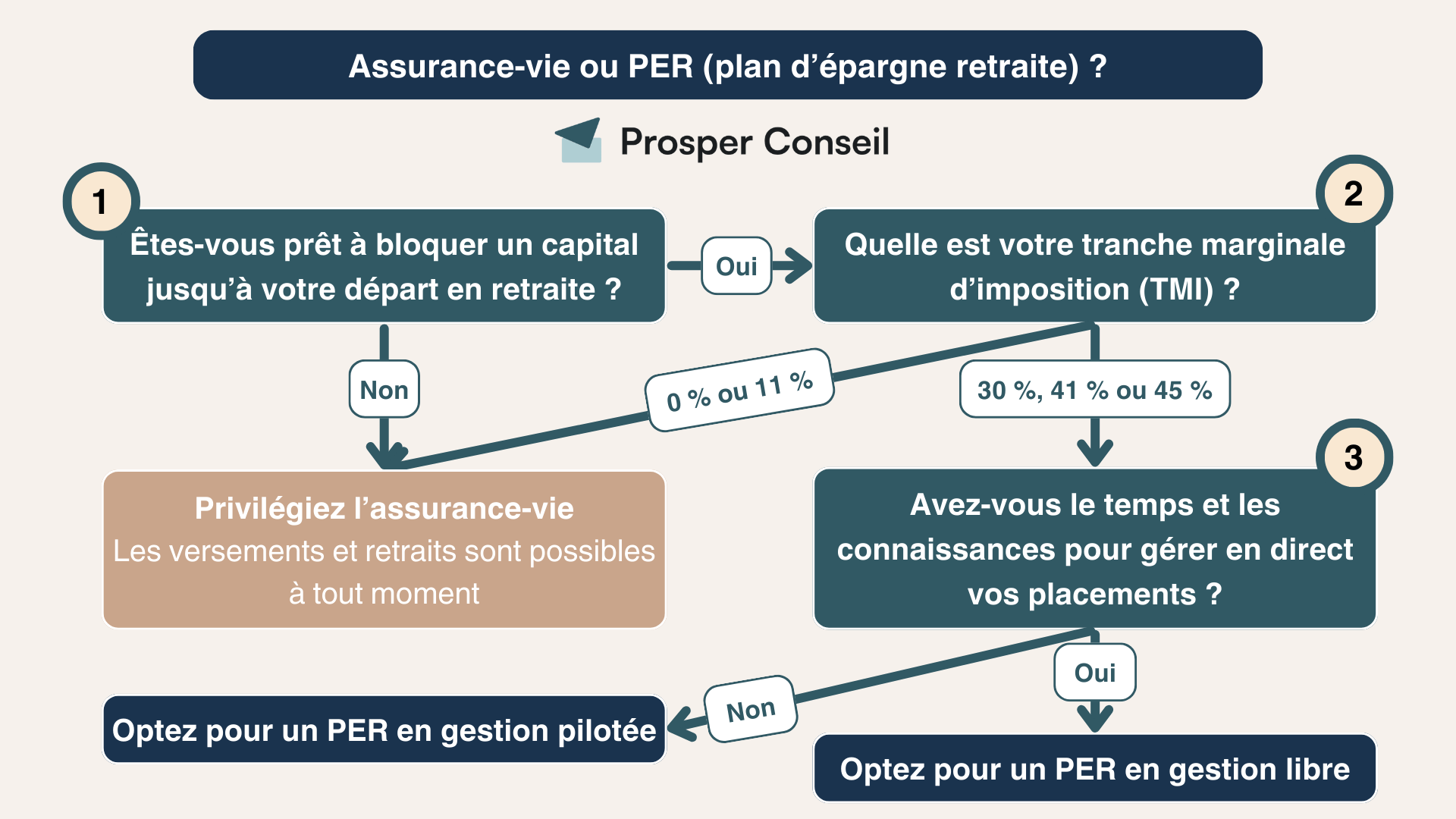

Assurance vie ou PER ?

Plan épargne retraite (PER) ou assurance vie ? Dans la plupart des cas, l’assurance vie est une enveloppe mieux adaptée aux projets des épargnants grâce à sa grande souplesse. Quant au PER, il s’agit d’une enveloppe réellement intéressante lorsqu’on se situe en TMI (Tranche Marginale d’Imposition) supérieure ou égale à 30 %.

Notre arbre de décision :

La gestion conseillée Prosper Conseil vous accompagne dans la gestion complète de votre patrimoine. En particulier dans le choix de vos enveloppes d’investissement. Si le PER est intéressant dans votre situation, nous vous accompagnons dans sa gestion (choix du courtier et des placements, optimisation du montant à investir, etc.)

Dans quels cas opter pour un PEA (Plan d’Épargne en Actions) ?

L’univers d’investissement du PEA n’est pas aussi vaste que celui de l’assurance vie et du PER. Il vous permet d’investir en bourse, principalement sur le marché actions européen. Ses caractéristiques sont les suivantes :

- Vous pouvez investir sur des actions européennes et des fonds investis à au moins 75 % dans les actions européennes. Toutefois, retenez que grâce à certains ETF (trackers pour répliquer la performance du CAC 40, Nasdaq, etc.) vous pouvez quand même investir dans le monde entier.

- Vous bénéficiez d’une fiscalité avantageuse après 5 ans de détention du PEA. Dans les faits, vous ne payez plus les 12,8 % d’impôt sur le revenu sur vos plus-values lors de vos retraits, mais uniquement les prélèvements sociaux de 17,2 %. Cela sans limite de montant.

- Vous pouvez réaliser un retrait à tout moment, votre argent n’est jamais bloqué. Cependant, si vous réalisez un retrait avant 5 ans, cela clôturera votre PEA. Après la 5ème année d’ouverture de votre PEA, vous pouvez réaliser autant de retraits que vous le souhaitez.

- Le plafond de versement du PEA est de 150 000 €.

Un seul PEA pouvant être détenu par personne. Celui-ci peut être un très bon complément à l’assurance vie pour investir en bourse. Toutefois, vous ne bénéficiez pas d’avantages à la transmission.

Quels dispositifs privilégier (Assurance vie, PER et PEA) en fonction de sa stratégie d’investissement ?

Le choix d’une enveloppe s’intègre dans votre stratégie personnelle d’investissement :

- L’assurance vie est l’enveloppe la plus polyvalente pour tous les projets courts, moyens et longs terme ;

- Le PEA s’inscrit uniquement pour du long terme puisque vous investissez en actions ;

- Le PER est complémentaire aux autres enveloppes pour préparer votre retraite et diminuer le montant de vos impôts, si votre situation fiscale s’y prête.

Exemples de situation patrimoniale en fonction de l’horizon d’investissement

Chaque enveloppe est utilisée pour répondre à un objectif de vie précis. Quelques exemples :

Objectifs court terme (< 5 ans) :

Achat de la résidence principale. Lorsque vous souhaitez acheter un bien immobilier comme votre résidence principale, il est nécessaire d’avoir un apport.

Pour éviter de laisser l’argent de cet apport sur son compte courant et se faire grignoter par l’inflation, il est important de l’épargner intelligemment. Dans cette situation, le fonds euro en assurance vie est la meilleure solution d’épargne puisque le rendement est correct pour un placement avec capital garanti récupérable à tout moment.

Objectifs moyen terme (5-8 ans) :

Préparation des études des enfants. Il est pertinent d’investir en bourse et en immobilier avec un contrat d’assurance vie et un PEA pour valoriser un capital destiné à financer les études des enfants dans plus de 5 ans.

L’horizon de moyen terme permet une allocation d’investissement équilibrée entre des fonds euros en assurance vie et des fonds actions et immobiliers en assurance vie et/ou PEA.

Objectifs long terme (> 10 ans) :

Préparer sa retraite et réduire ses impôts. Grâce à l’horizon de temps lointain, les possibilités d’investissement sont multiples. L’utilisation des trois enveloppes fiscales (Assurance vie, PEA et PER) est conseillée avec un profil de risque dynamique/offensif.

💡 Note : la prise d’indépendance des enfants est un moment spécial pour chaque parent. Fiscalement parlant aussi. En effet, le départ se ressent aussi par la diminution du nombre de parts du foyer fiscal. En conséquence, la TMI (Tranche Marginale d’Imposition) risque de remonter d’un cran, auquel cas vous paierez plus d’impôts qu’auparavant. Alors, le PER se présente comme une solution idéale pour réduire son revenu imposable et payer moins d’impôts.

Transmission du patrimoine. Dans le cadre d’une transmission de patrimoine, l’assurance vie est incontestablement la meilleure enveloppe. Elle permet de léguer une partie de son patrimoine à n’importe quel bénéficiaire en dehors de sa succession. En plus, vous pouvez transmettre jusqu’à 152 500 € par bénéficiaire sans aucun droits de succession pour les versements réalisés avant vos 70 ans. Après cet âge, l’exonération diminue à 30 500 € tous bénéficiaires confondus.

L’avis de Prosper Conseil

🧭 En conclusion, chacune de ces enveloppes a ses propres caractéristiques, avantages et inconvénients. Il est donc important de bien les étudier avant de prendre une décision d’investissement. En résumé :

- En premier lieu, l’assurance vie est l’enveloppe indispensable pour tout investisseur. Elle bénéficie de nombreux avantages et peu d’inconvénients. Il s’agit de l’enveloppe à privilégier pour vos investissements. De plus, vous pouvez ouvrir plusieurs contrats d’assurance vie pour chacun de vos projets.

- Quant au PER, il s’adresse aux contribuables avec une TMI (Tranche Marginale d’Imposition) supérieure ou égale à 30 %. Il permet de préparer sa retraite tout en diminuant ses impôts, avec des versements qu’il faut bien doser.

- Enfin, le PEA est intéressant en complément de l’assurance vie pour l’investissement en bourse. Son principal avantage est fiscal puisque vous ne payez pas d’impôt sur vos plus-values avec un PEA ouvert depuis plus de 5 ans et cela sans limite de montant (contrairement à l’assurance vie où il y a un abattement annuel). De plus, avec un PEA, vous ne payez de frais de gestion du contrat contrairement à une assurance vie. Cependant, le plafond de versement du PEA est limité à 150 000 €.

En fonction de votre situation, l’ouverture de plusieurs supports est conseillée pour bénéficier des avantages de chacun.

Nos conseillers sont là pour vous guider et vous proposer les meilleures solutions en prenant en compte votre patrimoine, vos revenus, vos charges et votre fiscalité.

Plus de patrimoine,

plus de revenus,

moins d’impôts !

Un conseil global à 360° pour mieux

profiter de votre patrimoine

Bonjour,

Quel(s) prestataire(s) utilisez-vous pour les PEA ? Il permet de ne facturer que des honoraires de conseil, c’est cela ?

Merci !

Philippe

Bonjour Philippe,

En tant que cabinet au conseil indépendant, nous facturons uniquement des honoraires pour notre accompagnement sur mesure en gestion conseillée. Cela nous permet de recommander librement tous les PEA disponibles sur le marché (sans lien capitalistique ou commercial avec un seul courtier).

Nos conseillers peuvent donc orienter leurs clients vers le PEA qu’ils jugent le plus adapté à leur situation, que ce soit chez Bourse Direct, Fortuneo, BoursoBank, Saxo Banque, Trade Republic, IBKR, etc.

Bonjour, je vais bientôt recevoir un héritage de 400 000 € à placer. J’envisage de directement plafonner mon PEA avec 150 000 € puis mettre le reste en assurance vie. Côté PER, si j’ai bien compris, il ne faut pas mettre plus que le nécessaire ?

Bonjour, c’est exact.

Le PER doit être utilisé de manière stratégique chaque année en fonction de votre assiette taxable.

Prenons un exemple : en 2022, si vous étiez célibataire (1 part fiscale) avec un revenu imposable de 32 000 €, votre tranche marginale d’imposition était de 30 %. Il était optimal de juste verser le montant nécessaire pour exploiter cette tranche à 30 % (soit max. 4 500 €) afin d’éviter de tomber dans la tranche à 11 % pour les montants supplémentaires.

En pratique, il est préférable d’attendre le dévoilement de la revalorisation du barème (de l’impôt sur le revenu) courant septembre/octobre (lors de la présentation du projet de loi de finances). -> Finalement, chaque année, le PER doit être alimenté en tenant compte de votre situation fiscale pour optimiser au mieux les versements déductibles.

Notez qu’il est aussi important de bien choisir son PER, consultez notre article complet sur le sujet : Quel est le meilleur PER ? Notre avis.

Merci pour ce comparatif entre ces 3 dispositifs intéressants.

J’ai adopté la stratégie suivante :

– l’assurance vie pour l’essentiel de mon patrimoine (90 %), je l’alimente chaque mois,

– un versement annuel sur le PER au fin d’année quand j’ai de la lisibilité sur les revenus imposables de l’année qui s’achève,

– quelques actions de grands fleurons nationaux en PEA.