Préparer sa retraite à 40 ans : les meilleures stratégies

Comment bien préparer sa retraite à 40 ans ? Période charnière de votre vie, vous êtes sûrement propriétaire de votre résidence principale à crédit et avez fondé une famille. Ces dernières années, vos revenus étaient majoritairement destinés à rembourser vos mensualités et à prendre en charge les dépenses liées aux enfants.

De nouveaux objectifs individuels et familiaux voient le jour. Parmi ces objectifs, anticiper le départ à la retraite ! Cela semble lointain, pourtant l’actualité vous rappelle quotidiennement l’importance de s’y intéresser. En particulier parce que la retraite implique de nombreux changements significatifs.

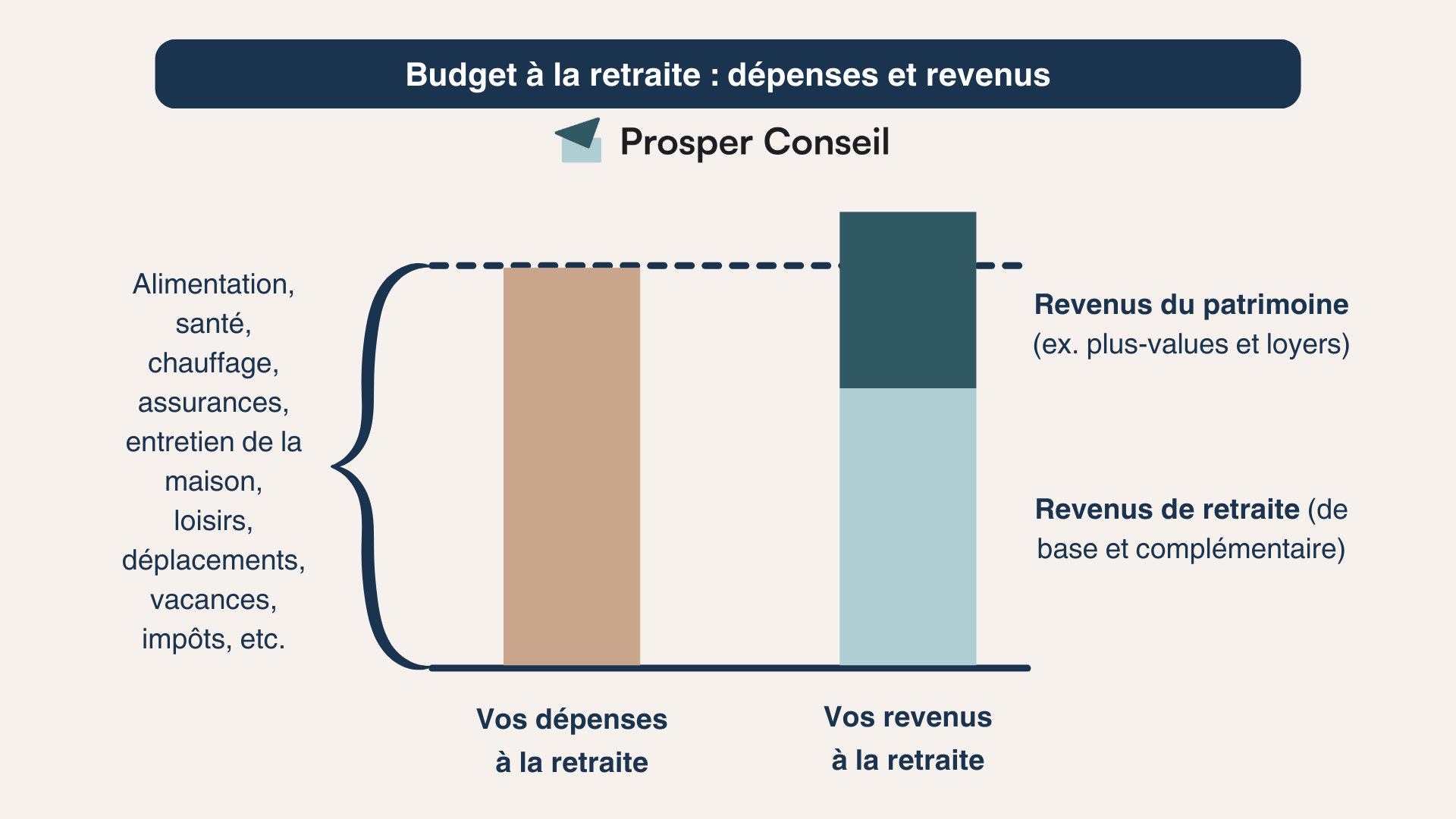

📌 Pour réussir cette transition, il est important de planifier en amont ses projets futurs. Par exemple, l’achat d’une résidence secondaire pour y passer de futures vacances. De plus, afin de garantir un niveau de vie confortable pendant la retraite, il est essentiel de prendre en charge la gestion de son patrimoine et de développer des sources de revenus complémentaires.

Chaque situation patrimoniale est unique. Chez Prosper conseil, nous vous accompagnons pour mettre en place une stratégie personnalisée. À 40 ans, vous disposez déjà du meilleur atout pour préparer votre retraite : un horizon de temps de plus de 20 ans.

SOMMAIRE

- Réformes des retraites : les bases du système

- 40 ans : l’âge idéal pour préparer sérieusement sa retraite

- Préparer sa retraite à 40 ans : mise en situation

- Les dispositifs d’épargne fiscalement attractifs pour préparer sa retraite à 40 ans

- Préparez votre retraite sereinement avec Prosper Conseil

Réformes des retraites : les bases du système

En France, le système de retraite est complexe et compte de nombreux régimes. Ces derniers suscitent de nombreux débats et sont régulièrement remis en cause par des tentatives de réformes.

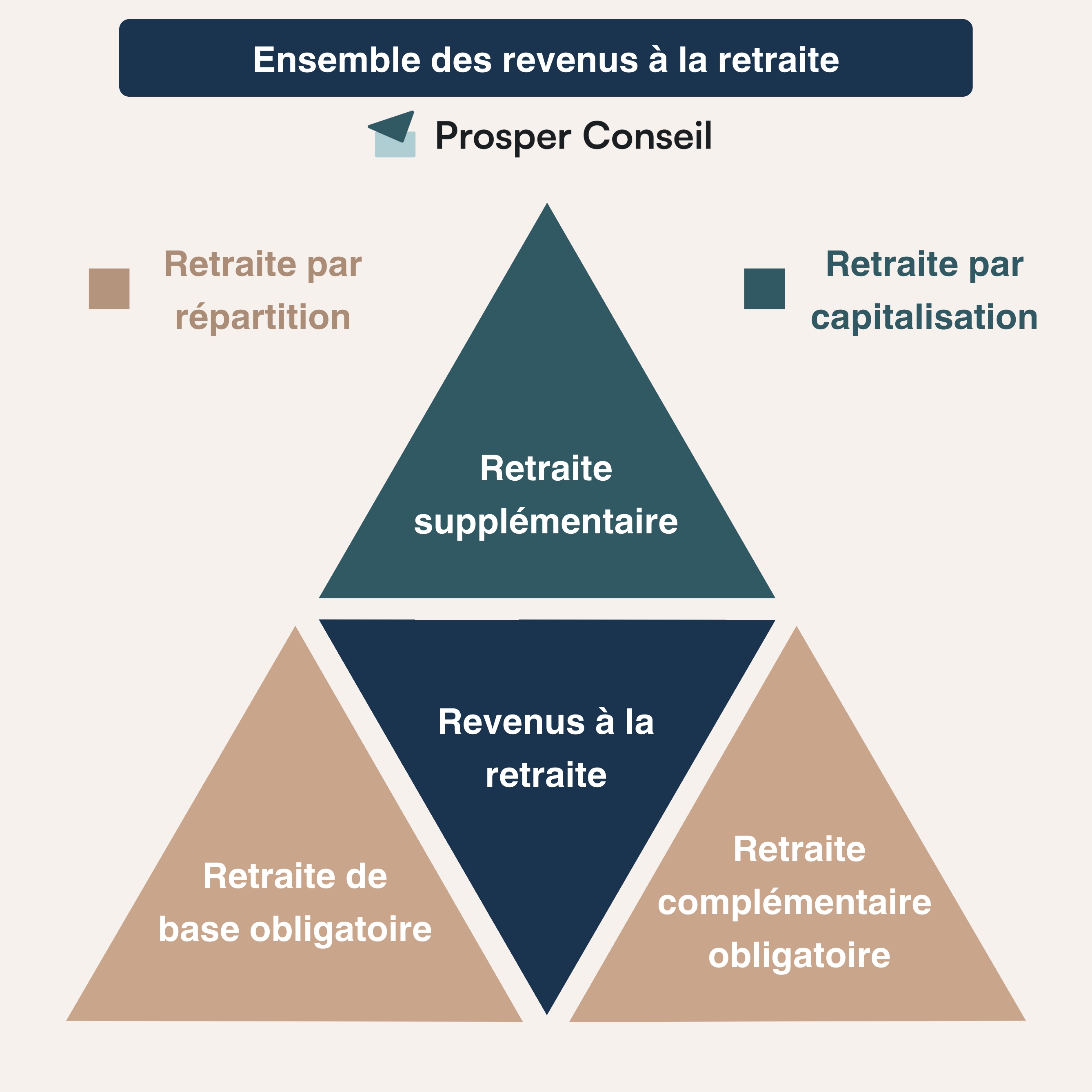

Le triangle des retraites pour ses futurs revenus

Les multiples réformes passées et futures du modèle de retraite par répartition ne nous permettent pas de nous projeter sereinement sur un montant de pension et un âge de départ à la retraite précis.

De plus, la diminution du nombre d’actifs cotisant pour un retraité au fil des années menace le montant des futures pensions de retraite.

Les retraites de base et complémentaires obligatoires assurées par l’État reposent sur un modèle de répartition. Tandis que les retraites supplémentaires sont basées sur un modèle de capitalisation.

Il est important de comprendre le fonctionnement de ces différents systèmes et de planifier sa retraite en conséquence, afin de se garantir un niveau de vie confortable après son départ à la retraite.

40 ans : l’âge idéal pour préparer sérieusement sa retraite

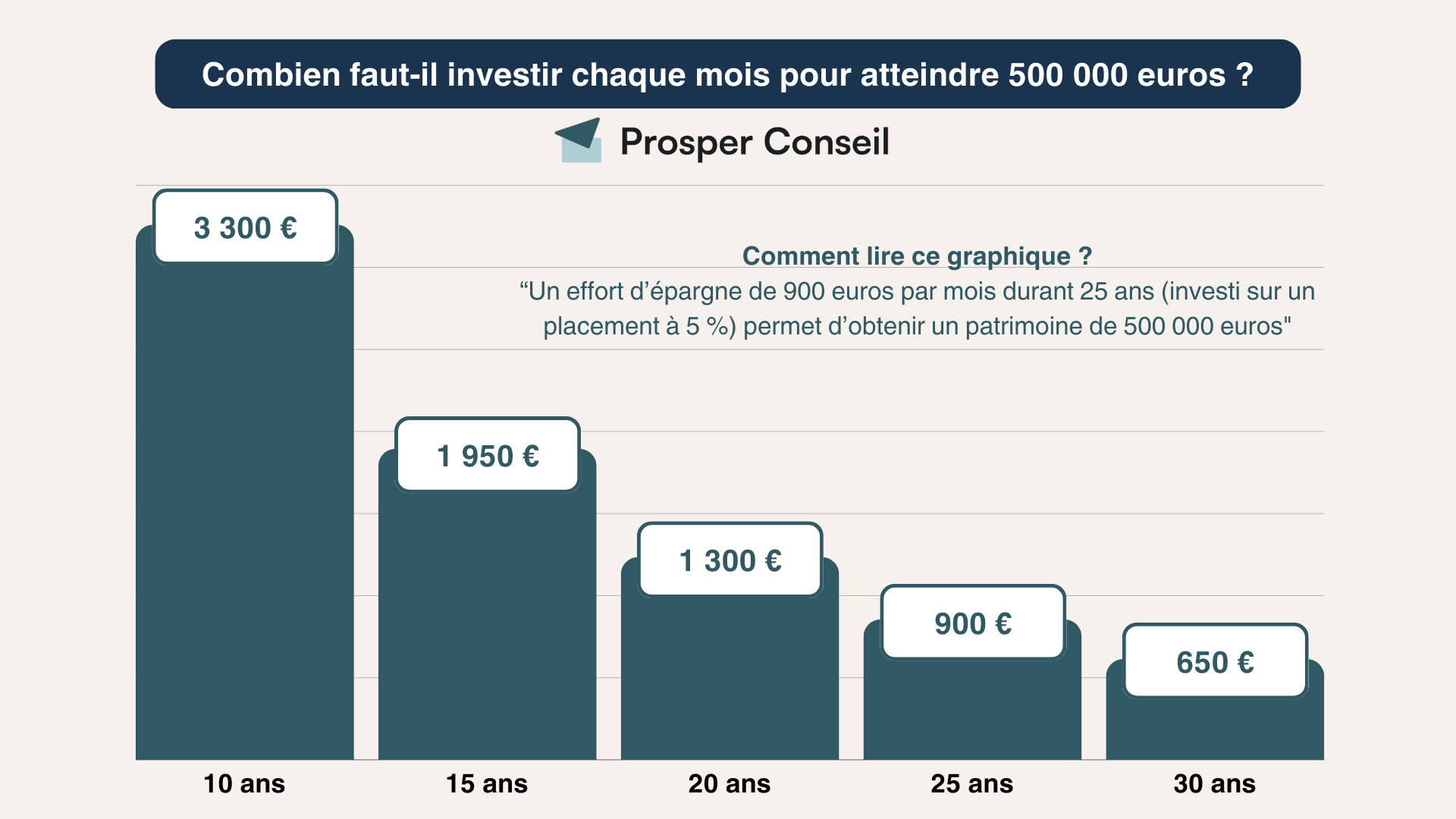

Plus tôt vous commencez à épargner et investir pour vous constituer un solide patrimoine, plus tôt vous pourrez prendre votre retraite. Le temps est le facteur clé de la réussite de vos investissements.

En effet, par exemple, vous constituer un patrimoine de 500 000 € permettrait de générer environ 2000 € de revenus mensuels en plus de votre pension.

Une allocation dynamique diversifiée entre fonds actions, fonds immobiliers et fonds euros offre une rentabilité moyenne réaliste de 5 % par an. Cela permet de développer un patrimoine conséquent à long terme, tout en le protégeant de l’inflation.

Préparer sa retraite à 40 ans : un horizon d’investissement à 20-25 ans

Comment investir 500 000 € ? Pour atteindre un patrimoine de 500 000 € à la retraite à 65 ans :

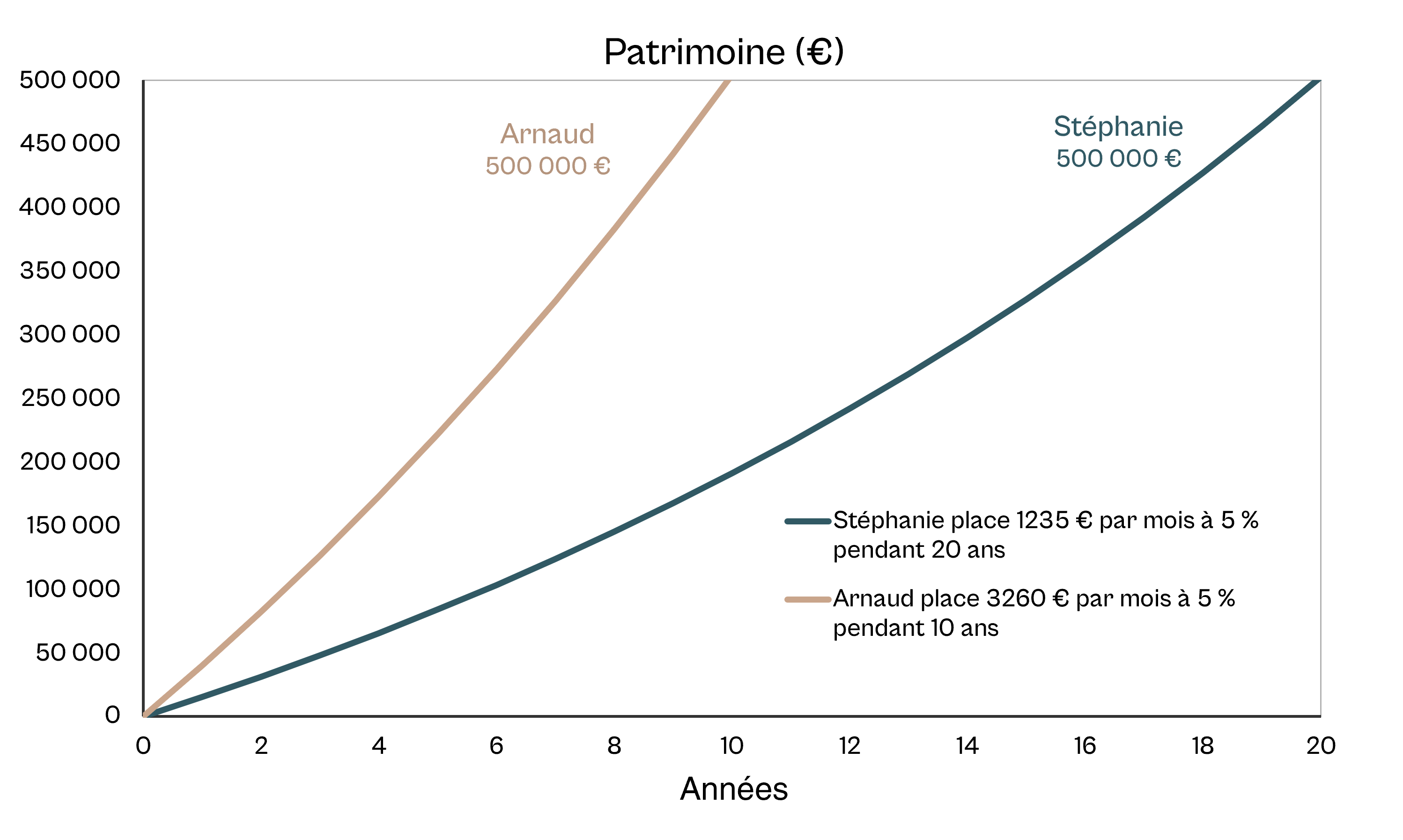

- Il est nécessaire d’épargner de sa poche un total de 296 400 € en commençant à épargner et investir à l’âge de 45 ans (1235 € x 12 mois x 20 ans).

- Tandis qu’il faut épargner 391 200 € au total si on commence à 55 ans (3260 € x 12 mois x 10 ans).

Donc en commençant plus tôt, on économise 94 800 € pour atteindre le même patrimoine de 500 000 €. Tout cela grâce à l’effet boule de neige des intérêts composés. Cet effet accélère l’enrichissement de manière exponentielle avec le temps.

À 40 ans, vous disposez d’un horizon d’investissement de très long terme. Cela vous donne accès aux meilleurs investissements en maîtrisant le risque qui leur est lié.

Préparer sa retraite à 40 ans avec l’assurance vie et le PER (Plan d’Épargne Retraite) : mise en situation

Prenons l’exemple de Sébastien, 45 ans et Céline, 42 ans. Mariés sous le régime légal (régime de la communauté réduite aux acquêts) avec deux enfants en commun.

Tous les deux cadres, leurs revenus nets imposables au sein du foyer fiscal sont de 90 000 € pour 3 parts fiscales (1 pour chaque époux et 0,5 par enfant à charge pour les deux premiers).

Leur quotient familial, c’est-à-dire leur revenu net imposable divisé par le nombre de parts fiscales, est de 30 000 € (90 000 € / 3 = 30 000 €). Donc les revenus du foyer s’inscrivent dans la TMI (Tranche Marginale d’Imposition) de 30 % (seulement la partie supérieure à 27 478 €).

Leur situation patrimoniale est la suivante :

- ils possèdent des liquidités importantes issues de leur épargne ;

- ils remboursent les dernières mensualités du crédit lié à leur résidence principale ;

- ils paient des impôts relativement élevés chaque année.

💡 Note : il est recommandé d’être propriétaire de sa résidence principale afin de ne plus payer de loyer et aussi de ne plus être exposé aux augmentations de loyers liées à l’inflation. L’achat ou la location de la résidence principale est avant tout un choix de vie. Si vous êtes mobile professionnellement, il peut être intéressant de considérer acheter une résidence secondaire aujourd’hui pour en faire votre résidence principale une fois à la retraite.

Leurs principaux objectifs sont de :

- Obtenir un revenu complémentaire pour leur retraite avec un horizon de plus de 20 ans ;

- Préparer le financement des études des enfants avec un horizon de 5-8 ans ;

- Réduire le montant de leurs impôts.

Projet principal : obtenir un revenu complémentaire pour la retraite

En anticipant un départ à la retraite théorique entre 64 et 67 ans, Sébastien et Céline disposent d’un horizon d’investissement de plus de 20 ans pour leur retraite. Plus l’horizon est long, plus les outils d’investissement à leur disposition sont variés pour obtenir un revenu complémentaire.

Les investissements en bourse et en immobilier sont parfaitement adaptés à cet objectif.

Dynamiser la performance de l’épargne avec les fonds actions, le meilleur investissement à long terme !

L’investissement en bourse, et plus spécifiquement dans des fonds actions, vous permet d’investir facilement et efficacement. Les meilleurs fonds vous permettent d’être diversifié géographiquement (États-Unis, Europe, Japon, etc.) et sectoriellement (Technologie, Industrie, Santé, etc.) en un seul investissement. De plus, lorsque vous investissez sur du long terme, les risques pris sont considérablement réduits et l’espérance de rendement est de 7 % par an.

Le contrat d’assurance vie et le PER (Plan d’Épargne Retraite) représentent les meilleurs solutions pour investir dans ces fonds actions à travers les unités de compte, tout en optimisant fiscalement. Dans la suite de notre article, nous reviendrons sur le fonctionnement des fonds actions et de ces enveloppes.

Diversification du patrimoine avec l’immobilier, un investissement solide et résilient

L’investissement dans l’immobilier doit idéalement se faire à crédit. En effet, il vaut mieux emprunter afin d’utiliser l’effet de levier du crédit pour se construire un patrimoine avec l’aide de la banque. Vous avez le choix entre l’immobilier physique et/ou l’immobilier “pierre papier” (SCPI).

Illustrons cela avec deux exemples non exhaustifs :

- En immobilier physique, par défaut les revenus fonciers sont fortement taxés. Les choix du mode de détention et de déclaration des loyers doivent alors être minutieusement étudiés. Deux solutions intéressantes sont (1) le recours à une SCI (Société Civile Immobilière) et (2) la location meublée sous statut LMNP (Loueur en Meublé Non Professionnel).

- En “pierre papier”, vous pouvez investir dans des SCPI (Société Civile de Placement Immobilier) afin d’investir dans l’immobilier sans les contraintes de gestion d’un bien en location. De plus, vous pouvez investir uniquement en nue-propriété pour obtenir des revenus passifs à la retraite (loyers) sans alourdir votre imposition actuelle.

Pour optimiser vos investissements immobiliers, vous pouvez faire appel à la gestion conseillée de Prosper Conseil.

Plus de patrimoine,

plus de revenus,

moins d’impôts !

Un conseil global à 360° pour mieux

profiter de votre patrimoine

Financer les études de ses enfants : 2ème projet essentiel

En général, plusieurs projets accompagnent celui de la retraite. Prenons l’exemple du financement des études des enfants.

Une des solutions serait de souscrire à un contrat d’assurance vie (en répartissant entre fonds euro et unités de compte) avec des versements programmés en assurance vie pour anticiper le financement des études des enfants avec un horizon de 5 à 8 ans.

Dans la suite de l’article, nous développons en détail le fonctionnement de l’assurance vie.

Réduire ses impôts : une optimisation à tous les niveaux

Enfin, le projet de réduction d’impôt consiste à optimiser fiscalement les revenus du couple étape par étape puis défiscaliser si nécessaire.

Optimiser fiscalement les revenus catégoriels nets

Dans un premier temps, il est nécessaire d’optimiser fiscalement les revenus catégoriels nets. C’est-à-dire les revenus issus de vos salaires, vos revenus locatifs (loyers des biens en location et des SCPI), vos revenus de capitaux mobiliers (dividendes et plus-values), etc.

Par exemple :

- pour vos salaires, il peut être plus pertinent d’opter pour les frais réels plutôt que l’abattement forfaitaire de 10 % si vous allez au travail en voiture et que vous avez un long trajet.

- Pour vos revenus locatifs, il peut être pertinent de basculer sur le régime LMNP imposé au BIC réel, plutôt que la location nue imposée aux revenus fonciers.

- Pour vos revenus de capitaux mobiliers, il peut être plus intéressant fiscalement d’investir via PEA et assurance vie plutôt que sur compte-titres ordinaire.

Diminuer son impôt sur le revenu avec le PERin (Plan d’Épargne Retraite Individuel)

Dans un deuxième temps, s’il y a encore matière à défiscaliser, le PERin constitue une solution simple et efficace pour atteindre cet objectif (réduire ses impôts).

L’objectif est de réduire le montant des impôts tout en investissant en actions, immobilier ou fonds diversifiés. Concrètement, vos versements sur le PER sont déductibles du revenu imposable de votre foyer fiscal.

Point important : profitez des plafonds non utilisés des 3 années précédentes si nécessaire. Nous détaillons le fonctionnement du PER dans la suite de l’article.

💡 Note : s’il reste encore des impôts à payer à ce stade, il est possible de bénéficier de réductions (par exemple avec les dispositifs de défiscalisation immobilière) et crédits d’impôts (par exemple, les emplois à domicile et les frais de garde d’enfant).

Les dispositifs d’épargne fiscalement attractifs pour préparer sa retraite à 40 ans

Dans l’exemple ci-dessus, nous avons évoqué différentes enveloppes d’épargne. Trois d’entre elles sont des niches fiscales :

- L’assurance vie ;

- Le PER (Plan d’Épargne Retraite) ;

- Le PEA (Plan d’Épargne en Actions).

Elles permettent d’investir tout en payant moins d’impôts ou avec une exonération d’impôt sur le revenu.

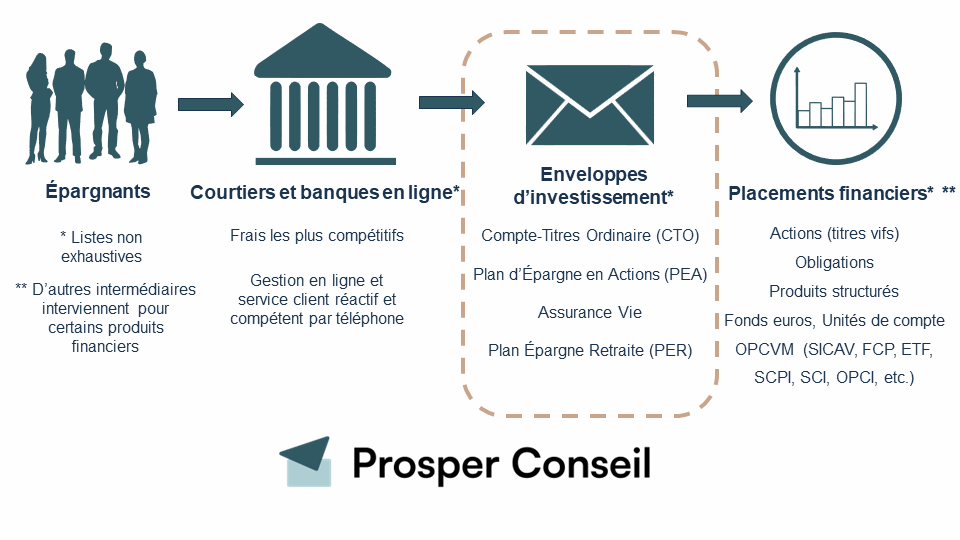

Le schéma ci-dessous permet de comprendre le positionnement des enveloppes dans le processus d’investissement.

Pour investir, l’épargnant doit :

- Choisir un bon courtier pour prendre date sur l’enveloppe d’investissement désirée.

- Puis, investir dans des placements financiers avec cette enveloppe.

🧭 Gestion conseillée Prosper Conseil : nous sommes là pour vous conseiller les enveloppes les plus appropriées dans votre situation, chez les meilleurs courtiers, et avec une allocation patrimoniale personnalisée.

L’assurance vie : l’enveloppe à privilégier pour préparer sa retraite à 40 ans !

L’enveloppe préférée des Français est l’assurance vie. Véritable couteau suisse, elle permet d’investir dans de nombreuses classes d’actifs différentes (actions, obligations, immobilier, etc.) tout en bénéficiant d’avantages fiscaux avec un contrat ouvert depuis plus de 8 ans. Prendre date est donc indispensable !

L’investissement se fait dans des fonds en euros (qui garantissent le capital) ainsi que dans des unités de compte (UC). Les principaux atouts de l’assurance vie :

- L’argent est disponible à tout moment.

- L’avantage fiscal. Vous ne payez pas d’impôt sur le revenu sur vos plus-values (dans la limite d’un abattement annuel de 4 600 € pour une personne seule et 9 200 € pour un couple) avec un contrat d’assurance vie ouvert depuis plus de 8 ans.

- L’optimisation de la succession. En effet, vous pouvez transmettre jusqu’à 152 500 € à chacun de vos bénéficiaires sans payer de droits de succession pour les versements réalisés avant 70 ans. Et il y a un abattement supplémentaire de 30 500 € pour les versements après 70 ans.

Notre article complet sur l’assurance vie : L’assurance vie : placement incontournable !

Le PER (Plan d’Épargne Retraite) : investir tout en réduisant ses impôts

Le PER est une enveloppe intéressante pour les contribuables fortement imposés. Il est similaire à l’assurance vie dans son fonctionnement. En effet, l’investissement se fait aussi à travers des fonds euros (capital garanti) et des unités de compte (UC).

En plus, le PER permet de payer moins d’impôt sur le revenu. Dans les faits, les versements sont déductibles de vos revenus imposables. La contrepartie est que l’argent est bloqué jusqu’au départ à la retraite (sauf cas de déblocages anticipés).

Cela est particulièrement intéressant en milieu de carrière au moment où l’on a de hauts revenus ! Lorsqu’on commence à préparer sa retraite à 40 ans, il s’agit d’une enveloppe particulièrement bien adaptée.

💡 Note : ces versements seront fiscalisés à la sortie du PER. De ce fait, la défiscalisation est très avantageuse si vous êtes fortement imposé (Tranche Marginale d’Imposition de 30 %, 41 % ou 45 %). En effet, en anticipant une baisse de revenus à la retraite et donc une plus faible imposition à la sortie, vous gagnez au change. Notre article complet sur Le Plan d’Épargne Retraite individuel (PERin)

Le PEA (Plan d’Épargne en Actions) : optimisé pour le marché actions

Le PEA permet d’investir sur le marché actions. Cela en bénéficiant d’une exonération d’impôt sur les plus-values sur un PEA âgé de plus de 5 ans. Et sans plafond annuel d’abattement contrairement à l’assurance vie !

Chez Prosper Conseil, pour les fonds actions, nous recommandons d’investir dans des ETF (Exchange-traded fund), également appelés trackers. Ces trackers sont des fonds passifs cotés en bourse qui répliquent la performance d’un indice boursier (CAC 40, Nasdaq, etc.).

Les trackers permettent d’investir dans des « paniers d’actions », c’est-à-dire dans des centaines voire milliers d’entreprises en même temps ! En un achat, vous êtes diversifié géographiquement et sectoriellement avec des frais très faibles.

👉 Lire notre article complet sur le PEA.

Préparez votre retraite sereinement avec Prosper Conseil

Finalement, préparer une retraite par capitalisation est une solution indispensable pour obtenir des compléments de revenus en plus de sa pension de retraite.

🧭 Nos conseillers sont là pour vous guider et vous proposer les meilleures solutions en prenant en compte vos objectifs, votre patrimoine, votre fiscalité, vos revenus et vos charges.

Plus de patrimoine,

plus de revenus,

moins d’impôts !

Un conseil global à 360° pour mieux

profiter de votre patrimoine