Versements programmés en assurance vie : ce qu’il faut savoir

Bien connue des Français, l’assurance vie permet d’épargner à votre rythme grâce aux versements programmés afin de : (1) réaliser vos projets et (2) optimiser votre succession.

Choisir la meilleure assurance vie peut se révéler délicat tant il existe de contrats différents sur le marché. Entre les fonds euros (partie défensive du contrat d’assurance vie) et les unités de compte (partie dynamique), il convient en amont de bien définir vos projets de vie, en vue de définir votre stratégie patrimoniale.

📌 Les meilleures assurances vie pour mettre en place un versement programmé sont :

- Lucya Cardif (voir l’offre ici) en gestion libre et/ou pilotée (notre avis sur Lucya Cardif).

- Linxea Spirit 2 (voir l’offre ici) en gestion libre et/ou pilotée (notre avis sur Linxea Spirit 2).

Une fois le contrat choisi et la stratégie définie, tel un navigateur qui part pour une grande traversée, vous devrez tenir le cap des années durant, sans vaciller. Parmi les principales embûches de l’épargne, citons la peur, l’avidité, les biais comportementaux et les conflits d’intérêt.

💡 Afin de vous aider à atteindre vos objectifs, plutôt que des versements libres, il est pertinent de mettre en place des versements programmés en assurance vie pour :

- vous assurer une épargne régulière qui augmentera significativement votre patrimoine dans le temps (les petits ruisseaux font les grandes rivières) ;

- ne plus avoir à y penser et alléger votre charge mentale ;

- et aider à neutraliser un biais comportemental classique, le market timing (viser les points bas du marché), qui se révèle très souvent contre-productif.

Votre psychologie d’investisseur ne pouvant être mise en pause, cette mission au long cours n’est pas chose aisée. Heureusement, quelques outils sont à votre disposition pour vous aider à tenir bon. Parmi ceux-ci, les versements programmés brillent par leur pertinence. Explications.

SOMMAIRE

- Versements programmés en assurance vie : avantages et inconvénients

- Lisser ses investissements dans le temps avec le Dollar Cost Averaging (DCA)

- DCA ou versement unique : quelle stratégie d’investissement est la meilleure ?

- Montant minimum des versements programmés en assurance vie

- Faut-il mettre en place des versements programmés ? Notre avis

Versements programmés en assurance vie : avantages et inconvénients

Voici notre tableau récapitulatif des avantages et des inconvénients des versements programmés en assurance vie :

| ✅️ Avantages | ⚠️ Inconvénients |

|---|---|

| Épargne garantie Épargner sans oublier, car l’action est automatique | Attention aux mauvaises assurances vie Si mis en place sur un contrat peu compétitif (ex. : frais élevés et fonds d’investissement médiocres), ces versements peuvent s’avérer sous-optimaux. Voyez donc notre comparatif des meilleures assurances vie. |

| Adaptation au reste à vivre S’habituer à dépenser moins, puisqu’une somme est régulièrement épargnée | Peuvent freiner la curiosité financière Peut nuire à la curiosité, en donnant l’impression que tout est déjà optimisé |

| Aide psychologique Pousse à court-circuiter certains biais cognitifs | Insidieuse inflation Les versements mis en place il y a longtemps peuvent devenir insuffisants en raison de l’inflation. Donc il faut penser à actualiser les versements programmés tous les ans. |

Tant sur le plan psychologique que pratique, épargner est une habitude saine. Par exemple, épargner régulièrement grâce aux versements programmés en assurance vie permet :

- d’anticiper des projets avec plusieurs années d’avance ;

- de profiter de la tendance haussière à long terme des marchés actions ;

- et de profiter de l’effet boule de neige des intérêts composés (intérêts sur intérêts).

Pour rappel, le taux moyen d’épargne en France s’établit autour de 17 %. Par exemple, sur 5 000 € de revenus, 850 € sont épargnés.

💡 Une des questions les plus spontanées que l’on se pose alors est : est-ce le bon moment pour investir ? Sachant qu’une crise imminente est anticipée par certains experts financiers (tous les ans il y a des pessimistes et tous les ans ou presque ils ont eu tort), il pourrait sembler opportun d’attendre plusieurs mois pour y voir plus clair. C’est dans cette sombre et éternelle incertitude que les versements programmés viennent apporter de la lumière.

Les avantages des versements programmés en assurance vie

Le nombre de tâches quotidiennes peut rapidement devenir écrasant. Épargner est souvent relégué parmi les actions les moins prioritaires. C’est regrettable, car une routine d’épargne est essentielle pour de bonnes pratiques financières.

👉 Il est conseillé de “se payer en premier”, donc d’épargner dès les rentrées d’argent. A contrario, reléguée en fin de mois, l’action d’épargner arrive souvent trop tard pour être concrétisée.

L’assurance vie propose un moyen simple pour ce faire : les versements programmés. Ainsi, le site internet des meilleures assurances vie permet de programmer des virements d’une certaine somme à échéances fixes (par mois, trimestre, semestre ou année), d’un compte bancaire vers le contrat en question.

👉 Vous choisissez les placements sur votre assurance vie : fonds euro et/ou unités de compte. Une fois validés, ces versements s’exécutent automatiquement et au rythme convenu, sans action supplémentaire de votre part.

L’épargnant peut donc vaquer à ses occupations. Par exemple, si l’épargnant reçoit son salaire le 1er jour du mois, chaque 05 du mois, 2 000 € peuvent être virés automatiquement vers l’assurance vie (ex. : 500 € en fonds euro et 1 500 € en ETF MSCI World pour les unités de compte). Plus de risque d’oubli.

De plus, si le montant fixé se situe dans une fourchette correcte, cette épargne est significative sans pour autant engendrer de difficultés financières. Elle contribue par conséquent à abaisser de façon acceptable les finances disponibles pour la fin du mois. Avec le temps, les intérêts composés feront leur office, et récompenseront l’épargnant discipliné.

💡 Note : avec les plans d’épargne retraite (PERin), vous disposez également de la possibilité d’opter pour les versements programmés. En revanche, sur votre plan d’épargne en actions (PEA) et votre compte-titres ordinaire (CTO), deux autres enveloppes fiscales, cette option n’est presque jamais proposée. Vous devez réaliser et passer un ordre manuellement de manière régulière (il faut être plus discipliné).

Attention aux biais psychologiques !

🔔 Bien au-delà encore, cette automatisation aide à lutter contre votre pire ennemi en investissement : vous-même. Vous avez entendu que Google allait s’allier avec un géant de la biotechnologie ? Que les marchés étaient “très hauts” ? Dans ces situations, nombreux sont les investisseurs qui arbitrent (modifient leur allocation) en réponse à ces actualités. Hélas pour eux, de tels choix sont presque systématiquement contre-productifs. C’est ce qu’on appelle le biais d’activité (autrement dit, “brasser du vent”).

Le mieux est tout simplement d’ignorer ce bruit médiatique quotidien, sans chercher à exploiter ces informations, car elles sont déjà intégrées aux prix par les professionnels de la finance. Les versements programmés étant automatiques, le cerveau a tendance à se sentir libéré de devoir choisir sur quoi investir. L’impact des biais psychologiques, qui peuvent vous faire dérailler financièrement, s’en retrouve donc amoindri.

⌛️ Avec l’expérience, un autre constat s’impose. Réfléchir activement, et souvent, sur quels placements investir peut être intellectuellement stimulant. Mais c’est également fatiguant. Serez-vous toujours dans cette dynamique énergivore 10 ans plus tard ? Le temps passant, peu de particuliers parviennent à maintenir une forte implication dans leurs recherches d’investissements.

Les études montrent que, généralement, moins on arbitre son portefeuille, meilleures sont les performances. Les versements programmés, associés à une allocation qui vous est adaptée, apportent une réponse concrète aux questions de « market timing » que l’on peut se poser.

💡 Note : en revanche, il y a des sujets essentiels sur lesquels il faut maintenir son attention. Notamment le choix des meilleurs placements, des meilleures enveloppes d’investissement et des meilleures optimisations fiscales et civiles. C’est notre rôle de conseil en gestion de patrimoine.

Les inconvénients des versements programmés en assurance vie

Globalement très efficaces, dans certains cas, les versements programmés en assurance vie peuvent présenter quelques revers.

⚠️ Cette automatisation dispense justement d’avoir à penser à épargner. Si de tels versements automatisés concernent une ancienne assurance vie médiocre, il faudra alors faire l’effort de les annuler et de trouver les meilleures assurances vie du marché. En effet, quelques petits pourcents de frais en trop, ici et là, se révèlent très coûteux à long terme. Et les mauvais fonds d’investissement provoquent un coût d’opportunité encore plus grand.

De plus, idéalement, si on peut se le permettre, chaque année, il convient d’augmenter les versements programmés de la valeur de l’inflation (a minima). Par exemple, en année N, les versements mensuels étaient de 2 000 €. En année N+1, avec une inflation de 3 %, il serait pertinent de les remonter à 2 060 € minimum. Une fois de plus, l’inertie peut concourir à une stagnation du montant placé, et à ne pas atteindre l’objectif fixé pour contribuer à votre projet d’épargne (l’achat d’une résidence secondaire, la retraite, etc.).

Enfin, cette automatisation ne doit pas être une excuse pour abandonner l’éducation financière, en considérant que tout a été fait. Se tenir au courant des nouveaux acteurs, de la fiscalité ou encore adapter ses finances à sa propre situation doit rester une bonne habitude.

Si vous souhaitez bénéficier d’un accompagnement sur mesure concernant les aspects financiers, fiscaux et successoraux de votre patrimoine, faites appel à la gestion conseillée de Prosper Conseil.

Plus de patrimoine,

plus de revenus,

moins d’impôts !

Un conseil global à 360° pour mieux

profiter de votre patrimoine

Lisser ses investissements dans le temps avec le Dollar Cost Averaging (DCA)

Les versements programmés en assurance vie sont particulièrement recommandés pour investir sur le marché actions.

Tout investisseur souhaiterait viser des points bas du marché pour acheter et des points hauts pour vendre. Statistiquement, la chance peut vous sourire de façon ponctuelle, mais sur le long terme, il est déraisonnable de tabler sur une telle capacité de prédiction. Puisque les professionnels n’y parviennent pas, pourquoi les particuliers avec bien moins de temps et de moyens y réussiraient-ils ?

📊 Les chiffres sont formels depuis des années : le market timing ne fonctionne pas sur le long terme. Comme disent les Anglo-Saxons, “Time in the market beats timing the market” (rester investi en continu surperforme le market timing).

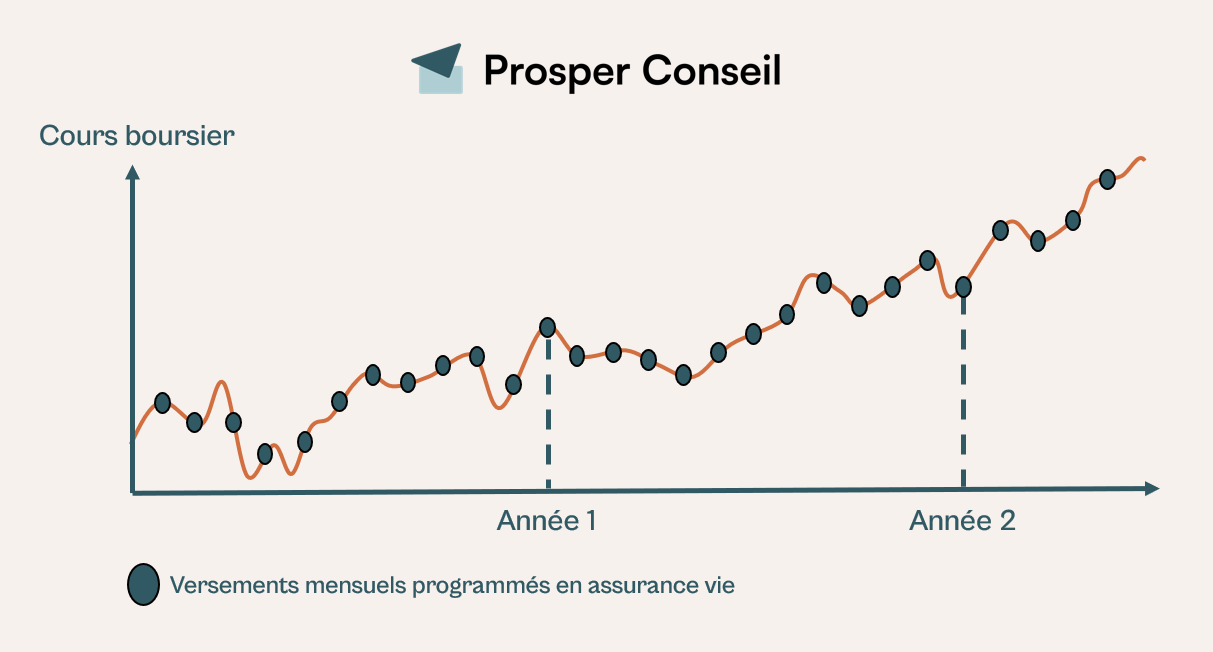

Alors, que faire ? Une solution très efficace est de programmer des achats périodiques (typiquement, mensuels) qui ne réclament ensuite plus aucune action de votre part. Les points d’entrée seront par conséquent lissés, et vous serez libéré du market timing. C’est ce que l’on appelle dans notre jargon financier le Dollar Cost Averaging (DCA).

Comme illustré ci-dessus, l’évolution future d’un cours (courbe orange du graphique) est imprévisible. Théorie et pratique se rejoignent : le mieux est de ne pas chercher à anticiper les mouvements de marché mais simplement de verser à date fixe (tous les 05 du mois par exemple, ce sont les points du graphique) avec des versements programmés en assurance vie. Vous n’avez pas à vous soucier des prévisions des “experts” (les fameux experts qui se trompent 9 fois sur 10).

DCA ou versement unique : quelle stratégie d’investissement est la meilleure ?

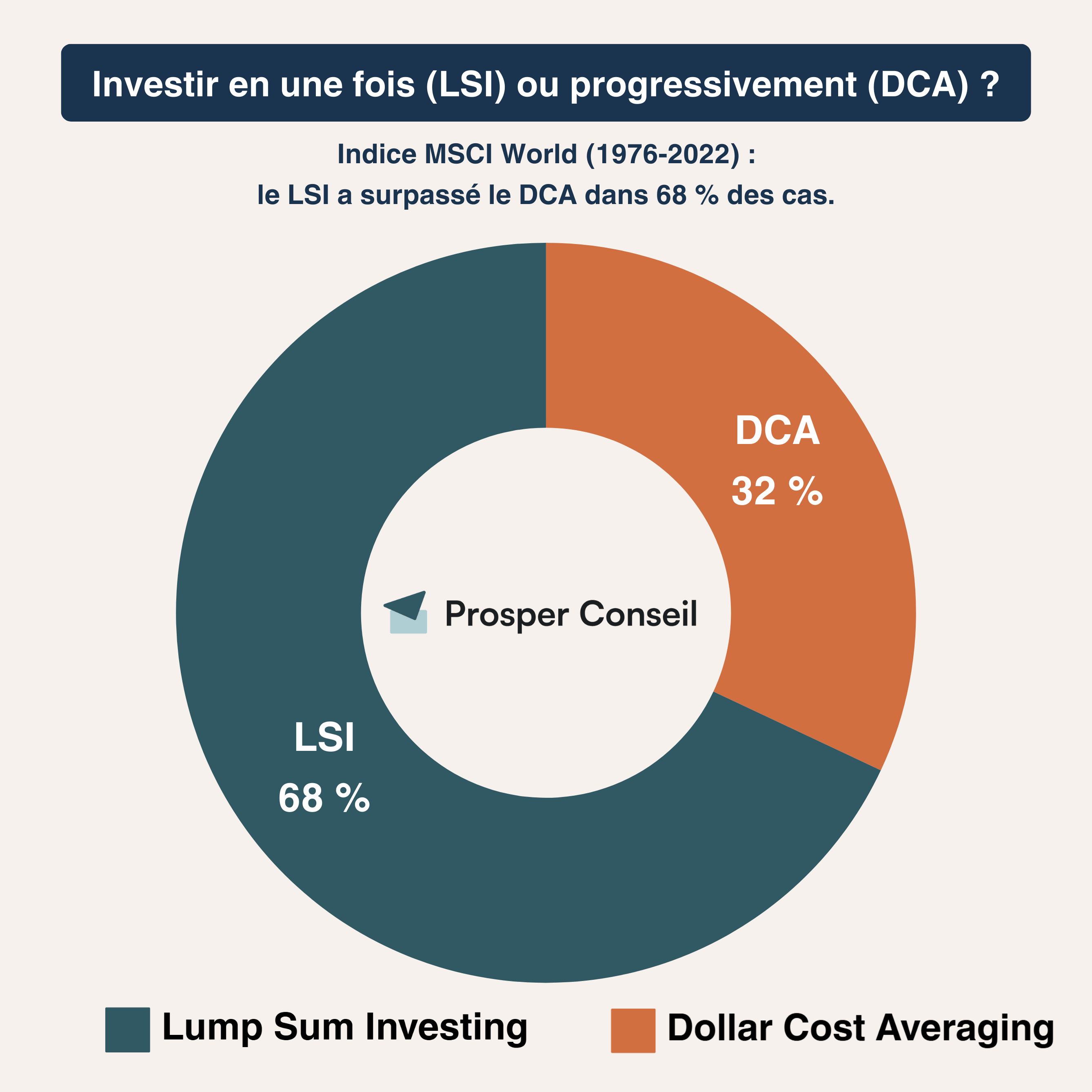

Toutefois, à réception d’une grosse somme à investir, vous pouvez vous demander s’il vaut mieux tout investir d’un coup ou multiplier les points d’entrée. Il existe deux méthodes, que vous pouvez même combiner :

- Le DCA (dollar-cost averaging) : à la façon des versements programmés, plusieurs points d’entrée seront appliqués (par exemple, investir 1/12 de la somme chaque mois durant 12 mois).

- Le lump sum investing : investir la totalité de la somme d’un coup (1 seul point d’entrée).

Selon les statistiques, le DCA surperforme le lump sum dans environ un tiers des cas. Mais il a l’immense avantage de réduire les regrets potentiels et d’alléger la charge mentale, tout en étant psychologiquement simple à vivre dans le temps.

Inversement, le lump sum investing surperforme donc le DCA dans deux tiers des cas. Cependant, il présente un risque accru de regrets et alourdit la charge mentale, ce qui peut le rendre plus dur à vivre après l’unique versement. Imaginez un investissement effectué la veille d’un krach boursier : cela peut être source de stress. En règle générale, le lump sum tire sa surperformance de la tendance haussière à long terme des marchés actions.

💡 En alternative, vous pouvez également opter pour un choix mixte : 50 % en lump sum et 50 % en DCA sur 12 mois, exploitant ainsi les deux approches. Un DCA sur une durée supérieure à 18 mois est toutefois déconseillé, en raison de la tendance haussière déjà citée.

En référence, citons une étude de Vanguard (2ème gestionnaire d’actifs au monde, derrière BlackRock) dont les conclusions sont similaires à celles d’autres études sur le même sujet.

Montant minimum des versements programmés en assurance vie

Concrètement, c’est l’assureur gérant votre contrat qui fixe certaines règles, notamment les montants minimums des versements programmés en assurance vie. Il est donc pertinent de vous renseigner sur ces seuils. Prenons des exemples avec deux des meilleurs contrats d’assurance vie qui permettent les versements programmés : Linxea Spirit 2 et Lucya Cardif.

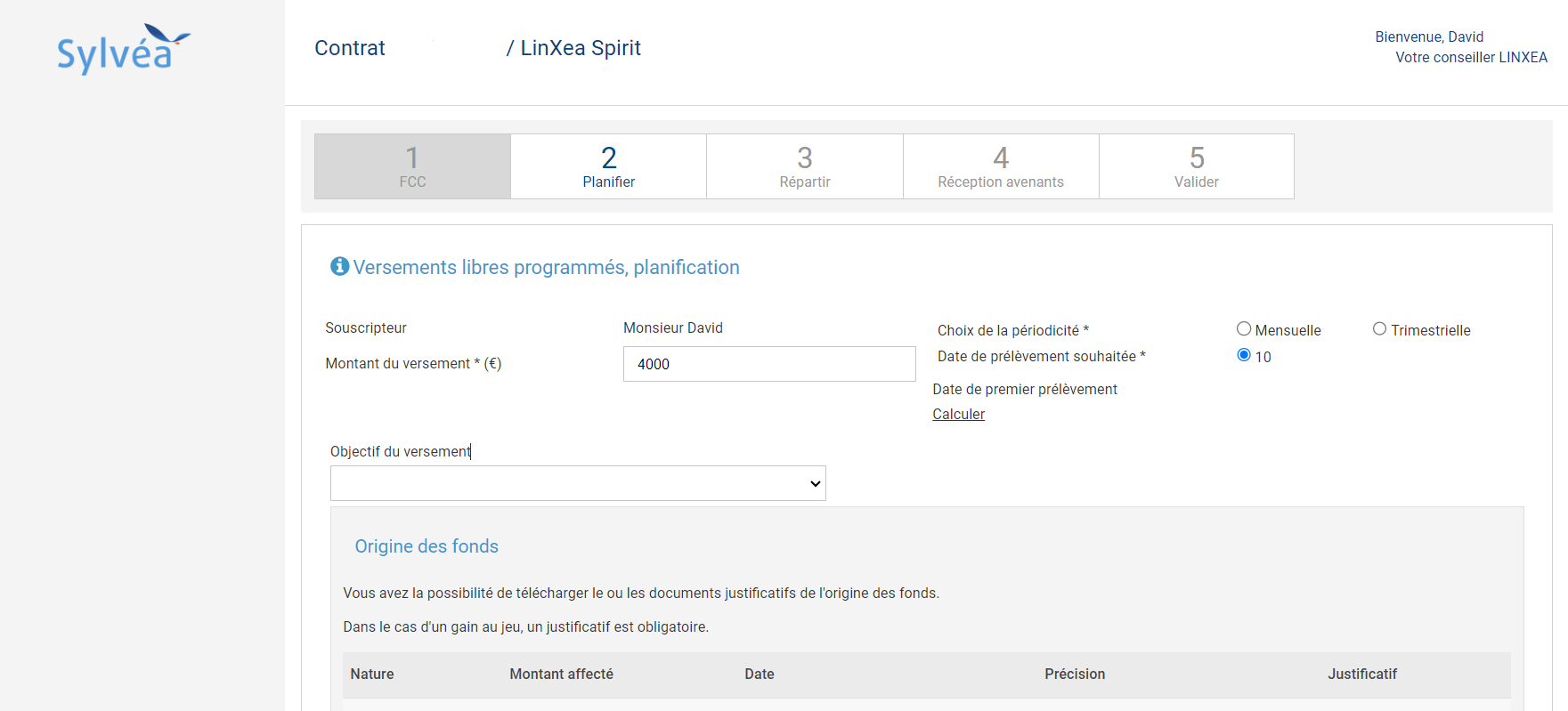

Linxea Spirit 2 : versements programmés en assurance vie

Considérons l’un des meilleurs contrats du marché : Linxea Spirit 2 (voir l’offre ici). Vous pouvez programmer un versement mensuel (le 10 du mois) ou trimestriel. Montant minimum : 100 €, à répartir au choix entre fonds euro et/ou unités de compte.

À noter que durant certaines périodes (notamment lorsque les taux d’emprunt sont très bas), certains assureurs peuvent exiger une part minimum en unités de compte (interdisant ainsi le versement 100 % fonds euro).

🔎 Au sein d’un contrat que vous détenez déjà, il vous suffit de faire des simulations dans votre espace client. Vous verrez facilement les montants minimums et autres contraintes imposées par l’assureur. Dans le cas contraire, vous pouvez consulter les conditions générales ou bien demander directement au courtier distribuant l’assurance vie.

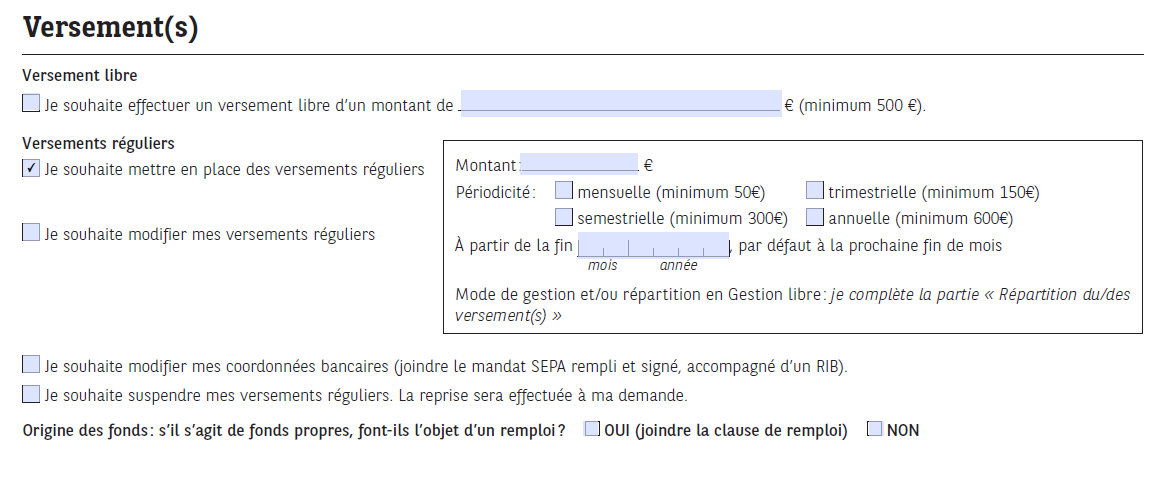

Lucya Cardif : versements programmés en assurance vie

Tous les contrats d’assurance vie mis en avant sur Prosper Conseil permettent la mise en place de versements programmés, dont Lucya Cardif (voir l’offre ici).

Les montants minimums dépendent de la périodicité :

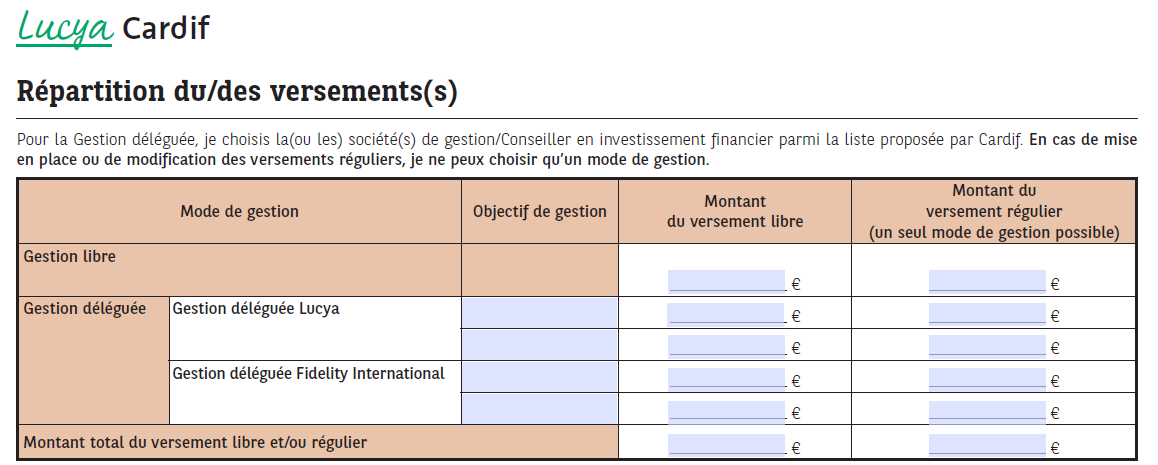

La suite porte sur le détail de la répartition voulue :

Rappelons que ces versements programmés peuvent être modifiés, suspendus ou annulés par l’épargnant.

Faut-il mettre en place des versements programmés ? Notre avis

Moyennant quelques points à garder en tête, les versements programmés constituent un excellent outil d’automatisation, simple à mettre en place et réunissant plusieurs bonnes pratiques :

- épargner régulièrement et sans oubli ;

- vous décharger mentalement d’un effort récurrent ;

- neutraliser certains biais cognitifs (par exemple : le biais d’activité, et la surconfiance avec le market timing).

🧭 Chez Prosper Conseil, notre équipe est à votre disposition pour vous accompagner dans la mise en place de solutions d’épargne personnalisées, incluant des versements programmés parfaitement adaptés à vos objectifs. Que l’on vous conseille une assurance vie en France ou au Luxembourg, ou toute autre enveloppe d’investissement (PEA, CTO, PER, etc.), nous vous offrons un service sur mesure pour maximiser votre patrimoine et sécuriser votre avenir financier.

Contactez-nous dès aujourd’hui pour profiter de conseils spécialisés et faire fructifier votre patrimoine de manière optimale.

Plus de patrimoine,

plus de revenus,

moins d’impôts !

Un conseil global à 360° pour mieux

profiter de votre patrimoine