Assurance vie : bien propre ou commun ?

L’assurance vie est-elle un bien propre ou un bien commun ? Pour faire bref : si l’assurance vie a été souscrite avant ou pendant le mariage avec des fonds propres (et une clause d’emploi ou de remploi), il s’agit d’un bien propre. Sinon l’assurance vie est un bien commun (présomption d’acquêt).

📌 En pratique, l’assurance vie couplée à un régime de communauté entraîne de nombreuses conséquences en cas de dissolution du mariage (divorce ou décès du conjoint). Origine des fonds, assurance vie individuelle ou co-souscription avec dénouement au premier ou second décès, arrêt Praslicka et réponse Ciot, etc. Ces implications ont fait couler beaucoup d’encre depuis des décennies.

Voyons en détail dans cet article les principales notions à connaître avec des exemples concrets permettant de comprendre si votre assurance vie est un bien propre ou commun.

💡 Note : si vous êtes marié en séparation de biens, on ne parle pas de “biens propres” ni de “biens communs”. En effet, vous possédez des “biens personnels” et/ou “indivis”.

SOMMAIRE

- Assurance vie et communauté : bien propre ou commun ?

- Gestion d’une assurance vie alimentée par des fonds communs

- Assurance vie en communauté : individuelle ou co-souscription ? Exemple concret

- Arrêt Praslicka et réponse Ciot : succession d’une assurance vie en commun non dénouée

- Bénéficiez d’un accompagnement sur mesure avec Prosper Conseil

Assurance vie et communauté : bien propre ou commun ?

Régie par le code des assurances, le code civil et le code général des impôts, l’assurance vie est un contrat d’assurance avec trois principaux intervenants :

- le souscripteur qui désigne un ou plusieurs bénéficiaires et verse les “primes” (sommes versées sur le contrat d’assurance vie) ;

- l’assuré sur lequel l’aléa (mort liée à l’incertitude de la vie humaine) repose ;

- et le bénéficiaire (mécanisme de stipulation pour autrui).

L’assureur s’engage à dénouer l’assurance vie et à reverser la garantie lorsque l’aléa survient (mort de l’assuré). Quelles sont les subtilités à prendre en compte pour chaque partie prenante : souscripteur(s), assuré et bénéficiaire(s) ? Comment déterminer si l’assurance vie est un bien propre ou un bien commun ?

💡 Note : en pratique, le souscripteur est également l’assuré lors de la souscription d’une assurance vie. Toutefois, il est possible de séparer les deux. Par exemple, un grand-parent peut être souscripteur d’une assurance vie, mais peut avoir désigné son enfant comme l’assuré et son petit-enfant comme bénéficiaire.

La qualification de l’assurance vie

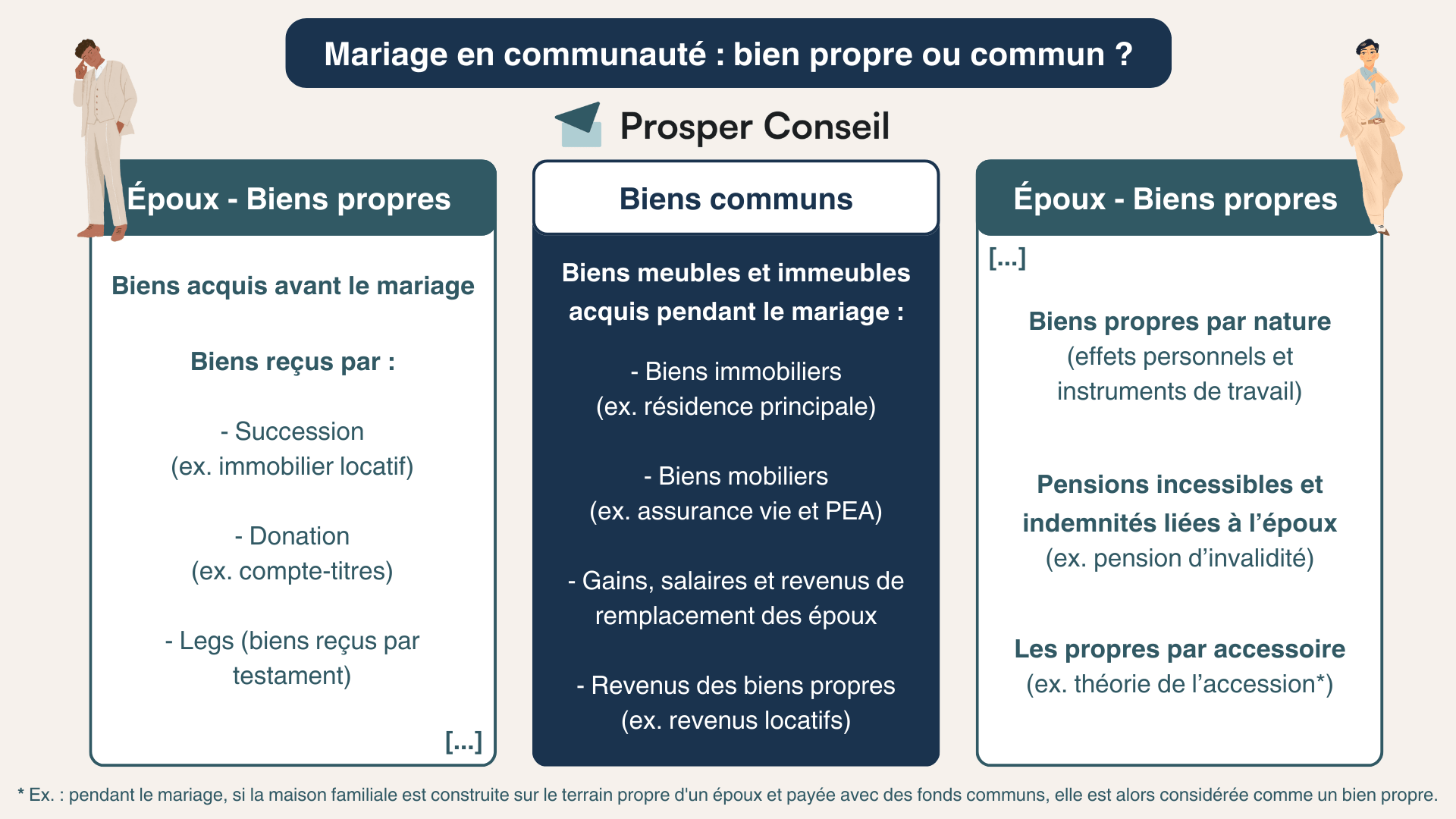

En cas de mariage sans contrat, vous êtes sous le régime de la communauté réduite aux acquêts par défaut (applicable depuis 1966 – Articles 1400 à 1491 du Code civil) . Tous les biens acquis pendant le mariage (acquêts) sont présumés communs (sauf exceptions). Ainsi, trois masses coexistent dans un régime de communauté : les biens propres de chaque époux et la communauté au centre.

Souvent figure d’exception dans le paysage patrimonial, qu’en est-il de l’assurance vie : bien propre ou commun ? Si le contrat d’assurance vie a été ouvert pendant le mariage sans clause d’emploi ou de remploi (justification de l’origine des fonds), alors il s’agit d’un bien commun selon le principe de présomption de communauté (article 1402 du Code civil).

Gestion d’une assurance vie alimentée par des fonds communs

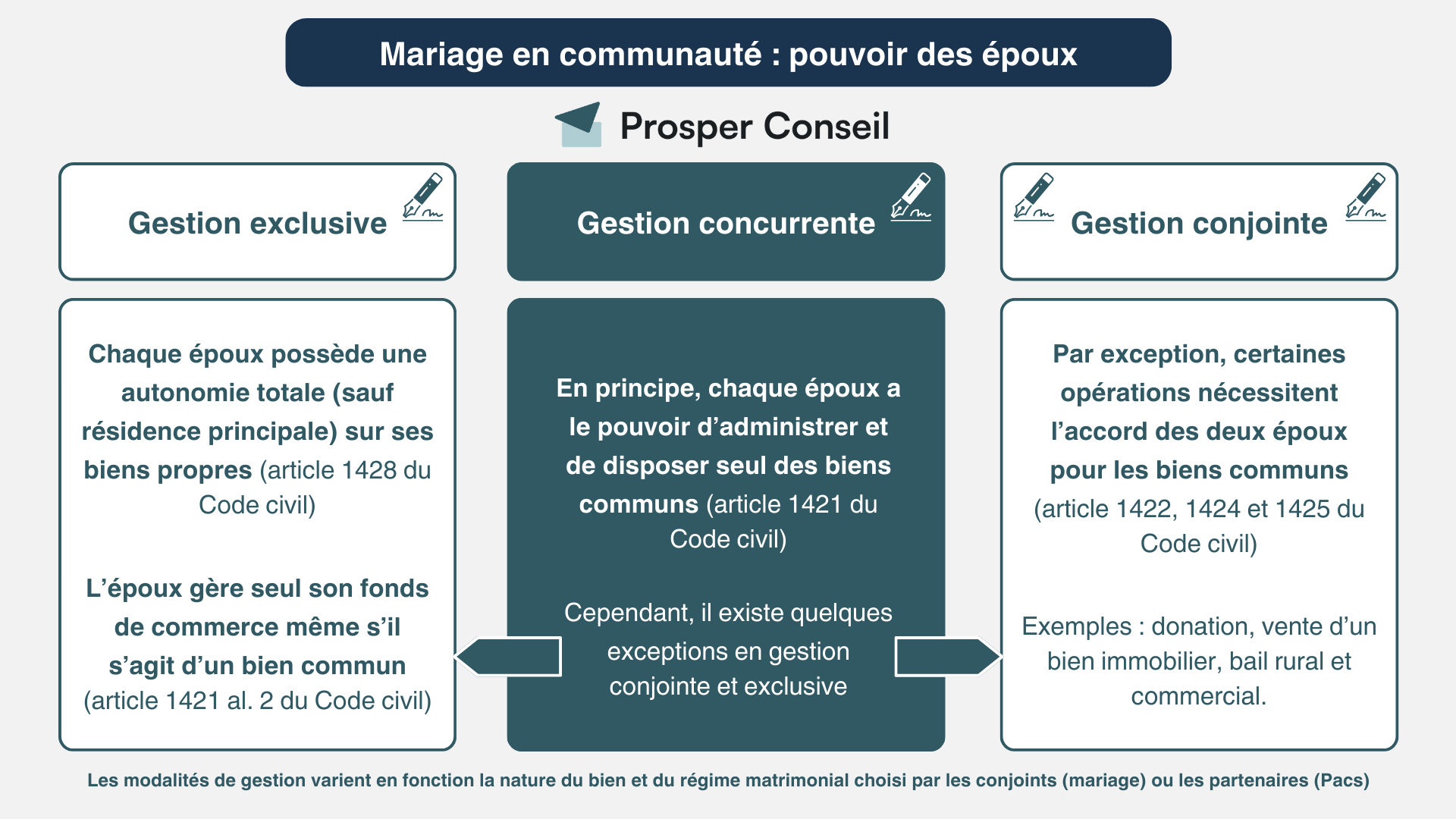

Dans le cadre du régime légal (régime de la communauté), le pouvoir des époux sur les biens immeubles et meubles (dont l’assurance vie) dépend du type de gestion (exclusive, concurrente ou conjointe).

Le versement d’une prime sur un contrat d’assurance vie relève de la gestion concurrente. Ainsi, vous pouvez investir des fonds communs sans l’accord de votre époux sur une assurance vie à votre nom. Toutefois, la gestion est conjointe pour une assurance vie en co-souscription.

💡 Note : si vous versez des fonds propres dans une assurance vie ouverte pendant le mariage sans en justifier l’origine (clause d’emploi ou de remploi), ils intègrent automatiquement la communauté. À titre indicatif, vous pouvez toujours en justifier l’origine a posteriori avec l’accord de votre conjoint.

Assurance vie en communauté : individuelle ou co-souscription ? Exemple concret

Thomas, 37 ans, et Aurélie, 39 ans, se sont mariés sans contrat de mariage (régime de la communauté réduite aux acquêts par défaut) et ont un enfant en commun : Timothée.

Ils ont récemment vendu un appartement acquis pendant le mariage (bien commun). Ils souhaitent réinvestir le prix net de cession (160 000 €) dans une nouvelle assurance vie. Plusieurs solutions s’offrent à eux.

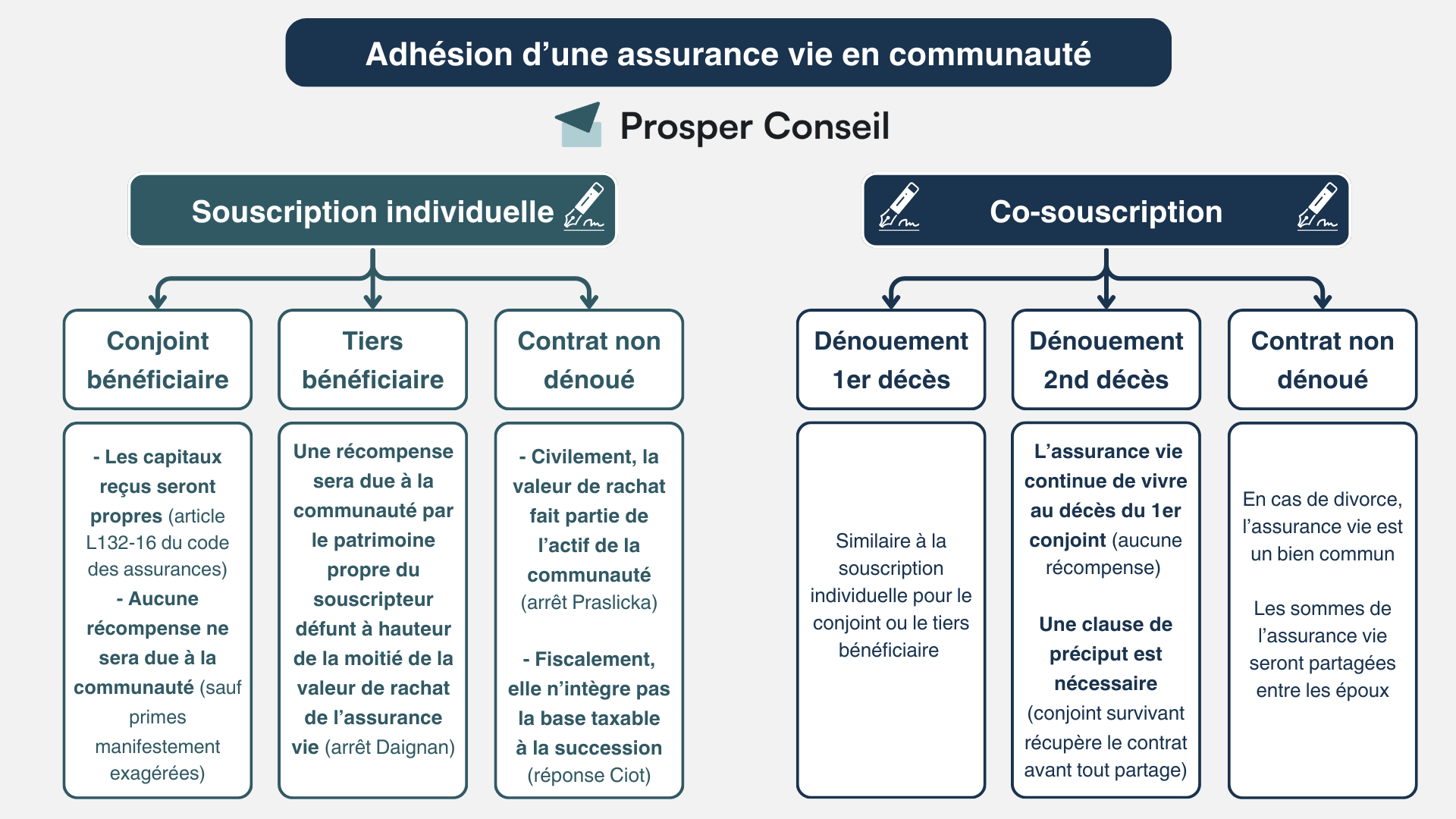

Souscrire seul une assurance vie avec un versement unique

Par exemple, Aurélie peut décider de souscrire seule une assurance vie avec les 160 000 € de fonds communs. Le contrat sera alors considéré comme un bien commun et le dénouement du contrat repose uniquement sur l’assuré, c’est-à-dire Aurélie.

Ainsi, elle a la possibilité de gérer le contrat comme bon lui semble (arbitrage, rachat, rédaction de la clause bénéficiaire, etc.). Ce type de souscription est préjudiciable pour Thomas, son conjoint, qui se trouve privé de prérogative.

En cas de divorce, la valeur de rachat fera partie de l’actif commun (arrêt Praslicka) pour la liquidation du régime matrimonial.

En cas de décès d’Aurélie (souscriptrice/assurée), si l’unique bénéficiaire est Thomas, les capitaux reçus par lui seront propres (article L132-16 du code des assurances). Par conséquent, aucune récompense ne sera due (succession d’Aurélie) sauf en cas de primes manifestement exagérées.

Cependant, si le bénéficiaire est un tiers, une récompense sera due par le patrimoine propre du souscripteur à la communauté pour moitié (arrêt Daignan).

💡 Note : cette solution privilégie les seuls intérêts d’un époux de son vivant.

Souscrire deux assurances vie, une par époux

Thomas et Amélie optent pour une gestion équilibrée. Ils ouvrent chacun une assurance vie avec 80 000 €. Les deux assurances vie sont considérées comme des biens communs et chacun gère son assurance vie en autonomie.

La clause bénéficiaire des deux assurances vie peut désigner chaque époux réciproquement bénéficiaire. En cas de décès d’un époux, les fonds de l’assurance vie seront récupérés par l’autre époux. Cette solution protège les époux entre eux mais n’inclut pas Timothée dans l’équation.

Si les époux souhaitent inclure Timothée, ils peuvent modifier la clause bénéficiaire à tout moment. En outre, il est possible de rédiger une clause bénéficiaire démembrée partiellement ou totalement pour protéger le conjoint tout en anticipant la succession à leur descendant.

💡 Note : dans l’absolu, cette solution est optimale lorsque les époux sont jeunes. En effet, la souscription de deux assurances vie individuelles est plus flexible qu’une co-souscription. Cette dernière implique de gérer ensemble l’assurance vie et peut être préjudiciable en cas de divorce ou de conflits.

Souscrire conjointement une assurance vie avec dénouement au premier décès

Thomas et Aurélie peuvent aussi co-souscrire une assurance vie (160 000 €) avec dénouement au premier décès. Cela signifie que le contrat prendra fin dès que l’un des conjoints décède. Et les fonds seront versés au(x) bénéficiaire(s) désigné(s) à ce moment-là. Si l’époux est désigné comme bénéficiaire, les fonds seront exonérés d’imposition en vertu de la loi TEPA.

Les deux époux sont titulaires à l’égard de l’assureur. Une bonne entente dans le couple est alors nécessaire pour une gestion optimale du contrat (arbitrer, nantir, rédaction de la clause bénéficiaire, etc.).

Au 1er décès, le contrat est nécessairement dénoué. Par conséquent, la valeur ne figure pas dans la liquidation de la communauté, ni civilement ni fiscalement.

Souscrire conjointement une assurance vie avec dénouement au second décès

Dans la continuité de la solution précédente, il est possible de choisir un dénouement au second décès. Cela signifie que le contrat d’assurance vie ne prendra fin qu’après le décès des deux conjoints. Les fonds seront versés au(x) bénéficiaire(s) désigné(s) à ce moment-là.

Cette option peut permettre de différer le dénouement du contrat et de maintenir la couverture pour le conjoint survivant. Les fonds seront exonérés de droits de succession pour le conjoint survivant en vertu de la loi TEPA.

Seul risque : c’est la requalification en donation indirecte. Il est important d’inclure une clause de préciput ou une clause intégrale (régime de communauté universelle) pour l’éviter.

💡 Note : la co-souscription avec dénouement au second décès (et avantage matrimonial) peut être adéquate pour certains profils (au cas par cas) à partir d’un certain âge.

Arrêt Praslicka et réponse Ciot : succession d’une assurance vie en commun non dénouée

Assurance vie et succession : que deviennent les contrats ? Reprenons l’exemple précédent des époux Thomas et Aurélie (régime légal) qui ont un enfant en commun, Timothée. Ils ont finalement choisi la deuxième option (souscrire deux assurances vie, une par époux) avec les meilleures assurances vie du marché :

- Thomas a ouvert l’assurance vie Linxea Spirit 2 chez le courtier Linxea avec la première moitié (80 000 €).

- Aurélie a ouvert l’assurance vie Lucya Cardif avec 80 000 € chez le courtier Assurancevie.com avec la seconde moitié.

Dans l’hypothèse du décès de Thomas, son assurance vie Linxea Spirit 2 est dénouée et l’assureur (Spirica) verse les sommes aux bénéficiaires selon la clause bénéficiaire établie. Pour rappel, aucune récompense à la communauté n’est due si Aurélie est bénéficiaire (article L132-16 du code des assurances). Sinon, il y aura récompense.

Quant à l’assurance vie Lucya Cardif d’Aurélie, elle n’est pas dénouée car Aurélie (conjoint survivant) est la souscriptrice/assurée. D’après l’arrêt Praslicka de 1992, la valeur de rachat du contrat d’Aurélie (80 000 €) doit réintégrer civilement la communauté pour respecter l’égalité de partage.

Cependant d’un point de vue fiscal, la moitié de la valeur de l’assurance vie (40 000 €), intégrée ensuite dans l’actif successoral, n’est pas imposée aux droits de mutation à titre gratuit (DMTG) d’après la réponse ministérielle Ciot de 2016 (neutralité fiscale).

Exemple concret

Prenons un exemple simplifié avec l’hypothèse du décès de Thomas en dévolution successorale (aucun testament). Tous les actifs des époux sont communs et aucune donation n’a été réalisée.

| Patrimoine | Montant net | Qualification |

|---|---|---|

| Résidence principale | 150 000 € | Bien commun |

| Appartement locatif | 120 000 € | Bien commun |

| Compte-titres ordinaire | 50 000 € | Bien commun |

| Valeur de rachat de l’assurance vie Lucya Cardif d’Aurélie | 80 000 € | Bien commun |

Liquidation du régime matrimonial

Sur le plan civil, l’actif commun est de 400 000 € compte tenu de :

- la résidence principale, l’appartement locatif, le compte-titres ;

- et de l’assurance vie Lucya Cardif non dénouée (Praslicka : intégration de la valeur de rachat de l’assurance vie non dénouée).

Par conséquent, les droits de chacun sur la communauté sont de 200 000 €.

Liquidation de la succession de Thomas

Plan civil : quels sont les droits des héritiers ? Masse successorale = 400 000 / 2 = 200 000 €. Aurélie peut choisir le quart en pleine propriété ou l’ensemble en usufruit (démembrement de propriété).

Si Aurélie choisit le 1/4 en pleine propriété, alors Timothée aura le droit aux 3/4, soit 150 000 €.

Plan fiscal : quel est le montant des droits dus par chacun ? Masse taxable = (400 000 – 80 000) / 2 = 160 000 €. L’assurance vie non dénouée n’intègre pas la masse taxable (Ciot) et diminue la base taxable.

Aurélie est exonérée de DMTG selon la loi TEPA. Quant à Timothée, il dispose de droits civils évalués à 150 000 €, mais est imposé sur une base taxable plus faible de 120 000 € (3/4 x 160 000 €). Finalement, avec la prise en compte de l’abattement de droit commun de 100 000 €, il paie 2 194 € de DMTG au lieu de 8 194 € grâce au traitement différent de l’assurance vie sur le plan civil et fiscal.

Points d’attention

Pour l’assurance vie Lucya Cardif d’Aurélie, il y a une distinction entre la possession du contrat (individuelle) et les capitaux (communs). Le contrat est à Aurélie en tant que souscriptrice/assurée donc il lui est obligatoirement attribué dans la liquidation de la communauté pour 80 000 €. Cependant, la valeur est commune et elle doit donc restituer l’équivalent pour le partage. Cela implique alors un déclenchement des droits de partage de 2,5 %.

Des solutions existent pour éviter les droits de partage de 2,5 % :

- Clause de préciput dans le contrat de mariage. La clause de préciput permet de récupérer un bien (ex. assurance vie) avant tout partage. Inconvénients avec (1) des enfants communs : possible atteinte à la réserve héréditaire et (2) des enfants non-communs : possible action en retranchement. Conséquence : le conjoint survivant doit verser une indemnité.

- Réaliser une donation entre époux en amont (faculté de cantonnement). Dans la succession de Thomas (200 000 € à partager), Aurélie a le droit à un quart (50 000 €) et Timothée les trois-quarts (150 000 €). Avec le cantonnement, Aurélie peut alors décider de récupérer entièrement l’assurance vie et laisser les autres actifs en concurrence (sans nécessité d’accord des autres héritiers et sans droit de partage).

- Convention de quasi-usufruit (à encadrer). Consolider les droits de Timothée par l’inscription d’une créance à son profit payable au second décès par imputation sur l’actif successoral d’Aurélie (passif de succession), comme une créance de quasi-usufruit (avec des garanties).

Bénéficiez d’un accompagnement sur mesure avec Prosper Conseil

🧭 L’assurance vie est un formidable outil pour construire une stratégie patrimoniale personnalisée et complète :

- Plan civil. L’assurance vie, qu’elle soit un bien propre ou un bien commun, est considérée “hors succession”. Avec la clause bénéficiaire, il est ainsi possible d’optimiser votre succession (qui hérite et de combien ?).

- Plan fiscal. La fiscalité d’un rachat en assurance vie et la fiscalité à la succession sont très intéressantes pour réduire l’imposition de votre patrimoine.

- Plan financier. Le fonctionnement de l’assurance vie permet d’investir dans toutes les catégories d’investissement (actions, obligations, immobiliers, etc.). De plus, avec une assurance vie luxembourgeoise, vous avez accès à un outil de financement très puissant : la ligne de crédit lombard.

Avec la gestion conseillée de notre cabinet, vous bénéficiez d’un conseil complet et sur mesure pour votre patrimoine personnel et professionnel. Vous pouvez contacter un conseiller Prosper Conseil pour en savoir plus.

Plus de patrimoine,

plus de revenus,

moins d’impôts !

Un conseil global à 360° pour mieux

profiter de votre patrimoine

Bonjour,

Je suis sous le régime de la communauté réduite aux acquêts et je détiens un compte d’assurance vie sur lequel j ‘ai de l’argent commun et l’argent d’une vente en 2011 provenant d’un bien propre pour lequel je n’ai pas fait de déclaration de remploi. Comment faire le nécessaire pour que ce soit un bien propre. Si ça reste en l’état, à mon décès si je décède avant mon mari, est-ce que mes enfants qui sont bénéficiaires de mon contrat devront une récompense à mon mari et si oui est-ce qu’elle sera égale à 50 % de mon contrat et est-ce que mon mari pourra refuser cette récompense.

Merci pour votre réponse

Bonjour,

Sans déclaration de remploi, les fonds issus d’un bien propre réinvestis en assurance vie sont considérés comme communs. Si c’est pertinent, il est possible de régulariser la situation via un acte notarié avec accord du conjoint pour reconnaître le caractère propre de ces fonds.

Si rien n’est fait et que vous décédez avant votre mari :

– Si votre mari est bénéficiaire, il recevra le capital en propre sans qu’aucune récompense ne soit due (sauf atteinte éventuelle à la réserve héréditaire des enfants).

– Si vos enfants sont bénéficiaires, une récompense sera due à la communauté (50 % de la valeur du contrat). Votre mari peut toutefois y renoncer s’il le souhaite.

👉 Dans une approche patrimoniale globale, chaque décision doit être nuancée en fonction des spécificités de votre situation. Il est conseillé de consulter un professionnel, comme un notaire, pour sécuriser votre situation et anticiper les implications successorales.

bonjour.

j’ai ouvert mon assurance vie avec l’argent que je gagne…

mon mari n’a rien mis dedans…

nous sommes dans régime commun

je pense divorcer avec Monsieur.

qu’est ce qui arrivera avec mon assurance vie que j’ai fait pour mon futur ?

je ne touche rien comme argent à côté de mon mari et c’est pour ça que j’ai pensé à l’assurance vie pour plus tard…

j’ai travaillé et j’ai mis une partie de mon salaire dedans

merci

cordialement

Bonjour,

Je comprends votre préoccupation concernant votre contrat d’assurance vie en vue d’un éventuel divorce. Dans votre situation, comme vous êtes mariée sous un régime de communauté (et que votre assurance vie a été financée avec votre salaire, qui fait partie des biens communs), le contrat d’assurance vie sera considéré comme un bien commun. Cela signifie que, dans le cadre d’un divorce, la valeur de rachat de ce contrat pourrait être prise en compte lors du partage de l’actif commun.

Même si les versements proviennent de votre salaire personnel, en régime de communauté réduite aux acquêts, tous les revenus gagnés pendant le mariage sont considérés comme des biens communs, sauf exception (comme une clause de remploi spécifique, ce qui ne semble pas être le cas ici).

En cas de divorce, la valeur de rachat de votre assurance vie sera partagée avec votre mari. Cependant, les modalités précises du partage peuvent varier en fonction des décisions du juge et des éventuels accords entre vous et votre conjoint.

Si j’ai bien compris, l’assurance vie en co-souscription concerne uniquement les époux mariés en communauté ?

Effectivement, en France, l’assurance vie en co-souscription est réservée aux couples mariés sous un régime de communauté universelle ou de communauté réduite aux acquêts (sauf exception en fonction des assureurs).