Comparatif contrat de capitalisation ou assurance vie : différences et avantages

Le contrat de capitalisation et l’assurance vie ont des modes de fonctionnement relativement similaires. Alors pourquoi souscrire à un contrat de capitalisation alors que l’assurance vie reste l’enveloppe préférée des Français ? Quelles sont les différences ?

Les différences entre l’assurance vie et le contrat de capitalisation portent surtout sur la transmission, et la possibilité pour une personne morale d’ouvrir un contrat de capitalisation.

📌 Vous pouvez combiner les avantages du contrat de capitalisation et de l’assurance vie. L’assurance vie est le dispositif de référence pour tous les épargnants. En complément, le contrat de capitalisation est notamment utile pour :

- Transmettre de son vivant un patrimoine conséquent à moindres frais (notamment si vous avez dépassé les abattements disponibles de l’assurance vie).

- Les entrepreneurs (personnes morales) qui souhaitent placer leur trésorerie.

SOMMAIRE

- Tableau comparatif contrat de capitalisation ou assurance vie

- Les différences entre le contrat de capitalisation et l’assurance vie

- Les meilleurs contrats de capitalisation ou d’assurance vie

- Le contrat de capitalisation et l’assurance vie : la combinaison avantageuse pour optimiser votre succession

- Exemple concret de la combinaison avantageuse du contrat de capitalisation et de l’assurance vie

- L’avis de Prosper Conseil

Comparatif contrat de capitalisation ou assurance vie : différence et avantages

Voici notre tableau comparatif du contrat de capitalisation et de l’assurance vie.

| Fonctionnement | Contrat de capitalisation | Assurance-vie |

|---|---|---|

| Ticket d’entrée (minimum d’investissement) | ✅ 500 € | ✅ Idem |

| Pour qui ? | – Personne physique (épargnant) – ✅ Personne morale (entreprise) | Épargnant uniquement (personne physique) |

| Mode de gestion | ✅ Gestion conseillée, pilotée ou libre | ✅ Idem |

| Gestion en ligne | ✅ Oui | ✅ Oui |

| Condition d’ouverture | ✅ Vous avez la possibilité d’avoir plusieurs contrats. Accessible aux mineurs. | ✅ Idem |

| Disponibilité des fonds | ✅ Votre argent n’est pas bloqué, vous pouvez le retirer à tout moment. | ✅ Idem |

| Fonds euros | Oui (sous conditions pour les entreprises) | ✅ Oui |

| Choix des unités de compte (UC) | ✅ Jusqu’à 1000 UC sur les meilleurs contrats. | ✅ Idem |

| Frais sur les meilleurs contrats | ✅ Pas de frais de versement, ✅ 0,50 % de frais de gestion annuels sur les unités de compte. | ✅ Idem |

| Fiscalité des plus-values | ✅ Enveloppe capitalisante (vous accumulez des gains sans impôts). Ainsi, vous serez imposé uniquement si vous faites un retrait (rachat). ✅ Après 8 ans de détention, vous avez une exonération au titre de l’impôt sur le revenu (IR) sur vos gains annuels dans la limite d’un abattement de 4 600 € (ou 9 200 € pour un couple marié ou pacsé). | ✅ Idem |

| Transmission du vivant (donation) | ✅ Vous pouvez donner votre contrat de capitalisation en pleine propriété ou en démembrement de propriété (usufruit ou nue-propriété) ✅ Vous avez une purge fiscale de la plus-value antérieure à la donation au titre de l’impôt sur le revenu (IR) et des prélèvements sociaux (PS). | ❌ Vous ne pouvez pas donner le contrat d’assurance vie. En effet, vous devez sortir le capital. Puis, faire une donation. |

| Transmission au décès (succession) | ❌ Vous n’avez pas de clause bénéficiaire, votre contrat est transmis à vos héritiers. ✅ Le contrat n’est pas dénoué au décès. Ainsi, vos héritiers peuvent le conserver avec son antériorité fiscale. Votre contrat de capitalisation entre dans l’actif successoral. C’est le régime de droit commun qui s’applique (droits de succession selon le lien de parenté). ✅ Vous avez une purge fiscale de la plus-value antérieure à la succession pour les PS et l’IR. | ✅ Clause bénéficiaire pour désigner les bénéficiaires de votre choix. Droits de succession au même taux quel que soit votre lien de parenté avec le bénéficiaire (possibilité de démembrement des clauses bénéficiaires). ❌ Votre contrat est dénoué (fermé) à votre décès. ✅ L’assurance vie est considérée comme « hors succession ». Pour vos versements avant 70 ans, vos bénéficiaires bénéficient d’un abattement de 152 500 € par bénéficiaire. ✅ Vous avez une purge fiscale de la plus-value antérieure à la succession seulement pour l’IR (❌ les PS à 17,2 % restent dus). |

💡 Note : pour en savoir plus, consultez nos articles dédiés au contrat de capitalisation et au fonctionnement de l’assurance vie.

Les différences entre le contrat de capitalisation et l’assurance vie

Les différences entre l’assurance vie et le contrat de capitalisation portent surtout sur la transmission du vivant et au décès. Mais aussi, la possibilité d’ouvrir un contrat de capitalisation pour une personne morale (entreprise).

Donation (transmission du vivant) du contrat de capitalisation

Avec l’assurance vie, vous ne pouvez pas faire une donation de votre vivant. D’abord, vous devez retirer (racheter) le capital. Ensuite, faire une donation. À l’inverse, le contrat de capitalisation peut être donné : soit en pleine propriété, soit en démembrement de propriété (nue-propriété ou usufruit).

Pour rappel, la nue-propriété consiste à détenir la propriété (abusus), sans en détenir la jouissance. Tandis que l’usufruit, représente le droit d’utiliser (usus) et de jouir du bien (fructus), sans être propriétaire. Par exemple, en tant qu’usufruitier, vous percevez les loyers immobiliers et/ou les dividendes d’actions sans en être propriétaire.

Fiscalement, il est plus avantageux de faire une donation en démembrement plutôt qu’en pleine propriété (voir notre exemple concret dans notre article du contrat de capitalisation).

💡 Note : vous devez déclarer vos dons via le formulaire 2735.

Succession (transmission au décès) du contrat de capitalisation et de l’assurance vie

À la succession, le contrat de capitalisation est transmis à vos héritiers.

Alors que l’assurance vie est considérée comme étant « hors succession » (article L132-12 du Code des assurances). Ainsi, votre contrat est dénoué au décès. Vous pouvez désigner des bénéficiaires qui bénéficient d’abattements.

Contrat d’assurance vie et contrat de capitalisation ont chacun leur avantage. Vous pouvez combiner les avantages en ouvrant un contrat de capitalisation et une assurance vie (voir exemple en bas).

Le contrat de capitalisation est accessible aux personnes morales

Les personnes morales (entreprises, holdings patrimoniales) peuvent investir leur trésorerie au sein d’un contrat de capitalisation, mais ne peuvent pas investir dans une assurance vie.

? Notre guide complet sur les placements de trésorerie d’entreprise.

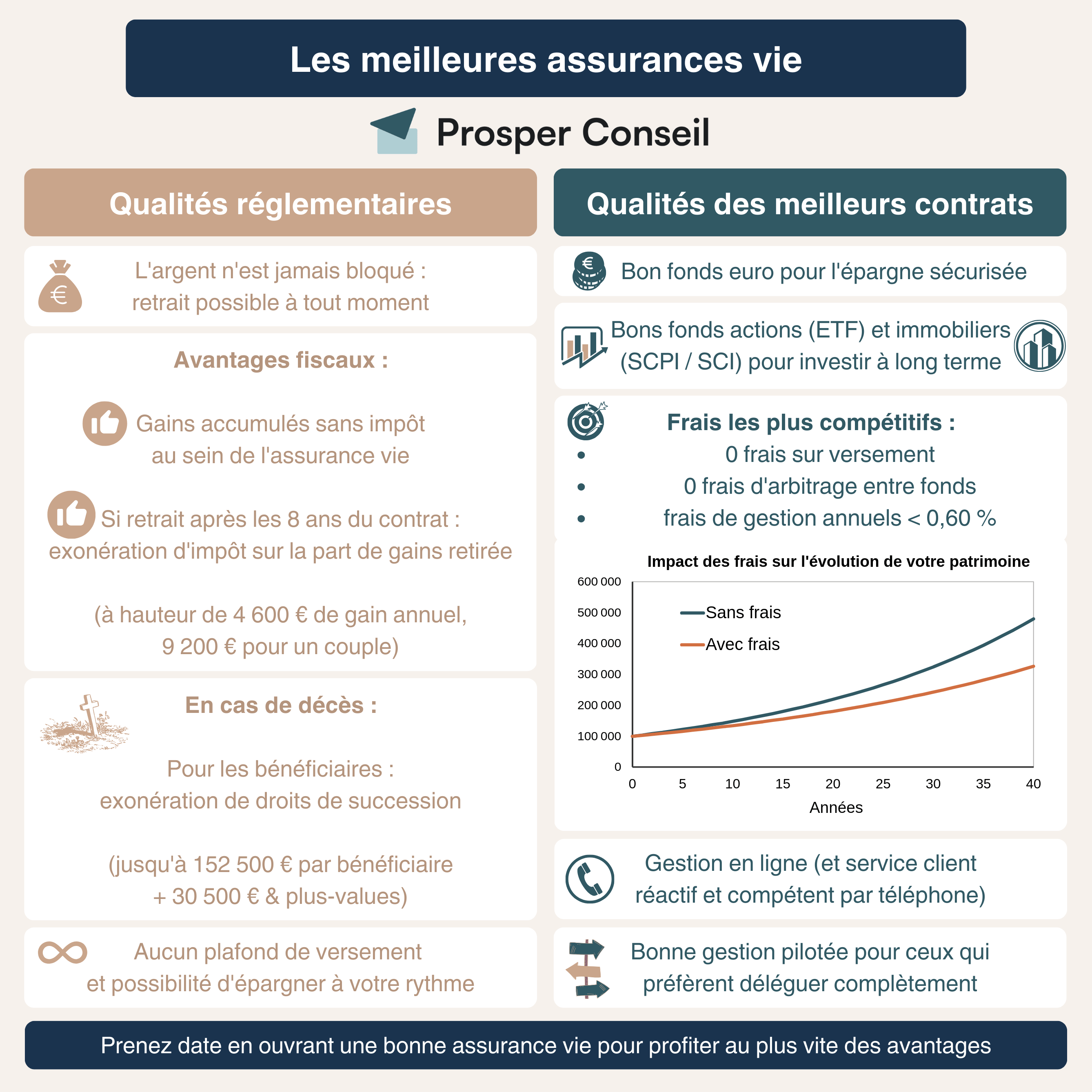

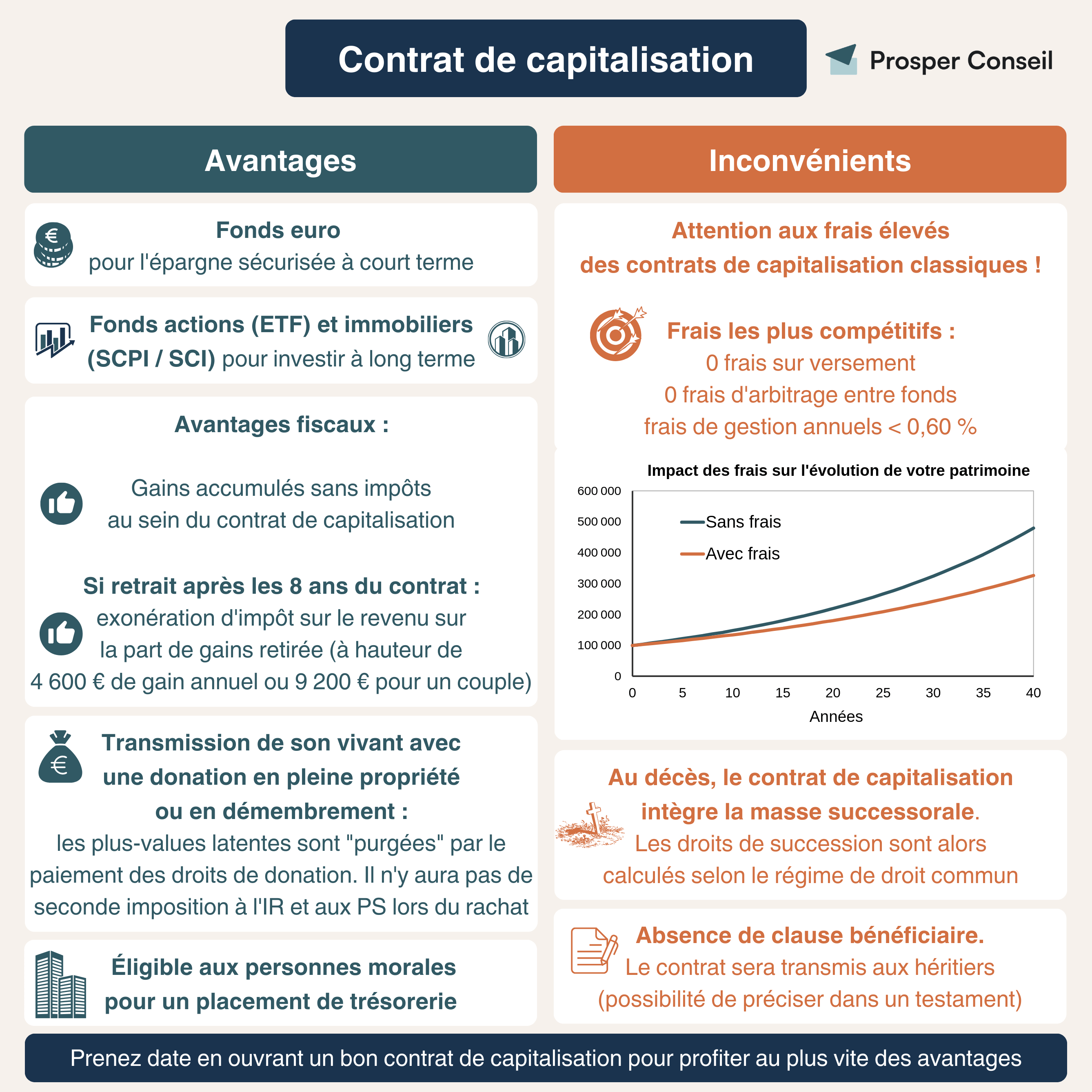

Les meilleurs contrats de capitalisation ou d’assurance vie

Au-delà des qualités réglementaires communes à tous les contrats, vous devez choisir les meilleurs contrats de capitalisation et d’assurance vie.

Ainsi, pour avoir le patrimoine le plus performant possible, et profiter au maximum des intérêts composés (intérêts sur intérêts), nous vous recommandons d’optimiser vos frais en choisissant les contrats performants des courtiers en ligne (notre avis sur les assurances vie en ligne).

| Les frais | 📈 Contrats performants | 📉 Contrats lambdas (médiocres) |

|---|---|---|

| Frais sur versement | 0 % | 3 % |

| Frais d’UC | 0,5 % | 1 % |

| Frais d’arbitrage | 0 % | 0,5 % |

| Nombre d’unités de compte (UC) | Jusqu’à 1 000 UC (dont des trackers ETF) | 50 UC (sans tracker ETF) |

| Pourcentage des loyers de SCPI (UC) reversé | 100 % | 85 % |

💡 Note : vous pouvez contacter un gestionnaire de patrimoine Prosper Conseil pour faire le meilleur choix d’assurance vie et de contrat de capitalisation. Nous prodiguons un conseil indépendant au sens MIF2. Ce qui nous permet de vous accompagner dans le choix des contrats les plus performants en toute transparence et objectivité.

Le contrat de capitalisation et l’assurance vie : la combinaison avantageuse pour optimiser votre succession

Chacun des deux contrats a ses avantages. Dans certains cas, il peut être intéressant de combiner l’assurance vie et le contrat de capitalisation (notamment si vous avez dépassé les abattements disponibles de l’assurance vie).

Les avantages de l’assurance vie

Grâce à la clause bénéficiaire de l’assurance vie, vous pouvez transmettre votre patrimoine (1) avec une fiscalité avantageuse, et (2) avec une grande liberté et souplesse.

Les abattements conséquents de l’assurance vie pour transmettre le capital

Pour les versements avant 70 ans, les abattements sont très conséquents et notamment pour transmettre votre patrimoine à d’autres personnes que vos enfants/parents (voisin, ami, cousin, etc.).

Par exemple, vous pouvez transmettre 152 500 € à votre ami et à une association sans imposition. Fiscalement, au-dessus de ces abattements, vous êtes taxé à 20 % puis à 31,25 % maximum avec l’assurance vie. Tandis qu’avec le contrat de capitalisation, vous êtes taxé à 60 % sur la totalité de la somme léguée à votre ami ou association.

Mais il ne faut pas exagérer

Civilement, vous ne devez pas verser de « primes manifestement exagérées » (article L132-13 Code des assurances). En effet, le fisc ne souhaite pas perdre des droits de succession et les héritiers peuvent s’estimer lésés.

- Premièrement, concernant vos héritiers, vous devez respecter leur réserve héréditaire.

Puisque c’est la part minimum de votre patrimoine destinée à vos héritiers réservataires (consultable dans notre article Héritage et succession : qui hérite ?). Aussi, des héritiers ont obtenu la requalification (transformation) d’un contrat d’assurance vie en contrat de capitalisation (arrêt de la Cour de cassation 18 juillet 2000 (n° 97-21535).

- Deuxièmement, concernant l’administration fiscale, vous devez anticiper votre succession pour éviter « l’absence d’aléa ». En effet, si vous faites vos versements sur votre lit de mort, alors le fisc risque de requalifier votre versement en donation déguisée ou indirecte.

💡 Note : si votre versement est considéré comme une prime manifestement exagérée, alors il basculera dans le régime de droit commun. Dans ce cas, vous perdriez à minima les avantages liés à votre assurance vie. Il n’existe aucune loi précise en la matière. Les juges apprécient votre situation au cas par cas.

La clause bénéficiaire est très souple pour la succession

Pour la transmission au décès (succession), l’assurance vie permet de transmettre son patrimoine « hors succession » avec des clauses bénéficiaires très souples. À l’inverse, pour le contrat de capitalisation, vous n’avez pas de clause bénéficiaire et votre contrat est transmis à vos héritiers.

Ainsi, avec un contrat de capitalisation, une donation (en pleine propriété ou en usufruit) est irrévocable (sauf rares exceptions). Tandis que, vous pouvez changer la clause bénéficiaire de votre assurance vie à tout moment.

💡 Note : depuis le 17 décembre 2007, le seul cas qui rendrait une clause bénéficiaire irrévocable, serait si le souscripteur (épargnant) et le bénéficiaire acceptent cette clause, et en informent l’assureur. Si vous êtes le souscripteur, afin d’avoir plus de flexibilité et de liberté, vous n’avez donc pas intérêt à accepter cette clause bénéficiaire (LOI n° 2007-1775) sauf montage intergénérationnel spécifique.

Les avantages du contrat de capitalisation

Avec le contrat de capitalisation, c’est le régime de droit commun qui s’applique avec ses avantages.

La suppression de la double imposition pour un contrat de capitalisation en pleine propriété

Si vous détenez votre contrat de capitalisation en pleine propriété, alors vous aurez une purge des plus-values au titre des prélèvements sociaux (PS) et de l’impôt sur le revenu (IR). Et ce, en cas de transmission à titre gratuit (donations et successions), depuis la modification de l’article 125-0 du CGI du 20 décembre 2019.

Par exemple, vous héritez d’un contrat d’une valeur de 150 000 € avec une prime unique initiale de 100 000 € (soit 50 000 € de gains). En cas de retrait immédiat, vous ne serez pas taxé sur vos gains au titre de l’impôt sur le revenu (IR) et sur les PS.

💡 Note : l’administration fiscale doit se prononcer prochainement sur la purge de la plus-value éventuelle des contrats de capitalisation détenus en démembrement.

Les donations bénéficient d’abattements renouvelables tous les 15 ans

Les donations bénéficient d’un abattement très avantageux en ligne directe renouvelable tous les 15 ans. Contrairement au montant de la clause bénéficiaire en assurance vie qui n’est pas renouvelable.

Ainsi, en anticipant, vous pouvez transmettre un patrimoine très conséquent à vos enfants grâce à l’abattement de 100 000 € par parent/enfant (en ligne directe) tous les 15 ans.

Par exemple, sur une période de 16 ans, un couple pourra transmettre à ses 2 enfants 800 000 € sans droits de succession (2 parents x 2 enfants x 200 000 € pour 2 abattements).

💡 Note : nous vous recommandons d’ouvrir un contrat de capitalisation par héritier pour éviter l’indivision (plusieurs enfants propriétaires d’un seul contrat). Avec la donation, vous conservez l’antériorité fiscale.

Conserver votre antériorité fiscale

Le contrat de capitalisation vous permet de conserver votre antériorité fiscale. Et pour cause, contrairement à l’assurance vie, votre contrat de capitalisation ne se dénoue pas au décès. Par conséquent, si votre contrat de capitalisation a plus de 8 ans, alors vos héritiers bénéficieront de l’abattement au titre de l’IR.

Exemple concret de la combinaison avantageuse du contrat de capitalisation et de l’assurance vie

Prenons l’exemple de notre client, Monsieur Prosper Conseil, âgé de 69 ans. Il décide d’investir 270 000 €. Monsieur Prosper Conseil hésite entre 3 options. Il se demande quelle option lui permet d’optimiser sa succession pour son fils unique.

- Première option, l’argent est investi à 100 % sur son assurance vie.

- Deuxième option, l’argent est investi à 100 % sur son contrat de capitalisation.

- Troisième option, son argent est investi à 50 % sur son contrat de capitalisation, et à 50 % sur son assurance vie.

À son décès, 7 ans plus tard, nous supposons que dans les 3 options le montant total de son investissement s’élève à 330 000 € (soit un gain de 60 000 €).

Les postulats pour nos 3 options

Les postulats pour nos 3 options sont les suivants :

- D’abord, les contrats sont investis à 100 % en unité de comptes (UC).

- Puis, pour simplifier la démonstration, tout son patrimoine est détenu sur des contrats de capitalisation et d’assurance vie.

- De plus, concernant le contrat de capitalisation, c’est le régime de droit commun des successions en ligne directe qui s’applique. D’abord, un abattement de 100 000 € renouvelable tous les 15 ans (article 779 du CGI). Puis, en dessous de 552 324 €, le montant hérité (déduit de l’abattement) est taxé à 20 % moins 1 806 € (qui correspond aux tranches de 5 %, 10 % et 15 % du barème des droits de succession).

- Enfin, concernant l’assurance vie, pour vos versements effectués avant 70 ans, vos bénéficiaires bénéficient d’un abattement de 152 500 €. Puis, la taxation est de 20 % jusqu’à 852 500 €, et 31,25 % au-delà. Aussi, les gains sont taxés aux prélèvements sociaux à 17,2 %. Pour finir, le capital de l’assurance vie est taxé net de prélèvements sociaux.

Tableau comparatif des 3 options

Voici notre tableau comparatif des 3 options

| Les 3 options | ❌ Option 1 : 100 % en contrat de capitalisation | ❌ Option 2 : 100 % en assurance vie | ✅ Option 3 : 50 % en assurance vie et 50% sur un contrat de capitalisation |

|---|---|---|---|

| Valeur totale de l’épargne à son décès | 330 000 € | 330 000 € | 330 000 € |

| A) Valeur du contrat d’assurance vie | 0 € | 330 000 € | 165 000 € |

| Gain sur l’assurance vie | 0 € | 60 000 € | 30 000 € |

| Prélèvements sociaux (PS) sur les gains | 0 € | 10 320 € | 5 160 € |

| Part taxable après déduction de l’abattement et des PS | 0 € | 167 180 € | 7 340 € |

| Taxation du capital de l’assurance vie | 0 € | 33 436 € | 1 468 € |

| Total taxation liée à l’assurance vie (PS + taxation du capital) | 0 € | 43 756 € | 6 628 € |

| B) Valeur du contrat de capitalisation | 330 000 € | 0 € | 165 000 € |

| Part taxable après déduction de l’abattement | 230 000 € | 0 € | 65 000 € |

| Taxation aux droits de succession | 44 194 € | 0 € | 11 194 € |

| C) Taxation totale des contrats | 44 194 € | 43 756 € | 17 822 € |

| Frottement fiscal | ❌ 13,39% | ❌ 13,26% | ✅ 5,40% |

| Épargne transmise aux héritiers (nette de fiscalité) | ❌ 285 806 € | ❌ 286 244 € | ✅ 312 178 € |

Optimiser sa succession en combinant le contrat de capitalisation et l’assurance vie

Avec l’option 3, vous pouvez optimiser votre succession en combinant le contrat de capitalisation et l’assurance vie.

Option 1 : investissement à 100 % sur un contrat de capitalisation

❌ Cette option 1 à 100 % en contrat de capitalisation est la moins rentable, avec un frottement fiscal élevé à 13,39 %, soit 285 806 € transmis (330 000 € – 44 194 €).

Option 2 : investissement à 100 % sur une assurance vie

❌ Cette option 2 à 100 % en assurance vie est un peu plus rentable que l’option 1, avec un frottement fiscal élevé à 13,26 %, soit 286 244 € transmis (330 000 € – 43 756 €).

Option 3 : combinaison avantageuse avec 50 % en assurance vie et 50 % en contrat de capitalisation

✅ C’est l’option 3 la plus rentable avec seulement 5,40 % de frottement fiscal soit 308 738 € transmis (330 000 € – 6 628 €– 11 194 €).

💡 Note : avec l’assurance vie vous pouvez souvent mieux optimiser votre succession qu’avec un contrat de capitalisation. En effet, ici, l’abattement de 100 000 € est consommé par le contrat de capitalisation. Alors que dans la vie réelle, cet abattement est souvent consommé par une donation et/ou la transmission d’un actif hors assurance vie/PER (comme des biens immobiliers, un compte-titres, etc.). Nos conseillers étudient votre situation pour faire des préconisations personnalisées afin d’optimiser au mieux.

L’avis de Prosper Conseil

L’assurance vie reste le dispositif de référence pour tous les épargnants. Le contrat de capitalisation complète l’assurance vie et peut être intéressant dans deux cas :

- Pour les patrimoines conséquents, afin d’optimiser votre succession, notamment si vous avez dépassé les abattements de l’assurance vie, et si vous souhaitez transmettre votre patrimoine de votre vivant.

- Pour les entrepreneurs (personnes morales) qui veulent faire travailler leur trésorerie.

🧭 À partir de 250 000 €, vous avez accès à l’assurance vie luxembourgeoise et au contrat de capitalisation luxembourgeois qui vous permettent de bénéficier de 3 avantages majeurs par rapport aux contrats français (assurance vie en France vs au Luxembourg). Vous avez un choix d’unités de compte encore plus important qu’en France. Puis, vos frais sont similaires aux meilleurs contrats français. Et pour finir, le crédit lombard permet de devenir votre propre banque (en nantissant vos actifs).

Vous pouvez contacter un conseiller en gestion de patrimoine Prosper Conseil afin de bénéficier d’un conseil indépendant complet sur les aspects financiers, fiscaux et civils de votre patrimoine.

Plus de patrimoine,

plus de revenus,

moins d’impôts !

Un conseil global à 360° pour mieux

profiter de votre patrimoine

Bonjour,

Votre article est très instructif.

Existe-t-il des contrats de capitalisation au Luxembourg ?

Cordialement

Pierre

Bonjour,

Merci pour votre retour.

Oui, il existe bien des contrats de capitalisation luxembourgeois pour les personnes physiques et les personnes morales (hors sociétés commerciales, industrielles ou artisanales). Le ticket d’entrée est de 250 000 euros pour un fonds d’assurance spécialisé (FAS) et vous pouvez y avoir accès avec la gestion conseillée Prosper Conseil.