Plan d’épargne programmé : comparatif des 4 meilleures solutions

🧭 Mettre en place un plan d’épargne programmé, c’est se simplifier la vie. Vous définissez un montant à investir chaque mois, et l’investissement se fait automatiquement, sans avoir besoin d’y penser.

Cette méthode présente de nombreux avantages : elle élimine la charge mentale, ne génère pas de frais supplémentaires, et surtout, elle permet d’éviter les erreurs liées aux émotions (le fameux biais du market timing).

📌 Selon nous, les meilleurs plans d’épargne programmés sont :

- Saxo Banque (voir l’offre) : investir en Bourse sur des ETF via le plan PEPS (sans frais de passage d’ordre).

- Ramify (voir l’offre) : assurance vie en gestion pilotée, pour ceux qui veulent déléguer la gestion de leur contrat.

- Linxea Spirit 2 (voir l’offre) : assurance vie en gestion libre avec des versements programmés très souples.

- Louve Invest (voir l’offre) : investir en immobilier via SCPI en mettant en place un investissement récurrent.

💡 Et si vous optiez pour un accompagnement global et sur mesure en gestion conseillée ? Chez Prosper Conseil, vous ne déléguez pas vos finances à l’aveugle : vous gardez le contrôle, tout en étant accompagné pas à pas pour faire les meilleurs choix, en toute confiance.

SOMMAIRE

- Quel plan d’épargne programmé choisir ? Notre comparatif des meilleures solutions

- Saxo Banque : notre avis sur le plan d’épargne programmé PEPS

- Ramify : plan d’épargne programmé en assurance vie pilotée grand public

- Linxea Spirit 2 : les versements programmés en gestion libre

- Louve Invest : plan d’investissement immobilier en SCPI

- Et chez Prosper Conseil ? Un plan sur mesure à long terme

Quel plan d’épargne programmé choisir ? Notre comparatif des meilleures solutions

🔎 Mettre en place un plan d’épargne programmé, c’est avant tout faire des choix structurants pour votre stratégie patrimoniale. Trois grandes questions se posent :

- Quels types de placements privilégier ? Titres vifs, fonds monétaires, fonds obligataires, fonds actions, private equity, SCPI sans frais d’entrée, etc.

- Quelle enveloppe utiliser ? Assurance vie française ou assurance vie luxembourgeoise, plan d’épargne retraite (PER), plan d’épargne en actions (PEA), compte-titres ordinaire (CTO), ou encore contrat de capitalisation.

- Chez quel acteur ouvrir son plan ? Linxea, Goodvest, Assurancevie.com, etc.

Les offres se sont multipliées ces dernières années, mais toutes ne permettent pas de mettre en place un véritable plan d’épargne programmé.

Tableau comparatif – Plan d’épargne programmé

Pour vous aider à y voir clair, nous avons sélectionné les quatre meilleurs plans d’épargne programmés du marché selon les placements que vous souhaitez :

| Placements | Enveloppe juridique | Solution recommandée |

|---|---|---|

| Actions en direct, fonds actions/obligations, fonds alternatifs (or ou bitcoin), etc. | CTO (et bientôt le PEA) | ➡️ Saxo Banque et son plan PEPS |

| Fonds actions/obligations, private equity, dette privée, immobilier pierre-papier | Assurance vie et/ou PER en gestion pilotée | ➡️ Ramify (gestion pilotée moderne, ETF, profil personnalisé) |

| Actions en direct, fonds actions/obligations, private equity, dette privée, immobilier pierre-papier | Assurance vie et/ou PER en gestion libre | ➡️ Linxea Spirit 2 (versements programmés flexibles) |

| Sociétés civiles de placement immobilier (SCPI) en direct | En direct | ➡️ Louve Invest (investissement mensuel automatisé) |

Ces solutions ont en commun :

- ✅ Des frais compétitifs, transparents et maîtrisés.

- ✅ Des outils d’automatisation fiables (mise en place simple des versements programmés).

- ✅ Une sélection rigoureuse d’investissements diversifiés et de qualité.

💡 Note : en pratique, il est techniquement plus simple pour les établissements de proposer un plan d’épargne programmé via une assurance vie ou un PER, plutôt que sur un CTO ou un PEA.

Plus de patrimoine,

plus de revenus,

moins d’impôts !

Un conseil global à 360° pour mieux

profiter de votre patrimoine

Saxo Banque : notre avis sur le plan d’épargne programmé PEPS

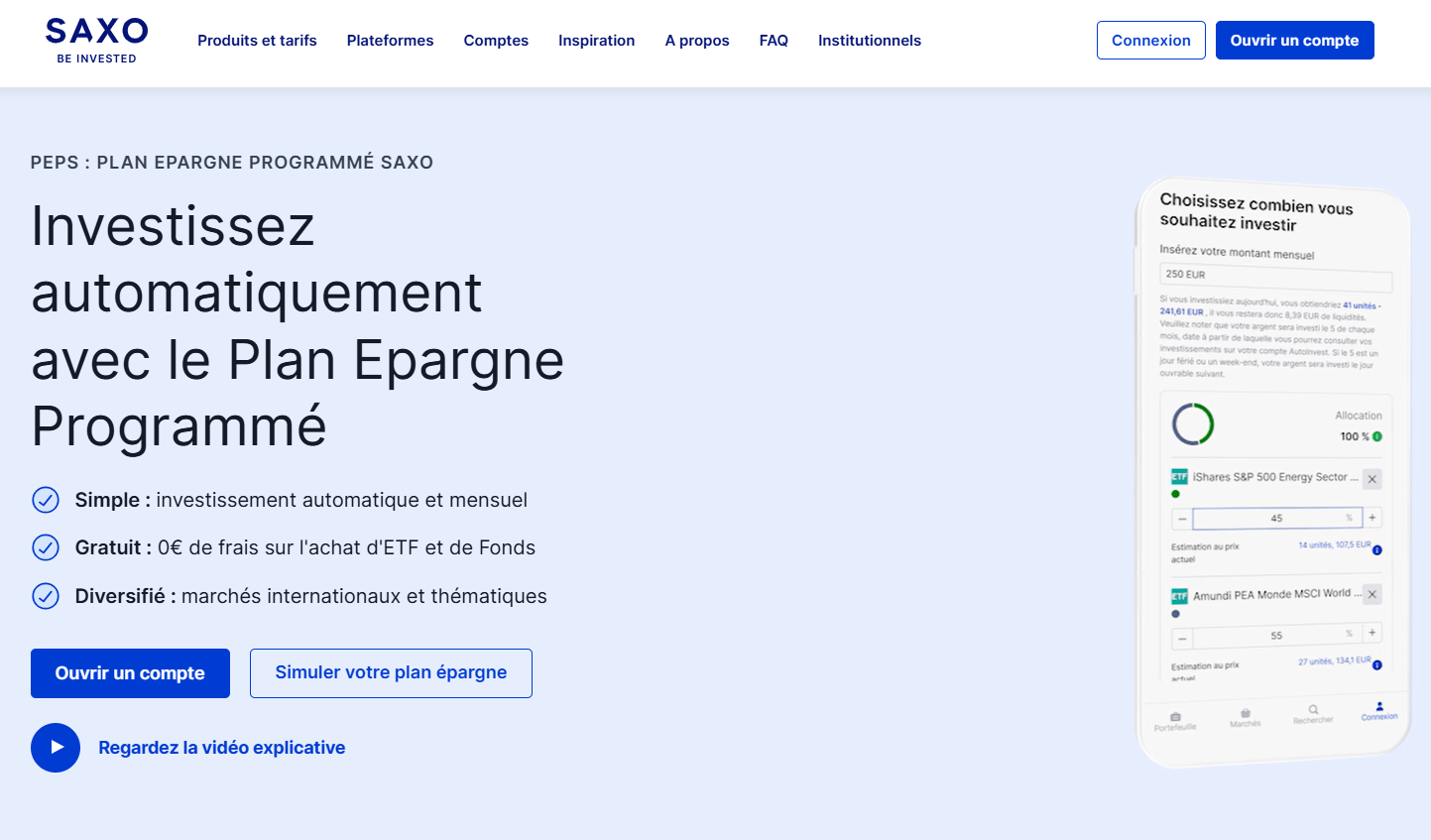

Saxo Banque propose une offre commerciale unique pour investir automatiquement : le Plan d’Épargne Programmé (PEPS).

Comment fonctionne le plan PEPS ?

Le principe est simple : vous choisissez vos placements (par exemple des ETF), un montant mensuel, vous approvisionnez votre compte, et Saxo investit automatiquement chaque mois.

L’investissement est déclenché le 5 de chaque mois, ou le jour ouvré suivant si c’est un week-end. Tout se fait ensuite en pilote automatique.

Frais, minimum d’investissement et fiscalité

La grande force de PEPS, c’est sa structure tarifaire ultra-compétitive : aucun frais d’achat ni frais mensuels, ce qui en fait l’un des plans les plus économiques du marché.

Vous démarrez sans minimum, avec la somme que vous voulez, et vous pouvez ajuster à tout moment. Les seuls frais apparaissent à la revente, selon la grille tarifaire classique de Saxo, ainsi que sur la conversion de devises si vous achetez des ETF en dollars.

💡 Note : consultez nos articles sur la fiscalité du compte-titres et la fiscalité du PEA pour en savoir plus.

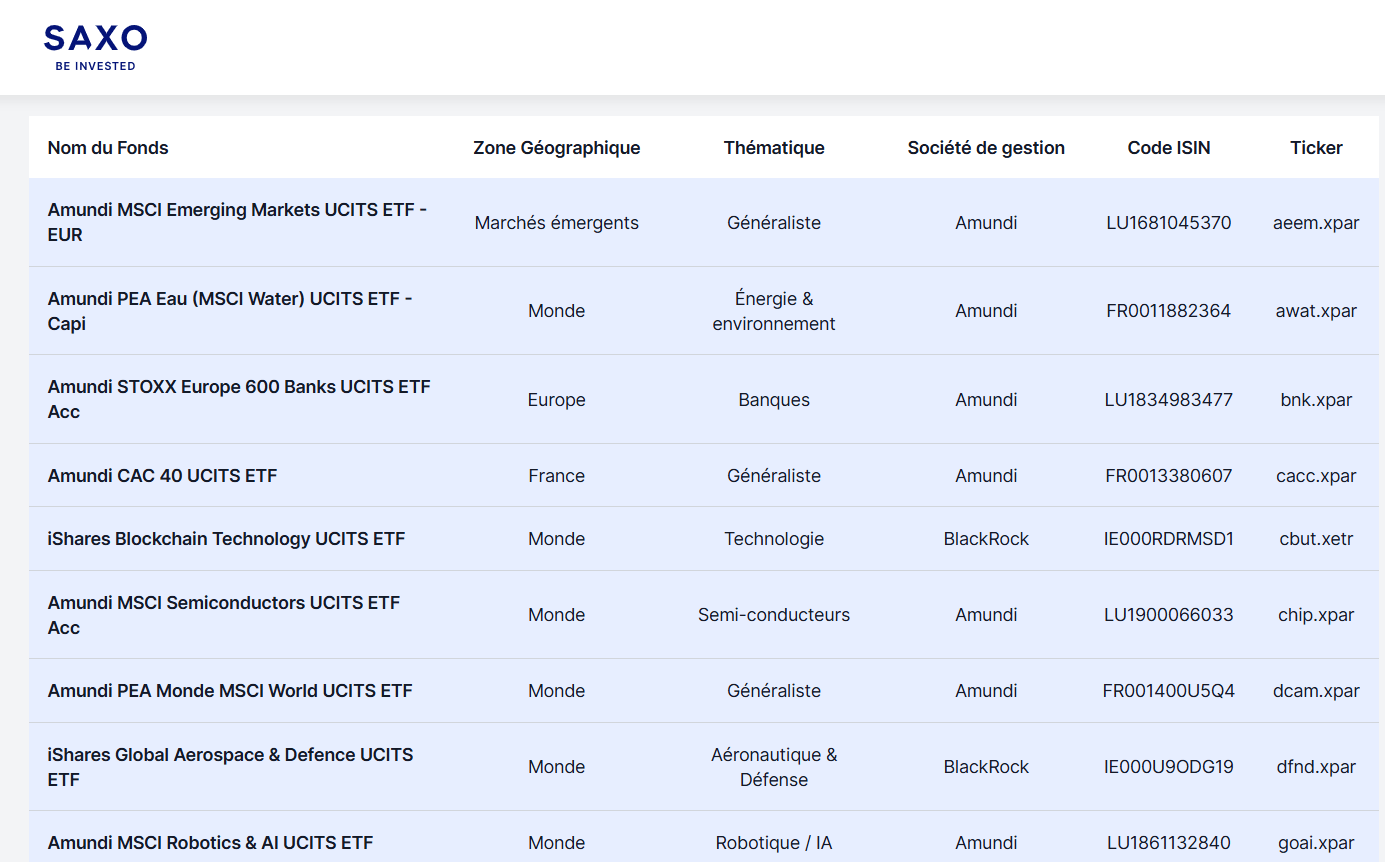

Quels placements sont éligibles au plan d’épargne programmé ?

Côté placements de l’offre PEPS, vous accédez à une sélection d’ETF de référence sur des indices mondiaux (MSCI World, S&P 500) ou des thématiques long terme (technologie, santé, énergies propres…). C’est plus restreint qu’une recherche libre, mais suffisant pour construire un portefeuille diversifié.

PEPS n’est pour l’instant disponible que via un compte-titres ordinaire (CTO). Le PEA n’est pas encore compatible avec la programmation automatique, mais Saxo indique que c’est en développement.

Il faudra également alimenter votre compte espèces manuellement par virement permanent : les prélèvements automatiques depuis votre compte bancaire ne sont pas encore possibles.

💡 Note : si vous êtes à l’aise avec la gestion libre et que vous souhaitez investir chaque mois en Bourse sans frais supplémentaires, le PEPS de Saxo Banque est une option particulièrement pertinente. Son rapport qualité/prix est excellent, et son service client en fait, à nos yeux, un choix plus fiable que Trade Republic.

Ramify : plan d’épargne programmé en assurance vie pilotée grand public

Ramify (voir l’offre) se distingue par la simplicité de son plan d’épargne programmé, ses performances exceptionnelles et ses frais ultra-compétitifs.

Si plusieurs FinTechs proposent des services tout aussi fiables (Yomoni, Nalo, Goodvest, etc.), Ramify s’impose selon nous comme la référence unique en gestion pilotée grand pubic grâce à ses meilleures performances historiques.

Comment fonctionne le plan d’épargne programmé chez Ramify ?

Pour activer un versement programmé chez Ramify, vous commencez par ouvrir un contrat Ramify Vie (accessible dès 1 000 €).

Vous définissez ensuite un prélèvement automatique : au minimum 100 € chaque mois, directement investis dans votre mandat piloté, sans frais d’entrée ni d’arbitrage.

💡 Note : ce mécanisme met en place la stratégie de Dollar Cost Averaging (DCA) ; vos achats se déclenchent à date fixe, ce qui lisse les points d’entrée et réduit l’impact des émotions sur vos décisions d’investissement.

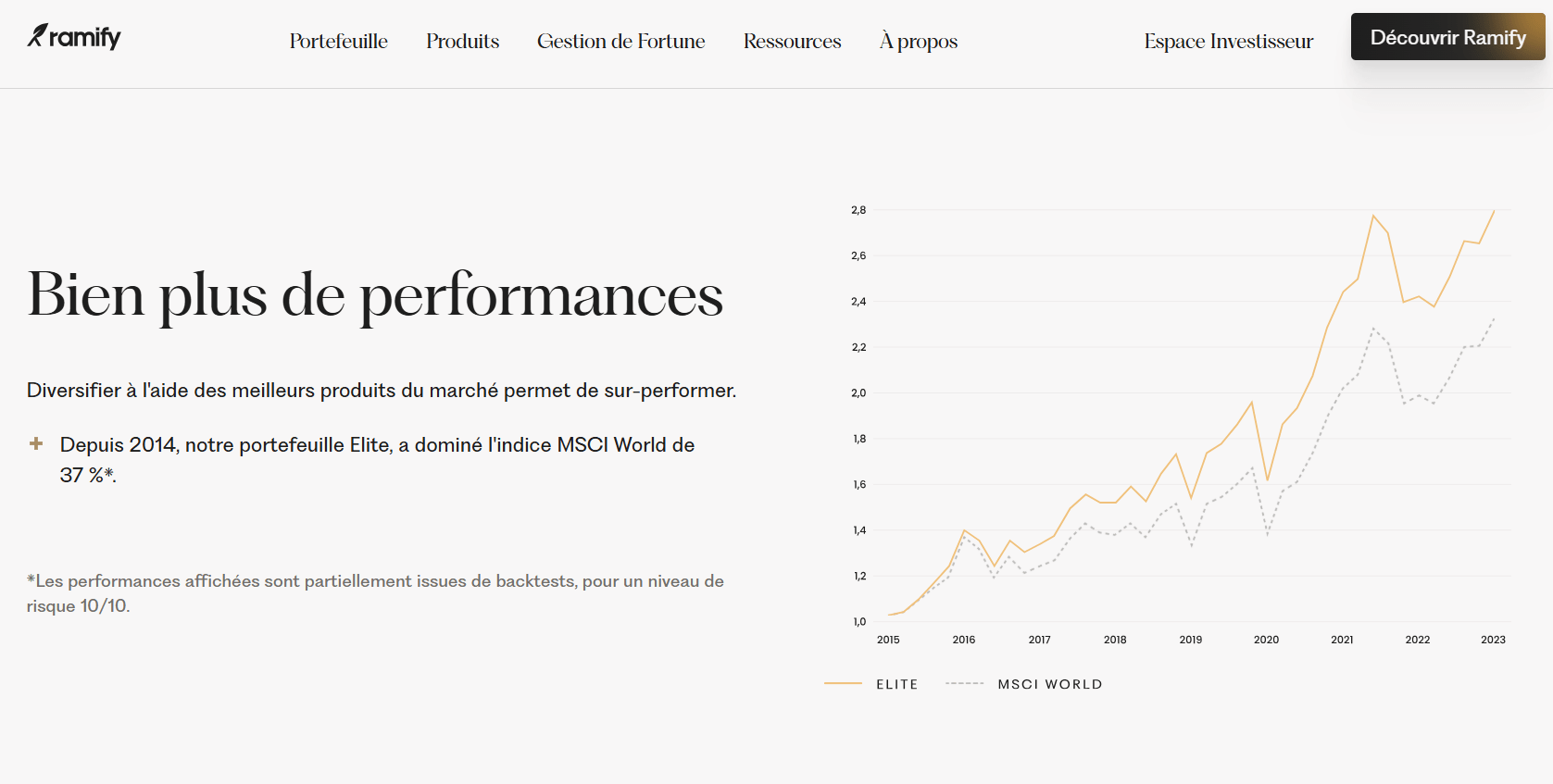

Performances et frais : Ramify reste en tête

Côté performances et frais, Ramify conserve une longueur d’avance. Ses frais « tout compris » gravitent autour de 1,50 % par an, l’un des niveaux les plus bas du marché pour une gestion pilotée.

Ces dernières années, les portefeuilles Ramify ont tout simplement fait mieux que la concurrence : même une fois les frais enlevés, leurs performances dépassent la plupart des autres acteurs… et battent régulièrement les grands indices de marché.

Autre atout distinctif : la possibilité d’intégrer des SCPI (immobilier “pierre-papier”) et même du private equity (actions non cotées) au sein des portefeuilles Flagship et Elite, une option encore rarissime dans l’univers de la gestion pilotée grand public.

Gestion pilotée grand public : Ramify, Yomoni, Nalo ou Goodvest ?

Pour mettre en place un plan d’épargne programmé en assurance vie pilotée, Ramify coche aujourd’hui toutes les cases : des frais contenus, une allocation bien construite, et un historique de performance solide qui inspire confiance.

Yomoni, Nalo et Goodvest restent des solutions tout à fait sérieuses, chacune avec ses spécificités, mais Ramify tire son épingle du jeu.

🧭 Vous visez plus de patrimoine, plus de revenus, moins d’impôts ? Pour les patrimoines plus élevés ou les situations complexes, une gestion conseillée peut s’avérer bien plus pertinente. Elle permet d’aller au-delà d’un simple contrat d’assurance vie, en intégrant les enjeux financiers, fiscaux et successoraux dans une stratégie patrimoniale globale et personnalisée. C’est précisément ce que nous proposons chez Prosper Conseil (prenez rendez-vous en visio).

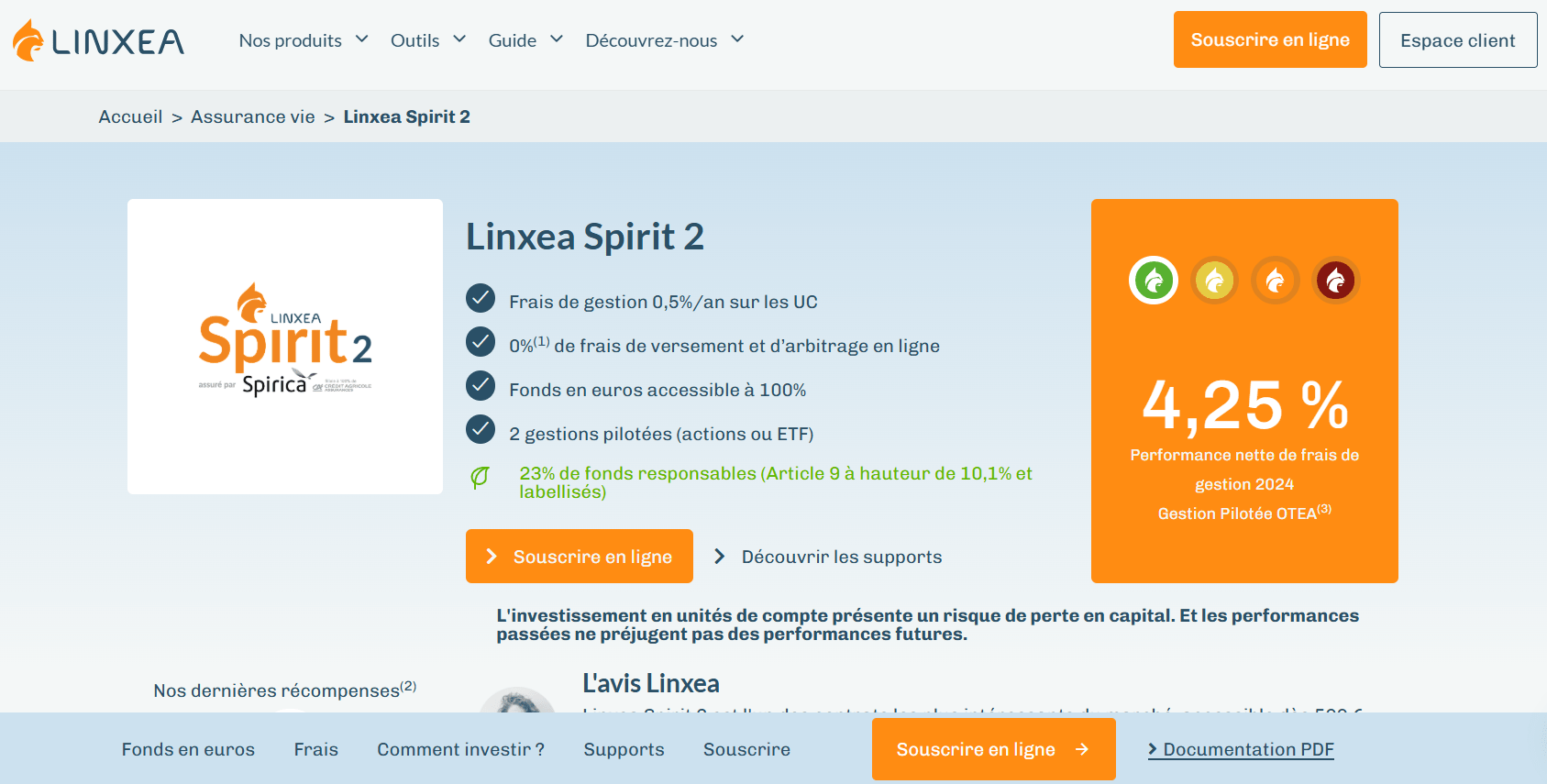

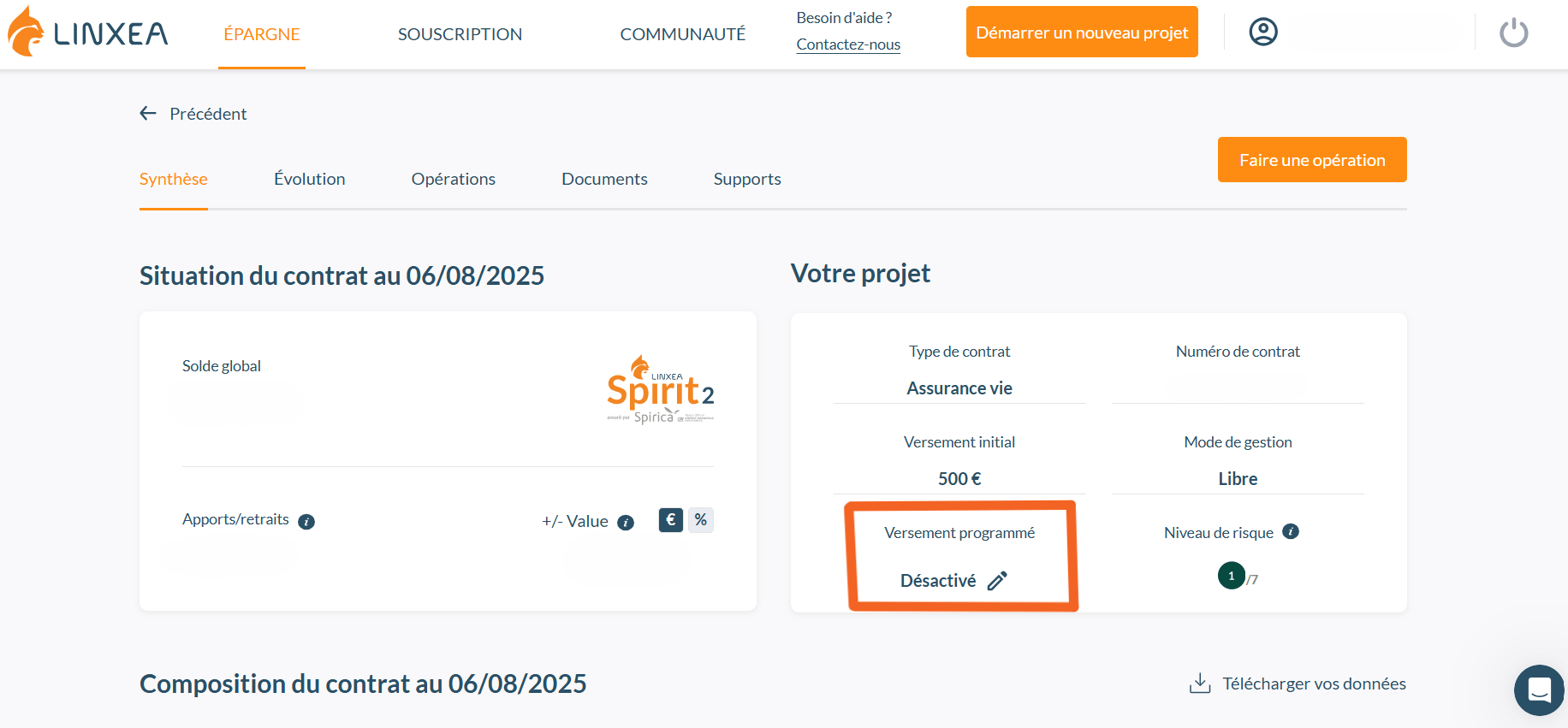

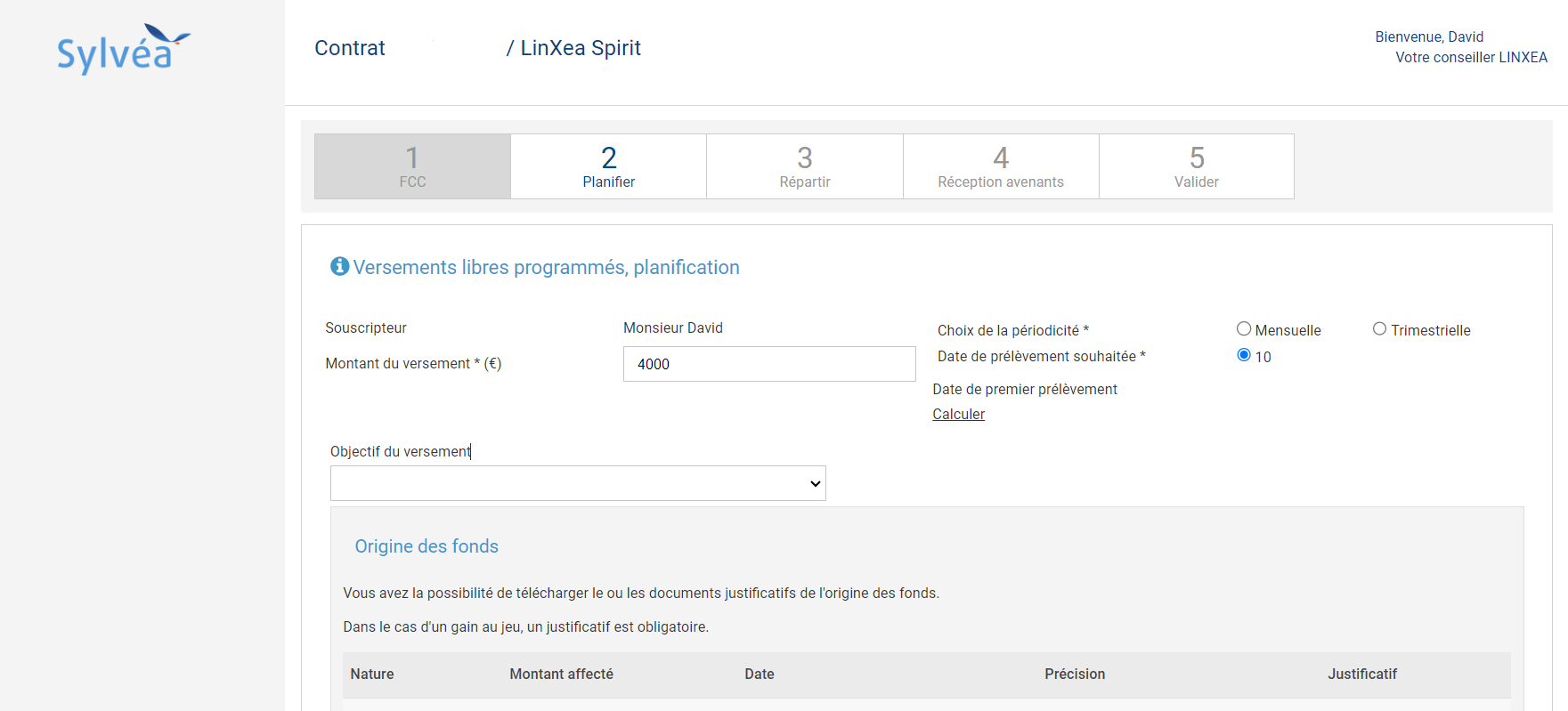

Linxea Spirit 2 : les versements programmés en gestion libre

Linxea Spirit 2 (voir l’offre) s’impose comme la meilleure assurance vie tous critères confondus, notamment si vous souhaitez mettre en place un plan d’épargne programmé.

Contrairement à la gestion pilotée grand public Ramify, ici, vous restez aux commandes : vous choisissez vos placements et vous définissez la répartition. L’assureur Spirica se charge ensuite d’exécuter automatiquement vos versements programmés, selon vos préférences.

Un contrat ultra-compétitif pour automatiser son épargne

Linxea Spirit 2 se distingue par ses frais imbattables : 0 % de frais sur versement, 0 % de frais d’arbitrage, et seulement 0,5 % de frais annuels sur les unités de compte. En pratique, vous pouvez mettre en place des versements automatiques dès 50 € par mois, sans engagement.

De plus, l’univers d’investissement est riche et diversifié dans cette assurance vie Linxea Spirit 2 : des dizaines d’ETF, une quarantaine de fonds immobiliers, des titres vifs, du private equity et deux des meilleurs fonds euros du marché.

💡 Autre avantage rare : vous souhaitez investir en immobilier ? 100 % des loyers issus des SCPI sont reversés à l’épargnant, ce qui n’est pas toujours le cas dans d’autres contrats où une part est conservée par l’assureur.

Comment paramétrer vos versements programmés ?

🛠️ Une fois le contrat ouvert (à partir de 500 €), vous accédez à l’onglet « Opérations programmées » dans l’espace assureur Spirica. Vous choisissez le montant à investir, la fréquence des versements (mensuelle, trimestrielle…) et la répartition entre les placements

Spirica prélève ensuite automatiquement sur votre compte bancaire et applique votre allocation sans frais supplémentaires. Vous pouvez ajuster ou arrêter vos versements à tout moment.

💡 Note : Lucya Cardif (voir l’offre) est également un excellent contrat qui se classe deuxième sur notre podium des meilleures assurances vie.

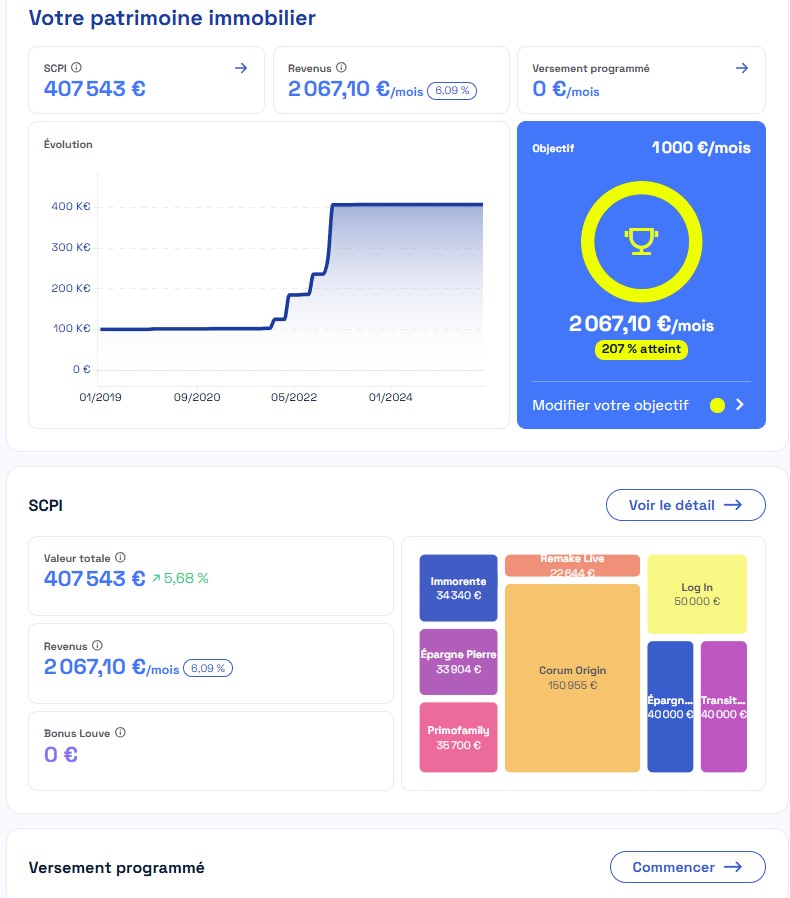

Louve Invest : plan d’investissement immobilier en SCPI

Louve Invest (voir l’offre) propose une solution simple, efficace et 100 % en ligne pour mettre en place un plan d’investissement programmé en immobilier pierre-papier (SCPI).

Ces sociétés civiles de placement immobilier (SCPI) permettent de devenir copropriétaire d’un portefeuille immobilier et d’en percevoir les loyers (sans contrainte de gestion).

Un investissement immobilier passif, à partir de 187 €

🏘️ La force de Louve Invest réside dans sa capacité à démocratiser l’investissement en immobilier locatif indirect. En quelques clics, vous pouvez investir dans une ou plusieurs SCPI sélectionnées avec rigueur, dès 187 €, en pleine propriété ou en nue-propriété, au comptant ou à crédit.

Le site propose une interface fluide, un tableau de bord intuitif pour suivre vos revenus et votre diversification, ainsi que des outils pour visualiser la décote éventuelle des SCPI par rapport à leur valeur de reconstitution — un vrai plus pour investir avec discernement.

Mise en place d’un plan d’investissement récurrent

L’investissement programmé est au cœur de l’approche de Louve Invest. Une fois votre profil et votre stratégie définis, vous pouvez automatiser vos versements mensuels (par exemple 500 € par mois sur une SCPI ou un panier de SCPI), dans une logique de régularité (lisser vos points d’entrée sur le marché).

Il est possible d’ajuster à tout moment la fréquence, le montant, ou les SCPI, en conservant une parfaite visibilité sur votre allocation.

💡 Note : Louve Invest propose jusqu’à 3,5 % de cashback sur le montant investi, prélevé sur les commissions perçues auprès des sociétés de gestion. Ce bonus vous est reversé sans que cela n’altère le rendement brut affiché par la SCPI. Autrement dit, vous investissez au même prix que si vous étiez passé directement par la société de gestion, mais vous récupérez une partie des frais.

Et chez Prosper Conseil ? Un plan sur mesure à long terme

🧭 Envie d’une stratégie d’épargne globale et personnalisée vraiment adaptée à votre situation ? Chez Prosper Conseil, nous construisons un plan d’épargne programmé sur mesure pour l’ensemble de votre patrimoine. Vous êtes accompagné pas à pas, avec un conseiller dédié qui pilote vos investissements selon vos objectifs.

Un accompagnement sur mesure avec gestion conseillée

🎯 Vous ne déléguez pas à l’aveugle : nous vous aidons à structurer une stratégie patrimoniale cohérente, puis à mettre en œuvre un plan d’investissement régulier via :

- Des contrats d’assurance vie ou PER auprès des meilleurs acteurs du marché (Ramify, Linxea, Louve Invest, etc.).

- Une allocation patrimoniale personnalisée, pilotée en fonction de vos objectifs (retraite, transmission, diversification…).

- Un suivi régulier et des ajustements dans le temps.

Avantage clé : vous gardez la maîtrise de vos choix d’investissement (tout en bénéficiant de l’expertise d’un conseil indépendant).

Un contrat d’assurance vie luxembourgeoise avec versements programmés

📌 Nous proposons également nos propres assurances vie luxembourgeoises Prosper Conseil, une solution haut de gamme qui permet :

- D’accéder à tous les fonds du marché avec un FAS au Luxembourg.

- De bénéficier du triangle de sécurité luxembourgeois et d’une protection juridique renforcée.

- De programmer des versements automatiques (selon le contrat).

Que vous souhaitiez investir chaque mois sur des ETF, des SCPI, du private equity, etc., nous vous aidons à choisir les meilleures solutions, au bon moment, selon vos objectifs.

Plus de patrimoine,

plus de revenus,

moins d’impôts !

Un conseil global à 360° pour mieux

profiter de votre patrimoine