FAS Luxembourg : notre avis sur le fonds d’assurance spécialisé

Le Fonds d’Assurance Spécialisé (FAS) au Luxembourg est un véhicule d’investissement unique, intégré à une assurance vie luxembourgeoise ou à un contrat de capitalisation. Il permet d’investir librement dans un nombre quasi illimité de placements, que ce soit en gestion autonome (“Buy & Hold”) ou en gestion conseillée (“Advisory”). Les Français peuvent y accéder.

📌 Le FAS fait partie des fonds luxembourgeois, aux côtés :

- du Fonds Interne Dédié (FID) ;

- du Fonds Interne Collectif (FIC) ;

- et des Fonds Externes (FE).

Ces fonds sont ancrés dans le mille-feuille technique, juridique et fiscal du Luxembourg, et permettent de s’adapter à tous les profils d’investisseurs. Nous allons comparer les FAS / FID / FIC / FE en tableau.

💡 Note : le FAS est accessible uniquement aux résidents fiscaux de certains pays, comme la France, le Luxembourg et le Portugal. En pratique, il n’existe pas de liste officielle, et l’assureur valide l’ouverture d’un FAS au cas par cas.

SOMMAIRE

- Qu’est-ce qu’un FAS au Luxembourg ? Définition et fonctionnement

- FE, FIC, FID et FAS en assurance vie luxembourgeoise : tableau comparatif

- Faut-il investir dans un FAS au Luxembourg ? Notre avis

- Le Fonds d’Assurance Spécialisé (FAS) en gestion conseillée Prosper Conseil

Qu’est-ce qu’un FAS au Luxembourg ? Définition et fonctionnement

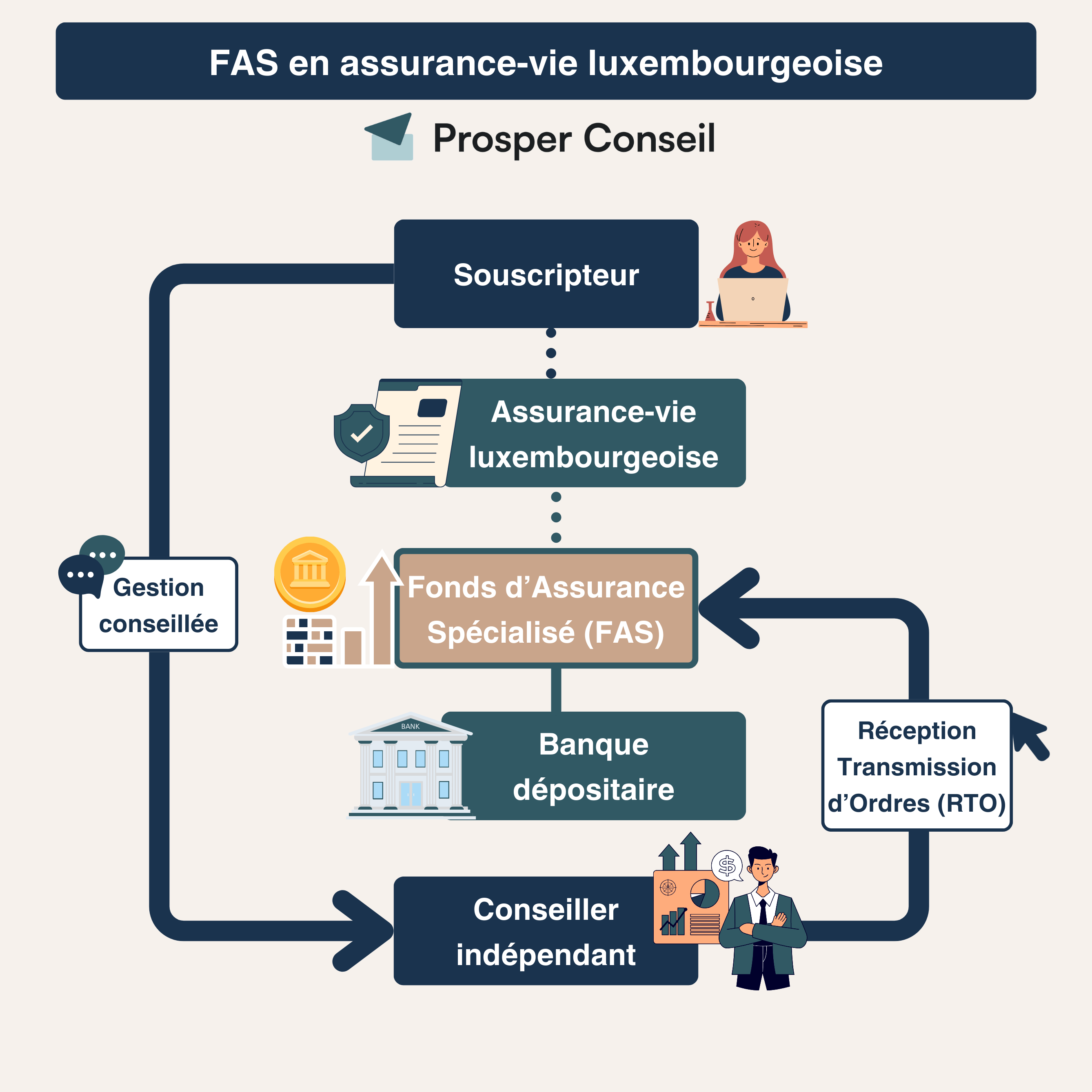

Un Fonds d’Assurance Spécialisé (FAS) est un compartiment interne “sur mesure” à un seul contrat d’assurance vie au Luxembourg (ou contrat de capitalisation). Il vous permet, en tant qu’investisseur, de :

- Sélectionner directement vos placements (titres vifs en assurance vie, fonds monétaires, fonds obligataires, fonds actions, private equity, produits structurés, etc.).

- Déléguer la gestion à un conseiller en gestion de patrimoine via la Réception-Transmission d’Ordres (RTO). C’est notre spécialité chez Prosper Conseil (prenez rendez-vous).

💡 Note : le FAS est une innovation introduite en 2015 par la circulaire 15/3 du Commissariat aux Assurances du Luxembourg. Celle-ci indique que le FAS est accessible “sans condition de prime ou de fortune”, mais en pratique, les assureurs exigent un montant minimum pour rentabiliser l’administration du FAS (minimum 125 000 € pour certains assureurs).

Structure et fonctionnement

Pour rappel, quatre intervenants jouent un rôle clé dans l’ouverture et la gestion de votre FAS au Luxembourg :

- Votre conseiller. Chef d’orchestre de vos investissements, il élabore votre stratégie patrimoniale, vous accompagne dans sa mise en place et assure un suivi à long terme, notamment avec la gestion conseillée.

- Le courtier. Il négocie les frais les plus compétitifs et veille au bon déroulement administratif de la vie du contrat (documents réglementaires, versements, rachats/retraits, clause bénéficiaire, etc.).

- L’assureur. Il est responsable de la gestion technique des contrats (souscription individuelle ou co-souscription, application du mécanisme de stipulation pour autrui, fiscalité, etc.) et du respect des conditions du FAS.

- La banque dépositaire. Spécificité luxembourgeoise, votre épargne est placée sur un compte séparé auprès d’une banque dépositaire agréée pour sécuriser votre capital en cas de défaillance de l’assureur. En pratique, votre FAS est ouvert auprès de cette banque dépositaire.

💡 Note : au Luxembourg, un cinquième intervenant indirect a un rôle crucial : le Commissariat aux Assurances (CAA). Il surveille les activités des compagnies d’assurance et veille à leur conformité vis-à-vis des normes élevées de sécurité et de solvabilité (supervision rigoureuse).

Placements accessibles et montant minimum

Les placements accessibles dans un FAS sont déterminés par le montant investi dans le contrat et votre patrimoine financier net.

Avec Prosper Conseil, vous pouvez notamment accéder à tous les ETF en assurance vie luxembourgeoise, qu’ils soient en actions ou en obligations, à partir de 125 000 €. Les ETF (fonds indiciels) sont plus rentables et moins chargés en frais qu’une bonne partie des fonds d’investissement traditionnels.

Cependant, pour investir dans des fonds alternatifs (ex. pour investir dans l’or ou en cryptomonnaies), il est nécessaire d’être un souscripteur de catégorie D. Cela implique :

- d’investir plus d’un million d’euros dans le contrat ;

- et de détenir un patrimoine financier net supérieur à 2 500 000 €.

Pour en savoir plus, consultez notre article : “Quel est le montant minimum d’une assurance vie au Luxembourg ? »

FE, FIC, FID et FAS en assurance vie luxembourgeoise : tableau comparatif

L’architecture financière d’une assurance vie au Luxembourg se compose de différents types de fonds :

- Les fonds à gestion individuelle : Fonds d’Assurance Spécialisé (FAS) et Fonds Interne Dédié (FID).

- Les fonds à gestion collective : Fonds Interne Collectif (FIC) et Fonds Externe (FE).

Ci-dessous le tableau comparatif des différents fonds qui peuvent être intégrés dans une assurance vie luxembourgeoise :

| Fonds | Fonds d’Assurance Spécialisé (FAS) | Fonds Interne Dédié (FID) | Fonds Interne Collectif (FIC) | Fonds Externe (FE) |

|---|---|---|---|---|

| Type de gestion | Sur mesure : un ou plusieurs FAS pour un seul contrat | Sur mesure : un ou plusieurs FID pour un seul contrat | Collective : un ou plusieurs FIC pour plusieurs contrats | Collective : un ou plusieurs FE pour plusieurs contrats |

| Caractéristiques | Fonds en architecture ouverte – Gestion des placements par le souscripteur en “Buy & Hold” – Gestion par un conseiller avec la réception-transmission d’ordres (RTO) | Fonds créé par un gestionnaire Gestion discrétionnaire par le gérant avec une stratégie spécifique pour chaque FID | Fonds créé par un assureur Gestion discrétionnaire avec une stratégie commune pour plusieurs contrats (réservée exclusivement aux clients) | Organisme de Placement Collectif (OPC) “Fund Picking” : choix des fonds actions, obligations, etc. parmi ceux proposés par l’assureur (sélection limitée) |

| Commentaires | 100 % flexible : unité de compte accessible sur demande avec un code ISIN (sous conditions) | Placements limités aux choix du gestionnaire Possibilité de créer un FID “Umbrella” pour une famille | Placements limités aux choix du gestionnaire | Option utile lorsque votre résidence fiscale limite l’accès aux fonds internes (FAS, FID, FIC) |

Dans un seul et même contrat d’assurance vie luxembourgeoise, vous pouvez détenir plusieurs FAS, FID, FIC et FE.

🔎 L’accès à ces différents fonds dépend de :

- votre fortune mobilière nette ;

- du montant investi dans votre contrat ;

- et de votre pays de résidence fiscale.

💡 Note : que ce soit un FAS, un FID, un FIC ou un FE, votre contrat au Luxembourg bénéficie d’une sécurité optimale avec le triangle de sécurité et le super privilège (créancier de premier rang).

Faut-il investir dans un FAS au Luxembourg ? Notre avis

Contrairement aux FIC et FID, le Fonds d’Assurance Spécialisé (FAS) vous permet de gérer votre contrat en gestion libre “Buy & Hold” ou en gestion conseillée via un mandat de Réception-Transmission d’Ordres (RTO).

De plus, le FAS offre un éventail de placements bien plus large que les Fonds Externes (FE), qui sont limités à la sélection de l’assureur.

En conclusion, nous avons un avis très positif sur le FAS, qui constitue le véhicule d’investissement idéal pour une assurance vie luxembourgeoise ou un contrat de capitalisation.

💡 Note : cependant, certains pays ne reconnaissent pas le FAS. Dans ce cas, chez Prosper Conseil, pour nos clients expatriés qui ne peuvent pas bénéficier d’un FAS dans leur pays de résidence, nous construisons un FID sur mesure pour votre stratégie d’investissement.

Le Fonds d’Assurance Spécialisé (FAS) en gestion conseillée Prosper Conseil

Chez Prosper Conseil, nous proposons les meilleurs Fonds d’Assurance Spécialisés (FAS) du marché, en gestion “Buy & Hold” ou en gestion conseillée. Grâce à nos partenariats avec des institutions luxembourgeoises, nous proposons des FAS en gestion conseillée avec des frais parmi les plus compétitifs du marché.

Le conseil indépendant de Prosper Conseil

Prosper Conseil est l’un des rares cabinets de conseil en gestion de patrimoine (CGPI) à offrir un conseil véritablement indépendant (réglementation MIF 2). Notre mode de rémunération repose sur des honoraires, à l’instar des avocats. Cela élimine les conflits d’intérêts souvent présents dans le conseil en patrimoine gratuit, où les conseillers se rémunèrent par des commissions sur les produits vendus (rétrocommissions qui poussent à vendre les produits les plus chargés en frais, moins rentables pour les clients).

🧭 En choisissant la gestion conseillée de Prosper Conseil, vous bénéficiez :

- D’une expertise professionnelle et indépendante. Nos conseillers expérimentés vous accompagnent de A à Z. De plus, ce sont des praticiens, car ils investissent eux-mêmes à titre personnel dans les mêmes placements.

- D’une stratégie sur mesure à 360° (financière, fiscale et successorale). Élaborée selon vos objectifs financiers et votre profil de risque investisseur.

Enfin, grâce à la Réception-Transmission d’Ordres (RTO), nous saisissons les opportunités de marché, telles que vendre des obligations pour acheter des actions lors des corrections ou krachs boursiers. Nous suivons également les meilleurs fonds actuels et futurs pour optimiser votre portefeuille et générer encore plus de rentabilité.

Plus de patrimoine,

plus de revenus,

moins d’impôts !

Un conseil global à 360° pour mieux

profiter de votre patrimoine

Bonjour, quelques questions:

1. Pour pouvoir investir dans des fonds PE millésimés, est-il nécessaire de passer par un FAS ?

2. Les conditions d’accès au FAS dépendent-t-elles des assureurs ? Le minimum est-il notamment d’être investisseur de catégorie C ?

3. Pour accéder à cette catégorie C, il faut avoir des actifs financiers >1,25m€. Est-ce une déclaration au moment de la souscription ? Faut il justifier de cela auprès de l’assureur ou de la CAA ?

Merci d’avance

Bonjour,

1. Les fonds de private equity millésimés sont en principe accessibles via un FAS, FID ou FIC.

2. Les conditions d’accès au FAS varient selon les assureurs. Le minimum d’investissement n’est pas lié aux catégories réglementaires N/A/B/C/D, mais à des seuils de rentabilité internes. Par exemple, Vitis Life demande un minimum de 125 000 €, tandis que La Bâloise requiert 500 000 €.

3.Les catégories N/A/B/C/D reflètent une différence d’approche réglementaire entre la France et le Luxembourg :

– En France, un investisseur peut accéder à des actifs complexes s’il réussit un test de connaissance et d’adéquation.

– Au Luxembourg, c’est davantage une logique de patrimoine : plus votre surface financière est élevée, plus vous pouvez accéder à des actifs complexes.

Quoi qu’on en pense, le private equity luxembourgeois est réservé aux investisseurs de catégorie C.

L’éligibilité est vérifiée par l’assureur lors de la souscription (sur la base d’une attestation de patrimoine financier et d’un questionnaire d’adéquation transmis à l’assureur).

Bonjour,

Est-il possible de changer de fond lorsque l’on atteinte le patrimoine nécessaire pour être éligible au fond d’une catégorie supérieure pour accéder au non côté par exemple ?

Bonjour,

Au sein d’un contrat d’assurance-vie luxembourgeoise, il est tout à fait possible d’ouvrir un ou plusieurs compartiments : FAS, FID, FIC ou FE.

Concernant les fonds ou actifs réservés aux clients de profils B, C ou D, il suffit de justifier auprès de l’assureur que vous remplissez bien les critères requis pour accéder à ces solutions spécifiques (niveau de patrimoine financier, montant investi, expérience, etc.).

L’accès peut ensuite être accordé au cas par cas, selon l’analyse de votre situation patrimoniale par l’assureur.

Bonjour,

Merci pour cet article. Je vous soumets 4 questions : (1) Pourquoi insistez-vous sur le caractère Buy & Hold de la gestion libre par le souscripteur ? (2) Cela suggère-t-il une limite dans le nombre d’arbitrages effectués par le souscripteur ? (3) Pouvez-vous décrire de manière très concrète comment s’effectue le passage d’ordres initiés par le souscripteur, le cas échéant ? (4) Les réponses à ces questions sont-elles les mêmes pour tous les assureurs ?

Merci

Bonjour,

1️⃣ Le FAS donne accès à une gestion libre dénommée “Buy & Hold“, puisqu’il ne permet pas le trading actif comme cela serait possible avec un compte-titres. Tout comme avec une assurance vie française, les arbitrages sont possibles, mais interviennent avec un délai de plusieurs jours.

2️⃣ Il est possible d’effectuer autant d’arbitrages que souhaité. Cependant, chaque arbitrage est soumis à des conditions spécifiques (frais, montants minimums) qui varient selon nos contrats luxembourgeois (négociés avec un couple assureur-banque dépositaire).

Par exemple, dans notre contrat Buy & Hold avec l’assureur Lombard International et la banque Swissquote :

– Lombard ne facture aucun frais sur les arbitrages.

– Swissquote applique des frais de 0,1 % par transaction sur les actions et ETF, avec un minimum de 25 € par ordre (tarifs en vigueur en 03/2025).

3️⃣ En tant que souscripteur, vous nous envoyez votre demande d’arbitrage en OPCVM, que nous transmettons à l’assureur et/ou à la banque dépositaire pour exécution. Prosper Conseil reste votre seul interlocuteur pour vous fournir toutes les informations liées à cet arbitrage (date d’exécution, prix, frais, etc.). Pour les titres vifs, vous envoyez votre demande d’arbitrage directement à l’assureur pour exécution.

4️⃣ Ce fonctionnement organisationnel est le même pour tous nos contrats en Buy & Hold. Cependant, comme mentionné plus haut, les conditions (notamment les frais) varient d’un contrat à l’autre.

Bonjour,

Est il possible d’avoir accès à un FIC pour un résident français qui a un apport de 125 000 euros seulement. Quels frais d’entrée ou de gestion …d’arbitrage ou de sortie peut il espérer. Merci

Bonjour,

Le Fonds Interne Collectif (FIC) étant un fonds collectif, il doit être partagé entre plusieurs clients souscripteurs d’un même assureur. Chez Prosper Conseil, nous privilégions plutôt des solutions sur mesure comme le Fonds d’Assurance Spécialisé (FAS) ou le Fonds Interne Dédié (FID) qui offrent plus de flexibilité et une gestion réellement personnalisée dès 125 000 € d’investissement.

Concernant les frais pour un investissement de 125 000 €, nous appliquons une structure transparente et compétitive :

– Frais sur versements et de sortie : 0 % ; Frais d’arbitrage ponctuels : 0,15 à 0,35 %.

– Frais de gestion annuels : 0,85 % ; Honoraires de gestion conseillée : 0,50 % ; Soit, un total des frais annuels : 1,35 %. Dégressif selon l’encours conseillé.

À titre de comparaison, les offres de gestion pilotée comme Yomoni, Nalo ou Ramify facturent des frais annuels de 1,6 %. Toutefois, leur conseil se limite aux produits souscrits chez eux, tandis qu’avec la gestion conseillée de Prosper Conseil, vous bénéficiez d’un accompagnement global couvrant l’ensemble de votre patrimoine (immobilier, financier) et du conseil à 360 degrés (financier, fiscal et successoral).

Bonsoir,

Lors des périodes de « krach » boursier ou de baisses comme actuellement; est ce que vous êtes le genre de société qui prévient ses clients, une mailing par exemple, pour leur donner des pistes, des orientations à suivre ?

Bonjour,

Chez Prosper Conseil, nous accordons une attention particulière à l’accompagnement personnalisé de nos clients, notamment durant les périodes de turbulences sur les marchés financiers.

Dès le début de notre relation, une stratégie patrimoniale sur mesure est définie en tenant compte des possibles baisses de marché ou des épisodes de krach boursier. Ainsi, les actions à mener lors de ces périodes sont anticipées en amont avec chaque client. Notre objectif est clair : éviter les décisions précipitées, souvent dictées par l’émotion, pour privilégier une gestion rationnelle, réfléchie et sereine.

En cas de corrections significatives des marchés, il est essentiel de rester fidèle à la stratégie préétablie. Pour nos clients disposant d’un compte-titres ou d’un Fonds d’Assurance Spécialisé (FAS) en assurance-vie luxembourgeoise avec mandat de réception-transmission d’ordres (RTO), nos conseillers exécutent directement les ajustements nécessaires (en informant les clients des opérations réalisées).

Pour les clients qui assurent eux-mêmes la gestion de leurs investissements, nous leur envoyons par e-mail des recommandations adaptées à la situation afin de les guider au mieux dans leurs choix.

D’accord je vous remercie.

Je n’ai encore rien reçu de votre part mais je ne suis pas encore à l’étape du FAS en AVL. J’en suis toujours à la première étape « française ». N’ayant pas eu plus d’informations on laisse couler ainsi malgré les baisses récentes

Dans votre situation, où une intervention manuelle de votre part est nécessaire, votre conseiller reviendra vers vous si des actions sont requises en fonction de la stratégie établie.

📊 Par exemple, la majorité des stratégies mises en place par nos conseillers (après la constitution d’une épargne de précaution et d’une trésorerie à court terme) visent à bâtir un portefeuille à long terme (8 ans et plus). Ces portefeuilles sont conçus pour être résilients dans la durée, et les corrections boursières d’environ 10 % sur la part investie en actions font partie intégrante des cycles de marché.

Votre conseiller est plus susceptible de vous recommander des ajustements stratégiques en cas de krach boursier ou de capitulation des marchés (généralement caractérisés par une chute de plus de 25 % par rapport au dernier point haut).

🎯 L’essentiel est de garder en tête que ces mouvements de marché sont normaux et que votre stratégie a été pensée pour traverser ces périodes avec sérénité. Vous pouvez compter sur l’expertise de votre conseiller pour vous accompagner au mieux et vous aider à prendre les bonnes décisions si nécessaire.

Bonjour, si j’ai bien compris, le FAS est la solution la plus flexible à l’instar de la gestion libre d’une assurance vie en France ?

Bonjour, le FAS est en effet la solution la plus flexible, tant pour l’épargnant que pour son conseiller.

Il est même plus avantageux qu’une gestion libre en France, car il permet d’accéder à l’ensemble des fonds cotés sur demande, contrairement à l’assurance vie française où vous êtes limité aux fonds sélectionnés par l’assureur en gestion libre (généralement quelques dizaines, voire centaines d’unités de compte).