Quel est le meilleur PER en 2026 ? Notre avis

Le plan d’épargne retraite (PER) est devenu un outil incontournable pour préparer sa retraite tout en bénéficiant d’avantages fiscaux. Cependant, avec des dizaines de contrats disponibles, allant du plus médiocre au meilleur, il peut être difficile de s’y retrouver. Alors, quel est le meilleur PER du marché et quels critères permettent de le déterminer ?

📌 En bref, les meilleurs PER en 2026 sont :

- Linxea Spirit PER (voir l’offre ici) en gestion libre pour optimiser les frais et choisir les meilleurs placements.

- Lucya Cardif PER (voir l’offre ici) en gestion libre et pilotée pour les frais compétitifs, et le plus grand nombre d’unités de compte.

- PER Placement-direct Retraite (voir l’offre ici) : l’alternative en gestion libre sur le podium.

- PER Yomoni Retraite+ (voir l’offre ici) : la meilleure gestion pilotée pour diversifier en actions, obligations, immobilier, private equity, etc.

- BoursoBank PER Matla (voir l’offre ici) : la gestion pilotée 100 % ETF aux frais compétitifs.

Ce guide vous présente en détail les meilleurs PER pour vous aider à faire un choix éclairé.

SOMMAIRE

- Comparatif des meilleurs PER en 2026 : que choisir ?

- Linxea Spirit PER : le meilleur PER en gestion libre tous critères confondus

- Lucya Cardif PER : le meilleur PER en gestion libre et pilotée

- PER Placement-direct : l’alternative en gestion libre

- PER Yomoni Retraite+ : la meilleure gestion pilotée diversifiée

- BoursoBank PER Matla : la gestion pilotée la moins chère

- Quand faut-il ouvrir un PER ?

- Notre avis sur le meilleur PER en ligne

Comparatif des meilleurs PER en 2026 : que choisir ?

Ci-dessous le tableau récapitulatif des meilleurs plans d’épargne retraite individuels (PERin) en gestion libre et pilotée selon nos critères :

| 🥇 Linxea Spirit PER | 🥇 Lucya Cardif PER | 🥈 Placement-direct Retraite | Yomoni Retraite+ | BoursoBank Matla | |

|---|---|---|---|---|---|

| Assureur | Spirica (filiale du Crédit Agricole) | BNP Paribas Cardif | SwissLife | Spirica (filiale du Crédit Agricole) | Oradéa Vie |

| Courtier | Linxea | Assurancevie.com | Placement-direct | Yomoni | BoursoBank |

| Mode de gestion | Libre, mixte ou pilotée | Libre, mixte ou pilotée | Libre ou pilotée | Pilotée | Libre ou pilotée |

| Montant minimum à verser à l’ouverture | 500 € (gestion libre) | 500 € (gestion libre) | 900 € (gestion libre) | 1 000 € | 150 € (il faut être client BoursoBank) |

| Unités de compte en gestion libre ou pilotée | Gestion libre : ~ 800 UC (117 titres vifs, 41 ETF, 48 fonds immobiliers, 10 fonds de private equity, etc.) Gestion pilotée : partenariat Yomoni (ETF) | Gestion libre : ~ 2 300 UC (plus de 340 titres vifs, 50 ETF, 20 fonds immobiliers, un certificat or, etc.) Gestion pilotée BNP (profil équilibré, aucun ETF) Gestion déléguée Lucya (profil prudent, équilibré, ou dynamique avec des ETF). Gestion pilotée Fidelity (profil équilibré, aucun ETF) | Gestion libre : ~ 1 000 UC (dont 55 ETF et 20 fonds immobiliers) Gestion pilotée : uniquement des fonds actifs aux frais exorbitants (aucun ETF) | Gestion pilotée : 1️⃣ Option par défaut avec un fonds euro et des trackers (ETF) 2️⃣ Option “Multi-actifs” avec un fonds euro, des ETF, un fonds immobilier (SC Y Immo) et un fonds de private equity (FCPR Apeo) | Gestion libre : ~ 60 UC (dont 6 trackers, 2 SCI et 2 fonds de private equity) Gestion pilotée : 17 ETF ISR iShares (BlackRock) |

| Frais sur versement | 0 % | 0 % | 0 % | 0 % | 0 % |

| Frais d’arbitrage | 0 % | 0 % | 0 % | 0 % | 0 % |

| Frais de gestion de l’assureur | Spirica : 0,50 % | BNP Paribas Cardif : 0,50 % | SwissLife : 0,60 % | Spirica : 0,50 % | Oradéa : 0,50 % |

| Frais de la gestion pilotée (gestionnaire + fonds) | Partenariat Yomoni avec des ETF : 1,10 %/an | Gestion pilotée BNP : 2 %/an Gestion déléguée Lucya : 0,45 %/an Gestion pilotée horizon retraite Fidelity : 2 %/an | ⚠️ Supérieurs à 2 %/an | 1️⃣ Yomoni (ETF) : 1,10 %/an 2️⃣ Yomoni (Multi-actifs) : max. 1,70 %/an | 0,27 % BoursoBank + ~0,22 % ETF : 0,50 %/an |

| Notre avis | ✅️ Excellent choix pour une gestion libre. ❌️ La gestion pilotée n’apporte pas de valeur ajoutée significative par rapport à Yomoni. | ✅️ Excellent choix pour la gestion libre ou la gestion déléguée Lucya avec des ETF ❌️ Les gestions pilotées BNP et Fidelity proposent uniquement un profil équilibré et les frais sont assez élevés | ✅️ Excellente liste d’ETF en gestion libre. ❌️ Les frais des fonds actifs en gestion pilotée sont trop élevés. | ✅️ PER performant avec une bonne diversification (immobilier et private equity en plus). ❌️ Frais assez élevés pour l’option “Multi-actifs” (justifiés par la qualité du fonds immo et private equity). | ✅️ Gestion pilotée avec des frais très compétitifs à 1 % tout compris. ❌️ Absence d’options d’investissement en immobilier et en private equity. |

| Pour aller plus loin | ➡️ Voyez l’offre PER Linxea Spirit | ➡️ Voyez l’offre PER Linxea Spirit | ➡️ Voyez l’offre Placement-direct Retraite | ➡️ Voyez l’offre Yomoni Retraite+ | ➡️ Voyez l’offre BoursoBank Matla |

🎯 À notre avis, s’il faut choisir, les meilleurs PER tous critères confondus (moins de frais, l’accès aux meilleurs fonds…) sont :

- Linxea Spirit PER et Lucya Cardif PER à égalité sur la première place du podium en gestion libre.

- Yomoni Retraite+ en gestion pilotée.

Nous allons maintenant détailler les caractéristiques de chacun de ces PER.

💡 Note : nous préférons souscrire en gestion libre, de façon à personnaliser l’allocation entre les fonds (davantage qu’en gestion pilotée) et pour obtenir une meilleure performance. C’est ce que nous faisons dans le cadre de la gestion conseillée Prosper Conseil.

Plus de patrimoine,

plus de revenus,

moins d’impôts !

Un conseil global à 360° pour mieux

profiter de votre patrimoine

Linxea Spirit PER : le meilleur PER en gestion libre tous critères confondus

Le PER Linxea Spirit (voir l’offre) se distingue comme le meilleur PERin en gestion libre grâce ses frais compétitifs et sa large gamme de placements. Notre avis complet sur Linxea Spirit PER.

Frais les plus compétitifs

Il n’y a aucun frais sur versement ni d’arbitrage sur le contrat Linxea Spirit PER. Il s’agit de la norme pour les meilleurs PER en ligne, mais sachez que les PER moins performants, notamment ceux des banques physiques, prélèvent ces frais.

Les frais de gestion annuels sont de seulement 0,50 %, l’un des taux les plus bas du marché. Cette structure de frais réduits est un avantage majeur (surtout pour les investissements à long terme). De sorte qu’elle permet à votre épargne de croître jusqu’à la retraite (plusieurs années/décennies !) sans être érodée par des coûts élevés.

Diversité des placements

L’un des principaux atouts de Linxea PER Spirit est la diversité des investissements proposés. En gestion libre, Linxea Spirit PER met à disposition plus de 700 unités de compte :

- 41 fonds indiciels (ETF) comme le célèbre ETF MSCI World.

- 48 fonds pierre-papier avec de nombreuses SCPI (100 % des loyers sont reversés), dont une SCPI sans frais d’entrée : Remake Live.

- 117 titres vifs / actions individuelles : Apple, Microsoft, Amazon, Tesla, NVIDIA, ASML, LVMH, Sanofi, etc.

- 10 fonds de private equity : Eiffel Infrastructures vertes, Apax Private Equity Opportunities, etc.

- Bien sûr des fonds monétaires pour la sécurité, et des fonds obligataires.

✅️ Cette variété de placements vous permet de constituer un portefeuille diversifié pour optimiser le rapport rendement/risque de votre portefeuille.

Par exemple, les SCPI offrent des revenus réguliers sous forme de loyers tout en bénéficiant de la valorisation des actifs immobiliers. De plus, elles sont décorrélées des autres marchés actions et obligations.

💡 Note : le meilleur PER en gestion libre est Linxea Spirit PER pour ses frais compétitifs et son large choix de placements en unités de compte. En outre, le fonds euro “Nouvelle Génération” de Spirica fait partie des meilleurs fonds euros. Garanti en capital, il est utile pour sécuriser votre capital et vos gains à l’approche de la retraite.

Lucya Cardif PER : le meilleur PER en gestion libre et pilotée

Le PER Lucya Cardif (voir l’offre ici) se positionne en tête du podium, aux côtés du PER Linxea Spirit.

Tarifs parmi les plus compétitifs pour les investisseurs

Le PER Lucya Cardif se distingue par sa politique de frais parmi les plus attractives du marché. Aucun frais n’est prélevé sur les versements ni sur les arbitrages, un avantage important rarement offert par les PER des banques traditionnelles, qui appliquent souvent ces frais.

De plus, avec des frais de gestion annuels limités à 0,50 % en gestion libre, ce PER est parmi les plus compétitifs du secteur. Cette structure de frais allégés maximise la performance de votre capital en limitant l’érosion due aux coûts, ce qui permet à votre épargne de croître sereinement jusqu’à la retraite.

Un éventail d’investissements très diversifié en gestion libre

✅️ Le PER Lucya Cardif propose une large palette d’investissements, un réel atout pour diversifier et optimiser votre portefeuille. En gestion libre, plus de 2 000 unités de compte sont disponibles :

- 51 trackers (ETF) actions et obligations pour une gestion passive efficace à moindres frais.

- Plus de 340 actions individuelles de grandes entreprises internationales telles que Google (Alphabet), Meta (Facebook), Johnson & Johnson, Novo Nordisk, Siemens, Unilever, Nestlé, et bien d’autres.

- 13 fonds immobiliers : PFO2, Primovie, Efimmo, Pierre Impact, Cap Santé, Linasens, Pythagore, etc.

- 1 fonds de private equity : Eurazeo Private Value Europe.

- Certificat or de BNP Paribas pour investir dans l’or, une possibilité rare sur le marché des PER.

Ainsi, notre avis sur le PER Lucya Cardif est très positif, notamment pour ceux qui souhaitent investir en ETF, en actions individuelles et intégrer une dimension or dans leur portefeuille.

💡 Note : les fonds immobiliers et de private equity disponibles pourraient être plus performants. Pour un investissement optimisé en immobilier pierre-papier ou en private equity, le PER Linxea Spirit peut être une alternative plus adaptée.

La gestion déléguée Lucya : l’une des meilleures du marché

🎯 La gestion déléguée Lucya (de la maison mère du courtier Assurancevie.com) se distingue par :

- ses frais ultra-compétitifs avec des frais de gestion pilotée de 0,25 % par an ;

- et l’utilisation de trackers (ETF), qui reproduisent fidèlement les performances des indices boursiers comme le MSCI World ou le S&P 500.

Trois profils de risque sont proposés pour adapter l’investissement selon vos objectifs :

- Profil Prudent : unités de compte (UC) prudentes pour une gestion sécurisée.

- Profil Équilibré : UC prudentes et actions pour une performance stable.

- Profil Dynamique : principalement des UC actions, avec une prise de risque plus importante pour maximiser la performance à long terme.

Seuls inconvénients : un ticket d’entrée de 5 000 € minimum, aucun fonds euro, ni de gestion automatique à horizon retraite. Cependant, pour sécuriser le capital à l’approche de la retraite, il est possible de basculer vers le profil prudent en fonction de vos besoins.

💡 Note : quant aux gestions déléguées de BNP et Fidelity, elles n’appliquent pas de frais supplémentaires, mais elles s’appuient sur des fonds actifs à frais élevés (2 %) qui versent des rétrocommissions à BNP et Fidety en guise de rémunération. En revanche, la gestion Lucya utilise des fonds passifs (ETF) avec des frais bien plus réduits, autour de 0,20 % en moyenne (Gestion active vs gestion passive : quelle stratégie privilégier ?).

PER Placement-direct : l’alternative en gestion libre

Le PER Placement-direct Retraite (voir l’offre) est une alternative intéressante en gestion libre (frais compétitifs et large gamme de placements).

Frais raisonnables

Le PER Placement-direct Retraite est également exempt de frais d’entrée et d’arbitrage. En revanche, les frais de gestion annuels s’élèvent à 0,60 %, ce qui est légèrement plus élevé que ceux du PER Linxea Spirit, mais demeure attractif par rapport à la moyenne du marché. Cette structure de frais avantageuse permet à votre épargne de croître plus efficacement (sans être trop pénalisée par les frais).

Diversité des placements

Le PER Placement-direct possède plus d’unités de compte au total que Linxea. Cependant, il s’agit principalement de fonds actifs (avec des frais élevés). Faisons un tour d’horizon des placements les plus intéressants disponibles :

- 55 fonds indiciels avec des ETF uniques comme le Amundi MSCI India et le iShares Edge MSCI World Momentum Factor (non disponibles chez Linxea).

- 20 fonds pierre-papier : Immorente, Primovie, Sélectinvest 1, ESG Pierre Capitale, Silver Avenir, etc.

Finalement, le PER affiche environ 1 000 unités de compte avec plus d’ETF que Linxea, mais moins de fonds immobiliers et aucun titre vif ni fonds de private equity.

💡 Note : bien que légèrement moins performant que celui de Linxea Spirit, le fonds euro du PER Placement-direct reste compétitif avec des boosts en fonction du pourcentage d’unités de compte détenues.

PER Yomoni Retraite+ : la meilleure gestion pilotée diversifiée

Le PER Yomoni Retraite+ (voir l’offre) se distingue comme l’un des meilleurs PER en gestion pilotée grâce à une bonne diversification et des performances historiques solides. Il propose deux options principales de gestion : l’investissement en ETF et la gestion multi-actifs.

Frais assez compétitifs pour une gestion pilotée

Avant tout, rappelons qu’il n’y a aucun frais d’entrée ou d’arbitrage. Ensuite, Yomoni Retraite+ propose une structure de frais compétitive :

- Le total des frais pour la gestion pilotée en ETF s’élève à 1,6 % par an.

- Le total des frais pour la gestion pilotée en ETF, SCPI et private equity s’élève à maximum 2,2 %/an.

Bien que ces frais soient plus élevés que ceux de la gestion libre, ils restent attractifs compte tenu de la qualité de la gestion et de la performance attendue.

Option ETF : diversification instantanée à moindre coût

La gestion par défaut de Yomoni Retraite+ se base principalement sur les ETF (fonds indiciels cotés en bourse). Il faut dire que Yomoni en a toujours fait son cheval de bataille, et à juste titre puisque les ETF présentent de nombreux avantages :

- Frais réduits. Les ETF ont des frais de gestion moyens de 0,2 %, soit 10 fois moins que ceux des fonds traditionnels (2 %). Cela permet de maximiser les performances nettes.

- Diversification efficace et automatique. Les ETF permettent de couvrir facilement toutes les stratégies en fonction de la géographie, des secteurs, etc.

- Simplicité. La gestion automatisée par Yomoni vous permet de profiter de la diversification et de la performance des ETF sans avoir à choisir vos fonds et gérer votre portefeuille.

En bref, il s’agit d’une solution simple et efficace si vous avez besoin d’un PER en gestion pilotée.

Option Multi-Actifs : diversification et gestion active

Si vous cherchez une diversification encore plus large, Yomoni Retraite+ propose une option multi-actifs. Cette stratégie inclut une combinaison de différents actifs :

- ETF actions et obligations diversifiés à l’international.

- Un fonds immobilier maison ultra diviersifié : la Société Civile Y Immo qui détient des SCPI, Keys Selection A et des biens en direct.

- Un fonds de private equity : FCPR Apeo A (opérations de capital-transmission)

Si vous êtes sensible à l’investissement immobilier et aux actions non cotées (private equity), cette approche multi-actifs vous permet d’avoir un portefeuille bien équilibré.

💡 Note : le fonds euro utilisé par Yomoni est le même que celui utilisé par Linxea, car il s’agit ici du même assureur (Spirica).

BoursoBank PER Matla : la gestion pilotée la moins chère

Le PER BoursoBank Matla (voir l’offre) se distingue par ses frais très compétitifs en gestion pilotée avec des ETF iShares de BlackRock (partenariat).

Frais au plancher

BoursoBank s’inscrit dans la continuité de sa stratégie commerciale avec des offres “coup de poing”. Le PER Matla se positionne donc comme l’un des PER les moins chers du marché en matière de gestion pilotée. Aucun frais d’entrée et d’arbitrage. Et tout compris, les frais sont de 1 % grâce à leur partenariat avec BlackRock.

Si vous ne souhaitez pas gérer vos investissements en autonomie (gestion libre), c’est une bonne nouvelle ! Plus les frais sont compétitifs, plus votre épargne va croître rapidement au fil des années (intérêts composés).

Gestion pilotée basée uniquement sur les ETF BlackRock iShares

La gestion pilotée du PER Matla de BoursoBank se base uniquement sur les ETF iShares de BlackRock. Cela leur permet ainsi de conclure facilement des accords et de réduire les frais de gestion.

Certes, BlackRock est le plus grand gestionnaire d’actifs du monde avec plus de 10 000 milliards d’encours sous gestion. Mais une diversification avec d’autres émetteurs comme Amundi aurait été la bienvenue.

À défaut d’avoir le beurre et l’argent du beurre, cette solution est un bon compromis entre frais et performance optimale avec des ETF.

💡 Note : le PER BoursoBank Matla propose également un excellent fonds euro utilisé progressivement pour sécuriser votre capital et vos gains à l’approche de la retraite.

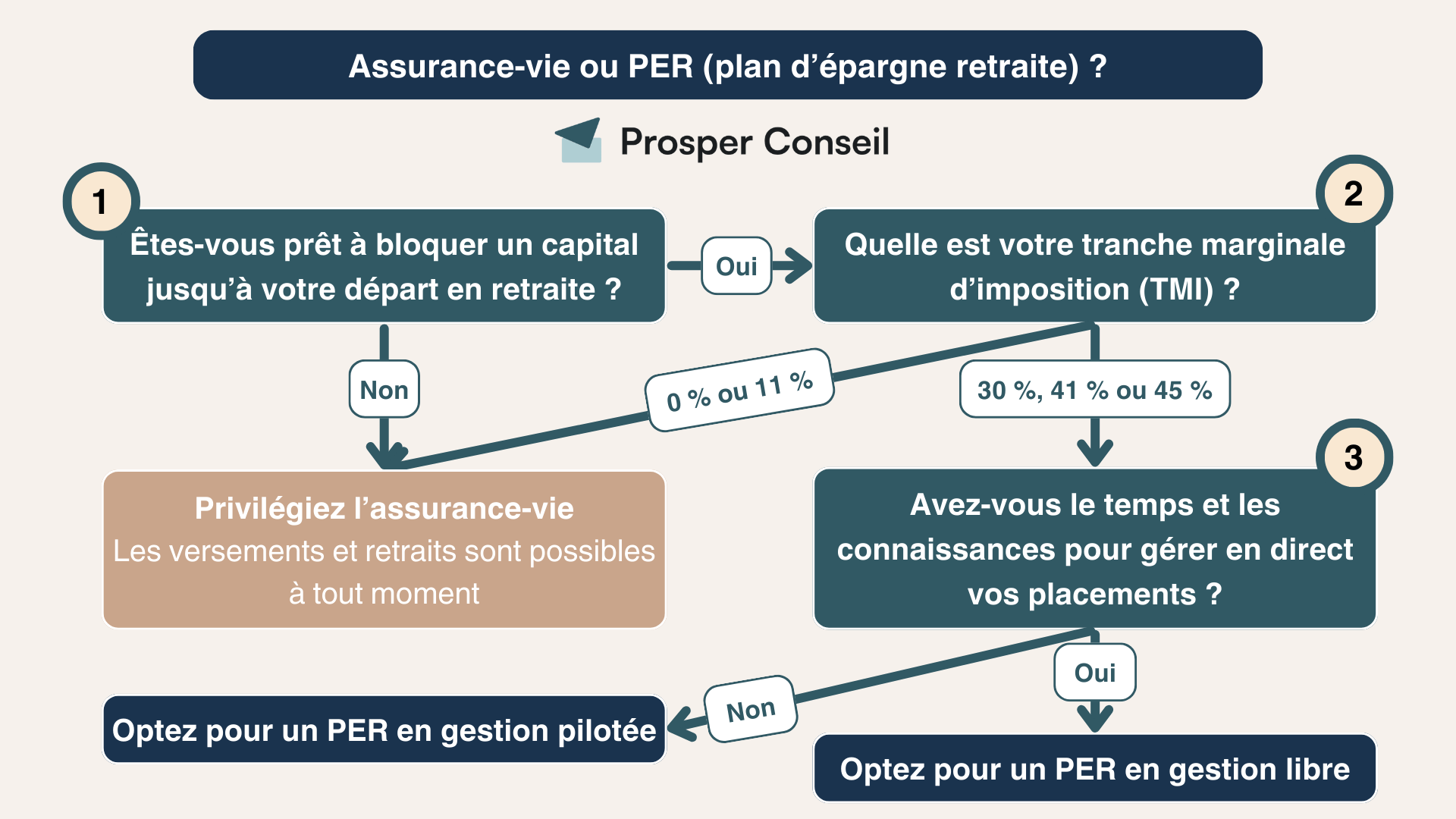

Quand faut-il ouvrir un PER ?

Le meilleur PER est encore plus intéressant si vous l’ouvrez au bon moment selon votre situation personnelle, notamment fiscale. Très proche du fonctionnement de l’assurance vie, vous pouvez en plus réduire vos impôts avec le PER en contrepartie du blocage du capital. Que ce soit pour la retraite des professions libérales ou des salariés, le PER est utile surtout lorsque vous êtes fortement imposé.

Avantage fiscal du PER

En premier lieu, les versements effectués sur votre PER en année N sont déductibles de vos revenus imposables de cette même année (dans les limites d’un plafond).

En dernier lieu, à la retraite, les sommes défiscalisées à l’entrée seront refiscalisées lors de leur retrait, à l’image d’un “tunnel fiscal”.

Exemple : si vous êtes célibataire sans enfant (1 part fiscale) avec un revenu imposable de 50 000 €, vous êtes alors dans la tranche marginale d’imposition (TMI) de 30 %.

Ainsi, un versement de 1 000 € sur votre PER réduit votre assiette taxable à 49 000 €. In fine, cela diminue vos impôts de 300 € lors de votre déclaration de revenus en mai/juin de l’année suivante. Et à la retraite, si votre TMI a baissé, vous bénéficierez d’une refiscalisation à un taux plus bas.

💡 Note : même si votre TMI reste inchangée, vous aurez en quelque sorte profité d’un prêt à taux zéro de l’État pendant plusieurs années.

Utilisation optimale du PER

Finalement, il faut considérer le PER avant tout comme une enveloppe satellite. En un mot, vous mettez uniquement le montant nécessaire chaque année, si cela est intéressant dans votre situation.

Dans cet esprit, les principales enveloppes d’investissement de votre patrimoine doivent rester :

- L’assurance vie française.

- L’assurance vie luxembourgeoise.

- Le plan d’épargne en actions (PEA).

- Le compte-titres ordinaire (CTO).

- Le contrat de capitalisation.

Si vous souhaitez être accompagné dans le choix de vos enveloppes et bénéficier d’un conseil sur mesure et complet (financier, fiscal et successoral), faites appel à la gestion conseillée Prosper Conseil.

Notre avis sur le meilleur PER en ligne

🧭 En conclusion, le choix du meilleur plan d’épargne retraite (PER) dépend de vos objectifs et de votre profil d’investisseur :

- Si vous êtes un investisseur aguerri, choisissez la gestion libre avec le PER Linxea Spirit ou le PER Lucya Cardif.

- Si vous préférez déléguer, choisissez la gestion pilotée avec le PER Yomoni Retraite+.

Pour un parfait compromis entre gestion libre et pilotée, vous pouvez faire appel à notre service de gestion conseillée qui combine les avantages des deux mondes.

Plus de patrimoine,

plus de revenus,

moins d’impôts !

Un conseil global à 360° pour mieux

profiter de votre patrimoine

Merci pour toutes ces précisions.

Il est seulement dommage de ne pas indiquer, concernant le Per Linxea spirit, que les SCPI ne peuvent constituer plus de 50% de l’allocation. Personnellement j’aurais aimé le savoir avant… au lieu de le découvrir “au pied du mur.”

Bonne continuation… et joyeuses fêtes !

Bonjour Madame,

Il y a la théorie, et la pratique.

Oui les versements initiaux sont limités à 50 % SCPI.

Mais en pratique, on peut atteindre les 100 % SCPI sur le PER Linxea Spirit en 2 temps :

– d’abord verser 50 % SCPI 50 % fonds euro ;

– puis quelques jours après, réaliser un arbitrage (gratuit) du fonds euro aux SCPI pour atteindre 100 % SCPI.

Joyeuses fêtes 🙂

En pratique, aucune loi n’impose une limitation spécifique à 50 % des versements sur les SCPI en assurance vie. Cette restriction relève d’une décision de l’assureur, destinée à gérer les risques de liquidité (facilité d’achat/vente) et à respecter les contraintes réglementaires et prudentielles.

Elle vise également à protéger l’épargnant en l’encourageant à diversifier ses investissements sur d’autres familles d’actifs, comme les fonds actions et obligataires.

Bonjour, que pensez-vous du PER de Ramify ? J’en entends beaucoup parler autour de moi.

Bonjour,

Partons du principe que :

– Vous êtes fortement imposée (TMI supérieure ou égale à 30 %).

– Vous préférez déléguer la gestion de votre épargne.

– Vous souhaitez diversifier votre épargne entre des fonds indiciels (ETF), de l’immobilier et des fonds de private equity (et non uniquement des ETF).

Dans ce cas, l’offre Élite du PER Ramify (accessible à partir de 10 000 € !) fait sérieusement concurrence au PER Yomoni+. S’il est intéressant de défiscaliser 10 000 € ou plus cette année dans votre situation, alors oui, Ramify est une excellente option.

De notre côté, nous pensons que la meilleure solution reste la gestion libre pour choisir ses placements et optimiser les frais. Si vous ne vous sentez pas capable de gérer vous-même, vous pouvez opter pour l’excellent compromis que représente la gestion conseillée.