ETF en assurance vie luxembourgeoise : tout savoir

Les ETF en assurance vie luxembourgeoise, également connus sous le nom de trackers ou fonds indiciels, constituent un placement incontournable pour investir en bourse de manière efficace et à moindre coût, tout en bénéficiant d’un cadre fiscal avantageux.

Les exchange-traded funds (ETF) permettent de répliquer la performance des indices boursiers actions (CAC 40, Nasdaq, etc.) et obligations. Et il existe aussi des trackers pour suivre le cours des métaux précieux (ETC) et des cryptomonnaies (ETN).

En France, les meilleures assurances vie permettent d’investir en ETF via les unités de compte. Toutefois, l’offre se limite à quelques dizaines d’ETF, alors que le marché en propose plusieurs milliers ! Pour pallier cette limitation, vous pouvez faire appel à l’assurance vie luxembourgeoise qui permet d’investir dans n’importe quel ETF sur demande avec un code ISIN (sous certaines conditions).

📌 En résumé, la majorité des ETF en assurance vie luxembourgeoise sont accessibles à partir de 125 000 € d’investissement au global dans le contrat. Cependant, pour certains ETF atypiques, un investissement minimum de 1 million d’euros dans le contrat et un patrimoine net de 2,5 millions d’euros en valeurs mobilières sont requis.

SOMMAIRE

- Les meilleurs ETF actions en assurance vie luxembourgeoise : tableau récapitulatif

- Les meilleurs ETF obligations en assurance vie luxembourgeoise : tableau récapitulatif

- Les meilleurs ETF alternatifs en assurance vie luxembourgeoise : tableau récapitulatif

- Qu’est-ce qu’un ETF en bourse ? Avantages et inconvénients

- Tour d’horizon de la performance des principaux ETF

- Notre avis sur les ETF en assurance vie luxembourgeoise

Les meilleurs ETF actions en assurance vie luxembourgeoise : tableau récapitulatif

Les actions des entreprises (titres de capital) sont détenues par les actionnaires. Au prorata des parts détenues, elles donnent droit :

- à des dividendes (une partie des bénéfices de l’entreprise) ;

- à la revente (en plus ou moins-values) ;

- et au vote en assemblée générale (décisions stratégiques de l’entreprise).

Ci-dessous, une liste non exhaustive des meilleurs ETF actions disponibles en assurance vie luxembourgeoise :

| Typologie | Nom de l’ETF UCITS (C) – ISIN | Indice suivi | Frais de gestion annuels |

|---|---|---|---|

| Monde entier | Vanguard FTSE All-World – IE00BK5BQT80 | FTSE All-World | 0,22 % |

| Monde entier (hors BRICS+) | SPDR MSCI World – IE00BFY0GT14 | MSCI World | 0,12 % |

| Finance durable – Monde entier (hors BRICS+) | iShares MSCI World SRI – IE00BYX2JD69 | MSCI World SRI Select Reduced Fossil Fuel Index | 0,20 % |

| Smart Beta – Monde entier (hors BRICS+) | Xtrackers MSCI World Momentum – IE00BL25JP72 | MSCI World Momentum | 0,25 % |

| Smart Beta – Monde entier (hors BRICS+) | Xtrackers MSCI World Quality – IE00BL25JL35 | MSCI World Sector Neutral Quality | 0,25 % |

| États-Unis | iShares Core S&P 500 – IE00B5BMR087 | S&P 500 | 0,07 % |

| Europe | Amundi Stoxx Europe 600 – LU0908500753 | STOXX Europe 600 | 0,07 % |

| Japon | Amundi MSCI Japan – LU1781541252 | MSCI Japan | 0,12 % |

| Les BRICS+ | Amundi MSCI Emerging Markets II – LU2573967036 | MSCI Emerging Markets | 0,14 % |

Les meilleurs ETF obligations en assurance vie luxembourgeoise : tableau récapitulatif

Les obligations (titres de créance) permettent de prêter de l’argent aux entreprises, aux États et aux collectivités en échange d’intérêts. Un fonds obligataire peut détenir diverses catégories d’obligations, telles que :

- Des obligations souveraines (émises par les États) et corporates (émises par les entreprises).

- Des obligations de qualité Investment Grade (IG), jugées de haute qualité (emprunteur au bilan solide), ou High Yield (HY), plus risquées mais offrant des rendements plus élevés.

- Des obligations de maturité variable, allant de très courte (moins d’un an) à très longue (25 ans et plus).

- Des obligations de différents pays (États-Unis, Japon, Chine, France, etc.) et secteurs (financier, industrie, communication, etc.).

Ci-dessous, une liste non exhaustive des meilleurs ETF obligataires disponibles en assurance vie luxembourgeoise :

| Typologie | Nom de l’ETF UCITS (C) – ISIN | Indice suivi | Frais de gestion annuels |

|---|---|---|---|

| États et entreprises IG du monde entier | iShares Core Global Aggregate Bond EUR Hedged – IE00BDBRDM35 | Bloomberg Global Aggregate Bond | 0,10 % |

| Finance durable – États et entreprises IG du monde entier | Amundi Global Aggregate Green Bond EUR Hedged – LU1563454823 | Solactive Green Bond EUR USD IG | 0,30 % |

| États IG du monde entier | Xtrackers II Global Government Bond EUR Hedged – LU0378818131 | FTSE World Government Bond – Developed Markets | 0,25 % |

| Obligations indexées sur l’inflation – États IG du monde entier | iShares Global Inflation Linked Govt Bond EUR Hedged – IE00BKPT2S34 | Bloomberg World Government Inflation-Linked Bond | 0,20 % |

| Bons du Trésor Américain 7-10 ans | Amundi US Treasury Bond 7-10Y EUR Hedged – LU1407888137 | Bloomberg US Treasury 7-10 Year | 0,05 % |

| États IG et HY des pays émergents | SPDR® Bloomberg Emerging Markets Local Bond – IE00BK8JH525 | Bloomberg Emerging Markets Local Currency Liquid Government Bond | 0,60 % |

| Fonds daté à échéance : entreprises IG du monde entier | iShares iBonds Dec 2027 Term € Corp – IE000ZOI8OK5 | BBG MSCI December 2027 Maturity EUR Corporate ESG Screened | 0,12 % |

| Fonds monétaire | Lyxor Smart Overnight Return – LU1190417599 | Euro Short-Term Rate (€STR) | 0,05 % |

Les meilleurs ETF alternatifs en assurance vie luxembourgeoise : tableau récapitulatif

Les placements atypiques (métaux précieux, cryptomonnaies, forêts, art, etc.) permettent de diversifier un patrimoine financier avec des actifs autres que les actions et les obligations traditionnelles.

Certaines formes alternatives d’ETF permettent de suivre la performance de ces actifs alternatifs :

- ETC (Exchange Traded Commodities/Cryptocurrencies/Currencies) : ils suivent le prix des matières premières (sans avoir à acheter et à stocker physiquement les biens).

- ETN (Exchange Traded Notes) : titres de créance (promesses de paiement) qui suivent un indice, souvent utilisés pour les matières premières et les cryptomonnaies.

À titre indicatif, le terme ETP (Exchange Traded Products) est la catégorie principale qui regroupe les ETF, les ETC et les ETN.

Ci-dessous, une liste non exhaustive des meilleurs ETF alternatifs disponibles (sous conditions) en assurance vie luxembourgeoise :

| Typologie | Nom du fonds – ISIN | Indice suivi | Frais de gestion annuels |

|---|---|---|---|

| Exposition au cours de l’or | iShares Physical Gold ETC – IE00B4ND3602 | LBMA Gold Price | 0,12 % |

| Exposition au cours des matières premières (ex. métaux, énergie et produits agricoles) | Invesco Bloomberg Commodity ETF – IE00BD6FTQ80 | Bloomberg Commodity Index | 0,19 % |

| Exposition au cours du Bitcoin | iShares Bitcoin Trust – US46438F1012 | Bitcoin (BTC) | 0,25 % |

| Exposition au cours de l’Ethereum | 21Shares Ethereum Core ETP – CH1209763130 | Ethereum (ETH) | 0,21 % |

Note : si vous souhaitez ouvrir une assurance vie et bénéficier d’un conseil sur mesure et complet (financier, fiscal et successoral), nous vous invitons à prendre rendez-vous avec un conseiller en gestion de patrimoine Prosper Conseil. En tant qu’experts en assurance vie française et luxembourgeoise, nous vous recommanderons le contrat le plus adapté à votre situation.

Plus de patrimoine,

plus de revenus,

moins d’impôts !

Un conseil global à 360° pour mieux

profiter de votre patrimoine

Qu’est-ce qu’un ETF en bourse ? Avantages et inconvénients

Contrairement aux fonds « classiques » qui cotent une fois par jour, un exchange traded fund (ETF) est un fonds coté en bourse en continu : vous pouvez l’acheter le matin et le revendre l’après-midi, comme une action individuelle (Microsoft, Tesla, LVMH, Novo Nordisk, etc.).

La majorité des ETF sont des fonds indiciels, également appelés trackers. Ils sont conçus pour répliquer la performance d’un indice spécifique, qu’il s’agisse d’actions, d’obligations, de matières premières ou d’autres actifs.

Par exemple, un ETF CAC 40 va répliquer la performance des 40 sociétés du CAC 40. Et un ETF lié à l’indice MSCI World a pour objectif de reproduire les performances des 1 500 plus grandes entreprises cotées en bourse des pays développés. Pour ce faire, le gestionnaire de l’ETF achète les titres composant l’indice dans les mêmes proportions que l’indice lui-même.

| ✅ Avantages | ❌ Inconvénients |

|---|---|

| Diversification. Les ETF permettent d’investir facilement dans les marchés financiers avec une grande granularité (classes d’actifs, géographie, secteurs ou stratégies d’investissement ciblées). | Risques de marché. Bien que diversifiés, les ETF restent soumis aux fluctuations des marchés (pertes importantes en cas de baisse généralisée) et au risque de change avec plusieurs devises (ETF unhedged). |

| Efficacité fiscale. Les transactions au sein d’un ETF sont optimisées fiscalement (avantageux pour les investisseurs). | Tracking difference. Les ETF peuvent ne pas parfaitement suivre l’indice sous-jacent (différences de performance). |

| Coût réduit de la gestion passive. Les frais de gestion des ETF (~ 0,2 %) sont largement inférieurs à ceux des fonds actifs (~ 2 %). Ils permettent ainsi de très généralement battre les fonds actifs (étude SPIVA) sur les grands indices boursiers. | Gestion active et marchés de niche. Les ETF sont moins performants que les fonds actifs sur des marchés moins efficients, comme les marchés émergents et les petites capitalisations (small caps). |

Note : certains ETF utilisent un effet de levier pour amplifier les performances à la hausse comme à la baisse. Par exemple, l’ETF Amundi Nasdaq-100 Daily (2x) Leveraged est conçu pour offrir deux fois la performance quotidienne de l’indice Nasdaq-100 (⚠️ beta slippage).

Exemples des principaux types d’ETF

Dans le cadre d’une allocation d’actifs avec des ETF en assurance vie luxembourgeoise, le choix de la classe d’actifs (famille d’investissement) est crucial, car il a le plus d’impact sur les performances de votre portefeuille. Les trois principales classes d’actifs sont :

- ETF actions (titres de capital) : indices boursiers actions comme le CAC 40, le S&P 500, le STOXX Europe 600 ou le MSCI ACWI.

- ETF obligations (titres de créances) : indices boursiers obligataires comme le Bloomberg US Treasury 7-10 Year ou le FTSE World Government Bond.

- ETF matières premières : indices de prix pour des matières premières (ex. investir dans l’or), l’argent ou le pétrole.

Et dans le détail, parmi les classes d’actifs, il existe des sous-catégories spécifiques. Par exemple, au sein des ETF actions :

- ETF sectoriels : secteurs spécifiques de l’économie, comme la technologie, l’immobilier (foncières cotées), la santé ou l’énergie.

- ETF smart beta : stratégies d’investissement basées sur des facteurs spécifiques, comme la volatilité, le momentum ou la croissance.

- ETF ESG : filtrage des entreprises les plus durables (critères environnementaux, sociaux et de gouvernance).

Il est également pertinent de diversifier les émetteurs des ETF pour mieux répartir les risques. Parmi les principaux émetteurs, nous pouvons citer : BlackRock (iShares), Amundi, Vanguard, State Street Global Advisors (SPDR), Invesco (PowerShares), Deutsche Asset Management (Xtrackers), WisdomTree, UBS Asset Management et VanEck.

Enfin, pour approfondir une stratégie d’investissement, il est essentiel d’examiner la performance historique des différents ETF.

Tour d’horizon de la performance des principaux ETF

Les performances des ETF dépendent directement des indices qu’ils suivent (moins les frais des fonds). En général, les ETF sont appréciés pour leur capacité à fournir une performance conforme à leur indice de référence, avec des frais de gestion inférieurs à ceux des fonds actifs traditionnels.

En effet, les frais de gestion des ETF sont généralement compris entre 0,03 % et 0,25 % par an. Ce qui est bien en dessous des frais des fonds actifs, qui sont en moyenne de 2 % et grèvent fortement la performance chaque année.

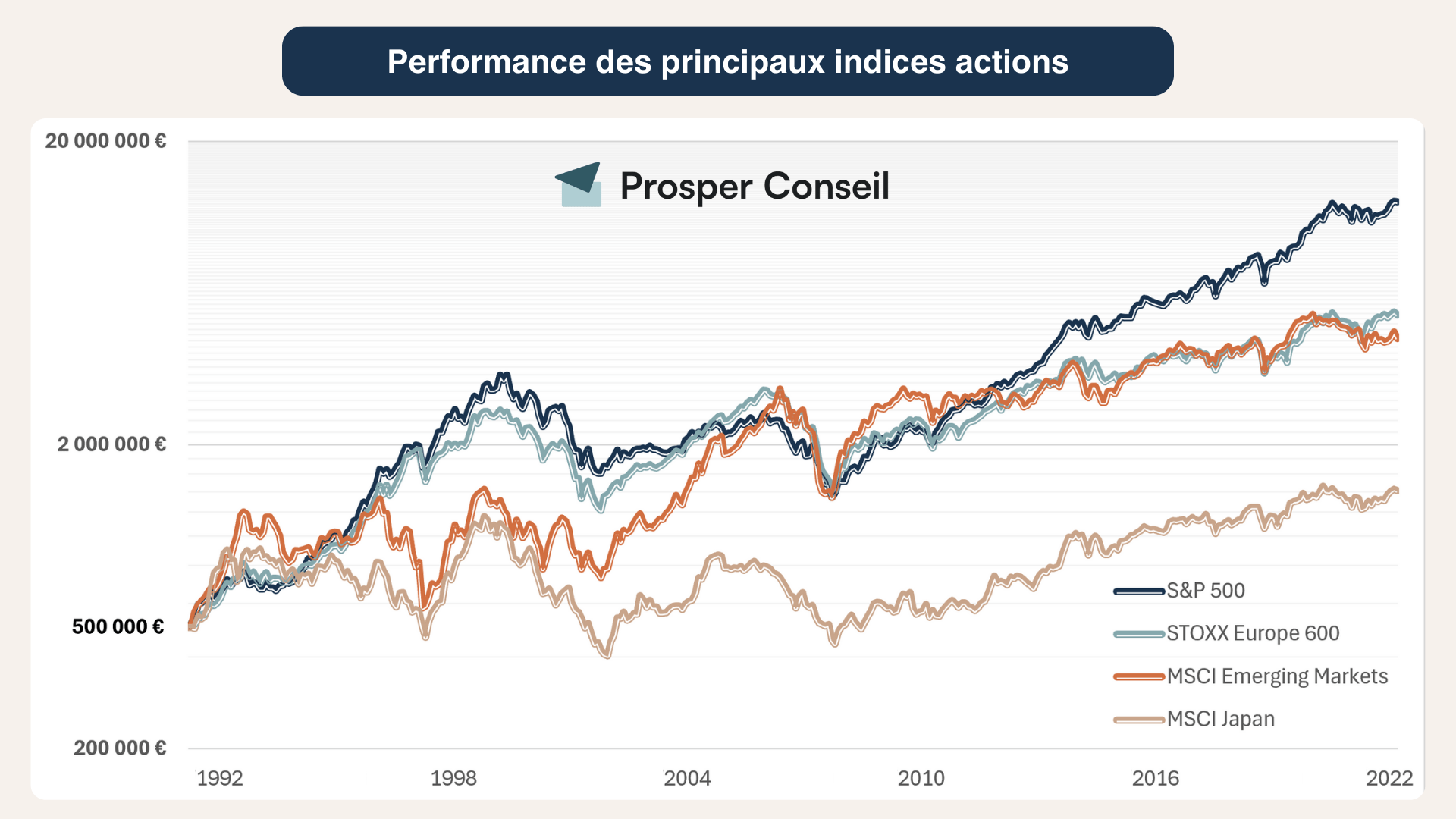

Les ETF actions des principales zones géographiques

Grâce aux indices boursiers majeurs basés sur la capitalisation boursière des entreprises, les ETF permettent d’accéder facilement aux principales zones géographiques du monde :

- S&P 500 : les 500 plus grandes entreprises américaines ;

- STOXX Europe 600 : les 600 plus grandes entreprises européennes ;

- MSCI Japan : les 200 plus grandes entreprises japonaises ;

- MSCI Emerging Markets : les 1300 plus grandes entreprises des marchés émergents, notamment les BRICS (Brésil, Russie, Inde, Chine, Afrique du Sud).

Ces indices offrent une large exposition aux marchés régionaux et sont couramment utilisés comme références pour les ETF actions.

Note : il est possible de réunir ces quatre indices actions dans un seul et même indice, tel que le MSCI ACWI. Et bien entendu nous pouvons vous conseiller un bouquet diversifié d’ETF en assurance vie luxembourgeoise, au sein d’un même contrat. Contactez nos conseillers en gestion de patrimoine Prosper Conseil.

La classe d’actifs des actions est la plus importante pour un investisseur en raison de son potentiel de croissance à long terme. Cependant, pour améliorer le rapport rendement/risque d’un portefeuille financier, il est primordial de s’intéresser aux autres classes d’actifs décorrélés.

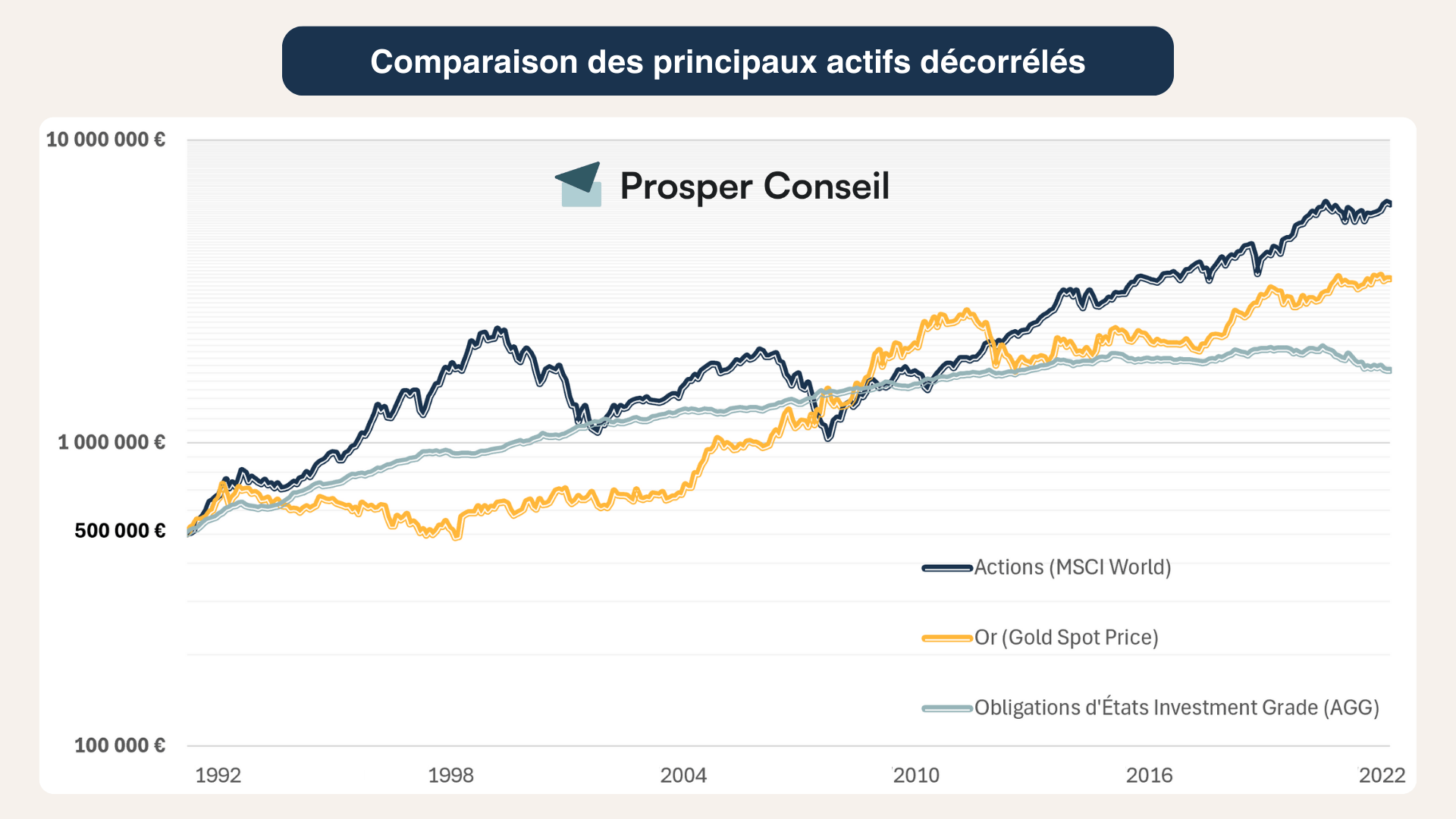

La corrélation des ETF actions, obligations et or

La corrélation mesure la manière dont différents actifs évoluent ensemble :

- Une corrélation de 1 signifie que les actifs bougent en parfaite synchronisation.

- Une corrélation de 0 signifie qu’il n’y a pas de relation entre leurs mouvements.

- Une corrélation de -1 signifie qu’ils évoluent en sens opposé.

Comprendre la corrélation est essentiel pour diversifier un portefeuille et réduire le risque global.

Le graphique ci-dessous illustre comment les actions (MSCI World), l’or (Gold Spot Price) et les obligations d’États Investment Grade (AGG) se comportent les uns par rapport aux autres :

En analysant la performance historique et la corrélation des différentes classes d’actifs, chez Prosper Conseil nous structurons un portefeuille de manière plus efficace pour optimiser la performance tout en maîtrisant les risques :

- Les actions sont le principal moteur de performance, mais au prix d’une forte volatilité (variation des cours).

- Les obligations d’États Investment Grade apportent une stabilité, et se valorisent lors des krachs actions (flight to quality).

- L’or tend à prendre de la valeur lors des crises (mais reste très imprévisible).

Notre avis sur les ETF en assurance vie luxembourgeoise

Vous pouvez investir dans des ETF avec une assurance vie en France ou au Luxembourg. Toutefois, l’assurance vie luxembourgeoise se distingue nettement à partir d’un montant minimum de 125 000 € grâce à plusieurs avantages :

- Une gamme de placements quasi illimitée, incluant les ETF.

- La possibilité de créer une ligne de crédit lombard « à vie » (à partir de 500 000 € d’investissement).

- Une neutralité fiscale adaptée aux expatriés.

- Le triangle de sécurité luxembourgeois.

- Un cadre juridique offrant une protection des avoirs supérieure à celle de nombreux autres pays.

En pratique, à travers un fonds d’assurance spécialisé (FAS) ou un fonds interne dédié (FID), vous pouvez investir dans la quasi-totalité des ETF actions et obligations à partir de 125 000 €.

Investir dans des ETF en assurance vie luxembourgeoise : les conditions

Cependant, si vous souhaitez investir dans des ETF alternatifs (matières premières, cryptomonnaies, etc.) dans votre assurance vie luxembourgeoise, il est nécessaire d’être client de catégorie D.

| Catégorie de client | Montant minimum des primes versées dans le contrat (par assureur) | Montant minimum du patrimoine (valeurs mobilières) |

|---|---|---|

| N | Catégorie par défaut | Catégorie par défaut |

| A | 125 000 € | 250 000 € |

| B | 250 000 € | 500 000 € |

| C | 250 000 € | 1 250 000 € |

| D | 1 000 000 € | 2 500 000 € |

Pour accéder à la catégorie D, un investissement minimum de 1 million d’euros dans le contrat de l’assureur est requis, en plus de posséder un patrimoine net financier d’au moins 2,5 millions d’euros. Ce niveau de placement vous donne la possibilité d’investir sans restriction dans tous types d’actifs, qu’ils soient cotés en bourse ou non, au sein de votre FAS ou FID.

Bénéficier d’un accompagnement sur mesure avec Prosper Conseil

Finalement, la combinaison des ETF (diversification et frais réduits) et de l’assurance vie luxembourgeoise (épargnant très protégé, grand choix des placements, fiscalité avantageuse sur les plus-values et à la succession, crédit lombard, etc.) offre une opportunité unique pour élaborer la meilleure stratégie d’investissement, tous critères confondus.

Pour tirer pleinement parti de cette synergie, investir dans les meilleurs ETF au sein du meilleur contrat d’assurance vie luxembourgeoise, vous pouvez bénéficier de la gestion conseillée Prosper Conseil : un accompagnement personnalisé et complet.

Plus de patrimoine,

plus de revenus,

moins d’impôts !

Un conseil global à 360° pour mieux

profiter de votre patrimoine

Bonjour, vous mentionnez qu’il faut faire attention au « bêta slippage » avec des ETF à effet de levier. Qu’est-ce que c’est exactement ?

Bonjour,

Un tracker (ETF) sans effet de levier suit un indice théorique du marché, par exemple les 100 plus grandes sociétés non financières (principalement technologiques) du marché américain : le NASDAQ-100. Afin d’obtenir un effet multiplicateur (x2, x3, x-1, x-2, etc.), un ETF avec effet de levier (ETF leveraged) va s’endetter chaque jour pour investir le double, le triple, etc. de sa mise initiale. À la clôture de la bourse, le fonds va solder sa position, rembourser sa dette et recommencer le lendemain.

Cependant, si le NASDAQ-100 a réalisé une performance de 150 % au cours des cinq dernières années, cela ne signifie pas que le NASDAQ-100 (x2) a fait 300 %. Il peut même rapporter moins de 150 % ou plus de 300 %. Tout dépend de la volatilité quotidienne ! En effet, avec des variations quotidiennes amplifiées, nous n’obtenons pas le même résultat final. Par exemple, si le cours de l’ETF leveraged perd 20 % (100 -> 80), puis regagne 20 % (80 -> 96), il ne revient pas à son niveau initial : faute au « bêta-slippage ».

Ce phénomène s’observe concrètement dans la réalité. Par exemple, si vous comparez les performances de l’indice NASDAQ-100 avec les performances du NASDAQ-100 (x2) sur une durée de 5 ans (01/01/2018 – 01/01/2023), vous verrez que l’ETF de référence performe à + 98 %, tandis que ce même ETF à effet de levier (x2) ne performe que de + 120 %. Alors que dans l’esprit des investisseurs il devrait être à 196 % (98 x 2) !

Avant d’utiliser des trackers (ETF) à effet de levier, il faut donc que vous ayez conscience des risques que cela représente. Lorsque les marchés ont une tendance haussière affirmée (et avec peu de volatilité), les ETF à effet de levier sont très performants. Dans des marchés volatils et sans direction (ou baissiers), ces ETF sous-performent très largement. Finalement, il s’agit d’un pari dangereux où le temps et la volatilité jouent contre vous.