Quelle est la meilleure assurance vie en gestion pilotée ?

La gestion pilotée, ou gestion sous mandat, séduit de plus en plus d’épargnants qui souhaitent simplifier la gestion de leurs investissements. D’après une étude récente de l’Autorité des Marchés financiers (AMF), près de 1 500 milliards d’euros sont détenus en gestion pilotée. En conséquence, de nombreuses startups se sont spécialisées dans ce marché, telles que Yomoni, Nalo, Goodvest ou encore Ramify. Mais alors, quelle est la meilleure assurance vie en gestion pilotée ?

📌 En bref, les meilleures assurances vie en gestion pilotée sont :

- Ramify (assureur Apicil).

- Yomoni Vie (assureur Crédit Mutuel Suravenir).

- Nalo Patrimoine (assureur Generali).

- Goodvie (assureur Generali).

- Lucya Cardif (assureur BNP Paribas Cardif).

Le principe est simple : vous déléguez la gestion de votre portefeuille à une société. Ensuite, des professionnels ajustent l’allocation (la répartition) des fonds en fonction de votre profil d’investisseur (prudent, équilibré ou dynamique).

Opter pour une gestion pilotée présente de nombreux avantages : gain de temps, tranquillité d’esprit et possibilité de se concentrer sur d’autres activités (professionnelles, familiales etc.). Toutefois, il faut choisir la meilleure assurance vie, au risque d’obtenir un rendement (très) décevant !

SOMMAIRE

- Comparatif des meilleures assurances vie en gestion pilotée

- Yomoni : la gestion pilotée optimisée grâce aux ETF

- Ramify : la nouvelle assurance vie haut de gamme

- Nalo : le robo-advisor personnalisé avec ETF

- Goodvest : la gestion pilotée responsable et durable

- Lucya Cardif : l’alternative en assurance vie avec gestion pilotée classique

- Quelles assurances vie proposent de la gestion pilotée ?

- Les limites de la gestion pilotée en assurance vie : ce qu’il faut savoir

- La gestion conseillée : une alternative plus complète et sur mesure

- Notre analyse et avis sur la gestion pilotée

Comparatif des meilleures assurances vie en gestion pilotée

Pour identifier les meilleures assurances vie en gestion pilotée, nous avons analysé plusieurs critères, tels que les frais, les options de personnalisation (profils et thématiques d’investissement), et les performances historiques.

Pour vous aider à y voir plus clair, voici un tableau comparatif des meilleures assurances vie en gestion pilotée du marché.

| Meilleure assurance vie en gestion pilotée | 🥇 Ramify | 🥈 Yomoni | 🥉 Nalo | Goodvest | Lucya Cardif |

|---|---|---|---|---|---|

| Assureur | Apicil | Crédit Mutuel Suravenir | Generali | Generali | BNP Paribas Cardif |

| Montant du premier versement | 1 000 € (Essential et Flagship) 10 000 € (Élite avec du private equity) | 1 000 € | 1 000 € | 300 € | 5 000 € |

| Frais sur versement | 0 % | 0 % | 0 % | 0 % | 0 % |

| Nombre de placements utilisés | 54 ETF 33 SCPI 2 fonds private equity 1 fonds euro Liste complète | 145 ETF ~ 10 OPCVM 1 fonds immobilier (SC Y Immo) 1 fonds euro Liste complète | 62 ETF 1 fonds euro Liste complète | 7 ETF 8 OPCVM 1 fonds private equity Liste complète | Inconnu Liste complète des fonds inconnue Reporting gestion déléguée Lucya Cardif |

| Placements verts disponibles | ✅️ En choisissant la gestion pilotée “Ramify Green” | ✅️ En choisissant la gestion pilotée “Yomoni Responsable” | ✅️ En choisissant la gestion pilotée “Nalo Vert” | ✅️ Automatique (filtre le plus rigoureux) | Pris en compte de manière partielle (sans possibilité de choix) |

| Total des frais | 1,20 % à 1,60 % / an (0,70 % assureur + 0,30-70 % Ramify + ~0,20 % fonds) | 1,60% / an (0,60 % assureur + 0,70 % Yomoni + ~0,30 % fonds) | 1,65 % / an (0,85 % assureur + 0,55 % Nalo + ~0,25 % fonds) | 1,90 % / an (0,60 % assureur + 0,90 % Goodvest + ~0,40 % fonds) | 2 % / an (0,50 % assureur + 0,25 % JDHM Vie + 1,25 % fonds traditionnels) |

| Nombre de profils | 91 Profils et 4 thématiques (Standard, SCPI, SCPI + private equity, Green) | 10 profils et 3 thématiques (Standard, Responsable, Immobilier) | 101 profils et 2 thématiques (Standard, Vert) | 5 profils et 8 thématiques (Transition écologique, Santé, Pays émergents…) | 3 profils |

| Performance 2024 pour le profil le plus dynamique | + 27,1 % | +19,6 % | +21,8 % | +6,0 % | +11 % |

| Ouvrir une gestion pilotée | ➡️ Découvrez la gestion pilotée Ramify ➡️ Notre avis complet sur Ramify | ➡️ Découvrez la gestion pilotée Yomoni ➡️ Notre avis complet sur Yomoni | ➡️ Découvrir la gestion pilotée Nalo ➡️ Notre avis complet sur Nalo | ➡️ Découvrir la gestion pilotée Goodvest ➡️ Notre avis complet sur Goodvest | ➡️ Découvrir la gestion pilotée JDHM Vie ➡️ Notre avis complet sur Lucya Cardif |

Les meilleures gestions pilotées affichent des performances très honorables (jusqu’à 9,3 % de performance annualisée sur 5 ans, selon le profil).

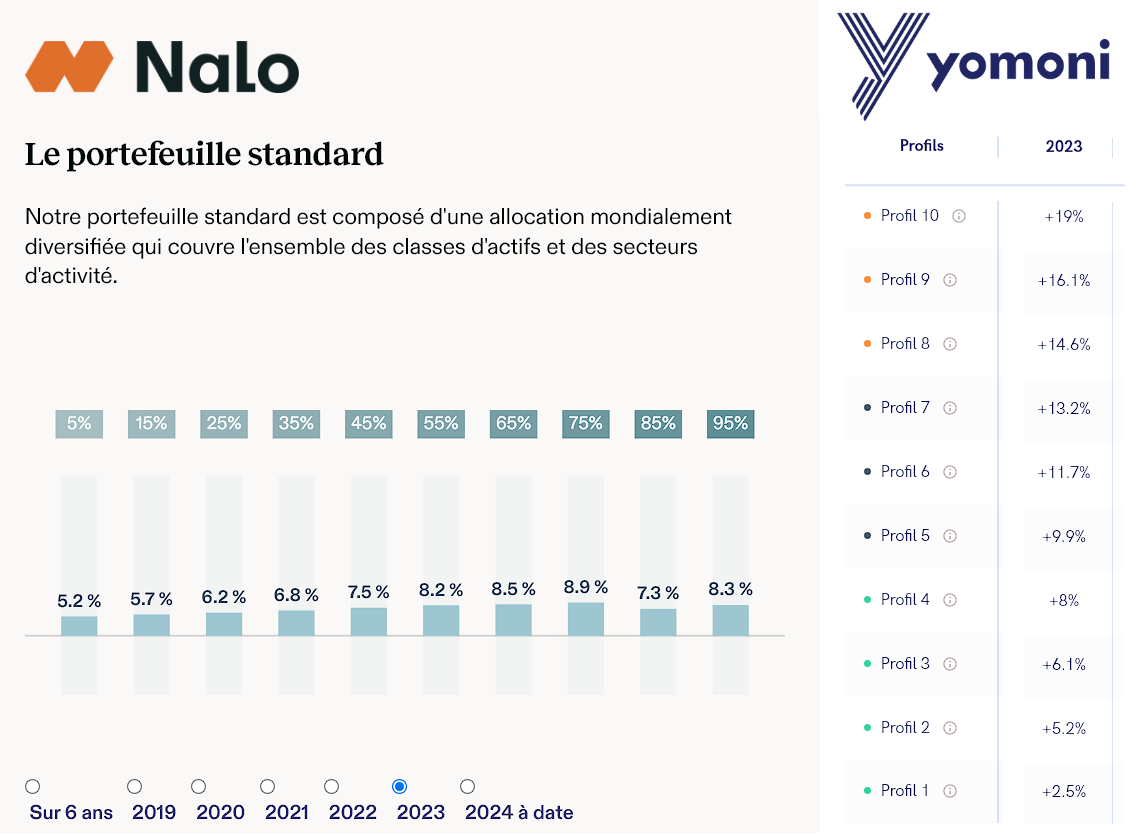

De plus, lors de la hausse des marchés boursiers en 2023, les gestions pilotées offensives (majoritairement composées d’actions) ont enregistré de bonnes performances, allant jusqu’à +19,35 %. Cependant, il est important de noter que ces résultats restent inférieurs à ceux d’un unique et simple ETF MSCI World, qui a affiché une performance de 23,9 % sur la même année.

Rappelez-vous que la performance d’une gestion pilotée est intimement liée au profil de risque investisseur choisi (défensif, équilibré, offensif, etc.). Et toutes les gestions pilotées ne se valent pas. Les acteurs présentés ci-dessus ont pour point commun des frais très bas et l’investissement en ETF, mais se différencient par leurs stratégies, leurs supports en unités de compte, et leurs thématiques d’investissement.

🔎 Voyons de plus près les différences entre ces 5 gestion pilotées en ligne.

Yomoni : la gestion pilotée optimisée grâce aux ETF

Yomoni (voir leur offre sur le site) se positionne comme l’un des leaders de la gestion pilotée, avec 10 profils d’investissement adaptés à différents niveaux de risque, ainsi que 3 thématiques : classique, responsable ou immobilier.

Grâce à son approche basée sur l’utilisation d’ETF à faibles coûts, Yomoni parvient à minimiser les frais à 1,6 % par an maximum. Cela leur permet de proposer des performances excellentes sur le long terme : jusqu’à 9,3 % de performance annualisée. Notre avis sur Yomoni est qu’il s’agit sans conteste de l’une des meilleures assurances vie en gestion pilotée.

Par ailleurs, les performances de Yomoni ont le mérite d’être réelles depuis son lancement en 2015, et non issues d’un backtest, contrairement à celles de Ramify et Goodvest.

✅ Autre point positif : Yomoni propose une offre complète incluant le plan d’épargne en actions (PEA), le compte-titres ordinaire (CTO) (rare en gestion pilotée), et le plan d’épargne retraite (PER). Ainsi, vous pouvez centraliser toutes vos enveloppes d’investissements sur une seule plateforme si nécessaire (voir leur site).

💡 Note : depuis 2023, Yomoni propose un accès au private equity en partenariat avec Altaroc. Néanmoins, cette offre n’est pas disponible dans un contrat d’assurance vie, et le ticket d’entrée est élevé (100 000 €), contrairement aux fonds proposés par Linxea, accessibles à partir de 1 000 €.

🔎 Performances à jour sur le site Yomoni.

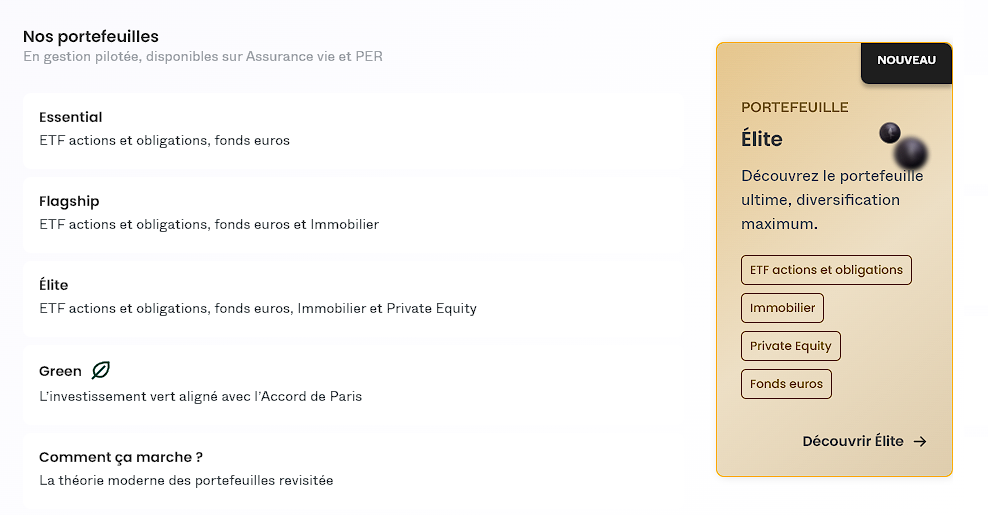

Ramify : la nouvelle assurance vie haut de gamme

Bien que récent sur le marché (avec un lancement en 2022), Ramify (voir leur offre) se hisse parmi les meilleurs grâce à des performances théoriques prometteuses de 10,2 % par an pour le profil le plus dynamique (investissements 100 % ETF actions).

💡 Note : Ramify semble être la gestion pilotée la plus performante du marché. Néanmoins, il faut garder en tête que ces performances sont backtestées, car cette gestion pilotée n’est active que depuis 2022 (contrairement à Yomoni qui affiche un vrai historique de performances).

Chez Ramify, nous apprécions le large éventail de 91 profils disponibles, ainsi que les frais de gestion compétitifs de 1,20 à 1,60 % par an (tout compris, en fonction du montant investi).

Les autres points forts de Ramify sont sa flexibilité et son approche thématique, avec ses 3 options Essential, Flagship (Essential + immobilier sous forme de SCPI), Elite (Essential + Immobilier + Private Equity). En effet, rares sont les gestions pilotées en assurance vie qui proposent des SCPI et du private equity.

Enfin, il y a une quatrième option de gestion “Green” pour les investisseurs soucieux de l’impact environnemental.

✅ Cette combinaison de placements traditionnels (obligations, actions) et alternatifs enrichit les options disponibles et, par conséquent, rend cette gestion pilotée particulièrement diversifiée.

Le seul point négatif : l’assureur Apicil ne propose pas le meilleur fonds euro du marché.

🔎 Performances à jour sur le site Ramify.

Nalo : le robo-advisor personnalisé avec ETF

Nalo (voir leur offre) propose une gestion pilotée 100 % basée sur les ETF, avec 101 profils disponibles et deux thématiques (Standard et Vert). Les frais de gestion totaux s’élèvent à 1,65 % par an, ce qui reste compétitif.

Nous apprécions la fonctionnalité de gestion multiprojets. Par exemple, vous pouvez ouvrir une assurance vie avec une poche dynamique pour préparer votre retraite, et une autre poche plus défensive pour financer des projets à moyen terme. Donc plusieurs gestions différentes au sein du même contrat d’assurance vie.

Malgré tout cela, les performances ont été inférieures à celles de Yomoni, et les frais légèrement plus élevés. Nalo ne se révèle malheureusement pas assez compétitif face à son principal concurrent. Par exemple en 2023 :

🔎 Performances à jour sur le site Nalo.

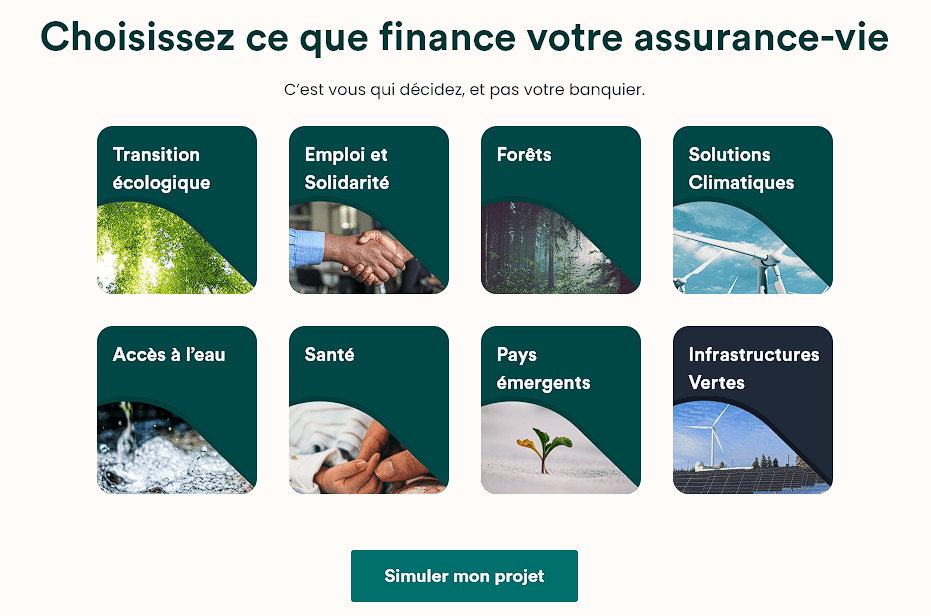

Goodvest : la gestion pilotée responsable et durable

Goodvest (voir leur offre) est une plateforme reconnue pour son engagement écologique très prononcé et ses bonnes performances, qui surpassent celles de Nalo “Vert”.

Le fonctionnement de Goodvest est méthodique : l’équipe sélectionne des placements verts selon des critères très stricts. La plateforme s’adresse à celles et ceux qui :

- sont soucieux de l’impact environnemental, social et de gouvernance (ESG) de leurs investissements ;

- croient en la rentabilité et la bonne performance boursière des entreprises responsables dans les années à venir.

Bien que ses frais de gestion soient parmi les plus élevés de notre comparatif, jusqu’à 1,90 % par an, ils restent justifiables. En effet, Goodvest sélectionne minutieusement ses placements, selon un processus rigoureux en 7 étapes. Qui plus est, ces frais sont toujours bien inférieurs à ceux des gestions pilotées proposées par les banques traditionnelles.

Enfin, nous apprécions particulièrement les 8 thématiques d’investissement proposées :

✅ Goodvest est clairement une option de premier choix pour ceux qui souhaitent allier performance et responsabilité sociétale dans leur contrat d’assurance vie (voir notre comparatif des meilleures assurances vie vertes).

🔎 Performances à jour sur le site Goodvest.

Lucya Cardif : l’alternative en assurance vie avec gestion pilotée classique

Nous souhaitions également intégrer Lucya Cardif (voir leur offre) à ce comparatif, une assurance vie lancée en 2023 qui se distingue par ses frais compétitifs en gestion libre et en gestion pilotée.

Avis Lucya Cardif : c’est un excellent contrat d’assurance vie en gestion libre. Cependant, notre avis est plus nuancé concernant la gestion pilotée.

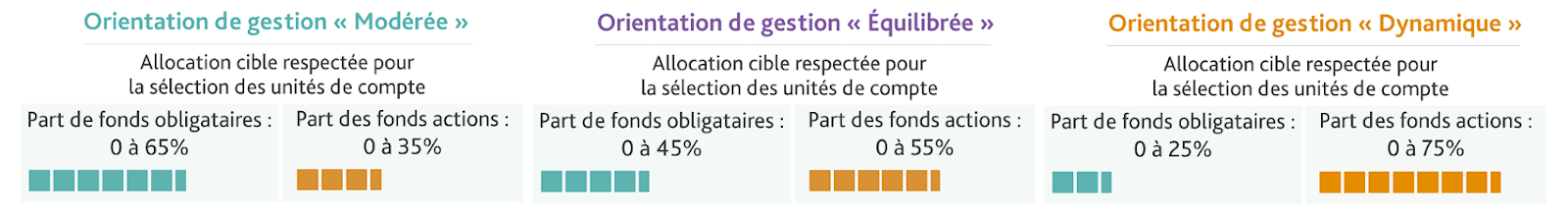

La société de gestion JDHM Vie est en charge de la gestion déléguée de Lucya Cardif. Sa stratégie ne repose pas entièrement sur des ETF : elle se positionne ainsi comme un compromis entre une fintech et une gestion pilotée classique, avec des fonds actifs.

En outre, JDHM Vie propose seulement trois profils de risque, ce qui peut être un peu limitant dans le choix d’allocation des actifs, surtout si vous recherchez une personnalisation poussée via des thématiques (comme la gestion responsable, par exemple).

Malgré tout, nous avons été agréablement surpris par les excellentes performances qu’elle a enregistrées en 2023 : +19,35 %, avec un portefeuille composé à 75 % d’actions. À titre de comparaison, c’est supérieur au profil dynamique de Yomoni (+19 %), qui est pourtant composé à 100 % d’actions !

✅ La gestion pilotée de Lucya Cardif (JDHM Vie) semble avoir un bon potentiel de performance à long terme grâce à une stratégie plus active que celle de ses concurrents. JDHM Vie devra toutefois rester vigilante quant aux frais de ses fonds pour ne pas venir entraver la performance.

🔎 Performances à jour sur le site Lucya Cardif.

Quelles assurances vie proposent de la gestion pilotée ?

Toutes les assurances vie ou presque proposent une gestion pilotée (par opposition à la gestion libre). Il y en a plus de 200 ! La gestion pilotée est accessible via différents canaux de distribution :

- Les banques traditionnelles, via leurs agences de réseau (Crédit Mutuel, Crédit Agricole, etc.).

- Les conseillers en gestion de patrimoine au conseil gratuit.

- Les banques en ligne telles que BoursoBank et Fortuneo, ainsi que les courtiers en ligne comme Linxea.

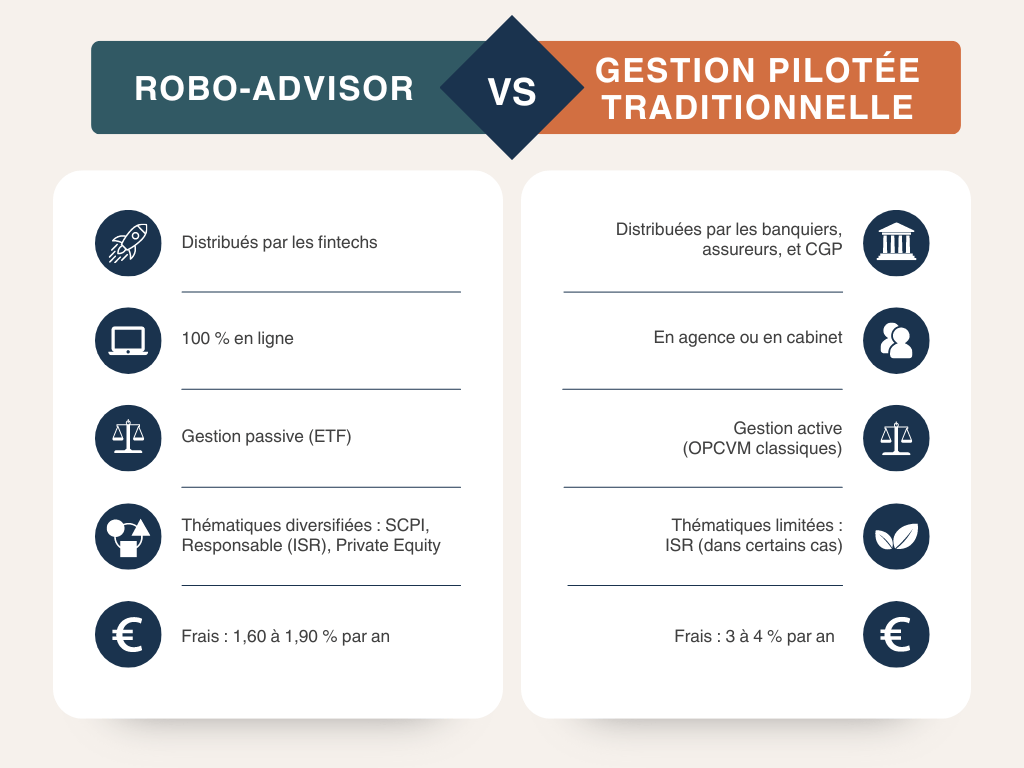

- Les robo-advisors comme Yomoni, Nalo, ou Ramify, avec des thématiques moins conventionnelles (ISR, SCPI, private equity…). C’est via ce canal que l’on trouve les meilleures assurances vie en gestion pilotée.

Donc un grand choix, mais les meilleures assurances vie en gestion pilotée sont rares.

Les pièges à éviter

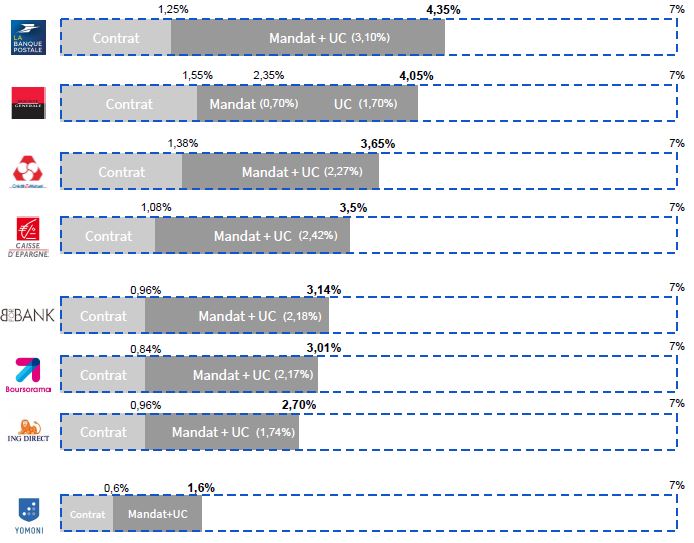

Vous l’aurez compris, la gestion pilotée est aujourd’hui une option très répandue dans le fonctionnement d’une assurance vie, et ce n’est pas un hasard. Cette solution est très lucrative pour les gestionnaires : les frais associés à une gestion pilotée traditionnelle se situent généralement entre 3 % et 4 % par an quand on additionne les différentes couches de frais :

En plus de cela, certains contrats incluent des frais de surperformance, permettant aux gestionnaires de capter une part des gains réalisés. C’est le cas de Mon Petit Placement, éliminé de notre comparatif pour cette raison.

⚠️ Les portefeuilles d’assurances vie traditionnelles sont généralement composés de fonds “maison”, ce qui entraîne une double commission (mandat + gestion des UC).

Exemple concret

La gestion pilotée de l’assurance vie BoursoBank (BoursoVie) est en partenariat avec Edmond de Rothschild. Par conséquent, elle comporte 7 fonds sur 21 qui appartiennent à Rothschild Asset Management, avec des frais de gestion de 2 à 3 % par an, comprenant des frais d’assureur et des commissions.

Les frais élevés (qui rémunèrent une équipe de gestion) ne rendent pas nécessairement un fonds plus performant. Bien au contraire, les études montrent souvent que les fonds aux frais élevés sous-performent leurs équivalents moins coûteux (ETF).

La dernière étude de SPIVA (S&P Indices Versus Active) sur 2023 le démontre clairement : 88 % des fonds actifs américains ne parviennent pas à surpasser l’indice S&P 500 sur une période de 15 ans.

Finalement, ces frais vont grignoter une part importante de la performance. Sur le long terme, la différence entre une mauvaise et une bonne gestion pilotée (2 % de frais par an) se traduira par une perte minimum de 20 % de la performance totale sur une période de 10 ans.

Pour vous aider à faire la différence entre les acteurs traditionnels de la gestion pilotée, et les nouveaux acteurs de type “fintechs”, voici un tableau comparatif :

💡 Note : si les frais de votre contrat d’assurance vie en gestion pilotée sont élevés, il est préférable de le clôturer et d’ouvrir un contrat plus avantageux. Sauf en de rares exceptions (si vous avez plus de 70 ans et avez réalisé des versements avant 70 ans pour des raisons successorales). Si vous souhaitez bénéficier d’un accompagnement sur mesure, vous pouvez faire appel à la gestion conseillée Prosper Conseil.

Les limites de la gestion pilotée en assurance vie : ce qu’il faut savoir

La gestion pilotée se base sur votre profil de risque, défini par quelques questions portant sur vos connaissances des placements, des marchés boursiers, votre horizon d’investissement, etc.

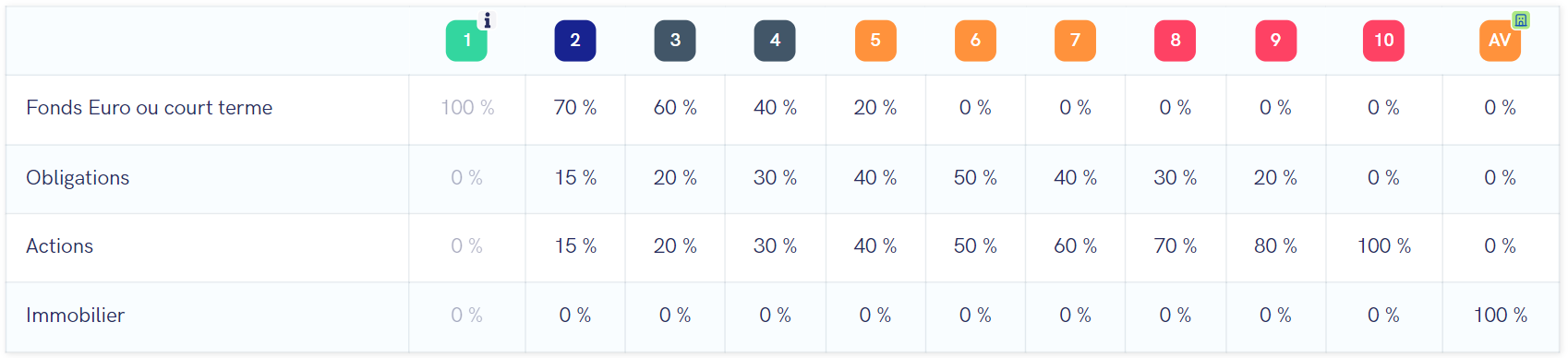

Voici un exemple des profils de risque proposés par Yomoni, de P1 (prudent) à P10 (agressif) :

La gestion pilotée est particulièrement adaptée aux investisseurs non aguerris ou à ceux qui préfèrent déléguer la sélection des fonds de leur portefeuille (à condition de choisir parmi les meilleures gestions pilotées).

❌ Cependant, cette approche a ses limites : elle se concentre uniquement sur l’allocation de votre contrat d’assurance vie, sans offrir une vue d’ensemble de votre patrimoine. Par exemple, elle ne prend pas en compte vos autres placements, votre imposition, vos dettes, etc.

La gestion conseillée : une alternative plus complète et sur mesure

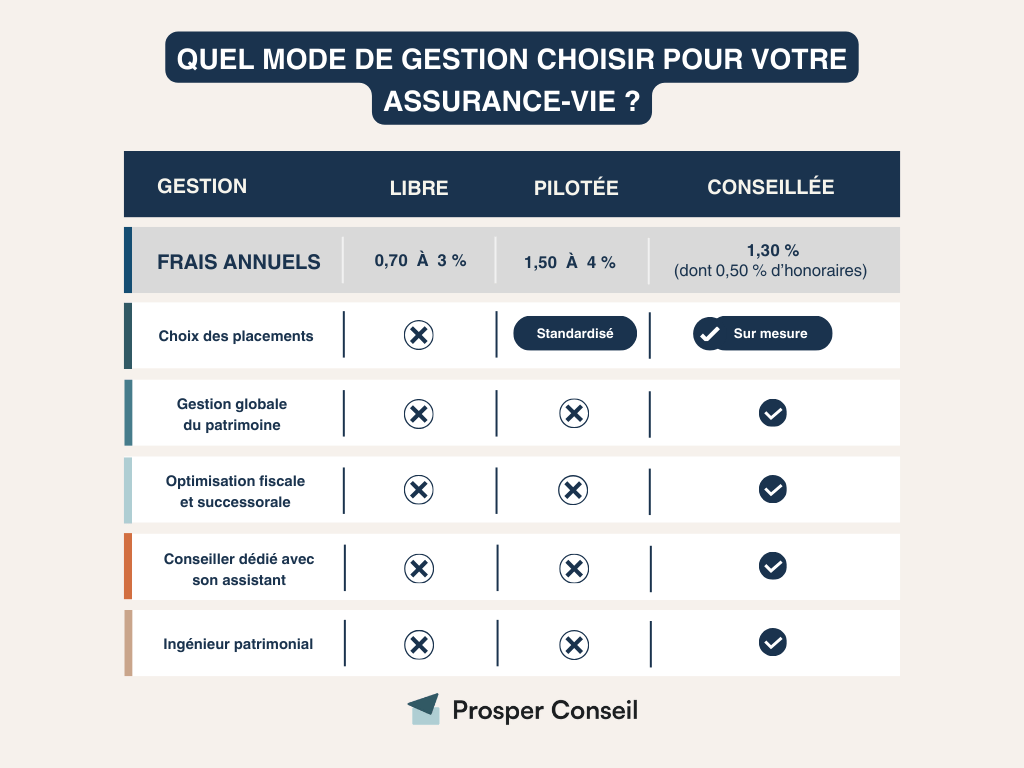

Il existe 3 modes de gestion pour votre contrat d’assurance vie : la gestion libre, la gestion pilotée (GP), et la gestion conseillée (GC).

La gestion libre

Premièrement, la gestion libre est intéressante pour les épargnants qui souhaitent avoir un contrôle total sur leurs investissements. Elle permet de choisir vous-même les unités de compte (fonds d’investissement) sur lesquelles vous souhaitez investir, notamment si vous avez de fortes convictions.

Deuxièmement, cette gestion permet d’investir dans des actifs spécifiques tels que la pierre-papier, notamment les SCPI (Sociétés Civiles de Placement Immobilier), une classe d’actifs plutôt rare dans le cadre d’une gestion pilotée (exception pour Yomoni, Ramify, et Lucya Cardif).

💡 Note : parmi les meilleurs contrats d’assurances vie en gestion libre, nous pouvons citer Linxea Spirit 2 ou encore Lucya Cardif, qui proposent de nombreuses unités de compte (ETF, SCPI) et des frais très bas.

La gestion pilotée

Comme nous l’avons évoqué précédemment, la gestion pilotée permet de gagner du temps en déléguant la sélection des fonds à un professionnel.

➡ En choisissant une gestion pilotée, il faut accepter de sacrifier une partie de la performance de votre contrat : le gestionnaire de portefeuille doit se rémunérer pour ses services, même pour les meilleurs contrats…

La gestion conseillée

La gestion conseillée ne se cantonne pas à la gestion de l’assurance vie, mais englobe tous les aspects financiers, fiscaux et successoraux de l’ensemble de votre patrimoine afin de construire une stratégie patrimoniale sur mesure.

Chez Prosper Conseil, par exemple, la gestion conseillée n’est pas plus coûteuse que la gestion pilotée, tout en offrant un accompagnement à 360°.

✅ Contrairement à la gestion pilotée, qui se limite souvent à une allocation standardisée, la gestion conseillée permet une optimisation beaucoup plus fine et personnalisée.

Pour illustrer les différences entre les trois modes de gestion d’une assurance vie, voici un tableau récapitulatif comparant la gestion libre, la gestion pilotée et la gestion conseillée Prosper Conseil :

Notre analyse et avis sur la gestion pilotée

À notre sens, la gestion pilotée est une solution pratique pour ceux qui souhaitent déléguer la gestion de leur assurance vie sans y consacrer trop de temps. Elle offre une certaine tranquillité d’esprit avec un conseiller dédié.

🧭 Néanmoins, il faut savoir faire le tri pour choisir la meilleure assurance vie en gestion pilotée. Et dans tous les cas, elle se concentre uniquement sur le contrat d’assurance vie en question, sans tenir compte de l’ensemble de votre patrimoine. Or, un profil d’investisseur n’a de sens que s’il prend en considération la totalité de vos actifs et passifs, ce que la gestion pilotée ne permet pas.

La gestion pilotée convient donc à ceux qui manquent de temps ou de connaissances, mais elle n’est pas adaptée à tous : les investisseurs plus autonomes peuvent préférer choisir eux-mêmes leurs placements.

Finalement, la gestion conseillée offre le meilleur des deux mondes : elle permet un accompagnement sur mesure pour l’ensemble de votre patrimoine, et non une simple allocation standardisée basée sur un profil investisseur pour une partie de votre patrimoine.

Chez Prosper Conseil, vous bénéficiez d’un conseil totalement indépendant, qui repose sur une architecture ouverte sans rétrocommissions. Prenez rendez-vous dès aujourd’hui.

Plus de patrimoine,

plus de revenus,

moins d’impôts !

Un conseil global à 360° pour mieux

profiter de votre patrimoine

À la recherche de la meilleure assurance vie en gestion pilotée depuis plusieurs heures… Yomoni et Ramify reviennent souvent sur les comparatifs et les différences entre eux sont assez minimes. Sachant que Yomoni existe depuis plus longtemps, j’ai davantage confiance en eux ; mais je me dis qu’ouvrir les deux assurances vie serait une bonne idée ?

Les nouvelles gestions pilotées en ligne sont toutes sur le podium par rapport aux gestions pilotées classiques des banques physiques. Vous avez déjà globalement économisé des milliers d’euros en comparant les gestions pilotées !

Pour le choix final, vous semblez déjà avoir une nette préférence pour Yomoni et Ramify plutôt que pour Nalo, Goodvest et Lucya Cardif. Nous recommandons de diversifier sur 2 gestionnaires, donc ouvrir les deux contrats Yomoni Vie et Ramify en 50/50 peut effectivement s’avérer être un bon compromis.