Compte-titres (CTO) ou PEA ? Notre analyse

Le plan d’épargne en actions (PEA) et le compte-titres ordinaire (CTO) sont deux enveloppes permettant d’investir en bourse. Principalement dans des actions (titres de propriété d’une entreprise) et des obligations (titres de créance émis par une entreprise ou un État pour emprunter sur les marchés financiers).

📌 Le PEA est une forme de compte-titres répondant à des règles spécifiques :

- par exception fiscale, le PEA permet de ne pas payer d’impôt sur le revenu (IR) sur vos plus-values lorsque vous l’avez ouvert depuis plus de 5 ans.

- En contrepartie, il y a un plafond de versement de 150 000 € et une restriction d’investissement au sein de l’Union Européenne (UE). Mais nous verrons dans cet article qu’il est possible de contourner cette restriction.

Quant au CTO :

- il est “ordinaire” pour bien le différencier avec le compte-titres “PEA” ;

- il offre un univers d’investissement illimité ;

- il n’y a pas de plafond de versement ;

- mais sa fiscalité est beaucoup moins avantageuse.

Dans cet article, nous allons comparer les deux dispositifs et introduire une troisième enveloppe intéressante pour investir : l’assurance vie.

SOMMAIRE

- Peut-on avoir un PEA et un compte-titres ?

- PEA ou compte-titres : quel dispositif privilégier ?

- Dans quels cas choisir le compte-titres plutôt que le PEA ?

- Privilégier l’assurance vie plutôt que le compte-titres ou le PEA ?

- Compte-titres et PEA : privilégier les courtiers et banques compétitives

- Succession du compte-titres et du PEA

- L’avis de Prosper Conseil

Peut-on avoir un PEA et un compte-titres ?

Oui, vous pouvez détenir un PEA ainsi qu’un CTO. De plus, une seule et même personne peut même détenir plusieurs CTO, contrairement au PEA qui est limité à un seul par personne majeure.

💡 Note : en outre, il est possible de cumuler un PEA et un PEA-PME. En effet, le PEA-PME est une enveloppe complémentaire au PEA permettant d’investir uniquement dans des PME (Petites et Moyennes Entreprises) situées dans l’UE.

PEA ou compte-titres : quel dispositif privilégier ?

Pour un contribuable français, le PEA s’impose comme l’enveloppe la plus intéressante. Particulièrement grâce à sa fiscalité très avantageuse.

La fiscalité du PEA est plus avantageuse que celle du compte-titres

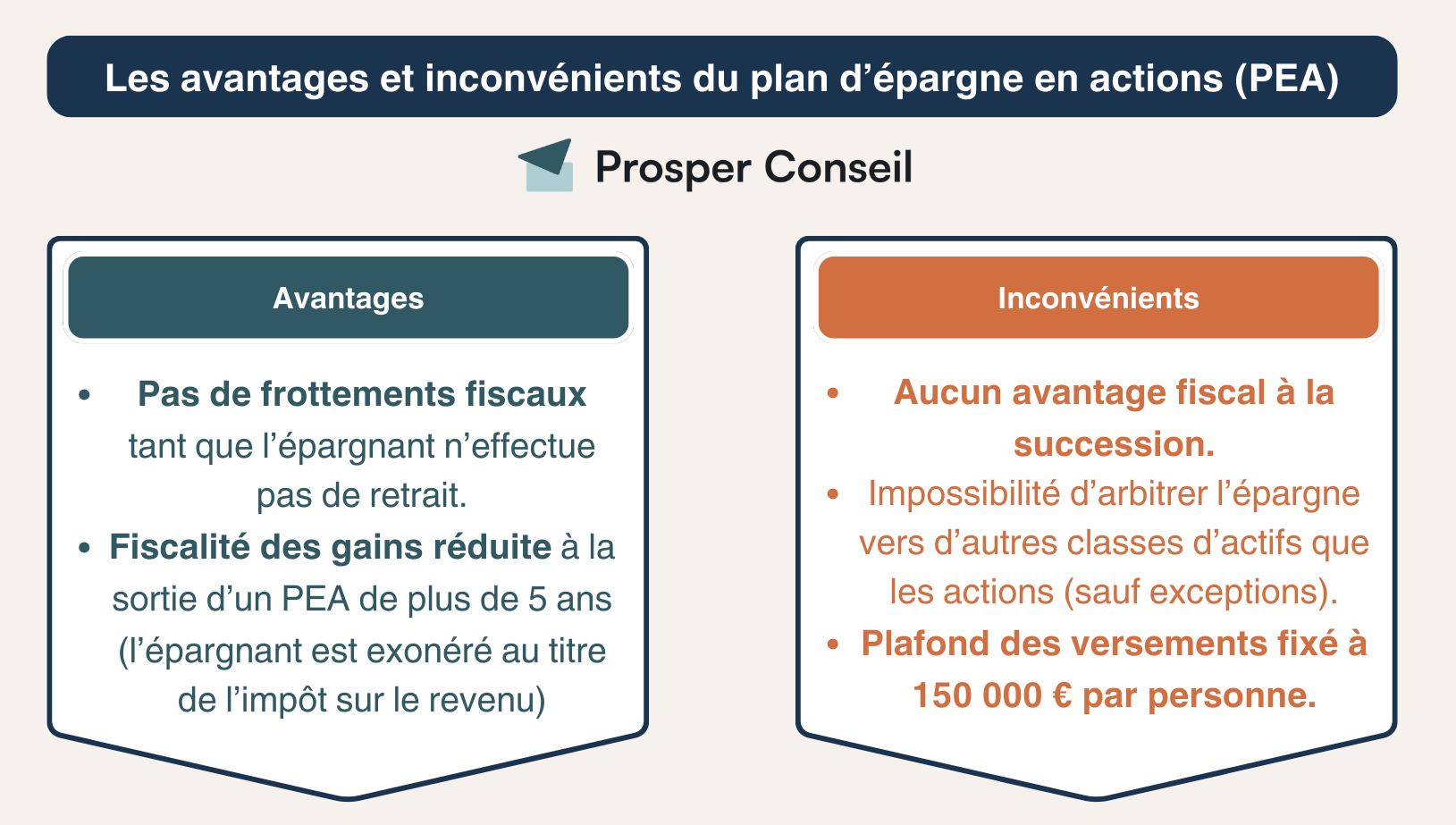

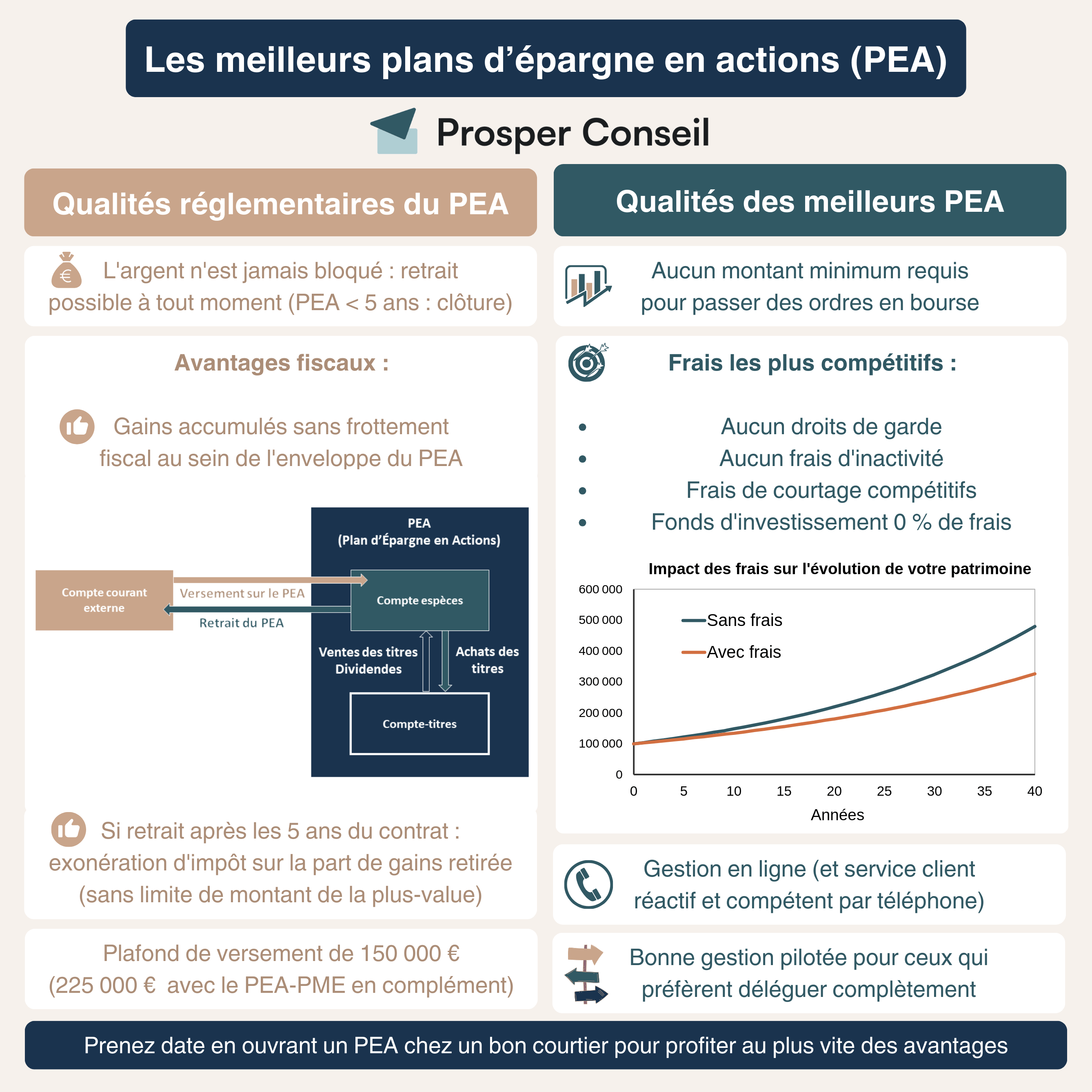

Exception française, le PEA a été créé en 1992 pour encourager les ménages français à investir en Bourse dans des actions françaises, puis dans des actions européennes. La récompense au bout étant une fiscalité avantageuse en deux points :

- En tant qu’enveloppe capitalisante, tant que vous n’effectuez pas de retrait du plan par virement sortant, aucun frottement fiscal n’est appliqué. Les plus-values et dividendes générés peuvent donc être réinvestis sans être taxés.

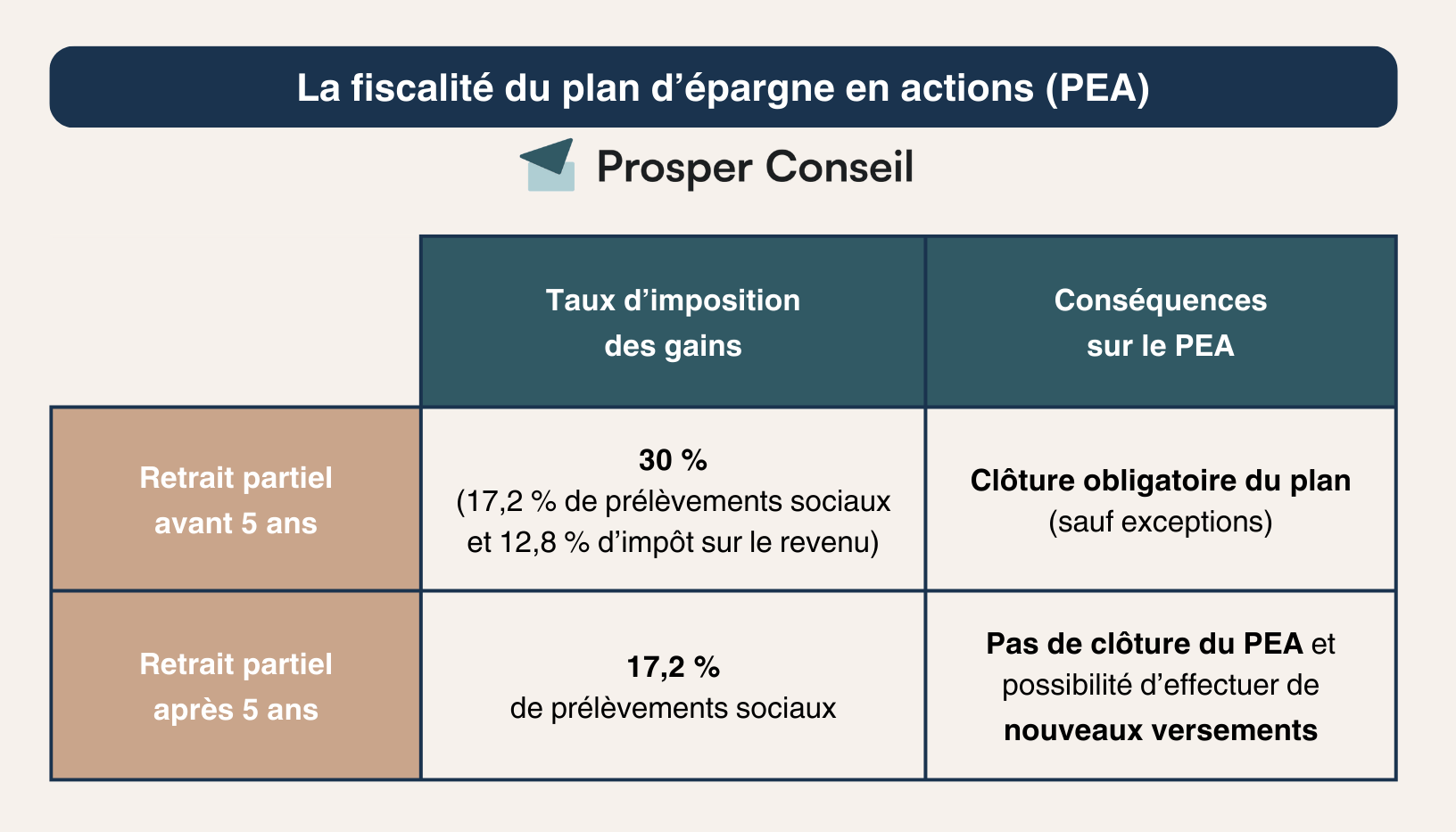

- Le point de bascule de la fiscalité intervient cinq années après l’ouverture du PEA. En effet, en cas de retrait 5 ans après l’ouverture de votre plan, vos plus-values et dividendes sont exonérés d’IR (impôt sur le revenu). Ainsi, ils seront uniquement soumis aux prélèvements sociaux, soit 17,2 %, lors d’un retrait.

Attention néanmoins, tout retrait d’argent de votre PEA intervenant avant 5 ans d’ancienneté entraîne la clôture du plan.

Le PEA permet de s’exposer aux marchés actions monde et USA

En théorie, le PEA est limité aux actions européennes. Impossible donc d’investir dans des actions hors UE. Mais dans la réalité, grâce à certains trackers (ETF) éligibles, il est possible de s’exposer aux marchés actions du monde entier.

Un tracker (ETF) est un fonds suivant la performance d’un indice boursier donné. Par exemple, le tracker (ETF) : AMUNDI MSCI WORLD UCITS ETF – EUR (C) suit l’indice MSCI World et permet de s’exposer aux performances de plus de 1500 sociétés basées dans 23 pays.

En choisissant soigneusement certains ETF éligibles au PEA, il est donc possible de bien diversifier votre portefeuille actions géographiquement tout en profitant de l’avantage fiscal (diversifier son PEA).

Les inconvénients du PEA

Le PEA comporte aussi quelques inconvénients :

Voyons maintenant dans quels cas le compte-titres est plus adapté.

Dans quels cas choisir le compte-titres plutôt que le PEA ?

Notre tableau de synthèse compte-titres ou PEA :

| PEA ou CTO ? | PEA | CTO |

|---|---|---|

| Nombre | 1 seul par personne majeure | Illimité |

| Plafond | 150 000 € de versement | Pas de plafond de versement |

| Fiscalité | Seulement en cas de retrait. Et pour les retraits après les 5 ans du PEA : exonération au titre de l’IR. | Chaque année sur les gains : PFU (Prélèvement Forfaitaire Unique) de 30 % ou barème progressif de l’IR. |

| Univers d’investissement | Actions de l’Union Européenne et trackers (ETF) permettant d’investir dans le monde entier. | Actions du monde entier, obligations, fonds d’investissement, produits dérivés et matières premières. |

| Transmission | Donation impossible. Clôture du PEA au décès de son propriétaire. | Donation possible avec exonération des plus-values. |

Investir plus de 150 000 euros en bourse

L’un des inconvénients du PEA est son plafonnement à 150 000 euros de versement. Si vous atteignez le plafond de votre PEA, alors utiliser un CTO pour continuer à investir peut être pertinent.

Investir sur des actions en direct hors de l’UE

Comme vu précédemment, dans un PEA, vous ne pouvez pas investir dans des actions hors UE. Le seul moyen de contourner cette restriction est d’acheter certains ETF éligibles. Toutefois, il est toujours impossible de loger des actions hors UE en direct comme Apple, Microsoft, Meta, etc.

Alors que dans un CTO, aucune règle à ce niveau là. Vous pouvez investir dans :

- des actions du monde entier (sociétés US, japonaises, chinoises, anglaises, etc.) ;

- des placements en obligations ;

- des fonds d’investissements (actions, obligataires, immobiliers) ;

- des produits dérivés et matières premières.

Finalement, l’univers d’investissement du CTO est bien plus vaste que celui du PEA.

💡 Note : toutefois, que ce soit sur PEA ou sur CTO, il est impossible d’investir sur la “pierre-papier” type SCPI et SCI. Mais c’est possible en assurance vie (fonctionnement de l’assurance vie).

Récupérer les précomptes sur dividendes

L’achat en direct d’actions hors de France entraîne un prélèvement à la source ou précompte (aussi appelé withholding tax) sur les dividendes. Cet impôt est directement payé aux autorités du pays de résidence fiscale de l’émetteur du produit financier. Le montant de l’impôt dépend donc de l’enveloppe, du pays d’origine et de la nature du revenu donné :

- Ainsi, pour éviter une double imposition, des conventions entre la France et les autres États existent. Si vous déclarez les dividendes perçus sur un CTO, les précomptes deviennent récupérables (en partie). Consultez notre article : CTO : fiscalité des plus-values et dividendes.

- Dans le cadre de l’investissement dans un PEA, il n’y a pas de précompte sur les dividendes des actions françaises. Toutefois, les retenues à la source des dividendes des actions des autres pays de l’UE ne sont pas récupérables. La magie de la fiscalité internationale.

💡 Note : nous ne recommandons pas l’investissement dans des actions individuelles. Les “paniers d’actions”, comme l’ETF MSCI World vu précédemment, sont plus efficients en tout point. Avec des ETF capitalisants qui réinvestissent automatiquement les dividendes, vous n’avez pas à vous soucier du prélèvement à la source.

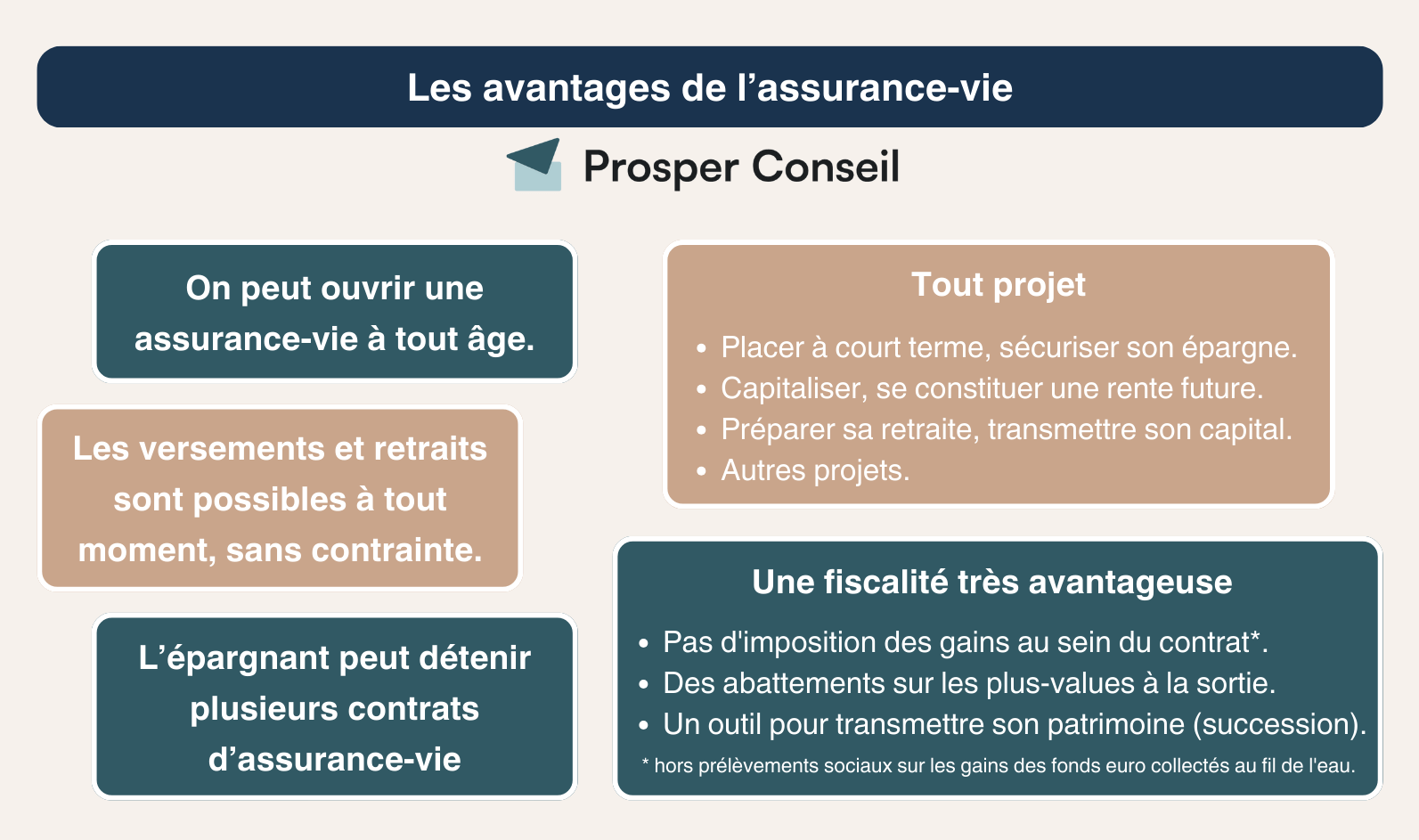

Privilégier l’assurance vie plutôt que le compte-titres ou le PEA ?

En plus du PEA et du CTO, vous pouvez utiliser l’assurance vie comme enveloppe d’investissement. En effet, ce sont 3 dispositifs d’épargne complémentaire (assurance vie, PER, PEA).

L’assurance vie, chère aux Français, se positionne comme un excellent compromis entre le PEA et le CTO.

Tout d’abord, il s’agit d’une niche fiscale, comme le PEA :

- C’est une enveloppe capitalisante sans frottement fiscal. Pas d’imposition tant que vous ne faites pas de rachat (sortir l’argent de l’assurance vie).

- Avec un contrat d’assurance vie ouvert depuis plus de 8 ans, vous bénéficiez d’une exonération au titre de l’IR sur vos plus-values retirées (dans la limite d’un abattement annuel de 4 600 € pour une personne seule et 9 200 € pour un couple marié ou pacsé).

Ensuite, l’univers d’investissement est bien plus large que celui du PEA (restreint aux actions). En effet, au sein de votre contrat d’assurance vie, vous pouvez investir en actions, en obligations et en immobilier (y compris les SCPI et SCI).

Enfin, tout comme le CTO il n’y a pas de plafond de versement dans une assurance vie. Consultez notre article : assurance vie ou compte-titres pour en savoir plus.

Généralement, nous privilégierons l’investissement à travers le PEA et l’assurance vie, avant le CTO, pour des raisons d’optimisation fiscale et successorale.

Compte-titres et PEA : privilégier les courtiers et banques compétitives

Si vous souhaitez ouvrir un PEA, un CTO ou une assurance vie, sachez que toutes les offres des banques et courtiers ne se valent pas.

En premier lieu, les banques traditionnelles ne sont généralement pas compétitives en termes de tarifs. Soyez alors attentif aux droits de garde, frais de passage d’ordre (frais de transaction), frais sur versements, frais de gestion, etc. Tous ces frais peuvent fortement diminuer la performance de vos investissements… Au profit de la banque.

Les courtiers spécialisés et banques en ligne proposent des solutions beaucoup plus intéressantes. En effet, leurs services sont souvent de meilleure qualité avec des frais plus compétitifs. En soi, que des avantages.

Succession du compte-titres et du PEA

Le CTO et le PEA se transmettent à la succession de deux manières différentes.

Le CTO reste ouvert tant que les héritiers n’ont pas donné leurs instructions. Les héritiers devront décider s’ils veulent conserver ou vendre les titres.

Alors que dans le cas d’un PEA, le décès du titulaire entraîne sa clôture automatique. Le passage par la case “imposition des plus-values” est alors forcé. Les titres détenus sont alors transférés sur un “CTO de succession”. Puis, les héritiers devront également décider s’ils veulent conserver ou vendre les titres.

💡 Note : en amont de votre succession, il est recommandé d’optimiser la transmission de votre patrimoine de votre vivant, avec les donations par exemple, ou le démembrement de propriété. De plus, l’assurance vie est une bien meilleure enveloppe pour optimiser votre succession. Consultez notre article : Comment optimiser sa succession ? pour en savoir plus.

L’avis de Prosper Conseil

🧭 Chacune des enveloppes présentées comporte des avantages et inconvénients spécifiques. Il convient de bien se renseigner pour ouvrir le support d’investissement le plus adapté à votre situation :

- Le PEA est très intéressant au vu de son avantage fiscal. En effet, vous paierez uniquement les prélèvements sociaux sur les plus-values au-delà de 5 ans de détention et seulement après retrait. De plus, en choisissant des ETF éligibles, vous pouvez vous exposer au marché mondial. Toutefois, le PEA comporte un plafond de versement de 150 000 € et il n’y a pas d’avantage à la succession.

- Le CTO vient compléter le PEA, si nécessaire, de par son très large univers d’investissement. Et il ne comporte pas de plafond d’investissement.

- Enfin, l’assurance vie reste le placement le plus avantageux pour tout épargnant avisé. Tout comme le PEA, c’est une niche fiscale. En plus, elle vous permet d’investir en actions, en obligations et en immobilier. Une enveloppe d’investissement et d’optimisation fiscale et successorale incontournable.

Sachez qu’il est possible de cumuler ces enveloppes pour profiter des avantages de chacune. Nous structurons votre patrimoine au mieux. Prenez rendez-vous avec l’un de nos conseillers pour bénéficier d’un accompagnement sur l’ensemble de votre patrimoine.

Plus de patrimoine,

plus de revenus,

moins d’impôts !

Un conseil global à 360° pour mieux

profiter de votre patrimoine