Assurance vie pas chère : laquelle choisir ?

💡 L’assurance vie est le produit d’épargne préféré des Français. Chaque année, plus de 120 milliards d’euros y sont investis. Derrière cette popularité se cachent cependant des frais parfois excessifs. Frais d’entrée, frais sur versement, frais de gestion, frais d’arbitrage… Comment trouver une assurance vie pas chère ?

Souvent invisibles au premier regard, ces frais impactent directement votre épargne. Des milliers d’euros partent dans la poche des assureurs, alors qu’ils pourraient travailler pour vous avec une assurance vie pas chère !

📌 Actuellement, les assurances vie les moins chères sont Linxea Spirit 2 (voir l’offre) et Lucya Cardif (voir l’offre). Ces deux assurances vie en ligne se démarquent avec des frais bien inférieurs à ceux des contrats traditionnels :

- 0 % de frais sur versement (contre 1 à 5 % prélevés sur chaque versement chez certaines banques, assureurs et conseillers en gestion de patrimoine).

- Seulement 0,50 % de frais de gestion annuels sur les montants investis en unités de compte (UC), contre en moyenne 1 % par an chez les acteurs traditionnels.

- Aucun frais d’arbitrage (sauf exceptions, notamment 0,1 % pour les ETF).

Nous avons passé au crible les meilleures et les pires assurances vie du marché. À la fin de cet article, vous saurez exactement quel contrat choisir pour investir intelligemment et éviter les frais inutiles.

SOMMAIRE

- Assurances vie pas chères en gestion libre : tableau comparatif

- Les assurances vie les moins chères : comprendre les différentes couches de frais

- Assurances vie pas chères en gestion pilotée : tableau comparatif

- L’assurance vie luxembourgeoise : concilier gestion haut de gamme et frais réduits

- Quelle assurance vie pas chère choisir ?

Assurances vie pas chères en gestion libre : tableau comparatif

L’assurance vie est une enveloppe fiscalement avantageuse pour :

- placer en fonds euro, investir en bourse, investir en SCPI, investir dans l’or ;

- et optimiser sa succession ;

- mais encore faut-il choisir le bon contrat… et surtout éviter les frais inutiles !

Frais sur versement, frais de gestion, frais d’arbitrage, frais des fonds… Ces coûts peuvent faire exploser la facture et réduire considérablement votre performance sur le long terme. L’écart entre les pires et les meilleures assurances vie peut vous coûter des milliers d’euros !

🔎 Alors, comment choisir une assurance vie pas chère sans compromettre la qualité ? Découvrez notre tableau comparatif ci-dessous et évitez les pièges.

| Critères | Meilleures assurances vie françaises 🏆 | Meilleures assurances vie luxembourgeoises 🏆 | Assurances vie traditionnelles ❌ |

|---|---|---|---|

| Frais sur versement | 0 % | 0 % | Jusqu’à 5 % |

| Ticket d’entrée | 500 € | 125 000 € | 200 € |

| Fonds euros | Performants | Performants (plus rares car spécialité française) | Décevants |

| Nombre d’unités de compte (UC) | 500 à 2 000 UC, dont : Trackers (ETF), Immobilier pierre-papier (SCPI et SCI), Private equity | Illimité (dont un accès aux fonds clean shares, c’est-à-dire sans rétrocommissions) | 10 à 150 UC : uniquement des fonds de la banque ou de quelques partenaires |

| Rétrocommissions sur les fonds | Oui, sauf pour les ETF | Non (fonds clean shares) | Oui, souvent élevées (1 à 3 % par an) |

| Frais de gestion annuels sur les UC | 0,50 % | 0,20 % à 0,85 % en fonction des encours | 0,90 % à 1,20 % |

| Frais d’arbitrage (x ordres gratuits/an) | 0 à 0,10 % | 0 à 0,30 % | 0,50 % |

| Transparence des frais | ✅ | ✅ | ⚠️ |

| Ouvrir une assurance vie | ➡️ Découvrez Linxea Spirit 2 ➡️ Découvrez Lucya Cardif | ➡️ Découvrez les assurances vie luxembourgeoises Prosper Conseil | – |

Quelle est l’assurance vie la moins chère ?

Linxea Spirit 2 et Lucya Cardif sont pour sûr les assurances vie les moins chères en termes de frais. De plus, elles proposent les meilleurs fonds euros et unités de compte du marché :

- Notre avis sur Linxea Spirit 2 est très positif, notamment pour investir en trackers (ETF) et en SCPI en assurance vie (immobilier pierre-papier).

- Notre avis sur Lucya Cardif est également très positif, en particulier pour les trackers (ETF) et l’investissement dans des titres vifs en assurance vie.

💡 Note : les assurances vie luxembourgeoises sont le nec plus ultra pour investir une grosse somme d’argent. Leurs frais sont dégressifs selon les encours, et leur univers d’investissement est quasi illimité (contrairement aux assurances vie françaises où la sélection des placements dépend de l’assureur).

Les assurances vie les moins chères : comprendre les différentes couches de frais

Dans un mauvais contrat d’assurance vie, les frais s’accumulent sur plusieurs niveaux. Entre l’assureur, le distributeur (banque, courtier, ou CGP) et les gérants des fonds, chaque intermédiaire prélève sa part et impacte vos performances.

Assurance vie pas chère : les frais liés au courtier et à l’assureur

🔎 Voici les principales couches de frais qui s’appliquent à votre contrat d’assurance vie :

- Frais sur versement : certains contrats appliquent jusqu’à 5 % de frais de versement. Concrètement, si vous investissez 10 000 €, seuls 9 500 € seront réellement placés. Heureusement, les contrats en ligne dits “pure players” comme Linxea Spirit 2 (offre ici) et Lucya Cardif (voir l’offre) n’appliquent aucun frais d’entrée.

- Frais de gestion annuels sur unités de compte (UC) : l’assureur prélève chaque année un pourcentage sur l’épargne investie en UC. En moyenne, les banques/assureurs traditionnels facturent 1 % par an, tandis que les meilleures assurances vie en ligne à 0,50 % sont deux fois plus compétitives. Sur le long terme, la différence est énorme, voyez l’illustration plus loin.

- Frais d’arbitrage : si vous souhaitez acheter/vendre vos placements, certaines assurances vie facturent jusqu’à 0,50 voire 1 % par arbitrage. Heureusement, la majorité des contrats en ligne proposent aujourd’hui des arbitrages gratuits (ou à frais réduits de 0,10 % sur les titres vifs et ETF).

➡️ En résumé, l’assurance vie “gratuite” n’existe pas, mais certains contrats sont bien plus avantageux que d’autres. Choisir une assurance vie pas chère (frais réduits) est donc essentiel pour maximiser la performance de votre épargne.

Attention aux frais indirects des fonds d’investissement

Au-delà des frais prélevés par l’assureur, un autre coût souvent sous-estimé peut peser lourd sur la performance de votre épargne : les frais des fonds d’investissement eux-mêmes (prélevés par les gérants des fonds sur lesquels vous investissez). Qu’il ne faut pas confondre avec les frais de gestion sur UC prélevés par l’assureur, une couche de frais supplémentaire vue précédemment.

Tout d’abord, il peut aussi y avoir des frais d’entrée sur les fonds d’investissement (en plus des frais sur versement prélevés par l’assureur !).

💰 Quant aux frais annuels, ils varient considérablement :

- Trackers (ETF) : généralement inférieurs à 0,5 % par an.

- Fonds actifs (OPCVM) des banques traditionnelles (BNP Paribas, Crédit Mutuel, etc.) : 1,20 % à 2 % de frais annuels.

- Fonds de private equity (FCPR) : jusqu’à 3 % de frais de gestion par an !

Certes, ce qui compte, c’est la performance nette de frais. Et les fonds plus chers rémunèrent des gérants dont l’objectif est de battre leur indice de référence. Cependant à long terme, il est en réalité extrêmement difficile de surperformer durablement de 2-3 % par an pour compenser ces frais élevés. Vous le verrez dans l’illustration plus loin dans l’article.

💡 Note : l’étude SPIVA est souvent citée pour illustrer la difficulté des gérants professionnels à battre leur indice de référence à long terme. Pour aller plus loin, découvrez notre analyse détaillée : Gestion active vs gestion passive : quelle stratégie privilégier ?

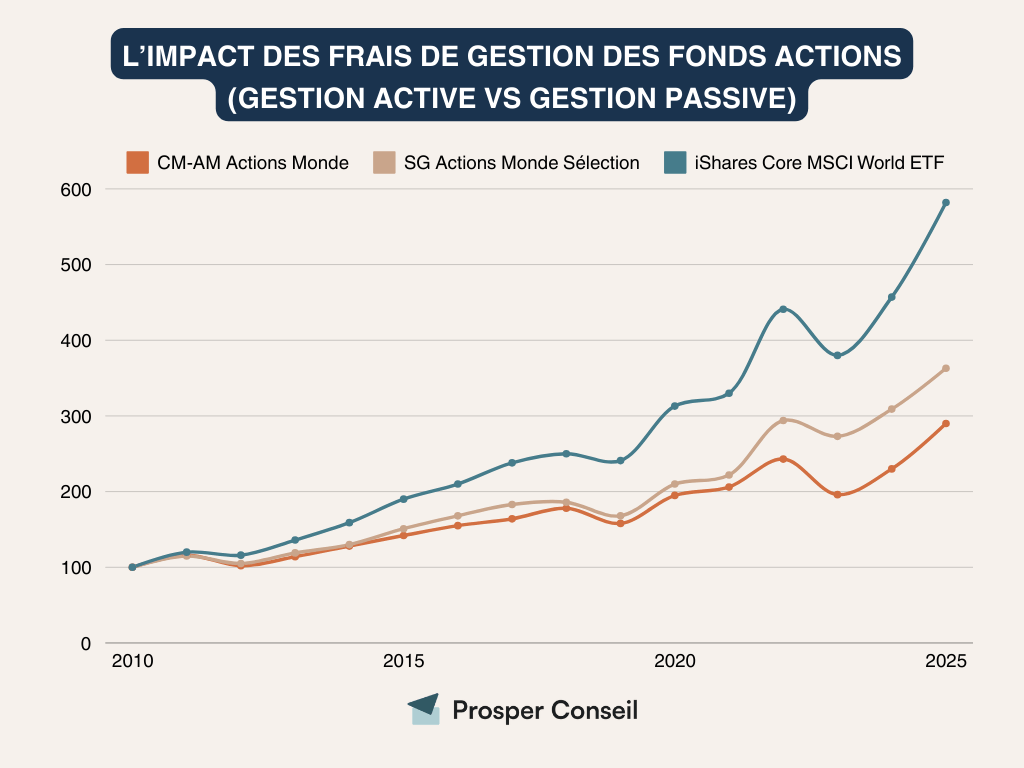

Exemple concret des frais de gestion d’un fonds actions

➡️ Prenons l’exemple du fonds SG Actions Monde Sélection (FR0010278416). Ce fonds, proposé par une grande banque française, applique :

- 2 % de frais de souscription (vous perdez déjà de l’argent dès l’entrée).

- 2,12 % de frais de gestion annuels (déduits directement de la performance).

- 20 % de commissions sur la surperformance (si le fonds dépasse son indice de référence).

➡️ Prenons un second exemple : le fonds CM-AM Actions Monde ES (FR001400D849) :

- 2,80 % de frais de souscription (vous perdez déjà de l’argent en entrant).

- 1,30 % de frais de gestion annuels (déduits directement de la performance).

- Aucune commission sur la surperformance.

Sur le graphique ci-dessous, nous comparons ces deux fonds d’investissement à un ETF iShares qui réplique l’indice de référence : le MSCI World (l’ensemble du marché actions monde – hors pays des BRICS+) :

🔎 Voici le résultat, la performance de ces 3 fonds sur une période de 15 ans (2010-2025) :

- CM-AM Actions Monde ES : “seulement” + 186 %.

- SG Actions Monde Sélection : + 263 %.

- iShares Core MSCI World UCITS ETF (réplique la performance de l’indice de référence) : + 478 %.

❌ Moins de performance, plus de frais : les fonds actions traditionnels (OPCVM) peinent à battre le marché et restent loin derrière l’indice qu’ils sont censés surperformer… (notamment à cause des 1-2 % de frais de gestion par an).

🧐 Moralité ? À moins d’avoir une conviction forte sur un gérant ou une stratégie spécifique, mieux vaut choisir des trackers (ETF) qui répliquent un indice boursier avec des frais bien moindres (environ 0,20 % par an).

Les avantages d’une assurance vie pas chère

Vous l’aurez compris, il faut choisir une assurance vie par chère car chaque euro de frais en plus réduit votre rendement : une assurance vie sans frais sur versement, de sortie ni d’arbitrage, c’est autant d’argent qui travaille pour vous.

✅ Pourquoi choisir une assurance vie pas chère ?

- Plus de flexibilité : vous pouvez verser, retirer ou réallouer vos investissements sans frais cachés.

- Des frais de gestion ultra-compétitifs : seulement 0,50 % par an sur les unités de compte (UC), contre 0,90 % à 1,20 % pour une assurance vie classique.

- Un meilleur rendement net : moins de frais = plus de performance pour votre épargne.

➡️ Selon nous, les meilleures assurances vie à frais réduits sont Linxea Spirit 2 (voir l’offre) et Lucya Cardif (voir l’offre). D’autres contrats performants existent, mais restent un cran en dessous, comme les assurances vie des banques en ligne BoursoBank (voir l’offre) et Fortuneo (voir l’offre).

Assurances vie pas chères en gestion pilotée : tableau comparatif

La gestion pilotée permet d’investir sans trop d’effort : votre capital est confié à des professionnels qui ajustent votre portefeuille en fonction de votre profil épargnant.

🧐 Mais toutes les gestions pilotées ne se valent pas ! Certaines prélèvent des rétrocommissions sur les fonds proposés, parfois même pour compenser de faibles frais de gestion pilotée (argument marketing).

➡️ Alors, quelles sont les meilleures assurances vie en gestion pilotée pas chères ? Voici un tableau comparatif :

| Meilleure assurance vie en gestion pilotée | 🥇 Yomoni | 🥈 Ramify | 🥉 Nalo | Goodvest | Lucya Cardif |

|---|---|---|---|---|---|

| Assureur | Crédit Mutuel Suravenir | Apicil | Generali | Generali | BNP Paribas Cardif |

| Montant du premier versement | 1 000 € | 1 000 € (Essential et Flagship) 10 000 € (Élite avec du private equity) | 1 000 € | 300 € | 5 000 € |

| Frais sur versement | 0 % | 0 % | 0 % | 0 % | 0 % |

| Nombre de placements utilisés | 145 ETF ~ 10 OPCVM 1 fonds immobilier (SC Y Immo) 1 fonds euro Liste complète | 54 ETF 33 SCPI 2 fonds private equity 1 fonds euro Liste complète | 62 ETF 1 fonds euro Liste complète | 7 ETF 8 OPCVM 1 fonds private equity Liste complète | Inconnu Liste complète des fonds inconnue Reporting gestion déléguée Lucya Cardif |

| Placements verts disponibles | ✅️ En choisissant la gestion pilotée “Yomoni Responsable” | ✅️ En choisissant la gestion pilotée “Ramify Green” | ✅️ En choisissant la gestion pilotée “Nalo Vert” | ✅️ Par défaut | Pris en compte de manière partielle (sans possibilité de choix) |

| Total des frais | 1,60% / an (0,60 % assureur + 0,70 % Yomoni + ~0,30 % fonds) | 1,50 % / an (0,70 % assureur + 0,60 % Ramify + ~0,20 % fonds) | 1,65 % / an (0,85 % assureur + 0,55 % Nalo + ~0,25 % fonds) | 1,90 % / an (0,60 % assureur + 0,90 % Goodvest + ~0,40 % fonds) | 2 % / an (0,50 % assureur + 0,25 % JDHM Vie + 1,25 % fonds traditionnels) |

| Nombre de profils | 10 profils et 3 thématiques (Standard, Responsable, Immobilier) | 91 Profils et 4 thématiques (Standard, SCPI, SCPI + private equity, Green) | 101 profils et 2 thématiques (Standard, Vert) | 5 profils et 8 thématiques (Transition écologique, Santé, Pays émergents…) | 3 profils |

| Performance annualisée (selon profil défensif à offensif) | De 1,9 % à 9,3 % par an (sur 5 ans) | De 2,4 % à 10,2 % par an (backtest sur 10 ans) | De 0,83 % à 6,61 % (sur 6 ans) | 2,48 % à 7,07 % (backtest sur 14 ans) | Pas d’historique complet (création en 2023) |

| Performance en marché haussier (2023) | + 19 % (100 % actions) | + 18,9 % (90 % actions) | + 8,30 % (95 % actions) | + 12,54 % (85 % actions) | + 19,35 % (max. 75 % actions) |

| Ouvrir une gestion pilotée | ➡️ Découvrez la gestion pilotée Yomoni | ➡️ Découvrez la gestion pilotée Ramify | ➡️ Découvrir la gestion pilotée Nalo | ➡️ Découvrir la gestion pilotée Goodvest | ➡️ Découvrir la gestion pilotée JDHM Vie |

🎯 D’après notre analyse, trois contrats sortent du lot : Yomoni, Ramify et Goodvest. Leur point commun ? Ils utilisent des trackers (ETF) plus rentables et moins chargés en frais, proposent une diversification immobilière avec des SCPI et offrent l’accès à des fonds de private equity.

Les fonds clean share : quel intérêt ?

Mention honorable à Goodvest (offre ici), car toutes les gestions pilotées ne sont pas aussi transparentes. Pourquoi ? Contrairement à d’autres acteurs, Goodvest combine trackers (ETF) et fonds clean share. Cela signifie que sur les OPCVM actifs, Goodvest ne perçoit aucune rétrocommission de la part des sociétés de gestion, ce qui permet de réduire les frais de gestion des fonds actifs.

📢 Attention aux frais cachés ! De nombreuses assurances vie affichent des frais de gestion pilotée réduits, mais compensent en sélectionnant des fonds avec des frais internes élevés (dépassant parfois 2 % par an).

Les fonds clean share sont donc une alternative aux ETF, car ils offrent un accès à la gestion active à frais réduits. Peu accessibles dans les assurances vie françaises, ils sont en revanche courants dans les assurances vie luxembourgeoises.

L’assurance vie luxembourgeoise : concilier gestion haut de gamme et frais réduits

✅ L’assurance vie luxembourgeoise offre de nombreux avantages :

- Accès illimité à tous les ETF en assurance vie luxembourgeoise via un code ISIN.

- Juridiction luxembourgeoise : pas de loi Sapin 2 (qui permet à l’État français de geler temporairement les rachats d’assurance vie en cas de crise).

- Triangle de sécurité luxembourgeois et super privilège : une protection renforcée de l’épargnant en cas de faillite d’un assureur.

Mais peut-on la considérer comme une assurance vie pas chère ? Tout dépend du montant investi et de la comparaison effectuée.

🔎 L’assurance vie luxembourgeoise est accessible dès 125 000 €. Si l’on compare les frais pour ce montant entre une assurance vie luxembourgeoise en gestion conseillée (comme chez Prosper Conseil) et une assurance vie en gestion pilotée grand public, voici le résultat :

| Frais annuels des intermédiaires* | Frais annuels (gestion pilotée/conseillée) | Total des frais | |

|---|---|---|---|

| Assurance vie française (gestion pilotée) | 0,70 % | 0,65 % | 1,35 % par an |

| Assurance vie luxembourgeoise (gestion conseillée Prosper Conseil) | 0,85 % | 0,50 % | 1,35 % par an |

📢 Le total des frais est identique, mais une différence majeure existe. La gestion pilotée se limite à votre seul contrat d’assurance vie. Tandis que la gestion conseillée englobe tout votre patrimoine, et en vous conseillant sur tous les aspects financiers, fiscaux et civils :

- conseil civil sur votre situation personnelle : famille, mariage/PACS.

- Situation patrimoniale (actifs et passifs) : immobilier, placements financiers, dettes.

- Revenus, charges et fiscalité : analyse des flux financiers et optimisation fiscale.

- Transmission de patrimoine : anticipation de la succession et protection des proches.

➡️ Vous bénéficiez ainsi d’un conseiller attitré qui élabore une stratégie patrimoniale globale et sur mesure. Prenez rendez-vous avec nos conseillers en gestion de patrimoine.

Quelle assurance vie pas chère choisir ?

❌ Pour une assurance vie pas chère, il faut éviter les banques et assureurs traditionnels. En effet, ils appliquent des frais trop élevés sur les versements et en cours de vie du contrat.

✅ Privilégiez les courtiers en ligne spécialisés (comme Linxea Spirit 2 et Lucya Cardif) qui proposent 0 % de frais sur versements et des frais de gestion annuels parmi les plus bas du marché (0,50 %).

Pour les patrimoines plus élevés (à partir de 125 000 €) l’assurance vie luxembourgeoise est une alternative intéressante. Grâce à un Fonds d’Assurance Spécialisé (FAS), elle offre un univers d’investissement aussi vaste que celui d’un compte-titres ordinaire (CTO).

Besoin d’un conseil ? Notre Cabinet Prosper Conseil vous accompagne pour optimiser vos finances avec une approche globale à 360°, intégrant les aspects financiers, fiscaux et successoraux. Prenez rendez-vous avec un conseiller. Nous sommes rémunérés exclusivement en honoraires de conseil, conformément à la réglementation MIF 2 nous ne percevons aucune rétrocommission de frais, donc nous faisons naturellement la chasse aux frais sur tous les placements que nous recommandons.

Plus de patrimoine,

plus de revenus,

moins d’impôts !

Un conseil global à 360° pour mieux

profiter de votre patrimoine

Merci beaucoup pour cet article

Avec plaisir !