Combien rapporte une assurance vie ?

L’assurance vie est une enveloppe d’investissement très connue en France et plébiscitée par les épargnants. Mais en pratique, combien rapporte votre assurance vie souscrite à la Caisse d’épargne, la BNP, au Crédit Agricole ou tout autre établissement ?

Une assurance vie investie intégralement en fonds euros rapporte entre 2 à 4 % par an. Mais en assurance vie, il est possible d’investir aussi en unités de compte qui peuvent rapporter en moyenne 7 %, voire plus !

Par exemple, en plaçant 100 000 € en assurance vie sur un profil équilibré (diversifié entre fonds euros et unités de compte), vous pouvez espérer gagner 5 000 € par an (rendement de 5 %).

Plusieurs éléments sont déterminants pour calculer combien rapporte une assurance vie :

- le choix du contrat d’assurance vie ;

- la stratégie d’allocation (répartition de l’investissement entre fonds euros et unités de compte) ;

- la sélection des fonds (quels fonds euros et quelles unités de compte choisir dans le contrat ?) ;

- la performance effective des différents fonds ;

- la fiscalité que vous subissez lors de rachats, notamment liée à l’ancienneté de votre assurance vie.

SOMMAIRE

- Combien rapporte une assurance vie en moyenne ? Généralités

- Les critères qui déterminent la performance

- Combien rapporte une assurance vie par an ? Exemples et calculs concrets sur 5 ans, 8 ans, 10 ans…

- Optimiser la performance de votre assurance vie avec Prosper Conseil

Combien rapporte une assurance vie en moyenne ? Généralités

L’assurance vie est une enveloppe très polyvalente. À ce titre, il n’y a pas de réponse unique à la question : “Combien rapporte une assurance vie ?”

Combien rapporte une assurance vie en euros ?

Les fonds euros sont garantis en capital et majoritairement composés de placements en obligations. Ainsi, ce sont de bons fonds pour sécuriser votre épargne à court terme. En revanche, ils rapportent moins que d’autres placements.

Un fonds euro en assurance vie rapporte en moyenne de 2 à 4 % par an, net de frais et de prélèvements sociaux. Variable selon la qualité du fonds euro (sur les contrats classiques, les fonds euros rémunèrent moins et il y a des frais sur versement) et selon la conjoncture (le marché des taux).

Combien rapporte une assurance vie multisupport ?

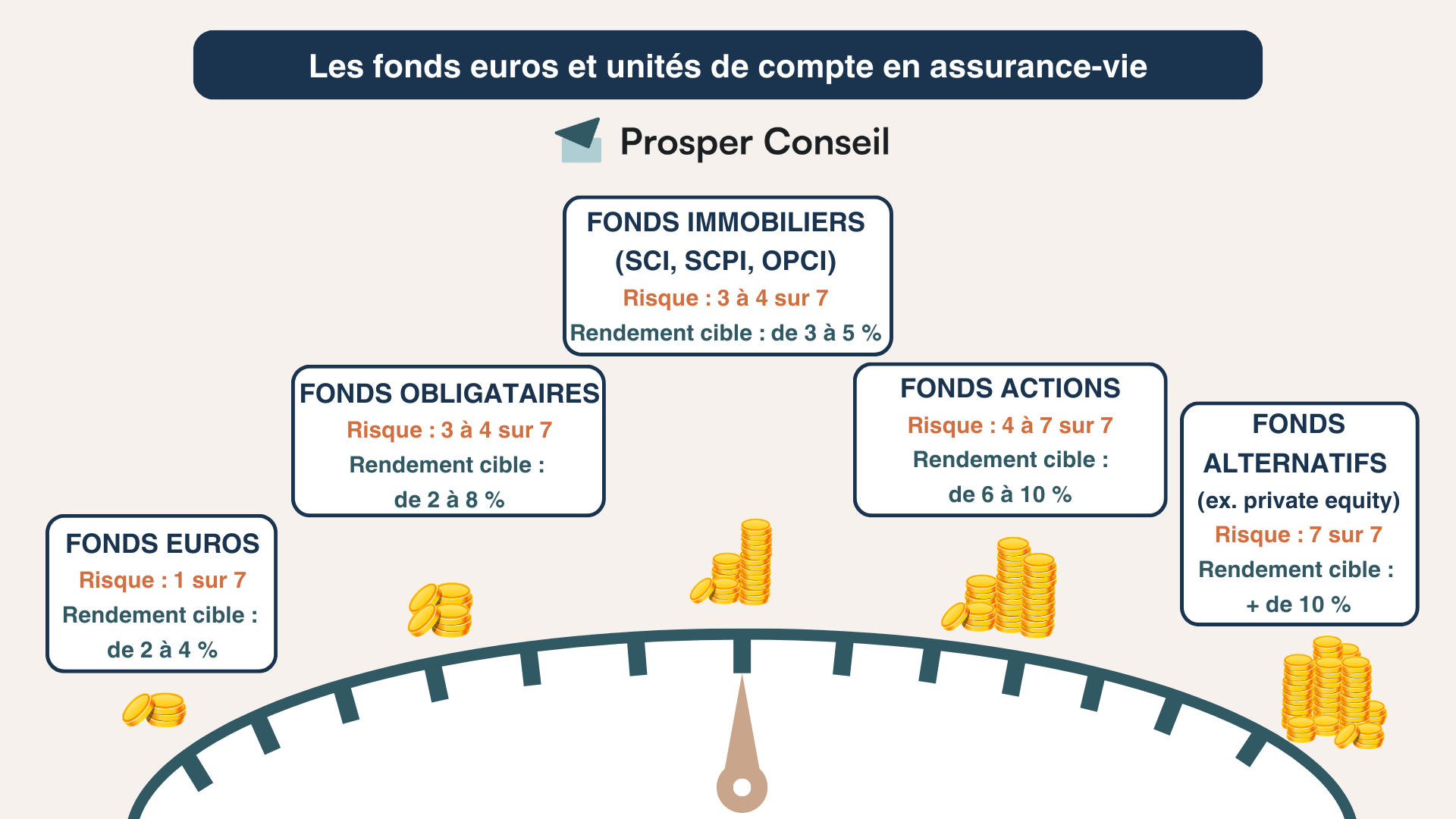

Au-delà des fonds euros, vous pouvez investir sur de nombreux autres fonds via votre assurance vie. Ces fonds sont regroupés sous le terme “unités de compte”. Les assurances vie qui permettent d’investir (en plus des fonds euros) en unités de compte sont dites “multisupport”.

Les unités de compte sont en général plus rentables que les fonds euros, mais aussi plus risquées. Il en existe une grande variété : fonds monétaires, fonds immobiliers, fonds actions, etc.

La performance nette des unités de compte les moins risquées, par exemple les fonds monétaires, est assez similaire à celle des fonds euros. Les unités de compte plus dynamiques comme les fonds actions peuvent rapporter deux à trois fois plus. En effet, en moyenne sur longue période, ces fonds peuvent atteindre une performance nette de frais de 6 à 9 % par an.

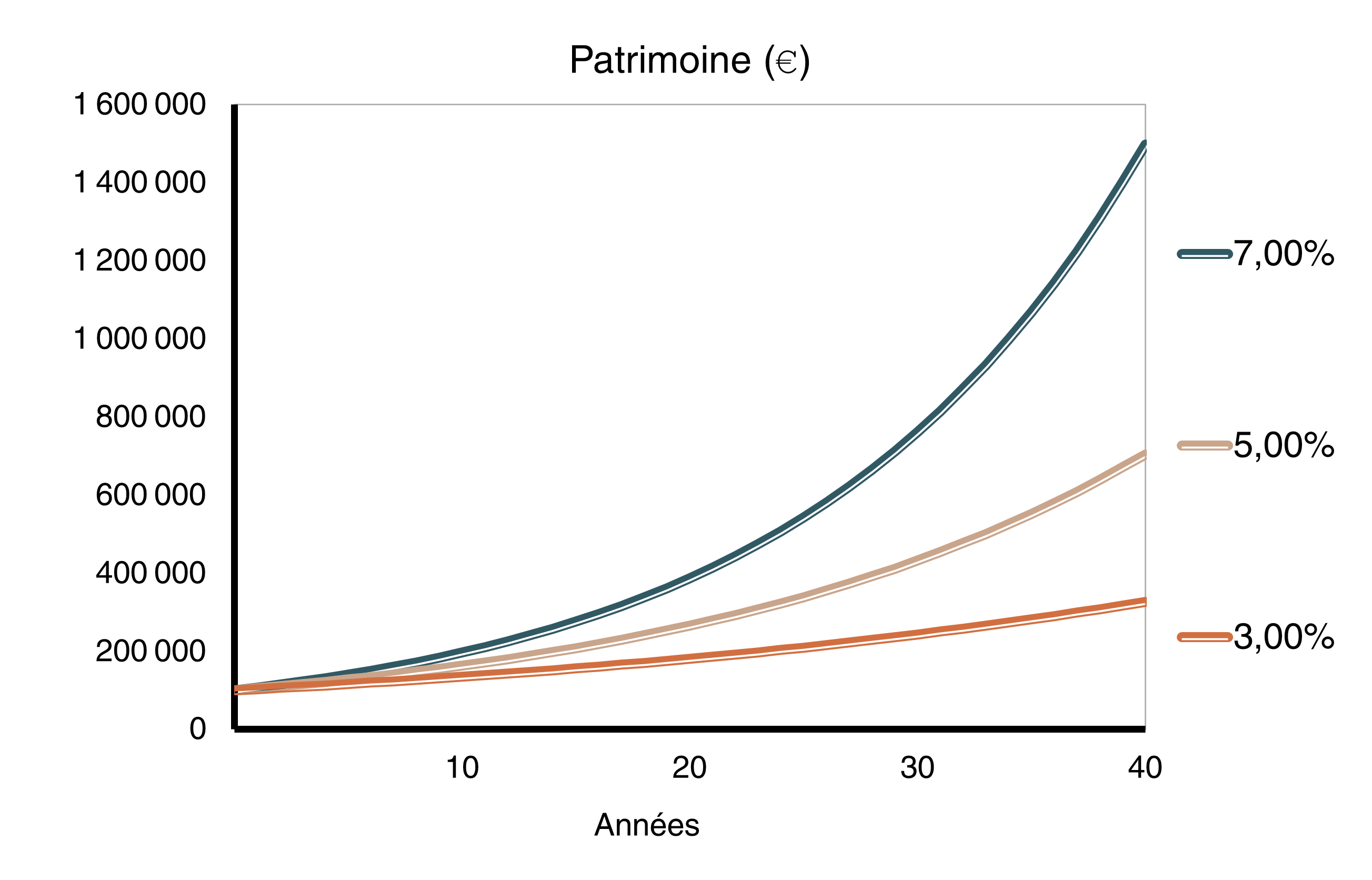

Voyez combien rapporte une assurance vie sur 10 ans, 20 ans, 30 ans, 40 ans, selon son rendement (qui dépend notamment de votre allocation entre les fonds) :

Note : les assurances vie multisupport sont devenues la norme. Mais rien n’empêche de placer en 100 % fonds euros (et donc 0 % en unités de compte) sur ces contrats. Ils offrent simplement plus de possibilités que les assurances vie monosupport qui sont forcément investies en 100 % fonds euros (ce qui est moins rentable à long terme et ne permet pas de diversifier le patrimoine).

Combien rapporte une assurance vie en cas de décès ?

En cas de décès, une assurance vie rapporte autant que le montant présent (valeur de rachat nette d’imposition) sur le contrat du de cujus (défunt dont la succession est ouverte). Le capital est transmis au(x) bénéficiaire(s) désigné(s) dans le contrat.

D’un point de vue civil et fiscal, l’assurance vie est connue pour être avantageuse au niveau de la transmission. Pour les versements réalisés avant 70 ans, il n’y a aucune imposition jusqu’à 152 500 euros transmis par bénéficiaire. Et 30 500 € d’exonération globale pour les versements après 70 ans.

Pour plus de détails, nous vous invitons à consulter notre article : Comment optimiser sa succession ?

Les critères qui déterminent la performance

L’assurance vie est une enveloppe si riche que deux contrats ouverts au même moment peuvent avoir des performances très différentes. De fait, la rentabilité peut varier du simple au double, au triple, voire davantage encore.

Note : nous préférons ici le terme de performance plutôt que de rendement. En effet, le rendement d’une assurance vie est un concept abscons. S’agit-il uniquement du taux du fonds en euro ? Les plus-values des unités de compte sont-elles prises en compte ? Le terme de performance est plus clair. Il s’intéresse tout simplement à l’évolution (retraitée des entrées et sorties) de l’encours de votre contrat entre deux dates.

Moins de frais, pour une assurance vie qui rapporte plus

Considérons deux fonds qui rapportent chacun 8 % en moyenne par an, brut de frais. L’un a des frais annuels de 0,5 %, l’autre de 2,5 %.

Le premier rapporte donc 7,5 % net de frais, l’autre 5,5 %. La différence est énorme. En effet, chaque année, l’écart se creuse entre les deux fonds. C’est la magie des intérêts composés (les intérêts passés génèrent à leur tour des intérêts).

Ainsi, les frais ont un impact certain sur la performance de votre assurance vie. Les frais à considérer (et donc à optimiser) sont nombreux : frais sur versement, frais de gestion sur unités de compte, frais internes à chaque unité de compte, frais de gestion pilotée, etc.

Sur les meilleures assurances vie, il n’y a pas de frais sur versement ni d’arbitrage, et les frais de gestion annuels sont très faibles.

Note : quelques dixièmes de pourcents (par exemple 0,2 %) de frais en moins suffisent à augmenter la performance sur une longue période de quelques dizaines de pourcents (10 % et plus) !

Le choix des fonds (la stratégie d’allocation)

Votre stratégie d’allocation est un déterminant majeur de la performance de votre assurance vie. Comme nous l’avons vu, entre une assurance vie 100 % fonds euros et une assurance vie 100 % actions, la différence est immense.

Au-delà de ces extrêmes, un nombre infini de répartitions existe. C’est selon votre situation, vos objectifs, votre tolérance au risque et de nombreux autres facteurs que vous devez définir votre allocation.

Dans l’absolu, il est important de bien diversifier votre patrimoine pour optimiser le rapport de rendement/risque de vos investissements.

Note : pour les fonds obligataires, les rendements dépendent de plusieurs facteurs : obligations souveraines (États) ou corporates (entreprises), la notation (investment grade/high yield), les échéances (0 à 30 ans voire plus), les secteurs, les pays… et fluctuent fortement en fonction du contexte macroéconomique et de la valorisation (spread de crédit).

La qualité des fonds d’investissement

Enfin, la performance dépend bien sûr de la qualité des fonds de placement choisis.

Par exemple, deux fonds actions internationales peuvent avoir des performances différentes selon :

- la qualité du gestionnaire (a fortiori s’il s’agit de fonds visant les petites capitalisations) ;

- les frais internes ;

- la prime de risque.

Ainsi, les fonds actions internationales médiocres rapportent difficilement plus de 4 % en moyenne annuelle, alors que les meilleurs flirtent avec les 10 %.

L’exemple pris pour deux fonds actions internationales vaut également pour les autres unités de compte. Par exemple, deux sociétés civiles de placement immobilier (SCPI) peuvent avoir des performances annuelles très différentes entre 3 % (pour une SCPI médiocre) à 7 % (pour les meilleures SCPI).

Note : la fiscalité impacte aussi ce que vous pouvez espérer retirer de votre assurance vie. Pour rappel, la fiscalité est l’un des grands points forts de l’assurance vie. En effet, au-delà de 8 ans de détention du contrat, l’impôt sur le revenu est fortement réduit, voire annulé en optimisant les abattements annuels.

Combien rapporte une assurance vie par an ? Exemples et calculs concrets sur 5 ans, 8 ans, 10 ans…

Nous proposons maintenant de montrer concrètement comment se calcule la performance d’une assurance vie. Pour cela, nous nous appuierons sur deux personnes avec des situations et des objectifs différents.

Calcul de performance pour un profil équilibré

Vincent a décidé d’ouvrir une assurance vie en ligne Lucya Cardif du courtier Assurancevie.com (dont l’assureur est BNP Paribas Cardif). Il opte pour un profil équilibré. En effet, il pense avoir probablement besoin de tout ou partie de la somme placée dans les prochaines années pour un achat immobilier, donc il ne veut pas tout investir en actions.

Son allocation en gestion libre est la suivante :

- 50 % de fonds actions internationales, sur lesquels son espérance de performance moyenne nette de frais est de 7 % ;

- 35 % de fonds euros, avec une espérance de performance nette de 3 % ;

- 15 % de fonds immobiliers, avec une espérance de performance nette de 4 %.

La performance pondérée de cette assurance vie au profil équilibré est de 5,15 % par an (résultat du calcul : 50 % x 7 % + 35 % x 3 % + 15 % x 4 %).

Combien rapporte une assurance vie avec un profil dynamique ?

Julie, 35 ans, a ouvert une assurance vie en ligne Linxea Spirit 2 du courtier Linxea (assureur Spirica, filiale du Crédit Agricole). Avec ce placement, Julie a pour objectif de préparer sa retraite. Ainsi, elle n’a pas besoin d’utiliser ce capital à court ou moyen terme.

Elle a donc opté pour un profil dynamique, composé de :

- 85 % de fonds actions ;

- 5 % de fonds euros ;

- 10 % de fonds immobiliers.

La performance pondérée de cette assurance vie au profil dynamique est de 6,5 % (calcul : 85 % x 7 % + 5 % x 3 % + 10 % x 4 %).

Note : supposons que le jour de la retraite de Julie, l’encours de son assurance vie atteint 100 000 €. Julie opte alors pour une répartition plus équilibrée, rapportant 5 % par an. Cela équivaut à environ 350 € par mois après prélèvements sociaux. L’assurance vie rapporte environ 350 euros par mois.

Tableau des performances selon le profil de risque et la durée

En plaçant 100 000 € en assurance vie, vous pouvez espérer atteindre après 30 ans un capital de 500 000 €, voire plus selon votre profil de risque.

| Évolution du capital après un placement initial de 100 000 € | Profil prudent (performance nette de frais de 4 % par an) | Profil équilibré (performance nette de 5,15 % par an) | Profil dynamique (performance nette de 6,5 % par an) |

|---|---|---|---|

| Sur 5 ans | 121 665 € | 128 542 € | 137 009 € |

| Sur 8 ans | 136 857 € | 149 443 € | 165 500 € |

| Sur 10 ans | 148 024 € | 165 231 € | 187 714 € |

| Sur 20 ans | 219 112 € | 273 014 € | 352 365 € |

| Sur 30 ans | 324 340 € | 451 106 € | 661 437 € |

Comment lire ce tableau :

« 100 000 euros placés en assurance vie sur 30 ans rapportent 351 106 euros. » Le tableau indique la somme du capital initial (100 000 euros) et des gains (351 106 euros) disponible sur l’assurance vie au bout de 30 ans, soit 451 106 euros.

Note : pour en savoir plus, consultez notre article : Combien rapportent 100 000 euros placés par mois ?

Des revenus croissants

Les revenus sont croissants dans le temps si le capital n’est pas consommé, car l’épargne s’accumule et fait boule de neige.

Par ailleurs, les revenus sont également croissants si vous optez pour des fonds actions et immobiliers. En effet, ces catégories d’actifs se valorisent dans le temps et permettent de protéger votre épargne de l’inflation.

Optimiser la performance de votre assurance vie avec Prosper Conseil

Il existe plusieurs façons d’optimiser votre assurance vie. Gagner quelques pourcents de performance annuelle, ou même quelques dixièmes de pourcents, suffit à faire une vraie différence sur le long terme.

Chez Prosper Conseil, nous remettons tout à plat et nous constatons généralement 3 % de performance supplémentaire en assurance vie par rapport à la situation initiale du client.

Minimiser les frais et choisir les meilleurs fonds

Il est capital de bien comprendre tous les frais que subit votre investissement en assurance vie.

Ainsi, il faut optimiser à la fois :

- le contrat, en choisissant parmi les meilleures assurances vie (frais sur versement et frais d’arbitrage à zéro, et frais de gestion compétitifs) ;

- et le choix des fonds, par exemple en optant pour des trackers (ETF) ou des fonds clean share avec des frais compétitifs.

Note : minimiser vos frais vous permet de maximiser votre performance nette. De plus, pour améliorer le rendement du fonds euro, de nombreux contrats d’assurance vie proposent régulièrement des offres permettant d’accéder à un bonus sur le fonds euro (par exemple bonus de +1 % voire +2 % sur l’année).

Définir une allocation adaptée à votre situation

Il est crucial d’adapter votre “réponse patrimoniale” à votre situation et à vos objectifs. L’assurance vie est une excellente enveloppe d’investissement. Mais les Français tendent à être trop prudents, ce qui obère le plein développement de leur patrimoine.

En effet, l’aversion au risque peut coûter cher (notion de coût d’opportunité). En moyenne et sur longue période, les fonds euros rapportent beaucoup moins que les fonds actions.

Par ailleurs, dès lors que votre patrimoine excède 250 000 euros, il est envisageable d’en maximiser l’optimisation par le recours à une assurance vie luxembourgeoise.

Contactez Prosper Conseil pour bénéficier d’un accompagnement sur mesure. Nous conseillons les meilleures assurances vie du marché (sans limite), puis construisons votre allocation sur mesure et investissons sur les meilleurs fonds.

Plus de patrimoine,

plus de revenus,

moins d’impôts !

Un conseil global à 360° pour mieux

profiter de votre patrimoine

Lors de mon dernier rendez-vous, mon banquier m’a indiqué qu’une assurance vie va rapporter environ 3 % en 2024. Si j’ai bien compris, il parle des fonds euros ?

Effectivement, les banquiers et les médias ont tendance à réduire l’assurance vie aux seuls fonds euros qui offrent un rendement net assez proche du livret A. Cependant, l’assurance vie est une enveloppe fiscale dans laquelle vous pouvez investir dans toutes les classes d’actifs avec les unités de compte. Par conséquent, la rentabilité d’une assurance vie dépend surtout du choix de vos placements (et aussi de la qualité du contrat souscrit : les meilleures assurances vie).

Pour illustrer cela, prenons une analogie culinaire. Imaginez que les différents placements financiers (actions, obligations, etc.) sont comme des légumes (oignons, poivrons, etc.). Tout d’abord, vous devez choisir les légumes que vous souhaitez utiliser dans votre recette. Ensuite, vous sélectionnez les outils de cuisine (robot-cuiseur, poêle, casserole, etc.), qui correspondent aux différentes enveloppes fiscales disponibles (assurance vie, PEA, CTO, etc.). Enfin, vous optez pour une marque spécifique d’outils (Cristel, Le Creuset, Staub, etc.), qui équivaut aux diverses banques et courtiers proposant des contrats d’assurance vie (Boursorama Banque, Fortuneo, Linxea, etc.).

Ainsi, vous avez la possibilité de concocter votre recette en choisissant par exemple des oignons (actions) et des poivrons (obligations), que vous cuisinez dans un robot-cuiseur (assurance vie) de la marque Cristel (Linxea). Et comme en cuisine, le choix des ingrédients, des ustensiles et des marques aura un impact sur la performance finale de votre plat financier.

Bonjour,

Je vous remercie pour votre article.

Les fonds immobiliers sont un peu moins performants que les fonds actions, mais ils sont également moins volatils (c’est en tout l’idée que je m’en fais, je m’intéresse au sujet depuis quelques temps).

Est-ce qu’il peut être intéressant d’investir majoritairement en fonds immobiliers en assurance vie ?

Notamment pour préparer sa retraite.

Par exemple : 50 % en fonds immobiliers, 25 % en fonds actions et 25 % en fonds euros.

Bonjour,

Avec un horizon de long terme (plus de 8 ans) pour préparer votre retraite, il est en soi préférable d’avoir un portefeuille majoritairement composé de fonds actions plutôt que de fonds immobiliers* (SCPI et SCI de rendement) et obligataires. En effet, sur le long terme, les actions ont de bien meilleures performances. Et la volatilité (variations à la hausse et à la baisse) est lissée avec les années.

Bien sûr, l’horizon de placement n’est pas le seul critère à prendre en compte pour définir votre profil d’investisseur et par extension l’allocation d’actifs adaptée. Ainsi, si vous souhaitez bénéficier d’un accompagnement sur mesure, vous pouvez contacter un conseiller en gestion de patrimoine Prosper Conseil.

Remarque 1 : investir dans l’immobilier avec les conditions avantageuses d’un crédit immobilier est souvent plus judicieux que d’investir au comptant (cash). L’effet de levier permet de considérablement optimiser le rendement de la pierre.

Remarque 2 : les foncières cotées en bourse sont très différentes et n’ont pas le même rapport rendement/risque que les SCPI même si le sous-jacent est bien immobilier.