Notre avis sur les assurances vie en ligne : un bon plan ?

Cela fait maintenant près d’une vingtaine d’années que l’on trouve des courtiers et banques en ligne proposant des assurances vie en ligne. Notre avis sur les assurances vie en ligne est globalement positif car ces contrats affichent des caractéristiques souvent très attrayantes.

De plus, sans surprise, les assurances vie en ligne rencontrent un fort engouement auprès des épargnants avisés. Leur succès est largement mérité.

Les courtiers en ligne et les banques en ligne affichent des parts de marché en forte croissance. Leurs contrats séduisent tout particulièrement les personnes à l’aise avec internet, lesquelles sont naturellement de plus en plus nombreuses.

📌 Les meilleures assurances vie en ligne en 2024 sont :

- Linxea Spirit 2 (voir l’offre ici).

- Lucya Cardif (voir l’offre ici).

- Placement-direct Vie (voir l’offre ici).

- Yomoni Vie (voir l’offre ici).

- BoursoVie (voir l’offre ici).

Quels sont les avantages et les limites des assurances vie en ligne ? Comment choisir son contrat ? Faut-il garder son assurance vie actuelle ?

Si, comme de nombreux épargnants, vous vous intéressez aux services des courtiers et banques en ligne, et que vous souhaitez vous faire une opinion avant de devenir client, lisez cet article jusqu’au bout. Nous allons ici vous donner un avis éclairé sur les assurances vie en ligne et vous dire tout ce qu’il y a à savoir avant de souscrire un contrat.

SOMMAIRE

- Assurance vie en ligne : des avis positifs et un engouement fort des épargnants avertis

- Quels sont les avantages des assurances vie en ligne ?

- Pourquoi les assurances vie en ligne sont-elles plus compétitives que les assurances vie distribuées par les autres canaux ?

- Ce qu’il faut regarder avant de souscrire une assurance vie en ligne ?

- Quel est l’avis de Prosper Conseil sur les assurances vie en ligne ?

Assurance vie en ligne : des avis positifs et un engouement fort des épargnants avertis

Les assurances vie en ligne recueillent des avis positifs des épargnants avertis. Avant de voir plus en détail les raisons de cet engouement, prenons un instant pour expliciter ce que l’on entend par assurance en ligne.

Qu’est-ce qu’une assurance vie en ligne exactement ?

Quelle que soit la nature de la société distributrice (courtier, banque, conseiller en gestion de patrimoine, fintech) par laquelle vous passez pour souscrire une assurance vie, au bout de la chaîne, c’est un assureur qui collecte l’épargne.

Le rôle de l’assureur est plus large que la simple collecte de l’épargne : c’est lui qui conçoit le contrat (de concert avec le distributeur) et définit une partie des frais. Ce sont également les assureurs qui gèrent les encours placés en fonds euros.

Sur le marché de l’assurance vie, on retrouve un même assureur derrière différents contrats. Par exemple, Lucya Cardif (contrat distribué par le courtier Assurancevie.com) est assuré par l’assureur BNP Paribas Cardif. Cet assureur gère également les encours de contrats d’assurance vie commercialisés au travers du réseau d’agences de la banque BNP Paribas, ou encore des conseillers en gestion de patrimoine indépendants.

Bien que ces contrats soient assurés par un même assureur, ils n’ont pas les mêmes caractéristiques. En effet, les caractéristiques sont propres à chaque contrat. Et elles sont plus ou moins avantageuses pour l’épargnant selon les distributeurs…

Les banques, les conseillers en gestion de patrimoine, et les fintechs qui distribuent des assurances vie jouent un rôle d’intermédiaire entre l’épargnant et l’assureur.

Ce qui nous ramène au sujet de l’article. Vous comprenez désormais qu’une assurance vie en ligne est une assurance vie comme une autre (assurée par une compagnie d’assurance classique), avec la seule spécificité que son canal de distribution est une banque ou un courtier dont les services sont proposés exclusivement en ligne.

Les assurances vie en ligne bénéficient des mêmes garanties que toute autre assurance vie. On trouve des assurances vie en ligne avec des assureurs vie de premier ordre.

Des avis positifs et une popularité grandissante

La montée en puissance des assurances vie en ligne est d’autant plus importante que les épargnants peuvent comparer les offres beaucoup plus facilement que par le passé. Ils ne signent plus les yeux fermés, ils comparent et se renseignent avant de souscrire.

Avec internet, les épargnants ont désormais accès à des informations claires et détaillées sur les caractéristiques des différents contrats disponibles sur le marché. Les épargnants peuvent désormais facilement comparer les contrats. Et on trouve facilement des avis de clients sur divers sites.

Les assurances vie en ligne recueillent de nombreux avis positifs de la part des épargnants individuels et des experts et journalistes économiques indépendants. Que ce soit sur les forums internet ou les sites d’information spécialisés sur l’épargne, ces contrats reçoivent des opinions favorables.

Il existe des centaines de contrats d’assurance vie sur le marché. Les comparatifs d’assurances vie permettent d’identifier la meilleure assurance vie au regard de ses objectifs d’épargnant.

Les assurances vie en ligne dans le sillon des banques en ligne

Les jeunes (et moins jeunes !) épargnants qui sont à l’aise avec internet n’hésitent pas à se tourner vers les banques en ligne. Elles sont pratiques à l’usage et (beaucoup) moins chères.

Les banques en ligne comptent désormais des millions de clients en France. La banque en ligne est souvent la porte d’entrée vers d’autres services financiers en ligne : le compte-titres ordinaire, le PEA, les livrets, et… l’assurance vie.

De fait, les assurances vie distribuées par les banques en ligne collectent énormément d’épargne. Fortuneo (avec son contrat Fortuneo Vie) et BoursoBank (avec son contrat Bourso Vie) sont les banques en ligne comptant le plus de clients.

Les assurances vie distribuées par les banques en ligne sont intéressantes. Mais, de l’avis des clients et de la presse spécialisée, les courtiers en ligne proposent des assurances vie en ligne avec des caractéristiques encore plus avantageuses que celles des banques en ligne. Un avis que l’on partage (on en reparle plus bas). Pour appuyer ce jugement, il faut se pencher sur les caractéristiques et les avantages des assurances vie en ligne.

Quels sont les avantages des assurances vie en ligne ?

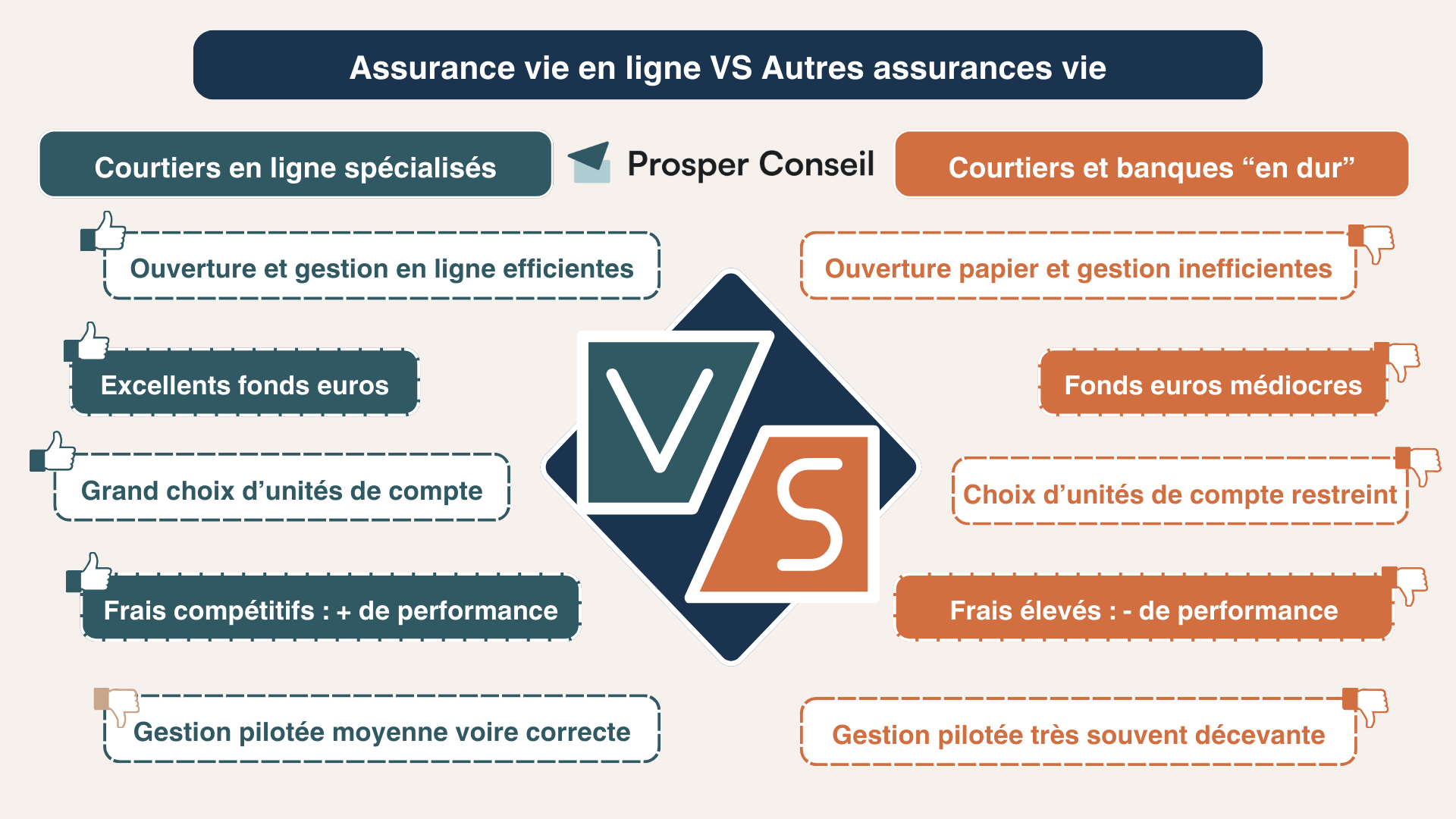

Toutes les assurances vie de droit français partagent le même cadre fiscal et civil. En revanche, les caractéristiques telles que les frais, le choix de fonds, et les options de gestion sont spécifiques à chaque contrat. Les assurances vie en ligne se distinguent positivement des autres assurances vie sur plusieurs points.

En termes de transparence (facilité d’accès aux caractéristiques des contrats), les courtiers en ligne sont souvent ceux qui communiquent le plus en détail sur les caractéristiques de leurs contrats. Cela ne doit rien au hasard… Lorsque l’on se penche concrètement sur les caractéristiques des contrats, le jugement est sans appel, les assurances vie en ligne ont des caractéristiques nettement plus intéressantes que celles des autres contrats grand public.

Simplicité d’ouverture et de gestion

La qualité d’un contrat commence par la praticité de sa gestion. Les courtiers et banques en ligne ont totalement digitalisé leurs contrats. L’ouverture, la souscription, et la gestion courante des contrats se font désormais 100 % en ligne. Il en résulte une économie de papier, de timbres et surtout de temps pour la gestion de son épargne au quotidien.

Les assurances vie en ligne peuvent être gérées à partir de l’interface du courtier (ou celle de l’assureur). Les courtiers reconnus ont développé des interfaces utilisateurs conviviales pour réaliser toutes les opérations courantes (versement, retrait, arbitrage, etc.).

Des frais souvent imbattables en ligne

Avec la question des frais, nous rentrons dans ce qui constitue de notre point de vue, l’un des avantages clefs des assurances vie en ligne.

Premier point positif : les assurances vie en ligne sont sans frais sur versement. Cela n’a l’air de rien mais de nombreuses banques traditionnelles facturent encore des frais sur versement : jusqu’à 5 % du montant placé (mentionnons toutefois que certains clients parviennent à négocier auprès de leur conseiller bancaire une baisse de ces frais à l’occasion du versement d’un montant ponctuel significatif). Rien de tout cela du côté des assurances vie en ligne, il n’y a pas de frais sur versement.

Les assurances vie en ligne sont également sans frais d’arbitrage, ce qui les distingue là encore avantageusement des autres assurances vie. Sur beaucoup de contrats, des frais sont prélevés à chaque fois que l’épargnant arbitre son épargne d’un fonds vers un autre fonds. Ces frais se retrouvent souvent dans les assurances vie commercialisées par les réseaux d’agence bancaire ou certains conseillers en gestion de patrimoine. Ils peuvent avoisiner 1 % du montant arbitré, ce qui représente 1 000 euros pour un arbitrage portant sur 100 000 euros. Ces frais nous semblent très excessifs. Nous avons une opinion très défavorable sur les contrats prélevant des frais d’arbitrage.

Ces frais sont parfois négociables. Mais du côté des assurances vie en ligne, les choses sont beaucoup plus simples puisque ces contrats sont systématiquement sans frais d’arbitrage (il peut toutefois subsister des frais d’investissement minimes sur certains supports spécifiques).

Abordons enfin le cas des frais de gestion sur les encours placés en unités de compte. Il s’agit de frais collectés chaque année sur les encours placés sur des supports en unités de compte. Ces frais sont de l’ordre de 0,85 à 1,20 % par an sur les assurances vie commercialisées par les banques traditionnelles. Ces frais sont de 0,75 % sur les assurances vie des banques en ligne. Enfin, ces frais de gestion tombent à 0,60 % (voire 0,50 % pour les meilleurs contrats) sur les assurances vie des courtiers en ligne. Des frais de gestion plus faibles permettent des économies substantielles sur le long terme.

Il n’y a guère que l’assurance vie luxembourgeoise en ligne pour rivaliser en termes de frais de gestion (ils sont dégressifs quand l’encours croît). Mais elle s’adresse à des clients disposant d’une épargne importante à placer.

Certains conseillers en gestion de patrimoine colportent l’idée que les faibles frais sur les assurances vie en ligne seraient la contrepartie à des services de moindre qualité. C’est un avis à l’emporte-pièce très contestable selon nous. Il n’en est rien. Les assurances en ligne donnent accès à des fonds qualitatifs.

La qualité des fonds d’investissement

Sans rivaliser avec l’assurance vie luxembourgeoise (dont l’univers d’investissement est sans limite), les courtiers en ligne proposent des contrats en architecture ouverte avec un choix de fonds souvent intéressant. Les meilleurs contrats en ligne référencent plus de 500 fonds.

Au-delà du nombre, c’est aussi la qualité des supports qui nous intéresse. Parmi les centaines de fonds proposés, les performances sont inégales, mais en faisant le tri, les épargnants (si besoin avec l’aide d’un conseiller en gestion de patrimoine) peuvent se construire un panier diversifié de fonds intéressants.

Gestion libre et gestion pilotée

Si l’épargne opte pour un mode de gestion libre, il lui revient la responsabilité de choisir les meilleurs fonds au regard de ses besoins. Mais il peut aussi bénéficier d’un conseil en gestion de patrimoine en ligne. Beaucoup d’épargnant individuels se tournent vers les fonds indiciels cotés (ETF) pour s’exposer aux marchés actions mondiaux (un choix de raison, simple et efficace de notre avis).

Les gestions pilotées des assurances vie en ligne affichent des performances et des caractéristiques allant de “passables à plutôt bonnes”. D’où l’intérêt selon nous de plutôt faire appel à un conseiller en gestion de patrimoine pour construire une stratégie d’investissement adaptée à votre situation et sélectionner un panier de fonds d’investissement pertinents.

Notre avis sur les assurances vie en ligne est que les meilleures d’entre-elles donnent accès à un choix suffisamment qualitatif et diversifié de fonds (et de classes d’actifs) pour construire une stratégie d’allocation efficace en gestion libre.

Certains contrats, à l’image de Lucya Cardif (notre avis sur Lucya Cardif), proposent un large choix de titres vifs en assurance vie. C’est-à-dire des actions (dont des actions américaines !) logeables en direct dans son contrat. Ainsi, l’assurance vie devient une véritable alternative au CTO pour les investisseurs souhaitant investir en direct dans des actions (voir notre comparatif assurance vie ou compte-titres).

💡 Note : à mi-chemin entre gestion libre et gestion pilotée, Prosper Conseil propose la gestion conseillée. Nous vous conseillons une allocation sur mesure (alors que les gestions pilotées ne proposent que quelques profils prédéterminés). Et nous vous conseillons les arbitrages à réaliser pour rééquilibrer votre allocation au fil du temps, s’adapter à la conjoncture ou saisir des opportunités d’investissement.

Pourquoi les assurances vie en ligne sont-elles plus compétitives que les assurances vie distribuées par les autres canaux ?

L’argent que les épargnants placent en assurance vie est collecté par un assureur. Il existe des dizaines d’assureurs : Generali, Spirica (filiale du Crédit Agricole), BNP Paribas Cardif, Abeille Assurances (anciennement Aviva France), Suravenir (filiale du Crédit Mutuel Arkéa), Swiss Life, etc.

Généralement, un épargnant ne souscrit pas directement son contrat auprès de l’assureur (ce n’est pas son cœur de métier). Il passe par un intermédiaire qui distribue un contrat. L’assureur collecte et gère l’épargne tandis que le distributeur (less courtiers, les banques et les conseils) assure la distribution et le service client du contrat d’assurance vie. Le courtage et l’assurance sont deux métiers différents.

Comme nous l’avons vu plus haut, chez un même assureur, on trouve souvent différentes assurances vie distribuées par différents acteurs. Comment expliquer les différences de frais et autres caractéristiques parmi les contrats ?

Des économies de structure au profit des épargnants

Le cadre fiscal et civil, le fonctionnement et les assureurs derrière les assurances vie en ligne sont analogues à ceux des autres assurance vie. Il n’y a pas de contrepartie aux avantages cités plus haut, si ce n’est l’absence d’une agence physique où les clients peuvent se rendre.

Si vous souhaitez souscrire une assurance vie, vous pouvez le faire au travers de différents intermédiaires :

- Une banque traditionnelle ou une banque privée (pour le dire simplement : une banque avec des bureaux en ville pour accueillir les clients).

- Une agence de courtage (les assureurs ont des antennes dans de très nombreuses villes).

- Un conseiller en gestion de patrimoine ayant une activité de courtage.

- Certains assureurs et assureurs mutualistes proposent des contrats.

- Un courtier en ligne ou une banque en ligne.

Tous ces canaux de distribution, à l’exception du dernier, supportent des charges de fonctionnement significativement plus élevées que celle d’un courtier ou d’une banque en ligne.

En effet, les courtiers et banques en ligne supportent des charges fixes beaucoup plus faibles du fait de l’absence d’empreinte physique. Ils n’ont pas de locaux pour accueillir de clients, ils réalisent donc d’importantes économies sur le foncier (taxe, loyer et/ou achat des murs), les charges d’entretien, le mobilier, etc.

En sus de l’absence d’empreinte physique, les courtiers en ligne profitent également d’économies d’échelles. Les principaux courtiers en ligne gèrent des encours globaux supérieurs au milliard d’euros. C’est bien davantage que ce que gère bon nombre d’agences locales en centre-ville.

Ces économies de fonctionnement et d’échelle permettent aux acteurs en ligne de proposer des frais beaucoup plus avantageux pour les épargnants.

Ce qu’il faut regarder avant de souscrire une assurance vie en ligne ?

Dans l’ensemble, les assurances vie en ligne affichent des caractéristiques (beaucoup) plus intéressantes que celles des assurances vie commercialisées via d’autres canaux. Pour autant, toutes ne se valent pas. Il faut se pencher sur les caractéristiques des contrats avant de souscrire.

Il n’est pas évident pour un épargnant ordinaire de savoir quels sont les points importants à regarder avant de signer.

Les frais courants du contrat

Les frais annuels de gestion sur unités de compte sont de 0,50 à 0,60 % pour les meilleures assurances vie en ligne.

Les supports d’investissement accessibles

Il est important de se renseigner sur les fonds accessibles avant de souscrire une assurance vie.

Tous les contrats ne donnent pas accès aux mêmes fonds. Il ne faut pas regarder le nombre de fonds mais plutôt la présence ou non de fonds en particulier (des fonds convoités pour construire son allocation). L’idéal est de définir une stratégie d’investissement (une allocation et un choix de fonds spécifiques) avant même de souscrire au contrat.

Les autres caractéristiques à regarder

La possibilité de réaliser des versements à 100 % en fonds euros peut être un critère à regarder si vous comptez sécuriser 100 % de votre épargne.

Par ailleurs, certains contrats permettent de nantir des encours et ainsi débloquer des lignes de crédit (voir le crédit lombard).

La présence ou non d’options de gestion (versement programmé, arbitrage automatique pour sécuriser/dynamiser son épargne selon différents scénarios) peut également être un critère à regarder pour orienter le choix vers une assurance vie plutôt qu’une autre.

Quelles sont les meilleures assurances vie en ligne ?

Les acteurs distribuant des assurances vie en ligne peuvent être classés en trois catégories :

- Les banques en ligne (BoursoBank, Fortuneo, etc.).

- Les courtiers en ligne (Linxea, Assurancevie.com, Placement-direct, etc.).

- Les fintechs (Yomoni, Nalo, Ramify, Goodvest, etc.).

Les banques en ligne et les courtiers en ligne commercialisent des assurance vie disponibles à la fois en gestion libre et en gestion pilotée. Tandis que les fintechs proposent généralement des assurances vie en ligne exclusivement disponibles en gestion pilotée.

Les fintechs proposent les meilleures assurances vie en gestion pilotée. Mais de notre point de vue, les contrats permettant une gestion libre sont les plus intéressants car l’épargnant et son conseiller en gestion de patrimoine (un conseiller Prosper Conseil par exemple) ont la possibilité de prendre en main l’allocation du contrat et de construire une stratégie 100 % sur mesure.

D’après le comparatif des meilleures assurances vie proposé par le site Avenuedesinvestisseurs.fr, deux contrats sortent du lot :

- Lucya Cardif (assureur BNP Paribas Cardif),

- Linxea Spirit 2 (assureur Spirica).

Ces deux assurances vie sont distribuées par des courtiers en ligne de référence en France (notre avis sur Linxea et notre avis sur Assurancevie.com). Ci-dessous, les caractéristiques clefs de ces contrats.

| Lucya Cardif | Linxea Spirit 2 | |

|---|---|---|

| Assureur | BNP Paribas Cardif | Spirica (filiale du Crédit Agricole) |

| Courtier | Assurancevie.com | Linxea |

| Montant minimum à la souscription | 500 euros | 500 euros |

| Frais sur versement | 0 %* | 0 %* |

| Frais d’arbitrage | 0 %* | 0 %* |

| Frais de gestion en unités de compte | 0,50 % | 0,50 % |

| Nombre de fonds euros | 2 | 2 |

| Possibilité de verser à 100 % en fonds euro (meilleures assurances vie 100 % fonds euro) | Oui | Oui |

| Nombre de supports en unités de compte | 2300 (dont plus de 1000 actions en direct) | Plus de 700 |

| Types de supports accessibles | – Fonds actions (dont des ETF et des fonds ISR). – Titres vifs. – Fonds immobiliers (SCPI, OPCI, SCI). – Fonds obligataires. – Fonds monétaires – Fonds de private equity. – Fonds mixtes. | – Fonds actions (dont des ETF et des fonds ISR). – Titres vifs. – Fonds immobiliers (SCPI, OPCI, SCI). – Fonds obligataires. – Fonds monétaires – Fonds de private equity. – Fonds mixtes. |

| Points spécifiques à mentionner au sujet des unités de compte | – Accès à des ETF intéressants. – Grands choix de SCPI (fonds immobiliers). | – Accès à des ETF intéressants. – Grand choix de titres vifs. |

| Le contrat permet-il de construire une allocation diversifiée performante ? | Oui. Accès à des fonds qualitatifs. | Oui. Accès à des fonds qualitatifs. |

| Possibilité de versement programmé | Oui | Oui |

| Mode de gestion | Gestion libre et/ou déléguée (pilotée) | Gestion libre et/ou déléguée (pilotée) |

| Avance (prêt de l’assureur) | Oui | Oui |

| Avis clients sur ces assurances vie en ligne | Consensus client positif. | Consensus client très positif. |

| Notre avis complet sur l’assurance vie | Avis Lucya Cardif | Avis Linxea Spirit 2 |

| Accédez à la documentation du contrat Lucya Cardif | Accédez à la documentation du contrat Linxea Spirit 2 |

* Des frais d’investissement et d’arbitrage peuvent s’appliquer sur certains fonds spécifiques (voir documentation des contrats).

Ces deux assurances vie sont caractéristiques de ce qui se fait de mieux en matière d’assurance vie en ligne. Elles reprennent l’ensemble des points forts listés plus haut :

- Des assureurs de renom.

- L’absence de frais sur versement et de frais d’arbitrage.

- Des frais de gestion compétitifs.

- Un large choix de fonds qualitatifs (fonds actions dont des ETF, private equity, fonds immobiliers, fonds obligataires et monétaires, titres vifs, etc.).

- Des options de gestion intéressantes.

💡 Note : les assurances vie en ligne font également partie des meilleures assurances vie vertes (ISR).

Quel est l’avis de Prosper Conseil sur les assurances vie en ligne ?

Les assurances vie en ligne présentent beaucoup d’attraits. Nous avons un point de vue favorable sur ces contrats.

Ils représentent de bonnes alternatives aux assurances vie commercialisées par les banques traditionnelles, et dont nous déplorons trop souvent les frais excessifs et les performances très décevantes en raison d’une offre de fonds trop peu qualitative.

Notre opinion positive au sujet des assurances vie en ligne est renforcée par le fait que non seulement ce sont de bons contrats, mais ce sont aussi des contrats accessibles au plus grand nombre. Le ticket d’entrée est de quelques centaines d’euros.

Les assurances vie en gestion libre permettent de construire une allocation patrimoniale sur mesure avec un choix de fonds très satisfaisant si l’on se tourne vers les meilleures assurances vie en ligne.

Certaines assurances vie en ligne sont des contrats que nous sommes susceptibles de conseiller à nos clients. Et les clients disposant d’encours importants ont la chance de pouvoir investir en assurance vie luxembourgeoise.

L’importance de l’allocation patrimoniale : un mot sur les gestions pilotées en ligne

Au-delà du choix du contrat d’assurance vie et des fonds, l’allocation patrimoniale, c’est-à-dire la part de patrimoine que l’épargnant alloue sur telle et telle classe d’actifs (au travers de fonds) a une grande importance dans la gestion du patrimoine. Cette allocation va dépendre des objectifs de l’épargnant (et notamment son horizon d’investissement).

Les épargnants qui ne sont pas assez chevronnés pour construire leur propre stratégie d’allocation patrimoniale sont tentés de se tourner vers des services de gestion pilotée. De ce côté, il y a du bon et du moins bon.

Les gestions pilotées classiques supportent des frais de gestion que nous jugeons souvent trop importants. Les fintechs proposent des gestions pilotées avec des frais beaucoup plus raisonnables (et des stratégies d’investissement plutôt intéressantes en privilégiant souvent des ETF).

Mais l’épargnant est prisonnier de la stratégie de gestion de la fintech, il n’a pas la possibilité de basculer en gestion libre. Se tourner vers une fintech doit donc être un choix bien réfléchi. Nous préférons les contrats offrant la flexibilité de pouvoir repasser d’une gestion pilotée à une gestion libre.

🧭 De notre côté, nous proposons à nos clients la gestion conseillée : une gestion sur mesure (allocation très diversifiée et personnalisée) et un conseil global à 360 degrés (financier, fiscal et civil). C’est une offre plus personnalisée et beaucoup plus complète que la gestion pilotée. Contactez un gestionnaire de patrimoine Prosper Conseil.

Plus de patrimoine,

plus de revenus,

moins d’impôts !

Un conseil global à 360° pour mieux

profiter de votre patrimoine

Bonjour,

Vous dites que la gestion pilotée est souvent associée à des frais trop importants, moindres si l’on passe par une fintech, mais (ce que j’apprends en lisant votre article) sans possibilité de revenir à une gestion libre.

Mais donc, en prenant une assurance vie en gestion libre et en faisant appel à l’un de vos gestionnaires de patrimoine, est-ce que le coût final sera inférieur à une gestion pilotée ?

Merci d’avance pour votre réponse.

Bonjour,

En gestion pilotée, les frais totaux sont tous inclus. Les meilleurs acteurs tournent autour de 1,5 % par an tout compris, tandis que les moins compétitifs dépassent parfois 3 % par an. Ces frais se décomposent entre :

-Les frais de gestion annuels du courtier/assureur.

-Les frais de gestion du gérant.

-Les frais internes aux fonds eux-mêmes.

Par exemple, le courtier Ramify facture pour son assurance vie : 0,70 % assureur + 0,60 % Ramify + ~0,20 % fonds, soit 1,5 % par an en tout.

Et en effet, il est impossible de repasser en gestion libre chez les acteurs qui proposent exclusivement de la gestion pilotée : il faut ouvrir une nouvelle enveloppe ailleurs.

À l’inverse, la gestion conseillée (comme celle proposée par Prosper Conseil) vous permet de bénéficier d’un accompagnement sur mesure tout en conservant la maîtrise totale de vos investissements. Vous n’êtes donc pas enfermé dans un mode de gestion ni dépendant d’un acteur unique.

Côté frais, il y aura toujours ceux de l’assureur et des fonds, auxquels s’ajoutent des honoraires de conseil dégressifs (compris entre 0,6 % et 0,2 % par an selon l’encours accompagné).

La différence essentielle réside dans la portée du conseil. La gestion conseillée adopte une approche patrimoniale globale (civile, fiscale et financière), tandis que la gestion pilotée reste standardisée et centrée sur une seule enveloppe.

En somme, la gestion conseillée n’a rien à voir avec la gestion pilotée. Elle est plus complète, plus flexible et souvent plus rentable à long terme.

Bien sûr, nous prêchons un peu pour notre paroisse, mais factuellement, le coût total reste inférieur pour un niveau de conseil bien plus approfondi.

Si vous souhaitez un accompagnement sur mesure, je vous invite à échanger directement avec un conseiller Prosper Conseil.

Pourquoi les assurances-vie en ligne sont-elles plus compétitives que les assurances-vie des banques physiques ?

Les assurances vie en ligne sont plus compétitives pour trois principales raisons.

Premièrement, les coûts sont considérablement réduits car les assureurs en ligne n’ont pas à entretenir un réseau d’agences physiques.

Deuxièmement, le processus de souscription est simplifié grâce à l’absence de paperasse (automatisation), ce qui non seulement réduit les coûts opérationnels, mais permet également une gestion plus rapide et plus efficace des contrats.

Troisièmement, les acteurs de l’épargne en ligne offrent une transparence accrue en mettant clairement en avant leurs frais. Cette transparence les oblige à proposer des tarifs toujours plus compétitifs pour attirer et fidéliser les clients.