Faut-il garder son assurance vie ? Notre avis

Faut-il garder son assurance vie alors que le rendement du fonds euro est faible, ou que la performance des unités de compte ou de la gestion pilotée est décevante ? Tout dépend de votre contrat d’assurance vie.

Le fonds euros est un placement idéal pour se constituer une épargne de précaution, ou pour épargner en amont des projets sur le court et moyen terme (achat de résidence principale, mariage, etc.).

Néanmoins, afin de protéger votre épargne de l’inflation, il est recommandé d’investir sur des placements qui rémunèrent mieux que l’inflation comme l’immobilier et les actions. C’est possible au sein d’un bon contrat d’assurance vie (et les bons contrats sont rares), grâce aux unités de compte.

📌 Il faut garder son assurance vie pour les raisons suivantes :

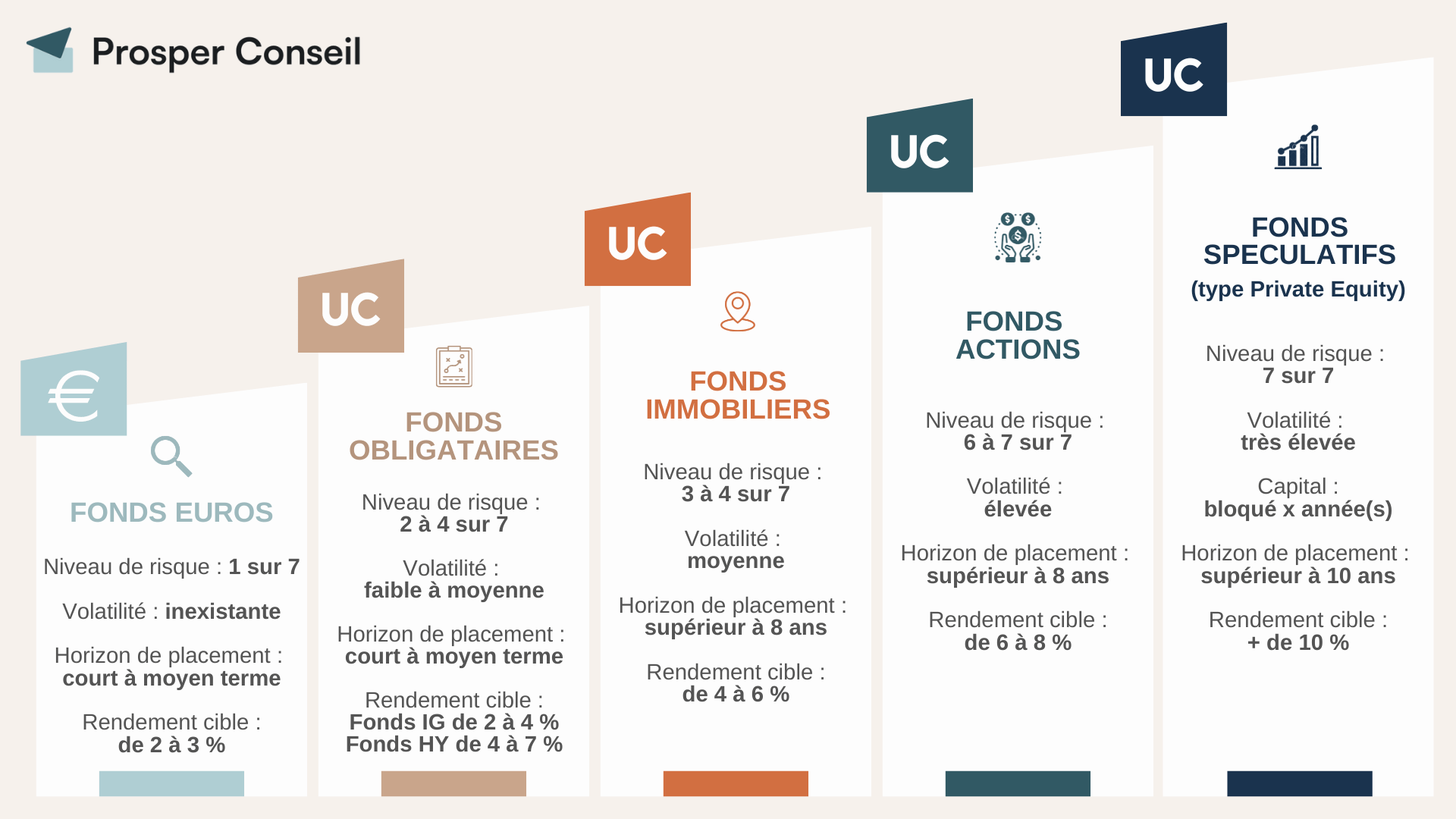

- L’accès aux meilleurs placements (fonds euros, fonds actions, fonds immobiliers, fonds obligataires et fonds monétaires). C’est le cas seulement sur les meilleures assurances vie, sinon il vaut mieux ouvrir une nouvelle assurance vie !

- Une enveloppe capitalisante, c’est-à-dire sans “frottement fiscal”.

- Une fiscalité avantageuse sur les gains lors des retraits (rachats).

- Le meilleur outil pour optimiser sa succession.

Le premier point est le plus délicat. Rares sont les contrats d’assurance vie qui donnent accès aux meilleurs placements (90 % des assurances vie proposent des fonds euros et unités de compte décevants). Vous pouvez contacter un conseiller en gestion de patrimoine Prosper Conseil pour vous aider à prendre votre décision : garder votre assurance vie ou en choisir une meilleure pour mieux placer avec un meilleur rendement ?

Dans cet article, nous expliquons les subtilités à connaitre pour savoir s’il faut garder son assurance vie.

SOMMAIRE

- Garder son assurance vie avec des fonds euros qui ne rapportent plus autant qu’avant ?

- L’inflation grignote la valeur de votre épargne mais l’assurance vie peut y résister

- Faut-il garder son assurance vie au cœur de son patrimoine ?

- Faut-il garder un ancien contrat d’assurance vie ?

- Se faire accompagner pour prendre les bonnes décisions

Garder son assurance vie avec des fonds euros qui ne rapportent plus autant qu’avant ?

Les fonds euros ne rapportent plus autant que dans les années 2000, mais depuis 2022 le rendement est à la hausse. Si on pense aux perspectives, garder son assurance vie pour placer en fonds euro a du sens.

La baisse des performances des fonds euros ces dernières années

Au début des années 90, les fonds euros avaient un rendement d’environ 10 %. La performance des fonds euros a baissé continuellement pendant 30 ans.

Et depuis 2022, le rendement des fonds euro est orienté à la hausse. C’est la fin de l’ère des taux bas.

💡 Note : il n’est pas possible de connaître la performance des fonds euros à l’avance. En effet, le taux de rémunération (participation aux bénéfices) pour l’année N (par exemple 2023) sera communiqué par l’assureur en année N+1 (fin janvier 2024). Cela dit, nous pouvons faire des prévisions vu la conjoncture sur les taux en Europe.

Quid des performances futures ? Faut-il garder son assurance vie ?

Avec la hausse des taux d’intérêt, les performances des fonds euros vont progresser sans faire de miracles. Le rendement moyen attendu est de l’ordre de 2,5 % en 2024 (avec les meilleurs fonds euros proches de 3,5 %). En effet, les fonds euros sont majoritairement composés d’obligations (dettes) qui vont bénéficier de la hausse des taux de manière progressive.

Les performances entre les différents fonds euros peuvent varier du simple au triple et présentent une certaine inertie pour quatre raisons.

Les frais selon les assureurs

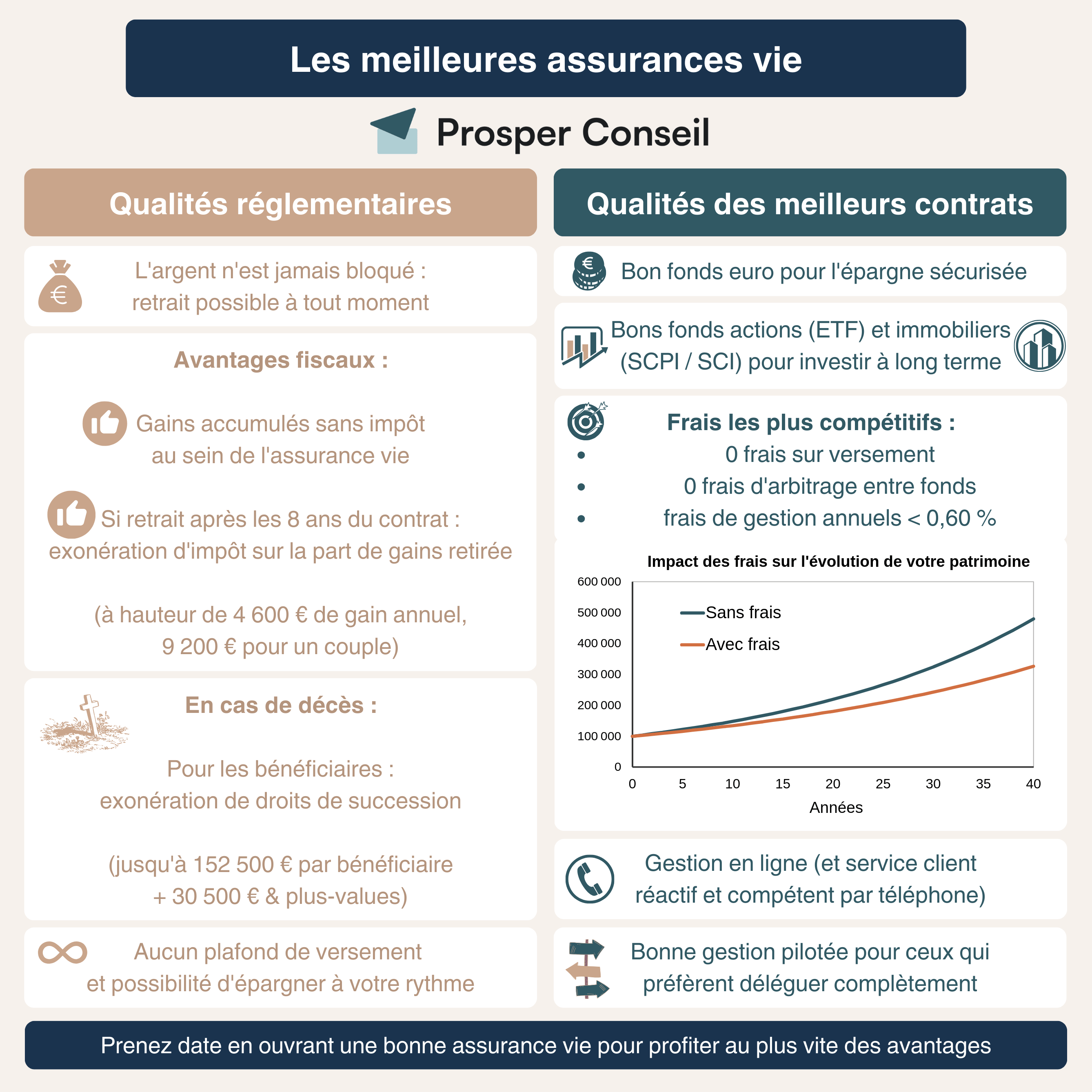

Dans un premier temps, pour avoir les meilleures performances possibles, vous devez choisir les meilleures assurances vie avec le moins de frais possible. En effet, c’est le seul facteur que vous maîtrisez : sélectionner une assurance vie pas chère !

Au-delà des qualités réglementaires propres à tous les contrats, les frais et la qualité des placements sont très variables entre les différents contrats d’assurance vie. À la fin de l’article, nous reviendrons sur les critères à prendre en compte pour choisir un contrat d’assurance vie performant.

Composition des fonds euros (obligations, immobiliers et actions)

Dans un deuxième temps, la performance des fonds euros est liée à l’allocation d’actifs choisie par l’assureur.

En moyenne, les fonds euros sont investis à environ :

- ~ 80 % sur des obligations (dettes d’entreprises et d’États européens) jugées sûres.

- ~ 10 % sur l’immobilier.

- ~ 10 % sur des actions.

Afin de maximiser le rendement, certains assureurs font le choix d’investir plus ou moins sur de l’immobilier et des actions. En effet, généralement, l’immobilier et les actions rapportent plus que les placements en obligations, mais sont aussi plus risqués.

💡 Note : le capital des fonds euros est garanti entre 97 % et 100 % par l’assureur. C’est pourquoi le fonds euro doit trouver le juste milieu pour « servir » une bonne performance, sans prendre trop de risques sur le marché immobilier et/ou actions.

Les réserves ajoutent de l’inertie aux fonds euros

Dans un troisième temps, l’écart de performance entre les assureurs s’explique par une utilisation différente de ses réserves (“trésor de guerre”). Effectivement, la loi impose aux assureurs de reverser aux épargnants un minimum de 85 % des bénéfices financiers du fonds euros.

Les réserves sont alors utilisées par l’assureur pour lisser les performances dans le temps. Ainsi, elles ajoutent de l’inertie aux fonds euros qui reflètent le marché des taux avec une certaine latence.

Certains assureurs font alors le choix de reverser aux épargnants uniquement le minimum légal des bénéfices financiers du fonds euros. Tandis que d’autres assureurs versent plus que le minimum. Le détail de ces réserves est accessible sur Good Value for Money.

Si ces bénéfices ne sont pas reversés aux épargnants, alors le surplus des bénéfices financiers du fonds euros est considéré comme des réserves. Dans tous les cas, l’assureur est obligé de reverser ses réserves dans les 8 ans suivant la mise en provisions.

L’inertie des fonds euros est liée à la maturité des obligations

Pour finir, l’inertie du fonds euro est principalement due à un investissement sur des obligations à maturité longue (environ 7-8 ans). Ainsi, ces obligations sont renouvelées au fil de l’eau par l’assureur. Cela explique pourquoi le rendement des fonds euros était bas et remonte progressivement.

En effet, les assureurs doivent d’abord “écouler leurs stocks” d’anciennes obligations peu rentables. Puis, les assureurs pourront progressivement acheter des obligations récentes et plus rentables afin d’augmenter le rendement des fonds euros. Faut-il garder ses fonds euros en assurance vie pour autant ?

Vous pouvez garder une partie de vos fonds euros pour vos projets sur le court et moyen terme. Néanmoins, pour les projets long terme, nous vous conseillons de diversifier votre assurance vie sur des placements qui protègent mieux de l’inflation (les actions et l’immobilier).

De plus, il existe des alternatives plus réactives au marché de taux : les fonds monétaires.

Dans quel cas garder ses fonds euros ?

Les placements avec capital garanti comme le fonds euro et les livrets sont utiles pour :

- Se créer une épargne de sécurité.

- Réaliser des projets sur le court et moyen terme (achat résidence principale, mariage, etc.).

- Avoir de la tranquillité et de la sérénité d’esprit, pour en complément investir sur le long terme dans l’immobilier et les actions (qui sont généralement plus rentables, mais plus risqués).

💡 Note : la proportion de fonds euros dans votre patrimoine peut varier et dépend de votre profil et de vos objectifs. Par exemple, à l’approche de la retraite, il peut être pertinent de « sécuriser » une partie de vos gains en actions et en immobilier sur le fonds euro. Attention aussi à choisir les meilleurs fonds euros sur les meilleurs contrats d’assurance vie.

Les alternatives aux fonds euros au sein de l’assurance vie

Les fonds euros sont comme “des gros paquebots” avec de l’inertie, et qui mettent plusieurs années à actualiser leurs rendements.

Ainsi, en cas de remontée soudaine des taux d’intérêt, vous pouvez (par exemple) temporairement arbitrer vos fonds euros vers des fonds monétaires. Les fonds monétaires sont peu risqués car investis sur de la dette à court terme (< 1 an).

De plus, vous capitalisez mieux sur un fonds monétaire que sur un fonds en euros. En effet, en tant qu’unités de compte, les fonds monétaires sont taxés aux prélèvements sociaux (17,2 %) uniquement en cas de retrait (rachat). Tandis que les fonds euros sont taxés tous les ans au fil de l’eau aux prélèvements sociaux. Et ce, même si vous n’effectuez pas de retrait sur vos fonds euros.

Aussi, hors assurance vie, vous pouvez temporairement placer votre argent sur les livrets d’épargne, comme le livret A et/ou le LDDS. Mais aussi le livret d’épargne populaire (LEP) pour les foyers avec de faibles revenus.

💡 Note : chez Prosper Conseil, nous suivons et identifions pour vous les opportunités de marché. Si vous souhaitez bénéficier d’un accompagnement sur mesure et complet sur le plan civil, fiscal et financier, contactez un gestionnaire de patrimoine Prosper.

Plus de patrimoine,

plus de revenus,

moins d’impôts !

imUn conseil global à 360° pour mieux

profiter de votre patrimoine

L’inflation grignote la valeur de votre épargne mais l’assurance vie peut y résister

L’inflation est un vrai souci pour les épargnants. Les placements sans risque (notamment les fonds euros) peinent à compenser l’inflation.

Cependant, avec l’assurance vie, vous pouvez investir sur des fonds qui protègent de l’inflation : fonds actions et fonds immobiliers (unités de compte en assurance vie).

Investir dans des fonds immobiliers via les unités de compte en assurance vie

Dans une bonne assurance vie, vous aurez un bon choix d’unités de compte (fonds d’investissement) en plus du fonds euro. Donc vous pouvez notamment investir sur des fonds immobiliers “pierre papier” : SCI, OPCI et SCPI.

En pratique, les sociétés civiles de placement immobilier (SCPI) sont le placement le plus plébiscité par les épargnants. Ainsi, les SCPI en assurance vie permettent :

- d’investir facilement dans l’immobilier ;

- de recevoir des revenus, sans pour autant subir les contraintes de l’investissement immobilier en direct (gestion locative, travaux, etc.) ;

- et d’optimiser la fiscalité de son immobilier.

Investir dans des fonds actions avec les unités de compte en assurance vie

Avec les unités de compte en assurance vie, vous pouvez investir dans des fonds actions. Ils permettent de facilement diversifier vos investissements dans les entreprises du monde entier et de tous les secteurs. Parmi les stratégies, investir dans des ETF (Exchange-Traded Funds) se démarque comme l’une des solutions les plus efficaces.

💡 Note : à titre d’exemple, sur les meilleures assurances vie, vous pouvez investir en bourse, sur le marché actions, avec l’ETF MSCI World qui regroupe les 1 550 plus grandes actions internationales des pays développés. Il y a également des fonds Nasdaq, Europe, pays émergents, etc.

Faut-il garder son assurance vie au cœur de son patrimoine ?

Selon nous, il faut garder son assurance vie pour optimiser son patrimoine au niveau financier, fiscal et civil. Mais à condition de choisir une bonne assurance vie.

L’assurance vie est une enveloppe capitalisante dans laquelle vous pouvez investir sur les trois principales classes d’actifs (actions, obligations et immobilier) tout en bénéficiant d’une fiscalité avantageuse et d’une succession optimisée.

L’assurance vie est multiprojet

L’assurance vie est une enveloppe fiscale très polyvalente et flexible. Ainsi, l’assurance vie convient pour tout projet : financement des études des enfants, complément de revenus à la retraite, etc. Elle vous accompagne tout au long de votre vie pour bien investir.

Enveloppe capitalisante

En assurance vie, c’est le retrait qui est générateur de la fiscalité (fiscalité rachat assurance vie). En effet, tant que vos gains restent dans l’assurance vie, vous n’êtes pas imposé et vous n’avez rien à déclarer à l’administration fiscale.

Ainsi, en assurance vie vous pouvez profiter pleinement des intérêts composés (intérêts sur intérêts) sans “friction fiscale”.

Fiscalité avantageuse au cours de la vie du contrat

À partir de 8 ans de détention de votre contrat d’assurance vie, lorsque vous effectuez un retrait, vous bénéficiez d’une exonération au titre de l’impôt sur le revenu dans la limite de 4 600 € de gains annuels (ou 9 200 € pour un couple marié ou pacsé).

Ainsi, vous pouvez obtenir un complément de revenus exonéré d’impôt.

Faut-il garder son assurance vie pour la fiscalité avantageuse à la succession ?

La fiscalité de l’assurance vie est très avantageuse pour optimiser sa succession. Et pour cause, vous pouvez optimiser votre succession en désignant des bénéficiaires (stipulation pour autrui).

Versements avant 70 ans (article 990 I du CGI)

Concernant vos versements effectués avant vos 70 ans, vos bénéficiaires bénéficient d’un abattement de 152 500 € chacun, sans imposition (sauf prélèvements sociaux à 17,2 % sur les gains).

Pour le capital compris entre 152 500 € et 852 500 €, vous êtes taxé à 20 %. Puis, au-delà, vous êtes taxé à 31,25 %.

Versements après 70 ans (article 757 B du CGI)

Concernant vos versements après vos 70 ans, vos bénéficiaires bénéficient d’un abattement de 30 500 € (pour l’ensemble de vos bénéficiaires). Au-delà, vous êtes taxé selon le barème des droits de succession.

De plus, la garantie (base imposable) est limitée forfaitairement au montant des primes versées après le 70ème anniversaire. Pour simplifier, dans la majorité des cas, vos gains sont complètement exonérés de droits de succession (nets de prélèvements sociaux).

Faut-il garder un ancien contrat d’assurance vie ?

Pour savoir s’il est pertinent de garder votre ancien contrat d’assurance vie (ou même une assurance vie récente), vous devez regarder attentivement :

- Les frais de votre ancien contrat.

- La qualité du fonds euro et des unités de compte du contrat.

- Votre situation personnelle (si vous avez plus de 70 ans et/ou si vous avez effectué des versements sur votre contrat avant le 13 octobre 1998) si vous souhaitez optimiser votre succession.

Les frais de votre contrat

Au-delà des qualités réglementaires de l’assurance vie, il y a les caractéristiques propres à chaque contrat. Il existe plus de 200 contrats d’assurance vie et seulement une dizaine sont intéressants selon nous.

il est important de vérifier les frais qui sont propres à chaque contrat d’assurance vie.

Ainsi, les principaux critères à vérifier sont les suivants :

- Aucun frais de versement et d’arbitrage.

- Des frais de gestion annuels sur unités de compte à 0,75 % maximum (idéalement 0,50 %).

- 100 % des loyers de SCPI reversés.

💡 Note : à partir de 250 000 €, vous pouvez investir avec l’assurance vie luxembourgeoise et bénéficier : (1) d’un univers d’investissement plus large que l’assurance vie française, (2) de la possibilité d’obtenir une ligne de crédit lombard en nantissant votre actifs, (3) et de frais de gestion similaires aux meilleures assurances vie françaises. Notre cabinet possède une expertise de pointe sur les sujets liés à l’assurance vie luxembourgeoise, vous pouvez contacter un gestionnaire de patrimoine Prosper pour en savoir plus.

La qualité du fonds euro et des unités de compte du contrat

Si votre contrat n’est pas doté d’un bon fonds euro et/ou de bonnes unités de compte, inutile de garder votre assurance vie. (Sauf exception, cf. le point suivant au sujet de votre situation personnelle).

Dans la gamme d’unités de compte du contrat, vous devez avoir le choix entre des fonds de gestion traditionnels de plusieurs sociétés de gestion (architecture différente). Mais aussi des ETF (trackers). Et des fonds immobiliers (SCPI, SCI, OPCI). L’accès aux fonds de private equity est également apprécié, ainsi que les fonds sur les matières premières (or notamment).

Ainsi, vous pourrez diversifier votre capital sur les meilleurs fonds, pour générer un meilleur rendement et avec un patrimoine plus résilient.

Votre situation personnelle

Il est conseillé de garder votre ancien contrat d’assurance vie dans deux situations, au regard de l’optimisation de votre succession.

Si vous avez plus de 70 ans

Dans le cadre des donations et succession après 70 ans, il faut probablement garder votre ancien contrat d’assurance vie. En effet, comme vu plus haut, les sommes versées avant vos 70 ans bénéficient de nombreux avantages à la succession.

💡 Note : si vous souhaitez un complément de revenu à la retraite tout en optimisant votre succession, alors il sera sûrement pertinent d’abord de consommer le capital placé sur des enveloppes qui n’offrent pas d’avantages à la succession comme le compte-titres ordinaire (CTO) et le plan d’épargne en actions (PEA).

Si vous avez des anciens contrats en assurance vie

Vous devez conserver votre contrat d’assurance vie s’il bénéficie d’une exonération exceptionnelle au titre de la succession :

| Date de souscription du contrat | Âge de l’assuré au moment du versement | Versement avant le 13 octobre 1998 | Versement après le 13 octobre 1998 |

|---|---|---|---|

| Avant le 20 novembre 1991 | Pas d’importance. | Exonération (sauf modification de l’économie du contrat après le 20/11/91). | Après abattement de 152 500 € par bénéficiaire, 20 % de taxation sur les 700 000 premiers euros. Puis, 31,25 % au-delà. |

| Après le 20 novembre 1991 | Avant 70 ans. | Exonération. | Après abattement de 152 500 € par bénéficiaire, 20 % de taxation sur les 700 000 premiers euros. Puis, 31,25 % au-delà. |

| Après le 20 novembre 1991 | Après 70 ans. | Droits de succession après un abattement de 30 500 € (et exonération des plus-values). | Droits de succession après un abattement de 30 500 € (et exonération des plus-values). |

Ainsi, selon notre tableau sur la fiscalité de l’assurance vie à la succession, vous pouvez être exonéré d’imposition dans deux cas :

- Premier cas, si vos versements ont été réalisés (1) avant le 13 octobre 1998 sur (2) des contrats souscrits avant le 20 novembre 1991 (quel que soit votre âge).

- Deuxième cas, si vos versements ont été réalisés (1) avant vos 70 ans et (2) avant le 13 octobre 1998, sur (3) des contrats souscrits après le 20 novembre 1991.

Se faire accompagner pour prendre les bonnes décisions

🧭 En conclusion, nos conseillers peuvent vous accompagner pour prendre les meilleures décisions :

- Nos conseillers déterminent s’il faut garder votre assurance vie actuelle et/ou en ouvrir une meilleure. Il peut aussi être recommandé de diversifier sur plusieurs assurances vie.

- Ils optimisent le choix de vos placements en assurance vie (nous définissons une allocation patrimoniale optimisée dans votre situation).

Chez Prosper Conseil, nous vous accompagnons sur les axes financiers, fiscaux et successoraux de votre patrimoine.

Ainsi, notre conseil ne se limite pas à l’assurance vie. Nous pouvons vous fournir un conseil complet et indépendant au sens de la directive MIF2. N’hésitez pas à contacter un gestionnaire de patrimoine Prosper Conseil.

Plus de patrimoine,

plus de revenus,

moins d’impôts !

Un conseil global à 360° pour mieux

profiter de votre patrimoine