Conseiller en gestion de patrimoine (CGP) : Fiche métier

La fiche métier du conseiller en gestion de patrimoine (CGP) est assez méconnue et parfois entourée de préjugés :

- Les CGP s’adresseraient exclusivement aux personnes riches.

- Ils ne seraient là que pour “vendre” des produits financiers.

- Avec l’arrivée d’internet (contenus gratuits, formations en ligne, etc.), les CGP auraient perdu de leur utilité.

📌 Pourtant, la réalité de la fiche métier du conseiller en gestion de patrimoine est bien différente :

- Les cabinets de conseil en gestion de patrimoine accompagnent une clientèle variée : retraités, salariés, chefs d’entreprise, mais aussi jeunes actifs en phase de constitution de patrimoine.

- D’un côté, la plupart des CGP sont effectivement rémunérés par des commissions sur les placements qu’ils proposent (CGP gratuits), ce qui peut entrainer un biais dans le conseil. De l’autre côté, il existe aussi les CGPI au conseil indépendant qui perçoivent exclusivement des honoraires de conseil (comme les avocats) et agissent donc uniquement dans l’intérêt de leurs clients.

- Bien que les contenus en ligne (blogs, vidéos, etc.) sur la finance se multiplient, ils ne remplacent pas l’expertise et l’approche personnalisée d’un CGP. La gestion de patrimoine repose sur une connaissance approfondie de la fiscalité, des lois et de l’évolution des marchés : des domaines exigeant une veille constante et une pratique de terrain.

Derrière une stratégie patrimoniale réussie se cache une relation de confiance, basée sur la compréhension des enjeux et projets personnels de chaque client. Pour cette raison, nous avons rédigé une fiche métier du conseiller en gestion de patrimoine afin d’y apporter une meilleure clarté.

SOMMAIRE

- Qu’est-ce qu’un conseiller en gestion de patrimoine ?

- Les missions d’un conseiller en gestion de patrimoine

- Les compétences pour devenir CGP

- Études et formations pour devenir conseiller en gestion de patrimoine

- Salaire d’un conseiller en gestion de patrimoine

- Perspectives de carrière d’un conseiller en gestion de patrimoine

- Ce qu’il faut retenir sur la métier du conseiller en gestion de patrimoine

Qu’est-ce qu’un conseiller en gestion de patrimoine ?

Un conseiller en gestion de patrimoine (CGP) est un professionnel qui accompagne les particuliers et les entreprises (personnes physiques et morales) dans l’optimisation de leurs actifs (biens immobiliers et financiers) et passifs (dettes). Son rôle consiste à structurer et optimiser les revenus et le patrimoine des clients, en fonction de leurs projets de vie à court, moyen et long terme.

Le CGP tient compte de l’ensemble du patrimoine, mais aussi de la situation :

- personnelle : âge, régime matrimonial, enfants, etc. ;

- professionnelle : salarié, profession libérale, entrepreneur, etc. ;

- fiscale : impôt sur le revenu, prélèvements sociaux, CEHR, impôt sur les sociétés, etc. ;

- sociale : cotisations, assurance emprunteur, etc. de son client.

💡 Note : la gestion conseillée du CGP offre un accompagnement global et sur mesure. Sur l’ensemble du patrimoine du client et à 360 degrés (financier, fiscal et civil). Bien au-delà de la simple gestion pilotée d’une assurance vie, par exemple, qui ne porte que sur une fraction du patrimoine du client et que sous l’angle financier.

Où exerce-t-il ?

🏦 Un CGP travaille généralement dans une banque privée ou un cabinet de conseil spécialisé. En pratique, il peut exercer dans un bureau et/ou à distance, grâce aux nouvelles pratiques comme les visioconférences.

Chez Prosper Conseil, nous proposons un accompagnement global (financier, fiscal et civil) 100 % en ligne, conçu pour répondre aux attentes de nos clients francophones à travers le monde, et pour encourager l’autonomie et valoriser l’esprit entrepreneurial du métier de conseiller en gestion de patrimoine.

💻 Chaque client chez Prosper Conseil dispose d’un conseiller attitré et de son binôme office manager, joignables par mail, WhatsApp et visioconférence. Cette organisation assure une communication fluide et rapide, parfaitement adaptée à un mode de vie moderne, y compris pour les expatriés.

Plus de patrimoine,

plus de revenus,

moins d’impôts !

Un conseil global à 360° pour mieux

profiter de votre patrimoine

Les missions d’un conseiller en gestion de patrimoine

1️⃣ Le conseiller en gestion de patrimoine commence par établir un diagnostic complet du patrimoine de son client.

2️⃣ Une fois le profil de risque investisseur défini et les projets à court et long terme clarifiés, il élabore une stratégie patrimoniale adaptée.

3️⃣ Tout au long de la relation, le conseiller suit l’évolution du patrimoine et s’assure de la pertinence des placements recommandés (en effectuant des ajustements si nécessaire).

Voici les trois phases détaillées des missions de la fiche métier du conseiller en gestion de patrimoine.

Phase 1 : analyse de la situation patrimoniale

🔎 La première étape du travail d’un CGP consiste en une évaluation détaillée des revenus, des dépenses, des actifs (immobilier, placements financiers et “résiduels”), des passifs (dettes) et des projets de vie du client.

Ainsi, cette analyse permet de dresser un bilan patrimonial global et de mieux comprendre les priorités du client, telles que :

- Préparer sa retraite, éventuellement devenir financièrement indépendant à 50 ans.

- Financer les études des enfants.

- Préparer la transmission de son patrimoine.

- Diversifier son patrimoine pour multiplier les sources de revenus.

- Protéger le conjoint (héritage et succession : qui hérite ?)

- Réduire ses impôts.

- Etc.

Le CGP établit également le profil de risque du client, sur une échelle de 1 à 7, allant du plus prudent au plus dynamique. Cette étape obligatoire est imposée par la réglementation encadrant le statut de conseiller en investissements financiers (CIF), délivré par l’Autorité des marchés financiers (AMF).

💡 Note : l’activité de conseil est soumise à une réglementation rigoureuse. Le client doit ainsi signer plusieurs documents clés pour formaliser la relation, notamment le document d’entrée en relation, la lettre de mission, le questionnaire (personne physique et/ou morale) et la déclaration d’adéquation. Ces documents sont essentiels : ils officialisent les informations et objectifs communiqués par le client, tout en attestant que le CGP a respecté son devoir de conseil.

Phase 2 : recommandations et stratégies patrimoniales

Les recommandations du conseiller en gestion de patrimoine couvrent différents domaines, tels que :

- la diversification des placements : investir en bourse (actions et obligations), investir en immobilier locatif, investir dans l’or, investir en private equity, etc. ;

- la mise en place de dispositifs de défiscalisation comme le plan d’épargne retraite (PERin) et/ou le Girardin industriel.

- le conseil civil : choix du bon régime matrimonial, personnalisation et optimisation de la transmission, etc.

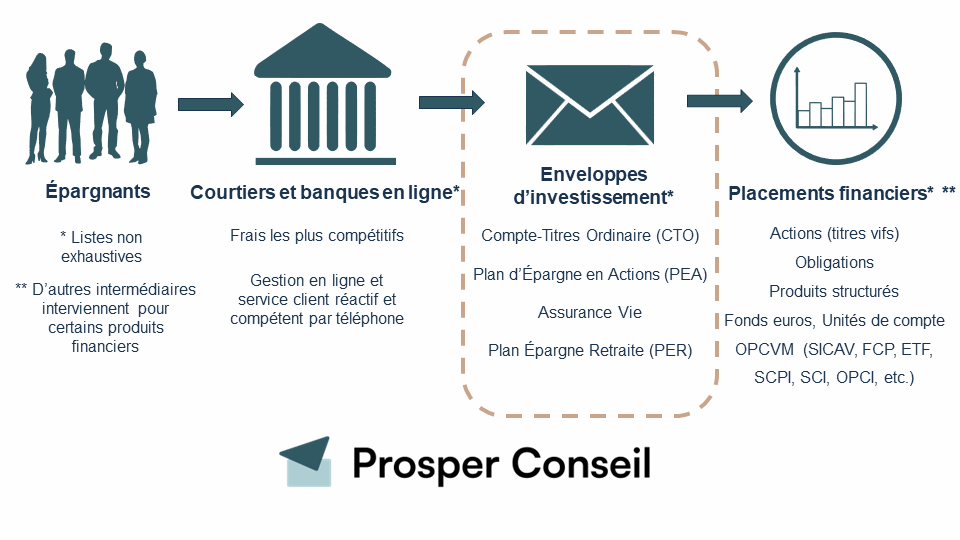

L’objectif est d’optimiser l’allocation patrimoniale du client en tenant compte de son profil de risque, de sa situation et de ses priorités personnelles. Dans ce cadre, le CGP peut orienter le client vers des établissements financiers (courtiers, banques en ligne), des enveloppes d’investissement spécifiques et des placements adaptés.

Exemple : le CGP détermine les pourcentages dédiés aux différents placements financiers dans le patrimoine du client (allocation patrimoniale), puis loge ces placements dans la meilleure assurance vie, le meilleur PEA et le meilleur PERin.

📢 C’est à ce stade que l’indépendance du CGP joue un rôle crucial. Il faut être sélectif, car 95 % des CGPI (dits indépendants) délivrent en réalité du conseil non indépendant rémunéré par des partenaires via rétrocommissions. Selon la réglementation MIF 2, seuls 5 % des CGPI délivrent un conseil indépendant, donc rémunéré uniquement par des honoraires de conseil, ce qui garantit les recommandations les plus objectives possibles, sans rétrocommissions par des partenaires. C’est le cas de Prosper Conseil. Nous recevons d’ailleurs de nombreuses candidatures de CGP qui souhaitent exercer le métier chez nous “pour faire du vrai conseil”, après avoir été déçus du conseil biaisé qu’ils devaient délivrer dans les banques et les cabinets CGP traditionnels.

⚠️ Un CGP ou CGPI au conseil non indépendant (plus de 95 % de la profession) perçoit des commissions sur les produits qu’il recommande. Il peut donc avoir tendance à privilégier des placements plus chargés en frais, moins performants pour les épargnants, mais plus avantageux pour sa rémunération.

Conseil indépendant ou non indépendant ? Vous le voyez en signant la lettre de mission du CGP ou CGPI, le type de conseil est indiqué clairement (case cochée).

Phase 3 : suivi et ajustement

⌛️ La mission du conseiller en gestion de patrimoine se poursuit par un suivi régulier et des ajustements en fonction de l’évolution des marchés, de la situation du client et de ses projets. Ce suivi devient particulièrement crucial lors d’événements personnels tels qu’une naissance, un mariage, un divorce, un changement de travail ou un héritage.

Selon nous, un CGP doit être passionné par son métier. En effet, ce rôle repose sur une veille constante des évolutions économiques, financières et juridiques. Le CGP doit rester informé des nouvelles opportunités, des changements de réglementation et des tendances du marché pour accompagner au mieux ses clients.

💹 Exemple : lorsque les politiques monétaires des banques centrales évoluent et entraînent des variations des taux d’intérêt, le CGP doit s’adapter. Par exemple, il pourrait privilégier les fonds monétaires aux fonds en euros, qui pourraient temporairement mieux performer dans ce contexte.

💡 Note : nos conseillers Prosper Conseil partagent tous une véritable passion pour la gestion de patrimoine et l’investissement, qu’ils pratiquent également à titre personnel. Au-delà de la formation BAC+5 de nos CGP, cette expérience concrète de l’investissement leur permet de proposer les solutions les plus pertinentes du marché, sachant qu’ils investissent eux-mêmes sur les placements recommandés.

Les compétences pour devenir CGP

Devenir conseiller en gestion de patrimoine exige un équilibre entre compétences techniques et qualités relationnelles. Ces deux aspects sont indispensables pour exceller dans ce métier.

Le bagage technique (hard skills)

📚 D’un côté, il y a les compétences techniques, ou “hard skills” :

- Connaissances financières et économiques : excellente compréhension de la gestion de patrimoine, la fiscalité, les investissements financiers, et la réglementation des marchés (AMF).

- Réglementation bancaire et financière : maîtrise des normes légales et éthiques qui encadrent les activités d’investissement, notamment les règles de conformité (statut de CIF, réglementation MIF 2).

- Connaissances en marchés financiers : maîtrise à 100% des placements (actions, obligations, fonds d’investissement, etc.) et des mécanismes de marché.

- Fiscalité et droit civil : compétences en droit de la famille, droit de succession, différents régimes fiscaux immobiliers et fiscalité des placements financiers.

- Outils informatiques : maîtrise des logiciels patrimoniaux (ex. Harvest) et des outils comme Excel pour établir des bilans et simuler des scénarios.

Cependant, les compétences techniques ne suffisent pas. Le CGP doit aussi posséder des qualités humaines, ou “soft skills”. Elle sont essentielles pour établir une relation de confiance et répondre aux besoins spécifiques des clients.

Le savoir-être (soft skills)

🤝 D’un autre côté, les “soft skills” apportent une dimension humaine au métier :

- Écoute et empathie : comprendre les besoins profonds des clients pour leur proposer des solutions parfaitement adaptées.

- Capacité de questionnement : poser les bonnes questions pour collecter des informations précises et pertinentes pour vos recommandations.

- Pédagogie : vulgariser les concepts financiers complexes afin que le client comprenne et s’implique davantage.

- Communication écrite : rédiger des rapports et recommandations avec clarté et précision.

- Discrétion et respect du secret professionnel : gérer rigoureusement les données personnelles et financières dans le respect des réglementations (RGPD).

- Force de proposition : présenter et défendre avec assurance ses préconisations, un point clé lorsqu’il s’agit du patrimoine de toute une vie.

- Développement de réseau : nouer des relations durables avec des professionnels reconnus (avocats, notaires, experts-comptables) pour offrir des services complémentaires et enrichir votre offre.

Ces compétences permettent aux CGP au conseil indépendant d’offrir des conseils globaux et personnalisés avec une vision à 360°. Cela contraste fortement avec l’approche centrée sur les produits souvent privilégiée par les CGP au conseil non indépendant. Ce sont 2 métiers différents.

Études et formations pour devenir conseiller en gestion de patrimoine

📖 Un parcours académique solide est un atout, mais pas indispensable pour devenir gestionnaire de patrimoine. En effet, de nombreux CGP viennent d’horizons variés et se sont reconvertis grâce à leur expérience ou des formations spécialisées.

Quelles études pour devenir CGP ?

Généralement, les formations les plus recherchées pour ce métier sont des diplômes de niveau BAC +5 en gestion de patrimoine, finance ou droit :

- Masters en Gestion de Patrimoine proposés par les universités.

- Formations des grandes écoles : MBA Gestion des Patrimoines, MSc International Wealth Management.

- Formations des instituts spécialisés, tels que l’AUREP (Association Universitaire de Recherche et d’Enseignement sur le Patrimoine) ou JurisCampus.

➡️ Pour ceux qui souhaitent se lancer sans passer par une formation classique, des formations spécialisées et plus courtes existent. Par exemple, une formation de 150 heures minimum est nécessaire pour obtenir le statut de CIF. Cette formation est nécessaire pour exercer mais purement réglementaire (vous n’apprendrez rien en pratique sur l’investissement, l’optimisation fiscale, etc.).

💡 Note : pour en savoir plus, vous pouvez consulter notre article dédié : Comment devenir conseiller en gestion de patrimoine ?

Statut et obligations légales d’un CGP

🚨 Le métier de conseiller en gestion de patrimoine est strictement encadré par des règles légales et déontologiques. Pour percevoir une rémunération pour ses conseils, le CGP doit :

- Disposer du statut CIF (Conseiller en Investissements Financiers) pour garantir le sérieux et la conformité des recommandations. Notez que dans le registre de l’ORIAS (Organisme pour le registre unique des intermédiaires en assurance, banque et finance), c’est bien le cabinet qui possède le statut de CIF.

- Réussir l’examen de l’Autorité des marchés financiers (AMF), obligatoire depuis 2020.

Cet examen de l’AMF atteste des compétences du conseiller en matière de régulation des marchés et de protection des investisseurs, et inclut notamment :

- La maîtrise des obligations légales du conseiller.

- La compréhension des mécanismes de marché et de régulation.

- La connaissance des droits des investisseurs.

- L’assurance d’un conseil éthique et transparent.

De plus, pour ouvrir un cabinet ou exercer en tant qu’indépendant, un CGP doit adhérer à une chambre professionnelle agréée. En France, les quatre chambres labellisées sont :

- L’ANACOFI : Association Nationale des Conseils Financiers.

- La CNCGP : Chambre Nationale des Conseils en Gestion de Patrimoine.

- La CNCEF : Chambre Nationale des Conseils Experts Financiers.

- La Compagnie des CGP-CIF.

💰 Le coût annuel d’adhésion varie entre 100 € et 400 € par personne.

Certifications complémentaires possibles

Pour élargir son champ de compétences, un CGP peut également obtenir des certifications complémentaires (en plus du statut CIF) selon ses besoins et spécialités :

- Intermédiaire en assurance (IAS) : pour proposer des produits d’assurance.

- Intermédiaire en opérations de banque et services de paiement (IOBSP) : pour accompagner les clients dans le financement et les services bancaires.

- Carte d’agent immobilier : pour réaliser des transactions immobilières.

- Compétence juridique appropriée (CJA) : pour donner des conseils plus précis en droit patrimonial (actes sous seing privé).

Salaire d’un conseiller en gestion de patrimoine

💸 Le salaire d’un conseiller en gestion de patrimoine dépend de son statut (salarié CGP ou à son compte CGPI), du mode de rémunération (conseil non indépendant ou conseil indépendant) et de son expérience. En moyenne, la rémunération du CGP varie entre 30 000 € et 70 000 € brut par an.

Pour les conseillers entrepreneurs, les revenus peuvent être bien plus élevés et ne sont pas plafonnés. Tout dépend du nombre de clients, de leur fortune et de la performance des placements qu’ils gèrent.

🌍 La localisation géographique influence également les rémunérations. Dans les grandes villes, notamment à Paris, les salaires sont souvent plus élevés, en raison de la forte demande et du coût de la vie. À l’inverse, les zones rurales offrent généralement des rémunérations plus modestes.

Les rémunérations variables d’un CGP

Dans les banques privées et les cabinets, les rémunérations variables sont courantes. Elles visent à motiver et fidéliser les conseillers. Parmi les compléments les plus fréquents, on trouve :

- Les bonus liés aux performances (souvent basés sur le chiffre d’affaires généré).

- L’épargne salariale : prime de participation, d’intéressement et abondements.

Perspectives de carrière d’un conseiller en gestion de patrimoine

🛣️ Au fil des années, un conseiller en gestion de patrimoine (CGP) peut diversifier sa clientèle et adapter ses services à des besoins variés.

Les clients du CGP

Selon ses compétences et ses ambitions, il peut travailler avec :

- Des particuliers en gestion patrimoniale classique. Accompagnement de clients avec un patrimoine de plusieurs dizaines/centaines de milliers d’euros, souvent en phase de constitution ou de transmission.

- Des familles fortunées ou des UHNWI (ultra-high-net-worth individuals) en gestion de fortune. Conseil personnalisé pour des particuliers ou des familles avec un patrimoine de plusieurs millions d’euros. Ces profils présentent souvent des besoins complexes (optimisation fiscale internationale, structuration patrimoniale au travers d’une holding patrimoniale ou d’un trust, etc.).

En complément du conseil en gestion de patrimoine personnel (personnes physiques), le conseiller peut également accompagner les chefs d’entreprise dans la gestion de leur patrimoine professionnel (personnes morales). Notamment sur des aspects tels que l’épargne salariale, la transmission d’entreprise, ou l’optimisation des placements de trésorerie d’entreprise.

💡 Note : le CGP peut également développer une spécialisation pour se différencier et augmenter sa valeur ajoutée : ingénierie patrimoniale, conseil en investissement locatif, gestion avancée de portefeuilles, structuration internationale du patrimoine, etc.

Évolution de carrière

Le métier de CGP offre aussi de nombreuses opportunités d’évolution professionnelle qui permettent d’accéder à des postes stratégiques ou de se repositionner sur de nouvelles activités.

1️⃣ Intégrer des fonctions managériales. Les postes de management dans les banques privées ou grands cabinets incluent :

- La gestion d’équipes de conseillers.

- La supervision des portefeuilles clients stratégiques.

- La définition des orientations commerciales et marketing.

2️⃣ Devenir associé au sein d’un cabinet. Rejoindre un cabinet en tant qu’associé offre l’accès à une position stratégique avec :

- Une participation au capital et des bénéfices liés à la croissance de l’entreprise.

- Une implication directe dans les décisions stratégiques, comme le développement de nouvelles offres ou l’expansion géographique.

3️⃣ Créer son propre cabinet. Devenir indépendant pour gagner en autonomie et flexibilité. Ce choix permet de développer sa propre clientèle et de choisir ses orientations stratégiques.

Ce qu’il faut retenir sur la fiche métier du conseiller en gestion de patrimoine

Pour résumer, le métier de conseiller en gestion de patrimoine consiste à accompagner les particuliers et les entreprises dans la gestion, l’optimisation et la sécurisation de leurs finances. Ce rôle exige une analyse globale des actifs, passifs et projets de vie des clients pour leur proposer des solutions adaptées.

🔑 Les prérequis : un CGP n’a pas besoin d’une formation spécifique pour exercer. Cependant, disposer de diplômes de niveau BAC+5 en gestion de patrimoine, finance ou droit facilite grandement l’embauche, en particulier dans des cabinets prestigieux ou des banques privées. À noter que l’examen AMF est obligatoire pour exercer légalement.

Rétrocommissions et/ou honoraires : un choix stratégique

🧭 Avant de se lancer dans cette carrière passionnante, il est essentiel de comprendre la distinction entre :

- Les CGP au conseil non indépendant (95 % de la profession). Ils sont rémunérés par leurs partenaires via rétrocommissions sur les placements vendus. Ces conseillers perçoivent des commissions sur les produits financiers qu’ils recommandent (assurance vie, SCPI, etc.). Ce modèle peut limiter leur champ d’action et les inciter à privilégier des produits plus rémunérateurs pour eux, parfois au détriment de l’objectivité.

- Les CGP au conseil indépendant (5 % de la profession). Ils sont rémunérés exclusivement par leurs clients, avec interdiction de percevoir une rémunération de la part des partenaires. Ces professionnels sont donc rémunérés uniquement par des honoraires de conseil, comme les avocats. Ce statut correspond à une approche éthique centrée sur l’intérêt exclusif des clients. Leur indépendance garantit des recommandations objectives, sans lien avec des courtiers ou placements spécifiques. Ces CGP recommandent typiquement des ETF et fonds clean share, les frais sont bien moindres et les performances meilleures pour les clients.

Le choix entre ces statuts dépendra de vos convictions personnelles, de votre vision du métier de CGP et de votre stratégie professionnelle. Chez Prosper Conseil, nous avons opté pour le conseil indépendant afin de garantir à nos clients des recommandations parfaitement objectives et adaptées à leurs besoins.

Plus de patrimoine,

plus de revenus,

moins d’impôts !

Un conseil global à 360° pour mieux

profiter de votre patrimoine