Combien rapportent 100 000 euros placés par mois ?

📌 Combien rapportent 100 000 euros placés par mois ? La réponse est : 333 euros par mois, soit 4 000 euros par an, selon la règle des 4 % souvent utilisée par les adeptes du mouvement FIRE. Évidemment, cette estimation est indicative et ne tient pas compte de votre situation personnelle ni de vos investissements.

100 000 euros représentent un montant non négligeable qui peut vous ouvrir de nombreuses portes en matière d’investissement. Avec une telle somme, vous êtes peut-être dans une des situations suivantes :

- La vente d’un bien immobilier : résidence principale ou investissement locatif.

- Une succession : héritage familial ou legs d’un ami.

- Des revenus exceptionnels : prime, bonus professionnel ou vente d’une entreprise.

- De l’épargne accumulée.

Nous allons vous guider à travers l’ensemble des placements possibles avec des exemples concrets. Et en vous aidant à estimer les revenus potentiels que vous pouvez espérer.

SOMMAIRE

- Combien rapportent 100 000 euros placés par mois ?

- Quelle rente pour 100 000 euros ?

- Devenir riche avec 100 000 euros

- Le capital nécessaire pour vivre de vos investissements

- Bénéficiez d’un conseil indépendant sur mesure

Combien rapportent 100 000 euros placés par mois ?

Vos 100 000 euros placés rapportent 333 euros par mois, s’ils sont placés à 4 % de performance annuelle nette.

Rassurez-vous, il est possible de faire mieux avec certains placements. Voyons cela en détail.

Avec un capital de 100 000 euros, plusieurs possibilités s’offrent à vous. On distingue 3 grandes catégories de placement :

- Placements à risque faible : les livrets réglementés (livret A, livret de développement durable et solidaire – LDDS, livret d’épargne populaire – LEP), les fonds monétaires, les comptes à terme (CAT) et les fonds euros.

- Placements à risque modéré : les fonds obligataires “investment grade”, la pierre-papier et l’immobilier locatif.

- Placements à risque élevé : les fonds actions, les foncières cotées, l’investissement en private equity et le crowdfunding et l’or papier.

👇 Voici un tableau qui récapitule l’ensemble des placements possibles avec 100 000 euros :

| Placement de 100 000 euros | Rentabilité brute annuelle moyenne | Risques | Rente moyenne | Capital atteint après 20 ans d’investissement |

|---|---|---|---|---|

| Livrets réglementés et bancaires | ~ 2 % | Garanti en capital | ~ 167 € par mois | 148 595 € |

| Fonds monétaires €ster (taux sans risque) | ~ 2 % | Très faibles | ~ 167 € par mois | 148 595 € |

| Compte à terme (CAT) | ~ 3 % | Garanti en capital | ~ 250 € par mois | 180 611 € |

| Fonds euros | 2 – 5 % | Garanti en capital | 167 € – 417 € par mois | 148 595 – 265 330 € |

| Fonds obligataires d’États « Investment Grade » (World Government Bond) | ~ 5 % | Faibles | ~ 417 € par mois | 265 330 € |

| Immobilier pierre-papier (SCPI) | ~ 5 % | Modérés Illiquidité (argent bloqué) | ~ 417 € par mois | 265 330 € |

| Or papier | ~ 5 % | Élevés | ~ 417 € par mois | 265 330 € |

| Immobilier locatif | 3 – 8 % | Modérés Illiquidité (capital bloqué) | 250 € – 667 € par mois | 180 611 – 466 096 € |

| Fonds actions (investir en ETF) | ~ 8 % | Élevés | ~ 667 € par mois | 466 096 € |

| Foncières cotées | 7 – 9 % | Élevés | ~ 667 € par mois | 466 096 € |

| Crowdfunding | ~ 10 % | Très élevés Illiquidité (capital bloqué) | ~ 833 € par mois | 672 750 € |

| Fonds de private equity | ~ 12 % | Très élevés Illiquidité (capital bloqué) | ~ 1 000 € par mois | 964 629 € |

Combien rapportent 100 000 euros placés par mois en immobilier ?

Lorsque vous disposez d’un capital de 100 000 euros, deux placements viennent souvent à l’esprit : l’immobilier et les actions.

Chacun d’entre eux présente des caractéristiques propres, des avantages et des inconvénients. Commençons par l’immobilier.

L’immobilier locatif : le rendement locatif moyen en France est d’environ 5 %. Ce qui signifierait pour vous des revenus locatifs annuels de 5 000 euros, soit un revenu mensuel de 417 euros.

❌ Avec 100 000 euros, il est difficile d’acheter un bien immobilier au comptant (hormis un studio étudiant). Cependant, cela vous permet d’avoir un bon apport afin de profiter de l’effet de levier du crédit. Et c’est d’ailleurs la solution la plus recommandée.

Par exemple, vous pouvez emprunter 300 000 euros à la banque (dont 50 000 euros d’apport) pour acheter un T4 à Rennes, qui vous rapportera chaque mois 600 euros par locataire soit 1 800 euros par mois pour une colocation de 3 personnes, avec un rendement brut estimé à 7,20 %.

Combien rapportent 100 000 euros placés par mois en actions ?

En plaçant votre argent en actions (investir en bourse), vous pouvez espérer une performance annuelle moyenne de 8 % à 10 %. Soit entre 667 euros et 833 euros de revenus supplémentaires par mois.

✅ L’avantage des actions réside dans la capacité à réinvestir les dividendes, ou à choisir un ETF capitalisant afin de profiter des intérêts composés. Concrètement, 100 000 euros placés à 8 % en actions rapportent :

- Au bout de 10 ans : 215 892 €.

- Au bout de 20 ans : 466 096 €.

- Au bout de 30 ans : 1 006 265 €.

Avec 100 000 euros, les actions sont un des meilleurs moyens de faire fructifier son capital à long terme.

Quelle rente pour 100 000 euros placés ?

Avec 100 000 euros placés, quelle rente pouvez-vous espérer ?

C’est une excellente question, et nous allons y répondre avec 2 exemples concrets :

- Un épargnant âgé de 57 ans, avec un profil défensif (placements peu risqués).

- Et un second épargnant âgé de 28 ans, avec un profil dynamique (première priorité = performance).

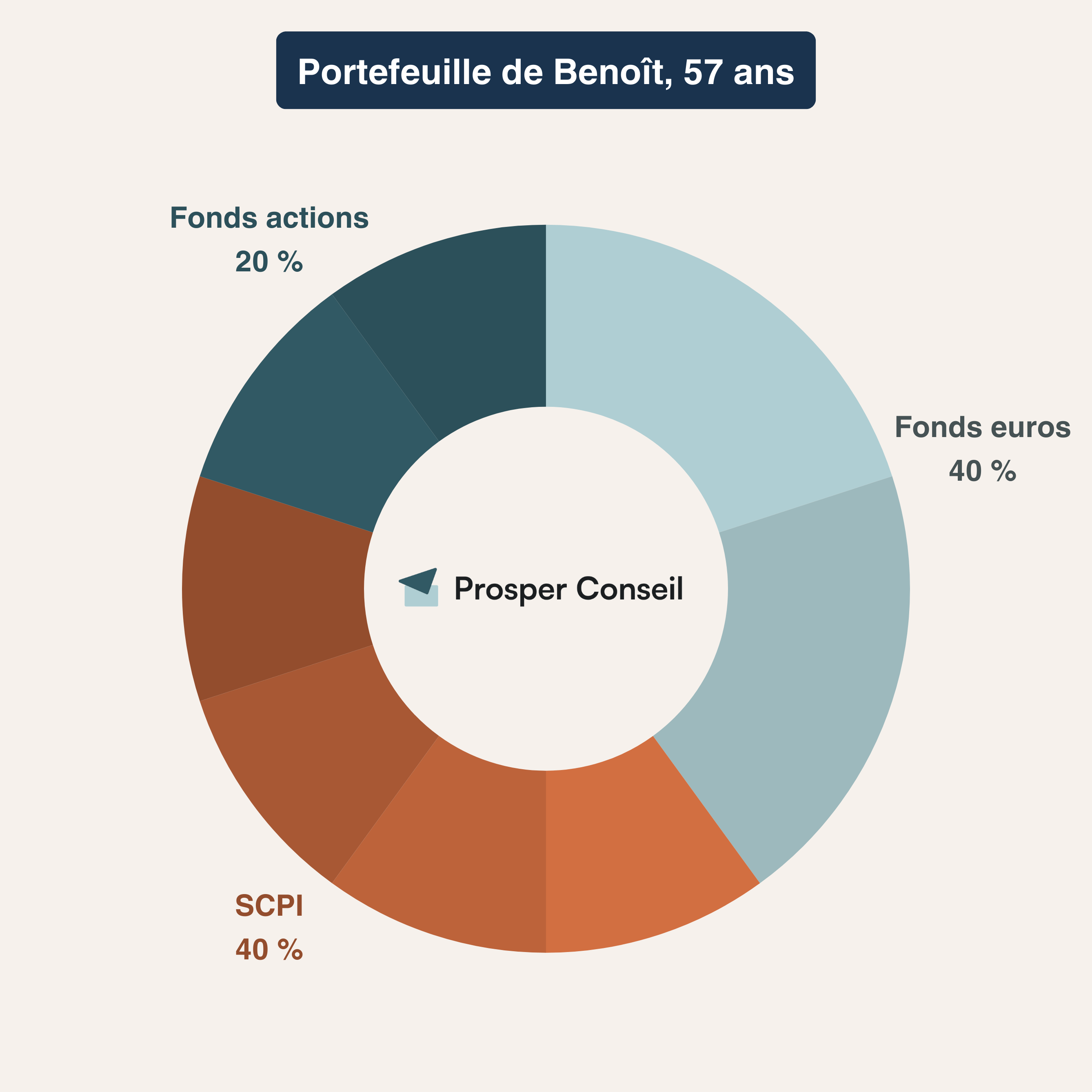

Exemple n°1 : Benoît, 57 ans

Benoît est marié en séparation de biens et père de 3 enfants. Il souhaite placer l’argent d’un héritage (100 000 €) pour générer une rente complémentaire à sa retraite. Son profil est plutôt conservateur, il privilégie donc des placements peu risqués.

Contexte : ses livrets réglementés (Livret A et LDDS) sont déjà au plafond.

📊 Répartition des investissements :

- Fonds euros : 40 % (40 000 €) pour une diversification et un rendement légèrement supérieur aux livrets.

- SCPI : 40 % (40 000 €) pour une rentabilité totale située aux alentours des 5 % (loyers et revalorisation des parts).

- Fonds actions : 20 % (20 000 €) pour une exposition au marché actions afin de dynamiser son portefeuille et viser plus de performance.

Calculons la rente annuelle de Benoît :

- Fonds euros : 1 200 € de gains annuels (40 000 € x 3 %).

- SCPI : 2 000 € de gains annuels (40 000 € x 5 %).

- Fonds actions : 1 600 € de gains annuels (20 000 € x 8 %).

➡ Rente annuelle visée : 4 800 euros, soit 400 euros par mois en moyenne.

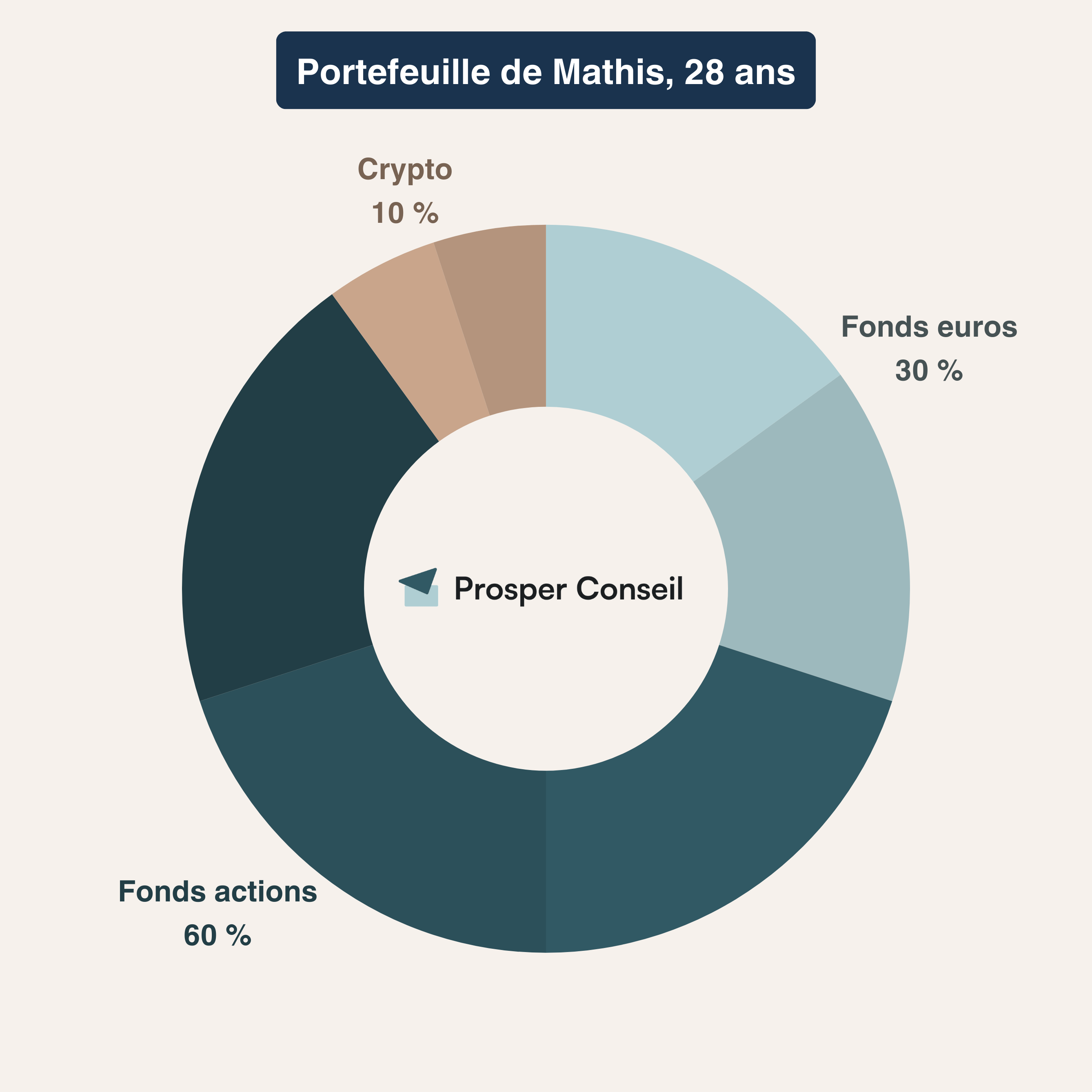

Exemple n°2 : Mathis, 28 ans

Mathis est en concubinage et n’a pas encore d’enfants à charge. Il reçoit en donation de son père un compte-titres ordinaire (CTO) de 100 000 euros pour bénéficier de l’abattement successoral disponible tous les 15 ans. Il revend immédiatement les titres pour investir dans son assurance vie.

Son profil est plutôt dynamique, il est donc à la recherche d’une stratégie d’investissement qui lui permette de maximiser son rendement.

Contexte : il s’est déjà constitué une épargne de précaution à hauteur de 6 mois de dépenses sur son livret A (15 000 euros).

📊 Répartition des investissements :

- Fonds euros : 30 % (30 000 €) pour une diversification et un rendement légèrement supérieur aux livrets.

- Fonds actions : 60 % (60 000 €) pour une exposition au marché actions et un potentiel de performance élevé.

- Cryptomonnaies : 10 % (10 000 €) pour un potentiel de croissance exponentiel (risque élevé).

Calculons la rente annuelle de Mathis :

- Fonds euros : 900 € de gains (30 000 € x 3 %).

- Fonds actions : 4 800 € de gains (60 000 € x 8 %).

- Cryptomonnaies : 2 000 € de gains (10 000 € x 20 %).

➡ Rente annuelle visée : 7 700 euros, soit 642 euros par mois en moyenne.

Pour conclure sur ces 2 cas concrets, il n’existe pas de réponse unique à la question “Quelle rente pour 100 000 euros ?”. En effet, le résultat varie considérablement selon les placements choisis, le profil d’investisseur et les objectifs de l’épargnant (400 euros par mois pour Benoît contre 642 euros par mois pour Mathis).

💡 Note : comme Benoît et Mathis, faites fructifier votre capital grâce à la gestion conseillée de Prosper Conseil : un accompagnement personnalisé afin de définir une stratégie d’investissement adaptée à votre profil.

Plus de patrimoine,

plus de revenus,

moins d’impôts !

Un conseil global à 360° pour mieux

profiter de votre patrimoine

Devenir riche avec 100 000 euros

La notion de richesse est subjective et dépend de nombreux facteurs tels que le mode de vie souhaité, les aspirations individuelles, et le contexte familial.

Quel patrimoine pour être considéré comme riche ?

Selon un sondage d’Odoxa, publié en juillet 2023, un Français peut être considérée comme riche à partir de 5 000 euros de revenus par mois ou s’il dispose de 500 000 euros de patrimoine.

💡 Mais selon nous, la richesse est un stock (un patrimoine) et non un flux (un revenu). Par exemple, un ménage avec 1 million d’euros de patrimoine et 4 000 euros de revenus mensuels est selon nous plus riche qu’un ménage avec 50 000 euros de patrimoine et 5 000 euros de revenus mensuels. D’ailleurs, selon l’administration fiscale aussi, puisque l’impôt sur la fortune taxe le patrimoine, et non les revenus.

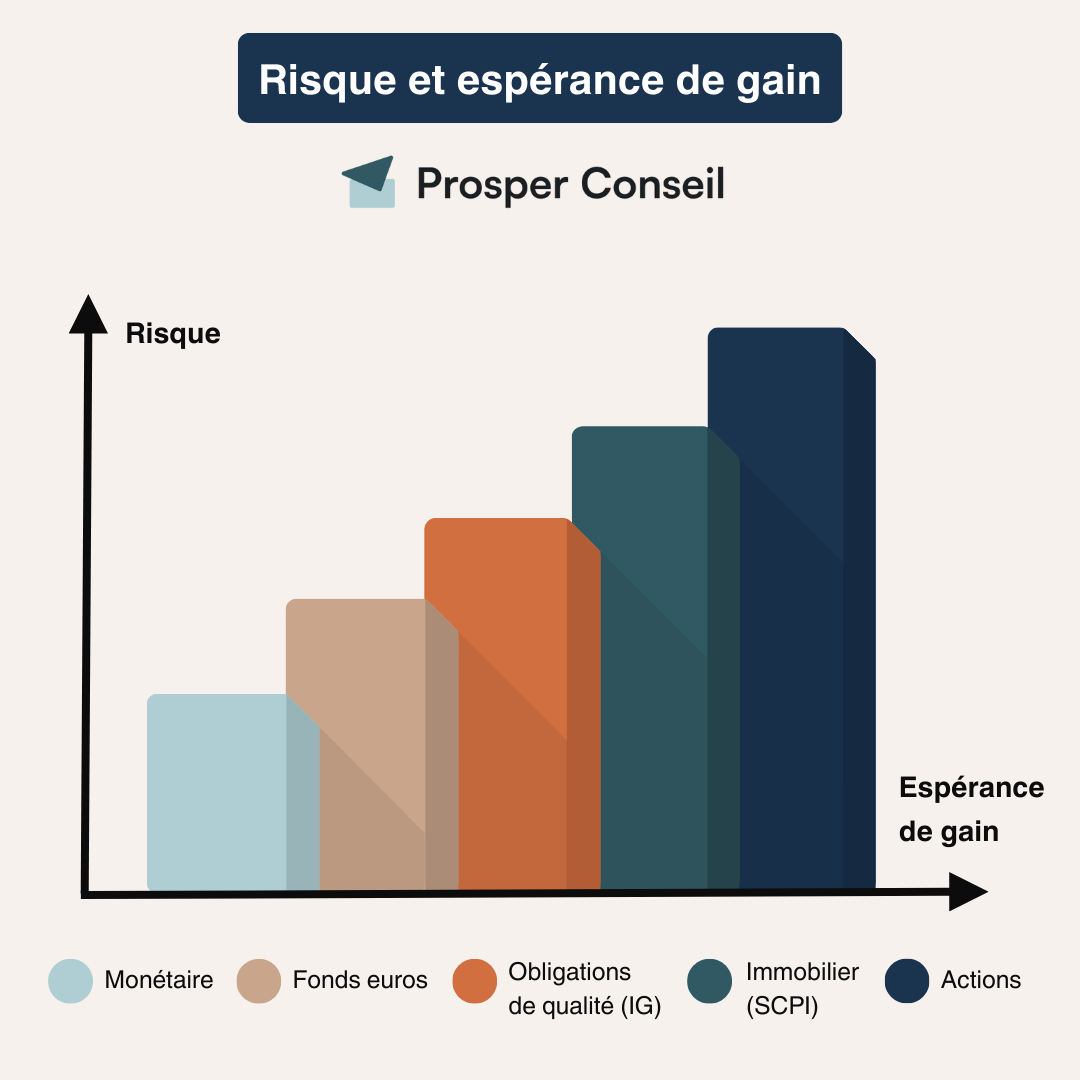

Rendement = risque

Devenir riche avec 100 000 euros est possible, mais cela requiert patience, discipline et surtout une stratégie d’investissement “dynamique”. En effet, le risque est directement corrélé à la performance, comme le montre ce graphique :

Le seuil de richesse est le suivant : avoir une rente de 5 000 € par mois (60 000 € / an).

Si vous disposez de 1 500 000 euros de patrimoine, atteindre cet objectif peut être envisageable avec la règle des 4 % (25 fois le montant annuel souhaité).

En revanche, avec 100 000 euros, il faudra s’y prendre différemment, car vous n’atteindrez pas les 60 % de rendement nécessaires pour générer 60 000 € de revenus annuels.

Comme nous l’avons vu avec les exemples de Benoît et Mathis, générer 5 000 euros par mois avec un tel capital est complexe, voire impossible sur le court terme.

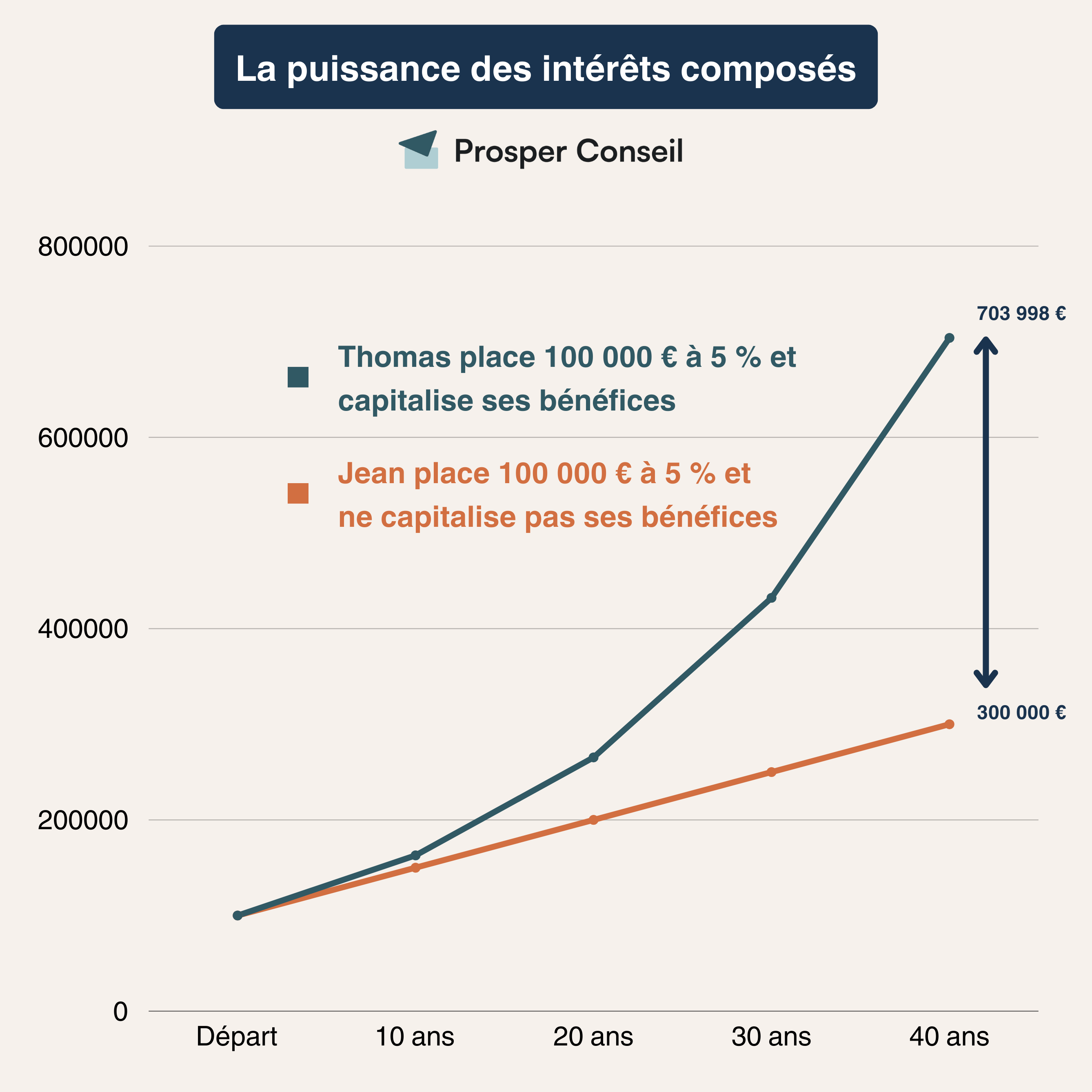

Cependant, transformer 100 000 euros en 500 000 euros pour devenir “riche” est tout à fait possible sur le long terme grâce à la puissance des intérêts composés.

Concrètement, si vous placez 100 000 euros avec une performance annuelle de 5 %, chaque année, vous gagnerez non seulement 5 000 euros par an, mais ces gains seront également productifs les années suivantes. En clair, vos gains augmentent d’année en année (effet boule de neige).

Exemple : 100 000 euros placés en faisant composer les intérêts

Prenons l’exemple de Jean et Thomas. Ils décident de mettre en place la même allocation d’actifs :

- 40 % d’actions ;

- 40 % d’obligations ;

- 20 % d’immobilier.

Cependant, ils n’utilisent pas leurs gains de la même manière chaque année :

1️⃣ Jean pourrait réinvestir ses gains (dividendes, intérêts, loyers et plus-values), mais il préfère les retirer et les dépenser.

2️⃣ Thomas, quant à lui, maximise le potentiel des intérêts composés en choisissant de laisser ses placements croître et de réinvestir les dividendes, intérêts et loyers perçus.

➡ Aujourd’hui, ils ont tous deux le même montant à placer : 100 000 euros. Mais qui aura atteint les 500 000 euros de patrimoine dans 40 ans ? Regardons le graphique ci-dessous :

1️⃣ Chaque année, les placements de Jean lui génèrent 5 000 € et il les dépense. Au bout de 40 ans, grâce aux gains générés par ses placements, Jean a gagné 200 000 euros qu’il a dépensés et il a toujours 100 000 euros (son capital de départ).

2️⃣ En effet, Thomas a décidé de laisser courir ses gains sans y toucher. Au fil des années, les intérêts générés produisent à leur tour des intérêts, et ainsi de suite. Après 40 ans, les intérêts générés (~ 30 000 €) sur les intérêts (~ 600 000 € d’intérêts sur les 704 000 € de capital atteint) sont bien plus importants que les intérêts générés (5 000 €) sur son capital de départ (100 000 €).

Pour résumer, si 100 000 € peuvent sembler un montant important, il faut comprendre que devenir riche avec un tel capital n’est possible qu’en tirant parti des intérêts composés. Le choix entre accumulation de richesse et retraite anticipée est donc cornélien. Il dépend de vos priorités et de votre mode de vie désiré.

Le capital nécessaire pour vivre de vos investissements

De nombreux Français rêvent de se libérer du travail et de vivre de leurs revenus passifs. Mais combien faut-il réellement pour vivre de vos investissements ?

La réponse dépend de plusieurs facteurs, dont votre niveau de vie souhaité et les placements que vous choisissez.

Première méthode : retirer dès la première année

Reprenons l’exemple de 100 000 euros investis dans des placements générant un rendement net de 5 %.

❌ Avec un tel capital, vous pourrez percevoir des revenus passifs mensuels de 416 euros. Une somme insuffisante pour arrêter de travailler.

Deuxième méthode : profiter des intérêts composés sur plusieurs années avant de retirer

Cette méthode consiste à investir une somme d’argent dans des placements capitalisants sur plusieurs années. Puis à retirer chaque année une partie du capital et des gains accumulés pour subvenir à vos besoins.

👉 Exemple : imaginons que vous disposez d’un capital de 100 000 euros. Et que vous investissez dans un fonds actions (MSCI World) générant une performance nette annuelle de 8 % en moyenne.

💡 Note : sur plusieurs années, il faut également prendre en compte l’inflation. D’après l’Insee, entre 2003 et 2023, cette dernière s’établit à +1,70 % par an en moyenne.

Vous souhaitez retirer 3 000 euros par mois pour subvenir à vos besoins. Quels sont les différents scénarios ?

Peut-on vivre avec 100 000 euros placés ?

Avec un retrait mensuel de 3 000 euros bruts, vous pourrez puiser dans votre capital et vos intérêts en fonction des échéances suivantes :

- Au départ : 100 000 € soit 3 000 € bruts par mois pendant près de 3 ans.

- Au bout de 10 ans : vous avez atteint un capital de 215 892 €, soit 3 000 € bruts par mois pendant 8 ans (2 535 € nets d’inflation).

- Au bout de 20 ans : 466 096 €, soit 3 000 € bruts par mois pendant 40 ans (2 141 € nets d’inflation).

- Au bout de 30 ans : 1 006 266 €, soit 3 000 € bruts par mois pendant une période infinie ! (1 809 € nets d’inflation).

Ces calculs intégrent le fait que votre capital continue de travailler pendant que vous retirez progressivement 3 000 € par mois. Mais ils n’intègrent pas la fiscalité des placements en fonction de l’enveloppe d’investissement choisie : fiscalité du CTO, fiscalité du PEA et fiscalité de l’assurance vie.

✅ La méthode du retrait partiel du capital et des intérêts composés peut être une option intéressante pour générer des revenus passifs (à la retraite par exemple).

💡 Note : cette approche est tout de même risquée, car rien ne garantit un rendement stable sur plusieurs années. Et l’inflation impose aux investisseurs de retirer des sommes de plus en plus importantes. Avec nos clients chez Prosper Conseil, nous construisons nos stratégies avec des hypothèses conservatrices.

Bénéficiez d’un conseil indépendant sur mesure

Pour tirer le meilleur parti de vos 100 000 euros en investissant intelligemment, vous devez avoir une stratégie d’investissement réfléchie et adaptée à vos objectifs.

🧭 Voici les points clés à retenir pour maximiser ce que rapportent vos 100 000 euros placés par mois :

- Diversifiez vos investissements : répartissez votre capital sur différents types d’investissements, comme les actions, les obligations et l’immobilier, afin d’optimiser le rapport rendement/risque.

- Adaptez votre stratégie à votre profil : votre horizon de placement, votre tolérance au risque et vos objectifs financiers guideront le choix de vos investissements.

- Envisagez l’effet de levier : emprunter pour investir peut amplifier vos gains (crédit lombard), mais attention à bien maîtriser les risques encourus.

- Commencez tôt : plus tôt vous investissez, plus le temps joue en votre faveur grâce aux intérêts composés.

- Soyez vigilants aux frais : un conseil en gestion de patrimoine gratuit n’est jamais désintéressé, méfiez-vous des placements trop chargés en frais qui sont vendus en échange de la gratuité du conseil.

N’hésitez pas à vous faire accompagner : un conseiller en gestion de patrimoine indépendant Prosper Conseil peut vous aider à définir une stratégie d’investissement personnalisée et adaptée à vos besoins.

Plus de patrimoine,

plus de revenus,

moins d’impôts !

Un conseil global à 360° pour mieux

profiter de votre patrimoine