Crédit lombard en assurance vie : avantages et exemples

Historiquement utilisé par les clientèles fortunées des banques privées, le crédit lombard en assurance vie possède de nombreux avantages et devient de plus en plus accessible. Principalement grâce à la digitalisation des acteurs financiers et à certains acteurs innovants comme Swissquote, BoursoBank et Pledger.

Le crédit lombard, aussi connu sous le nom de “prêt sur gage”, “avance sur titres” ou “avance sur nantissement”, est une solution de financement qui puise ses origines dans l’histoire médiévale. En effet, le terme “lombard” trouve ses racines dans la région du Piémont et de la Lombardie en Italie, où les marchands italiens ont joué un rôle crucial dans le développement du métier de la banque de prêt.

Aujourd’hui, la version contemporaine du prêt lombard est devenue un puissant levier financier.

📌 Le crédit lombard vous permet :

- de générer de la trésorerie sans avoir à céder vos actifs financiers ;

- de vous enrichir en vous endettant avec l’effet de levier du crédit ;

- et d’optimiser votre fiscalité, car l’argent reçu grâce au crédit n’a pas la nature de revenus (donc pas d’impôt sur le revenu).

À tout moment, votre patrimoine financier vous permet d’emprunter. Avantage considérable : vous devenez alors votre propre banque. C’est un outil que nous utilisons en gestion de fortune chez Prosper Conseil au travers de l’assurance vie luxembourgeoise, du contrat de capitalisation et du compte-titres ordinaire (CTO).

🧭 Plus de patrimoine, plus de revenus, moints d’impôts ! Avec Prosper Conseil, accédez à une ligne de crédit lombard dès 500 € avec un compte-titres ordinaire et dès 500 000 € avec une assurance vie ou un contrat de capitalisation au Luxembourg.

SOMMAIRE

- Les principaux avantages du crédit lombard

- Avance sur titres et crédit lombard : différences de taille

- Crédit lombard de BoursoBank : tout ce qu’il faut savoir

- Quel est le taux du crédit lombard ?

- Assurance vie et ligne de crédit lombard : une stratégie gagnante

- Crédit lombard en assurance vie : exemples concrets

- Notre avis sur la ligne de crédit lombard

Les principaux avantages du crédit lombard

Le crédit lombard est un prêt à taux fixe ou variable accordé aux particuliers et aux entreprises en contrepartie du nantissement de leurs actifs financiers. En clair, vous “bloquez” vos investissements (placements en obligations, en actions, etc.) pour obtenir un prêt. Le montant du prêt est lié à un pourcentage de la valeur des actifs nantis.

Ces investissements peuvent être présents dans un compte-titres ordinaire (CTO), un plan d’épargne en actions (PEA), une assurance vie ou un plan d’épargne entreprise (PEE) en épargne salariale.

✅️ Similaire au principe d’hypothèque avec le crédit immobilier, vos actifs financiers servent de nantissement, c’est-à-dire de garantie pour la banque qui accorde le prêt. Ainsi, pendant la durée du prêt lombard, vous conservez la propriété de vos investissements. Et vous continuez de percevoir les gains générés par vos placements.

En général, le crédit est in fine (à la fin). Cela signifie que :

- vous payez uniquement les intérêts pendant la durée de vie du prêt ;

- et lorsque votre échéancier arrive à son terme, vous devez rembourser le capital en une seule fois.

💡 Note : en gestion de fortune, la ligne de crédit lombard est en général sans échéance (les conditions varient selon les banques). Vous remboursez alors votre ligne de crédit quand vous le souhaitez tant que les intérêts sont payés. C’est le cas chez Prosper Conseil.

Avance sur titres et crédit lombard : différences de taille

Il est important de clarifier les différences existantes entre (1) l’avance sur titres et (2) la ligne de crédit lombard (similaire à un découvert, un crédit en compte courant ou une ouverture de crédit).

| Caractéristiques | Avance sur titres (AST) | Ligne de crédit lombard |

|---|---|---|

| Créancier | Prêt accordé par un assureur | Prêt accordé par une banque dépositaire |

| Durée | ❌️ 1 à 15 ans en fonction des assureurs | ✅ Possible sans échéance |

| Montant empruntable | Limité à 50-80 % de la valeur des titres | Jusqu’à 100 % de la valeur des actifs (sous conditions) |

| Appel de marge | ❌️ Peu ou moyennement favorable | ✅ Très favorable |

| Remboursement | In fine ou amortissable | In fine ou amortissable |

| Taux d’intérêt (Euribor ou €ster) | Fixe ou variable | Fixe ou variable |

| Marge en % de la banque ou de l’assureur | ❌️ Assez élevée | ✅ Compétitive et dégressive en fonction des encours |

| Accessibilité | ✅ À partir de quelques centaines d’euros d’actifs (> 500 €) avec une assurance vie française | À partir de 500 k€ sous conditions avec une assurance vie luxembourgeoise ✅ À partir de quelques centaines d’euros d’actifs (> 500 €) avec un compte-titres ordinaire |

Toutes choses égales par ailleurs, la ligne de crédit lombard est plus avantageuse que l’avance sur titres. Toutefois, elle n’est pas toujours aussi accessible.

Par exemple, avec l’assurance vie luxembourgeoise, le montant minimum en gestion de fortune pour avoir accès à une ligne de crédit lombard est d’un million d’euros (accessible aussi à partir de 500 000 euros sous conditions avec la gestion conseillée Prosper Conseil).

💡 Note : il est toutefois possible d’obtenir une ligne de crédit lombard accessible à tous avec le compte-titres ordinaire de certains courtiers, notamment Swissquote.

Crédit lombard de BoursoBank : tout ce qu’il faut savoir

🏦 En 2024, BoursoBank (ex-Boursorama) a remplacé son crédit mylombard par une nouvelle offre de crédit lombard. Malgré une volonté de démocratiser les outils de gestion de fortune à un plus large public, cette offre reste une forme classique d’avance sur titres.

Les atouts du crédit lombard BoursoBank

- Assurance vie, PEA et compte-titres : tous les fonds de l’assurance vie sont éligibles au nantissement. Concernant le PEA et le CTO, seules certaines valeurs sont acceptées, dont une sélection d’ETF (consulter les valeurs éligibles).

- Remboursement in fine : seuls les intérêts sont dus jusqu’à l’échéance, avec un remboursement du capital en une fois.

- Taux attractif : un taux fixe très compétitif, souvent proche du taux sans risque (€STR).

Les limites à considérer de l’offre BoursoBank

- Il faut être client BoursoFirst : 29 € d’abonnement par mois.

- Accessibilité restreinte : crédit disponible uniquement à partir de 202 000 € d’actifs éligibles au nantissement.

- Plafond de 50 % du montant empruntable : plafond bien inférieur à celui d’une ligne de crédit lombard en assurance vie luxembourgeoise qui permet d’emprunter jusqu’à 100 % de la valeur des actifs pour réinvestissement.

- Remboursement rigide : le remboursement obligatoire tous les 5 ans nécessite une allocation d’actifs réfléchie. De plus, sauf exception, il oblige à vendre ses actifs pour rembourser le crédit (passage par la case fiscalité).

🔎 Le crédit lombard de BoursoBank est un produit d’appel qui visent à attirer les clients les plus fortunés. Il encourage à centraliser les avoirs dans l’établissement pour accéder à des conditions avantageuses. Cependant, le crédit lombard de BoursoBank reste loin des standards d’une véritable ligne de crédit lombard luxembourgeoise, plus flexible et avantageuse. Nous proposons mieux chez Prosper Conseil.

Plus de patrimoine,

plus de revenus,

moins d’impôts !

Un conseil global à 360° pour mieux

profiter de votre patrimoine

Quel est le taux du crédit lombard ?

Puissant outil, le prêt lombard n’est pas gratuit (there ain’t no such thing as a free lunch). Concrètement, vous devez payer des intérêts calculés sur la somme empruntée. Ces intérêts sont calculés en fonction d’un taux fixe ou variable.

Taux fixe ou variable du crédit lombard : calcul

À la signature du contrat, le taux du crédit lombard est déterminé à partir d’une référence à court terme, telle que :

- l’Euribor (euro interbank offered rate) : taux interbancaires de la zone euro (maturité jusqu’à un an).

- ou l’€ster (euro short-term rate) : taux interbancaire de la zone euro calculés au jour le jour.

La banque ajoute ensuite sa marge. Par exemple, si au jour de la signature (1) l’€ster est à 2 % et (2) la marge de la banque à 1 %, alors le taux débiteur annuel sera de 3 %. Ainsi, si vous avez une ligne de crédit lombard de 1 000 000 € :

- avec un taux fixe, vous payerez 7 500 € d’intérêts par trimestre (30 000 € par an) pendant toute la durée du crédit ;

- avec un taux variable, le montant trimestriel de vos intérêts évolue en fonction du taux de référence. Votre taux sera alors recalculé périodiquement en fonction de l’évolution de l’€ster ou de l’Euribor. Si les taux baissent, vous paierez moins de 7 500 € par trimestre. Si les taux augmentent, vous paierez plus de 7 500 €.

Certes, le montant des intérêts semble élevé. Cependant, vous allez compenser le coût du crédit si vous êtes investi dans les meilleurs placements. En effet, vous pouvez obtenir une performance annuelle nette de 6 % (soit 60 000 €) avec une prime de risque réfléchie et un bon rapport rendement/risque sur le long terme. En reprenant l’exemple, la ligne de crédit d’un million d’euros vous coûte 30 000 € par an mais rapporte de l’ordre de 60 000 € par an.

Finalement, avec une allocation d’actifs maîtrisée et diversifiée, vous pouvez facilement couvrir le coût global du crédit et vous enrichir.

💡 Note : afin de prendre les meilleures décisions pour vos finances, vous pouvez contacter un conseiller en gestion de patrimoine Prosper Conseil. Vous bénéficierez d’un accompagnement sur mesure et complet sur le plan civil, fiscal et financier.

Taux débiteur et TAEG

⚠️ Attention ! Lorsque vous comparez les offres de crédit de différentes banques, il est préférable de regarder le taux annuel effectif global (TAEG). En effet, le TAEG prend en compte tous les frais obligatoires (intérêts, assurances, administratifs, etc.). Contrairement au taux débiteur qui prend en compte uniquement les intérêts (utile pour calculer les mensualités).

De plus, dans le cadre d’un investissement avec effet de levier, pour connaître le réel coût du crédit, prenez plutôt le taux réel. C’est-à-dire le taux du crédit net d’inflation (augmentation des prix et perte du pouvoir d’achat de la monnaie). Si l’inflation est de 6 % par an et le taux du crédit de 4 % alors le taux réel est de -2 %.

Cela signifie que l’argent emprunté ne vous coûte rien, il vous rapporte même ! Car emprunter à taux fixe permet de gagner de l’argent en réel si l’inflation est plus élevée.

Simulation crédit lombard : taux

Lorsque vous investissez avec l’effet de levier du crédit que ce soit en immobilier, en actions ou en obligations, vous ne devez pas vous contenter de comparer la performance théorique annuelle de vos placements (6 %) avec le taux d’emprunt (x %).

L’analyse dite “j’emprunte à 3 % pour investir à 6 % donc je gagne 3 %” est trop simpliste. En effet, elle se limite à un modèle à deux variables alors que la réalité plus complexe se compose de nombreuses variables.

Un indicateur déjà plus avancé est le retour sur investissement (RSI). Celui-ci inclut (liste non exhaustive) :

- la performance de l’allocation d’actifs composée des meilleurs fonds ;

- tous les frais liés à l’emprunt ;

- l’aspect fiscal avec le choix des enveloppes fiscales (assurance vie, PER et PEA) ;

- les points d’entrée sur les marchés actions, obligations et immobiliers ;

- les arbitrages stratégiques offerts par la gestion conseillée lors des phases de correction et capitulation boursière ;

- etc.

Ainsi, la somme de ces différents éléments induit un retour sur investissement bien supérieur au taux d’intérêt du prêt.

💡 Note : le RSI intègre d’innombrables variables. Par la force des choses, il est impossible de le modéliser parfaitement. Finalement, lorsque les systèmes dépassent un certain niveau de complexité et d’incertitude, comme le système bancaire, monétaire et financier, il est préférable de visualiser l’investissement de manière systémique, c’est-à-dire dans son ensemble, plutôt que de manière cartésienne, c’est-à-dire réduit à quelques constituants élémentaires.

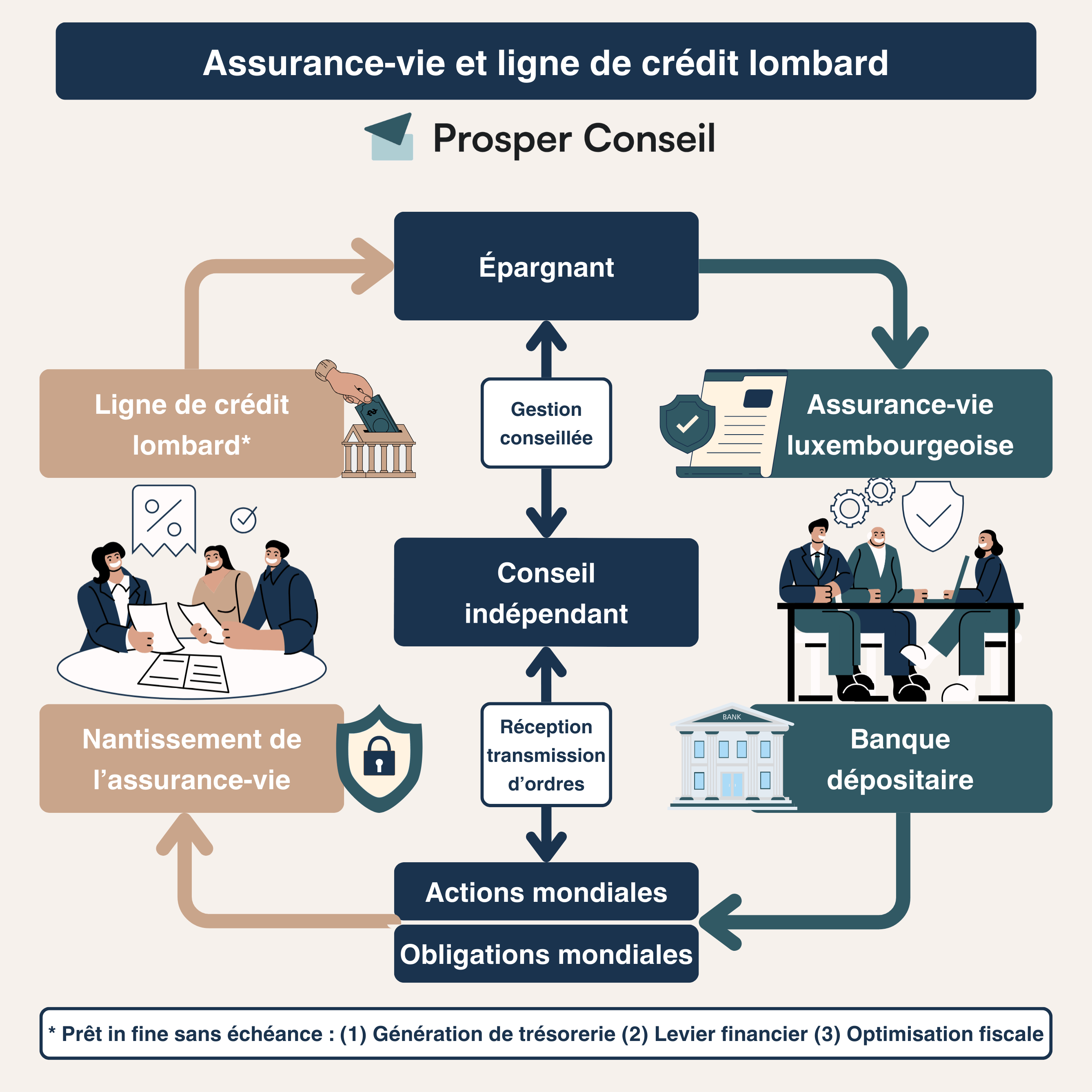

Assurance vie et ligne de crédit lombard : une stratégie gagnante

Forts de leur savoir-faire historique, les banques et assureurs suisses et luxembourgeois sont aujourd’hui les principaux acteurs financiers liés à la gestion de fortune.

Ainsi, les enveloppes de prédilection utilisées pour le crédit lombard sont l’assurance vie luxembourgeoise et le contrat de capitalisation luxembourgeois. Elles présentent des caractéristiques plus avantageuses que leurs équivalentes françaises. Via Prosper Conseil, vous pourrez y accéder.

Consultez notre comparatif assurance vie en France vs Luxembourg pour en savoir plus.

Assurance vie luxembourgeoise et ligne de crédit

En pratique, vous êtes accompagné de A à Z par votre conseiller Prosper Conseil. Véritable chef d’orchestre, il vous guide entre les différents acteurs :

- L’assureur luxembourgeois (et le courtier). Ils gèrent le fonctionnement de votre contrat d’assurance vie luxembourgeois. Votre capital est inscrit comptablement au passif du bilan de l’assureur (provisions techniques). Mais en réalité, votre argent est déposé au sein d’une banque dépositaire indépendante. Vos avoirs sont ainsi séparés physiquement et juridiquement de l’assureur.

- La banque dépositaire. Banque de dépôt, elle a pour unique rôle de conserver les capitaux. Par conséquent, elle n’utilisera pas votre argent à d’autres fins, car ce n’est pas une banque d’investissement.

Principal interlocuteur, votre conseiller construit et pilote votre allocation d’actifs (actions, obligations, immobiliers, etc.) avec la réception transmission d’ordres (RTO). Cela signifie que votre conseiller peut réaliser des arbitrages à tout moment afin de saisir des opportunités de marchés et d‘améliorer la performance globale de votre portefeuille.

Puis, sous réserve d’éligibilité, la banque dépositaire peut nantir les actifs présents dans votre contrat et mettre à votre disposition une ligne de crédit lombard. Avec un million d’euros, les montants empruntés ne sont pas affectés à un usage spécifique, vous êtes donc libre de les utiliser comme bon vous semble.

Finalement, grâce à vos actifs financiers, vous devenez votre propre banque.

💡 Note : en plus de l’assureur et de la banque dépositaire, un organisme de contrôle étatique vient compléter le triangle de sécurité luxembourgeois (convention tripartite) : le commissariat aux assurances (CAA). Il réalise une veille réglementaire constante et contrôle régulièrement la solvabilité des acteurs. De plus, dans la lettre circulaire 15/3, le CAA définit quatre catégories (A, B, C et D) qui conditionnent l’accès à certains placements en fonction de la situation financière du client et des montants investis.

Appel de marge ou clause d’arrosage

Un des principaux risques liés à la ligne de crédit lombard est l’appel de marge ou “clause d’arrosage”. Concrètement, en cas de baisse de la valeur de vos actifs nantis, la banque peut vous demander d’effectuer des versements complémentaires pour maintenir le niveau de garantie. C’est l’appel de marge.

En l’absence de versement, le créancier procédera à la vente des actifs pour être sûr de récupérer le capital prêté. Situation délicate, car la vente se réalisera probablement au pire moment comme pendant un krach boursier.

Par exemple, vous avez 1 000 000 € sur votre contrat d’assurance vie luxembourgeois. Et vous tirez 500 000 € sur votre ligne de crédit pour un projet personnel. Alors la valeur de nantissement de votre contrat est égale à 200 % de la ligne de crédit.

Dans les conditions de votre contrat, la clause d’arrosage représente un % de la valeur de nantissement de votre portefeuille. Dans la situation contractuelle où la clause d’arrosage est fixée à 120 %. Cela signifie que la valeur de votre contrat ne doit pas chuter en dessous de 600 000 € sous peine d’un appel de marge.

💡 Note : un appel de marge peut aussi se déclencher en cas d’arbitrage. En effet, pendant la durée de vie de la ligne de crédit, si vous réalisez un arbitrage sur un actif non–éligible au nantissement sans le savoir, vous pouvez faire face à une mauvaise surprise ! L’importance de bien se faire accompagner est ainsi primordiale. Car le coût du conseil est largement inférieur au coût d’opportunité induit par des erreurs de gestion.

Crédit lombard en assurance vie : exemples concrets

Si vous avez 1 000 000 € d’actifs sur votre assurance vie luxembourgeoise, vous pouvez emprunter l’équivalent de 1 000 000 €. Il est aussi possible de débloquer une ligne de crédit lombard avec 500 000 euros sous conditions.

Cependant, un grand pouvoir implique de grandes responsabilités. En effet, vous devez utiliser cette ligne de crédit lombard à bon escient avec l’aide d’un conseil indépendant. Sinon vous courez le risque de transformer l’effet de levier en “effet massue”.

Le crédit lombard permet de faire effet de levier sur vos investissements

Sébastien, 46 ans, a un horizon d’investissement à très long terme pour sa retraite (> 15 ans). Il souhaite mettre en place une stratégie dynamique pour se constituer un solide patrimoine.

Après plusieurs semaines de recherche et l’absence de consensus sur la stratégie patrimoniale à mettre en place, il décide de se faire accompagner par un gestionnaire de patrimoine au conseil indépendant, Prosper Conseil.

Après analyse de son profil d’investisseur (situation personnelle et professionnelle, objectifs) et mise à plat de ses revenus, de son patrimoine et de sa capacité d’endettement, son conseiller met en place pour lui une stratégie adaptée et équilibrée avec comme principales caractéristiques :

- Une approche patrimoniale globale déterminante pour (1) choisir son nouveau régime matrimonial, (2) structurer en société une partie de son patrimoine avec une holding patrimoniale et (3) transmettre son patrimoine de son vivant.

- Sécuriser son épargne avec des placements à capital garanti pour les projets à court terme et possibles imprévus.

- Construire une allocation d’actifs diversifiée avec l’assurance vie luxembourgeoise et mettre en place un effet de levier modulable avec le crédit lombard. Objectif : investir plus, pour développer plus de patrimoine et générer à terme plus de revenus passifs.

✅️ Toute la charge mentale se libère des épaules de Sébastien. La gestion de son patrimoine devient désormais claire et efficiente.

Le crédit lombard en assurance vie permet de générer de la trésorerie

Alain, 71 ans, rêve de développer son propre jardin : abondant et somptueux. Loin de lui l’idée de reproduire le prestigieux jardin de Versailles ou le jardin d’Épicure, terreau philosophique. Humble et amoureux de la faune et de la flore, il souhaite simplement créer un véritable havre de paix pour lui et ses proches.

L’achat du terrain, le développement d’une pépinière et du jardin en permaculture, la rémunération du personnel pour l’entretien quotidien, etc. Tout cela à un coût, et deux problématiques se posent :

- La situation d’Alain ne lui permet pas d’emprunter auprès des banques. En effet, plus vous êtes âgé, moins les banques acceptent de vous prêter. Que ce soit pour un crédit immobilier ou un crédit à la consommation.

- Alain ne souhaite pas désinvestir le capital versé sur son assurance vie avant 70 ans. En anticipation des questions d’héritage et de succession et avec les conseils de son gestionnaire de patrimoine Prosper Conseil, Alain a (1) rédigé un testament et (2) versé la majorité de son patrimoine en assurance vie avant ses 70 ans afin d’optimiser sa succession sur le plan civil et fiscal.

✅️ Finalement, grâce à son patrimoine financier, la banque dépositaire de son assurance vie luxembourgeoise accepte de lui prêter malgré son âge et/ou son état de santé, car l’emprunt est garanti par ses actifs financiers et non par une assurance décès. Et cela sans désinvestir ses avoirs de l’assurance vie.

Notre avis sur la ligne de crédit lombard

En conclusion, la ligne de crédit lombard se révèle être un outil financier puissant et polyvalent. Avec Prosper Conseil, vous pouvez avoir accès à une ligne de crédit lombard dès 500 € avec un compte-titres ordinaire (CTO) et dès 500 000 € avec une assurance vie ou un contrat de capitalisation au Luxembourg.

En utilisant ce prêt à taux fixe ou variable, garanti par des actifs liquides, vous :

- générez de la trésorerie à tout moment ;

- bénéficiez d’un effet de levier pour développer votre patrimoine ;

- et optimisez fiscalement votre patrimoine financier.

🧭 Cela revient à devenir “sa propre banque”. Toutefois, il est important de comprendre les risques associés à ce type de prêt. En particulier l’utilisation faite de la ligne de crédit, la fluctuation de la valeur des actifs donnés en garantie et la nécessité de réaliser des versements complémentaires en cas de dépréciation du portefeuille (appel de marge).

Nous sommes un cabinet de conseil en gestion de patrimoine (au conseil indépendant au sens de la directive MIF2). Et nous mettons à votre disposition notre expertise de pointe sur le crédit lombard. Si vous souhaitez mettre en place une stratégie complète et adaptée à votre profil d’investisseur, vous pouvez contacter un gestionnaire de patrimoine Prosper Conseil.

Plus de patrimoine,

plus de revenus,

moins d’impôts !

Un conseil global à 360° pour mieux

profiter de votre patrimoine

Bonjour,

Merci pour cet article très complet !

J’ai un CTO ouvert en personne morale (ma holding).

Si je souhaite obtenir un credit lombard, il est nécessaire d’avoir au moins 500k euros et de transférer les actifs sur un contrat de capitalisation de la banque en question ?

Bien cordialement

Bonjour,

Il est effectivement souvent nécessaire de disposer d’un minimum d’environ 500 000 € pour ouvrir une ligne de crédit lombard au nom d’une personne morale.

Votre CTO détenu par la holding peut toutefois être transféré vers une banque proposant ce type de financement, comme Swissquote (sans forcément passer par un contrat de capitalisation).

Le principe est simple : la banque prêteuse doit pouvoir accéder aux titres nantis. En pratique, cela implique de transférer votre CTO chez elle, puis de mettre en place la ligne de crédit adossée à vos actifs.

Si vous souhaitez être accompagné dans ces démarches, vous pouvez contacter un conseiller en gestion de patrimoine ici.

Bonjour à vous,

Vous indiquez : “Avec Prosper Conseil, accédez à une ligne de crédit lombard dès 500 € avec un compte-titres ordinaire et dès 500 000 € avec une assurance vie ou un contrat de capitalisation au Luxembourg.”

Aussi, avec un CTO de 100k€ en actions SBF120, quel est le montant empruntable en Lombard avec votre partenaire ? 40 %, 50 %, 60 % ou jusqu’à 100 % ?

Même question pour un PEA de 400k€, car il s’agit d’une enveloppe fiscalement intéressante pour un Français, qui est transférable vers une autre banque.

Donc, votre partenaire Swissquote pourrait être intéressé de développer un crédit lombard sur PEA + CTO pour rapatrier du patrimoine et offrir une mécanique “plus souple” (comme pour BoursoBank, dont je suis client) que l’ouverture d’une assurance-vie LUX avec 500k€ mini, qui nécessite de fermer PEA/PEA PME, de perdre l’antériorité/les avantages fiscaux.

Si cette option n’est pas encore prévue concernant le PEA/PEA PME, n’hésitez pas à lui souffler, car d’autres seront sûrement intéressés.

Merci pour votre retour, et un grand bravo à toute l’équipe de Prosper Conseil et ADI : vous faites un excellent travail de vulgarisation/démocratisation des notions de gestion financière.

Bonjour,

Merci pour votre message et votre soutien !

Sur un CTO de 100 000 € investi dans des ETF actions liquides comme le VWCE (Vanguard FTSE All-World UCITS ETF), la LTV peut atteindre jusqu’à 80 % chez Swissquote. De plus, si les fonds empruntés sont réinvestis dans le CTO, cela augmente la base de nantissement (ce qui permet d’ajuster l’effet de levier de manière maîtrisée).

Concernant le PEA, Swissquote ne propose pas cette enveloppe à ce jour. En effet, la gestion d’un PEA impose d’être agréé en France ou d’y avoir une succursale. Peut-être qu’ils envisageront à terme d’ouvrir une entité française si cela devient stratégique pour eux.

Et attention, même si l’offre Bourso s’intitule “Bourso Lombard”, c’est purement marketing, ce n’est pas vraiment un crédit Lombard (renouvelable et in fine), c’est en réalité une avance sur titres.

Bonjour,

Vous ne l’evoquez pas mais est il possible de déduire les intérêts associés à sa ligne de crédit lombard (levier fiscal du crédit) si ce dernier est contracté dans le cadre d’un investissement locatif ?

Merci pour vos précisions

Bonjour,

Dans le cadre de l’imposition des revenus fonciers avec option pour le régime réel, les charges déductibles sont principalement définies à l’article 31 du Code général des impôts (CGI). Toutefois, cette liste n’est pas exhaustive.

⚖️ En effet, l’article 13 du CGI apporte un éclairage fondamental : il précise que toute dépense engagée en vue de l’acquisition ou de la conservation du revenu est déductible, sauf si elle figure parmi les exclusions de l’article 31.

Ainsi, pour être admises en déduction, ces charges doivent impérativement :

– Se rapporter à un bien immobilier générant des revenus fonciers imposables (et non une résidence principale ou secondaire) ;

– Avoir été engagées en vue de l’acquisition ou de la conservation du revenu locatif ;

– Avoir été effectivement supportées et payées par le propriétaire au cours de l’année d’imposition ;

– Être justifiées.

En conséquence, un bailleur peut déduire les intérêts d’un emprunt contracté pour financer l’acquisition, la construction, la rénovation, l’agrandissement d’un bien donné en location.

💡 Et le crédit lombard dans tout ça ? Contrairement à un prêt immobilier classique, le crédit lombard est une ligne de trésorerie non affectée. Autrement dit, il n’est pas automatiquement considéré comme un financement immobilier par l’administration fiscale.

Pour que les intérêts soient déductibles, il est donc essentiel de prouver que les fonds ont été intégralement utilisés pour l’acquisition du bien locatif. L’objectif est d’établir un lien direct entre l’emprunt et l’investissement, afin de requalifier le crédit lombard en un crédit à la consommation affecté, c’est-à-dire un prêt spécifiquement destiné à cet usage.

Pour sécuriser la déduction, il est indispensable de documenter rigoureusement l’opération. Un virement direct du crédit lombard vers le notaire chargé de la transaction constitue une preuve claire de l’affectation des fonds. Il peut également être pertinent de solliciter un rescrit fiscal afin d’obtenir une confirmation écrite de l’administration et d’éviter toute remise en cause ultérieure.

Dans le cadre d’un contrat de capitalisation luxembourgeois via une holding, peut-on utiliser la ligne de crédit lombard afin de l’utiliser pour assurer ses dépenses personnelles en place et lieux d’une rémunération fortement taxer (urssaf, flat tax) et imposer (IR) afin d’optimiser au mieux c’est à dire taxer uniquement a l’ IS à 15ou 25% et quote part (régime mère fille) c’est à dire alimenter continuellement le contrat de capitalisation grâce aux remontées de dividendes des sociétés filles dans le cadre du régime mère filles ou intégration fiscale ?

À vous lire

Bien cordialement

Investir et capitaliser ses gains à long terme au sein d’une holding patrimoniale (personne morale) est une stratégie fréquemment utilisée. Elle permet d’éviter de “sortir l’argent de la boîte”, ce qui impliquerait de passer par la case fiscalité des personnes physiques pour ensuite investir en nom propre.

Dans ce cadre, si vous décidez d’investir avec un contrat de capitalisation, vous pouvez nantir ce contrat et ouvrir un compte crédit. La trésorerie ainsi générée par la ligne de crédit appartient à la holding (personne morale) et peut être utilisée dans le cadre de ses activités. Par exemple, elle peut être réinvestie dans l’allocation d’actifs du contrat de capitalisation ou servir à financer d’autres projets, tels que des SCI, des start-up, etc.

Si vous souhaitez utiliser une partie de cette trésorerie à titre personnel (par exemple, pour financer votre train de vie), il est nécessaire de passer par une distribution de dividendes ou une rémunération. Cela implique que vous devrez payer les cotisations sociales et/ou la fiscalité correspondante (impôt sur le revenu, prélèvements sociaux, CEHR).

Bonjour,

merci pour cet article très intéressant.

Le crédit lombard semble très intéressant, mais une question pratique me taraude l’esprit. Prenons l’exemple concret de 1 million placé, et d’une ligne de 500k€ ouverte pour acheter une maison. Au moment de l’ouverture de ma ligne de crédit, j’évite tout rachat, et donc toute imposition, car les 500k versés sur mon compte sont issus d’un prêt. Par contre, au moment du remboursement de ma ligne, on suppose que je n’ai aucun autre placement ailleurs, donc dois-je finalement procéder au rachat sur mon AV luxembourgeoise pour rembourser ? Dans ce cas, je vais quand même payer la fiscalité économisée précédemment, mais au moment du remboursement de ma ligne. Ai-je bien compris ou raté quelque chose ?

Merci, cordialement.

Bonjour,

Avec une véritable ligne de crédit lombard, il n’y a pas d’obligation de rembourser le prêt à une échéance fixe, et il n’est pas judicieux de le faire. En effet, les gains générés par les placements (issus d’une allocation d’actifs adéquate) de votre contrat d’assurance-vie, de capitalisation ou de votre compte-titres au Luxembourg sont en principe suffisants pour étendre la ligne de crédit et couvrir son coût (intérêts). Cette dernière est alors clôturée uniquement à votre décès (ou en cas d’appel de marge non honoré, un risque que l’on peut éviter avec une allocation soigneusement étudiée).

Si toutefois vous choisissez de mettre fin à cette stratégie patrimoniale volontairement, la clôture de la ligne de crédit peut se faire :

– Soit avec des liquidités provenant d’autres sources (hors contrat).

– Soit avec les sommes investies dans le contrat lui-même.

Dans ce dernier cas, un rachat serait effectivement nécessaire, ce qui entraînerait la fiscalité sur les plus-values à ce moment-là.

Il y a un “détail” dont vous n’avez pas parlé : d’après ce que j’avais trouvé comme infos, pour une assurance-vie nantie, en cas de décès, l’assurance-vie est réintégrée dans la succession et les héritiers perdent donc le bénéfice des abattements de l’assurance-vie (abattement de 152 000e notamment).

Bonjour,

L’assurance vie repose sur le mécanisme de stipulation pour autrui qui oblige l’assureur à respecter la clause bénéficiaire.

Concrètement, si vous versez 1 200 000 euros dans une assurance vie avant vos 70 ans et ouvrez un compte crédit sur lequel vous tirez 400 000 euros pour acheter un bateau, en cas de décès, l’assureur :

– Utilise les actifs nantis pour rembourser la ligne de crédit de 400 000 euros.

– Verse le solde restant (800 000 € dans cet exemple) aux bénéficiaires désignés, selon les règles fiscales spécifiques à l’assurance vie (abattement de 152 500 € par bénéficiaire pour les versements effectués avant 70 ans).

Seuls les versements réalisés après 70 ans sont de plein droit réintégrés dans la succession (après un abattement unique de 30 500 € pour tous les bénéficiaires).

Cordialement,

Louis

Bonjour,

j’ai hérité de 400 000€, désormais sur une AV en ligne.

J’ai le projet d’acheter un appartement (les prix sont d’environ 400 000€ dans le quartier qui me correspond). J’ai 50 000€ sur un PEL et la possibilité d’emprunter via une branque traditionnelle environ 110 000€.

J’ai en parallèle 250 000€ sur PEA que je ne veux pas toucher jusqu’à ma retraite (dans 30 ans).

Un crédit Lombard / avance sur titre via nantissement de mon AV peut-il être intéressant ?

Bonjour,

Dans le cadre de cet espace commentaire, nous ne pouvons pas vous donner de conseil personnalisé. Pour un accompagnement sur mesure, vous pouvez faire appel à la gestion conseillée de Prosper Conseil : un conseiller pourra évaluer votre situation en profondeur et mettre en place avec vous les actions adaptées.

Voici néanmoins quelques éléments d’analyse qui peuvent vous orienter :

– Il est souvent recommandé de minimiser l’apport et de maximiser le recours au crédit immobilier, qui reste actuellement l’un des financements les plus avantageux. Cela permet de conserver une partie de vos fonds investis en actions, obligations ou autres actifs qui peuvent continuer de générer de la performance.

– Les plans d’épargne logement (PEL) ouverts récemment sont peu attractifs, avec un rendement net souvent inférieur à celui de placements plus souples comme le livret A ou les fonds euros des meilleures assurances vie en ligne. Comme un retrait clôture le PEL, il peut être pertinent de le mobiliser bientôt pour votre crédit immobilier. En dehors de cette utilisation, son intérêt reste très limité.

– Le PEA est l’enveloppe fiscale la plus intéressante, bien que plafonnée à 150 000 € de versements. Vous pouvez donc, en effet, le laisser fructifier jusqu’à la retraite, en sécurisant progressivement le capital à l’approche de l’échéance grâce aux meilleurs fonds et ETF monétaires éligibles au PEA.

– Quant à l’assurance vie luxembourgeoise, il s’agit d’une excellente enveloppe de gestion de fortune. Elle devient particulièrement intéressante à partir de 500 000 € d’investissement, notamment grâce à la ligne de crédit lombard, bien plus flexible et avantageuse que l’avance sur titres classique d’une assurance vie française.

Bonjour Louis,

Prosper arrive systématiquement à obtenir un crédit Lombard de 100% de l’apport du client?

Vous dîtes plus bas @Laurent qu’il peut tirer 20ke sur sa ligne de crédit pour s’assurer un revenu complémentaire: quand le crédit Lombard est réinvestit à 100% dans l’assurance vie , comment savoir si ces 20Ke sont pris sur le crédit et pas sur l’AV? comment cela fonctionne? est-ce qu’une dette de -520ke apparaît ? ( si Lombard de 500Ke )?

Merci pour votre retour en espérant avoir été clair 🙂

Cdlt.

Bonjour,

En principe, l’accès au crédit lombard commence à partir d’un million d’euros investis dans l’assurance vie luxembourgeoise. Cependant, grâce à nos négociations avec la banque dépositaire, nous avons obtenu une dérogation permettant d’ouvrir une ligne de crédit lombard dès 500 000 € investis, à condition de réinvestir ce montant en totalité dans le contrat pour atteindre le seuil d’un million d’euros.

Concrètement, vous disposez de deux comptes distincts :

– Un Fonds d’Assurance Spécialisé (FAS) au Luxembourg (contrat d’assurance vie) = 1 000 000 €.

– Un compte crédit (ligne de crédit lombard) qui fonctionne comme un découvert = -500 000 €.

La banque dépositaire pourra ensuite ajuster la flexibilité de cette ligne de crédit en fonction de votre profil d’investisseur, notamment de vos revenus et des actifs que vous détenez en dehors du contrat (par exemple, compte-courant, livrets, CTO, PEA ou biens immobiliers).

À titre d’exemple, si vous avez besoin de 100 000 € supplémentaires pour un projet personnel, la banque pourra augmenter votre ligne de crédit lombard à 600 000 €. Ce montant sera ensuite versé directement sur votre compte courant, sans fiscalité applicable, seuls les intérêts étant à payer à la banque.

En résumé, plus votre capital investi auprès de la banque dépositaire est important, plus celle-ci sera encline à offrir une marge de flexibilité dans l’utilisation et le montant de votre crédit lombard.

Pouvez vous s’il vous plait donner un exemple afin d’illustrer en quoi le crédit lombard est fiscalement intéressant?

Ex patrimoine 1 000 000 euros . crédit lombard de 500 000 euros

Le crédit lombard présente un avantage fiscal significatif, car il vous permet de lever des fonds sans désinvestir vos actifs, ni déclencher de taxation sur les plus-values. En d’autres termes, vous pouvez financer des projets ou soutenir votre train de vie sans vendre vos placements (en mettant en garantie votre capital), ce qui vous permet de devenir “votre propre banque”.

Prenons un exemple concret : en 2024, vous disposez d’un million d’euros en assurance vie luxembourgeoise. Grâce à la gestion conseillée de Prosper Conseil, votre capital double pour atteindre 2 millions d’euros en 2034 (hypothèse de performance annuelle : ~7 %).

Supposons maintenant que vous souhaitiez acquérir un bateau d’une valeur de 500 000 euros. Vous avez deux possibilités :

– Retrait/Rachat partiel de l’assurance vie. Si vous retirez 500 000 euros, ce montant sera constitué de 250 000 euros de capital et de 250 000 euros de plus-values. Ces plus-values seront soumises aux prélèvements sociaux, à l’impôt sur le revenu, et potentiellement à la CEHR. Bien que l’assurance vie bénéficie d’abattements fiscaux, vous pourriez tout de même payer jusqu’à ~80 000 euros d’impôts.

– Utilisation du crédit lombard. En revanche, si vous utilisez votre ligne de crédit lombard pour obtenir les 500 000 euros, vous évitez toute imposition puisque ce montant est un prêt et non un revenu taxable. Vous paierez certes des intérêts à la banque dépositaire, mais ceux-ci seront couverts au fil des années par les rendements de votre portefeuille.

En résumé, le crédit lombard permet de conserver votre patrimoine intact tout en bénéficiant de la trésorerie nécessaire, sans générer de fiscalité immédiate.

Bonjour,

Merci pour cet article éclairant!

J’ai une question au sujet de l’effet de levier sur les investissements.

En simplifiant, si j’ai bien compris, l’intérêt de l’effet de levier sur les investissements est d’emprunter à un taux et d’avoir un rendement du portefeuille supérieur à ce taux + tous les frais associés au montage.

En incluant les principaux frais (crédit 1% + enveloppe AV 1% [en incluant les frais de gestion, banque de dépôt, CGP, ETF, …]), on emprunte à la louche à taux interbancaire +2%.

=> Historiquement, quel est le surplus de rendement d’un portefeuille avec un rendement / risque maitrisé (par exemple ETF 60/40) par rapport aux taux interbancaire ? Un portefeuille optimisé permet-il un rendement > à taux interbancaire +2%?

Merci,

Gerome

Bonjour Gérôme,

Merci pour votre question. Vous avez bien résumé le concept : l’effet de levier consiste à emprunter à un taux avantageux pour investir dans des placements dont la rentabilité nette (fiscalité et frais associés) dépasse ce taux à long terme.

Contexte historique :

1 – La performance annuelle moyenne brute d’un portefeuille 60/40 (60 % actions, 40 % obligations) est d’environ 7,5 %, avec une volatilité moyenne de 9 %.

2 – Quant aux taux d’intérêt, ils se sont établis autour de 4 % en moyenne ces dernières décennies. Notez que les taux ont considérablement varié, atteignant des sommets de 13 % dans les années 1980 en raison de l’inflation, pour ensuite descendre à près de 0 % dans les années 2010.

Par conséquent, dans le contexte du système capitaliste moderne et en tant qu’investisseur à long terme, il est structurellement intéressant de s’enrichir en s’endettant (avec un portefeuille financier, mais aussi en immobilier physique et/ou en pierre-papier).

Cependant, l’incertitude reste omniprésente : les performances passées ne garantissent en rien les résultats futurs. Et c’est une bonne chose ! C’est cette incertitude qui engendre le risque, et avec lui, la possibilité de gain. Sans risque, la rentabilité potentielle est considérablement réduite (comme en témoigne le faible rendement des actifs sans risque).

Nuances :

Adopter une stratégie passive et indicielle basée sur des ETF (frais compétitifs) est souvent judicieux, car “l’argent en bourse, c’est comme un savon : plus on y touche, moins on en a”. Toutefois, il est crucial d’être actif au bon moment pour saisir les opportunités. Sur un horizon de 10 à 15 ans, une correction boursière est presque inévitable, car elle fait partie intégrante du fonctionnement des marchés financiers. Ainsi, l’arbitrage tactique peut, dans ces moments, améliorer le taux de rendement interne (TRI) en capitalisant sur les crises.

Par exemple, lors de telles périodes, les obligations d’État Investment Grade (IG) bénéficient d’un “flight to quality” -> ce qui augmente leur valeur. C’est alors le moment idéal pour vendre ces obligations et racheter des actions à bas prix pour augmenter considérablement la performance globale du portefeuille. Un exemple récent est celui de la crise sanitaire de 2020, où les obligations d’État IG se sont appréciées de 4 % alors que le marché actions chutait de 30 % entre février et mars.

PS : et plus généralement, que ce soit au comptant ou avec effet de levier, investir revient à compléter notre rôle au sein du système économique. En tant que consommateurs et travailleurs, nous sommes déjà profondément intégrés dans ce système (et détenir de l’argent sous forme de monnaie scripturale implique déjà une confiance implicite et une attache immuable dans le système financier). Par conséquent, devenir actionnaire, c’est compléter le triptyque et cela permet d’éviter de subir passivement les fluctuations du système. En investissant dans les marchés financiers, nous bouclons la boucle de notre participation économique, en captant une part de la richesse générée par un système dont nous faisons déjà partie intégrante.

Merci pour votre retour. L’effet de levier avec le crédit Lombard semble intéressant pour la phase de capitalisation (= augmentation de son patrimoine).

Pour la phase de distribution (= utilisation de son patrimoine), vous parlez de générer de la trésorerie avec le crédit Lombard. Cela est-il réservé uniquement aux achats avec justificatif (de type maison, terrain, travaux, bateaux, … opérations qui n’arrivent pas tous les jours), ou est-il également possible d’utiliser la ligne de crédit pour de la trésorerie perso, pour vivre au jour le jour (équivalent à un crédit à la consommation libre)?

Merci,

Gerome

Le crédit lombard est un outil puissant à utiliser intelligemment en gestion de fortune (tant pour la phase de capitalisation que pour celle de distribution). En pratique, l’ouverture d’un compte de crédit, bien que complexe et nécessitant un accompagnement, permet ensuite de générer de la trésorerie sans avoir à effectuer de rachat (et ainsi sans revendre vos actifs).

Comparable à un découvert, la trésorerie générée par votre ligne de crédit peut financer vos dépenses courantes et n’est pas réservée uniquement aux achats avec justificatif. Notez que toutes les conditions varient selon votre profil, les montants investis et les placements choisis. La stratégie et le bon déroulement des opérations sont assurés par votre conseiller, qui vous accompagne tout au long du processus.

Bonjour,

Pour ma part, je préfère continuer à bénéficier de l’avantage de l’assurance-vie, pour sa fiscalité en France.

Car je peux demander une avance à mon assureur, qui est le maximum de 60% pour les actions et 80% pour les fonds euros, au taux de 3%, actuellement.

Mais durée maxi 2 fois 3 ans.

Cordialement

Bonjour,

Si vous êtes résident fiscal français, alors l’assurance vie luxembourgeoise a la fiscalité française.

C’est la transparence fiscale de l’assurance vie luxembourgeoise : c’est la fiscalité de votre pays de résidence qui s’applique. Et sans risque de double imposition.

Crédit lombard, avance sur titres, durée, taux fixe ou variable, remboursement… Les conditions sont définies librement par les banques ou il y a un encadrement légal ?

En France, de nombreux textes encadrent la pratique. Par exemple :

– Le Haut Conseil de stabilité financière peut, en vertu de la loi Sapin II (article L631-2-1-2 du Code monétaire et financier), retarder ou limiter temporairement le versement d’avances sur contrat.

– L’article L. 132-21 du Code des assurances stipule que l’assureur peut consentir des avances dans la limite de la valeur de rachat du contrat. Cependant, cette avance n’est pas une obligation pour l’assureur, qui est libre de la refuser. L’avance sur police est comparable à un prêt : le souscripteur conserve son contrat d’assurance et reçoit une somme d’argent en échange du paiement d’intérêts. Ces intérêts compensent ceux que l’assureur aurait perçus s’il avait continué à placer ces sommes (soumis au taux d’intérêt égal au minimum aux taux d’intérêt des emprunts d’état + rémunération de l’assureur).

L’avance ne présente pas de risque pour l’assureur puisqu’il perçoit des intérêts comparables à ceux d’un placement. Pour le souscripteur, elle est avantageuse car elle n’entraîne pas de retrait du contrat (donc pas d’imposition), qui continue de produire des intérêts. En cas de non-remboursement de l’avance, le montant non remboursé sera déduit de la prestation assurée.

L’avance est régie par des conventions contractuelles et s’exerce dans les limites du contrat. France Assureurs (ex-Fédération Française des Sociétés d’Assurances et Groupement des Assureurs de Personnes) pose des règles. Par exemple, les avances sont souvent limitées à 80 % de la valeur des fonds euros et 60 % pour les unités de compte.

Au Luxembourg, les règles sont différentes. Par exemple, la loi Sapin II ne s’applique pas. Je vous invite à lire notre article Assurance vie en France vs au Luxembourg pour en savoir plus.

Bonjour,

Le crédit lombard sur le(s) contrat(s) Lux que vous proposez semble accessible à partir de 500 000 euros sous conditions.

Pourriez-vous expliciter les conditions types ?

– un montant minimum de patrimoine financier détenu par ailleurs (de quel montant s’agit-il ?)

– un montant empruntable maximum plus limité que pour un contrat à 1 000 000 euros ? (i.e non pas 100% mais moins ?)

– autre(s) condition(s).

Et autre point, que pensez-vous de la faisabilité concernant l’utilisation d’un crédit lombard pour tirer une petite ligne de crédit pour obtenir une “trésorerie complémentaire” (env 20ke / an sur un contrat initial de 500ke) et qui serait “remboursée” par le rendement annuel du contrat (hypothèse de 6% par ex).

En vous remerciant pour votre retour.

Bonjour,

La ligne de crédit lombard, accessible sur les fonds d’assurance spécialisés (FAS) de nos contrats d’assurance vie luxembourgeois, est effectivement disponible à partir de 500 000 euros. Dans le domaine de la gestion de fortune, un capital d’un million d’euros est généralement considéré comme le seuil minimum pour l’ouverture d’un compte crédit ou overdraft (fonctionnement similaire à un découvert).

Chez Prosper Conseil, nous avons négocié des conditions avantageuses avec nos partenaires, principalement basées sur le réinvestissement partiel ou total du montant emprunté dans le FAS de votre assurance vie. En outre, un patrimoine immobilier et/ou financier significatif en dehors du FAS, ainsi que des revenus élevés, influencent également la flexibilité offerte par la banque dépositaire.

Concernant votre question sur l’utilisation de la ligne de crédit pour obtenir une trésorerie complémentaire de l’ordre de 20 000 euros par an sur un contrat initial de 500 000 euros, cela est tout à fait envisageable. Une fois le compte crédit ouvert, vous pouvez tirer sur la ligne de crédit pour obtenir la trésorerie nécessaire, tant que cela reste conforme aux conditions établies avec la banque.

Cette stratégie vous permet de générer une rente sans avoir à réaliser de rachat, ce qui est particulièrement avantageux en cas de plus-values importantes.

Bonjour, en cas de non remboursement par le client, je comprends que l’assureur saisie les actifs nantis. Comment se fait la saisie ? 1) Vente des actifs à la hauteur du montant dû AVEC la fiscalité du rachat à la charge du client (+ éventuels frais) ou 2) simple saisie du montant dû par l’assureur (sans la fiscalité lié à un rachat) ou 3) une autre possibilité à la quelle je n’aurais pas pensé ! Merci

Bonjour,

Les cas où le créancier saisit les actifs nantis sont assez restreints : au décès de l’assuré et en cas de défaillance dans la garantie (appel de marge) ou le remboursement des intérêts.

Les conditions de saisie peuvent être différentes en fonction des banques et des assureurs. Dans le cadre d’une assurance vie, il est important de bien lire l’acte de nantissement de police d’assurance vie avant de signer.

Pour la majorité des créanciers : “La mise en œuvre du nantissement par l’exercice du droit à rachat diminue à due concurrence le montant de la provision mathématique du contrat et, plus généralement, produit les mêmes conséquences qu’un rachat demandé par le souscripteur à l’assureur.”

En d’autres termes, l’assureur procède à un rachat partiel ou total de votre contrat pour récupérer les sommes prêtées en prenant en compte les prélèvements sociaux sur les plus-values en amont. Quant à l’impôt sur le revenu et l’éventuel CEHR, c’est à vous de faire la déclaration en mai/juin de l’année N+1. En règle générale, tous droits, impôts, taxes, pénalités et frais, notamment ceux de notification, induits par le nantissement ainsi que son exécution sont à la charge de l’épargnant.

PS : attention, en cas d’incident de paiement caractérisé, des informations concernant l’emprunteur sont susceptibles d’être inscrites au FICP (Fichier national des incidents de remboursement des crédits aux particuliers), fichier tenu par la Banque de France et accessible à l’ensemble des établissements de crédit.

Bonjour,

Est-ce qu’il existe une institution financière qui offrirait un crédit lombard nantis sur des cryptomonnaies (USDC, USDT, EURC…) ?

Bonjour,

Dans un premier temps, en pratique, la banque doit pouvoir saisir vos actifs en un claquement de doigts si vous faites défaut. Ainsi, la création d’un nantissement impliquerait une convention solide avec un tiers ou un transfert de vos cryptomonnaies en amont, entraînant alors certaines difficultés pratiques (même pour les stables coins : USDC, USDT, ou EURC).

Dans un second temps, en théorie, la constitution d’un nantissement sur des cryptoactifs offrirait une garantie plutôt faible. En effet, les banques, assureurs ou autres vous font crédit d’un % de vos actifs en fonction de leur liquidité et de leur volatilité et contrôlent votre ratio d’endettement (Loan-To-Value – LTV).

Par conséquent, selon nous, les modestes institutions financières traditionnelles comme les plus importantes ne proposent pas encore d’avance sur titres ou de ligne de crédit lombard facilement actionnable pour les particuliers (Monsieur et Madame Tout-Le-Monde) avec nantissement de cryptomonnaies détenues sur des exchanges (ex. Coinhouse, Kraken, etc.), des hot wallet (ex. Trust Wallet/Binance, MetaMask, etc.) ou des cold/hardware wallets (ex. Ledger, NGRAVE, etc.).

Cependant, le paysage financier évolue rapidement et les institutionnels accélèrent la démocratisation de ces aspects (ex. Souscription d’un “crédit lombard” par Coinbase auprès de Goldman Sachs avec des cryptos en garantie en 2022).

Finalement, à titre indicatif, certains acteurs innovent dans le domaine comme SwissQuote, groupe bancaire suisse. De plus, les prêts peer-to-peer ou les backed loans en finance centralisée (CeFi avec Nexo, YouHodler, etc.) ou en finance décentralisée (DeFI avec Aave, Compound, etc.) peuvent aussi être pertinents. Attention, toutefois, “not your private key, not your crypto”, le détenteur de la clé privée contrôle tout ce qu’il veut (pour le meilleur et pour le pire).

Bien cordialement,

Louis

Disclaimer : les informations ci-dessus ne constituent pas un conseil en investissement. Les opérations présentent des risques, tant d’un point de vue patrimonial et juridique que fiscal. Par conséquent, chacun assume l’entière responsabilité de ses choix d’investissement et Prosper Conseil ne peut pas être tenu pour responsable du mauvais usage qui peut être fait des informations.

Merci pour cet article sur un sujet assez complexe… De très bons conseils !

Ma question : peut-on rembourser le crédit mylombard ou le “vrai” crédit lombard (assurance-vie luxembourgeoise) par anticipation ? Si oui, y a-t-il des frais ou des pénalités comme les indemnités de remboursement anticipé (IRA) avec un crédit immobilier ?

Bonjour,

Je vous en prie. À tout moment, vous pouvez rembourser partiellement ou totalement, sans frais ni pénalité, l’avance sur titres de BoursoBank ou la ligne de crédit lombard en assurance vie luxembourgeoise.

PS : les conditions des autres banques et assureurs peuvent être différentes et inclure des indemnités.

Louis