Triangle de sécurité avec une assurance vie au Luxembourg : ce qu’il faut savoir

L’assurance vie au Luxembourg est reconnue pour offrir une sécurité maximale aux investisseurs grâce à son innovant triangle de sécurité. Ce mécanisme unique en Europe garantit une protection optimale de votre capital, que ce soit en cas de faillite de l’assureur ou durant des périodes de turbulences économiques.

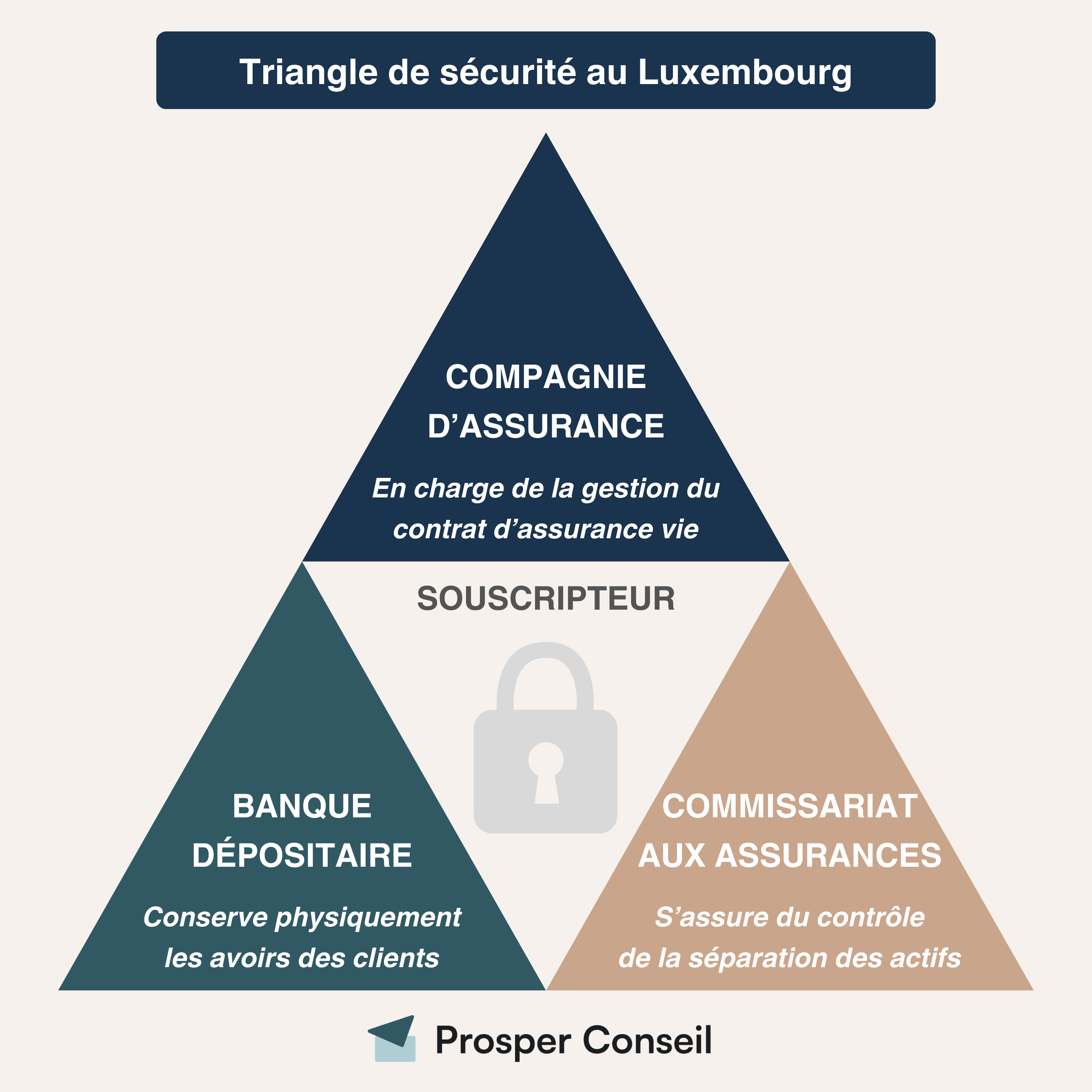

📌 Le triangle de sécurité de l’assurance vie au Luxembourg se compose de trois piliers essentiels :

- La compagnie d’assurance (assureur). Responsable de la gestion des contrats et des fonds. Elle est soumise à des obligations strictes de prudence et de solvabilité pour assurer la sécurité des investissements.

- La banque dépositaire indépendante. Chargée de la détention des actifs séparément des autres actifs de la compagnie d’assurance. Cette séparation physique et légale renforce la protection de vos fonds.

- Le Commissariat aux Assurances (CAA). Surveille les activités des compagnies d’assurance et leur conformité aux normes élevées de sécurité et de solvabilité (supervision rigoureuse).

Le Luxembourg se distingue par cette triple protection qui dépasse largement les standards des autres pays européens.

De plus, le Grand-Duché bénéficie d’une stabilité politique et économique exceptionnelle. En effet, il est l’un des rares pays à recevoir la note maximale de solvabilité (AAA) des agences de notation internationales telles que Moody’s, Standard & Poor’s et Fitch.

SOMMAIRE

- Qu’est-ce que le triangle de sécurité d’une assurance vie au Luxembourg ?

- Premier pilier : la compagnie d’assurance

- Deuxième pilier : la banque dépositaire

- Troisième pilier : le Commissariat aux Assurances (CAA)

- Comment souscrire une assurance vie au Luxembourg avec le triangle de sécurité ?

Qu’est-ce que le triangle de sécurité d’une assurance vie au Luxembourg ?

Le triangle de sécurité est un dispositif spécifique au Luxembourg conçu pour vous protéger, en tant qu’investisseur, contre les risques financiers et les faillites potentielles des compagnies d’assurance.

Ce mécanisme repose sur un accord tripartite entre trois entités clés : la compagnie d’assurance, la banque dépositaire, et le Commissariat aux Assurances (CAA). Ensemble, ces trois piliers assurent une protection robuste et multidimensionnelle de vos actifs.

💡 Note : le cadre légal du triangle de sécurité est principalement défini par la loi du 7 décembre 2015 sur le secteur des assurances.

Assurance vie au Luxembourg et triangle de sécurité : les avantages

✅️ Séparation des actifs. Vos fonds sont distincts des fonds propres de l’assureur. Cette séparation garantit que vos investissements ne seront pas affectés par les problèmes financiers de l’assureur en cas de défaillance.

✅️ Surveillance rigoureuse. Le Commissariat aux Assurances (CAA) exerce une surveillance stricte en effectuant des contrôles réguliers pour s’assurer de la conformité et de la solvabilité des assureurs. Cette vigilance continue renforce la confiance dans le système et assure que vos fonds sont gérés de manière transparente et sécurisée.

✅️ Super privilège (créancier de premier rang). En tant que souscripteur d’une assurance vie luxembourgeoise, vous bénéficiez d’une priorité de récupération de vos fonds en cas de faillite de l’assureur. Ce super privilège vous place en tête de liste des créanciers, y compris devant l’État. Cette sécurité financière est exceptionnelle en Europe.

Comparaison avec l’assurance vie française

Le triangle de sécurité de l’assurance vie au Luxembourg est un élément essentiel du duel « Assurance vie en France vs au Luxembourg ». En effet, les avantages du triangle de sécurité sont considérables comparés à une assurance vie française :

- En assurance vie française, il n’y a pas de séparation des actifs entre la compagnie d’assurance et une banque de dépôt.

- La loi Sapin II permet à l’État français de bloquer temporairement les retraits, les arbitrages et les avances sur l’assurance vie en cas de crise financière. Cela n’arrivera pas au Luxembourg.

- En assurance vie française, vous êtes protégé uniquement à hauteur de 70 000 € par assureur en cas de faillite.

De plus, la loi luxembourgeoise garantit une confidentialité maximale avec un secret professionnel de haute importance pour toutes les parties prenantes.

Autant de raisons en faveur d’un arbitrage vers le Luxembourg. Toutefois, le montant minimum de l’assurance vie luxembourgeoise de 125 000 € peut être un inconvénient.

En tant qu’expert de l’assurance vie au Luxembourg, vous pouvez faire appel à nos services pour ouvrir un contrat avec des frais compétitifs. De plus, si vous souhaitez bénéficier d’un accompagnement sur mesure et complet (financier, fiscal et successoral), vous pouvez faire appel à la gestion conseillée de Prosper Conseil.

Plus de patrimoine,

plus de revenus,

moins d’impôts !

Un conseil global à 360° pour mieux

profiter de votre patrimoine

Premier pilier : la compagnie d’assurance

La compagnie d’assurance, premier pilier du triangle de sécurité luxembourgeois, a un rôle crucial dans ce dispositif. Elle définit toutes les conditions du contrat d’assurance vie, notamment :

- La souscription (individuelle ou co-souscription).

- Le versement des primes et les retraits (rachats).

- Le montant des frais, les fonds disponibles, la gestion de la fiscalité, etc.

💡 Note : l’assureur doit avoir son siège au Luxembourg et est soumis à une réglementation rigoureuse. Il est responsable de la gestion des contrats d’assurance vie à travers les fonds externes (FE), les fonds internes collectifs (FIC), les fonds internes dédiés (FID), et les fonds d’assurance spécialisés (FAS).

L’assurance vie : un contrat d’assurance

Dans le cadre du fonctionnement de l’assurance vie, en tant que souscripteur-assuré, vous avez une créance envers l’assureur, et ce dernier a une dette envers vous.

Lorsque vous ouvrez un contrat d’assurance vie et versez des primes (sommes versées), l’assureur s’engage à remettre la garantie (les primes et les gains associés) à vous de votre vivant, ou aux bénéficiaires désignés à votre décès (clause bénéficiaire et mécanisme de stipulation pour autrui).

Lorsque vous effectuez un rachat (retrait) sur votre assurance vie, l’assureur vous rembourse la somme convenue. L’assurance vie est donc avant tout un contrat d’assurance qui repose sur l’aléa de la vie humaine (mort de l’assuré).

L’assurance vie : une enveloppe d’investissement

L’assurance vie n’est pas seulement un contrat d’assurance, c’est aussi une des meilleures solutions pour bâtir votre stratégie patrimoniale. En effet, l’assurance vie luxembourgeoise permet d’accéder à une large gamme de placements, notamment pour investir en bourse.

Parmi les meilleurs placements, il y a les ETF en assurance vie luxembourgeoise. Ce sont des fonds cotés en bourse qui répliquent fidèlement la performance d’un indice boursier, tels que :

- Un indice actions : CAC40, Stoxx 600, S&P500, MSCI World, Nasdaq-100, etc.

- Un indice obligataire : US Treasury Short Term, Bloomberg Global Aggregate Bond, etc.

- Un indice lié aux matières premières : investir dans l’or, l’argent, le cuivre, etc.

- Un indice lié aux cryptomonnaies : Bitcoin, Ethereum, etc.

Ces fonds passifs ont des frais annuels ultra-compétitifs (inférieurs à 0,5 %). Cela permet de battre à long terme les fonds actifs aux frais bien plus élevés (environ 2 %).

💡 Note : vous pouvez également investir dans tous les titres vifs en assurance vie, y placer des fonds de capital-investissement (investir en private equity), des produits structurés, des produits à effet de levier, etc. tant que vous respectez les conditions de l’assureur.

L’assurance vie : une enveloppe fiscale

Cerise sur le gâteau, si vous êtes résident fiscal français, l’assurance vie est une niche fiscale par excellence. Que ce soit pour les gains générés ou pour la transmission, la compagnie d’assurance a un rôle clé dans la gestion de la fiscalité.

Le Luxembourg offre une neutralité fiscale pour éviter la double imposition. Il n’y a donc aucune imposition au Luxembourg pour les pays ayant une convention fiscale avec le Grand-Duché. Ainsi, seule la fiscalité de votre pays de résidence s’applique. Cette neutralité fiscale est particulièrement avantageuse en cas d’expatriation, car elle élimine le risque de double imposition.

Pour plus d’informations sur la fiscalité de l’assurance vie, consultez les articles suivants :

- Fiscalité d’un rachat partiel ou total en assurance vie.

- L’assurance vie pour l’expatrié : sa fiscalité et ses avantages

- Assurance vie : bien propre ou commun ?

- Comment optimiser sa succession ?

Deuxième pilier : la banque dépositaire

La banque dépositaire joue un rôle essentiel dans le triangle de sécurité luxembourgeois. Sa fonction principale est de recevoir et gérer les dépôts d’argent représentatifs des engagements des assureurs (provisions techniques). Cette séparation protège vos fonds en cas de difficultés financières de la compagnie d’assurance.

Séparation et protection des actifs

La séparation physique et juridique des actifs avec une banque dépositaire indépendante garantit que vos fonds ne sont pas mélangés avec ceux des créanciers et des actionnaires de l’assureur. Cela offre une protection supplémentaire contre les risques financiers par rapport aux assurances vies françaises.

💡 Note : la banque de dépôt agréée par le CAA se consacre exclusivement à la réception et à la gestion des dépôts d’argent. Elle n’est pas affiliée à une banque d’investissement et n’utilisera jamais vos fonds pour des activités externes servant ses propres intérêts.

Ligne de crédit lombard

L’assurance vie luxembourgeoise offre un avantage supplémentaire : la ligne de crédit lombard. En plus de la conservation, la banque dépositaire permet d’ouvrir un compte crédit avec vos actifs en gage.

Le fonctionnement est similaire à un découvert (overdraft), car vous pouvez tirer des fonds sur votre ligne de crédit pour générer de la trésorerie (sans avoir à désinvestir de votre assurance vie). Cette génération de trésorerie peut être utilisée pour faire effet de levier si elle est réinvestie dans le contrat.

Chez Prosper Conseil, vous pouvez ouvrir une ligne de crédit lombard à partir de 500 000 €. Contactez-nous pour en bénéficier.

Troisième pilier : le Commissariat aux Assurances (CAA)

Le Commissariat aux Assurances (CAA) est l’autorité de régulation et de supervision du secteur des assurances au Luxembourg. Il a un rôle clé dans le triangle de sécurité des assurances vie luxembourgeoises, car il garantit la protection des souscripteurs et la stabilité du marché des assurances.

💡 Note : le CAA définit également un cadre réglementaire pour tous les acteurs. Par exemple, la circulaire 15/3 établit les règles liées aux investissements et à la protection des investisseurs. Le champ d’action de l’investisseur s’élargit proportionnellement aux montants investis et à sa fortune globale. En effet, le Commissariat aux Assurances (CAA) luxembourgeois limite l’accès à certaines unités de compte pour les clients de type N, A, B et C. Seuls les clients de type D ont un choix d’unités de compte illimité (contrainte réglementaire). Explications dans notre article.

Surveillance et régulation

En pratique, le CAA effectue des contrôles trimestriels pour vérifier la solvabilité des compagnies d’assurance. Par exemple, la compagnie doit fournir au CAA un rapport détaillant la situation de ses actifs et de ses réserves techniques (registre permanent).

Si un déséquilibre est détecté, le CAA peut imposer des mesures correctives immédiates. Cette surveillance rigoureuse garantit que les fonds des souscripteurs sont gérés de manière prudente et conforme aux normes établies.

Quant aux banques dépositaires, elles sont approuvées par le CAA puis soumises au contrôle de la Commission de Surveillance du Secteur Financier (CSSF). Cette double surveillance assure une gestion rigoureuse et transparente des fonds.

💡 Note : lors de la crise financière de 2008, le CAA a exercé un rôle crucial en surveillant de près les compagnies d’assurance pour éviter toute défaillance majeure. En imposant des mesures de solvabilité supplémentaires, il a protégé les intérêts des souscripteurs et maintenu la stabilité du marché.

Pouvoirs et interventions

En cas de non-conformité ou de défaillance, le CAA dispose d’un pouvoir d’intervention. Il peut imposer des sanctions, exiger des mesures correctives, et même geler les comptes de l’assureur auprès de la banque dépositaire pour protéger les souscripteurs. Cette capacité d’intervention garantit que vos intérêts en tant qu’investisseur sont toujours prioritaires.

Le CAA veille à ce que vos actifs soient correctement séparés des autres actifs de la compagnie d’assurance. Cette séparation est essentielle pour garantir que vos fonds restent protégés et accessibles, même en cas de difficultés financières de l’assureur. En cas de faillite, le CAA peut intervenir pour s’assurer que les actifs séparés sont utilisés en priorité pour rembourser les souscripteurs.

Comment souscrire une assurance vie au Luxembourg avec le triangle de sécurité ?

Grâce au triangle de sécurité (fonds séparés, sécurisés et surveillés de manière rigoureuse), le Luxembourg se distingue par cette approche innovante qui inspire confiance et offre une sérénité inégalée aux investisseurs. Cette protection est valable aussi bien pour les assurances vie que pour les contrats de capitalisation.

Ces avantages ont convaincu de nombreux épargnants français (chefs d’entreprise, professions libérales, etc.) de transférer tout ou partie de leurs avoirs financiers vers le Grand-Duché.

🧭 Pour souscrire une assurance vie au Luxembourg et bénéficier de la protection offerte par le triangle de sécurité, il est nécessaire de passer par un courtier spécialisé. Chez Prosper Conseil, nous mettons à votre disposition les meilleurs contrats négociés avec des frais compétitifs. Le montant minimum de souscription est de 125 000 €, et l’accès au crédit lombard commence à partir de 500 000 €.

Vous pouvez également bénéficier de notre gestion conseillée pour être accompagné de A à Z dans la construction de votre stratégie patrimoniale, incluant les aspects financiers, fiscaux et successoraux. Nos experts sont à votre disposition pour vous guider à chaque étape et répondre à toutes vos questions.

Plus de patrimoine,

plus de revenus,

moins d’impôts !

Un conseil global à 360° pour mieux

profiter de votre patrimoine

Bonjour, j’ai vu passer l’histoire de FWU Life au Luxembourg. Quid du fonctionnement du triangle de sécurité en pratique ?

Bonjour,

Pour recontextualiser, les dernières faillites d’assureurs luxembourgeois sont avant tout liées à des fautes de gestion internes et non à une faille du modèle luxembourgeois lui-même.

En France, les contrats d’assurance vie sont couverts par une garantie publique de 70 000 € par assureur et par souscripteur. Au Luxembourg, la logique est différente :

– Pas de plafond de garantie.

– Remboursement en nature (les mêmes actifs, à leur valeur au moment de la restitution).

– Et un mécanisme juridique robuste, mais long à exécuter.

Concrètement, si vous déteniez 100 000 ETF Monde, vous récupérerez 100 000 ETF Monde, valorisés au prix de leur restitution (le temps de la liquidation pouvant effectivement prendre plusieurs mois). Cependant, si les fonds dans lesquels l’argent était investi sont défaillants, le triangle ne peut évidemment pas recréer la valeur perdue.

Le cas emblématique reste celui d’une société ayant fait faillite après avoir investi dans des fonds liés à l’affaire Madoff : le triangle a fonctionné techniquement, mais les actifs sous-jacents ne valaient plus rien.

Dans le cas de FWU Life, il faut bien comprendre que le triangle de sécurité ne garantit pas que nous récupérions 100 % de nos avoirs, mais que :

– Nous passons avant tous les autres créanciers.

– Nos actifs ségrégués nous seront restitués.

– Dans la limite des actifs réellement disponibles.

En pratique, FWU Life a commis de graves fautes : investissements dans ses propres obligations de groupe (interdits), promesses de rendement irréalistes, et distributions excessives. Le Commissariat aux Assurances l’avait déjà sanctionnée et placée sous surveillance avant la faillite. Affaire toujours en cours.

En résumé : le triangle de sécurité fonctionne, mais il ne peut pas réparer les erreurs internes d’une compagnie mal gérée. Il protège donc les clients dans un cadre juridique solide, mais ne remplace pas la prudence dans le choix du partenaire assureur.

Chez Prosper Conseil, nous avons choisi de travailler avec les assureurs les plus solides et les plus fiables : Utmost Wealth Solutions, Vitis Life, La Mondiale et La Baloise.

Bonjour, peut-on passer par Prosper conseil pour investir dans une assurance vie Luxembourgeoise ? faites vous une sélection des meilleures (frais, nombre de supports,..)?

Quelles sont celles qui se démarquent ?

Merci d’avance

Bonjour,

Oui, tout à fait, vous pouvez passer par Prosper Conseil pour investir dans une assurance-vie luxembourgeoise. Nous avons négocié des conditions avantageuses auprès de nos partenaires, notamment Vitis Life et Lombard International Assurance, afin de proposer les contrats les plus compétitifs tant au niveau des frais que de la qualité des placements disponibles.

Vu notre modèle de rémunération exclusivement en honoraires de conseil sans rétrocommissions, nous avons négocié les frais auprès des assureurs pour avoir les frais les plus bas possibles (au niveau de leurs frais incompressibles).

Nous travaillons également avec des banques dépositaires de renom au Luxembourg et en Suisse, telles que Quintet, EFG International et SwissQuote, pour assurer la sécurité de votre capital et vous offrir, si besoin, un accès à une ligne de crédit lombard à des taux attractifs.

Pour identifier le contrat le plus adapté à vos besoins (frais, choix des placements, FAS, FID, FIC, FE, etc.), nous vous invitons à remplir ce formulaire. Un conseiller vous recontactera rapidement pour une analyse personnalisée.

Cordialement,

L’équipe Prosper Conseil

Bonjour, d’après mes lectures, les fonds euros sont une spécialité française. Est-ce tout de même possible d’en mettre dans une assurance vie luxembourgeoise et de bénéficier du triangle de sécurité ?

Bonjour,

Il est possible d’intégrer des fonds euros dans une assurance vie luxembourgeoise. Cependant, ces fonds euros doivent être réassurés en France. Par conséquent, ils restent soumis à la réglementation française (y compris la loi Sapin II).

En pratique, la réassurance en France engendre des frais supplémentaires, ce qui réduit malheureusement leur performance. Néanmoins, ils bénéficient toujours de la protection accrue du système luxembourgeois, notamment le triangle de sécurité.

Pour remplacer ou compléter les fonds euros, vous pouvez aussi utiliser différents placements en obligations (ex. des ETF en assurance vie luxembourgeoise).